Что значит «выбить долг»? какие способы для этого существуют?

Содержание:

- Схема работы коллекторов

- В каких случаях вернуть долг не получится — 3 ситуации, при которых задолженность считается безнадежной

- Стоит ли обращаться к услугам вышибал

- Какие права имеют коллекторы по закону?

- Способы возврата долга

- Какую информацию должен предоставить коллектор?

- Реально ли списать долг по кредитам через банкротство?

- Имеет ли смысл продавать долг коллекторам

- Порядок обращения в суд

- Возврат долга без расписки при наличии доказательной базы

- Схема работы коллекторов

- Должностные ограничения

- Как распознать нелегальных коллекторов

- Что делать должнику, если выбивают долги по кредиту

- Юридическая защита

- Деятельность по взысканию задолженности в России

- Что делать в случае взыскания долга приставами

- Кто и когда обязан уведомить должника о продаже долга?

- Незаконные методы

- Заключение

Схема работы коллекторов

Как правило, коллекторы выбивают долги в 4 этапа:

Надоедают коллекторы, что делать

При грубом вмешательстве в вашу жизнь, поступлении резких угроз, применении силы, нанесении коллекторами повреждений имуществу можно подать заявление в органы правопорядка, доказав это. Например, предоставить запись с телефона, письмо, где изложены угрозы вымогателей. В общем, нужно знать, как разговаривать с коллекторами. К ответственности их привлекают по статьям:

В случае, если суд отстоит вашу позицию, заемщик вправе потребовать возместить моральный ущерб. Некоторые обходятся сменой номера телефона или места жительства, когда есть такая возможность. А если у человека в придачу нет официальной работы, найти его коллекторам практически невозможно. Но помните, что, избежав исполнения своих обязательств, вы будете занесены в специальные реестры, получите плохую кредитную историю, что станет преградой для оформления нового кредита или займа.

Памятка

Чтобы не навлечь на себя подобные проблемы, объективно оценивайте свои финансовые возможности, внимательно читайте перед подписанием все бумаги. Если все-таки возникли трудности с выплатой, не тяните, обратитесь в банк и найдите компромисс. Нередко банковские сотрудники предлагают альтернативные варианты. К тому же, никто не отменял рефинансирование и реструктуризацию.

За актуальные условия кредитов, редактуру текста и графическое оформление ответственен: Александр Овчаренко

Источник

В каких случаях вернуть долг не получится — 3 ситуации, при которых задолженность считается безнадежной

Какими бы профессиональными качествами и опытом ни обладал ваш юрист, он тоже не всесилен.

Законом предусмотрены случаи, когда взыскать долг с должника не представляется возможным. Даже если у вас на руках имеется расписка, признание или другие доказательства.

Перечислим эти ситуации.

Ситуация 1. Истек срок исковой давности

У вас есть 3 года на то, чтобы затеять процедуру взыскания долга. Согласитесь, этого времени предостаточно даже для самых нерасторопных.

Если же по каким-либо причинам вы так и не сделали этого, никакой юрист вам уже не поможет. Забудьте про отданные когда-то в долг деньги и займитесь зарабатыванием других.

Ситуация 2. Должник не имеет материальной возможности вернуть долг

Да, если ваш заемщик не имеет ни накоплений, ни дохода, его долги списываются. То же касается случаев, когда у должника нет имущества или же его недостаточно для того, чтобы после распродажи рассчитаться с долгами.

Увы, но подобные ситуации — далеко не редкость в юридической практике.

Ситуация 3. Должник признан банкротом в судебном порядке

Это касается и физических, и юридических лиц. Официальное признание банкротства — такая же безнадежная ситуация, как и описанные выше.

Статья «Взыскание долгов с физических лиц» будет полезна тем, кто интересуется факторами, облегчающими процесс возврата своих средств.

Стоит ли обращаться к услугам вышибал

В данном вопросе важно понимать, что любые разногласия на территории России должны решаться строго в правовом поле. Сталкиваясь с трудностями возврата долга, граждане часто не рассматривают подачу судебного иска в виде действенного способа разрешения вопроса

Услуги легальных коллекторских агентств многим покажутся не до конца эффективными или попросту недоступными. Как итог: остается вариант с обращением к частным лицам, которые окажут на должника сильное психологическое, а иногда и физическое воздействие.

Насколько такой способ решения вопроса действенный — точно сказать невозможно. Подобный подход является незаконным, так как никто не имеет права принуждать гражданина к исполнению обязательств без наличия на это соответствующих полномочий.

Если взыскатель обращается к вышибалам долгов, то он автоматически становится инициатором и соучастником преступных действий, которые могут быть допущены в отношении должника. Следовательно, проблемы с возвратом долга целесообразнее всего решать в рамках правового поля.

Какие права имеют коллекторы по закону?

В рамках законодательства коллекторы имеют право:

- напоминать о долговых обязательствах;

- проводить разъяснительные беседы с согласия должника;

- встречаться лично с заемщиком не чаще одного раза в неделю;

- сообщать о последствиях непогашения долга;

- звонить не чаще двух раз в неделю.

Время для общения с должником строго регулируется: с 22:00 до 8:00 в будние дни и с 20:00 до 9:00 в выходные дни коллектору запрещается связываться любым способом с заемщиком. Кроме этого, взыскатель не имеет права угрожать, применять физическую силу, вводить в заблуждение относительно размера долга, информировать третьих лиц о задолженности, оскорблять заемщика и портить его имущество.

Незаконное воздействие на должников коллекторами

Незаконное воздействие на должников коллекторами

Способы возврата долга

Существует много законных способов выбить долги, если заемщик не возвращает их в ранее оговоренные сроки. При взыскании задолженности используют следующие приемы и методы:

- Переговоры или переписка.

- Привлечение коллекторских фирм.

- Законные методы психологического воздействия.

- Обращение в полицию.

- Подача искового заявление в суд.

Выбор способа выбить долг зависит от многих обстоятельств:

- юридического статуса лица;

- наличия или отсутствия документов,

- подтверждающих долг;

- срока давности, экономической ситуации в государстве и т.д.

Легче всего выбить долг, когда у вас есть расписка, включающая следующие данные.

Статус заемщика:

- юридическое лицо;

- индивидуальный предприниматель;

- физическое лицо.

При взыскании долгов с организации можно рассчитывать только на возмещение средств за счет имущества фирмы, личная собственность учредителей останется при них.

Физические лица могут вернуть долги за счет своих доходов или продажи собственности.

Ведение переговоров с должником

Взыскание задолженности начинается с ведения переговоров. Сначала необходимо узнать, почему должник не выполнил свои обязательства в ранее оговоренные сроки. Это может быть связано с болезнью, смертью близких людей, потерей источника дохода и т.п.

Как правило, честные люди самостоятельно обращаются к кредитору с просьбой об отсрочке платежа, а вот за остальными придется побегать, чтобы забрать свои деньги. Все переговоры с должниками желательно вести в письменном виде, а если в устном, то все разговоры фиксировать и/или приглашать свидетелей.

Если свои обязательства не выполняет организация, то нужно отправить ее руководителю письмо с просьбой отдать деньги или иные материальные ценности.Если после этого сторона не выполнит свои обещания или вовсе проигнорирует просьбу, то требуется направить претензию. Она отличается от простого письма тем, что содержит требование, а не просьбу.

В документе необходимо указать сумму долга, дату возврата, номер и день заключения договора, соглашения, долговой расписки и т.д. Все письма должны быть заказными или переданы непосредственно в канцелярию организации.

При этом секретарь должна зарегистрировать документ в книге учета, присвоить ему номер и дать курьеру копию письма. При ведении переговоров с физическими лицами по телефону требуется записывать все разговоры. Сейчас почти во всех мобильных телефонах есть функции записи разговоров.

Как давать деньги в долг правильно?

Согласно статистике, за последние несколько лет граждане стали реже одалживать свои деньги знакомым или даже родственникам без расписки. Однако в жизни бывают ситуации, когда неудобно брать расписку с близкого человека, но и отказывать в помощи тоже не желательно. В таком случае стоит взять на вооружение следующие рекомендации:

- Следует одалживать только такие суммы, которые не слишком огорчили займодателя в случае их потери.

- Если просят в долг свыше 10 000 рублей, стоит намекнуть о необходимости составления расписки. Если человек категорически отказывается документально подтвердить передачу суммы во временное пользование, займодателю стоит задуматься. Возможно, заемщик уже неоднократно берет в долг и не отдает деньги, рассчитывая остаться безнаказанным.

- При невозможности оформления расписки по индивидуальным причинам можно сделать аудио- или видеозапись передачи денег — так при необходимости должника будет проще заставить вернуть средства.

Таким образом, вернуть деньги без расписки достаточно сложная задача, однако это возможно при грамотном подходе и владении законодательной базой.

Какую информацию должен предоставить коллектор?

Сотрудник фирмы-посредника обязан сообщить следующие сведения:

· Название и адрес организации, представителем которой он является

· Документ, подтверждающий наличие задолженности – в частности, кредитный договор, если речь идет о банковском долге.

· Сумму, которую должник должен вернуть.

· Размер платежа и сроки, в которые его следует произвести.

· Реквизиты счета для оплаты.

Если действия коллекторов не дают результат, тогда банк подает в суд, после чего делом занимается уже судебный пристав – он арестовывает имущество, банковские счета и официальные доходы. О том, что имеют право делать приставы, читайте здесь .

Возможно эти статьи вас также заинтересуют:

Источник

Реально ли списать долг по кредитам через банкротство?

Процедура установления факта некредитоспособности физического лица осуществляется через суд или через МФЦ.

Банкротство физического лица через арбитражный суд позволяет избавиться от старых долгов практически в любом объеме, если:

- у должника нет достаточно ценного имущества, чтобы средств от его реализации хватило на проведение расчетов с кредиторами;

- у должника слишком маленький доход для полноценной оплаты ежемесячных платежей.

В 80% случаев банкротство проводится через реализацию имущества. Остальные 20% приходятся на судебную реструктуризацию долгов. Это реабилитационная процедура, которая помогает восстановить платежеспособность.

Через банкротство физ. лиц можно списать долги по кредитам, микрозаймам, ЖКХ, налогам, штрафам, распискам и т.д.

Сколько стоит банкротство?

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Чем же выгодно банкротство физ. лиц в 2021 году?

- с первого судебного заседания прекращаются любые претензии в адрес должника, выбивание долгов и другие меры, применяемые банками, МФО, коллекторами;

- приостанавливаются исполнительные производства у судебных приставов;

- сумма задолженности перестает расти;

- отпадает необходимость вносить ежемесячные платежи по кредитам.

Внесудебная процедура через МФЦ поможет только тем должникам, чей долг менее 500 000 руб.

В чем подвох? Обязательное условие — закрытое исполнительное производство по причине отсутствия имущества.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Частые вопросы

-

Можно ли подать заявление в суд на списание долга, если прошло более 3 лет с момента последнего платежа?

Все зависит от того, обращался ли банк за взысканием долга. Если в пределах трех лет после последнего платежа был подан иск и банк получил исполнительный лист, срок давности фактически уже не применяется. Для списания долга можно подавать только на банкротство по общим правилам.

Если за три года банк не обратился в суд, срок давности будет пропущен. В этом случае обращаться на банкротство не имеет смысла. Если банк решит подать в суд, достаточно заявить в суде о пропуске срока, потребовать прекращения дела. После этого принудительное взыскание будет невозможно.

-

Может ли банк отказаться закрывать кредит, рефинансируемый другим банком?

Банк закроет кредит, как только получит возмещение по основной сумме задолженности и начисленным процентам. При этом банк не должно интересовать, кто будет платить по кредиту. Если заемщик нашел другой банк и получил одобрение на рефинансирование, деньги будут перечислены не закрытие первоначального кредита.

Как только средства поступят на кредитный счет, банк обязан закрыть кредит, а по запросу заемщика выдать подтверждающий документ (справку об отсутствии задолженности, выписку по счету).

-

Как пройти судебную реструктуризацию и погасить долг за 3 года?

Банкротство не обязательно завершается реализацией имущества и списанием долгов. Целью процедуры может быть восстановление платежеспособности должника. Для этого подается план реструктуризации задолженности, который будет рассматриваться в судебном заседании, с учетом мнения кредиторов.

План реструктуризации можно утвердить на 3 года, если с этим будут согласны все кредиторы. Так как кредиторы получают шанс вернуть деньги, они дадут согласие на реструктуризацию, если должник подтвердит готовность и возможность платить. На период реструктуризации будут приостановлено начисление неустоек, пени, других штрафных санкций.

-

Как списать долг за ипотеку многодетной семье?

1. Можно полностью или частично списать до 450 тыс. руб. по Федеральному закону № 157-ФЗ, если у семьи третий ребенок родился в период с 1 января 2019 года по 31 декабря 2022 года. Закон № 157-ФЗ был принят специально для поддержки многодетных семей с малолетними детьми. Выделение средств на погашение ипотеки осуществляется через систему и банк ДОМ.РФ. Максимальный размер субсидии составляет 450 тыс. руб. Если остаток по ипотеке меньше, субсидия будет выплачена по фактическому остатку.

2. В судебном процессе или в ходе банкротства можно добиться реструктуризации долга, подписать новый график платежей и получить временную отсрочку.

Имеет ли смысл продавать долг коллекторам

Передача обязательств в специализированное агентство – законная процедура, которая регламентируется ГК РФ. При этом мнение должника можно не спрашивать, если между сторонами заключен договор. Обязанность займодателя – предупредить его за 30 дней до совершения процедуры, что теперь он будет выплачивать деньги другим людям.

Уведомление направляется в письменном виде заказным письмом. Без этого документа и сохранения заверенной копии у заявителя передача задолженности будет признана незаконной.

Процедура возможна только в том случае, если в договоре займа был указан пункт о возможности передачи права требовать долг в коллекторское агентство.

Закон предусматривает четыре вида обязательств, которые можно передать:

- Кредиты.

- Долги по договору займа.

- Обязательства по соглашению поставки.

- Невыплаченные суммы по документу о поставке продукции.

Есть перечень обязательств, которыми коллекторы не имеют права заниматься. К ним относится:

- Алиментные выплаты на общего несовершеннолетнего ребенка, нетрудоспособного супруга или родителя.

- Компенсация причиненного вреда здоровью или жизни.

- Обязательства работодателя перед работниками при реорганизации юридического лица.

- Возмещение морального ущерба.

В качестве покупателей могут выступать финансовые организации, физические и юридические лица. Стоит ли продавать обязательства? Обычно коллекторы приобретают их по 10–30 процентов об общей суммы. В их интересах не только вернуть деньги, но и заработать на этой процедуре.

При этом большинство коллекторов выбивают долги только при их крупной сумме. Никто не будет заниматься этим делом, если сторона не вернула несколько десятков тысяч рублей. Поэтому, если непогашенные обязательства составляют менее 500 тыс. – не имеет смысла обращаться в агентство.

Воспользоваться услугами этих специалистов имеет смысл, если вы хотите срочно получить сумму, и при этом у вас нет времени обращаться в суд, являться на заседания. В договоре должно быть указано положение о возможности переуступки права требования, в противном случае процедура будет незаконной.

Статьи:

Продажа судебными приставами долга коллекторам

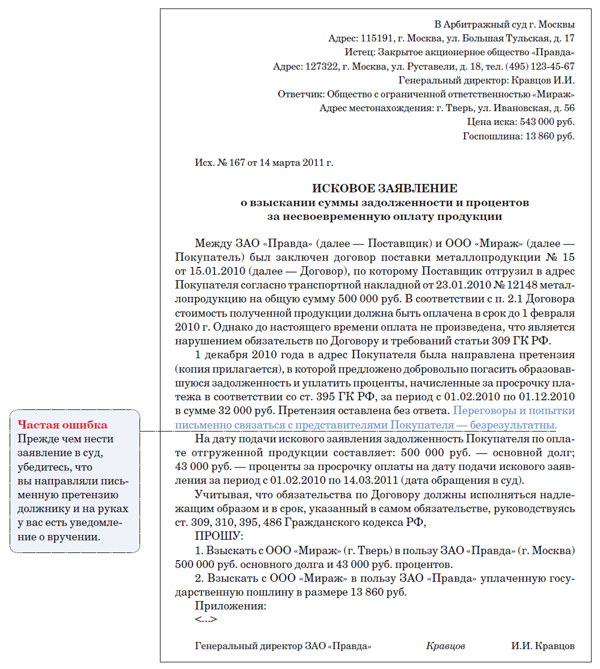

Порядок обращения в суд

Отказ заёмщика вернуть долг часто становится основанием для судебных разбирательств. Однако начинать следует с составления надлежащим образом претензии и уведомления о проведении добровольного возврата, что позволит избежать начисления высоких процентов, применения иных санкций.

Нужно указать на возможность о рассмотрении дела в суде, который чаще всего принимает сторону кредитора, что еще больше увеличит сумму общей задолженности. В неё будут включены такие расходы, как:

- госпошлина;

- все издержки;

- услуги юриста.

Всегда лучше договориться, сэкономив собственное время и деньги.

Возврат долга без расписки при наличии доказательной базы

Отсутствие расписки при предоставлении денег в долг друзьям, родственникам и знакомым, способно оказаться серьезным препятствием для успешного взыскания просроченной задолженности в установленном законом порядке.

Однако законом допускается возможность выбить долг с человека и без расписки — нужно только представить суду любые другие доказательства, включая показания свидетелей, аудио и видеозаписи, нотариально заверенную переписку из мессенджеров и социальных сетей.

Однако и отсутствие договора или расписки при займе свыше 10 тысяч рублей не делает задолженность ничтожной, и не может служить основанием для отказа в его возврате.

Проблем с взысканием долга не возникнет, если у кредитора имеются доказательства того, что должник признает существование обязательств. Поэтому, прежде чем затевать судебные тяжбы, обращаться в полицию или коллекторские агентства, стоит попытаться урегулировать спорный вопрос мирным путем.

Соглашение, достигнутое в ходе переговоров, желательно оформить на бумаге, указав:

- ФИО сторон, паспортные данные, адреса регистрации, контактные данные.

- Сумму задолженности.

- Сроки возврата.

- Если задолженность будет гаситься частями, необходимо составить произвольный график, который устроит заинтересованные стороны.

Такое соглашение подписывается кредитором и должником, далее заверяется нотариусом, что придает ему юридическую силу при необходимости использования в суде, если вдруг кредитор решит подать иск к должнику.

Подсудность гражданских споров о возврате долга определяется размером просроченного займа. Например, если иск о взыскании долга подается для истребования суммы менее 50 тысяч рублей, то кредитору необходимо обращаться для решения спорного вопроса в мировой суд.

Во всех остальных случаях судебные разбирательства будут проходить в районном или городском суде по месту нахождения ответчика.

Преимуществом взыскания долга в судебном порядке является то, что помимо самого займа, с недобросовестного должника можно взыскать проценты, которые могут определяться соглашением сторон или устанавливаться в соответствии с ключевой ставкой Центробанка РФ.

А вот требования об удовлетворении морального вреда, скорее всего, будут отклонены судом, так как их взыскание производится только в случае нарушения неимущественных прав истца, тогда как денежная задолженность относится к имущественным притязаниям.

Суд также может по ходатайству истца затребовать предоставление доказательств с частных компаний или государственных учреждений. Например, это может быть запрос в адрес провайдера Интернета — с информацией об IP-адресе, с которого отправлялись сообщения с просьбой дать в долг, или сведения о телефоне, если гражданин выходил в социальные сети через него. Тогда запрос будет направлен оператору мобильной связи.

Чтобы вернуть долг без расписки через суд, истцу нужно оплатить государственную пошлину в размере 400 рублей (при сумме долга до 20 тысяч рублей) или 400 рублей плюс 4% от взыскиваемой задолженности (при долге более 20 тысяч рублей).

Если судом будет вынесено решение в пользу истца, ответчик должен будет возместить ему все средства, потраченные на составление и подачу искового заявления, оплату услуг адвоката, проведение экспертиз, услуги нотариуса.

Старайтесь не давать деньги в долг ненадежным людям

А если уж даете в долг – то оформляйте расписку, и проследите, чтобы заемщик оформил ее правильно. Иначе «выбить» долг обратно будет очень сложно.

Схема работы коллекторов

Как правило, коллекторы выбивают долги в 4 этапа:

- сначала они проводят беседы с человеком, названивают, регулярно присылают письма, сообщения на телефон. Таким образом, они пока еще деликатно общаются с ним, давая понять, как вернуть ссуду, загладить конфликт мирным путем;

- затем следуют угрозы. Коллекторы начнут запугивать, угрожая наложить арест на объект недвижимости или другое имущество, находящееся в собственности должника, воспрепятствовать ему в пересечении границ страны (несмотря на цель поездки – туристические, деловые). Однако это еще называется корректными попытками наладить взаимоотношения;

- крайние меры – визиты домой, на работу. Звонки могут поступать с раннего утра и до позднего вечера. Причем распространенной практикой в коллекторских кругах является названивание не только «провинившейся особе», но и его родным, коллегам, чтобы те, в свою очередь, желая прекратить это, начали со своей стороны влиять на неплательщика. В сутки по праву коллекторы могут звонить не более 2 раз;

- Если все предыдущие действия не помогают, новый кредитор обращается в судебную инстанцию. И тогда суд принудит, согласно законодательству, выплачивать деньги по займу по строго установленным правилам. Человеку придется тратиться еще и на все судебные издержки. Когда величина долга небольшая, она списывается постепенно с з/п, если крупная, – вполне возможно посягательство на личное имущество.

Надоедают коллекторы, что делать

При грубом вмешательстве в вашу жизнь, поступлении резких угроз, применении силы, нанесении коллекторами повреждений имуществу можно подать заявление в органы правопорядка, доказав это. Например, предоставить запись с телефона, письмо, где изложены угрозы вымогателей. В общем, нужно знать, как разговаривать с коллекторами. К ответственности их привлекают по статьям:

- 14.57 КоАП;

- 20.1, 5.61, 13.11 того же Кодекса;

- 163,119 УК РФ.

В случае, если суд отстоит вашу позицию, заемщик вправе потребовать возместить моральный ущерб. Некоторые обходятся сменой номера телефона или места жительства, когда есть такая возможность. А если у человека в придачу нет официальной работы, найти его коллекторам практически невозможно. Но помните, что, избежав исполнения своих обязательств, вы будете занесены в специальные реестры, получите плохую кредитную историю, что станет преградой для оформления нового кредита или займа.

Памятка

Чтобы не навлечь на себя подобные проблемы, объективно оценивайте свои финансовые возможности, внимательно читайте перед подписанием все бумаги. Если все-таки возникли трудности с выплатой, не тяните, обратитесь в банк и найдите компромисс. Нередко банковские сотрудники предлагают альтернативные варианты. К тому же, никто не отменял рефинансирование и реструктуризацию.

Должностные ограничения

Конечно, «акулы», которые выбивают долги по кредитам, как называют их «ласково» сами неплательщики, стараются работать в рамках приличия, но попадаются и те, кто готов переступить рубеж полномочий и прибегнуть к шантажу и запугиванию. К примеру, если в переписке мелькают фразы, что покидать пределы страны запрещается, то это явный перебор.

Поскольку никто, кроме сотрудников МВД не имеет права ограничивать свободу передвижения граждан. При возникновении ощущения, что вашим жизни и здоровью угрожают, следует написать заявление в полицию и подготовиться защищать себя в суде, дабы поставить на место разбушевавшегося коллектора.

Как распознать нелегальных коллекторов

Основной метод вычисления незаконных коллекторов — проверка государственного реестра юридических лиц, наделенных полномочиями по взысканию просроченной задолженности с граждан. Если компания не зарегистрирована в данном перечне, значит, ее сотрудники выбивают деньги не на законных основаниях.

Реестр размещается в свободном доступе на официальных сайтах Центрального Банка и ФССП России. По наименованию юридического лица можно сделать вывод о его легитимности. Помимо этого, информацию об агентстве можно получить на официальном ресурсе НАПКА — Национальной ассоциации профессиональных коллекторских агентств.

В ассоциации состоят крупнейшие компании, работающие в данной сфере. Если агентство числится в списках НАПКА, значит, оно включено в государственный реестр и действует на законных основаниях.

Что делать должнику, если выбивают долги по кредиту

Если вы утратили возможность выполнять свои кредитные обязательства и стали жертвой «атаки» коллекторов, вы имеете право противостоять им законными способами, избегая общения, игнорируя угрозы.

Расскажем подробнее, как дать «сборщикам» отпор простыми и законными методами.

Как избежать общения с коллекторами

Самый частый совет – не отвечать на звонки с номеров, которых нет в вашей телефонной книге. Эта рекомендация довольно сомнительна — ведь могут звонить родственники или друзья, различные ведомства, клиенты, партнеры, коллеги по работе. Скорее всего, избежать первого разговора с коллекторами не удастся.

Если вы поняли, что вам звонит коллектор, не бросайте трубку. От того, как вы выстроите диалог со звонящим, зависит, будут ли вам еще докучать подобными звонками в дальнейшем.

Чтобы звонки не повторялись:

- Попросите звонящего представиться, назвать имя, фамилию, должность и наименование организации, от имени которой он вас беспокоит.

- Выясните цель звонка.

- Уточните основание для звонка (наличие долга, его размер).

В ходе разговора будьте тверды и настойчиво попросите больше вам не писать и не звонить. Для убедительности сообщите, что записываете разговор на диктофон.

Как общаться при необходимости

Если коллекторы застали вас дома и избежать общения не удастся, постарайтесь вести диалог решительно:

- Потребуйте у пришедшего паспорт или другое удостоверение личности, выясните название организации, которую он представляет.

- Желательно вести общение через дверь квартиры, на лестничной клетке или у калитки частного дома. Так «сборщик» не осмелится вам хамить или угрожать, лишится возможности оказывать на вас давление через соседей.

- Ведите запись разговора (например, на диктофон вашего телефона), чтобы в случае необходимости использовать ее как доказательство нарушения ваших прав.

- Не давайте никаких обещаний, иначе будет еще одна встреча и тон коллектора будет намного резче.

- Не грубите и не кричите. Старайтесь сдержанно и адекватно реагировать на все, что скажет вам представитель коллекторского агентства.

Учитывайте, что сотрудник коллекторской компании выполняет свои обязанности. У него нет к вам личной неприязни, враждебного настроя, даже если он пытается оказать на вас моральное давление. Должностные обязанности этого человека состоят в том, чтобы вернуть долг.

Что делать в случае угроз

Первое, что стоит сделать – попросить представиться, назвать организацию, которую представляет коллектор, суть претензии и наименование банка, чьи интересы он представляет.

Если вам угрожают (угрозой считаются фразы о физической расправе, воздействии на родственников или соседей должника), вы твердо говорите, что ведете запись разговора и намерены жаловаться в банк, полицию или прокуратуру.

Не вступайте в бессмысленные споры, сохраняйте спокойствие, насколько это возможно. Кроме перечисленных органов, вы можете направить жалобу на обидчика в Роспотребнадзор, Роскомнадзор. Для рассмотрения жалобы достаточно оставить электронное обращение на сайтах этих организаций.

Юридическая защита

Если смена номера телефона не будет для вас проблемной, то это отличное решение, избавляющее от звонков коллекторов.

Их можно вносить в черный список с переадресацией, и представители коллекторских агентств будут вместо вас дозваниваться другим людям.

- обращение в полицию или прокуратуру.

Иногда можно услышать жуткие подробности того, как выбивают долги по кредитам, однако подобные меры, к счастью, редкость, да и применяются они обычно в компаниях, которые выдают «займы в метро.

Но если вам коллекторы начинают угрожать открыто или пытаются отнять имущество. смело обращайтесь в полицию или прокуратуру. За такие действия на них могут завести даже уголовное дело.

Чтобы полностью обезопасить себя от того, кто выбивает долги по кредитам, рекомендуется обратиться в специализированные фирмы, где работают профессиональные юристы. Они знают законодательство в идеале, поэтому смогут защитить заемщика.

Деятельность по взысканию задолженности в России

Сервис Brobank.ru напоминает, что основным законным актом, регулирующим сегмент взыскания долгов в России является ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности. Закон содержит нормы, которые регламентируют порядок взаимодействия коллекторов с гражданами-физлицами.

Так называемый «закон о коллекторах» разрабатывался в течение нескольких лет. Законодатели не могли прийти к единому мнению по поводу того, как защитить граждан от противоправных действий со стороны профессиональных взыскателей. До 2017 года коллекторская деятельность практически никак не регулировалась. По этой причине ими систематически совершались преступления и правонарушения, жертвами которых становились простые граждане.

С 2017 года ведется государственный реестр компаний (юридических лиц), для которых деятельность по возврату просроченной задолженности является основной. Реестр ведется Банком России. Контролирующий орган — Федеральная служба судебных приставов. Список находится в свободном доступе: если компания или агентство не представлены в нем, значит, они работают нелегально.

Что делать в случае взыскания долга приставами

Потребовать расчета по задолженностям могут не только коллекторы, но и приставы из судебной исполнительной службы. Это значит, что в отношении должника проведено судебное производство по инициативе банковского учреждения, судебный приказ поступил в ФССП, где возбудили исполнительное производство.

До приезда приставов лицу, имеющему задолженность, приходит почтовое уведомление о начале судебного производства. Со дня его начала у должника есть 5 дней на добровольное исполнение долгового обязательства.

Если это не сделано, приставы приедут описывать имущество для продажи и погашения задолженности вырученными средствами.

Как общаться с приставами

Вести диалог лучше в конструктивном ключе. Пристав – не ваш личный враг и не виноват в сложившейся ситуации, а лишь исполняет свои должностные обязанности.

- если у приставов нет постановления на проникновение в жилье для изъятия ценностей, общаться можно на улице, на лестничной клетке;

- старайтесь не нервничать, не кричите и не грубите, попросите предъявить вам документы, а также копию исполнительного листа;

- если дело дошло до описи имущества, она должна проводиться в присутствии понятых;

- в случае неправомерных действий укажите в исполнительном акте, что не согласны с действиями приставов, опишите примеры правонарушений.

В случае несогласия с оценкой имущества вы имеете право пригласить независимого эксперта и оспорить решение комиссии в судебном порядке.

Кто и когда обязан уведомить должника о продаже долга?

На практике человек часто узнает о смене кредитора, когда к нему в дверь ногой стучатся хмурые, крепко сбитые мужчины и в приказном тоне, с угрозой в голосе заявляют о требованиях. Но давайте узнаем, как по закону должны информировать заемщика, если долг продали коллекторам.

- Заемщику направляется извещение заказным письмом, в котором банк сообщает о переуступке и сведения о коллекторском агентстве. Обязательно в письме прилагается экземпляр договора продажи.

- Далее должник должен проверить, включено ли агентство в госреестр, который ведется на официальном портале ФССП.

- Проверяем, ведет ли агентство свой сайт. Это одно из законных требований. Также на ресурсе должны быть указаны контакты.

- После удостоверения данных можно приступать к переговорам. Должник может попытаться договориться о выплате в разумные сроки, добиться снижения суммы долга.

Итак, кому платить и как рассчитывать? После переуступки вы должны платить по новым реквизитам, предоставленным коллекторским агентством. Что касается расчета — вы должны обсудить этот вопрос с коллекторами.

Что касается сроков — все индивидуально. Вы должны исходить от возможностей, предлагая собственные сроки. Мы не рекомендуем платить больше 50% месячного семейного бюджета. Почему?

- Это тяжело, вы не оставляете финансовой подушки на внезапные расходы.

- Есть риск несоблюдения договоренностей в случае наступления непредвиденных обстоятельств.

Узнать, могут ли коллекторы требовать от вас оплаты долга

Незаконные методы

Многие слишком буквально понимают понятие «выбивать», то есть фактически физически давить на должника, применять действия насильственного характера или угрозы. Безусловно, это работает безотказно, под таким давлением долг вернется быстро, в большинстве случаев.

Если должник обратится в полицию, то не в лучшем положении окажется взыскатель. Его привлекут к уголовной ответственности по статье 163 УК РФ «Вымогательство». За что предусмотрено наказание в виде 7-15 лет лишения свободы и штраф до 1 млн рублей.

Не стоит злоупотреблять своими полномочиями и угрожать должнику или его родственникам, распространять информацию о его обязательствах, давить на психику и применять прочие провокационные меры. Единственное на что имеет право заимодавец – это в корректной форме попросить расплатиться с ним и предупредить о передаче дела в суд.

Незаконный метод взыскания задолженности

Это интересно: Как узнать задолженность у судебных приставов (ФССП)

Заключение

Работа коллекторских агентств строго регламентирована нормативными актами, поэтому большинство из них действует в поле действующего законодательства. Однако шансы нарваться на грубость или давление со стороны таких «специалистов» весьма велики, поэтому лучше не оказываться в числе должников.

Если вы все же задолжали банку и не имеете возможности рассчитаться, не скрывайте этого от кредитной организации. Ваша готовность решать сложившуюся проблему – лучшая защита от нападок коллекторов и от судебного производства. В рамках решения вопроса банк может предложить вам каникулы, рефинансирование или реструктуризацию долга.

Источник