Права человека при расторжении договора каско со страховой компанией. полезные советы

Содержание:

- Как не платить КАСКО на второй и третий год?

- Можно ли не платить КАСКО при автокредите

- Заплатит ли страховая компания: 10 нетипичных ситуаций

- Обязательность КАСКО на новое авто

- Где можно получить займ без страхования жизни

- Мнения об автокредите и КАСКО

- Для чего банки навязывают

- Возможные нюансы возврата

- Когда договор может быть расторгнут по инициативе владельца страхового полиса

- Возможно ли прекратить страхование по КАСКО

- Можно ли отказаться от КАСКО в автокредите

- Что это такое?

Как не платить КАСКО на второй и третий год?

П¾ øÃÂÃÂõÃÂõýøø ÿõÃÂòþóþ óþôð úÃÂõôøÃÂð ýð ðòÃÂþüþñøûàñðýú ÃÂñõöôðõÃÂÃÂàò ÿûðÃÂõöõÃÂÿþÃÂþñýþÃÂÃÂø ÷ðõüÃÂøúð, úþÃÂþÃÂÃÂù òýþÃÂøàÿûðÃÂõöø ñõ÷ ÷ðôõÃÂöõú. àôðýýþü ÃÂûÃÂÃÂðõ ÃÂøýðýÃÂþòþõ ÃÂÃÂÃÂõöôõýøõ üþöõàÿÃÂõôþÃÂÃÂðòøÃÂàÃÂÃÂô þÿÃÂõôõûõýýÃÂàûÃÂóþÃÂ:

- þÃÂþÃÂüûõýøõ ôþóþòþÃÂð ò ôÃÂÃÂóþù ýõðúúÃÂõôøÃÂþòðýýþù úþüÿðýøø ýð ñþûõõ òÃÂóþôýÃÂàÃÂÃÂûþòøÃÂàôûà÷ðõüÃÂøúð;

- ÃÂþúÃÂðÃÂõýøõ ÃÂð÷üõÃÂð þñÃÂ÷ðÃÂõûÃÂýþóþ ÃÂÃÂÃÂðÃÂþòþóþ ÿûðÃÂõöð ÿþ ÃÂÃÂáÃÂÃÂ;

- þÃÂÃÂÃÂþÃÂúð ÷ðúûÃÂÃÂõýøàÃÂÃÂÃÂðÃÂþòþóþ ôþóþòþÃÂð ÿÃÂø ÃÂÃÂûþòøø ôþÃÂÃÂþÃÂýþóþ ÿþóðÃÂõýøàúÃÂõôøÃÂð øûø òýõÃÂõýøàÃÂÃÂüüàò ñþûÃÂÃÂþü ÃÂð÷üõÃÂõ.

ÃÂÃÂø ýðÃÂÃÂÃÂÿûõýøø ÃÂÃÂõàûõàòÃÂÿûðÃÂàðòÃÂþúÃÂõôøÃÂð ÃÂÃÂÃÂðÃÂþòðàúþüÿðýøàÿþ ÃÂÃÂáÃÂàüþöõàÿÃÂõôÃÂÃÂðòøÃÂàòûðôõûÃÂÃÂàðòÃÂþüþñøûàôþÿþûýøÃÂõûÃÂýÃÂõ ûÃÂóþÃÂÃÂ:

- ÃÂýøöõýøõ ÃÂÃÂÃÂðÃÂþòþóþ ÃÂðÃÂøÃÂð, ÃÂÃÂþøüþÃÂÃÂø ðòÃÂþüþñøûà÷ýðÃÂøÃÂõûÃÂýþ ÃÂÿÃÂþÃÂðõàòÃÂÿûðÃÂàÃÂÃÂÃÂðÃÂþòúø ôûà÷ðõüÃÂøúð;

- ÿÃÂø ýðÿøÃÂðýøø ÃÂÿõÃÂøðûÃÂýþóþ ÷ðÃÂòûõýøàø þÃÂÃÂÃÂÃÂÃÂÃÂòøø ÿÃÂþÃÂÃÂþÃÂõú þÿûðÃÂÃÂ, ýðûøÃÂøø ýõñþûÃÂÃÂþù ÃÂÃÂüüàúÃÂõôøÃÂð ñðýú üþöõàÿÃÂõôþÃÂÃÂðòøÃÂàòþ÷üþöýþÃÂÃÂàýõ þÃÂþÃÂüûÃÂÃÂàÃÂÃÂÃÂðÃÂþòúàÃÂÃÂáÃÂÃÂ.

Можно ли не платить КАСКО при автокредите

Ответ на вопрос, зачем банку обязательное КАСКО при предоставлении кредита, предельно прост: банк хочет быть уверенным, что вернет выданные вам деньги с процентами.

Приобретенную за кредитные средства машину вы передаете банку в залог, а это значит, что, если вы не будете возвращать деньги, банк сможет удовлетворить свои требования, изъяв у вас автомобиль и продав его.

А теперь представьте, что вы попали в аварию, и вместо новенькой машинки являетесь собственником груды металла.

Именно эта груда теперь и обеспечивает ваш кредит, следовательно, у банка нет никаких механизмов, чтобы быстро и безболезненно взять с вас деньги, которые вы (разбив машину) вряд ли горите желанием отдавать. Поэтому КАСКО для банка – нормальная и логичная гарантия.

Не обольщайтесь! Если машина разбита и не застрахована, это вовсе не значит, что вы сможете спокойно спать, не рассчитавшись с банком. Финансовое учреждение имеет массу способов сильно отравить вам жизнь и без залога.

Что говорят в банке: чем и когда грозит неуплата

Обращаясь в тот или иной банк по поводу автокредита, обязательно поинтересуйтесь по поводу КАСКО – обязательно оно или нет и если да, то на каких условиях.

Как правило, без обязательной страховки автомобиля банк не выдаст кредит на его покупку, если именно этот автомобиль будет передаваться в залог под обеспечение обязательств заемщика.

Заключение договора страхования с определенным страховщиком обычно оформляется в общем пакете документов, связанных с кредитом, поэтому, вероятнее всего, отказ от заключения договора страхования КАСКО при получении автокредита просто приведет к тому, что вы не получите кредит и не купите автомобиль.

Кредит на покупку автомобиля в среднем выдается на пять лет, в то время как общепринятой практикой страховых компаний при оформлении полиса КАСКО является заключение договора на один год.

Таким образом, для того чтобы в течение срока кредитного договора машина все время оставалась застрахованной, страховку нужно ежегодно переоформлять (точнее, покупать заново).

Мы определились, что первый договор заключить придется, но кто заставит заемщика делать это каждый год?

На этот вопрос в банке, скорее всего, вам ответят, что при незаключении договора страхования вам грозят штрафные санкции, досрочное истребование кредита и чуть ли не конфискация автомобиля.

Как на самом деле

На самом деле, все может оказаться не так страшно. Наличие полиса КАСКО четко отслеживается банком при выдаче автокредита, но после того как деньги получены, банк далеко не всегда так же строго контролирует выполнение заемщиком всех своих обязательств (главное, чтобы деньги по кредиту вносились аккуратно).

Для того чтобы понять, как обстоят дела на самом деле, очень внимательно прочтите два договора – кредитный и залога, именно в них прописаны последствия, грозящие вам за «забывчивость» относительно страховки.

Кроме того, именно в формулировках относительно обязательства застраховать автомобиль можно найти множество лазеек – от отсутствия указания на страховую компанию, в которой следует заключать договор, до необозначенности перечня рисков, страховой суммы и прочих «деталей», умело используя которые, можно очень серьезно сэкономить, не нарушая при этом обязательств перед банком.

Внимательно изучив условия договора и буквально разложив их по буквам, вы, даже не являясь юристом, вполне сможете ответить для себя на вопрос, как отказаться от очередного приобретения полиса КАСКО при автокредите, сделав это так, чтобы «комар носа не подточил».

Если у вас хорошая кредитная история и нормальные отношения с банком, если вы регулярно вносите деньги в счет погашения кредита и процентов, то велика вероятность того, что банк не будет требовать от вас досрочного погашения кредита и применять к вам другие наказания только потому, что вы вовремя не предоставили ему договор страхования машины на следующий год.

Поэтому при добросовестном поведении заемщика экономия на последующих страховках – дело рискованное, но в целом возможное.

Обычно к незапятнавшим себя заемщикам банк не применяет санкций за «второстепенные» нарушения без предварительного предупреждения (даже если обязательность такого предупреждения в договоре не предусмотрена). В конце концов, вы могли застраховать машину вовремя, но не успели занести в банк копию полиса.

Не спешите оформлять страховку, пока банк не потребует ее от вас – так вы в любом случае сэкономите пару-тройку месяцев, а то и лет, за которые не будете платить (договор страхования нельзя оформить задним числом, а каждый месяц без страховки – вполне ощутимая сумма, сохраненная в вашем бюджете).

Заплатит ли страховая компания: 10 нетипичных ситуаций

Полис КАСКО финансово защищает владельцев транспортных средств от многих инцидентов. При наступлении страховых случаев, указанных в полисе, производится возмещение ущерба.

Однако не все случаи может предусмотреть страховка. Рассмотрим несколько нетипичных ситуаций и выясним, какими будут действия страховых компаний:

- На машину во время движения падает рекламный щит или другой предмет. Этот случай покрывается КАСКО. В договоре подобные риски прописываются с формулировкой «падение предметов».

- При погрузке посудомоечной машины она была уронена и повредила стекло застрахованного автомобиля. Этот случай не квалифицируется как страховой. Любые работы, связанные с погрузкой или разгрузкой, во время которых нанесен ущерб авто не покрываются КАСКО.

- Владелец сам поцарапал свой автомобиль. Это могло произойти на парковке возле супермаркета, когда машины была задета тележкой с продуктами. Страховщик откажется выплачивать материальный ущерб. Если же в машину, оставленную на стоянке, врежется тележка другого покупателя, этот момент уже рассматривается страховщиком, как противоправное действие со стороны третьих лиц. Потому нанесенный ущерб компенсируется.

- Ребенок владельца автомобиля, катаясь на велосипеде, наехал на транспортное средство. Результат наезда – царапина на дверце. Страховая компания откажется возмещать такой ущерб, ведь авто испорчено ребенком его владельца. Если же автомобиль поцарапает чужой ребенок, да еще и укатит на своем велосипеде в неизвестном направлении, страховщик произведет выплату по КАСКО, так как действие совершается третьим лицом. Страховой компании необходимо обязательно представить справку, подтверждающую противоправное действие третьего лица. Ее можно получить у сотрудника полиции.

- Выезжая из подземной парковки, владелец автомобиля помял кузов, случайно задев ограждение. Материальный ущерб компенсируется, поскольку повреждение машины произошло в процессе движения и квалифицируется, как дорожно-транспортное происшествие. Второго участника ДТП нет, поэтому вызов сотрудника полиции обязателен.

- При совершении наезда на препятствие, которое находится за пределами автомобильной дороги, например, на садовом участке, необходимо знать, что любой ущерб транспортного средства, полученный во время его движения, относится к дорожно-транспортным происшествиям. А значит, покрывается полисом и производится возмещение ущерба.

- Движущее или стоящее транспортное средство повреждается животными или птицами. Повреждения такого рода оговорены условиями договора. Если такой пункт включен в него, то возмещение будет произведено.

- Капот, стекло и двери авто разрисованы черным маркером. Необходимо вызвать сотрудников полиции. Они должны подробно зафиксировать в протоколе все «рисунки». Противоправное действие совершено третьими лицами, по закону страховая компания обязана выплатить компенсацию.

- Если хулиганы прокололи колеса застрахованного автомобиля, такой случай покрывается полисом КАСКО. Действие квалифицируется, как противоправное, нанесенное третьим лицом. Нужно вызвать полицейских, чтобы они составили подробный протокол. После чего незамедлительно предоставить его страховой фирме.

- На крышу авто случайно опустили шлагбаум. Автомобиль помят и требует ремонта. Выплату по КАСКО можно получить на законных основаниях, так как противоправное действие совершено третьим лицом.

Обязательность КАСКО на новое авто

Новое авто всегда стоит дороже поддержанного, и тем более дороже машины «не на ходу». Чем менее ответственен водитель, тем быстрее машина может потерять свою ценность. По сути итоговая стоимость авто складывается не только из технических и дизайнерских характеристик машины, но также из аккуратности вождения и ее обслуживания.

Именно поэтому банки практически никогда не дают новую машину из салона без соответствующего страхования. Авто до момента полной расплаты по кредиту находится в залоге у кредитора, т.е. займ может быть обеспечен в случае чего продажей автомобиля. И только полное страхование от любого вида ущерба может гарантированно обезопасить залог от потери его ценности.

При этом банк имеет полное право отказать в выдаче займа без объяснения причин. Если отказаться от полиса, никто прямо и не скажет, что как раз поэтому в кредите было отказано. Таким образом, жаловаться в Роспотребнадзор будет бессмысленно, ведь формально банк поступал в соответствии с законом.

Некоторые банки предпочитают действовать другими путями. Отказ в выдаче займа — это ведь, в первую очередь, потеря возможной прибыли для банка. Идеальный баланс находится в косвенном давлении на заемщика: если он откажется от оформления КАСКО, повысится процентная ставка и первоначальный взнос. В ряде организаций предусмотрена даже такая система: отсутствие первоначального взноса для клиентов, заключивших соглашение, и 50% предоплата при отказе от договора.

Но не все потеряно. Автокредит без КАСКО на новый автомобиль возможен, если поместить в залог что-то другое, обладающее ценностью (недвижимость, к примеру). Кроме того, существует небольшой каталог банков, выдающих займы без обязательного страхования даже на новые автомобили.

Где можно получить займ без страхования жизни

Конечно защищать или инет жизнь решает каждый сам, но порой отказ от подобной услуги является экономически невыгодным. Многие банки стараясь предупредить риски потери вложенных средств, включают страховку в сумму кредита, тем самым, снижая стоимость займа.

Но заемщик вправе посетить компанию, предлагающую «чистые» займы исключая дополнительные условия и обязательства. Часто такими компаниями являются крупные банки, требующие поручительство, а также залог имущества. В любом случае прежде чем отказаться, сравните сколько стоит страховка жизни, включенная в кредитное соглашение и во сколько, обойдется займ исключая ее.

https://youtube.com/watch?v=jOckhM2d6Jo

Мнения об автокредите и КАСКО

Отзывы покупателей, воспользовавшихся автокредитом и каско, независимо от выбранного банка примерно одинаковы, как со знаком плюс, так и со знаком минус:

- Те, кто внимательно прочитал условия договора о кредитовании, разобрался со схемой и сроками платежей, выплачивают их вовремя, ежегодно переоформляют КАСКО, вполне довольны своим кредитованием и страховым полисом. Особенно клиенты, столкнувшиеся со страховым случаем. Ведь расходы на ремонт автомобиля были покрыты страховкой.

- Недовольные клиенты настаивают на том, что необходимо контролировать некоторых работников банков, а именно, проверять, чтоб они своевременно вносили в базу данных сведения о продлении КАСКО. Иначе подобная халатность может привести к начислению неустойки по автокредитованию и затрате сил на выяснение и устранение банковских претензий.

- Иногда отмечается плохая работа с клиентами. Например, о просроченном платеже банк молчит два года, а проценты от этой просрочки капают и выливаются в круглую сумму, которую возместить едино разово невозможно. В итоге клиент без машины, да еще остался должен банку.

- Указываются мелкие недоработки банков: длительное ожидание при досрочном погашении займа, недостатки интернет-банков, связанные с частыми сбоями системы, большие очереди в кассу, некомпетентность сотрудников и так далее.

Для чего банки навязывают

Для навязывания страховок клиентам по автокредитным договорам у банка есть свои основания, которые можно выделит следующим перечнем:

- Риски безвозвратности одолженных средств, риски невыплаты кредита клиентом.

- Риск длительной задержки клиентом при погашении ссуды.

- Своеобразная защита от мошеннических действий со стороны клиента.

- Желание получить доход в форме щедрых бонусов от страховой компании за каждого клиента, приведенного к ней банком.

- Увеличение рентабельности своей финансовой организации за счет увеличения ставок по кредитам, где есть обязательное страхование.

- Увеличение доходности за счет того, что банк сам является учредителем страховой компании.

- Безопасный для заемщика отказ от КАСКО в автоматическом режиме будет также и в том случае, если сделать перевод из одной банковской программы в другую – из автокредита в потребительский кредит.

Только при переходе из программы в программу, предварительно посчитайте выгоду и здесь, потому что при потребительском нецелевом кредитовании обычно выставляются повышенные ставки и ужесточаются требования к заемщикам при оформлении.

При увеличении ставки кредита, когда есть еще и страхование, банк погашает свои финансовые потери по другим кредитам, которые клиенты не выплачивают, либо сильно по срокам задерживают оплату.

Именно за счет добросовестных кредитополучателей банк перекрывает «дыры» по тем договорам, где обнаруживаются потери.

Получается на практике, что добросовестный клиент оплачивает и за себя услуги банка и еще за кого-то, кто игнорирует правила кредитования, кто оказался неспособным погасить собственную задолженность перед финансистом.

Но в таких случаях, когда вы боитесь, что вы можете внезапно стать виновником автодорожного происшествия, либо же во дворе часто орудуют какие-то хулиганы и портят машины, либо же ваш автомобиль стоит в группе риска по угонам, автомобиль, взятый в кредит, стоит защитить страховкой.

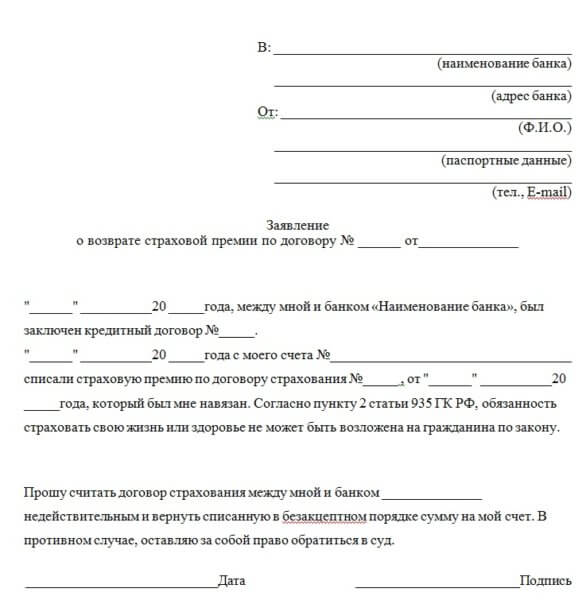

Возможные нюансы возврата

При оформлении возврата страховки по КАСКО при автокредитовании у заемщика могут возникнуть спорные вопросы с компанией, которые необходимо решать в судебном порядке при учете определенных нюансов:

- срок исковой давности спорного вопроса не должен превышать более 3 лет;

- решение вопроса в судебном порядке подразумевает несение денежных расходов, которые не всегда покрываются суммой возврата страховых взносов;

- перед непосредственным обращением в судебные органы заявитель может подать жалобу в Службу страхового надзора;

- возврат части страховых средств возможен лишь только за неиспользованный срок, поэтому возместить полностью всю сумму невозможно в соответствии с правовыми нормами закона;

- вопросы по возврату страховки жизни и здоровья в судебном порядке требуют наличия прямых доказательств о навязывании такой услуги, которые очень сложно предоставить во время слушания дела.

Статистика возврата по страховке КАСКО за автокредит невысока, так как при заключении договора прописывается специальный факт, утверждающий о том, что данная услуга является добровольной и становится активной после подписания документа.

При возможном планировании возврата страховки необходимо выбирать банки с проверенной репутацией, которые охотно делают возврат при соответствующей подаче запроса. Лучшим способом предотвращения спорных вопросов является предварительное ознакомление с договором и прописывание выгодных условий для заемщика (возможность возврата при неиспользованном сроке страховки). Если же заемщик регулярно вносил страховые взносы по КАСКО в течение определенного срока и решил поучить возврат страховки в середине года, то сумма рассчитывается на основании последних 6 месяцев.

Специалисты говорят о том, что большое количество вопросов возникает при возврате страховки за полный период выплаты кредита, так как в данном случае чаще всего возникают спорные ситуации.

Вопрос

Ответ

Можно ли не оплачивать КАСКО при оформлении кредита на автомобиль?

Да, можно

При этом важно изучить условия предоставляемые банком, так как они могут иметь различные подводные камни.

Регулирует ли правовое законодательство РФ порядок заключения и дальнейшего внесения страховки по КАСКО?

Закон «О защите потребительских прав» подразумевает определение суммы для страхования, на основании которой банки выдвигают свои условия по заключению страховки КАСКО. Поэтому процедура подписания и расторжения договора регулируется правовым законодательством.

Почему банки требуют обязательно заключать договор страховки КАСКО?

Оформление кредита на машину считается высоким риском для банка, поэтому он старается исключить возможные потери денег

Наличие страхового договора КАСКО подразумевает возмещение средств при утрате автомобиля.

Можно ли отказаться от КАСКО по закону?

Отказаться от страховки КАСКО возможно, если банк пойдет на такие условия. В большинстве случаев придется согласиться или же выбирать другой банк без предоставления страховки, но с повышенной процентной ставкой.

Что может предпринять банк, если заемщик не оплачивает КАСКО?

При выявлении просрочки по оплате страховки банк имеет полное право на предъявление штрафных санкций по отношению к заемщику (начисление пени, требование о погашении кредита, повышение кредитной ставки).

Как можно не оформлять страховку КАСКО при получении автокредита?

Если заемщик не хочет оформлять страховку КАСКО, то он может воспользоваться тремя способами: предоставление условий без страхования, получение франшизы, внесение суммы страховки в основной долг по кредиту.

Можно ли получить поощрения от банка на второй или третий год выплаты кредита?

Да, можно. В большинстве случаев при небольшом остатке долга банк может не требовать наличия страховки из-за возникновения низких рисков потери денежных средств.

Как сделать возврат страховых взносов по КАСКО за неиспользованный срок?

Для того чтобы осуществить возврат нужно полностью погасить задолженность по кредиту и представить соответствующие документы в страховую компанию (заявление, платежные чеки, договор).

Реально ли выиграть суд при спорном вопросе о возврате страховки?

В данном случае многое зависит от наличия доказательств навязывания КАСКО. На практике банк дорожит своей репутацией и если у заемщика имеются доказательства, то вероятность удовлетворения иска значительно возрастает.

Можно ли ежегодно продлевать КАСКО, если планируется досрочное погашение кредита?

Да, такое возможно, но при этом данное условие необходимо обговорить во время подписания договора с банком.

Когда договор может быть расторгнут по инициативе владельца страхового полиса

Прекращение обязательств по соглашению может произойти из-за:

- Продажи транспортного средства. Это можно сделать следующими способами:

- При реализации авто расторгается соглашение;

- Авто продается совместно с обязательствами по КАСКО. В такой ситуации в стоимость реализации включается цена страховки. После совершения сделки производится переоформление владельца полиса. При этом внесенные средства, уплаченные бывшим владельцем, поступают на счет нового собственника без взимания расходов по оформлению документов;

- Реализация старого транспорта и приобретение нового с малым временным периодом и заключением нового соглашения у того же страховщика. СК может произвести перезачисление с одного счета на второй с перезаключением иного договора;

- Утилизация машины после дорожного происшествия либо вследствие большого срока использования. Процесс предполагает физическое избавление от него, соответственно, перестает существовать объект, который был застрахован. Договор должен быть расторгнут для частичного возврата уплаченного страхового возмещения.

Прекратить обязательства можно в любой момент, как до уничтожения транспорта, так и после него. Для этого потребуется представить документацию, свидетельствующую о невозможности либо нецелесообразности восстановления авто после аварии либо изношенности.

- Лишение лицензии страховщика. Включает наложение запрета на осуществление различных операций. В этом случае договор можно не расторгать. СК обязана исполнить свои обязанности, а из-за невозможности это сделать либо из-за начала процедуры признания компании несостоятельной исполнение договорных обязательств возлагается решением суда на иные страховые организации. При этом добиться возврата внесенных денежных средств от другой СК в полной мере будет очень непросто. Поэтому, владея информацией о том, что у страховщика могут отобрать лицензию, желательно по своему усмотрению расторгнуть соглашение и застраховать авто в другой организации.

- Неисполнение обязательств СК. Включает:

- Не выплату компенсации либо частичное невозмещение ущерба при наступлении страховой ситуации;

- Отказ от объяснения причин такого решения;

- Невыполнение договорных обязательств, таких как представление эвакуатора, вызов аварийного специалиста, поддержка по горячей линии и т.д.

- Смерть владельца полиса по КАСКО. В такой ситуации автомобиль входит в состав наследственной массы и переходит в собственность правопреемника, который может сам определить, где оформить КАСКО либо переоформить в этой же компании.

- Прекратить договорные отношения можно и в случае, когда увеличиваются риски, в значительной мере превышающие те, что были установлены соглашением. Например, поменялись условия хранения ТС, что может повлечь риск хищения либо его повреждения. О наступлении этих обстоятельств необходимо уведомлять СК.

Возможно ли прекратить страхование по КАСКО

Добровольное страхование ТС это услуга, предоставляемая на длительный период. Покупая полис, владелец авто покупает защиту на конкретный срок, предусмотренный договоренностями. Иногда возникает ситуация, когда необходимо остановить время действия договоренностей между получателем сервиса и страховой организацией.

При этом стоит изучить, когда такая процедура пройдет с наименьшими потерями для владельца полиса и является ли причина для разрыва законным основанием, а также какие документы понадобятся для подтверждения заявляемых фактов. Помимо этого, нужно выяснить в каких ситуациях организация сама заинтересована в прекращении обязанностей.

Можно ли отказаться от КАСКО в автокредите

Уже при подаче заявки заемщика просят определиться, будет ли подключена защита КАСКО при покупке авто в кредит. Если подобный вопрос не задают при согласовании займа, тема оформления добровольной страховки не обсуждается по умолчанию, поскольку она предусмотрена условиями кредита.

Иногда отказаться от КАСКО невозможно, поскольку это условие заложено параметрами льготных госпрограмм. Банки, работающие на рынке автокредитования с применением госсубсидий (например, ВТБ 24, Совкомбанк, Сетелем), согласуют займ при условии подключения КАСКО.

Сразу после подписания документов

Многим заемщикам известно, что после подписания договора можно отказаться от полиса, пользуясь «периодом охлаждения». Такое право предусмотрено российским законодательством, если обратиться к страховщику в течение 14 дней с момента оформления, либо в иные сроки, предусмотренные договором. При обращении к страховщику в течение первых дней, клиент вправе вернуть всю сумму, уплаченную за оформление полиса в полном объеме.

Проблема в том, что банки научились обходить установленное ограничение, включая в пункты кредитного соглашения обязательность страховой защиты. Отказаться от продолжения оплаты взносов также нельзя, поскольку стоимость полиса оплачивают заранее и за весь период, и только потом принимают первый взнос и согласуют сделку.

Чтобы не платить КАСКО по автокредиту, многие делают выбор в пользу нецелевых займов, когда банк не оформляет залог и не требует согласования цели расходования выделенных средств. Минус такого кредитования – в коротких периодах погашения и относительно небольшой сумме, ограничивающей выбор авто для покупки.

Когда проходит первый год выплат, наступает пора снова задуматься о продлении или отказе от страхового полиса. До того, как оплачивать второй год, стоит уточнить у страховщика о возможных скидках, перехода на неполное КАСКО при пролонгации.

Можно ли на второй год не продлевать страховку

Собираясь отказаться от КАСКО при автокредите на второй год погашения, автовладельцу рекомендуется изучить пункты в соглашении, разъясняющие последствия отказа от покупки страховки на второй год автокредита.

Если отказаться от страховки, есть риск начисления штрафных санкций за отказ от продления защиты на следующий год. Альтернативный вариант – в пересмотре страховой суммы. Клиент страхует не сам автомобиль, а свои непогашенные обязательства перед банком. Снижая размер выплат по наступлению риска, человек уменьшает стоимость самого полиса.

Если не продлить страховку на второй год, в скором времени банк предъявит новые требования с повышением процентной ставки, как минимум на полпроцента в год.

Если решено не пользоваться полноценной защитой страховщика, при наступлении ДТП или угоне машины, заемщику придется оплачивать ремонт из собственных средств и погашать оставшийся долг перед банком самостоятельно.

Можно ли отказаться от страховки на третий и четвертый год

Обычно автозайм получают минимум на 3 года. Если предстоит гасить долг на третий год, имеет смысл рассмотреть возможность досрочного погашения, пока банк не применит повышенные ставки из-за отказа продлевать КАСКО. Если кредит погашен, заемщик вправе отказаться от услуг страховщика в любой момент через подачу заявления.

Для остальных владельцев машины в кредите вариантов только два:

- Подписать новое соглашение и оплатить взнос.

- Отказаться от страховки с последующим пересчетом процентной ставки.

После расторжения страхового договора есть риск, то банк потребует вернуть деньги досрочно, потеряв страховую защиту на залоговое имущество.

Продлевать ли КАСКО при досрочном погашении

Когда заемщик погасил последний платеж, обязательства, связанные с оформлением добровольного полиса, прекращаются. Потребность в продлении КАСКО зависит от конкретных обстоятельств:

- вероятность попадания в ДТП;

- аккуратность и опыт водителя;

- риски угона, получения повреждений;

- стоимости услуг страховщиков.

Осторожным водителям, уверенно управляющим транспортным средством, принимающим все меры безопасного хранения автомобиля, страховка КАСКО бывает невыгодна. Начинающим водителям, с высоким риском попадания в аварию, имеет смысл подумать о продлении страховой защиты. Для правильного решения используют данные о предыдущем опыте вождения с КАСКО – если стоимость оказанных по страховке услуг превысила цену полиса, в продлении договора есть смысл.

Что это такое?

Выдача автокредитов всегда сопровождается рисками как для заемщиков, так и для кредитора. В целях минимизации затрат и гарантии возврата денежных средств, банки внедрили в свою политику обязательное страхование жизни или имущества клиента. Таким образом, при возникновении форс — мажорных ситуаций, кредитор вправе изъять предмет залога, реализовать его или получить страховую премию, равную стоимости займовых средств. Для заемщика страхование не так выгодно. Помимо процентов по автокредиту, обязательных у оплате, необходимо потратить существенную сумму на оформление полиса КАСКО. В этом случае возникает вопрос: можно ли отказаться от страховки?

Так как страховой полис по системе КАСКО является дополнительной страховкой на автомобиль, кредитор не может обязать заемщиков оформлять полис. Даже если соглашение о страховании подписано, гражданин вправе в любой момент обратиться в СК и расторгнуть договор на любом этапе автокредитования. Проблема заключается в том, что банк в этом случае может потребовать досрочного погашения автокредита.

Стоимость дополнительной страховки на автомобиль в среднем составляет около 10% от цены транспортного средства. Эту сумму необходимо оплачивать ежегодно, на протяжении всего периода автокредитования (1, 3, 5 ли 7 лет).

Некоторые банки предлагают своим клиентам оформить автокредит без КАСКО. Однако такие программы также имеют свои недостатки. Клиенту потребуется оплачивать минимальный первоначальный взнос в 20%, завышенный процент по кредиту и предоставлять различные документы, подтверждая собственную платежеспособность. Поэтому заемщикам следует хорошо обдумать, следует ли оформлять такой автокредит и обременять себя лишними затратами.