Всё про облигации федерального займа для физических лиц в 2021 году: виды, плюсы и минусы, стоит ли покупать

Содержание:

Как выбрать ОФЗ

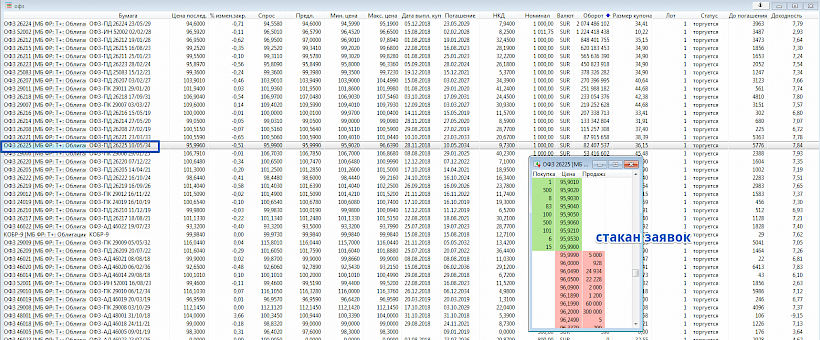

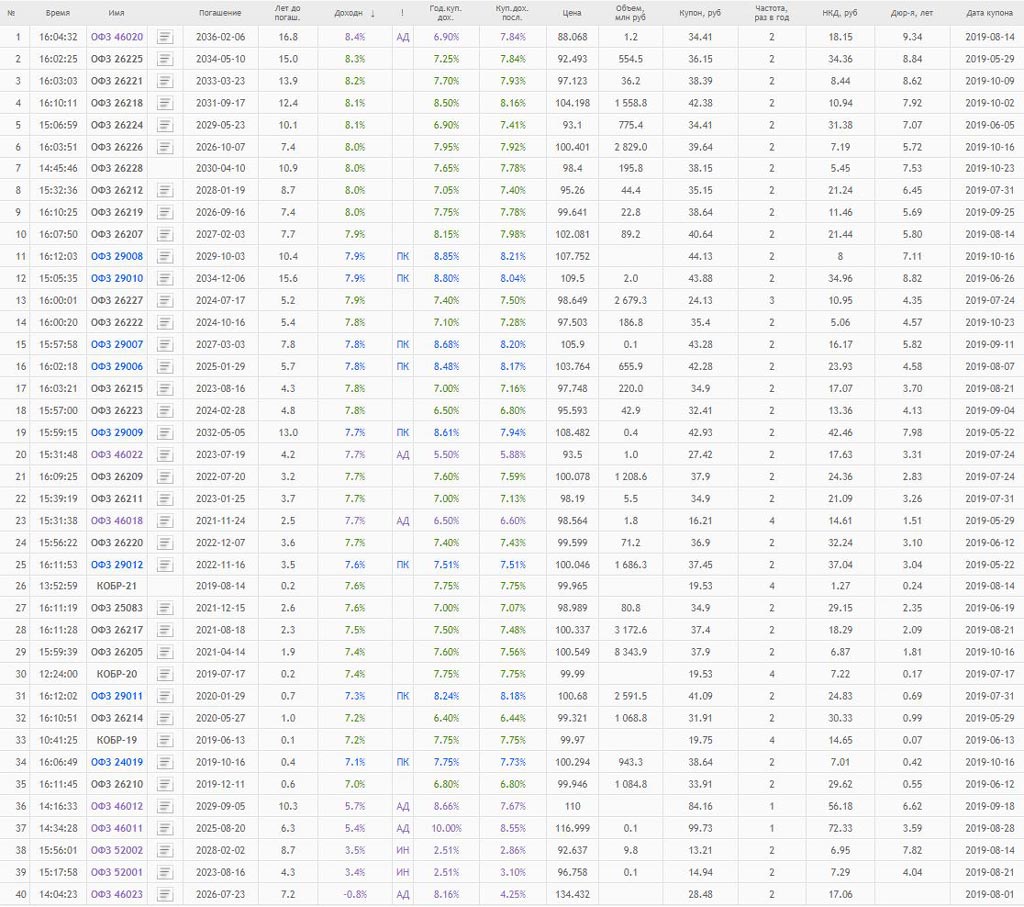

Если открыть сайт Московской биржи, один из сайтов-агрегаторов или QUIK, то мы увидим довольно большой список ОФЗ (см. рисунок 4):

Как из всего этого многообразия выбрать ОФЗ, наиболее подходящие для вашего инвестиционного портфеля? Прежде всего, убираем из рассмотрения КОБР. Это облигации ЦБ, которые частным инвесторам не продают.

Если вы выбираете ОФЗ для ИИС, то определяющей будет дата погашения. Известно, что ИИС можно закрыть без потери положенных вам “плюшек” от государства не ранее, чем через три года после открытия. Можно и позже: через четыре, пять, десять лет… Но до тех пор с ИИС нельзя вывести ни рубля. Поэтому, обычно, ИИС закрывают через три с небольшим года. Оптимально выбрать себе ОФЗ таким образом, чтобы ИИС можно было бы закрыть сразу после погашения ОФЗ. Конечно, ОФЗ всегда можно продать не дожидаясь погашения, но никто не гарантирует, что именно в тот момент, когда вы захотите их продать, цена вдруг неожиданно просядет и вы окажетесь в убытке. А при погашении вы получите гарантированный номинал.

Впрочем, с учетом того, что длинные облигации, как правило, имеют более высокую доходность, чем короткие (см. рисунок 3), есть и другой вариант. При закрытии ИИС можно не продавать ОФЗ, а перевести их на обычный брокерский счет. Впрочем, предварительно необходимо выяснить как к этому отнесется ваш брокер. Правила у брокеров бывают разные. Некоторые относятся к этому вполне лояльно и даже делают такую операцию бесплатно. Некоторые наоборот, запрещают подобные переводы или требуют за них ощутимую комиссию. Например,раньше ПСБ категорически отказывался переводить облигации с ИИС на брокерский счет при закрытии ИИС, но в последнее время их позиция в корне изменилась. Они готовы это делать даже без дополнительной комиссии.

Если вы выбираете ОФЗ для обычного брокерского счета, или для ИИС с последующим выводом на брокерский счет, то первое, что вы должны для себя решить – какой тип ОФЗ выбрать. ОФЗ-ПД самые простые. Начинать целесообразно с них. Так же ОФЗ-ПД предпочтительны для относительно спокойных периодов, когда экономическая ситуация стабильна, а процентные ставки снижаются. Увы, но сейчас время совсем иное. Для тех, кому приходится жить в эпоху перемен и финансовых кризисов, предпочтительнее ОФЗ-ПК и ОФЗ-ИН. И, наконец, для рантье идеальным выбором будет ОФЗ-АД.

Второй важнейший параметр – дюрация, или срок до погашения (строго говоря, дюрация и срок до погашения не одно и то же, однако для начинающего инвестора разница между ним не столь существенна). Для ОФЗ-ПД и ОФЗ-АД большая дюрация дает большую доходность. Однако, если ситуация на рынке резко изменится, например при финансовом кризисе, то цена на длинные облигации упадет, и в случае необходимости выйти в кэш вы получите убыток, а уровень доходности по бумагам, оставшимся в вашем портфеле вряд ли будет вас радовать.

Давать сейчас какие-то конкретные рекомендации сложно. Единственно, что можно посоветовать – выбрать для себя несколько облигаций с разными сроками погашения. С другой стороны и увлекаться “зоопарком” собирая коллекцию разных ОФЗ тоже не стоит. Это потребует большей работы по их сопровождению. Ведь по каждому выпуску дважды в год нужно получить купонный доход и куда-то его реинвестировать.

Для ОФЗ-ПК и ОФЗ-ИН дюрация имеет меньшее значение, так как их доходность в меньшей степени зависит от дюрации. Наоборот, если вы ожидаете финансовых потрясений, лучше выбирать более длинные ОФЗ-ПК (ИН). Дело в том, что они реагируют на изменения рынка с некоторым запозданием. И если выбрать слишком короткие бумаги, они могут просто не успеть отреагировать на резкие изменения.

Как заработать: купоны, рост цены

С помощью облигаций можно заработать на купонах или на росте цены.

Получать купоны. Основной доход по облигациям — это купон. Вы будете получать купоны до момента погашения облигации или пока не продадите ее.

Платят купон обычно 2-4 раза в год, и он не сгорает, если вы продаете облигацию до окончания срока обращения облигации. Если вы продали облигацию раньше, чем успели получить купон, вам его заплатит тот инвестор, который покупает вашу облигацию. Такую выплату называют накопленный купонный доход или сокращенно — НКД.

Допустим, вы купили облигацию за 5 000 ₽. Обещанный купон — 8 %, выплачивают раз в полгода. Но через 4 месяца вы решили продать облигацию. За эти 4 месяца у вас уже накопится 133 ₽ накопленного купонного дохода. Если цена облигации не изменилась, это значит, что покупатель заплатит вам 5 000 ₽ +133 ₽.

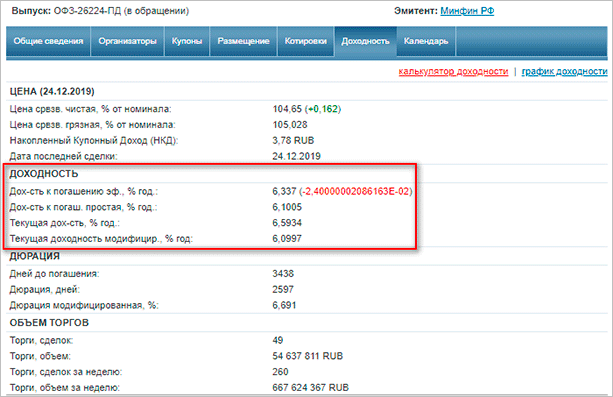

У облигаций есть два вида доходности: купонная и доходность к погашению.

Купонная доходность. Она указывается в процентах и рассчитывается от номинала. Например, купонная доходность гособлигации ОФЗ 26222 — 7,1 % годовых. Это значит, что вы бы получали 71 ₽ в год на облигацию, если бы купили ее на размещении.

В любой другой период вы будете покупать облигации уже по рыночным ценам — они могут быть выше или ниже номинала, и от этого будет зависеть ваш доход. В этом случае нужно смотреть доходность к погашению.

Доходность к погашению. Доход, на который вы можете рассчитывать, показывает доходность к погашению — проценты, которые вы заработаете, если купите облигацию по текущей рыночной цене и будете ее держать до момента погашения.

Если вы покупаете облигации на бирже у другого инвестора, то вы покупаете ее по цене выше или ниже номинала.

Если вы купили облигацию выше номинала, то ваша доходность будет меньше купонной, а если ниже номинала, то выше.

Продать дороже покупки. Как и акции, облигации можно продать и заработать на разнице в стоимости. Есть два основных варианта:

— вы купили облигацию по цене, ниже номинала. В день погашения облигации, когда компания вернет номинал, вы получите больше, чем потратили;

— вы купили облигацию, а через некоторое время ее рыночная стоимость увеличилась. Тогда вы можете ее продать и получить доход.

Допустим, в январе 2019 года компания провела первичное размещение и продала облигацию по 1 000 ₽ инвесторам. В январе 2020 года вы покупаете эту облигацию по рыночной цене за 980 ₽. В апреле 2021 года компания решила досрочно вернуть деньги. Так как компания возвращает номинал, вы получите на счет 1 000 ₽. Ваш доход — 20 ₽.

Стоимость ЦБ в 2021 году

Во время торгов гособлигациями возможно изменение их цены. Это зависит от обстоятельств, сложившихся на рынке финансов. Чтобы узнать их стоимость нужно зайти на портал Минфина РФ.

Цена за единицу облигации федерального займа для физических лиц в 2021 году равна 1 тыс. рублей. Но на количество покупаемых ЦБ существуют ограничения. Купить разрешается не меньше 30 и не больше 15 тысяч штук. Потратить на покупку гособлигаций можно от 30 тыс. до 1,5 млн. рублей.

По истечении полугода со старта торгов первая эмиссия облигаций снимается с продажи. На смену ей приходит следующий выпуск ценных бумаг.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

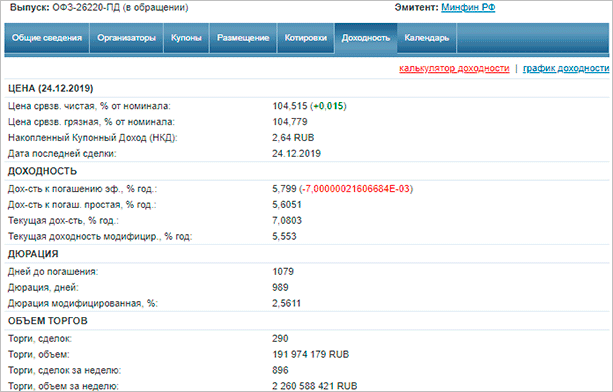

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Что такое ОФЗ для физических лиц в 2019 году

Существует два вида облигаций федерального займа: те, которые обращаются на фондовой бирже и те, которые продаются в отделениях некоторых банков. Последние предназначены для физических лиц, которые не зарегистрированы в качестве инвесторов (трейдеров) у какого-либо брокера и не имеют, поэтому доступа на фондовый рынок. Такие ОФЗ – это облигации с купонным доходом, выпущенные в документарной форме.

Купонные облигации отличаются от обычных тем, что они имеют фиксированный уровень доходности к определенной дате, при этом, если доход по купону не использовался, его сумма увеличивает стоимость облигации. Средняя доходность составляет 8,5% годовых. Например, цена 1 бумаги составляет 1000 рублей, доход по купону за первое полугодие – 30 рублей. Соответственно цена одной облигации составляет 1030 рублей. Максимальная сумма инвестиций ограничена 15 миллионами рублей. Облигации могут быть переданы другому физлицу по наследству.

Посмотрите видео в тему:

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

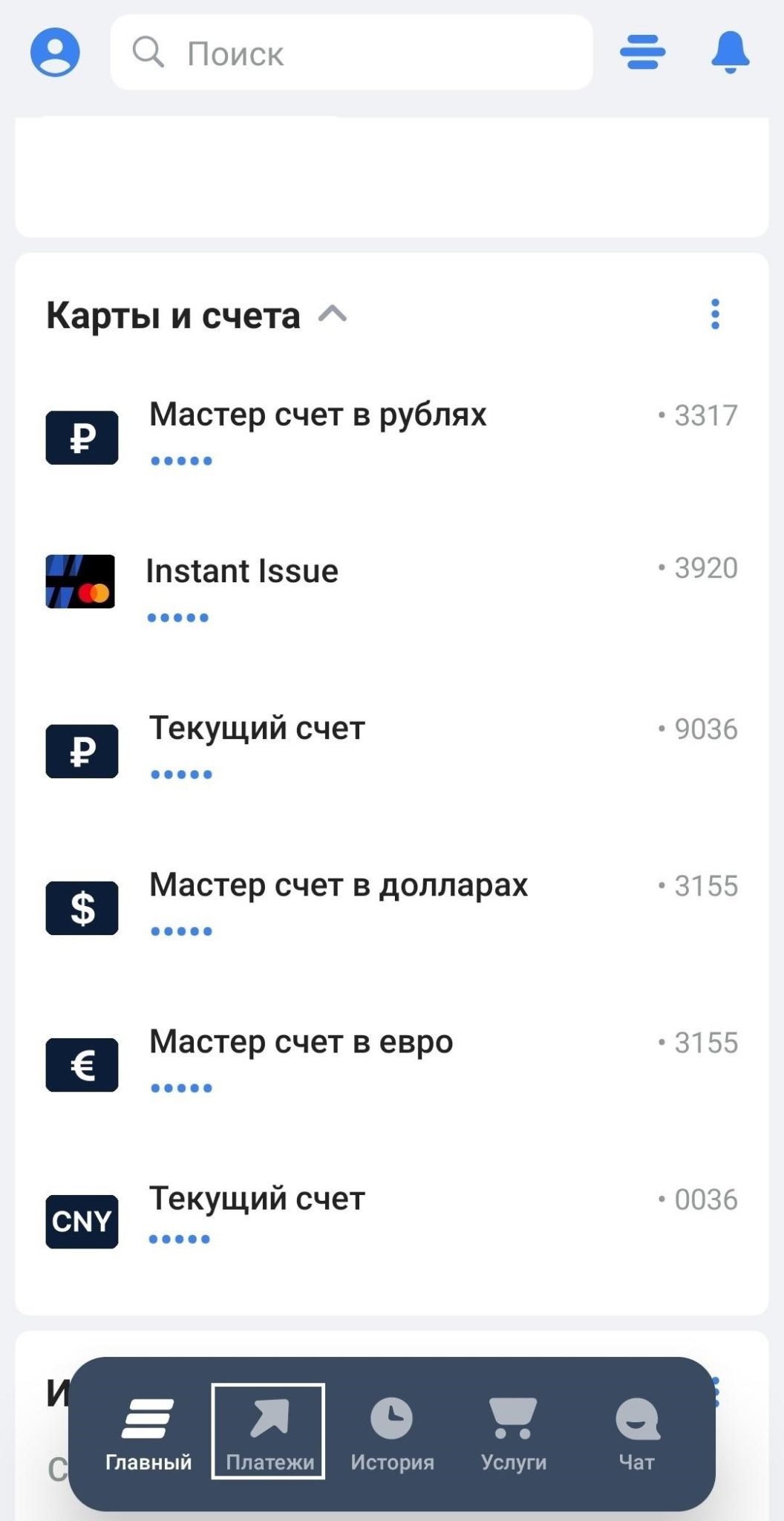

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Сравнение ОФЗ с другими инвестиционными инструментами

Как и любой другой инвестиционный инструмент, ОФЗ предназначены для того, чтобы сохранять и преумножать финансовые средства, которые сумел накопить инвестор.

Самые распространенные инвестиционные инструменты – это банковские вклады, облигации и акции. Чтобы лучше понять в какой инструмент лучше всего вкладывать деньги, давайте сравним их.

- Вклад основан на договоре между вкладчиком и банком, по которому первый вносит какую-либо сумму на определенный срок, а второй выплачивает за это вознаграждение в виде процентов. Ни банк, ни вкладчик не вправе продать или передать свои права и обязанности по этому договору кому-то другому (кроме случаев оговоренных в законодательстве). Главное достоинство вклада в его надежности и предсказуемости. Вклады на сумму до 1,4 млн. рублей застрахованы государством, и вкладчик с высокой долей уверенности может рассчитывать получить в срок причитающиеся ему суммы. Причем, зная условия вклада, он может легко с точностью до копеек рассчитать эти суммы.

- Владелец акции получает право на участие в управлении предприятием и на получение части его доходов в виде дивидендов. Доход от инвестиций в акции состоит из двух частей: из прибыли от продажи акции (то есть разницы между ценой продажи и ценой покупки) и из дивидендов. Но если предприятие не приносит прибыли, то и дивидендов оно не выплачивает. Мало того, даже если предприятие приносит прибыль, собрание акционеров может решить не выплачивать дивиденды, а, скажем, направить прибыль на развитие производства. Или выплатить маленькие дивиденды, значительно уступающие проценту по банковским вкладам в отношении цены акции. Но зато инвестор может в любой момент продать свои акции на бирже. Правда рыночная цена может оказаться ниже той цены, за которую инвестор купил акцию. В итоге, вместо прибыли он получит убыток. И, наконец, если предприятие обанкротится, то владелец акции полностью потеряет все свои инвестиции.

- Облигация занимает промежуточное положение между вкладом и акцией. Владелец облигации, подобно вкладчику банка, получает заранее оговоренные суммы в виде купонного дохода на заранее оговоренных условиях, например, два раза в год. При этом он может продавать свои облигации на рынке в любой момент, получая дополнительную прибыль (если текущая цена облигации окажется выше цены покупки), или убыток (в противном случае). Но как бы ни менялась цена в промежутке между выпуском облигации и ее погашением, при погашении облигации её владелец получит номинал.

| Сравнение облигаций и банковских вкладов | |

| Облигации лучше вкладов, так как это более гибкий рыночный инструмент. Проценты по облигациям выплачиваются в полном объеме, даже если продать их на следующий день после покупки. Кроме того, вклад даже на 3 года – редкость, тогда как облигации, выпускаемые на 10-15 лет – рядовое явление. | Вклады лучше облигаций тем, что внесенные на вклад деньги вы можете получить назад в любой момент, хотя, как правило, без процентов. Номинал облигации вы сможете получить только при погашении. Если продать облигацию раньше, то её цена может оказаться как выше, так и ниже той цены, за которую вы её купили. Иногда, намного ниже. То есть в облигациях есть элемент непредсказуемости. |

| Доходность: По уровню доходности облигации надежных эмитентов примерно соответствует доходности вкладов. Но облигации можно покупать на индивидуальный инвестиционный счет (ИИС), получая за это налоговый вычет. Это дополнительно повышает доходность облигаций. | |

| Сравнение облигаций и акций | |

| Для инвестора (не спекулянта) облигации лучше акций, так как акции непредсказуемы. Невозможно точно знать, принесут ли они доход или убыток. | Для спекулянта лучше акции, так как цена на них колеблется куда в больших пределах. |

| Акции и облигации объединяет то, что это рыночные инструменты. Их можно купить и продать на бирже. Но цена на бирже определяется рынком – спросом и предложением. Если цена растет, в дополнение к купонному доходу облигаций и дивидендам акций, можно получать дополнительный доход, продавая подорожавшие бумаги. Цена может и падать, и тогда, если придется продать ценные бумаги, вы получите убыток. Но за облигацию, в отличие от акции, вы гарантированно получите номинальную стоимость при погашении. Это сильно ограничивает колебание цены облигаций, что делает их более надежными и прогнозируемыми, но менее интересными для спекуляции.

Доходность: Сравнивать уровень доходности облигаций и акций невозможно. На акциях зарабатывают миллионы, но и миллионы акционеров разоряются. Даже покупая акции самых надежных компаний, вы не можете ни в чем быть уверены. |