Поручитель по кредиту

Содержание:

- Правила заключения договора

- Прекращение поручительства при изменении основного обязательства

- Для чего нужен поручитель и каковы требования к нему

- Как смягчить ответственность поручителя

- Все, что нужно знать о поручителе по ипотеке

- В каких случаях требуется поручитель

- Права поручителя если заемщик не платит кредит

- Ответственность поручителя (статья 363 ГК РФ)

- О поручительстве и его последствиях при неоплате кредита

- На каких условиях будет одобрена ипотека с поручителем?

- Если договор поручительства все же есть…

- Разница между поручителем и созаемщиком

- Срок исковой давности по задолженности

Правила заключения договора

Главным документом, который регулирует отношения между банком и поручителем, является договор поручительства. Именно в нем прописаны все права и обязанности гаранта. Зачастую этот договор заключается на условиях кредитора и имеет ряд конкретных требований, невыполнение которых может привести к аннулированию соглашения.

Договор считается действительным, если необходимые поля в нем заполняет гарант собственноручно. В соглашении обязательно нужно указать все реквизиты субъекта-поручителя, не забывая о фактическом месте проживания. Одним из важнейших пунктов является ссылка на кредитный договор с указанием точной суммы и условий выплаты займа.

Также указывается необходимая информация о кредитозаемщике и банке, который выдал ссуду. Обязательным условием считается информация о том, когда наступает ответственность гаранта, и какую сумму поручитель выплачивает (указывается прописью, чтобы избежать ошибок и путаницы).

Договор о поручительстве может быть подписан как во время оформления бумаг по кредитованию, так и позже. Банки зачастую выступают за первый вариант, когда деньги не выданы на руки заемщику.

Часто встречается вопрос: можно ли быть поручителем, если есть кредит. Действующие ссуды не являются помехой, поэтому стать поручителем по кредиту с открытыми займами не проблема. Главное, чтобы доход смог покрыть все расходы гаранта. В ином случае банк может отклонить кандидатуру или прислать отказ в кредитовании

Поэтому очень важной является официальная заработная плата и характеристика, которую дает работодатель

Также нередко в банках интересуются, в каких случаях прекращаются обязательства гаранта. Поручительство аннулируется в случае выплаченных кредитных средств и закрытии договора. Заставить гаранта выполнять свои обязательства невозможно, если условия договора были изменены без его согласия или кредитор не предъявил иск на оплату займа в течение года. Также поручитель становится свободным, если его обязательства перебирает на себя другой кандидат, утвержденный заемщиком и кредитором.

Прекращение поручительства при изменении основного обязательства

Если основное обязательство было изменено без согласия поручителя, что повлекло увеличение ответственности или иные неблагоприятные последствия для поручителя, поручитель отвечает на прежних условиях (пункт 2 статьи 367 ГК РФ). Обязательство в измененной части считается не обеспеченным поручительством.

Под увеличением ответственности поручителя понимается, в частности, увеличение суммы основного долга, увеличение размера процентов по договору и т.п. (п. 23 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

При не согласованном с поручителем увеличении срока исполнения основного обязательства и в отсутствие основания для досрочного предъявления требования кредитор не вправе требовать от поручителя исполнения его обязанности до истечения указанного увеличенного срока. В этом случае срок действия поручительства исчисляется так, как если бы основное обязательство не было бы изменено (статья 364 ГК РФ).

В случае уменьшения срока исполнения основного обязательства без согласия поручителя кредитор вправе требовать от поручителя исполнения его обязанности только после истечения срока основного обязательства, который был установлен первоначально (пункт 2 статьи 367 ГК РФ).

Заключение между кредитором и должником соглашения о подсудности, арбитражного соглашения, изменение должником и кредитором права, применимого к отношениям сторон основного обязательства, после заключения договора поручительства могут служить основаниями для вывода об ухудшении положения поручителя. При этом поручитель должен доказать, в чем состоит нарушение его прав и законных интересов.

Напомним, что в Обзоре судебной практики Верховного Суда РФ 2013 года содержалась противоположная позиция, согласно которой, поручительство прекращается с момента внесения изменений в основное обязательство, влекущее увеличение ответственности поручителя, в частности, указывалось:

«В случае изменения кредитного обязательства, влекущего увеличение ответственности или иные неблагоприятные последствия для обеспечивающего его исполнение поручителя, поручительство прекращается с момента внесения изменений в основное обязательство, если на такое изменение не было получено согласия поручителя в форме, предусмотренной договором поручительства.

…В связи с этим увеличение кредитором процентной ставки по кредитному договору с 19,5% до 23,5% годовых с февраля 2009 года, изменившее обеспеченное поручительством обязательство и повлекшее увеличение ответственности поручителей, должно было быть согласовано с поручителями в письменной форме и подтверждаться подписями обеих сторон» (п. 7 Обзора судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств»; утв. Президиумом Верховного Суда РФ 22.05.2013)

Однако в 2015 году в статью 367 ГК РФ были внесены изменения и теперь в данной статье прямо указано:

«В случае если обеспеченное поручительством обязательство было изменено без согласия поручителя, что повлекло за собой увеличение ответственности или иные неблагоприятные последствия для поручителя, поручитель отвечает на прежних условиях».

Для чего нужен поручитель и каковы требования к нему

Привлечения поручителя финансовая организация требует в первую очередь от тех потенциальных заемщиков, которые кажутся ему недостаточно платежеспособными. Например, в Сбербанке программа кредитования, предполагающая участие третьего лица, предназначена для двух категорий заемщиков:

- пенсионеры;

- молодежь (от 18 до 21 года).

Факт поручительства дает кредитору дополнительные гарантии возврата денег. При этом доход выступающего в этой роли лица не может быть учтен при расчете максимальной суммы займа.

Поручитель по кредиту должен быть в возрасте от 21 до 65 лет и трудоустроен.

Поручитель по кредиту должен быть в возрасте от 21 до 65 лет и трудоустроен.

Большинство банков предъявляют схожие требования к человеку, который может быть привлечен в этом качестве:

- наличие российского гражданства;

- возраст от 21 до 65 лет;

- трудоустройство;

- стаж работы не менее года;

- хорошая кредитная история;

- финансовая возможность выполнить взятые на себя обязательства.

Как смягчить ответственность поручителя

Когда заемщик все-таки не справляется со своими обязанностями, банк, стараясь минимизировать потери, всю ответственность перекладывает на поручителя, что грозит ему материальными затратами. Однако, у поручившегося тоже есть возможности избежать серьезных потерь. Для этого, в случае возникновения со стороны банка претензий, нужно проделать следующие действия:

- Связаться с заемщиком и выяснить причины, по которым он не исполняет свои обязательства:

- если на это есть объективные обстоятельства, и трудности временные, можно оказать посильную помощь и на протяжении определенного времени взять на себя обязательства по уплате долга, при этом платежи вносить от своего имени и получать тому доказательства, чтобы потом иметь возможность взыскать эти деньги с заемщика;

- если заемщик избегает личный контакт, следует обратиться в банк и предоставить информацию о месте нахождения заемщика и всех его источниках дохода, так у банка появится реальная возможность привлечь его к ответственности;

- Если заемщик не отказывается от своих обязательств, но при этом у него нет возможности заплатить прямо сейчас, а поручитель в силу собственных обстоятельств не может оказать финансовую помощь, стоит обратиться вместе в банк и попросить кредитного менеджера о пересмотре договора. При этом могут быть назначены кредитные каникулы или предложен план реструктуризации долга, а также может быть рассмотрен вариант перекредитования долга.

- Если решить вопрос мирно не получается, и банк все же желает получить от поручителя долг, единственный способ избежать ответственности —ничего не иметь. Так, если у поручителя не будет собственного имущества, или оно является совместно нажитым в браке, отсутствие официальной работы, то он не сможет нести возложенную на него ответственность.

Все, что нужно знать о поручителе по ипотеке

Поручитель по ипотеке — это гражданин РФ, который берет на себя все обязательства по кредитному договору заемщика перед банком. Становясь поручителем, вы должны понимать: если заемщик не выплатит кредит, отдавать долг банку придется вам.

Кто может стать поручителем при ипотечном кредитовании

Взять на себя ответственность поручителя может физическое или юридическое лицо. Чаще всего заемщик просит стать его гарантом перед банком своих кровных родственников: сестер, братьев, родителей и т. п.

Кто еще может стать поручителем:

— супруг, супруга;

— друзья, соседи, коллеги;

— юридические лица, например, организация-работодатель.

Лояльнее всего банки относятся к поручительству юридических лиц. Если вы решили оформить ипотеку с поручителем, то попробуйте обратиться к руководству своей компании. Кредитор быстрее одобрит такого гаранта.

Требования банка к поручителю

Условия, которые банки выдвигают к ипотечному заемщику, весьма жесткие. Требования к поручителям не менее строгие.

Идеальный поручитель для банка должен соответствовать следующим условиям:

— возраст от 21 года до 75 лет;

— гражданство РФ с постоянной регистрацией на территории страны;

— постоянный официальный доход, подтвержденный документально;

— возможность ежемесячно выплачивать ипотечный платеж;

— безупречная кредитная история.

Обязанность и ответственность поручителя

Основная обязанность поручителя по одноименному договору — полная выплата ипотечного кредита с процентами, пенями и другими начислениями, если этого не может сделать заемщик.

Нарушая свои обязательства, поручитель несет ответственность перед кредитной организацией. Это имущественная ответственность, которая может быть полной (солидарной) или дополнительной (субсидиарной).

Какая бывает ответственность поручителя:

1. Солидарная. Банк обращается к поручителю с требованием оплаты кредита сразу после того, как заемщик перестает вносить платежи. Кредитная организация связывается с поручителем и заемщиком одновременно.

2. Субсидиарная. Банк обращается к поручителю только после того, как обращение к заемщику не привело к погашению задолженности. Если кредитор не смог связаться с заемщиком, то он не может требовать от поручителя оплаты кредита.

Если поручительство было оформлено на несколько человек, имущественная ответственность не делится. Каждый из поручителей обязан выполнить требования банка по договору поручительства.

Поручительство в ипотеке предусматривает переход права кредитора от банка к поручителю. То есть если вы, как поручитель, погасили кредит заемщика, то становитесь залогодержателем его недвижимости или другого имущества.

Документы, удостоверяющие ваше право, нужно получить в банке. Это кредитный договор, договор поручительства, справка из банка о погашении долга, договор уступки права требования, платежные документы (квитанции об оплате платежей).

Чтобы реализовать право кредитора, проще говоря, вернуть свои деньги, сперва нужно обратиться к заемщику письменно. В обращении укажите полную сумму долга, включая все платежи, штрафы, пени и проценты по кредиту.

Не забудьте написать в документе о сроках и условиях возврата долга, а также проинформируйте заемщика, что при невозврате вы будете вынуждены решать вопрос через судебные органы. Если заемщик проигнорировал ваше обращение, то идите в суд.

Когда суд вынесет решение в вашу пользу, что вероятнее всего в сложившейся ситуации, вам придется обратиться к судебным приставам. Их обязанность — взыскание с заемщика его имущества. И только когда квартира или другая собственность заемщика будет продана, вы сможете вернуть свои деньги.

Сроки поручительства

Поручительство можно оформить на краткий или долговременный срок. В первом случае поручителя привлекают до того момента, пока заемщик не передаст банку в залог квартиру, дом или другую недвижимость. После этого поручитель документально выводится из кредитного договора.

Если поручительство оформляется на весь срок действия ипотечного договора, то в этот период можно заменить одного поручителя на другого. Но это можно сделать только с согласия банка. Стоит отметить, что поручитель не может в одностороннем порядке выйти из договора поручительства.

В каких случаях требуется поручитель

Соглашаясь на поручительство, человек должен понимать, какую ответственность несет поручитель по кредиту. Ведь подписание трехстороннего соглашения — это не простая формальность. Гарант рискует не только своими деньгами и имуществом, но и кредитной репутацией. В случае судебных споров кредитная история может быть испорчена на несколько лет, а для ее реабилитации потребуется много усилий.

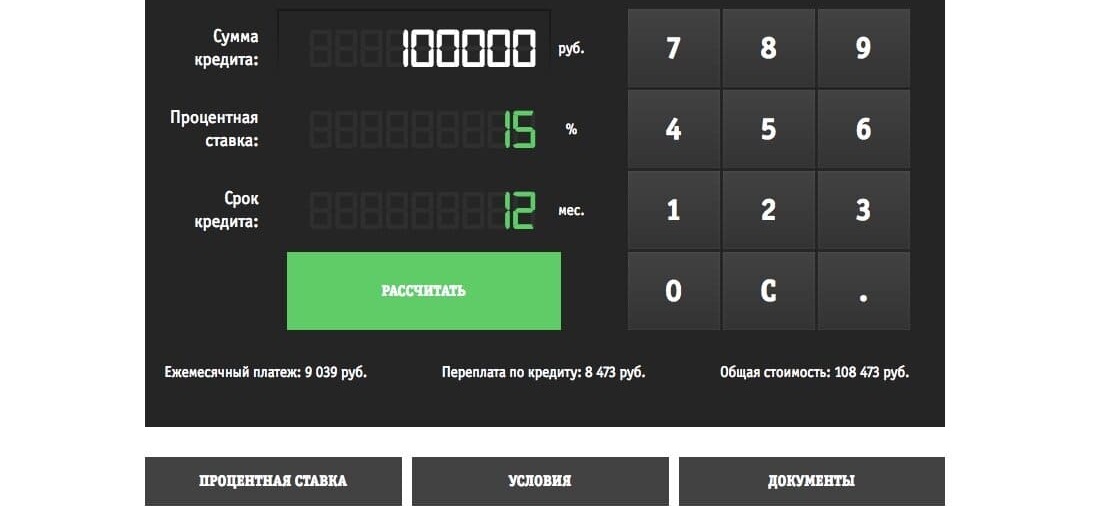

Вопрос о поручительстве чаще всего возникает, когда речь идет о кредитных договорах с крупной суммой (от миллиона рублей и выше). При недостаточном доходе заемщика привлечение третьей стороны возможно и с меньшим кредитным траншем: от 300 тысяч и выше. Также поручительство актуально для пожилых кредитозаемщиков старше 60 лет. Ведь иногда люди пенсионного возраста не могут рассчитаться с кредитом из-за маленькой пенсии, частых болезней и отсутствия дополнительного дохода.

Банкам факт поручительства очень выгоден, поскольку риск невозврата кредитных средств практически равен нулю. Однако оформлять договора только при наличии третьей стороны невозможно, поскольку подписание трехстороннего договора — сложная и трудоемкая процедура. Да и многие люди, которые знают, что такое поручитель и какие обязательства он имеет, не спешат брать на себя такую ответственность в нужный момент.

Выбирая кандидатуру гаранта, важно учитывать, кто может стать поручителем. Взятие на себя такой ноши требует не только высокого дохода, но и полного доверия к кредитозаемщику. Лишь выплатив весь долг и выполнив все кредитные обязательства, можно не переживать о каких-либо претензиях со стороны банка

Права поручителя если заемщик не платит кредит

Гражданское законодательство наделяет поручителя-гаранта рядом правомочий по отношению к должнику. К ним относятся:

- оплативший долг заемщика, выступает кредитором должника;

- он вправе истребовать из кредитного учреждения кредитные соглашения и сопутствующие документы для предъявления денежных претензий к заемщику;

- гарант наделен правом требования не только основной суммы долга, но и процентов за ее пользованием и возмещения убытков, связанных с процедурой возврата ссуды;

- гарант правомочен обратиться к должнику и другим поручителям с судебными требованиями по возврату долга с процентами и издержек;

- может обосновывать возражения по объему заявленных кредитным учреждением требований на уровне должника;

- если заемщик согласен с объемом заявленных требований, поручитель не лишен права возражать против существа и объема требований кредитора;

- гарант вправе не погашать долг заемщика до тех пор, пока с должника возможно получить удовлетворение денежных обязательств.

Ответственность поручителя (статья 363 ГК РФ)

Солидарная ответственность. По общему правилу, закрепленному в статье 363 ГК РФ, поручитель несет солидарную с должником ответственность за неисполнение или ненадлежащее исполнение обеспеченного обязательства. При этом кредитор вправе предъявить иски одновременно к должнику и поручителю, только к должнику или только к поручителю.

Если поручитель и основной должник отвечают солидарно, то для предъявления требования к поручителю достаточно факта неисполнения либо ненадлежащего исполнения обеспеченного обязательства. В этом случае кредитор не обязан доказывать, что он предпринимал попытки получить исполнение от должника (в частности, направил претензию должнику, предъявил иск и т.п.).

Субсидиарная ответственность поручителя может быть предусмотрена либо договором, либо законом.

Следует учитывать, что в отличие от требований к солидарному поручителю, предъявлению требований субсидиарному поручителю должно предшествовать предъявление требования должнику. «Требование к поручителю, который несет субсидиарную ответственность по обязательствам должника в силу договора поручительства, может быть предъявлено после того, как должник отказался удовлетворить требование кредитора или кредитор не получил от него в разумный срок ответ на предъявленное требование» (п. 6 Обзора судебной практики Верховного Суда Российской Федерации N 3 (2017)»; утв. Президиумом Верховного Суда РФ 12.07.2017). «Иск к субсидиарному поручителю может быть удовлетворен в случае отказа должника добровольно исполнить требование кредитора или неполучения в разумный срок ответа на предъявленное к должнику предложение об этом и невозможности удовлетворения требования зачетом встречного требования, принадлежащего основному должнику, или путем бесспорного взыскания средств с основного должника (статья 399 ГК РФ)» (п. 12 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

По общему правилу поручитель несет ответственность перед кредитором в том же объеме, что и должник. Однако данное правило может быть изменено соглашением сторон, которые вправе установить иной объем ответственности поручителя.

Для предъявления требования к субсидиарному поручителю не требуется обращение к солидарным поручителям, залогодателям и т.п.

В обязательстве могут участвовать несколько поручителей

1) Раздельное поручительство

По общему правилу, поручительство, данное несколькими лицами, является раздельным.

Если основное обязательство исполнено одним из лиц, раздельно давших поручительство, то к нему в порядке суброгации переходят права кредитора, в том числе основанные на других поручительствах (пункт 1 статьи 365, пункт 2 статьи 367, статья 384 ГК РФ) (п. 14 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

2) Совместное поручительство

В отличие от предыдущих разъяснения, содержащихся в Постановлении ВАС РФ от 12.07.2012 N 42, новые разъяснения Пленума ВС РФ, данные в п. 15 Постановления № 45 содержат позицию о том, что о совместном поручительстве свидетельствует не только прямое указание в договоре поручительства на его совместный характер, но и аффилированность лиц, предоставивших поручительство, презюмирует совместный характер такого поручительства. Таким образом, поручительство из самостоятельных договоров, не содержащих указания на совместный характер действий поручителей, может быть признано совместным. В частности указано следующее:

«Согласно пункту 3 статьи 363 ГК РФ поручительство является совместным, если установлена воля поручителей распределить в отношениях между собой последствия неисполнения основного обязательства должником (далее — сопоручители). Пока не доказано иное, о совместном поручительстве свидетельствуют, в частности, указание в договоре (договорах) поручительства на его совместный характер, содержащиеся в договорах поручительства условия о распределении ответственности по обязательству должника между поручителями, а также заключение договоров поручительства с аффилированными лицами».

Если иное не вытекает из отношений сопоручителей, сопоручитель, исполнивший обязательство, имеет право регрессного требования к остальным сопоручителям в равных долях за вычетом доли, падающей на него самого (подпункт 1 пункта 2 статьи 325, пункт 3 статьи 363 ГК РФ).

О поручительстве и его последствиях при неоплате кредита

Поручительство оформляется в письменной форме, иначе оно не имеет юридического смысла. Основные правила таких дополнительных гарантий описаны в статьях 361-367 Гражданского кодекса РФ. Согласно документу, договор о поручительстве может быть трехсторонним – между банком, заявителем и поручителем, или двухстороннем – между финансовым учреждением и лицом, дающим гарантии.

Поручаться можно за выполнение всех обязательств другого лица или только части. Кроме того, в договоре обязана быть ссылка на основной договор, по которому возникают обязательства. Поручителем может выступать как физическое, так и юридическое лицо, родственники или совершенно чужие люди. Главное, чтобы финансовое состояние удовлетворяло банк, который оценивает поручителя по тем же критериям, что и самого заемщика.

Поручительство – это добровольное согласие на возмещение банку взятого кредита, если заемщик не будет оплачивать долг. Причем заемщик и поручитель несут перед банком солидарную ответственность. Речь идет не только о «теле» кредита и процентах. Поручитель если это указано в договоре, будет оплачивать все штрафы и пени, неустойки за просрочку платежей. В итоге может получиться, что подписывая договор, поручитель соглашался на возмещение одной суммы, а отдавать придется гораздо большую.

Перед подписанием договора о поручительстве необходимо его внимательно изучить, а если речь идет о значимой сумме кредита, лучше воспользоваться консультацией специалистов. Так как документы предлагает банк, он максимально защищает свои интересы и может прописать в договоре любые условия. Подпись под договором будет считаться согласием, и оспорить его действие будет практически невозможно.

В банке могут предложить:

- бланковое поручительство, при котором не оговаривается, какими средствами и за счет чего поручитель будет оплачивать долг;

- имущественное – поручитель отдает конкретное имущество в залог.

При этом оформление бланкового поручительства не означает, что имущество поручителя в безопасности. В случае необходимости и если поручитель не имеет достаточно средств для оплаты долга, судебные приставы по решению суда о взыскании средств могут наложить арест на имущество, продать его в пользу банка, наложить запрет на выезд за границу, вычитать средства из зарплаты.

Если должник перестанет платить по кредиту, то банк не обязан пройти все стадии взыскания с самого заемщика прежде, чем тревожить попечителя. Солидарная ответственность по займу позволяет кредитору, при возникновении перебоев с платежами, сразу взаимодействовать с поручителем в обход должника.

Поручительство может не нести особых рисков только в случаях, когда кредит берет компания, заем оформляется на одного из собственников, а остальные совладельцы становятся поручителями. Солидарная ответственность и общая заинтересованность в работе компании мотивирует всех добросовестно исполнять обязательства по займу.

На каких условиях будет одобрена ипотека с поручителем?

Поручительство по ипотеке является лишь дополнительным обеспечением. В качестве основного нужен залог приобретаемой или имеющейся в собственности недвижимости. Объект залога следует страховать по рискам утраты или повреждения в течение всего срока действия кредитного договора. Страхование жизни оформляется добровольно.

Максимальный срок ипотеки в Сбербанке, Райффайзенбанке, ВТБ, Альфа-Банке, Промсвязьбанке и Россельхозбанке – 30 лет, а в УБРиР – 25 лет. Сбербанк предлагает ипотеку минимум под 9,2% (при покупке квартиры у застройщиков-партнеров – 7,5%). Ставка в ВТБ, УБРиР – от 8,9%, в Альфа-Банке – от 8,99%, в Промсвязьбанке – от 8,6%, а в Райффайзенбанке – от 10,25%. При отказе от страхования жизни ставка увеличится на 1%.

Максимальная сумма кредита в Райффайзенбанке – 26 млн р., в Промсвязьбанке и УБРиР – 30 млн р., в Альфа-Банке – 50 млн р., в Россельхозбанке и ВТБ – 60 млн р., а в Сбербанке она ограничена только стоимостью приобретаемой недвижимости и вашей платежеспособностью.

Первый взнос по ипотеке в Сбербанке, Альфа-Банке, Россельхозбанке, Райффайзенбанке – от 15%, в УБРиР – от 20%, в ВТБ – от 10%, а в Промсвязьбанке можно оформить ипотечный кредит без первого взноса.

Если договор поручительства все же есть…

Встречаются и иные, более изощренные формы привлечения поручителя к ответственности по долгам заемщика. Таковым выступает подделка договора поручительства, и в частности, подписи мнимого поручителя. В этой ситуации также не следует впадать в отчаяние. Судебная экспертиза сможет выявить подделку подписи.

В итоге к нарушителю могут быть применены:

- Наказание за подделку подписи и документа в виде 2-х лет лишения свободы (ст. 327 УК РФ).

- Штраф в 120 000 рублей или заключение до 2-х лет за мошенничество (ст. 159 УК РФ).

Если выявился факт существования договора поручительства следует обратиться в банк и попросить его копию для приложения к исковому заявлению.

Таким образом, лицу, которого без его согласия сделали поручителем в рамках кредитного договора, при обнаружении одного из приведенных выше фактов следует незамедлительно обратиться с иском в суд. Указание в соглашении о займе персональных данных гражданина без его ведома, а также давление на него по факту необходимости погашения чужого долга влекут уголовную ответственность.

Разница между поручителем и созаемщиком

Подписывая любой банковский договор, необходимо разобраться в трактовании понятий «поручитель» и «созаемщик». Многие россияне думают, что эти термины полностью синонимичны. Однако, на самом деле, это не так

Поэтому перед подписанием кредитного соглашения важно уяснить отличия этих понятий

Созаемщик обладает такими же правами на объект кредитования, как и заемщик. То есть он не только отвечает за соблюдение графика платежей, но и может распоряжаться кредитными деньгами или имуществом в равной доле с заемщиком. Созаемщик отвечает за неуплату займа и в форс-мажорных обстоятельствах обязан рассчитаться с банком в полной мере.

Поручитель лишь отвечает за кредитные обязательства. Претендовать на денежные средства или вещи, купленные в кредит, он не может. Именно поручитель несет ответственность в случае, когда заемщик не хочет или не может погасить ссуду

И здесь неважно, какой именно кредит оформлен: ипотека, автокредит, потребительский нецелевой заем

Поручитель должен быть уверен, что, подписывая соглашение, не станет жертвой злого умысла заемщика. Поручительство по кредиту на квартиру — очень ответственный шаг. Ипотека может полностью лечь на плечи поручителя, если заемщик окажется неплатежеспособным и не сможет выплачивать заем. При этом никаких прав на недвижимость у поручителя не будет.

Поручитель

Перед оформлением поручительства в банке важно выяснить, кто такой поручитель по кредиту, в какой роли он выступает, какие права и обязанности имеет. Ведь незнание законодательства не освобождает от ответственности

Поручитель отвечает по обязательствам кредитозаемщика при кредитовании. В случае невыплаты заемщиком долга всю финансовую ответственность берет на себя гарант. И платить придется за все: основной долг, проценты, судовые издержки (при наличии таковых). При этом право на имущество или недвижимость остается у кредитозаемщика. Обеспечение кредита и поручительство — это всегда риск. И человек, подписывающий соответствующее соглашение, должен понимать всю ответственность перед банком.

Вознаграждение при поручительстве возможно при одном условии: когда в договоре прописан этот пункт. Например, кредитозаемщик обязуется оплатить некую сумму за риски субъекта-поручителя.

Созаемщик

Созаемщик имеет обязанности поручителя по кредиту. Но при этом может распоряжаться кредитными средствами или имуществом на свое усмотрение. В случае нарушения графика платежей созаемщик должен выполнять обязанности должника и погашать все долги. Если заемщик не платит кредит, банк имеет право начать судебное разбирательство и требовать вернуть заем через суд. Судебна практика доказывает, что в большинстве случае суд принимает сторону истца и выносит решение об описи и продаже имущества и возврате долга в полном объеме.

Быть созаемщиком выгоднее, чем оформлять поручительство, поскольку, кроме обязанностей, человек получает право распоряжаться кредитными средствами или пользоваться товарами, купленными в рассрочку. Быть поручителем по ипотеке — очень большая ответственность. Поскольку речь идет о крупной сумме, нужно полностью доверять заемщику и быть уверенным в его благих намерениях. Ведь может получиться ситуация, когда поручитель оплачивает ипотеку, а кредитозаемщик продолжает распоряжаться недвижимостью.

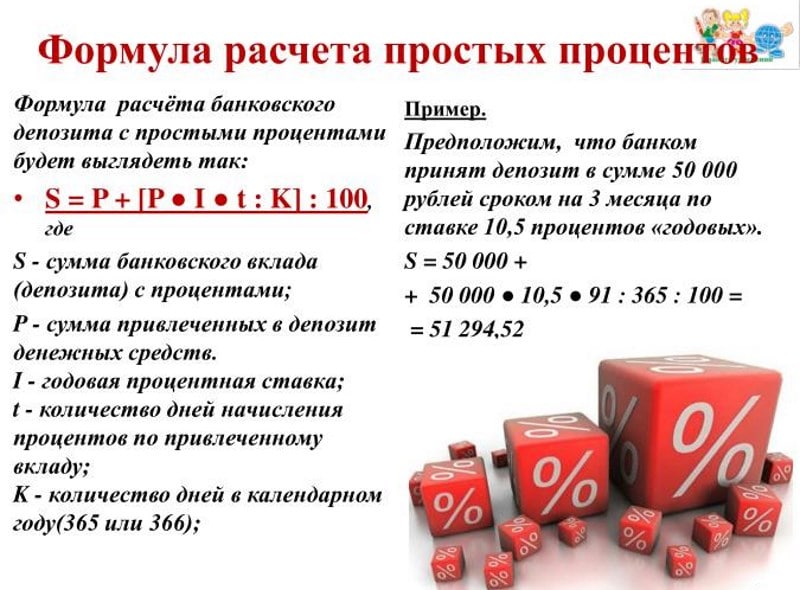

Срок исковой давности по задолженности

Ответственность поручителя по ипотеке и по другому кредитованию истекает спустя три года после возникновения прецедента. Другими словами, на поручительство распространяется положение ГК РФ о сроках исковой давности. Срок отсчитывается от момента, когда банк приобретал право подать в суд на должника, т.е. это дата последнего поступившего от заемщика платежа.

Но будьте аккуратны: у банковских организаций имеется собственный юридический отдел. Он внимательно следит за сроками исковой давности. При этом банк до последнего надеется «выбить долг» своими силами, с помощью реструктуризации или же коллекторских агентств.

Нередки ситуации, когда банк подает иск на заемщика буквально за месяцы до истечения срока исковой давности.