Сбербанк пошлет по имени

Содержание:

- Особенности Сберсертификата

- Особенности депозитных сертификатов

- Как выглядит сертификат

- Самые популярные виды инвестиций:

- Комментарий к статье 844 Гражданского Кодекса РФ

- Понятийный аппарат

- Чем же отличается сберегательный сертификат от обычного вклада?

- Сберегательный сертификат Сбербанка для физических лиц в 2021 году

- Как заработать на такой бумаге

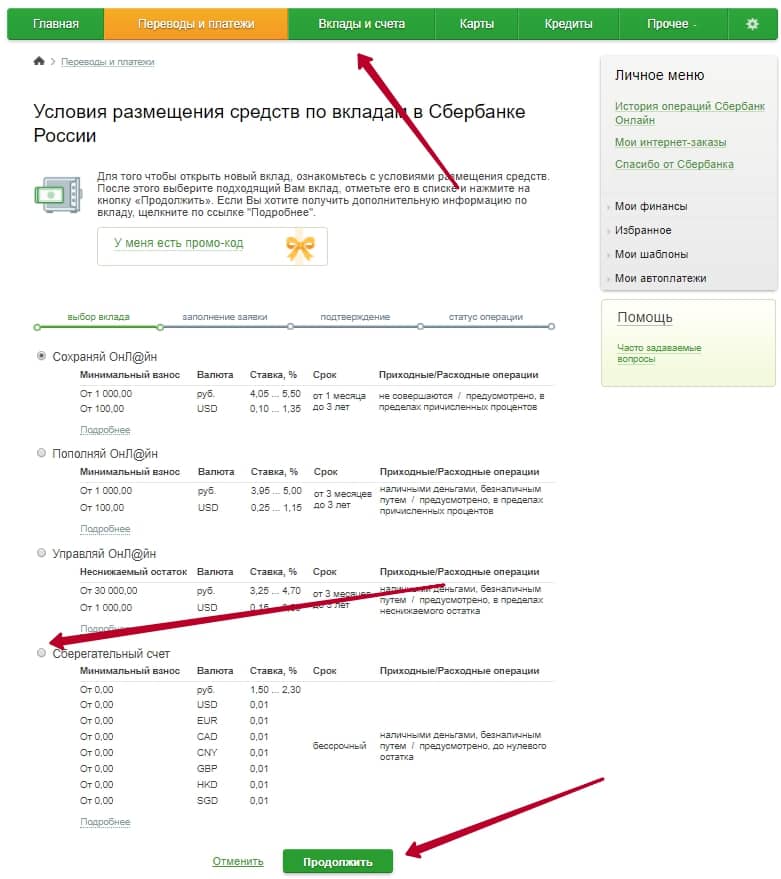

- Как оформить сберегательный сертификат в Сбербанке?

Особенности Сберсертификата

Сберегательные сертификаты имели множество нюансов в использовании. Часто из-за возможности их передачи без оформления документов они применялись в различных расчетах. Иногда даже и незаконных. Именно по этой причине законодательством был введен запрет на выпуск таких банковских продуктов. Но у Сберсертификатов есть и другие особенности:

- Отсутствие возможности совершения операций онлайн. Погасить или переоформить сертификат можно было только в отделении Сбера. Причем некоторые операции были недоступны в других регионах. Например, сообщать об утере сертификата при неизвестном номере нужно в отделения Сбера, расположенные в субъекте выдачи бумаги. В настоящее время с сертификатами работают уже далеко не все офисы банка.

- Отсутствие страхования от государства. В отличие от вкладов, деньги, внесенные по сертификатам, никак не защищены. При отзыве лицензии они не будут возвращены владельцам бумаги. В случае со Сбером это не является большой проблемой. Надежность этой кредитной организации не вызывает сомнений в настоящее время. Но в прошлом выпускались аналогичные продукты и мелкими банками.

- Оформление на бумажном носителе. Сберегательный сертификат от Сбербанка для физических лиц выпускался в виде бумажного документа на защищенном от подделок бланки. Он заверялся подписью ответственного лица кредитной организации и ее печатью.

- Сложности с восстановлением утерянного документа. Учитывая, что сертификаты были неименными, при их потере или краже у клиентов возникало множество проблем. Для исключения обналичивания средств нужно было обратиться в Сбер и желательно сообщить номер утерянной бумаги. Но после этого возврат денег владельцу сертификата автоматически не происходил. Ему нужно было доказывать свои права в суде, а сделать это не всегда просто.

Проведение операций с сертификатами по доверенности тоже имеет определенные особенности. Например, доверенное лицо может получить бумагу, сданную ранее на хранение в Сбер, но не может обналичить (погасить) ее от лица доверителя.

Это интересно!

Тинькофф Инвестиции: как зарегистрироваться и начать зарабатывать

Еще одна особенность сертификата — сложности с его арестом, конфискацией, разделом. Если он хранится у клиента, сделать это практически невозможно за исключением ситуации, когда он сам передаст бумагу. Но если документ сдан на хранение в Сбер, он может быть арестован или изъят приставами, а также будет подлежать разделу при разводе. При этом применяться будут те же правила, что и для вкладов.

Мнение ECOFINANS

Особенности депозитных сертификатов

Банковский актив отличается следующими характеристиками:

- валюта;

- перечень лиц с правом владения активом;

- форма выпуска;

- условия оборота на финансовом рынке;

- период обращения;

- годовая процентная ставка;

- разновидности ценного актива и т.д.

Кто выпускает

Выпускаются документы банками, которые соответствуют указанным в законодательстве требованиям:

- организация должна осуществлять непрерывно финансовую деятельность не меньше 2 лет;

- опубликованная отчетность за год должна быть заверена аудиторами ;

- банковская организация должна соблюдать стандарты и законодательные требования по сохранению финансовых резервов.

Процедура эмиссии данного типа банковских активов упрощена. Не требуется проходить регистрирование эмиссии. Банк самостоятельно определяет ее условия и порядок обращения с бумагами на рынке согласно стратегии организации.

Кто может быть владельцем

Собственником актива на территории РФ может быть юридическое лицо, которое официально зарегистрировано .

- паспорт либо иной удостоверяющий личность гражданина документ;

- устав либо учредительная документация на предприятие, можно предъявить подлинные документы либо ксерокопии, заверенные у нотариуса;

- документы с подтверждением назначения либо избрания представителя на должность , можно предъявить приказ, выписку из протокола управляющего органа (разрешены подлинники либо ксерокопии);

- банковскую карточку юрлица (оригинал либо ксерокопия с печатью нотариуса);

- лист записи и выписка из единого госреестра юрлиц;

- лицензия на выполнение деятельности , которая законодательно подлежит лицензированию (оригинал либо ксерокопия, подтвержденная нотариусом);

- опросный лист , оформленный по специальному образцу;

- бумага с подтверждением проведения расчетов между контрагентами (наличными средствами, безналичным расчетом, за выполненные услуги, работы, поставку продукции на сумму сертификата).

Индивидуальному предпринимателю требуется предъявить следующие бумаги:

- паспорт гражданина РФ (или другой документ для удостоверения личности);

- лист записи в едином реестре частных предпринимателей;

- банковскую карточку ИП (оригинал или ксерокопию с печатью нотариуса);

- лицензию на оказание услуг или осуществление деятельности;

- опросный лист ;

- личную информацию о предпринимателе;

- документы о прохождении аккредитации и т.д.

Может ли выступать как платежное средство

Разновидность ценной бумаги не может выступать в качестве средства платежа . Юридически запрет можно устранить, подготовив бумаги на нового предъявителя.

Какой срок обращения

Период действия разновидности активов определяет банк-эмитент. По российскому законодательству срок обращения не должен быть больше 1 года, сберегательный сертификат может использоваться до 3 лет.

Можно ли предъявить документ к погашению до окончания его срока

Погасить сертификат до завершения периода действия законодательно разрешено. Однако специалисты не рекомендуют отзывать ценную бумагу раньше срока — переведенную инвестором денежную сумму определят как средства на счету до востребования. Таким образом годовая ставка на переданный вклад будет снижена, в сравнении с данными, прописанными в первоначальном договоре.

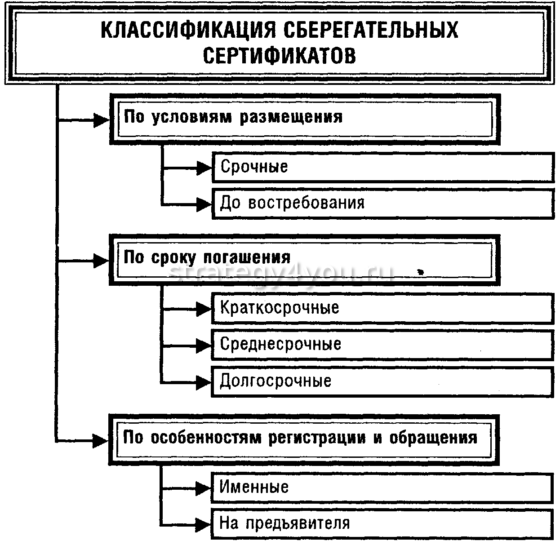

Какие виды бывают

- Именные бумаги позволяют снимать денежные сбережения только гражданину, на которого оформлен документ. Именная документация обладает повышенной процентной ставкой и ценностью на финансовом рынке.

- Бумаги на предъявителя позволяют выполнять обналичивание любому представителю, имеющему сертификат. Данный тип бумаг предоставляет инвесторам широкие возможности для выполнения инвестиционной деятельности. Бумаги на предъявителя имеют невысокую доходность.

Ценная документация подразделяются также на следующие виды:

- Выпускаемые сериями документы предназначены для широкого круга лиц либо компаний. Бланки имеют простое оформление в соответствии с законодательными требованиями. В бумаге указываются параметры передачи сертификата вкладчику.

- Бумаги, выпускаемые разово , предназначены для одного клиента и имеют персональные условия. Пользователь может получить повышенную процентную ставку, льготные условия и т.д.

Где можно погасить

Погасить сертификат разрешается в филиалах либо региональных отделениях банковской организации-эмитента. Это отличает вид ценной бумаги от срочных вкладов.

Как выглядит сертификат

Заполнение банковского сертификата выполняется по шаблону.

Образец документа предусматривает внесение следующих данных:

- в шапке должно быть указано наименование документа;

- серия и номер;

- обстоятельства выдачи;

- дата перечисления средств на депозит в банковскую организацию;

- сумма депозита;

- подтверждение обязательств финансовой компании вернуть перечисленные средства клиенту;

- дата завершения действия сертификата и предъявления требований о возврате суммы банку;

- годовая ставка за использование депозитного взноса банком;

- сумма причитающихся процентов;

- размер ставки при востребовании наличных денег раньше срока;

- название банка, выпустившего ценную бумагу, указание адреса, телефона, реквизитов, корреспондентского счета;

- в именном сертификате требуется указать название компании-владельца и контактные данные организации;

- сертификат должен быть заверен подписями и печатями.

Бумагу трудно подделать из-за высокой степени защиты.

Бумагу трудно подделать из-за высокой степени защиты.

При оформлении бумаги и проведении операций с финансовыми документами учитываются следующие нюансы:

- разрешено вносить при необходимости дополнительные сведения для выпуска активов;

- бумага считается недействующей при отсутствии необходимых реквизитных данных;

- при выполнении финансовой операции с помощью документа, оформленного без соблюдения нормативов, сделка может быть признана недействительной;

- бланки под ценные бумаги производятся в специальных полиграфических фирмах, чтобы мочь впускать бланки, организации должны иметь специальную лицензию.

Самые популярные виды инвестиций:

| № | Вид | Средний доход |

| 1 | Банковские депозиты небольшой процент | 6-8% годовых Сумма ~ 1 млн.руб. |

| 2 | Недвижимость надежно | 6-8% годовых Сумма ~ 3-5 млн.руб. |

| 3 | Облигации, векселя, валюта нужен опыт | 5%-15% годовых От 100000 руб. |

| 5 | Свой бизнес нужна идея | До 300% но, конечно, не сразу |

Выпустить её могут только банковские организации, а вот принимать ее могут не только в отделении, где произошла непосредственно услуга купли-продажи, но и во всех филиалах выбранной организации. Она может быть как именным, так и на предъявителя, т.е. любой человек, которому передали (подарили) его, может обратиться в банковскую компанию и получить вложенную сумму+проценты.

Именно последняя особенность и является главной причиной популярности данного продукта у граждан России – его легко можно использовать в качестве подарка на любое торжественное мероприятие, при этом акт дарения не нужно фиксировать письменно.

Воспользоваться таким предложением может любое физическое лицо при личном обращении в отделение банка с паспортом, в том числе и нерезидент РФ. Если вы захотите подарить сертификат другому лицу, например – родственнику или просто близкому человеку, этот факт не нужно заверять у юриста, вы просто передаете бумагу новому владельцу и все.

Комментарий к статье 844 Гражданского Кодекса РФ

1. Сберегательным сертификатом признается ценная бумага, удостоверяющая факт внесения в банк-эмитент денежных средств в качестве вклада и право вкладчика получить по истечении установленного срока сумму вклада и процентов по нему в любом учреждении данного банка. Держателем сберегательного сертификата может быть только гражданин. Депозитный сертификат — ценная бумага, аналогичная сберегательному сертификату, однако его держателем может быть только юридическое лицо. В основе отношений между банком-эмитентом депозитного или сберегательного сертификата и его клиентом лежат отношения банковского вклада (займа).

Правила по выпуску и обращению депозитных и сберегательных сертификатов сообщены письмом ЦБ РФ от 10.02.92 N 14-3-20 «О депозитных и сберегательных сертификатах банков». Форма бланка депозитного сертификата, установленная письмом Госбанка СССР от 10 июля 1993 г. N 360 «О введении платежных документов единого образца», имеет рекомендательный характер.

Банк, желающий выпустить депозитные и сберегательные сертификаты, должен утвердить условия их выпуска и обращения. Этот документ в десятидневный срок после его принятия необходимо представить в Главное территориальное управление ЦБ РФ по месту нахождения корреспондентского счета банка. Регистрация проспектов эмиссии депозитных сертификатов не требуется.

Сберегательный сертификат может быть выдан только гражданину РФ или иного государства, использующего рубль в качестве официальной денежной единицы. Депозитный сертификат может быть выдан только организации, являющейся юридическим лицом, зарегистрированным на территории РФ или на территории иного государства, использующего рубль в качестве официальной денежной единицы. Сертификаты не подлежат вывозу на территорию государства — «нерублевой зоны», не могут служить платежным средством за проданные товары.

2. Сертификаты могут быть срочными или до востребования. Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита или вклада по сертификату) ограничивается одним годом. Срок обращения сберегательных сертификатов — тремя годами. Если срок получения депозита (вклада по сертификату) истек, такой сертификат считается ценной бумагой до востребования. Это означает, что банк обязан выплатить указанную сумму по первому требованию владельца.

На бланке сертификата должны содержаться следующие обязательные реквизиты: а) наименование «депозитный» (или «сберегательный») сертификат: б) указание на основание выдачи сертификата (внесение депозита или сберегательного вклада); в) дата внесения депозита или сберегательного вклада; г) размер депозита или сберегательного вклада, оформленного сертификатом; д) безусловное обязательство банка вернуть сумму депозита или вклада; е) дата востребования держателем сертификата внесенных им денег; ж) процентная ставка банка; з) сумма причитающихся процентов; и) наименование и адрес банка-эмитента; к) имя (наименование) приобретателя сертификата (для именного сертификата); л) подписи двух лиц, уполномоченных банком на совершение такого рода сделок, скрепленные печатью банка. Отсутствие в тексте сертификата какого-либо из обязательных реквизитов делает его недействительным. Банк, выпускающий сертификат, может включить в него иные дополнительные реквизиты, которые не противоречат законодательству.

Сберегательные сертификаты Сбербанка РФ могут обращаться по своим, отличным от перечисленных выше условиям, согласованным с ЦБ РФ.

3. Сертификаты могут быть именными и на предъявителя. Сертификаты на предъявителя передаются путем простого вручения. Именные — путем заключения договора об уступке права требования (цессии). В соответствии с письмом ЦБ РФ от 10.02.92 N 14-3-20 этот договор должен оформляться на оборотной стороне сертификата. Однако нет оснований полагать, что несоблюдение указанного правила должно приводить к недействительности договора об уступке права требования по депозитному (сберегательному) сертификату. Такой договор может быть составлен также на отдельном листе и заключен другими способами, предусмотренными законодательством.

4. По требованию вкладчика — физического лица банк обязан (а по просьбе вкладчика — юридического лица банк вправе, если иное не предусмотрено договором) до оговоренной даты возвратить срочный вклад, оформленный соответственно сберегательным или депозитным сертификатом. При этом выплачиваются проценты, установленные банком по вкладам до востребования, если условиями сертификата на этот случай не определен иной размер процентов.

Понятийный аппарат

Для начала попробуем разобраться, что такое подарочный сертификат (или подарочная карта). Это, по сути, документ, подтверждающий оплату товаров или услуг на определенную сумму – авансовый платеж. Деньги за него получены, а товар еще не отдан. В документе обычно указывается денежный эквивалент, правила использования, срок действия и иногда другие нюансы, которые нужно знать владельцу – например, возрастные ограничения или количество участников (если речь идет о развлекательном мероприятии).

В настоящее время в законодательстве Российской Федерации отсутствует понятие подарочного сертификата, так же, как и нет конкретных норм права, которые регулировали бы спорные вопросы, связанные с ним.

В соответствии со по договору розничной купли-продажи продавец обязуется передать покупателю товар или оказать услугу, не связанные с предпринимательской деятельностью, а покупатель – оплатить.

Но в случае с подарочным сертификатом, который является лишь авансом будущей оплаты товара, продавец и покупатель еще не вступили в правовые отношения. В соответствии со ст. 23.1 Закона РФ от 7 февраля 1992 г. № 2300-I «» (далее – закон о защите прав потребителей) до момента, пока товар не передан покупателю или не оказана услуга, договор купли-продажи будет считаться не заключенным. В установлено, что граждане и юридические лица свободны в заключении договора, в связи с этим потребитель имеет право отказаться от покупки, а также потребовать возврата уплаченного аванса. Для этого необходимо направить в адрес магазина письменную претензию с требованием вернуть все денежные средства, потраченные на сертификат, или часть суммы, которая осталась после покупки товара (услуги). Вы вправе, например, мотивировать свой отказ от сертификата тем, что в магазине нет подходящей вещи или услуги. В этом случае продавец не может исполнить свои обязательства по договору купли-продажи, а покупатель, в свою очередь, вправе потребовать возмещения. По аналогии вы также вправе воспользоваться сертификатом частично в разное время.

В случае если сертификат приобретался третьим лицом по безналичному расчету, то в данной ситуации предъявителю возвращаемого сертификата рекомендуется указать в заявлении на возврат свои банковские реквизиты. Ведь даже у фактического приобретателя сертификата к моменту возврата могут измениться банковские реквизиты.

В соответствии со номинал сертификата или остаток не потраченной суммы должен быть возвращен в течение 10 календарных дней после написания заявления.

При этом отсутствие чека, подтверждающего факт приобретения подарочного сертификата, по закону не является основанием для отказа в возврате денег, что закреплено в ст. 25 Закона о защите прав потребителей, а также в , которые будут применяться по аналогии с общими нормами, применяемыми к договору розничной купли-продажи. Потребитель вправе ссылаться на свидетельские показания в подтверждение заключения договора и его условий.

Вернуть сертификат может не только тот, кто его приобретал, но и тот, кто получил его в подарок.

Чем же отличается сберегательный сертификат от обычного вклада?

Не защищены государственной системой страхования вкладов

К существенным недостаткам сберегательных сертификатов относится то, что они не попадают под государственную систему страхования вкладов. Вкладчик рискует, когда выбирает сертификат для вложения капитала. В случае отзыва лицензии у банка, клиент не сможет получить компенсацию.

Наличие минимальной суммы

К недостаткам можно отнести и тот момент, что для сертификатов банки устанавливают определенную минимальную сумму, которая достаточно велика, и не каждый вкладчик имеет в наличии такую сумму денег.

Требует ответственности при хранении

Бланки сберегательных сертификатов имеют высокую степень защиты, и подделать их практически не возможно

Однако, нужно уделять повышенное внимание хранению сберегательных сертификатов, так как только при его наличии банк возвратит вкладчику денежные средства. Поэтому многие банки рекомендуют хранить сберегательные сертификаты в банковских ячейках, которые гарантируют, что сертификат не сможет никто украсть и с ним ничего не случится

При утрате восстанавливается через суд

Еще один значительный минус сертификатов в том, что при их утере, если вкладчик вовремя не сообщит в банк о пропаже, деньги может получить мошенник. Поэтому банки рекомендуют, при обнаружении пропажи немедленно сообщить в банк о случившемся. Сама процедура восстановления сертификата очень сложна, требует сбора большого количества документов. Кроме того, такая процедура восстановления сертификата, по времени занимает большой промежуток, так как требует обращения в суд, который должен вынести свое решение. Поэтому хранение сертификатов в банковских ячейках наиболее эффективный метод обеспечения безопасности сберегательных сертификатов.

Проценты по вкладу, затребованному раньше срока возврата, пересчитываются по пониженной ставке

Сберегательный сертификат позволяет получить деньги вкладчику досрочно. Как и в случае с большинством срочных вкладов, проценты по вкладу в таком случае будут начислены по ставке договора «до востребования», которая имеет небольшую величину. Чтобы, получить проценты по вкладу, указанные в сертификате, надо дождаться срока возврата вклада, тогда клиент получит вклад с начисленными процентами в полном объеме.

Не требует больших формальностей при передаче или дарении другому лицу

Сберегательный сертификат на предъявителя имеет положительную особенность. При желании его можно передать или подарить родственникам, друзьям, близким людям. При этом такая процедура не требует от вкладчика каких-либо формальностей в отличии от обычного вклада, ни каких походов к юристам и утомительных сборов документов. Ценные бумаги просто передаются выбранному лицу. При определенных ситуациях, такая простая процедура передачи очень привлекательно для вкладчиков.

Служит залогом при выдаче кредита

Еще одно привлекательное качество, которое имеет сберегательный сертификат и о котором вкладчики зачастую не осведомлены, — это то, что сертификат может служить залогом для получения кредита. При таком обеспечении банк обычно рассчитывает сумму кредита в зависимости от величины сберегательного сертификата. Использование сберегательного сертификата в качестве залога очень удобно, так как вкладчик получает двойную выгоду, одновременно используя деньги по кредиту и получая проценты по вкладу.

Клиент банка, выбирая сертификат как средство вложения денег, должен помнить, что данная ценная бумага имеет свои преимущества и свои недостатки. Вкладчик должен выбрать, что ему важнее: большие проценты или более надежная государственная защита вклада, возможность без формальностей передать, подарить вклад или риск потерять все деньги по сертификату в случае утери. В конечном счете, только вкладчику делать выбор, какой вид сбережений ему больше подходит. Стоит отметить, что на данном этапе у населения пока еще популярнее обычные вклады.

Основным банком в России активно развивающим систему сберегательных сертификатов является Сбербанк. Здесь выпущено 97% от всех эмитированных ценных бумаг. Причем растут темпы инвестирования в сберегательные сертификаты. Если в 2011 году было выпущено сертификатов на общую сумму 11,5 млрд. рублей, то в 2012 году эта сумма составила 230 млрд. рублей. Таким образом, только за год объем вкладов в сберегательные сертификаты возрос в 20 раз. Статистика показывает, что в 2013 году тенденция сохраняется. На конец года объем сберегательных сертификатов составит примерно 400 млрд.рублей.

Сберегательный сертификат Сбербанка для физических лиц в 2021 году

Как уже указывалось ранее, открыть сберегательный сертификат в Сбербанке смогут только физические лица. Сертификат имеет физическое подкрепление в виде ценной бумаги, в отличие от накопительного вклада. Основной принцип работы данного предложения можно описать следующими пунктами:

- Клиент внес средства на счет вклада, заключил договор и получил на руки ценную бумагу;

- По истечению срока вклада клиент, доверенное или стороннее лицо может предъявить данную бумагу в любом отделении Сбербанка и получить внесенные средства вместе с заранее оговоренными процентами.

Казалось бы – все очень просто, но и данный вопрос имеет множество подводных камней в виде положительных и отрицательных сторон такого вложения.

Сберегательный сертификат Сбербанка обладает следующими положительными сторонами:

- получить накопительный вклад может любой предъявитель ценной бумаги, что делает его использование вариативным и исключает необходимость оформления множества дополнительной бумажной документации, как в случае с вкладами и накопительными счетами;

- простое оформление, которое мы рассмотрим отдельно;

- большая вариативность сроков вложения, что позволяет подобрать для себя наилучший вариант;

- хорошие процентные ставки, которые различаются в зависимости от вносимой суммы и сроков действия сберегательного сертификата;

- в отличие от наличной валюты, сберегательный сертификат может быть большей стоимости, чем любая доступная купюра и предлагает современную защиту, что не позволяет подделать такую ценную бумагу. Если использовать сертификат в качестве оплаты, вы можете быть уверены в его подлинности.

Как и с любым другим предложением, не обошлось и без отрицательных сторон:

- легкая передача и возможность обналичивания без предоставления лишних документов – также и значительный минус такой системы, развязывающий руки злоумышленников. Как избежать кражи сберегательного сертификата мы рассмотрим отдельно;

- оформление сберегательного сертификата не относится к внесению депозита. Такое решение не подлежит валютному страхованию и в случае потери банковской лицензии или резкой девальвации не будет компенсировано. Однако, Сбербанк не зря носит статус крупнейшего банка России, что говорит об его надежности;

- невозможность пролонгации создает необходимость обязательного обналичивания такого сертификата и оформления нового, если вы хотите продолжить использовать данную накопительную программу. Возможность приобретения ценного документа на длительный срок компенсирует этот пункт;

- досрочно обналичить сертификат можно, но в таком случае вам не будут выплачены накопительные проценты, а в качестве компенсации начислится минимальный процент по востребованию.

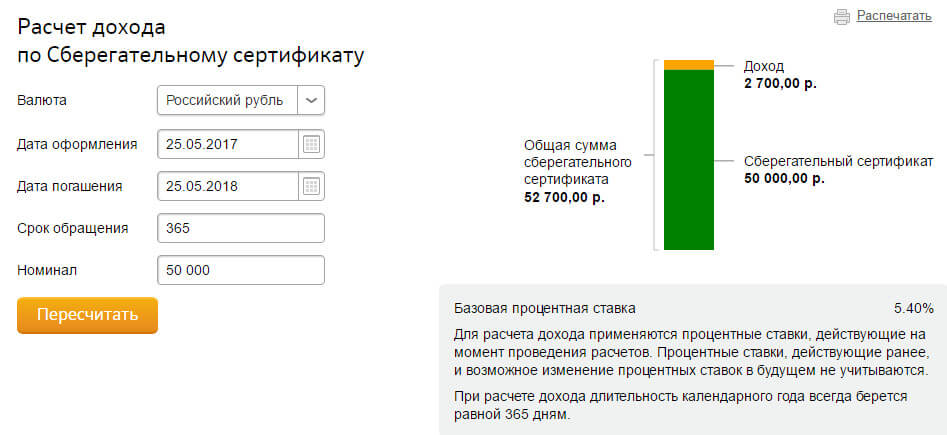

Для оформления ценной бумаги достаточно предоставить паспорт и деньги. Оплатить стоимость ценной бумаги можно прямиком с пластиковой карты. Рассмотрим основные тарифные планы и принцип начисления процентов:

- чем меньше срок действия ценной бумаги и выше ее стоимость – тем больше итоговый процент начислений. Максимально доступный процент при стоимости сертификата от 100 миллионов рублей – 7.55, минимальный для всех случаев составляет 0.01 при номинале 10 – 50 тысяч;

- минимальный срок действия ценной бумаги – 3 месяца, максимальный 1095 дней;

- номинал самого востребованного тарифа – от 50 тысяч до 1 миллиона, максимальная процентная ставка в таком случае 5.70%.

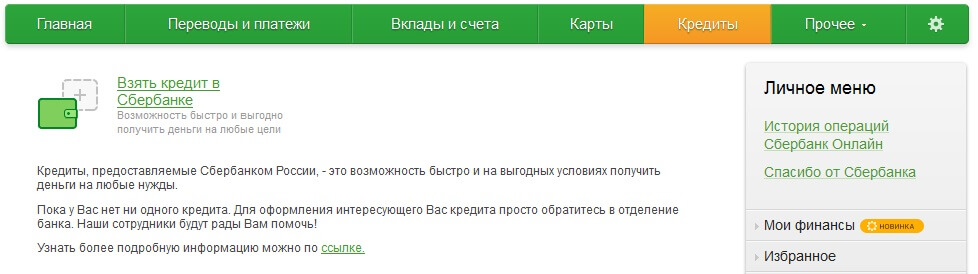

Подробная информация указана на изображении:

Будьте внимательны, предложение Сбербанка часто обновляется. Получить актуальную информацию можно в соответствующем разделе на официальном сайте, или выполнив звонок в бесплатную службу поддержки банка.

Как заработать на такой бумаге

Такой вариант оставить деньги в банке – это не способ только лишь оставить ваши сбережения в целости и сохранности, а скорее заставить лишние финансы работать и добавлять веса к вашему кошельку.

То есть, вместо того, чтобы бесцельно хранить деньги у себя под подушкой, вам же лучше будет вложить их в банк, а затем забрать, получив при этом избыток с процентов, зачисленных за определённый промежуток времени.

Но тут стоит понимать, что ваш доход будет зависеть только от той суммы, которую вы решили вложить. В итоге, чем больше у вас на счету, тем соответственно выше прибыль с процентов.

Также стоит напомнить вам, проценты в нашем случае будут по умолчанию выше, чем имей вы дело с обычным депозитом, но и рисков здесь гораздо больше уже потому, что государство не обязано страховать ваши финансы.

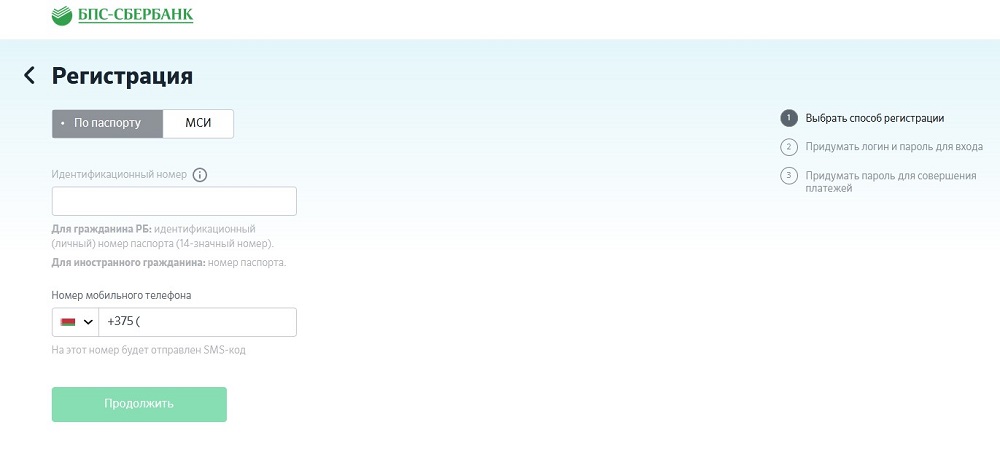

Как оформить сберегательный сертификат в Сбербанке?

Важно отметить, что оформить сбер.сертификат нельзя. Придется его купить

В РФ сегодня действует возможность приобретения документа и для юридических лиц, только ценная бумага носит название депозитный сертификат. Для многих важно знать, как купить и сколько стоит такая бумага.

Процедура приобретения весьма проста, и достаточно действовать в следующем порядке:

- Выбрать отделение Сбербанка, где оказывают подобные услуги.

- При посещении банка необходимо подготовить паспорт и определиться с условиями оформления сертификата.

- Сообщить сотруднику сумму, на которую планируется приобрести сбер.сертификат и период открытия документа. Это позволит работнику рассчитать процентный показатель.

- Передать оплату за покупку через кассу банка и получить документ в личное распоряжение.

Полученный сертификат можно будет хранить дома или в банке, после заключения соглашения о хранении. Обычно, люди размещают бумагу дома.

Требования

Никаких существенных требований к клиентам в Сбербанке не предъявляется. Нужно, чтобы посетитель предъявил гражданский паспорт и имел с собой достаточно денег для оплаты купленного сертификата.

Документы

Как уже было отмечено, для покупки сертификата потребуется паспорт. Это необходимо, чтобы оформить сбер.сертификат. Ничего предоставлять еще, не требуется.