Программа «молодая семья» в 2020 году — условия ипотеки

Содержание:

- Условия программы «Молодая семья» в 2021 году

- Часто задаваемые вопросы

- Выберите ипотеку

- Условия детской (семейной) ипотеки

- Как получить 450 тысяч рублей на ипотеку многодетной семье?

- Другие виды помощи семье с ипотекой

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Список документов по квартире

- Что такое семейная ипотека

- Программы банков для молодых семей

- Правовые аспекты льготного кредитования многодетных семей

- Правовая база субсидирования

- Условия ипотеки с господдержкой

- Заключение

Условия программы «Молодая семья» в 2021 году

- Памятка ипотечного заемщика

- Интересное об ипотеке

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Молодой считается семья, в которой оба супруга или одинокий родитель на момент подачи заявки на ипотечный кредит не достигли возраста 35 лет. Ипотечные программы для молодой семьи в 2021 году предоставляют различные коммерческие банки Москвы. Условия ипотеки молодой семье отличаются пониженной процентной ставкой, минимальным первоначальным взносом (или его отсутствием), возможностью отсрочки платежа по ипотеке без штрафных санкций.

Также молодая семья может рассчитывать на ипотечный кредит, став участником государственной программы помощи. Ипотека по программе «Молодая семья» в 2021 году дает возможность получить безвозмездную государственную субсидию при покупке жилья в размере 35% (при отсутствии детей) или 40% (если в семье есть ребенок). Полученные средства могут быть использованы для долевого участия в строящемся объекте или для возведения дома.

Подробнее с условиями ипотеки молодой семье вы можете ознакомиться на сайте Выберу.ру, где собраны все ипотечные программы банков Москвы для молодой семьи.

Часто задаваемые вопросы

Как взять ипотеку молодой семье?

Необходимо выполнить ряд действий:

- обратиться к кредитору и заполнить заявление;

- дождаться решения по вашей заявке;

- в случае одобрения собрать пакет документов для предоставления в банк;

- кредитор проверит достоверность представленных сведений;

- если с документами все в порядке, можно начинать оформление договора с банком.

Что нужно, чтобы взять ипотеку молодой семье?

Семья должна соответствовать определенным условиям:

- нуждаться в улучшении жилищных условий и состоять на учете;

- иметь российское гражданство;

- иметь ежемесячный доход, позволяющий оплачивать ипотеку;

- быть зарегистрированными в том регионе, где планируется получить субсидию;

- не получать аналогичную помощь ранее.

Можно ли участвовать в программе молодая семья если есть ипотека?

Нет, участвовать в программе при наличии жилья нельзя. Если у заемщиков есть квартира в ипотеке, они не могут претендовать на получение помощи от государства. Даже в случае продажи долей повторно встать на очередь можно будет только через 5 лет.

Задайте свой вопрос

Ипотека без первого взноса: В чём подвох?Где оформить ипотеку

Как оформить ипотеку?Государственная помощь малоимущим семьям

Специальные программы в ипотекеСоциальная ипотека

Выберите ипотеку

На строительство частного дома Квартира в ипотеку Оформить залог имущества под ипотеку

Ипотека на покупку комнаты Социальная ипотечная программа Ипотека для многодетных семей

Ипотека по 2 документам Ипотечное кредитование для коммерческой недвижимости

Условия детской (семейной) ипотеки

А вот теперь самое интересное, что мы оставили для вас на десерт!

Вопреки сложившемуся заблуждению многих, ставка 6% будет сопровождать вашу ипотеку не весь срок, а лишь его малую часть. Далее подробно!

На условиях программы детской (семейной) ипотеки по ставке 6%, государство берет на себя обязательство по выплате банку разницы по ставке между 6% и фактической ставкой банка на периоды

- 3 лет, при рождении второго ребенка;

- 5 лет, при рождении третьего ребенка или двойни (второго и третьего).

- 8 лет в сумме, если в течение пяти лет с 2018 по 2022 год, у вас родится и второй, и третий ребёнок.

По окончанию этого периода ставка будет пересчитана в зависимости от фактической ставки банка по окончанию периода или в соответствии с условиями кредитного договора. Читайте его внимательно!

Остальные условия ипотечной программы

- Срок кредитования по ипотечной программе — от 3 до 30 лет.

- Первоначальный взнос — от 20 % от стоимости жилья, средства Материнского (семейного) капитала так же могут быть использованы в качестве первоначального взноса.

- Пакет документов необходимый для предоставления в банк — стандартный, плюс оригиналы свидетельств о рождении всех детей.

При этом, если в свидетельстве о рождении детей не содержится информация о наличии у них гражданства РФ, требуется одновременное предоставление иного документа, подтверждающего наличие у всех детей гражданства Российской Федерации.

- Обязательное страхование жизни и здоровья заемщика, а так же приобретаемого жилья. Здесь есть одна маленькая хитрость! О ней мы расскажем вам в следующей нашей публикации.

- В анкете-заявлении обязательно нужно указать — «Господдержка» или «ГПС» . Эту пометку нужно поставить в правом верхнем углу первой страницы анкеты.

- Нижнее ограничение по по сумме кредита составляет 500 000 рублей, верхнее — 3 000 000 рублей. Для Москвы и Московской области, Санкт-Питербурга и Ленинградской области — 8 000 000 рублей по месту нахождения объекта, а не по месту выдачи кредита.

- С программой не суммируются прочие акции банка для снижения ипотечной ставки.

- Не допускается оплата первоначального взноса третьими лицами.

- Материнский капитал может быть использован в качестве первоначального взноса, а так же его можно направить на гашение кредита.

- Кредит в рамках госпрограммы можно получить при наличии детей от разных родителей.

- Получая льготный кредит, вы передаёте банку в залог купленную квартиру или свои права участника долевого строительства.

На какие виды жилья рассчитана программа детской (семейной) ипотеки

Детская ипотека под 6% рассчитана на покупку жилья в новостройках — квартир, домов, таун-хаусов от юридического лица или на участие в долевом строительстве жилья. То есть, если вы решили выбрать квартиру на вторичном рынке, вы не сможете получить ставку 6%.

При этом у застройщика нужно уточнить следующие моменты:

- строительство должно вестись в соответствии с законом о долевом строительстве 214-ФЗ;

- строительство может находиться на любой стадии – от котлована до чистовой отделки;

- объект строительства должен быть аккредитован Агентством ипотечного жилищного кредитования.

Как получить 450 тысяч рублей на ипотеку многодетной семье?

Чтобы принять участие в госпрограмме, достаточно подтвердить факт появления третьего ребенка в период с 1 января 2019 по 31 декабря 2022 года. Взаимодействие с контролирующей инстанцией происходит через банк. Чтобы получить 450000 руб. на погашение ипотеки многодетной семье, необходимо:

- Собрать документы для получения жилищного кредита. Анализ запроса заёмщика происходит на основании заполненного заявления, удостоверения личности, справки о доходах, трудовой книжке, СНИЛС, водительского удостоверения, загранпаспорта.

- Выбрать подходящий банк и обратиться в организацию.

- Дождаться проверки документации и узнать решение. Если оно положительное, заемщику сообщают сумму, в рамках которой допустимо получение ипотеки.

- Выбрать жилье. На осуществление процедуры даётся от 30 до 90 дней в зависимости от банка. Если многодетная семья не успеет, начинать процедуру оформления придётся заново.

- Договориться с владельцем недвижимости и предложить продать помещение в ипотеку. Если собственник согласен, заключается предварительный договор купли-продажи и проводится оценка жилья.

- Передать документы в банк. Компания проверит бумаги. Если выбранное помещение удовлетворяет установленным требованиям, с заемщиком заключат договор кредитования.

- Перерегистрировать помещение и оформить закладную. Бумагу необходимо предоставить в банк. Здесь документ будет храниться до полного закрытия обязательств перед компанией.

- Предоставить первоначальный взнос и застраховать недвижимость.

- Дождаться, пока банк перечисляет денежные средства продавцу.

- Начать погашение ипотеки.

- В момент возникновения права на льготу обратиться в банк, предоставив свидетельство о рождении детей, справку о составе семьи, СНИЛС, выписку из домовой книги, заполненное заявление и удостоверение личности.

- Финансовая организация проверит бумаги, а затем перенаправит их оператору госпрограммы. Если ошибки отсутствуют, заявку клиента удовлетворят. Денежные средства поступят на счёт и будут использованы для закрытия основного долга и процентов.

Другие виды помощи семье с ипотекой

Семейная ипотека является лишь частью всероссийского проекта, целью которого является:

- создание условий для приобретения семьями комфортного жилья;

- повышение рождаемости в стране;

- увеличение объемов строительства.

В настоящее время действуют и другие программы государственной поддержки семей с детьми:

- Маткапитал. Предоставление матерям, родившим второго ребенка денежного сертификата на сумму 453026 рублей. Использовать денежные средства можно по нескольким направлениям (пенсионное обеспечение, обучение, приобретение или строительство жилья).

- Военная ипотека. Для военнослужащих создана специальная накопительная программа (НИС), с помощью которой уже через 3 года на личном счету военного скапливается сумма, достаточная для оформления жилищного займа и приобретения собственной жилплощади.

- Социальное кредитование. Успешно действуют программы помощи для отдельных категорий граждан: ученых, учителей и других работников бюджетной сферы. Суть программы заключается в погашении части жилищного кредита (25-45%) из средств бюджетов разных уровней.

- Программы поддержки и развития сельского населения. Молодые специалисты и работники бюджетной сферы, проживающие или желающие переехать в сельскую местность, имеют возможность приобрести жилье на льготных условиях.

Будем признательны за оценку поста и репост.

Всегда на связи наш ипотечный юрист, которые подскажет, как выгодно получить ипотеку и получить льготы от государства.

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Мини-офис № 092

- Люберцы, мкр. Городок А, улица Побратимов, 7

- Время работы:

- Пн.—Вс.: 10:00—22:00

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Операционный офис «Октябрьский проспект»

- Люберцы, мкр. Городок А, улица Смирновская, 16

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—19:00

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

-

- Доп.офис №9040/01201

- Люберцы, мкр. Городок А, улица Комсомольская, 15А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 18:30Вт.:с 08:30 до 18:30Ср.:с 08:30 до 18:30Чт.:с 08:30 до 18:30Пт.:с 08:30 до 18:30Сб.:с 09:30 до 16:30

Список документов по квартире

П¾ÃÂúþûÃÂúàúòðÃÂÃÂøÃÂàÿþ ÿÃÂþóÃÂðüüõ ëáõüõùýðàøÿþÃÂõúðû üþöýþ ÿÃÂøþñÃÂõÃÂÃÂø ÃÂþûÃÂúþ ò ýþòþÃÂÃÂÃÂþùúõ, ýõ òÃÂõ ÷ðõüÃÂøúø ÷ýðÃÂàò ÃÂþÃÂýþÃÂÃÂø, úðúøõ ôþúÃÂüõýÃÂàÃÂûõôÃÂõàÿÃÂõôÃÂÃÂðòøÃÂàò ñðýú ôûàÿþûýþÃÂõýýþóþ þÃÂþÃÂüûõýøàúÃÂõôøÃÂýþóþ ôþóþòþÃÂð. ÃÂôõÃÂàÿþÃÂÃÂõñÃÂõÃÂÃÂàÿþôóþÃÂþòøÃÂÃÂ:

- ôþóþòþàôþûõòþóþ ÃÂÃÂðÃÂÃÂøÃÂ, ÿõÃÂõÃÂÃÂÃÂÃÂÿúø øûø úÃÂÿûø-ÿÃÂþôðöø â ÃÂÃÂþ þñÃÂ÷ðÃÂõûÃÂýÃÂù ôþúÃÂüõýÃÂ, úþÃÂþÃÂÃÂù ÿþôÃÂòõÃÂöôðõàÃÂðúàÿÃÂøþñÃÂõÃÂõýøàúòðÃÂÃÂøÃÂàò ýþòþÃÂÃÂÃÂþùúõ;

- úþÿøø ÃÂÃÂÃÂõôøÃÂõûÃÂýÃÂàôþúÃÂüõýÃÂþò úþüÿðýøø ÷ðÃÂÃÂÃÂþùÃÂøúð;

- òÃÂÿøÃÂúð ø÷ ÃÂÃÂàÃÂàþ ÿþôÃÂòõÃÂöôõýøø ÃÂõóøÃÂÃÂÃÂðÃÂøø ÃÂÃÂÃÂþøÃÂõûÃÂýþù ôõÃÂÃÂõûÃÂýþÃÂÃÂø þÃÂóðýø÷ðÃÂøø, àúþÃÂþÃÂþù ÿÃÂøþñÃÂõÃÂðõÃÂÃÂàöøûÃÂõ;

- õÃÂûø ÿõÃÂòþýðÃÂðûÃÂýÃÂù ò÷ýþàñÃÂû òýõÃÂõý ýð ÃÂÃÂõàúþüÿðýøø ÷ðÃÂÃÂÃÂþùÃÂøúð, ýõþñÃÂþôøüþ ÿþôÃÂòõÃÂôøÃÂàÃÂÃÂþ ôþúÃÂüõýÃÂðûÃÂýþ;

- õÃÂûø à÷ðÃÂÃÂÃÂþùÃÂøúþü þóþòþÃÂõýàôÃÂÃÂóøõ ÃÂÃÂûþòøàÿÃÂøþñÃÂõÃÂõýøàýõôòøöøüþÃÂÃÂø, ÃÂðúöõ ÿþôÃÂòõÃÂôøÃÂàÿþôþñýþõ ôþúÃÂüõýÃÂðûÃÂýþ.

ÃÂðýú þÃÂþÃÂýõõ þôþñÃÂÃÂõà÷ðÃÂòúø ÿÃÂø ÿþúÃÂÿúõ ýõôòøöøüþÃÂÃÂø àÃÂöõ ÿÃÂþòõÃÂõýýþù ÃÂÃÂÃÂþøÃÂõûÃÂýþù úþüÿðýøø. ÃÂþÃÂÃÂþüàÃÂõúþüõýôÃÂõÃÂÃÂàÿÃÂõôòðÃÂøÃÂõûÃÂýþ ÃÂÃÂþÃÂýøÃÂÃÂ, þñÃÂõúÃÂàúðúøàþÃÂóðýø÷ðÃÂøù ÿþÃÂüþÃÂÃÂõÃÂàò ÿõÃÂòÃÂàþÃÂõÃÂõôÃÂ.

Что такое семейная ипотека

Некоторым гражданам нашей страны совсем непросто приобрести жилье или улучшить жилищные условия. Поэтому, они могут претендовать на льготу от государства и воспользоваться одной из предложенных программ. Одним из таких предложений является семейная ипотека от государства.

Льготная ипотека Путина ориентирована на семьи с двумя и более детьми, родившимися в период с 2018 по 2022 год включительно. В данном случае помощь от государства заключается в оплате части процентов по кредиту. Федеральная ипотечная программа предусматривает для таких семей снижение процентной ставки до 6% годовых на протяжении трех-восьми лет.

Период действия такой льготы от государства раньше зависел от количества детей в семье. Например, если родители воспитывали двух детей, для них была предусмотрена помощь в течение трех лет, если трех детей — в течение пяти лет и далее. Сейчас же пониженная ставка действует в течение всего срока действия кредитного договора.

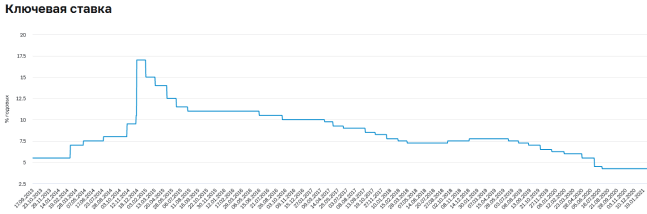

После того, как льготный период завершится, процентная ставка установится на уровне ключевой ставки Центробанка России и плюс 2%.

Предложение по семейной ипотечной программе призвано улучшить демографию страны и благосостояние граждан. На это было выделено 600 миллиардов рублей, что позволит обеспечить дополнительным финансированием более чем 500 000 жителей РФ.

Программа положительно влияет не только на семьи с детьми, но и на строительную сферу, поскольку приобрести жилье по льготе можно только в новостройке. На квартиры на вторичном рынке федеральная программа не распространяется.

Снижение ставки по действующей ипотеке

Принцип федеральной программы довольно прост: государство берет на себя обязательства по оплате части процентов по ипотечному кредиту. Плательщику остаются только 6%. Семьям, оформившим ипотечный кредит до рождения второго ребёнка, можно воспользоваться услугой рефинансирования. Для снижения ставки по уже действующему займу на жилье, следует соблюдать ряд условий:

- Младший ребенок должен быть рожден в промежутке с 2018 по 2022 года.

- Заемщик должен соответствовать требованиям банка. Кредитное учреждение обязательно должно убедиться в платежеспособности клиента и его хорошей кредитной истории, даже если у него уже есть действующая ипотека.

- Квартира должна тоже отвечать определенным требованиям.

В каких банках можно оформить и на каких условиях

Стоит оговорить, что кредит по сниженной ставке выдает не банк, а государство делает так, чтобы Вы платили только 6%. Кредитная организация получит полностью всю сумму, которую она бы выдала заемщику без льготной программы. Недополученные средства банку компенсирует государство.

По программе семейной ипотеки в данный момент работают не все кредитные компании, поскольку к ним тоже предъявляются определенные требования. Максимальная процентная ставка, согласно правилам программы – 6%. Но, многие банки используют этот факт, чтобы предложить заемщикам более выгодные условия. Среди наиболее известных банков, работающих по данной льготной программе, можно отметить следующие:

| Название банка | Название льготной программы семейной ипотеки в данном банке | Минимальная процентная ставка, % |

|---|---|---|

| Сбер | Ипотека с господдержкой для семей с детьми | 4,7 |

| ВТБ | Ипотека с господдержкой для семей с детьми | 5 |

| Дом.РФ | Семейная ипотека | 4,7 |

| Россельхозбанк | Ипотека с государственной поддержкой семей с детьми | 4,6 |

| Газпромбанк | Ипотека с государственной поддержкой семей с детьми | 4,7 |

| Уралсиб | Ипотека для семей с детьми | 5,5 |

| Промсвязьбанк | Семейная ипотека | 3,99 |

Как видите, банки, которые оформляют семейную ипотеку, предлагают действительно выгодные продукты.

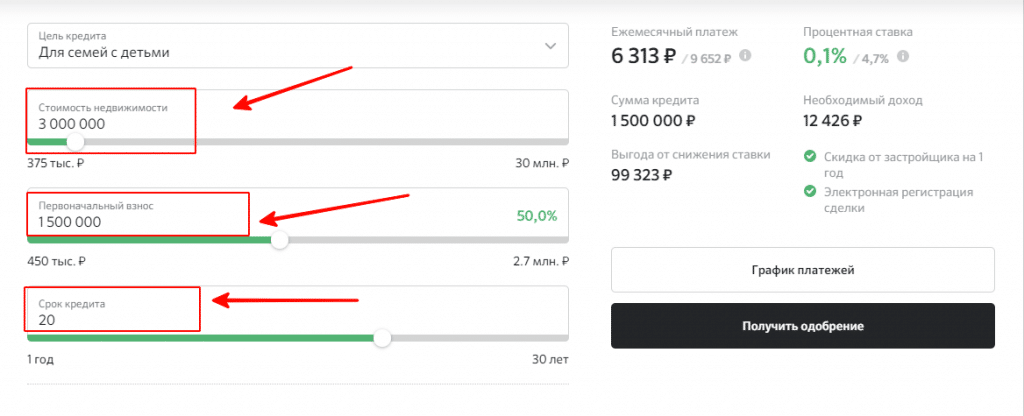

Калькулятор снижения ипотеки

Чтобы предварительно рассчитать разницу между действующей и будущей процентной ставкой, узнать, насколько снизится ежемесячный платеж и переплата, можно воспользоваться калькулятором ипотеки, которые имеются на официальных сайтах всех банков, участвующих в программе.

Рассмотрим на примере известного банка СберБанк.

На этой странице кредитный калькулятор поможет подобрать наилучшие условия по льготной ипотеке.

Для этого ответьте на вопросы системы, выставьте бегунки с левой стороны по следующим параметрам:

- цена квартиры;

- сумма первоначального взноса;

- срок кредитования.

В зависимости от выстроенных параметров, система автоматически рассчитает ежемесячный платеж, общую сумму кредита и выгоду от снижения ставки. Полученные данные можно увидеть по правой стороне калькулятора.

Программы банков для молодых семей

Большинство крупных банков страны предлагают два варианта жилищных кредитов для молодых семей.

Вариант 1. Если у вас нет детей или один рёбенок.

Супругам без детей или с одним ребёнком не приходится рассчитывать на господдержку. Будет предложена программа для молодой семьи с одноимённым или каким-нибудь другим маркетинговым названием со среднерыночным процентом и классическими условиями:

- возраст заёмщика от 18–21 года;

- наличие постоянного места работы;

- справка о доходах, подтверждающая платёжеспособность;

- другие требования, например, страхование жизни.

Оформление ипотеки предполагает подачу заявки в банк, её рассмотрение и одобрение, поиск жилья, внесение первоначального взноса и подписание договора.

Вариант 2. Если у вас после 1 января 2018 года родился второй или последующий ребёнок.

В этом случае вступают в силу условия семейной ипотеки с господдержкой, то есть будет действовать льготная ставка. В 2020 году процент по таким кредитам очень приятный, в крупных банках страны он колеблется в диапазоне 4,7–6,5%.

Максимальная сумма кредита для приобретения жилых объектов в Москве и Московской области, Санкт-Петербурге и Ленинградской области составляет 12 млн рублей, в других регионах страны — 6 млн рублей.

Основные требования программы льготного кредита следующие:

- наличие минимум двух детей, один из которых рождён в указанный период;

- возраст каждого из супругов не должен превышать 35 лет;

- первоначальный взнос, как правило, от 10 до 45%;

- наличие постоянного официального дохода, который нужно подтвердить справкой 2-НДФЛ с работы;

- страхование жизни заёмщика.

Ставки при покупке жилья на первичном и вторичном рынке

- На вторичное жильё ставки в 2020 году немного опустились, это связано со снижением ключевой процентной ставки Банком России. На сегодняшний день ставки варьируются в пределах 7,3 %–8,1 %. Срок кредитования — от одного года до 30 лет.

- Для новостроек условия кредита лучше, чем для вторичного жилья. Если у вас с 1 января 2018 года по 31 декабря 2022 года рождается второй или последующий ребёнок можно претендовать на ставку с господдержкой, которая колеблется в рамках 4,95%–6,5% годовых. Срок кредитования — до 30 лет.

Список документов для оформления ипотеки для молодой семьи по одной из программ банка нужно уточнять у выбранного кредитора — этот перечень может отличаться.

В кризисное время банки особенно тщательно проверяют потенциальных заёмщиков и для перестраховки могут потребовать дополнительные документы сверх обычного списка. Но при наличии необходимого уровня дохода и хорошей кредитной истории шанс получить заём довольно высок.

Правовые аспекты льготного кредитования многодетных семей

Если гражданин хочет взять ипотеку для многодетной семьи, необходимо ознакомиться с правовыми аспектами вопроса. Действующие программы предоставляются на основании перечня нормативно-правовых актов. Необходимо ознакомится со следующими из них:

- ФЗ №102 от 16 июля 1998 года – регламентирует правила предоставления ипотеки.

- ФЗ №157 от 3 июля 2019 года – определяет правила предоставления субсидии за рождение третьего и последующих детей.

- ФЗ №256 от 29 декабря 2006 года – фиксирует нюансы получения и использования материнского капитала.

- Постановление Правительства №1017 от 30 декабря 2017 года – определяет правила выделения субсидий из Федерального бюджета.

Правовая база субсидирования

У России уже есть опыт помощи многодетным семьям – предыдущая программа поддержки прекратила свою работу в начале 2017 года. Теперь же ипотека многодетным семьям подверглась изменениям – новый закон с поправками начал действовать в 2018 году. Однако разговоры о снижении ставки по ипотеке для семей начались еще в мае 2017 года. Предпосылками к изменениям стало общее снижение ставок по ипотечным кредитам, стабилизация российской экономики и низкая инфляция. Кроме того, ипотека – это один из основных источников прибыли российских банков, а ее объемы значительно снизились с момента завершения программы.

Еще одна причина – стагнация строительной отрасли. Из-за окончания программы господдержки в 2017 году продажи в новостройках упали. Многие проекты останавливались, откладывались, что приводило к банкротству застройщиков и, как следствие, к тому, что многие покупатели, уже вложившиеся в строительство, не смогли получить ключи от квартир вовремя. А приказ правительства к переходу на проектное финансирование только повышал напряжение – это грозило серьезным кризисом отрасли застройки. Господдержка ипотеки, запущенная в 2018 году, могла бы это исправить.

Все это подтолкнуло правительство РФ к действиям, поэтому ипотека с государственной поддержкой была снова запущена. Теперь многие семьи могут оформить ипотечный займ под 6%. Программа действует до 31 декабря 2020 года, однако есть вероятность, что ее продлят в случае успеха.Какие изменения произошли в программе господдержки ипотеки в 2019 году? Прежде всего, ставка, доступная многодетным семьям – 6%, — будет действовать на протяжении всего периода займа. Кроме того, вероятно введение субсидирования ставки – ставка Цетробанка плюс 4 процентных пункта. В планах также возможно частичное списание долга – до 10% от суммы долга или не больше 450 тыс. рублей.

Условия ипотеки с господдержкой

Семейная ипотека с государственной поддержкой при рождении второго ребенка

Действующее законодательство дает семьям, в которых второй ребенок родился после 1 января 2018 года, право на субсидирование процентной ставки по ипотеке. Государство берет на себя оплату процентов свыше 6% годовых на протяжении трех лет. Программа недоступна семьям, в которых второй ребенок появился ранее указанной даты.

Рождение третьего ребенка, а также последующих, позволяет воспользоваться льготным субсидированием кредита на срок 5 лет. Льготный период можно продлить, если у вас уже оформлена субсидия по рождению предыдущего ребенка: на 5 лет при рождении второго ребенка и на 3 года – для третьего и последующих детей. Однако общий срок льгот не может превышать 8 лет.

При этом стоит отметить, что у этой программы господдержки есть ряд условий. Получить субсидии можно только в ряде следующих случаев:

- Ребенок должен быть рожден только в период действия программы – с 1 января 2018 года до 31 декабря 2020 года.

- Льготы распространяются только на первичный рынок недвижимости. Получить субсидии на «вторичку» не получится.

- Для оформления ипотеки с господдержкой нужен первоначальный взнос – он составляет 20% от стоимости жилья и может быть внесен в виде материнского капитала.

- На стоимость жилья по господдержке установлен лимит. Так, в Москве и Санкт-Петербурге он составляет 12 млн рублей, в остальных субъектах – 6 млн рублей.

- Воспользоваться кредитом могут только родители второго и следующих детей. К договору можно привлечь созаемщиков, при этом они не обязаны быть родителями детей.

- После оформления права собственности необходимо заключить договор страхования. Часто банки требуют и личное, и страхование заложенного имущества – то есть квартиры.

- Участвовать в программе могут только граждане РФ и их дети, также являющиеся гражданами РФ.

- Стаж работы для заемщиков должен составлять не менее 6 месяцев на последнем месте – для наемных рабочих. Для ИП безубыточная деятельность предприятия должна составлять минимум 2 года.

- Погашать кредит необходимо равными частями.

Ставка, установленная при оформлении ипотеки, будет пересчитана, и в течение 3 и более лет семья сможет выплачивать только 6% кредита. Соглашение о рефинансировании можно заключать с 1 августа 2018 года.

Для рефинансирования необходимо, чтобы:

- Кредит выплачивался более полугода,

- У заемщика не было просроченных платежей,

- Семья не участвовала в других программах рефинансирования.

Если вы захотели рефинансировать кредит по программе господдержки, но банк, в котором вы получили ипотеку, не числится в списке Минфина, подайте заявку в другой банк, точно участвующий в программе. Это позволит перезаключить договор с новой кредитной организацией на более выгодных условиях и погасить уже имеющийся долг. После завершения программы ставка по ипотеке будет равна ключевой ставке ЦБ +2%.

Заключение

Суть программы ипотеки с господдержкой для семей с детьми заключается в снижении процентной нагрузки до 6% по ипотеке на 3 года при рождении 2-го ребенка и на 5-ть лет при рождении третьего ребенка в семье. По прошествии данного льготного срока процентная ставка по кредиту составит 9,5%. Поэтому брать вам данный кредит на жилье или искать жилье в рассрочку от застройщика решать только вам. Лимиты по данному ипотечному предложению, конечно, могли бы сделать и чуть-чуть побольше для регионов, кроме Спб и Москвы.

Во-первых надо понимать, что речь идет о первичном рынке жилья. Хорошее жилье под серый ключ в среднем в городе с полумиллионным населением стоит в среднем около 3 с небольшим миллионом. То есть по факту на хорошую двухкомнатную квартиру в новом доме вам может попросту не хватить каких-то 100 — 300 тысяч рублей, ну а если у вас трое детей — то тогда вам и вовсе нужна будет трехкомнатная квартира и тогда вы и подавно не уложитесь в указанную сумму до 3 миллионов рублей. Поэтому, если вы не укладываетесь в стоимость желаемой недвижимости, то у вас заранее уже на момент взятия кредита должна быть отложена некоторая приличная сумма для первоначального взноса по кредиту.

Многих из вас интересует вопрос: можно ли снизить ставку по действующей ипотеке в Сбербанке до 6%, если вы уже взяли ипотеку до 1 января 2018 года? Ответ: нет, в данный момент изменение ставок по уже действующей ипотеке, к сожалению, не предусмотрено. И ничего тут уже не поделаешь. И напоследок хотели бы с вами поделиться официальным калькулятором ипотеки по данной программе кредитования для просчетов своего варианта ипотеки.