Валютный курс и его виды

Содержание:

- Какие еще факторы могут повлиять на курс

- Режимы валютного курса

- История развития сделок по обмену денег

- Три разновидности курсов валют

- Что такое курс валют

- Классификация обменных курсов

- Условия обмена валют

- О регулировании и курсах мировых валют

- Где можно торговать валютой для получения прибыли

- Виды курсов

- Равновесие и несогласованность реального обменного курса

Какие еще факторы могут повлиять на курс

Помимо вышеперечисленных факторов, на плавающий курс оказывают влияние следующее:

- экономическое состояние государства. Если экономическое положение страны хорошее, это привлекает инвестиции, что повышает стоимость национальной валюты. И, наоборот, плохая экономическая обстановка вынуждает инвесторов выводить свои капиталы из страны, что снижает стоимость;

- уровень доверия к валюте. Доверие к валюте основывается не только на экономической ситуации в государстве, но и на том, как ведет себя страна на международной арене. Если какие-то соглашения с другими государствами были нарушены, снижается доверие не только к стране, но и к ее деньгам. Связано это с тем, что инвесторы будут бояться дефолта;

- поведение крупных игроков. Котировки могут изменяться, если банки и фонды начинают скупать валюту для собственных нужд и если происходит пополнение золотых резервов государством. Все действия игроков рынка, совершающих крупные операции, оказывают значительное влияние на стоимость;

- военные действия и катаклизмы. Если на территории страны или за ее пределами происходят военные действия или катаклизмы, это значительно может ослабить национальную валюту;

- зависимость от других государств. Представьте ситуацию, государство закупает товары у другой страны. В какой-то момент второе государство изменяет стоимость поставляемых товаров, это вынуждает государство, занимающееся импортом, также корректировать курс свой национальной валюты.

Это все основные факторы, влияющие на стоимость валюты, однако, существует ряд и второстепенных показателей, которые могут изменять курс. В связи с этим, очень трудно предугадать, куда пойдет цена.

Режимы валютного курса

По режиму установки, валютный курс можно подразделить на два основных вида:

- Плавающий курс является свободным и устанавливается как равнодействующая сил спроса и предложения;

- Фиксированный курс, как правило, является следствием жесткой экономической политики государства и предполагает фиксацию на определённых цифрах.

Плавающие курсы валют появились в период смены Бреттон-Вудской валютной системы на Ямайскую (в период с 1971 по 1978 годы). До этого, курсы основных мировых валют привязывались к доллару США, а тот, в свою очередь, имел жёсткую привязку к золоту (35$ за тройскую унцию).

Когда Ричард Никсон фактически отменил золотое обеспечение американской валюты, доллар девальвировал по отношению к золоту и вся существующая система начала ломаться. Потребовалось срочное создание новой мировой валютной системы, что и произошло в ходе ряда коференций представителей стран членов МВФ, проведённых в Кингстоне на Ямайке.

В настояшее время в мире действует Ямайская система плавающих валютных курсов. Однако, в свете недавнего глобального экономического кризиса, в рамках Лондонского саммита G20, уже велись разговоры о разработке новой валютной системы.

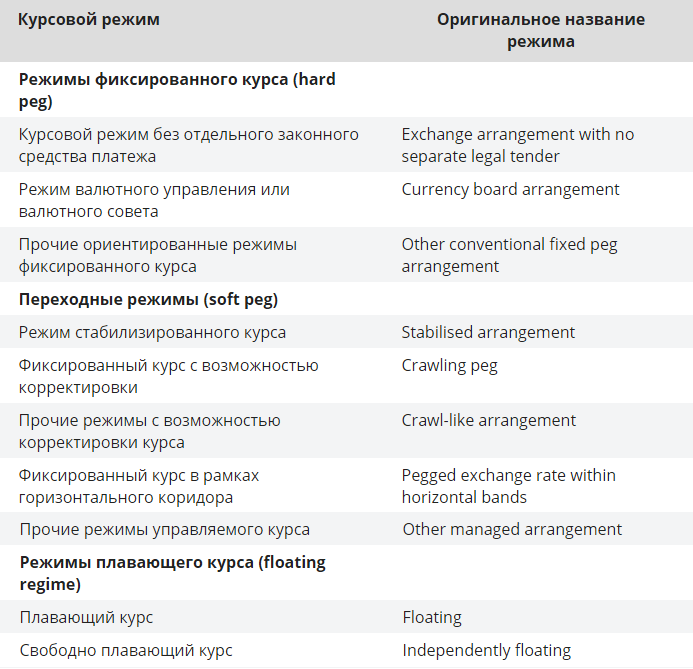

Согласно классификации Международного Валютного Фонда, в настоящее время существуют десять основных режимов валютного курса:

Режим валютного курса в России

С 2014 года в нашей стране установлен режим плавающего валютного курса. Это означает, что рубль не привязывается к какому либо стандарту и никаких целей и ограничений (типа валютного коридора) для него не устанавливается. Его курсовая стоимость полностью определяется текущим соотношением спроса и предложения на иностранную валюту.

В тоже время, ЦБ РФ следит за сохранением стабильности и устойчивости курса рубля и при необходимости оставляет за собой право на проведение валютных интервенций — масштабных сделок с иностранной валютой для поддержания валюты национальной.

В условиях «свободного плавания» на курс рубля оказывают влияние следующие основные факторы:

- Динамика цен на импортные и экспортные товары;

- Текущий уровень инфляции в стране и за её пределами;

- Изменение процентных ставок;

- Текущее состояние экономики и темпы её развития;

- Денежно-кредитная политика (как ЦБ РФ, так и Центробанков других стран);

- Текущие ожидания инвесторов (в России и в мире).

В условиях плавающего курса, роль Центробанка сводится в основном в поддержке покупательной способности национальной валюты и поддержании инфляции на стабильно низком уровне. Одним из инструментов поддержания ценовой стабильности в стране является проведение политики таргетирования инфляции.

Плавающий валютный курс делает экономику страны более устойчивой, но вместе с тем и более зависимой от внешних условий.

В целом, такой курсовой режим выступает в роли стабилизатора экономики плавно подстраивая её под изменяющиеся внешние условия. В то время, как фиксированный курс требовал бы постоянного вмешательства Центробанка для того, чтобы вовремя подстраивать экономику страны под постоянно меняющиеся внешнеэкономические факторы.

История развития сделок по обмену денег

Первыми сделками по обмену денег разных государств начали заниматься в частном порядке ювелиры в Средние века. Специфика работы менялы состояла в том, чтобы не только обменять предлагаемые монеты на требуемые, но и проверить их на подлинность. Деньги чеканились из драгоценных и полудрагоценных металлов, именно поэтому профессия менялы предполагала опыт работы ювелиром. Позже менялы стали основателями первых безналичных расчетов между торговцами, которые занимались своей деятельностью не только внутри государства. Сдав на хранение меняле свои деньги, клиенты могли рассчитывать на то, что рассчитаться по своим обязательствам можно с помощью письменной или устной договоренности, а все финансовые вопросы будут улажены менялой. Так эти специалисты расширили свои обязанности, выполняя функции банка и бухгалтера. Эта модель международных торговых отношений в период Средневековья стала прототипом современной схемы, по которой банковские учреждения проводят расчетные операции для своих клиентов.

Три разновидности курсов валют

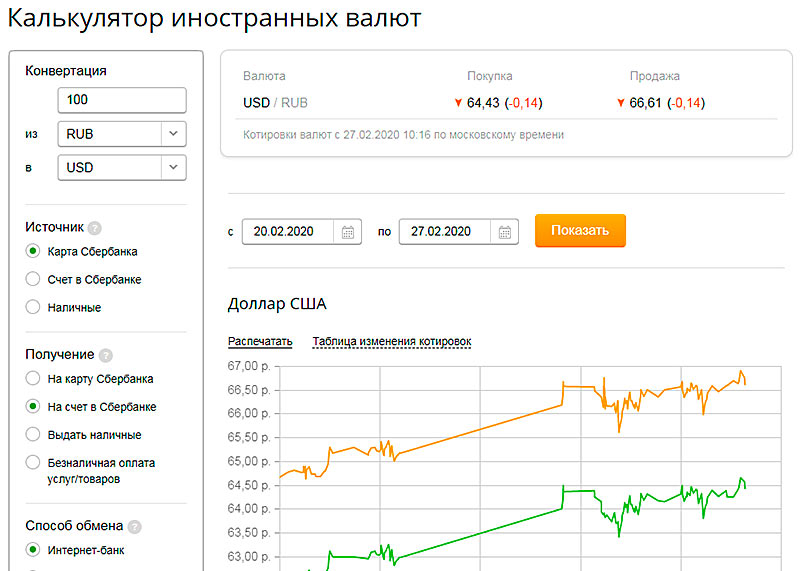

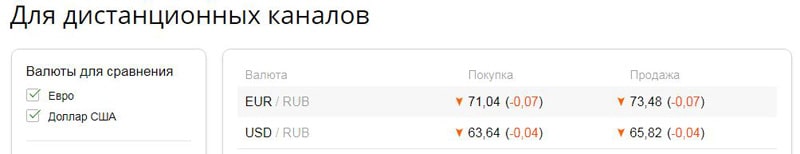

Валютные курсы определяются несколькими способами. Центробанк выставляет один курс, коммерческие банки корректируют его с учетом своей финансовой политики, а на бирже за формирование курса отвечает соотношение спроса и предложения.

Курс Центробанка

По рабочим дням Центробанк устанавливает официальные курсы иностранных валют. При этом регулятор исходит из результатов торгов на Мосбирже. В качестве официального курса берется средняя цена валюты, рассчитанная за определенный период работы Московской биржи.

Население узнает курс ЦБ из новостей, СМС, с официального сайта ЦБ и прочих источников, но на табло банков и обменников люди видят несколько другие цифры. По официальному курсу операции с участием граждан производятся редко. Он нужен для расчета некоторых бюджетных показателей, осуществления ряда платежно-расчетных операций, бухгалтерского учета и проч.

Курсы коммерческих банков

А вот с этим показателем в основном как раз и сталкиваются граждане при осуществлении обменных операций. Цена валюты в отделениях банков, как правило, наименее выгодная. У коммерческих кредитных организаций обычно достаточно высокий спред – разница между курсами продажи и покупки валюты.

Коммерческие банки, конечно, учитывают показатель ЦБ, но все же сами устанавливают свои цены на валюту. Чем больше спред, тем больше доход от операций. С другой стороны, там, где не выгодно, люди менять деньги не будут, поэтому аппетиты банков ограничены конкуренцией. Также на коммерческие курсы влияет валютная позиция кредитной организации. Если банк столкнулся с дефицитом валюты, курс покупки у него наверняка выше среднерыночного, и наоборот.

Есть еще межбанковский валютный курс, используемый при обменных операциях между банками. С этим показателем люди не сталкиваются, однако он участвует в формировании курсов валют для клиентов. При работе с гражданами спред у банков выше.

Биржевой курс

Самый справедливый и выгодный курс определяется по результатам свободных торгов на бирже. Цена валюты в этом случае – результат рыночной торговли, ничьи надбавки в нее не закладываются. Поэтому выгоднее всего покупать валюту на бирже, хотя физлицам такой способ, как правило, не подходит.

Торги на бирже дают первичный результат, который затем интерпретируют различные финансовые институты. Для граждан разница между биржевым и банковским курсом несущественна, даже если нужно купить 2-5 тыс. долларов.

Что такое курс валют

В новостях постоянно мелькает понятие курс валют. Оно интуитивно понятно, однако, мало кто знает, что оно обозначает. Говоря простыми словами, это стоимость денежной единицы одного государства, выраженная в денежной единице другого государства, ценных бумагах и драгоценных металлах. Иными словами, это показатель, который характеризует, сколько единиц иностранной валюты потребитель может приобрести за одну единицу своей национальной валюты.

Понятие валютного курса используется в финансовой сфере, в торговле и при осуществлении инвестиции. Курс показывает, какая покупательская способность у национальной валюты по сравнению с иностранной. Именно по нему инвесторы оценивают благосостояние государства и перспективы вложений в страну.

Существует два вида курса, который значительно отличаются друг от друга:

- плавающий – рынок определяет котировки;

- фиксированный – государство привязывает свою валюту к одной из наиболее распространенных, например, к доллару или евро.

Не все валюты имеет соответствующий спрос и предложение, позволяющее установить их курс. Тогда определяется кросс-курс. Это отношение одной валюты к другой через третью. Как правило, в качестве третьей выступает евро или доллар, так как эти пары находятся в свободном обращении на рынке. Кросс-курс предполагает двойной перевод. Центробанк России использует кросс-курс, чтобы определить, какая цена у валюты. Он не применяется только при расчете котировок евро и долларов.

Классификация обменных курсов

- С точки зрения банковской валютной торговли

- Курс покупки: также известная как цена покупки, это цена, по которой валютный банк покупает иностранную валюту у клиента. Как правило, обменный курс, при котором иностранная валюта конвертируется в меньшее количество национальных валют, является курсом покупки, который указывает, сколько валюты страны требуется для покупки определенного количества иностранной валюты.

- Курс продажи: также известный как цена продажи иностранной валюты, он относится к обменному курсу, используемому банком для продажи иностранной валюты клиентам. Он указывает, сколько валюты страны необходимо вернуть, если банк продаст определенное количество иностранной валюты.

- Средняя ставка: среднее значение цены покупки и продажи. Обычно используется в газетах, журналах или в экономическом анализе.

- По продолжительности доставки после валютных операций

- Обменный курс спот: относится к обменному курсу спотовых валютных операций. То есть после завершения валютной операции курс обмена в Доставке в течение двух рабочих дней. Обменный курс, который обычно указывается на валютном рынке , обычно называется спотовым обменным курсом, если он специально не указывает форвардный обменный курс.

- Форвардный обменный курс: будет доставлен в определенный период времени в будущем, но заранее, покупатель и продавец заключат договор для достижения соглашения. По достижении даты доставки обе стороны соглашения выполнят транзакцию по обменному курсу и сумме бронирования. Форвардная торговля иностранной валютой — это сделка, основанная на назначении, что связано с разным временем, которое требуется покупателю иностранной валюты для поступления средств в иностранной валюте, и с учетом валютного риска. Форвардный обменный курс основан на спотовом обменном курсе, который представлен «премией», «дисконтом» и «паритетом» спот-обменного курса.

- По способу установки обменного курса

- Базовый курс: обычно выбирают основную конвертируемую валюту, которая чаще всего используется в международных экономических операциях и на которую приходится наибольшая доля валютных резервов. Сравните его с валютой страны и установите курс обмена. Этот обменный курс является основным обменным курсом. Под ключевой валютой обычно понимается мировая валюта, которая широко используется для ценообразования, расчетов, резервная валюта, свободно конвертируемая и международно признанная валюта.

- Кросс-курс: после разработки основного обменного курса обменный курс местной валюты по отношению к другим иностранным валютам может быть рассчитан через основной обменный курс. Результирующий обменный курс — это кросс-курс.

Другие классификации

- По способу оплаты в валютных операциях

- Телеграфный обменный курс

- Скорость пересылки почты

- Тариф до востребования

- По уровню валютного контроля

- Официальный курс: Официальный обменный курс — это обменный курс, объявленный валютной администрацией страны. Обычно используется странами со строгим валютным контролем.

- Рыночный курс: рыночный обменный курс означает реальный обменный курс для торговли иностранной валютой на свободном рынке. Он колеблется в зависимости от изменения условий спроса и предложения иностранной валюты.

- Согласно режиму международного обменного курса

- Фиксированный обменный курс: это означает, что обменный курс между валютой страны и валютой другой страны в основном фиксированный, а колебания обменного курса очень незначительны.

- Плавающий обменный курс: это означает, что денежно-кредитные органы страны не устанавливают официальный обменный курс валюты страны по отношению к другим валютам, а также не имеют верхнего или нижнего предела колебаний обменного курса. Местная валюта определяется соотношением спроса и предложения на валютном рынке, и она может расти и падать.

- Включена ли инфляция

- Номинальный обменный курс: официально объявленный или рыночный обменный курс, не учитывающий инфляцию.

- Реальный обменный курс: номинальный обменный курс, исключающий инфляцию.

Условия обмена валют

Резиденты и нерезиденты – физические и юридические лица могут свободно и без ограничений продавать и покупать валюту, если она является свободно-конвертируемой. Конвертируемость валюты – это внешняя и внутренняя обратимость денег, которая определяет степень их ликвидности на международных финансовых рынках.В зависимости от степени конвертируемости можно выделить три класса валют.1. Свободно-конвертируемая валюта (СКВ). Такая валюта без ограничений обменивается на другие иностранные валюты, с ее помощью можно осуществлять необходимые расчетные операции. По сути, свободно-конвертируемой является тот вид валюты, по отношению к которой законодательно не предусмотрено каких-либо ограничений при осуществлении любых операций с ней.Свободно-конвертируемыми валютами признаны американский доллар (USD), английский фунт стерлингов (GBF), швейцарский франк (CHF) и др.2. Частично конвертируемая валюта (ЧКВ). Если для резидентов применяются валютные ограничения, а также по отдельным видам обменных операций. Например, частично конвертируемым является российский рубль. 3. Неконвертируемая (замкнутая) валюта (НКВ). Это национальная валюта, которая функционирует только в пределах отдельной страны и не обменивается на иностранные валюты.Разряд валюты определяет Международный валютный фонд.

О регулировании и курсах мировых валют

Плавающий курс хорош своей рыночностью, но на цену национальной валюты в таком случае влияет большое количество факторов. В некоторых странах используют валютный коридор, дающий центробанку более мощные рычаги воздействия. Однако цена такой политики высока, валютные интервенции могут обходиться государству очень дорого. Осенью 2014 года Центробанк РФ изменил свою политику: перешел на непрямое воздействие, начал влиять на курс рубля путем изменения ключевой ставки.

На цену национальной валюты влияют следующие факторы:

- Состояние экономики страны. В зависимости от уровня инфляции, работы промышленности, ключевой ставки ЦБ, котируемости национальной валюты, платежного баланса, спрос на доллары и евро меняется. Когда экономика на подъеме, в страну активно заходят внешние инвестиции, зарубежные компании покупают местную валюту для их осуществления, тем самым повышая ее курс. А если в экономике спад, курс валюты находится под давлением оттока капитала.

- Международный авторитет государства. Рассматривая варианты инвестиций в страну, глобальные игроки учитывают не только состояние экономики, внешняя политика государства тоже играет определенную роль. Если власти нарушают международные соглашения, к местной валюте будут относиться с опаской: вдруг, например, развяжут военный конфликт с соседним государством или дефолт объявят.

- Действия местных властей и крупных глобальных игроков. Если рассматривать курс рубля, можно отметить влияние Центробанка РФ. Во втором полугодии 2018 года регулятор пошел на следующие шаги для поддержания рубля: приостановил покупку иностранной валюты в рамках бюджетного правила, увеличил ключевую процентную ставку.

- Войны, а также цунами, землетрясения и прочие катаклизмы. Здесь можно привести пример сильного землетрясения в Японии, случившегося в 2011 году. Его эпицентр был в океане, недалеко от островов. По побережью прокатились гигантские волны, тысячи домов были разрушены. Японские инвесторы, работающие в других странах, стали продавать свои зарубежные активы, чтобы принять участие в восстановлении разрушенных населенных пунктов. В результате увеличился спрос на местную валюту и курс иены заметно вырос. Аналогичная ситуация в какой-нибудь бедной стране со слабой экономикой может привести к противоположным последствиям.

- Колебания цен на «поводыри». Экономики некоторых стран сильно зависят от добычи и экспорта сырьевых товаров. Они продают большие объемы сырья за границу за твердую валюту, в результате чего формируется значительная часть доходов госбюджета. Изменение цен на такие товары приводит к колебаниям курса местной валюты. Яркий пример – влияние нефтяных цен на курс рубля.

Кроме основных, на курсообразование влияет множество второстепенных факторов: налоговый период, результаты размещения долговых обязательств, период дивидендных выплат. В случае России – санкционная политика Запада. Влияние санкций США на курс рубля временами перевешивало динамику цен на нефть. Большое количество разнонаправленных факторов влияния делает прогнозирование валютных курсов занятием очень сложным, хотя порой весьма доходным.

Где можно торговать валютой для получения прибыли

Поиск способа как заработать на курсе валют зависит от возможного уровня вложений, практических навыков работы с различными финансовыми инструментами и сервисами, а также умения корректно анализировать состояние рынка. Непосредственно сами торговые операции вы можете проводить с помощью следующих типов ресурсов:

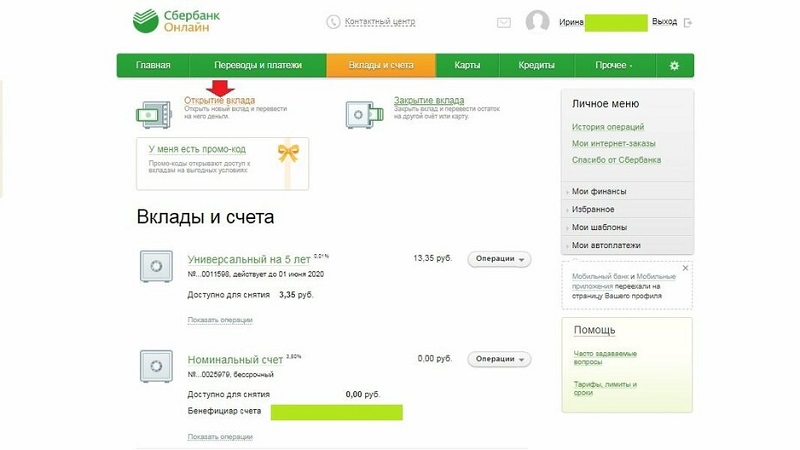

- Покупка (продажа) валюты в банках или стационарных обменных пунктах. Это самый простой формат работы, доступный для начинающих спекулянтов. Основным недостатком этого способа является ограниченный перечень валют и отсутствие анонимности. С другой стороны, в ряде банков легко осуществлять обмен через интернет-банкинг (ВТБ24, Альфа-банк, Сбербанк, Приват24).

- Обмен в ЭПС. Платежные системы могут быть мультивалютными (WebMoney, PayPal, Payeer) или иметь привязку к одному типу валюты (Яндекс Деньги, Qiwi). Также некоторые из них позволяют совершать обмены между собой. Недостатком этого формата является необходимость прохождения сложной процедуры регистрации и подтверждения данных, без которых вы можете столкнуться с трудностями при выводе средств из системы.

- Электронные обменники. Такие сервисы позволяют совершать быстрые обмены любого типа денег от фиатных, до криптографических. Они очень удобны и предлагают пользователям динамичные котировки, которые могут меняться ежеминутно. Наиболее эффективно их использование в сочетании с сайтам-агрегаторами (bestchange.ru), дающими быстрые сводки по актуальным курсам между обменниками.

- Брокеры биржи Форекс и бинарных опционов. Торговля через брокеров позволяет зарабатывать на колебаниях курсов без непосредственной покупки валюты. Недостатком этого способа является необходимость наличия большого объема знаний о биржевой торговле и высокий уровень мошенников.

- Криптовалютные биржи. Это сравнительно новый вид сервисов для торговли и обмена валют, предлагающих работу по принципу свободного рынка. Такие ресурсы могут работать как исключительно с криптовалютой, так и с фиатными деньгами.

Виды курсов

Для удобства выделяют несколько видов валютных курсов – прямой и обратный, текущий и форвардный, фиксированный и плавающий и другие.

Прямой и обратный

Прямой курс – это соотношение иностранной денежной единицы к отечественной. Например, для России: USD/RUB – это прямой курс, показывающий, во сколько раз доллар дороже рубля.

Однако то же соотношение для США – это обратный курс. Он показывает соотношение отечественной валюты (в данном случае доллар) к зарубежной (рубль). Первый также называют прямой котировкой, а второй – обратной (косвенной) котировкой.

Исторически сложилось так, что в некоторых странах используют только прямой курс. Например, доллар к японской йене USD/JPY в Японии или доллар к швейцарскому франку USD/CHF в Швейцарии.

В других применяют обратную (косвенную) котировку. Например, британский фунт к американскому доллару GBP/USD в Великобритании или евро к доллару EUR/USD в странах Евросоюза.

Кросс-курс

Обычно в валютных парах всегда фигурирует доллар как главная резервная валюта. Однако в некоторых случаях ее нет – тогда речь идет о кросс-курсе. Например: EUR/CAD, GBP/JPY. GBP/AUD и многие другие.

При этом котировки каждой валюты определяются по отношению к доллару США. Т.е. они рассчитываются по отношению к общему третьему измерителю – USD. Затем на основе расчетов устанавливается курс, по которому одна единица конвертируется в другую.

Текущий и форвардный

На валютном рынке сделки могут осуществляться прямо сейчас или в будущем (в заранее оговоренный срок). В первом случае ориентируются на текущий курс или спот – по нему проводят расчеты в течение 2 рабочих дней.

Во втором случае заключают форвардный контракт для проведения расчетов через определенное время.

Например, предприниматель закупает импортный товар за $100 тыс. В договоре с продавцом ему необходимо уточнить, по какому курсу будут проводиться расчеты – по текущему или будущему (например, через 3 месяца).

Причем будущая котировка определяется заранее – ее рассчитывают на основе текущих значений. Очевидно, что в этом случае обе стороны подвергаются риску неверно спрогнозировать стоимость денежной единицы и таким

образом понести убытки либо, наоборот, получить прибыль.

Фиксированный и плавающий

Фиксированный – это курс, который официально устанавливается Центральным Банком страны на каждый день, в том числе на выходные (в пятницу) и праздники (в последний рабочий день).

Он определяется на основе данных о торгах за текущий день. В результате расчетов Центральный Банк в конце дня проводит фиксинг, т.е. фиксирует конкретное значение и публикует его в открытых источниках.

Например, на 1 июня 2020 г. ЦБ установил курс USD/RUB на уровне 70,75 рублей.

Вместе с тем курс представляет собой рыночную величину, которая немного меняется в течение дня. Например, на 1 июня 2020 г. Сбербанк установил такие значения:

- покупка доллара у клиентов – 68,15 рубля за $1;

- продажа доллара клиентам – $1 за 72,24 рублей.

Очевидно, что эти значения близки к фиксированному курсу, но не совпадают с ним, что нормально для рыночной экономики. Точно также цена любого товара несколько отличается даже в пределах одного и того же города, района, улицы и т.п.

Плавающий (рыночный) курс применяется для совершения операций купли-продажи на валютном рынке Форекс. Конкретные котировки зависят от поставщиков ликвидности, поэтому у разных брокеров они могут незначительно отличаться друг от друга.

Это тоже нормальное явление, за исключением случаев мошенничества (искусственное изменение котировки в нужную для себя сторону).

Равновесие и несогласованность реального обменного курса

Реальный обменный курс (RER) представляет собой номинальный обменный курс, скорректированный с учетом относительной цены отечественных и зарубежных товаров и услуг, что отражает конкурентоспособность страны по сравнению с остальным миром. Более подробно, повышение курса валюты или высокий уровень внутренней инфляции снижает RER, тем самым снижая конкурентоспособность страны и уменьшая текущий счет (CA). С другой стороны, обесценивание валюты вызывает противоположный эффект, улучшая ЦА страны.

Есть свидетельства того, что RER обычно достигает стабильного уровня в долгосрочном плане и что этот процесс идет быстрее в малых странах с открытой экономикой, для которых характерны фиксированные обменные курсы. Было показано, что любое существенное и стойкое отклонение RER от его уровня долгосрочного равновесия, так называемое несоответствие RER, оказывает негативное влияние на платежный баланс страны. Завышенный RER означает, что текущий RER выше своего равновесного значения, тогда как заниженный RER указывает на обратное. В частности, продолжительное завышение курса RER широко считается ранним признаком надвигающегося кризиса из-за того, что страна становится уязвимой как для спекулятивных атак, так и для валютного кризиса, как это произошло в Таиланде во время азиатского финансового кризиса 1997 года . С другой стороны, длительная недооценка ВИЭ обычно оказывает давление на внутренние цены, изменяя стимулы потребителей к потреблению и, таким образом, неправильно распределяя ресурсы между торгуемыми и неторгуемыми секторами.

Учитывая, что несоответствие RER и, в частности, завышение курса, может подорвать ориентированную на экспорт стратегию развития страны, равновесное измерение RER имеет решающее значение для политиков. К сожалению, эту переменную невозможно наблюдать. Наиболее распространенным методом оценки равновесного RER является общепринятая теория паритета покупательной способности (ППС), согласно которой предполагается, что равновесный уровень RER остается постоянным во времени. Тем не менее, равновесный RER не является фиксированным значением, поскольку он следует тенденции основных экономических основ, таких как различная денежно-кредитная и фискальная политика или асимметричные шоки между страной базирования и за рубежом. Следовательно, доктрина ГЧП в течение многих лет широко обсуждалась, учитывая, что она может сигнализировать о естественном движении RER к новому равновесию как несоответствие RER.

Начиная с 1980-х годов, чтобы преодолеть ограничения этого подхода, многие исследователи пытались найти альтернативные равновесные меры RER. Двумя наиболее популярными подходами в экономической литературе являются обменный курс фундаментального равновесия (FEER), разработанный Уильямсоном (1994), и поведенческий равновесный обменный курс (BEER), первоначально оцененный Кларком и Макдональдом (1998). FEER фокусируется на долгосрочных детерминантах RER, а не на краткосрочных циклических и спекулятивных силах. Он представляет собой RER, соответствующий макроэкономическому балансу, характеризующемуся одновременным достижением внутреннего и внешнего балансов. Внутренний баланс достигается, когда уровень производства соответствует как полной занятости всех имеющихся факторов производства, так и низкому и стабильному уровню инфляции. С другой стороны, внешнее сальдо сохраняется, когда фактические и будущие балансы ОС совместимы с долгосрочными устойчивыми чистыми потоками капитала. Тем не менее, FEER рассматривается как нормативный показатель RER, поскольку он основан на некоторых «идеальных» экономических условиях, связанных с внутренним и внешним балансом. В частности, поскольку устойчивое положение ЦА определяется как экзогенная ценность, этот подход с течением времени подвергался широкому сомнению. В отличие от этого, BEER предполагает эконометрический анализ поведения RER с учетом значительных отклонений RER от его равновесного уровня по ППС как следствие изменений в основных экономических принципах. Согласно этому методу, ПИВО — это показатель RER, который возникает, когда все экономические основы находятся на своих равновесных значениях. Следовательно, общее несоответствие RER определяется степенью, в которой основные экономические показатели отличаются от своих долгосрочных устойчивых уровней. Короче говоря, BEER — это более общий подход, чем FEER, поскольку он не ограничивается долгосрочной перспективой, будучи способным объяснить циклические движения RER.