Открытие счета в втб для ип

Содержание:

- Интернет-эквайринг в ВТБ

- Доступные операции по расчетному счету

- Дополнительные услуги

- Минусы брокера ВТБ

- Дополнительные сервисы для ИП и ООО

- О банке

- Допустимые валюты счета

- Сколько стоит эквайринг в ВТБ

- Тарифы на обслуживание банковского счета

- Процедура расторжения договора

- Как открыть счет

- Особенности торгового эквайринга в ВТБ

- Список документов

- Эквайринг в ВТБ 24

- Документы для открытия счета

- Тарифы на расчетное обслуживание ВТБ

- Какие виды счетов доступны клиентам ВТБ

- Условия открытия и обслуживания расчетного счета для ИП и ООО в банке ВТБ

Интернет-эквайринг в ВТБ

Интернет-эквайринг — возможность принимать платежи через сайт компании, что удобно для онлайн-магазинов, приложений, телекоммуникационных компаний.На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передаётся по специальным защищённым каналам, которые соответствуют всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счёт продавца, чек высылается на электронную почту покупателя.

Схема расчётов такая же, что и у торгового эквайринга — деньги за покупку перечисляются на счёт продавца в течение 1 рабочего дня за вычетом комиссии. Плата за услугу устанавливается индивидуально для каждого клиента.

Доступные операции по расчетному счету

Традиционно депозитный счет может использоваться физическими лицами только для хранения денежных средств. Тарифы для расчетных продуктов предполагают больший ассортимент операций. Так, после заключения договора, банк обязуется выполнять:

- внесение и зачисление средств на счет;

- выполнение переводов третьим лицам по распоряжению клиента;

- конвертацию валют (по распоряжению клиента);

- проведение регулярных перечислений в адрес третьих лиц и организаций.

То есть с применением расчетного счета вы можете не только получать деньги от кого бы то ни было, но и регулярно оплачивать текущие счета. Допускается оформление поручений на регулярное проведение таких операций, как погашение кредитов, оплата коммунальных услуг, выплата алиментов и т. д.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Следует помнить, что за каждую проведенную операцию банк будет взимать с вас комиссионные, в соответствии с действующим тарифным планом

Дополнительные услуги

Если говорить о преимуществах обслуживания в данном банке то клиент получает доступ к дистанционным сервисам банка, с помощью которых можно контролировать свои финансы банк предлагает аккаунт в системе интернет-банкинга, а также мобильное приложение. Соответственно, клиент может совершать расходные операции и контролировать финансы, не отрываясь от привычных дел и независимо от своего местоположения. Кроме всего прочего, особенность кредитной организации в том, что он мгновенно отправляет все переводы.

Рассмотрим дополнительные услуги, которые доступны всем клиентам банка независимо от формы собственности и выбранного тарифа. К ним относится валютный контроль, зарплатный проект, эквайринг. Валютный контроль позволяет клиенту получать сопровождение расчетов в иностранной валюте и гарантирует безопасность транзакций, благодаря предоставленному банком персональному менеджеру, который в любое время оказывает услуги консультационного характера.

Зарплатный проект – это востребованная банковская услуга, которой пользуется практически все представители малого, среднего и крупного бизнеса в нашей стране, кроме всего прочего, предприниматели получают привилегии и дополнительные бонусы, например, при выборе зарплатного проекта в банке ВТБ 24 расчетное обслуживание для клиента будет стоить всего 1 рубль в месяц. Среди дополнительных привилегий – льготное кредитование и овердрафт.

Эквайринг предоставляет возможность предпринимателям принимать оплату за товары и услуги безналичным способом, а, значит, пользуется спросом у торговых предприятий и предприятий в сфере услуг. ВТБ 24 предлагает выгодные условия обслуживание POS-терминалов, сотрудники банка оперативно устанавливают оборудование и проводят обучение персонала, после чего предоставляют консультационную поддержку и решение технических проблем.

Если подвести итог, то расчетный счет для ООО в банке может выгодно, а вот индивидуальные предприниматели, наверное, будут рассматривать другие варианты, по той простой причине, что для них здесь тарифы не самые выгодные. Действительно, банк взимает плату даже за открытие расчетного счета, притом что другие финансовые организации предоставляют услугу бесплатно, стоимость годового обслуживания едва ли можно назвать конкурентоспособной. Но в любом случае, высокая стоимость обслуживания обусловлена надежностью и гарантией.

https://youtube.com/watch?v=wIPwxezogeM

Минусы брокера ВТБ

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.

Дополнительные сервисы для ИП и ООО

- Зарплатный проект. В рамках зарплатного проекта ВТБ предлагает расчетно-кассовое обслуживание. Оплата таких операций будет стоить 1 рубль в месяц;

- Эквайринг. Сервис для организации обслуживания клиентов, которая позволяет принимать оплату за товары или услуги по карте;

- Кредиты для бизнеса. Несколько вариантов кредитования под минимальный процент. В число кредитных систем входят инвестиционный кредит, залоговый и оборотный под 10, 5% годовых;

- Услуга “7 000 на рекламу в интернете” – сервис помогает предпринимателю в развитии его бизнеса, финансируя ведение первичной рекламной акции;

- Овердрафт или микрокредит (краткосрочное кредитование банком ВТБ р/с клиента для оплаты им расчётных документов при недостаточности или отсутствии на расчётном счёте клиента средств и уменьшения кассового разрыва);

- Банковские гарантии бизнесу – Банк ВТБ (гарант) выдает по просьбе должника письменное обязательство уплатить кредитору необходимую сумму при предоставлении им требования об её уплате;

- ВЭД – условия по проведению и сопровождению валютных операций. Для этого за клиентом закрепляется менеджер из службы поддержки, которой предоставляет помощь и консультации в любое время. Кроме того, заявитель вправе открыть счет в иностранной валюте;

- Бизнес-карты для участников делового оборота;

- Депозитные программы ВТБ для бизнеса.

О банке

Банк ВТБ входит в одноименную международную финансовую группу, которая насчитывает более 20 различных финансовых и кредитных учреждений, занимающихся обслуживанием всех сегментов рынка. Компания входит в ТОП-10 крупнейших и безопасных финансовых организаций России, что говорит о высокой надежности и безопасности ведения счета. Банк ВТБ занимается не только обслуживанием юридических лиц, но также клиентами кредитной компании могут стать и физические лица, так как в банке представлена широкая продуктовая линейка, начиная от кредитования, и заканчивая ипотекой или автокредитом.

+23

Last modified: 05.06.2019

Допустимые валюты счета

Банковские счета могут использоваться не только для рублевых операций, но и для действия с иностранной валютой. Накопительные продукты, предусмотренные банком ВТБ24 для физических лиц, допускают три варианта валютных единиц:

- рубли РФ;

- доллары США;

- евро.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Следует учитывать, что процентная ставка по накопительному счету будет рассчитываться банком исходя из выбранного клиентом типа валюты. Расчетный счет предоставляет вам куда больше возможностей

Его можно оформить в:

Расчетный счет предоставляет вам куда больше возможностей. Его можно оформить в:

- рублях РФ;

- американских долларах;

- евро;

- английских фунтах стерлингов;

- японских иенах;

- швейцарских франках;

- шведских кронах.

При этом для операций пополнения владелец счета может использовать привычные ему валютные единицы. Банк в ходе внесения денежных средств будет автоматически проводить конвертацию по своему внутреннему курсу на день зачисления.

Сколько стоит эквайринг в ВТБ

Клиент, подключающийся к эквайрингу в ВТБ, может приобрести оборудование от партнёров банка – POS-системы, POS-комплекты, POS-терминалы (мобильные, стационарные, Пин-Пад, mPOS). Стоимость устройств колеблется от 5 тыс. руб. (мобильный POS-терминал Ingenico IWL) до 96 тыс. руб. (POS-система АТОЛ Ресторан ЕГАИС 15”). Тип оборудования определяется потребностями и финансовыми возможностями клиента. Пользователи могут подобрать на сайте банка устройство по стоимости, виду связи, производителю.

Тарифы эквайринга ВТБ для ИП:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Индивидуальный» | плата не взимается | плата не взимается | 1,6-2,7% |

| mPOS «Индивидуальный» | 2 600 руб. при обороте до 75 тыс. руб. в мес.,бесплатно при обороте от 75 тыс. руб. в мес. | плата не взимается | 2,1-2,7% |

Тарифы эквайринга ВТБ для юридических лиц:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Бизнес-касса» | плата не взимается | 1000 руб. | 1,6-2,7% |

| POS «Малый бизнес» | 16 тыс. руб. за переносной, 10 тыс. руб. за стационарный | плата не взимается | 2,1-2,7% |

| mPOS «Малый бизнес» | 2600 руб. | плата не взимается | 2,3-2,7% |

Для интернет-эквайринга в ВТБ тарифы устанавливаются только в отношении комиссии за совершение операций. Её размер по любому типу эквайринга определяется индивидуально для каждого клиента и зависит от торговых оборотов, подключённого функционала и других факторов.

Тарифы на обслуживание банковского счета

Операции по открытию и закрытию расчетного счета банк ВТБ24 производит бесплатно. В дальнейшем ежемесячная комиссия за использование этого финансового продукта составит 50 рублей (либо 5 единиц иностранной валюты, в которой открыт счет). Эта сумма будет списываться банком автоматически в последний день календарного месяца, при условии, что по счету не проводилось никаких движений в предыдущие 180 дней.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Есть на балансе клиента менее 50 рублей, в качестве комиссионных будет списана вся имеющаяся в наличии сумма

Списание комиссии за обслуживание не производится в следующих случаях:

- при нулевом балансе счета;

- при сумме остатка более 100 рублей;

- если счет используется для получения дивидендов по акциям ПАО ВТБ.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

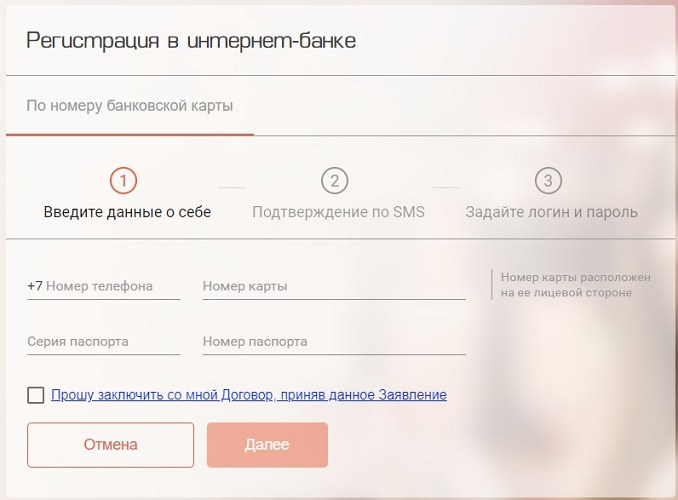

Важно! При оформлении договора на обслуживание каждому клиенту предоставляется бесплатный доступ в интернет-банк. За совершение большинства операций с р/с банк также будет удерживать с вас определенную плату

Перечислим стоимость наиболее востребованных услуг:

За совершение большинства операций с р/с банк также будет удерживать с вас определенную плату. Перечислим стоимость наиболее востребованных услуг:

- внутрибанковские переводы в рублях в пользу физических лиц (в том числе и на собственные счета и карты) – бесплатно;

- рублевые переводы в адрес других банков – 1,5% от суммы (не менее 200, но не более 3000 рублей);

- пополнение электронных кошельков – 1,5% от суммы (не менее 15 рублей);

- внутрибанковские переводы в валюте на собственные счета – бесплатно;

- валютные переводы внутри банка третьим лицам – 0,75% от суммы операции (не менее 10, но не более 70 валютных единиц);

- валютные переводы в адрес сторонних банков – 0,6% либо 1% от объема операции, в зависимости от способа ее проведения.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Если проведение платежа предполагает взимание пошлин, сборов либо иных расходов, необходимые суммы будут также списаны банком с вашего баланса, в дополнение к установленной тарифом комиссии

Процедура расторжения договора

Оба типа финансовых продуктов, и накопительный, и расчетный открываются без ограничения по срокам. Для прекращения их действия вам необходимо будет самостоятельно расторгнуть договор на их обслуживание. В случае с расчетным счетом, эта процедура производится в офисе банка (не обязательно в том же самом, где был открыт р/с). Вам потребуется предъявить менеджеру следующие документы:

- удостоверение личности;

- договор на обслуживание продукта;

- доверенность (при наличии);

- миграционные документы (при наличии).

На основании этих бумаг, вы заполните заявление на прекращение обслуживания. Обработано оно будет в тот же день.

Закрытие «копилки» производится еще проще. Достаточно зайти в интернет-банк, выбрать в перечне действующих продуктов нужный счет и нажать кнопку «Закрыть». Весь наличествующий на счете остаток в этот момент будет автоматически переведен на мастер-счет, к которому привязана «копилка».

Если вам необходима более подробная информация по описанным финансовым продуктам или официальные документы с тарифными ставками, вы можете найти их на сайте ВТБ24. Данные о «копилках» находятся в разделе меню «Вклады и сбережения». Ознакомиться с тарифами для р/с можно в разделе «Другие услуги».

https://youtube.com/watch?v=q8EwAOyT0Lw

Как открыть счет

Процедура открытия расчетного счета для ИП и ООО ничем не отличается друг от друга. Заявителю нужно просто подать заявку на официальном сайте ВТБ, либо можно обратиться лично в стационарное отделение с пакетом документов.

Для удобства и экономии времени рекомендуется подавать заявку дистанционно. Сделать это можно следующим образом:

- Далее необходимо дождаться звонка от специалиста финансового учреждения, который проконсультирует по тарифам и ответит на все возникшие вопросы.

- На заключительном этапе нужно собрать необходимый пакет документов и предоставить его в банк.

Кредитная карта УБРиР 120 дней без %

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

120 дней

Ставка:

от

31%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

1 900 рублей

Оформить

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Особенности торгового эквайринга в ВТБ

По отзывам предпринимателей, эффективность бизнеса как для ИП, так и для юридических лиц значительно повышается, если в качестве платежного инструмента принимаются карты.

Преимущества использования торгового эквайринга состоят в следующем:

- увеличивается товарооборот вашей компании;

- снижаются расходы на инкассацию;

- деньги поступают сразу на ваш расчетный счет в ВТБ;

- сводится к минимуму риск операций, связанных с наличными деньгами.

Вы можете воспользоваться торговым эквайрингом в ВТБ, если ведете свой бизнес в следующих сферах:

- прокат автотранспорта;

- гостиничный бизнес;

- аптечная сфера;

- салоны красоты и парикмахерские;

- АЗС;

- сфера общественного питания.

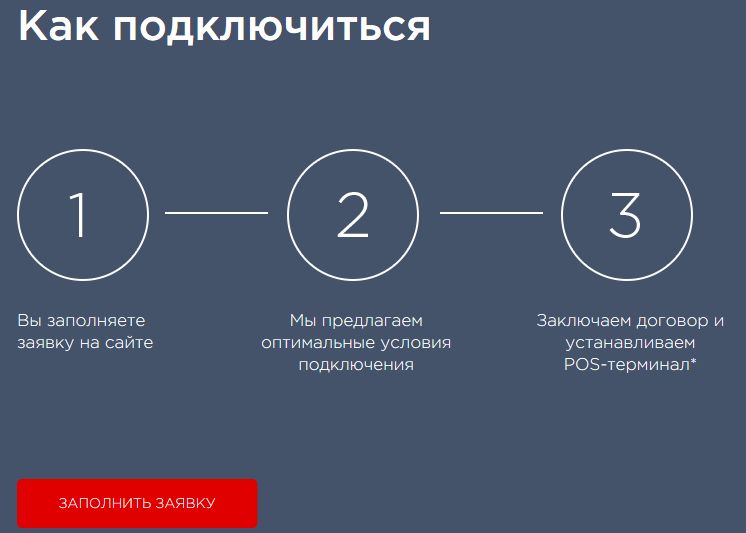

Подключить эквайринг

Как подключиться

Оставить заявку

Вам нужно заполнить несколько обязательных полей. В частности:

- выбрать из списка город, в котором вы находитесь (Москва, СПБ и так далее);

- ввести наименование вашей компании;

- указать сумму планируемого оборота;

- оставить свой контактный телефон и адрес электронной почты;

- нажать кнопку «Отправить заявку».

После заполнения заявки с вами свяжутся специалисты банка и проконсультируют об условиях и тарифах, действующих в рамках услуги торгового эквайринга.

Список документов

Открытие производится только при предоставлении документов. Пакет документации отличается в зависимости от статуса клиента. Для индивидуальных предпринимателей предусмотрен один пакет документов, а для ООО немного другой. Рассмотрим более детально, что необходимо для оформления р/с.

Для ИП

Индивидуальный предприниматель должен предоставить следующие документы:

- Паспорт гражданина РФ

- Если документы передает представитель предпринимателя, то потребуется предоставить доверенность

- Если деятельность организации подлежит лицензированию, необходима лицензия на осуществление деятельности

- Заявление установленного образца

- Свидетельство о государственной регистрации индивидуального предпринимателя

- ИНН

- Свидетельство о внесении сведений в ЕРГРИП

- Карточка с оттисками печати и подписью руководителя

- Бухгалтерская и налоговая отчетность

Для ООО

Для открытия р/с компании со статусом ООО необходимы следующие документы:

- Заявление установленного образца

- Паспорта всех учредителей

- Карточка с оттисками печати и карточками всех учредителей

- Устав предприятия

- Учредительные документы

- Выписка из ЕГРЮЛ

- Свидетельство о внесении компании в реестр юридических лиц

- Свидетельство о постановке на учет в налоговые органы

Эквайринг в ВТБ 24

Преимущества для ИП

По сравнению с другими кредитными организациями, ВТБ 24 дает своим клиентам-предпринимателям ряд преимуществ. Перечислим основные из них:

- Льготное кредитование. ИП, которые пользуются услугой эквайринга от банка, проще оформить кредит на развитие бизнеса. При этом для них будет предусмотрена более низкая процентная ставка.

- У ВТБ 24 несколько десятков компаний-партнеров, предлагающих различные технические решения безналичной оплаты. При заключении договора эквайринга с банком предприниматель получит скидку на их услуги.

- Гибкая система тарификации. При заключении договора для каждого клиента подбирают индивидуальный тариф. Если у предпринимателя большой оборот, скорее всего, комиссия за совершенные с помощью POS-терминала платежи будет минимальной.

- Большой выбор оборудования. Банк предлагает самые разные терминалы на различных условиях. Их можно как взять в аренду (в таком случае установка будет бесплатной), так и приобрести в собственность.

- . Большинство тарифов предусматривает бесплатную установку платежных терминалов, а также их полностью бесплатное обслуживание на протяжении всего срока действия договора об оказании банковских услуг.

Интернет-эквайринг

В каждом случае стоимость интернет-эквайринга определяется индивидуально и зависит от оборота средств. Чем он выше, тем меньше придется платить. Абонентская плата находится в пределах от 1,6 % до 2,7 % от общей суммы оборота.

Торговый эквайринг

Торговый эквайринг – это система оплаты товаров или услуг посредством банковской карты с помощью POS-терминала.

В ВТБ 24 при использовании этого типа безналичной оплаты абонентская плата за обслуживание оборудования составит от 1,6 % до 2,7 % от общей суммы оборота. Установка терминалов при этом полностью бесплатна. Однако для представителей малого бизнеса, у которых через терминал проходят небольшие суммы, за установку предусмотрена плата в размере 10 000 руб. за одно стационарное устройство. Кроме того, при обороте менее 75 000 руб. в месяц помимо процентов ежемесячно потребуется уплачивать дополнительный взнос за регистрацию оборудования в системе, равный 2 600 руб.

При обороте до 100 000 руб. придется платить максимальную комиссию (2,7 %). По мере увеличения объема средств, прошедших через установленное оборудование, она уменьшается.

При изначально высоком обороте (свыше 150 000 руб. на одно устройство) комиссия будет минимальной и составит 1,6 %.

Мобильный эквайринг

Мобильный эквайринг – это способ осуществления безналичной оплаты с использованием переносного платежного терминала. Обычно его подключают к смартфону, однако есть устройства, имеющие собственный автономный модуль связи. Этот вид услуги удобен для магазинов, продающих товар с доставкой, а также для курьерских служб, самостоятельно принимающих оплату.

Размер комиссии определяется индивидуально и может составлять от 1,6 % до 2,7 % от общего оборота. Величина комиссионных выплат меняется по тем же правилам, что и в случае с POS-терминалами.

Установка и обслуживание абсолютно бесплатны. Исключение составляют представители малого бизнеса – для них переносной терминал обойдется в 16 000 руб.

Если сумма оборота по мобильному устройству приема платежей не превысит 75 000 руб., этой категории предпринимателей придется дополнительно к комиссии заплатить 2 600 руб.

АТМ-эквайринг

АТМ-эквайринг представляет собой установку банкомата кредитной организации для того, чтобы покупатель мог снять с него наличные денежные средства и расплатиться ими за товар или услугу. Стоимость установки банкомата на предприятии определяется в каждом конкретном случае индивидуально, однако обычно она невысока.

Документы для открытия счета

После отправки дистанционной заявки на официальном сайте ВТБ, предпринимателю стоит подготовить пакет документов. При этом для ИП и ООО список необходимых справок будет различаться.

Документы для ИП:

- паспорт ответственного лица;

- бланк заявления на открытие расчетного счета в ВТБ 24;

- анкета по форме банка, заполненная заявителем;

- свидетельство о государственной регистрации ИП;

- ИНН и свидетельство о внесении в ЕРГРИП;

- карточка с образцом подписи и печатью;

- договор о предоставлении банковских услуг в 2-х экземплярах.

Документы для ООО:

- заявление на оформление расчетного счета;

- договор об оказании услуг;

- FATCA – специальный опросник;

- свидетельство о внесение и выписка из ЕГРЮЛ;

- учредительная документация предприятия;

- свидетельство о государственной регистрации и о постановке на налоговый учет;

- карточка с образцом подписи и оттиском печати.

Согласно действующему законодательству, все необходимые документы требуется предоставлять в полном объеме. В противном случае банк имеет право отказать в открытии счета.

Тарифы на расчетное обслуживание ВТБ

ВТБ предлагает своим клиентам (ООО и ИП) несколько планов обслуживания. Выбор конкретного тарифа будет зависеть от возможностей и планов развития предпринимателя.

| Тарифный план | Бизнес-старт (для начинающих предпринимателей) | Бизнес-касса (для торгово-сервисных предприятий) | ВТБ Бизнес Онлайн (для крупных компаний с большим количеством платежей |

| Стоимость открытия счета в ВТБ | 1 200 руб. | 2 600 руб. | 3 200 руб. |

| Бесплатные рублевые платежи | 5 шт. | 25 шт. | 100 шт. |

| Внесение наличных | Бесплатно до 50 000 руб. | Бесплатно до 250 000 руб. | Бесплатно до 0,3% от суммы |

| Снятие наличных | От 1% | От 1% | От 1% |

| Бюджетные и налоговые платежи | Бесплатно | Бесплатно | Бесплатно |

| Интернет и мобильный банк | Бесплатно | Бесплатно | Бесплатно |

Какие виды счетов доступны клиентам ВТБ

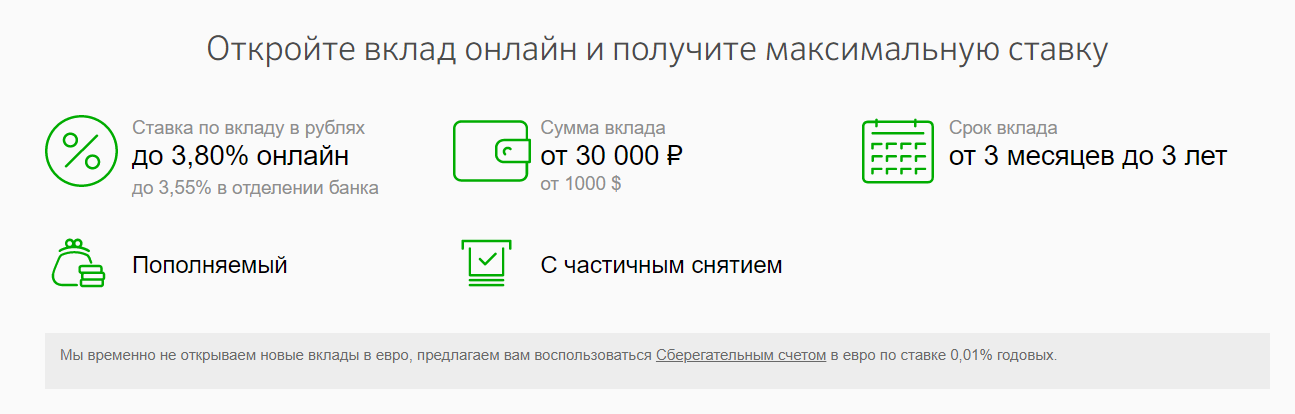

Клиенты банка, помимо текущего счета, к которому привязана пластиковая карта, могут открыть накопительные счета и вклады. В 2020 году здесь доступен только один вид накопительного счета, и несколько видов вкладов. У каждого свои условия и проценты доходности:

- Накопительный счёт «Копилка». Данный вид счета позволяет получать ежедневные проценты по нему, процент начисляется на остаток денежных средств. Первые 3 месяца после его открытия вы сможете получать до 7% годовых в рублях. На нем доступно функции пополнения и снятия наличных.

- Вклад «Комфортный». На него также распространяются условия по снятию и пополнению счета. Минимальная сумма вклада 30000 рублей, годовой процент до 5,18%.

- Еще один вклад с возможностью пополнения – «Пополняемый». Но на нем не предусмотрено снятия наличных, также как на предыдущем – обязательное условие минимальный взнос в 30 000 рублей. Ставка до 5,5%, минимальный срок –3 месяца.

Все остальные вклады, имеющиеся в банке на апрель 2020 года – безе возможности пополнения и снятия денежных средств. Ознакомиться с ними можно на сайте банка ВТБ в разделе «Вклады и счета».

Оцените, пожалуйста, публикацию:

Условия открытия и обслуживания расчетного счета для ИП и ООО в банке ВТБ

Общие условия обслуживания расчетного счета в банке ВТБ:

| Стоимость открытия счета: | бесплатно |

| Стоимость обслуживания: | от 1 200 до 3 200 рублей |

| Начисление % на остаток по счету: | не предусмотрено |

| Комиссия за внесение наличных: | от 0,3 до 0,39% от суммы |

| Комиссия за снятие наличных: | от 0,5 до 10% от суммы |

| до 150 000 рублей | |

| Комиссия за перевод юридическим лицам и ИП: | внутрибанковские переводы юридическим лицам и ИП бесплатно;

внешние переводы юридическим лицам и ИП от 50 до 100 рублей; |

| Торговый эквайринг: | от 1,6 до 3,5% |

| Мобильный эквайринг: | от 2,3 до 2,7% |

| Интернет-эквайринг: | от 1,6 до 3,5% |

| Зарплатный проект: | комиссия за зачисление от 0 до 1% от фонда оплаты труда |

| Валютный счет: | открытие счета — 3 000 рублей;

обслуживание счета от 600 до 5 000 рублей в месяц; |

| Комиссия по валютному контролю: | от 0,13 до 0,17% |

| Кредит или овердрафт: | предусмотрен |