Правила досрочного погашения ипотеки

Содержание:

- Как частично досрочно погасить долг в различных банках

- Возврат страховки при досрочном погашении ипотеки

- Выгода не очевидна

- Особенные способы досрочного погашения

- Какая часть долга уменьшается при досрочной выплате

- Ошибка вторая — не следить за своими платежами банку

- Нормативно-правовое регулирование

- Виды платежей: дифференциальный или аннуитетный

- Порядок проведения платежа при частичном досрочном погашении в Сбербанке

- Условия досрочного погашения ипотеки в различных банках

- Можно уменьшать срок и платеж одновременно

- Где взять новый график платежей?

- Права и законы

- Самые распространенные ошибки при досрочных выплатах

- Выбрали оптимальный платёж

- Выводы

Как частично досрочно погасить долг в различных банках

Кажется, что в этой процедуре нет ничего сложного, но на деле есть свои нюансы.

Как гасить в Сбербанке России

При досрочном погашении в Сбербанке необходимо предварительно уведомить кредитора о своих намерениях.

Если вы просто положите деньги на счет, с него спишут обычный аннуитет, а перерасчет не будет произведен.

Порядок действий заемщика прост: перед датой ежемесячной платы по договору нужно обратиться в банк, написав заявление на частичное досрочное внесение денег.

Бланк заявления можно получить непосредственно у сотрудников отделения, либо скачать на сайте Сбербанка.

Через кассу, банкомат или платежный терминал вносятся деньги – стандартная оплата по графику, и дополнительная сумма – для досрочки.

После зачисления денег обратитесь к менеджеру, и дождитесь, пока вам сделают перерасчет по договору и выдадут новый график. Комиссии или штрафы отсутствуют.

«Ренессанс»

Порядок действий тот же, что и в Сбербанке. Единственный бонус — можно воспользоваться контактным центром банка.

Сделав звонок и дождавшись ответа оператора, необходимо сказать специалисту, что вы планируете частичное досрочное погашение. Вам сделают предварительный перерасчет.

После этого необходимо прийти в банк, написать заявление и пополнить счет через кассу. Банк произведет пересчет суммы основного долга, и составит новый график.

Комиссии или штрафы отсутствуют.

«Русфинанс»

Необходимо предварительно позвонить в банк (за несколько дней до даты оплаты по договору) и уточнить у специалиста возможную сумму для частичной оплаты.

После этого деньги вносятся стандартным способом, а банк пришлет уведомление о частичном списании основного долга, и пересчитает платежи.

Комиссии или штрафы отсутствуют.

«Альфа-банк»

Наверное, самая сложная процедура с ограничениями по досрочному погашению – именно в «Альфа-банке».

Первое ограничение – сумма внесения должна составлять не менее 28 тысяч рублей. Для частичного погашения необходимо обратиться в отделение не позднее, чем за три рабочих дня до даты ежемесячной.

Вам предоставят для заполнения уведомление, после принятия его банком можно класть деньги на счет.

После зачисления денег нужно обратиться в справочно-информационную службу, там выдадут новый график погашения. Штрафов не предусмотрено.

«ВТБ 24»

Заемщику необходимо обратиться в отделение банка не позднее, чем за один рабочий день до даты очередного.

Процедура выплаты досрочки стандартна – заемщик заполняет заявление, после этого оплачивает по графику, плюс вносит досрочку.

Сумма для досрочной уплаты должна быть не меньше вашего стандартного ежемесячного платежа.

Предлагается на выбор две схемы перерасчета: сохранение срока с уменьшением выплат, либо сокращение срока кредитования, после выдадут новый график платежей.

Штрафов за досрочное погашение нет.

Возврат страховки при досрочном погашении ипотеки

Ещё один плюс от быстрого закрытия задолженности – возможность вернуть часть платы за страховку. Размер полученной при этом выгоды невозможно рассчитать ни в одном калькуляторе досрочного погашения ипотеки, но она существенна.

Чтобы получить деньги, нужно:

- закрыть долг досрочно;

- убедиться, что страховка продолжает действовать;

- написать заявление в страховую компанию с требованием компенсировать оставшуюся неиспользованной сумму.

Получить более детальные консультации можно в офисе страховой компании или у его официальных представителей (все современные страховщики предоставляют клиентам бесплатный контактный телефон, по которому можно обратиться по любому вопросу).

Выгода не очевидна

По словам экспертов, выплачивать ипотечный кредит досрочно имеет смысл в те самые первые годы, когда заемщик отдает банку большую часть процентов. При кредите в 2 миллиона рублей на 15 лет даже сравнительно небольшой досрочный взнос в размере 100 тысяч может сократить срок кредита на целых 20 месяцев. Если заемщику важнее сократить не срок кредита, а ежемесячную выплату, он может выбрать и такой вариант, тогда выплата уменьшится на 1300 рублей.

Нехитрые подсчеты показывают, что в любом случае сокращение срока кредита выгоднее для заемщика, чем сокращение ежемесячных выплат. Но это касается долгосрочной перспективы, а жить заемщику хочется не потом, а сегодня: многие признаются, что готовы пожертвовать выгодой через 15 лет, но уменьшить выплаты уже сейчас, перераспределив высвободившиеся средства с кредита на отпуск или нужные в быту вещи.

Этим же объясняется и то, что многие заемщики оформляют кредит на максимальное количество лет, переплачивая при этом огромные проценты: ежемесячные выплаты при максимальном сроке минимальны, а сумма кредита – максимальна. «Заемщики изначально оформляют ипотеку на максимально возможный срок, чтобы получить максимальную сумму кредита, – говорит Екатерина Базилевская. – Дело в том, что банки предполагают комфортный платеж по ипотеке в размере от 40% до 50% от дохода заемщика и его семьи, а на практике многие семьи готовы гасить большими суммами, так как располагают неучтенными банком доходами». В то же время статистика показывает, что даже если разница в выплатах при 15-летнем и 10-летнем сроках составляет всего 2-4 тысячи рублей, заемщики часто выбирают 15-летний кредит: эти «лишние» тысячи нужны им сегодня.

Впрочем, заемщикам, у которых каждая копейка на счету и которые не планируют в ближайшие годы менять ипотечную квартиру на более просторную, эксперты советуют и вовсе отказаться от досрочных выплат, пустив свободные средства на отдых, саморазвитие или образование детей. Практика показывает, что в последние годы ипотечные заемщики стали все чаще использовать свободные средства для открытия или развития собственного бизнеса, как поступают крупные бизнесмены во всем мире. Они отправляют средства «в оборот», а с кредитом расплачиваются через 15 лет, обесценившимися от инфляции деньгами.

Михаил Полунин, управляющий Санкт-Петербургским филиалом Связь-Банка:

При оформлении ипотечного кредита около половины заемщиков озвучивают намерения погасить в будущем данный кредит досрочно. Оформление на более длительные сроки связано с желанием клиента застраховать некоторым образом свое материальное положение от непредвиденных экономических ситуаций.

При частичном досрочном погашении ипотечного кредита клиенты могут выбрать, что им важнее в данный момент исходя из собственной финансовой ситуации: сокращение срока или уменьшение суммы ежемесячного платежа. И тот, и другой вариант уменьшает итоговую стоимость кредита и, следовательно, выгоден заемщику.

Досрочное погашение кредита в любом случае выгодно для заемщика, так как сокращает полную стоимость кредита. Однако при погашении кредита равными аннуитетными платежами наибольшие суммы по процентам гасятся в первую половину общего срока кредитования. Поэтому частичное досрочное погашение кредита при данной схеме становится тем менее выгодным для заемщика, чем ближе срок окончания кредитного договора.

Екатерина Базилевская, руководитель центра ипотечного кредитования филиала Абсолют Банка в Санкт-Петербурге:

Около 10% заемщиков филиала Абсолют Банка в Петербурге уже при получении кредита знают, что будут интенсивно гасить кредит досрочно. Данные заемщики ежемесячно или ежеквартально совершают досрочные платежи и сокращают срок ипотечного кредита с 10-15 лет до фактических 5-7 лет. Еще около10% заемщиков несистемно производят досрочные платежи в небольшой сумме, а некоторые просто самостоятельно увеличивают себе ежемесячный платеж на 5-10 тысяч рублей по своей личной инициативе. Дело в том, что если платеж составляет 30 тыс. рублей при сумме кредита 2 млн рублей на 10 лет под 13%, то в первые 3 года сумма процентов будет около 20 тысяч, а сумма погашения основного долга банку – только 10 тысяч. Все досрочные платежи уменьшают именно основной долг банку, и таким образом ипотеку можно выплатить на 3-5 лет быстрее. Остальные 80% заемщиков придерживаются изначального графика платежей.

Условия досрочного погашения прописаны в любом кредитном договоре, и заемщик должен их придерживаться. Если есть желание изменить условия договора, то это происходит с согласия сторон (банка и заемщика).

Лилия Крейсс-Белова, эксперт по ипотеке АН «Бекар»:

Особенные способы досрочного погашения

Если заемщик испытывает желание погасить ипотечный кредит досрочно, но не имеет для этого достаточной денежной суммы собственных накоплений, существует несколько специальных вариантов.

Материнским капиталом

Если в семье рождается второй ребенок, государство в рамках материальной поддержки предоставляет право на получение материнского капитала. Эта государственная помощь представляет собой сертификат, который невозможно обналичить и можно использовать только на нужды семьи и ребенка. Одним из вариантов использования сертификата на материнский капитал является досрочное погашение ипотечного кредита, оформленного на одного или нескольких членов семьи ранее.

Если суммы материнского капитала достаточно для полного погашения кредита, банк предоставит клиенту документы, подтверждающие факт перехода недвижимости в полноправную собственность заемщика. С жилья снимается залог, а кредитный договор теряет силу. Если же сумма материнского капитала недостаточна для полного закрытия ипотеки, эти средства используют для уменьшения суммы ежемесячного платежа или срока кредита.

Чтобы использовать материнский капитал в качестве средств для досрочного погашения ипотеки, необходимо обратиться и в банк, и в местный отдел Пенсионного фонда. В банк необходимо предоставить соответствующее заявление и сертификат на семейный капитал. В пенсионный фонд придется обратиться с документами из банка, подтверждающими наличие ипотеки, документами на приобретаемую недвижимость и соответствующим заявлением.

При помощи кредита

Некоторые заемщики в погоне за досрочным погашением прибегают к такому способу, как оформление еще одного кредита – потребительского или ипотечного. Обычно столь неоднозначное решение принимается в тех случаях, когда заемщику остро необходимо получить возможность совершить сделку с квартирой в ближайшее время. Например, когда кредитуемое лицо хочет продать или обменять жилье, купленное в ипотеку, но не имеет такой возможности в связи с тем, что недвижимость находится в залоге у банка.

Для оформления второго кредита заемщику потребуется достаточно высокий официальный доход или наличие собственной недвижимости или других материальных ценностей, которые можно использовать в качестве залогового имущества. Следует понимать, что потребительский кредит обычно предоставляется на менее выгодных условиях, чем ипотечный, в связи с чем, выбирая такой вариант, заемщик скорее всего переплатит. Кроме того, за долгое время выплаты часть денежных средств обесцениваются из-за инфляции. Это также должно заставить клиента задуматься о целесообразности досрочного погашения таким способом.

Путем рефинансирования

Нередко заемщик, уже оформив ипотечный кредит, находит более выгодное предложение другого банка. Другая кредитная организация может предлагать более выгодную процентную ставку или приемлемый для кредитуемого лица способ составления графика погашения. В этом случае заемщик может воспользоваться своим законным правом рефинансирования ипотечного кредита. Эта процедура предполагает перевод ипотеки из одного банка в другой с изменением условий кредитования. При этом, первый ипотечный кредит полностью закрывается, а кредитный договор теряет свою юридическую силу. Дальнейшее погашение кредита осуществляется уже на новых условиях и в новом банковском учреждении.

Какая часть долга уменьшается при досрочной выплате

При выплате кредита ранее указанного срока гасится основной долг. Внесение в день платежа суммы, превышающей основной долг, влечет за собой перерасчет и уменьшение процентов. Кредит включает в себя несколько составляющих:

- изначально одобренная сумма;

- начисленные финансовой организацией проценты;

- комиссии, оговоренные в соглашении;

- страховка возможности возникновения непредвиденных обстоятельств, из-за которых долг не может быть возвращен.

Заемщик имеет право погасить кредит досрочно без начисления штрафов и комиссий, если он вовремя уведомил кредитно-финансовую организацию. Но страховка не возвращается, за исключением случаев полного досрочного погашения кредита в течение 14 дней с момента подписания соглашения.

Ошибка вторая — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк. Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Нормативно-правовое регулирование

Право на досрочное погашение жилищного кредита предусмотрено частью 2 статьи 809 и статьей 810 ГК РФ. В соответствии с указанными нормами закреплена недопустимость установления запрета или ограничений для заемщика в выплате банку задолженности ранее указанного в договоре срока. Попытка отказать ему в праве осуществить погашение ипотечного кредита досрочно, даже при включении соответствующего пункта в контракт, юридической силы иметь не будет.

Оплатить жилищный займ может родственник или член семьи должника при наличии нотариальной доверенности на осуществление этих действий. Назначение пеней, штрафов, неустоек, взимание комиссии с клиента за преждевременную оплату кредита признаются незаконными. Единственным обязательством должника при досрочном погашении задолженности является необходимость известить кредитную организацию о своем намерении за 30 календарных дней до совершения операции.

При каком виде платежей выгодно досрочное погашение ипотечного кредита

Существует два варианта кредитных платежей: дифференцированные и аннуитетные. В первом случае размер долга делится на количество месяцев, в течение которых должник обязуется его выплатить. Проценты начисляются на общую сумму задолженности и делятся по тому же принципу. С каждым разом размер ежемесячных выплат становится ниже, т.к. уменьшается основной долг и процентные выплаты, начисляемые на снижающуюся сумму. В этом заключается преимущество дифференцированных платежей. Минусом являются высокий размер ежемесячных выплат в начале срока действия договора.

Аннуитетные платежи предполагают разделение основной задолженности и начисляемых на нее процентов на равные части – ежемесячные выплаты. Они осуществляются одинаковыми долями вне зависимости от срока, прошедшего с начала действия кредитного договора. Преимуществом этого типа платежей является то, что должник точно знает, какую сумму он должен вносить каждый месяц. Среди минусов можно выделить высокую переплату по кредиту.

Переплата при дифференцированных платежах ниже, чем при аннуитетных, потому что в первом случае акцент делается на выплату основной задолженности и проценты начисляются на уменьшающийся остаток. Во втором случае на начальных этапах покрытия ссуды практически вся сумма к ежемесячному погашению состоит из процентов, поэтому дифференцированные платежи более выгодны для должника. Аннуитетные выгодны банку, но могут оказаться интересны и клиенту, если бремя первоначальных выплат дифференцированного характера покажется ему непосильным.

Банковские организации любят навязывать клиентам-ипотечникам аннуитетный формат платежей. В этом случае, особенно в первые годы действия договора, выгодно полное досрочное погашение жилищного займа. Выгодно закрывать ссуду в первые 5 лет с момента ее оформления. Банк производит перерасчет оплаты, основываясь на ее уменьшенной основной задолженности – так клиент значительно экономит на процентах. Чем больше уходит времени, тем меньше смысла преждевременно выплачивать займ – процентная переплата разбита на весь срок действия ипотеки, как и основная задолженность.

Виды платежей: дифференциальный или аннуитетный

Вопрос относительно выгоды досрочного погашения кредита следует рассматривать с точки зрения типа ежемесячных платежей по ипотеке. При любом типе платежей сумма ежемесячной выплаты будет состоять из двух частей – суммы, погашающей основной долг (тело кредита), и суммы, которая начисляется в качестве процентов банка. В тот момент, когда заемщик заключает кредитный договор с банком, ему будет предложено два варианта выплаты ипотечного долга:

- Дифференциальный вид платежей. Данная система погашения предполагает неравномерное распределение долга по месяцам. Состоит ежемесячная выплата также из двух частей – фиксированной суммы, погашающей тело долга, и постоянно уменьшающейся суммы процентов. Уменьшение процентной выплаты происходит из-за того, что проценты начисляются на остаток долга. Соответственно, с каждым месяцем общая сумма долга уменьшается, что и приводит к уменьшению процентов по нему. В первые годы выплаты ежемесячная сумма будет достаточно большая. Но с каждым месяцем она будет уменьшаться. Такой вид выплат оказывается достаточно выгодным именно для заемщика, в связи с чем банки редко одобряют данный вариант. Для оформления дифференциального графика к заемщику предъявляются более строгие требования. В частности, официальная зарплата должна быть на 20% выше, чем у кредитуемого лица, которому предлагается аннуитетная схема погашения займа.

- Аннуитетный вид платежей. Данный вид погашения ипотеки предполагает простое суммирование общей суммы ипотечного займа и процентов по нему, с последующим разделением на равные части. Каждый месяц заемщик выплачивает четко определенную сумму, которая остается неизменной на протяжении всего срока погашения ипотеки. При этом, как и в случае с дифференциальной схемой, сумма ежемесячной выплаты состоит из двух частей – оплата тела кредита и проценты. Для того, чтобы максимально обезопасить себя и получить большую часть процентов на начальных этапах, банк формирует ежемесячный аннуитетный платеж таким образом, что большая его часть первые годы уходит на погашение процентов. Тело кредита при этом уменьшается медленно, что особенно выражено в первые несколько лет.

Каждый из видов погашения ипотеки имеет определенные преимущества. Дифференциальная система позволяет заемщику уменьшить сумму переплаты, даже при досрочном погашении небольшой части долга. Кроме того, с каждым месяцем кредитное обременение семейного бюджета уменьшается, что снижает риски для заемщика. Главное достоинство аннуитетной программы выплат – фиксированные платежи. Ведь точно зная, что каждый месяц придется платить по кредиту четко определенную сумму, значительно проще планировать расходы.

Также часто у заемщиков возникают вопросы относительно того, при каком виде ипотечных выплат досрочное погашение ипотеки более выгодно. Однозначный ответ дать сложно. Большинство ипотечных калькуляторов, представленных на официальных сайтах банков, рассчитывают одинаковую выгоду от досрочного погашения дифференциальной и аннуитетной программ. Очевидно, что при дифференциальной системе погашения ипотеки досрочное внесение средств будет приводить к уменьшению тела кредита, от которого рассчитывается сумма процентов. В результате и переплата по процентам уменьшается. При аннуитетной системе выгоды менее очевидны, особенно при досрочном погашении кредита на начальных этапах, когда большая часть ежемесячной выплаты уходит на уплату процентов банку. Тем не менее, досрочное погашение в этом случае также позволяет уменьшить срок выплаты ипотечного кредита либо снизить ежемесячную нагрузку на бюджет.

Порядок проведения платежа при частичном досрочном погашении в Сбербанке

Внести взнос по ипотеке можно любым из предложенных способов: в отделении банка, через банкомат, переводом с карты на карту. На ДомКлик теперь тоже можно вносить досрочные платежи с уменьшением общего срока.

Как действовать клиенту Сбербанка в случае частично-досрочного погашения кредитных обязательств по ипотеке:

- Нужно внести на счет средства в количестве ежемесячного взноса и деньги для частичного погашения задолженности. Сумма не должна быть менее установленного банком лимита.

- Оформить заявление онлайн или в отделении Сбербанка.

- Ознакомиться с новым графиком и подтвердить согласие с условиями.

Можно получить налоговый вычет и направить эту сумму на частично-досрочное закрытие ипотеки. Если подать документы в начале года, выплата будет произведена раньше.

Условия досрочного погашения ипотеки в различных банках

Сбербанк

Полностью погасить ипотеку в Сбербанке без переплат и сложностей очень просто. Достаточно лишь прийти с необходимой суммой в отделение банка в любой рабочий день. Банк никак не ограничивает данную область возможностей клиента. Что касается частичного погашения, здесь имеются некоторые особенности

Важно понимать, что Сбербанк не готов сокращать срок ипотеки при досрочном погашении. Единственным вариантом досрочного погашения является уменьшение ежемесячных платежей

В целом, это довольно удобно для клиента, поскольку существенно облегчает дальнейшее планирование семейного бюджета.

ВТБ 24

В отличие от Сбербанка, это банковское учреждение предлагает выбор при частичном досрочном погашении ипотеки. Заемщик может выбрать как перерасчет графика выплат с уменьшением ежемесячного платежа, так и сократить срок ипотеки на несколько лет. При этом, если платеж производится в оговоренный кредитным договором срок, заявку на досрочное погашение достаточно подать за сутки до внесения средств. Если же оплата производится в неплатежный период, уведомить банк ВТБ 24 о своем намерении следует за 30 календарных дней. Что же касается полного погашения – здесь клиент также не имеет ограничений и может закрыть ипотеку в любой рабочий день.

РоссельхозБанк

В этом банке условия досрочного погашения схожи с условиями ВТБ 24. При частичном погашении клиент также имеет право выбрать вариант перерасчета графика ежемесячных платежей на свое усмотрение. Если заемщик решил погасить ипотеку досрочно, заявление в отделение РоссельхозБанка следует подать за 30 календарных дней до предполагаемой даты внесения досрочного платежа

Важно отметить, что в этом банке для досрочного погашения, кроме соответствующего заявления потребуется предоставить целый пакет документов, включающий кредитный договор, документы на приобретаемое жилье, удостоверения личности заемщика и составленный ранее график ежемесячных выплат

Абсолютное большинство российских банков, работающих в области ипотечного кредитования, предлагают схожие условия досрочного погашения ипотеки

Важно помнить, что, согласно действующему законодательству, ни один банк не имеет права ограничивать клиента в возможностях досрочного погашения ипотечного кредита

Можно уменьшать срок и платеж одновременно

Третий вариант досрочного погашения — вносить досрочные платежи, выбирать уменьшение платежа, но продолжать платить обязательный платеж как в первый месяц. Платеж снижается, но вместо того чтобы платить меньше, человек вносит ту же сумму. Тогда удастся получить сразу две выгоды:

- уменьшение срока кредита;

- снижение рисков за счет уменьшения ежемесячного платежа.

Например, ежемесячный платеж — 15 975 рублей, вносим каждый месяц на пять тысяч больше — 20 975 рублей, но выбираем погашение с уменьшением суммы, тогда:

- срок кредита — 14 лет и 2 месяца;

- ежемесячный платеж — 15 975 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 3 545 720 рублей;

- проценты — 1 505 720 рублей.

Расчет переплаты и срока получается таким же, как с погашением на уменьшение срока, но обязательный платеж постепенно уменьшается. Это значит, что если человек потеряет доход или заболеет, ему будет проще выплачивать ипотечный кредит — платеж меньше. А если всё будет в порядке, получится закрыть ипотеку за меньший срок, как при досрочном погашении с сокращением срока.

К седьмому году платеж снизится до 10 000 рублей, но нужно продолжать вносить первоначальный обязательный платеж и сумму досрочного погашения, если доход не упал

К седьмому году платеж снизится до 10 000 рублей, но нужно продолжать вносить первоначальный обязательный платеж и сумму досрочного погашения, если доход не упал

Главное преимущество этого способа — снижение рисков. Пока с доходами всё в порядке, стратегия работает точно так же, как с сокращением срока ипотеки, но в случае падения доходов защищает от просрочек по кредиту, комиссий и пеней.

Сравним четыре способа погашения по сроку ипотеки и переплате по процентам:

| Способ | Срок кредита | Проценты |

| Без досрочного погашения | 30 лет | 3 711 327 рублей |

| Сокращение срока | 14 лет и 2 месяца | 1 505 720 рублей |

| Уменьшение платежа | 25 лет и 3 месяца | 2 248 453 рубля |

| Уменьшение платежа и срока | 14 лет и 2 месяца | 1 505 720 рублей |

Кроме процентов нужно учесть расходы на обслуживание кредита.

Где взять новый график платежей?

После написания заявления и внесения денег нужно убедиться, что досрочное погашение прошло. Для этого нужно запросить в банка график платежей. Банк обязан его предоставить согласно закону

353-ФЗ

353-ФЗ «О потребительском кредите (займе)», статья 11

Принят Государственной Думой 13 декабря 2013 года Одобрен Советом Федерации 18 декабря 2013 года

Изучить документ

Статья определяет Права заемщика на отказ от получения потребительского кредита (займа) и досрочный возврат потребительского кредита (займа), т.е. в какие сроки нужно вернуть и сколько нужно платить

П.11 Гласит: При досрочном возврате части потребительского кредита (займа) кредитор в порядке, установленном договором потребительского кредита (займа), обязан предоставить заемщику полную стоимость потребительского кредита (займа) в случае, если досрочный возврат потребительского кредита (займа) привел к изменению полной стоимости потребительского кредита (займа), а также уточненный график платежей по договору потребительского кредита (займа), если такой график ранее предоставлялся заемщику.

- в личном кабинете/Интернет — банке (при условии доступа к данному сервису Банка)

- в отделении Банка при личном обращении

- С помощью электронной почты, которую нужно указать в заявлении

Нужно проверить следующие моменты

- Изменился остаток долга по кредиту на сумму досрочки

- Изменился платеж или срок кредита в зависимости от выбранного типа

- Деньги списались со счета, куда вы их внесли.

Если посмотреть на график, то видно, что произошло уменьшение остатка долга(отмечен синей рамкой) на сумму досрочно погашения 9 тыс. рублей(красная рамка)

Права и законы

Т.к. досрочное погашение ипотеки для банка связано с потерей части прибыли, большинство банков стремятся максимально ограничить возможности клиента в этом направлении. Вплоть до 2011 года государство не регулировало данную область, и банки беспрепятственно прописывали в кредитных договорах различные штрафы и санкции в отношении заемщиков, изъявивших желание погасить ипотеку досрочно полностью или частично.

Однако в 2011 году были приняты изменения в статьи 809 и 810 Гражданского кодекса РФ. Согласно поправкам, банки не имеют права препятствовать досрочному погашению кредита. Также новые поправки предусматривают невозможность взимания штрафов и неустоек с заемщиков, изъявивших желание погасить ипотечный кредит досрочно. Тем не менее, официальная статистика говорит о том, что некоторые недобросовестные банки продолжают вносить в кредитный договор пункты, предусматривающие изменения условий кредитования в случае досрочного погашения. В связи с этим, каждый заемщик должен знать свои права и понимать, что на основании таких пунктов кредитный договор может быть оспорен в суде и признан недействительным.

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

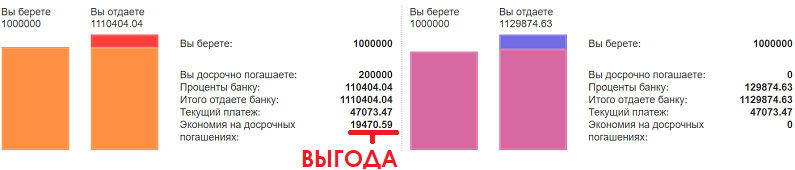

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

Выбрали оптимальный платёж

Наш ежемесячный платёж составлял 21 243 рубля. Мы могли вносить больше, но остановились именно на этой цифре как на наиболее комфортной. Почти столько же — 22 тысячи рублей — мы отдавали за съёмную квартиру, значит, эти расходы дались бы нам без труда. Если бы один из нас потерял работу, доходов второго хватило бы на ипотеку и еду. Так что мы просто подстраховали себя на случай форс‑мажоров.

Тезис о необходимости выбирать комфортный платёж было бы отлично проиллюстрировать ситуацией из жизни. К счастью, такой за год не возникло. На более продолжительном отрезке времени в 8, 10, 15 лет это будет очень кстати.

Обязательно позаботьтесь о безопасности. Комфортный платёж, резервный фонд, страхование на случай смерти или потери трудоспособности — это важные вещи. О них не хочется думать, когда всё хорошо. Но если однажды ситуация изменится, то вы не пожалеете, что предусмотрели это.

Выводы

«Короткая» ипотека привлекает незначительными переплатами и обременяет ежемесячным взносам. Удобна для досрочных погашений, но из-за высокой кредитной нагрузки рекомендуется гражданам с высокими доходами. При дополнительных взносах стоит подумать о снижении платежа, и только потом о сроках.

«Длинный» кредит не выгоден с экономической точки зрения: с увеличением срока резко возрастают переплаты при незначительном уменьшении месячного платежа. Тем не менее при невысоких заработках долгосрочный кредит повышает шансы на одобрение. В дальнейшем можно погашать долг частично небольшими дополнительными взносами, снижая срок кредитования.

Среднесрочная ипотека оптимальна по платежам и переплатам, подходит для широкого круга граждан, в том числе и заемщикам, нацеленным закрыть долг раньше положенного времени. При этом поначалу выгодно снижать сумму основного долга, а затем переходить к уменьшению срока ипотеки.

И главное: при любой продолжительности кредита первоначальный взнос надо сделать по максимуму. Лучше в дальнейшем откладывать понемногу на «досрочки», чем отправлять деньги в процентную «топку» банка.