Статья 934. договор личного страхования

Содержание:

- Как узнать, кто есть выгодоприобретателем

- Права и обязанности

- Комментарий к Ст. 939 ГК РФ

- Кто такой страхователь

- Другие участники договора страхования

- Правовой статус выгодоприобретателя в страховании согласно российскому законодательству – Юридический справочник бизнеса

- Кто может быть страхователем?

- Выгодоприобретатель в банке.

- Права выгодоприобретателя

- Сорвалась поездка? Страховка от невыезда поможет!

- Права и обязанности бенефициара

- Кто является выгодоприобретателем по договору страхования и надо ли его указывать 19.11.2018 | Вернуться в список

- Права и обязанности

- Может ли страхователь быть выгодоприобретателем

- От чего зависит стоимость личного страхования – ТОП-5 главных факторов

- Выводы

Как узнать, кто есть выгодоприобретателем

Чтобы узнать, кто такой выгодоприобретатель по отдельно взятому соглашению, необходимо изучить условия страховки. Во всех соглашениях, кроме полисов ОСАГО и документов в других сферах страхования ответственности, бенефициар будет указан.

Относительно соглашения ОСАГО – тот, кто является выгодоприобретателем, заранее не известен, поэтому это лицо определяется в результате произошедшего несчастного случая, при условии предоставления им соответствующих прав на поврежденную собственность.

Также заранее не может быть известна личность бенефициара в некоторых других разновидностях страхования. Проектировщик, страхующий собственную ответственность при разработке проекта здания или другого объекта, не может знать того, кто пострадает от непредусмотренной ошибки распределения нагрузок при обрушении неправильно спроектированных несущих элементов строительных нагрузок. Такая особенность также характерна для некоторых других сфер страховой деятельности.

Но в этой ситуации условия договора должны включать характеристику лиц, из числа тех, кто вправе претендовать на получение компенсационной выплаты при страховом случае, без персонального перечисления личностей.

Права и обязанности

Следующий список прав закреплен за выгодополучателем:

- Возможность требования компенсации в случае наступления ситуации, прописанной в ранее оформленной страховке;

- Отказаться в пользу страховщика от ранее застрахованного имущества при его полном уничтожении для получения от страховщика максимально возможной финансовой компенсации;

- Чтоб защитить свои собственные права прямо ссылаться на пункты оформленного договора, подписанного между ним и страховщиком;

- Требовать от страховика неразглашения данных об интересанте;

- Требовать материальную компенсацию при подписании неполного имущественного страхования.

При указании в договоре бенефициара именно он обладает правом первого требования выплаты материального возмещения. При этом выгодополучатель может самостоятельно уступить ее в пользу страхователя, после чего он ей также может воспользоваться.

К основным обязанностям выгодополучателя можно отнести:

- Выполнение всех требований, предъявленных компанией страховиком в случае их невыполнения со стороны страхователя;

- Уплата страховых взносов согласно установленных сроков;

- Информирование страховщика обо всех изменениях, касающихся объекта страхования в том случае если они прямо способны повышать вероятность наступления страхового случая;

- Своевременно уведомить страховщика о наступлении страхового события в том случае если бенефициар решает получить финансовую компенсацию;

- Предоставить компании страховику все документы, необходимые для получения материальной выплаты в рамках осуществления материальной компенсации.

Комментарий к Ст. 939 ГК РФ

1. Третье лицо, в пользу которого заключен договор страхования (ст. 430 ГК), называется выгодоприобретателем. Особенность правового положения выгодоприобретателя (как и любого третьего лица, в пользу которого заключен договор) состоит в том, что ему принадлежит право требовать от страховщика исполнения лежащих на последнем обязанностей, в том числе обязанности произвести страховую выплату. Вместе с тем страхователь, который заключил договор страхования в пользу выгодоприобретателя, не освобождается от исполнения своих обязанностей по этому договору, даже если договор заключен в пользу выгодоприобретателя, одновременно выступающего и как застрахованное лицо, т.е. лицо, чей интерес застрахован.

Бесплатная юридическая консультация по телефонам:

8 (495) 899-03-81 (Москва и МО)8 (812) 213-20-63 (Санкт-Петербург и ЛО)8 (800) 505-76-29 (Регионы РФ)

Что касается договоров страхования в пользу выгодоприобретателя, то применительно к ним комментируемая статья в отличие от ст. 430 ГК РФ устанавливает специальное правило об освобождении страхователя от исполнения возложенных на него обязанностей. Страхователь освобождается от выполнения своих обязанностей, если это предусмотрено договором страхования или если его обязанности уже выполнены выгодоприобретателем.

Обязанности страхователя по договору, как частично, так и полностью, могут быть выполнены выгодоприобретателем. Причем согласия страхователя на эти действия выгодоприобретателя не требуется. Не исполненные выгодоприобретателем обязанности продолжают лежать на страхователе, если только договором не предусмотрено, что их должен выполнить выгодоприобретатель.

2. Третье лицо, в пользу которого заключен договор, как правило, не несет по нему обязанности (ст. 430 ГК). Это соответствует принципу дозволительности гражданско-правового регулирования, согласно которому обязанности по общему правилу могут возлагаться на лицо лишь с его согласия. Однако комментируемая статья в отступление от названного принципа предоставляет страховщику право требовать от выгодоприобретателя (даже если он совпадает с застрахованным лицом) исполнения обязанностей по договору страхования. Причем не имеет значения, на кого согласно условиям договора возложены подобные обязанности — на страхователя или на выгодоприобретателя. Даже если обязанности лежали на страхователе, который их нарушил, страховщик вправе потребовать их выполнения от выгодоприобретателя.

Права требования страховщика к выгодоприобретателю возникают лишь тогда, когда последний предъявил требование о страховой выплате. До этого момента выгодоприобретатель, даже если на него и были возложены какие-либо обязанности, не может быть принужден к их исполнению. Он вправе довести до страховщика (и страхователя) свое намерение воспользоваться теми выгодами (правами), которые предоставляет ему договор страхования, или добровольно исполнить какую-либо обязанность, вытекающую из договора, — как страхователя, так и свою собственную.

Требуя выплаты, выгодоприобретатель «активирует» обязанности, лежащие на страхователе и на нем самом. Именно тогда страховщик может противопоставить требованию о выплате имеющиеся у него встречные требования, в том числе отказать в выплате полностью или частично, произвести зачет, начать начисление пеней, процентов, убытков с момента, когда выгодоприобретатель потребовал страховой выплаты. Поэтому выгодоприобретателю следует проанализировать исполнение договора страхования, прежде чем заявлять требование о выплате: можно будет не только ничего не получить, а напротив, понести дополнительные расходы.

До заявления выгодоприобретателем требования о выплате встречные требования к нему со стороны страховщика невозможны. Однако это не означает, что неисполнение обязанностей страхователя или выгодоприобретателя не влечет никаких правовых последствий. Комментируемая статья возлагает на выгодоприобретателя риск последствий невыполнения или несвоевременного выполнения обязанностей, которые должны были быть выполнены ранее. Причем максимум потерь выгодоприобретателя — это полный отказ ему в страховой выплате.

Кто такой страхователь

В соответствии со ст. 5 указанного федерального закона, страхователями признаются юридические лица и граждане, заключившие со страховыми компаниями договор страхования. Страхователь и страховщик заключают между собой страховое соглашение.

Brobank: при этом в отношении физических лиц закон указывает на обязательное наступление дееспособности. К юридическим лицам каких-либо требований в этом плане закон не описывает. Следовательно, страхователем является клиент страховой компании, заключивший соглашение о страховании.

К примеру, в самом популярном и обязательном виде страхования, каким признается ОСАГО, страхователем в большинстве случаев выступает владелец транспортного средства. Страховщиком в этом случае признается страховая компания, выдавшая полис обязательного страхования.

Страховщиком всегда выступает юридическое лицо, имеющее соответствующую лицензию на право осуществления страховой деятельности. В этом отношении закон четко указывает на недопустимость оказания страховых услуг без включения в специальный реестр организаций, который ведет Российский Союз Страховщик (СРО страховщиков).

Страхователь в силу закона

По законодательству РФ, клиент становится страхователем добровольно или в силу закона. Страхование в силу закона предусматривает присвоение статуса в одностороннем порядке после того, как покупатель оформил полис обязательного страхования.

Отличие от застрахованного

Тот, кто оформляет полис добровольного страхования, может заключить договор на свое имя или в пользу третьего лица. В последнем случае он не будет выступать в роли застрахованного. Им будет субъект, чье имя указано в полисе.

В имущественной отрасли застрахованным лицом выступает владелец недвижимости. Защиту имущественных интересов владельца может оформить близкий родственник (муж – для жены, отец – для сына) или арендатор, который также заинтересован в сохранении объекта недвижимости.

Другие участники договора страхования

Как правило, при личном страховании страхователь попутно является застрахованным и выгодоприобретателем. Однако страхователь может принять решение, что в договоре страхования будет прописано другое лицо в качестве застрахованного и выгодоприобретателя.

Застрахованный – это лицо, на кого оформляется страховой полис. То есть, это человек, чьи риски в дальнейшем будет покрывать страховая компания при наступлении страхового случая. Именно его страховая рассматривает при оценке возможных рисков. Застрахованный может сам быть страхователем, а также выступать выгодоприобретателем.

Выгодоприобретатель – это лицо либо несколько лиц, в пользу которых выплачивается страховка. То есть это лицо, которое при возникновении страхового случая получит страховую выплату. Им может выступать как физическое, так и юридическое лицо. Его в любой момент могут заменить по заявлению страхователя.

Права и обязанности застрахованного

По медицинской страховке застрахованный может свободно использовать услуги бесплатного медицинского обслуживания в рамках выбранного страхового полиса, причем выбор медицинского учреждения и специалиста тоже остается за застрахованным.

При этом он должен заранее оформить договор со страховой на обслуживание в той или иной клинике и предоставить сам полис, дающий право на бесплатное получение медицинских услуг, во время обращения в медицинское учреждение.

Если речь идет о пенсионном страховании, то застрахованный может контролировать собственные накопления и правильность передачи персональных данных в ПФР. Но после 2014 года ему придется самостоятельно заключить договор с Пенсионным фондом и получить соответствующий документ. А также он обязуется своевременно предоставлять измененные данные по своему делу в ПФР.

Личное страхование позволяет застрахованному быть уверенным, что при наступлении страхового случая он сможет рассчитывать на компенсацию затрат на лечение, или наследники, в случае смерти застрахованного, смогут получить страховку.

Права и обязанности и выгодоприобретателя

Что же касается прав выгодоприобретателя, то они сводятся к возможности получить компенсацию или отказаться от нее, а также право ознакомиться с условиями страхового соглашения.

При этом выгодоприобретатель должен своевременно уведомить страховую компанию о наступлении страхового случая и избегать ситуаций, когда страховые риски увеличиваются.

Примеры сторон в договоре страхования

- Когда страхователь, застрахованное лицо и выгодоприобретатель – это одно и то же лицо.

Владимир обратился в страховую для оформления полиса для себя на случай утери им трудоспособности. При наступлении страхового случая именно Владимир получит компенсацию от страховой.

- Когда все три участника страхования разные люди.

Муж страхует свою жену на случай ее смерти, а выгодоприобретателями назначаются их совместные дети. При этом четко прописываются условия смерти. Как правило, варианты несчастного случая не входят в список рисков, чтобы не допускать умышленных действий с любой из сторон участников соглашения.

Правовой статус выгодоприобретателя в страховании согласно российскому законодательству – Юридический справочник бизнеса

В страховании чьих-либо интересов всегда участвуют две стороны – страхователь и страховщик. Взаимоотношения между данными сторонами регулируются рядом законодательных актов, ключевыми из которых являются Гражданский кодекс Российской Федерации и Закон о страховании.

Сам процесс страхования предполагает предоставление финансовых гарантий при нарушении интересов сторон. Если страховой случай наступает, возмещение получает выгодоприобретатель. Им, как правило, выступает третье лицо, получающее возмещение расходов вследствие договоренности страхователя и страховщика.

Выгодоприобретатель представляет собой лицо, которое априори не может быть заинтересовано в наступлении страхового случая.

При этом по усмотрению страховой организации выгодоприобретатель может быть заменен. Это возможно при условии, что данная сторона еще не исполнила свои обязательства по договору страхования. Соглашения личного страхования предусматривают подобную замену, но только с письменного разрешения выгодоприобретателя.

При составлении страховых соглашений, в которых выгодоприобретатель определяется заранее, страховые организации часто требуют заполнять анкеты соответствующих лиц. Это не относится к договорам ОСАГО, КАСКО, поскольку выгодоприобретатель по ним не может быть известен заранее – им является лицо, пострадавшее в ДТП.

При заполнении анкет в них указываются личные сведения, информация о гражданстве, дате рождения, паспортные данные лица. Кроме того, обязательно указывается информация о прописке и фактическом месте проживания лица, являющегося получателем выгоды при наступлении страхового случая.

Специфика определения

Выгодоприобретателем в страховании может быть как частное, так и юридическое лицо, а также и сама страховая организация. Определение может зависеть от вида страхования. К примеру, при страховании имущества выгодоприобретателем может выступать человек, в интересы которого входит бережное хранение застрахованного имущества.

В данном случае он может выступать сразу в двух качествах – в качестве страхователя и в качестве приобретателя выгоды при наступлении страхового случая. Договорная ответственность предусматривает выгодоприобретателя в лице стороны, перед которой указанная ответственность должна быть обеспечена согласно заключенному договору.

Смерть страхователя при личном страховании приводит к тому, что выгодоприобретателем становится кто-то из его наследников (если другое не указано в соглашении). При этом получателями выгоды могут быть признаны не только совершеннолетние лица, но и граждане, которым еще не исполнилось 18 лет.

Права выгодоприобретателя

По договору страхования выгодоприобретатель получает компенсацию при наступлении страхового случая, хотя все необходимые взносы платит страхователь. Он же занимается вопросами оформления документов и подачи заявлений.

Кроме этого, выгодоприобретатель имеет следующие права:

- отказ от прав на застрахованное имущество в пользу страховщика с целью получения страховых выплат согласно договору;

- применение общепринятых законодательных норм, независимо от положений, определенных страховым полисом;

- защита персональных данных;

- компенсация убытков в объеме страховой суммы, являющейся пропорциональной страховой стоимости поврежденного имущества;

- преимущество в очередности возмещения убытков перед страхователем;

- отказ от преимущества в очередности компенсации ущерба в пользу страхователя.

В числе которых:

- исполнение обязательств, которые не были выполнены страхователем при наступлении страхового случая;

- организация выплаты страховых платежей, предусмотренных страховым соглашением;

- уведомление страховщика об изменении обстоятельств, которые влияют на возрастание страхового риска;

- информирование страховщика о наступлении страхового случая (при условии, что получатель выгоды намерен получать компенсацию);

- передача страховщику всей необходимой информации, связанной с условиями страхового соглашения при наступлении страхового случая;

- передача требуемой документации по договорам ОСАГО, КАСКО.

В некоторых случаях на выгодоприобретателя могут быть возложены иные обязанности, при этом следует помнить, что если он соглашается на свои права, то автоматически приобретает и обязанности. Это, в свою очередь, означает, что при невыполнении обязательств страхователем их должен выполнить выгодоприобретатель.

Кто может быть страхователем?

Им могут быть только полностью дееспособные совершеннолетние лица. Согласно законодательству, заключать сделки со страховыми компаниями имеют право граждане, достигшие 18 лет к моменту подписания договора. Лица 14−17 лет считаются лишь частично дееспособными и могут действовать только с письменного разрешения родителей или опекунов.

Что нужно для заключения договора:

- документы, удостоверяющие личность;

- дополнительные бумаги и справки в зависимости от характера объекта: кредитный договор, документы на имущество, технические паспорта, заключения оценщика и другие.

Также в роли страхователя могут выступать лица, действующие от имени собственников объектов страхования. Обязательное условие — наличие документов, подтверждающих полномочия.

Клиентами страховых компаний могут быть и граждане других государств, постоянно или временно проживающие на территории РФ. Иностранцы наделены такими же правами и обязанностями в вопросах страхования, что и россияне.

Юридические лица тоже могут обращаться в страховые компании в случае перестрахования, а также с целью финансовой защиты имущества и сотрудников предприятий. Договоры с ними заключаются на тех же основаниях, что с физическими лицами.

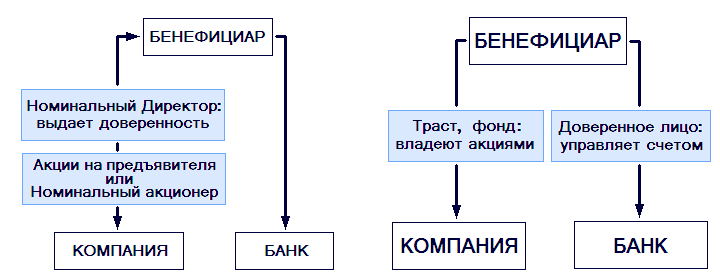

Выгодоприобретатель в банке.

Это лицо, которое получает выгоду при банковских операциях. Например, при открытии вклада выгодоприобретателем является сам клиент. Он принес деньги с целью получения выгоды от их размещения на депозите. Однако, вклад может быть и на третье лицо. Например, отец кладет деньги на имя сына. Сын в этом случае является выгодоприобретателем, поскольку проценты и по вклады и сам вклад будет получать он.

Если взять юрлиц, то выгодоприобретателем является получатель в платежных поручениях. Например, компания перечисляет дивиденды на имя г-на Иванова И.И. Г-н Иванов является выгодоприобретателем. Но это не является фактом, что он будет бенефициаром, ведь полученные деньги он может перевести дальше по договору доверительного управления. Тот, кто получит этот доход, и будет бенефициаром.

Права выгодоприобретателя

Получателю выгоды предоставляется право защитить себя от замены исполнив одну из обязанностей, перечисленных в договоре (проще всего заплатить страховой взнос или потребовать выплату, даже если для нее нет никаких оснований).

Также он может отказаться от своего статуса. Соглашаясь с ним, бенефициар приобретает все права и одновременно – обязанности. Это, в свою очередь, значит, что если страхователь в силу каких-либо обстоятельств не смог или прекратил делать взносы, то эту функцию должен взять на себя выгодоприобретатель.

Основные права:

- затребовать компенсацию после наступления предусмотренного полисом случая;

- отказаться от денег в пользу СК;

- запретить разглашать информацию о собственной личности.

В то де время бенефициар обязан:

- делать все возможное для недопущения страховых случаев и обеспечивать полную сохранность защищенной собственности;

- уведомлять СК об увеличении рисков;

- оперативно сообщить о наступлении ситуации предусмотренной полисом.

Гражданам, в чью пользу назначаются выплаты, выдают документ, подтверждающий их статус. Здесь равной значимостью обладают:

- собственно, полис (например, на предъявителя);

- свидетельство;

- квитанция об оплате взноса.

https://youtube.com/watch?v=iNwkFZKLHpA

Сорвалась поездка? Страховка от невыезда поможет!

Страховка от невыезда за границу, пожалуй, один из самых непопулярных видов страхования, причём не только в Российской Федерации, но также и в странах СНГ. Это связано с высокими рисками получения убытков компаниями по данным статьям страхования. А если деятельность не является прибыльной, то нет смысла её развивать. Да и фактически счёт желающих получить подобный страховой полис идёт на единицы.

Любопытно, что существует международная практика подобных страховок — иногда в странах СНГ страховщик просто не в состоянии удовлетворить подобный запрос клиента, в этом случае местная компания обращается за помощью к российским страховщикам, и таким образом, «через третьих лиц» обеспечивает выполнение требований клиента.

Однако по факту нет ничего сложного в процедуре заключения договора страхования от невыезда за границу: он оформляется одновременно с покупкой тура. Сумма страховых взносов зависит от ряда факторов, в числе которых:

- страна посещения;

- время, которое планируется провести в заграничной поездке;

- а также периода, в течение которого этот договор будет в силе.

Интересно, что если подобный договор заключается не самостоятельно постфактум, а одновременно с оформлением путёвки, то все расходы, связанные с переносом, отменой или досрочным окончанием поездки берёт на себя страховщик.

При этом по факту такой договор является договором защиты от форс-мажорных обстоятельств: аннулирование поездки может произойти:

- из-за травмы или смерти застрахованного лица;

- из-за проблем со здоровьем у страхователя или членов его семьи или его родственников;

- в этот список также входят проблемы с имуществом застрахованного лица, вынуждающие его оставаться на Родине — кражи и повреждения, вызванные пожарами, наводнениями и прочим форс-мажором, а также действиями третьих лиц;

- защита страховкой распространяется также на бюрократические проволочки, как то: неполучение въездной визы или судебные дела, требующие присутствия в стране, или взаимодействия с военкоматами и прочими организациями.

Однако важно помнить, что у различных страховых компаний перечень подобных причин варьируется, поэтому всегда лучше узнавать и оговаривать всё заранее, и, конечно же, внимательно читать страховой полис в момент подписания.

Вам также может быть интересно:

- Страховка в Кот-д’Ивуар

- Медицинская страховка в Коста-Рику

- Стоимость страховки в Косово

- Сколько стоит страховка в Корею

- Страховка для поездки в Барбадос

Права и обязанности бенефициара

Выгодоприобретатель не может быть назначен без ведома и выраженного согласия, которое автоматически даёт не только права, но и накладывает ряд обязанностей (ст.430 ГК РФ).

Бенефициар имеет право:

- требовать получения компенсационной выплаты при возникновении страхового случая;

- ссылаться в защиту своих интересов на установленные договорные правила соответствующего вида (п.4 ст.943 ГК РФ);

- требовать исполнения обязательств от контрагентов в полной мере (ст.310 ГК РФ);

- призывать участников к соблюдению страховой тайны (ст.946 ГК РФ);

- дополнять сумму страховки, в том числе у другого страховщика (ст.950 ГК РФ);

- досрочно отказаться от исполнения возложенной «миссии» (ст.958 ГК РФ).

Разница между страхователем и выгодоприобретателем заключается в приоритете бенефициара по получению страхового возмещения. Однако бенефициарный владелец может отказаться от преимущественного права в пользу страхователя, который может воспользоваться полученным отказом.

Помимо полученных привилегий бенефициар обязан:

- исполнять обязанности, не выполненные в полном объёме страхователем по требованию страховщика;

- производить уплату страховых взносов при установлении в договорных обязательствах или в случае неуплаты страхователем (п.1 ст.954 ГК РФ);

- незамедлительно сообщать страховщику об изменении обстоятельств, способных существенно повлиять на увеличение страховых рисков (п.1 ст.961 ГК РФ);

- уведомлять о наступлении страхового случая при намерении получить причитающуюся компенсационную выплату (п.1 ст.962 ГК РФ);

- передавать страховщику документы и осуществлять проведение доказательств относительно перешедшего права требования по суброгации (п.3 ст.965 ГК РФ).

Если страхователь, заключивший соглашение со страховщиком по какой-либо причине самоустранился от исполнения функций, то миссия страхователя автоматически переходит к выгодоприобретателю, так как в противном случае согласно закону договор будет считаться расторгнутым, а бенефициару вместо выгоды придётся скомпенсировать связанные с расторжением убытки.

Кто является выгодоприобретателем по договору страхования и надо ли его указывать 19.11.2018 | Вернуться в список

В страховых отношениях может фигурировать разное количество сторон. Классический контракт предполагает двоих фигурантов, но в зависимости от обстоятельств к ним могут добавиться еще 1–2 участника – застрахованный и выгодоприобретатель. И если с первым вопросов не возникает, то второй для многих остается «темной лошадкой».

Кто такой выгодоприобретатель в страховании , и кто его выбирает? Данное понятие по-прежнему вызывает вопросы даже у опытных пользователей страховых продуктов (в том числе корпоративных программ). Хотя разобраться с ним несложно.

Определение и описание

Согласно страховому законодательству, выгодоприобретатель в страховании это физическое лицо или компания (организация, предприятие), которое получает компенсацию по полису при наступлении неблагоприятного события, квалифицированного как страховое. В зависимости от того, как отражаются сведения о нем в документах, это может быть:

- стороннее лицо (данные о нем отсутствуют, поскольку заранее неизвестно, кто может выступить получателем компенсации);

- представитель организации (в договоре прописывается компания, а право на возмещение ущерба получают ее сотрудники);

- поименованный участник отношений страховщика и страхователя (четко фиксируется, кто будет получать выплату с именем и данными).

Роль сторон

Роль выгодоприобретателя при страховании имущества и жизни может выполнять любой из участников (кроме страховщика) – сам страхователь, застрахованное лицо или другие субъекты, перед которыми у застрахованного возникает ответственность, есть обязательства. В первом случае приобретатель выгоды не указывается никогда. В отсутствии уточнений, он рассматривается и как застрахованный, и как выгодоприобретатель.

Когда оплачивает полис один субъект, но под покрытие размещаются интересы другого лица, страхователь может выступать выгодоприобретателем (пример – страхование ответственности сотрудников за производственные ошибки), а может и не выступать. В последнем случае получателем выгоды становится либо застрахованный, либо иное назначенное лицо.

Кто «назначает» выгодоприобретателя

Де-юре выгодоприобретатель выступает третьей стороной договора, но де-факто может в нем и не указываться. По некоторым продуктам он подразумевается, согласно правилам покрытия и по требованию закона. Примеры таких договоров:

- автогражданка, здесь выгодоприобретатель это кто угодно, пострадавший в ДТП не по своей вине (водитель или его работодатель, если машина входит в автопарк и застрахована по договору с юридическим лицом);

- страховка ответственности строителя, юриста, проектировщика и т. д. (приобретателем выгоды становится пострадавший от действий застрахованного лица);

- страхование ответственности перевозчика и экспедитора (компенсацию получает грузоотправитель или покупатель доставляемого товара).

Распространен и формат, в котором реализуется страхование в пользу выгодоприобретателя с указанием его имени (наименования компании, если это юр. лицо) или без него. Самый яркий пример – банкострахование.

Здесь получателем выплаты является банк-кредитор. С одной оговоркой: размер возмещения для него ограничен суммой остатка по займу. Это иллюстрирует еще один формат страхового договора с участием третьей стороны, когда выгодоприобретателей может быть несколько (часть компенсации получает заемщик, часть – займодатель).

По добровольным видам страхователь вправе сам выбрать выгодоприобретателя. У последнего при этом может и не быть интереса к застрахованному объекту, хотя такое случается достаточно редко.

Замена выгодоприобретателя

Приобретателя выгоды можно не только указать, но и поменять. Здесь действуют стандартные правила:

- для внесения корректировки в страховой договор, страхователь заблаговременно направляет данные страховщику, после чего в течение оговоренного времени в страховую программу вносят изменения;

- участия выгодоприобретателя не требуется (за исключением договоров личной страховки, при страховании жизни выгодоприобретатель должен дать согласие на его «назначение»).

Единственное условие, при котором замена приобретателя выгоды невозможна, – случаи произведенной или рассматриваемой компенсации. Если претензия от действующего выгодоприобретателя подана в страховую компанию, или перед ним погашены (полностью, частично) обязательства страховщика, замена становится невозможной.

Права и обязанности

После подписания договора со страховой компанией физическое или юридическое лицо становится страхователем. У него есть такие типичные для любых договоров страхования права:

- Быть информированным о страховых продуктах, выбранной компании и ее услугах, а также об изменениях в условиях страхования;

- прекратить договорные отношения со страховой компанией в любой момент обслуживания, а также получить частичный или полный возврат средств, оплаченных в качестве взноса на услуги страховщика;

- менять компанию страхования в любой момент;

- получать предусмотренные договором выплаты при соблюдении условий и предоставления доказательств и подтверждений наступления страхового случая;

- подавать иск в суд на страховую, неправомерно отказавшую в выплате.

При этом страхователь обязан соблюдать следующие условия:

- В срок и в полной мере оплачивать сумму страхового взноса по договору;

- соблюдать условия сообщения о страховом случае;

- предоставлять по запросу страховой дополнительные документы, подтверждающие факт возникновения страхового случая;

- не лгать и не искажать факты, личную информацию и другие официальные сведения в документах.

Может ли страхователь быть выгодоприобретателем

Всегда сторонами документа страхования признаются несколько субъектов. Обычно выплату страхователю компенсируют компании, с которыми заключается соглашение. Указание не всегда актуально, поскольку он может быть одним лицом с клиентом.

То есть, когда у застрахованного лица и того лица, которое получит компенсацию от страховщика появляются имущественные интересы по объекту страхованию (дом, жизнь, капитал), то он автоматически становится бенефициаром.

Обычно выгодоприобретателем выступает другой человек, но в случае со страхованием жизни от несчастных случаев, временной нетрудоспособности и закон определяет состав участников, где бенефициар и страхователь одно лицо.

Например, арендатор может быть по договору защиту жизни, но по соглашению о защите имущества этим лицом будет выступать арендодатель, который отдал в пользование имущество и заинтересован в получении компенсации если отданное помещение будет разрушено, затоплено и т. д.

От чего зависит стоимость личного страхования – ТОП-5 главных факторов

Поговорим о стоимости страховых услуг. У каждого страховщика свой подход к ценообразованию, но базовые правила формирования тарифов во всех компаниях примерно аналогичны.

Значение имеют как индивидуальные характеристики клиента, так и параметры страхового полиса, который он приобретает.

Рассмотрим наиболее важные с точки зрения стоимости факторы.

Фактор 1. Возраст и пол страхователя

Чем старше клиент, тем дороже ему обойдутся услуги. Минимальные тарифы предусмотрены для молодых людей, не имеющих хронических заболеваний и вредных привычек. Для клиентов детского возраста действуют особые программы страхования.

Мужчины всегда платят больше за медстраховки и полисы страхования жизни. Это связано с повышенными рисками, которым подвергается мужское население на работе и в быту.

Фактор 2. Род деятельности страхователя

Существует список профессий, представители которых платят по повышенным тарифам. Это сотрудники МЧС и силовых ведомств, каскадёры, испытатели, рабочие опасных производств, врачи, работающие в инфекционных отделениях.

Фактор 3. Срок действия договора страхования

Чем длительнее срок договора, тем дороже полис. Это вполне логично – время повышает вероятность возникновения страховой ситуации. Дороже всего обходятся пожизненные страховки, но такой тип договора заключается довольно редко.

Фактор 4. Размер страховых премий

Есть договоры, в которых страховую сумму определяет сам страхователь. Однако чем больше потенциальные выплаты, тем больше придётся заплатить по страховому взносу. Задача клиента – найти оптимальное соотношение между этими двумя показателями.

Фактор 5. Статистические данные и таблицы смертности

В каждом регионе свои экологические и экономические условия. От этих факторов зависит продолжительность жизни, предрасположенность к определённым заболеваниям, другие важные для страховщиков показатели.

Региональные отделения страховых фирм обязательно ориентируются на статистику, таблицы заболеваемости и смертности и прочие данные.

Выводы

Бенефициар должен быть в курсе соглашения между страхователем и страховщиком, и его осуществления (вы можете запросить копию договора страховщик).Назначают бенефициара в случае смерти застрахованного лица или страхователю лучше всего сразу при заключении договора.Важно знать и соблюдать определенные требования закона при назначении выгодоприобретателя, или могут возникнуть проблемы.Необходимо убедиться, что контракт рассчитан правильно, и все изменения, внесенные в него во времени.Желательно поставить получателя в известность о своей позиции, то он готов выполнить свои обязательства по договору. Или отказаться от своих прав, и страховщик будет время, чтобы назначить новый.Перед подписанием договора необходимо обратиться к представителю страховщика подробно объяснить все непонятные точки, чтобы избежать будущих конфликтов и недоразумений

Это особенно важно для страхового обеспечения.Во многих случаях перед заключением договора, должен проконсультироваться с юристом, чтобы избежать каких-либо неприятных сюрпризов после подписания документов.

Мы коротко рассмотрели определение термина выгодоприобритатель в страховании, кто назначает получателя, выгодоприобретатель не может быть указан в договоре, правовое обоснование, вывод. Оставляйте свои комментарии или дополнения к материалу.