Все о картах для получения зарплаты от сбербанка: оформление и тарифы зарплатных карточек

Содержание:

- Описание овердрафта на зарплатной карте Сбербанка

- Срок изготовления зарплатной карты от Сбербанка

- Инструкция по заказу карты на сайте Сбербанка

- Условия оформления и использования зарплатных карточек в Сбербанке

- Привилегии для зарплатников

- Зарплатный проект в Сбербанк Бизнес Онлайн

- Что это такое, что дает пластик категории Голд для зарплатных клиентов

- Как заказать зарплатную карту

- Как оформить зп-проект — сбербанк

- Что значит овердрафтная карточка Сбербанка

- Частые вопросы владельцев.

- Доступные услуги

- Закрытие зарплатной карты

- Необходимые документы

- Где забирать зарплатную карту Сбербанка заказанную онлайн через интернет

- Плюсы и минусы

- О зарплатных картах банка

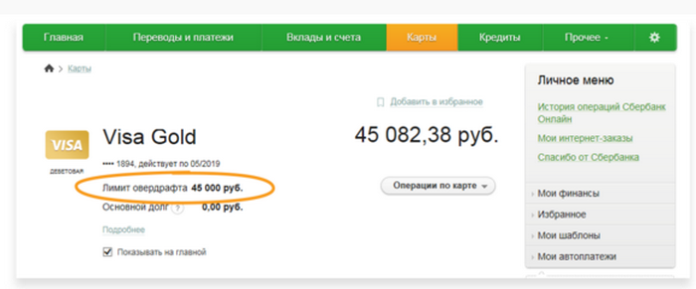

Описание овердрафта на зарплатной карте Сбербанка

Множество пользователей не разбираются в продуктах банка и рассматривают карту для начисления заработной платы как обособленное предложение со своими тарифными планами и условиями. В действительности, любая дебетовая карта может использоваться для начисления заработной платы, основное требование – она должна выдаваться внутри зарплатного предложения.

В основном корпоративные карты предоставляются каждому сотруднику организации и прикрепить свою карту к существующему зарплатному счету сложнее, в связи с чем подобные запросы зачастую не выполняются. Зарплатные карты не прикрепляются к кредитному счету, таким образом заемных средств на них нет.

Исключением является разрешенный овердрафт, установленный банком. Как правило, сумма не значительная, не больше размера ежемесячной оплаты труда, которые клиент вправе воспользоваться путем получения финансов в банкомате, либо оплачивая покупки и уходить по счету на отрицательный баланс. Овердрафт выдается на краткосрочный период и погашается полностью при первом же поступлении средств на счет. При недостаточности финансов для списания в счет долга, оставшаяся задолженность погашается при последующем поступлении.

Срок изготовления зарплатной карты от Сбербанка

Каким образом оформить подобную карточку? Как было отмечено выше к зарплатным относится продукт, оформленный в рамках выделенного проекта. Изготавливаются они на каждого сотрудника и финансируются работодателем. Кроме того, прикреплять готовую карту к зарплатному счету работодатель не торопится, поскольку для него удобнее заказать новую, из-за трудоемкости процедуры. Присутствие сотрудника при подаче заявки на изготовление пластика не нужно, ему только необходимо обратиться в офис банка для получения конверта с картой.

Если у организации отсутствует зарплатный проект, сотрудник вправе пойти в бухгалтерию для оформления заявки на перечисление заработной платы по предоставленным реквизитам. Кроме того, для перевода денег может быть использована любая активная карта, допустимо предоставление реквизитов кредитной карточки, однако его применение не выгодно.

Перевыпуск зарплатной карты осуществляется автоматически и как правило к окончанию срока действия старой, новая уже поступает в офис банка для выдачи. Пластик поступает в то же отделение где выдавалась предыдущая карточка. Первичное изготовление карт-счета осуществляется в течение 2-3 недель. Как правило, о готовности банковская организация информирует пользователя. По итогу поступления уведомления клиенту необходимо обратиться в офис для получения расчетной карты.

Инструкция по заказу карты на сайте Сбербанка

Важно! Оформлять заказ карточки можно только на официальном сайте Сбербанка. Оставлять персональные данные на других ресурсах, предлагающих оформление карт от этого банка небезопасно

Какие виды карт можно заказать

Самый крупный в России банк предлагает несколько видов карт клиентам: дебетовые, кредитные, уникальные. Они, в свою очередь, делятся еще на несколько видов:

- Бесплатная моментальная карта. Оформляется в течение 10 минут. Есть дебетовые и кредитные варианты. Основной недостаток – карты не именные, низкая степень защиты.

- Дебетовые. Выдаются всем клиентам с паспортом РФ. Присутствуют обычные, платиновые и золотые карты, разница в лимитах переводов и снятия наличных в сутки. Оформляются в течение недели. Обслуживание стоит 150-750 руб. в год, в зависимости от типа карты.

- Кредитные. Выдаются с 21 года при наличии стабильного дохода. Именные карты с высокой степенью защиты. Обслуживание стоит 750-5000 руб. в год. Оформление также занимает около недели.

- Карты с индивидуальным дизайном. Могут быть дебетовыми или кредитными. Такие карты стилизуются по вкусу будущего владельца, на них могут быть изображения популярных персонажей, уникальные надписи и т.д.

Каким требованиям должен соответствовать заказчик

Сбербанк выдвигает разные требования к клиентам, заказывающим дебетовые и кредитные карты:

- Возраст от 14 лет для дебетовых, от 21 для кредитных;

- Российское гражданство, постоянная регистрация;

- Паспорт РФ;

- Справки о доходах для кредитных карт.

Какие потребуются данные

Для оформления дебетовой карты клиенту банка понадобится только паспорт. В остальных случаях нужно будет предоставить подробные сведения о себе, а также поговорить с сотрудником банка по телефону для уточнения всех деталей.

Дебетовые карты

Необходимо перейти на сайт Сбербанка, далее:

- Войти в раздел «Частным клиентам»;

- Выбрать подраздел заказа карты;

- Заполнить форму личных данных, нажать кнопку «Далее»;

- Внести данные о паспорте, адресе проживания, подтвердить;

- Выбрать тип карты для заказа;

- Выбрать, какие дополнительные характеристики у изделия будут.

В заявке указываются Ф.И.О, адрес, контактный телефон, паспортные сведения. Если все заполнено верно, на телефон придет уведомление о приемке заказа. По готовности карты приходит СМС-уведомление с адресом филиала, где карточку можно получить.

Кредитные карты

Оформление проходит идентично до момента выбора типа карты. Если пользователь выбирает кредитную карточку, в ближайшее время ему позвонит сотрудник банка на указанный контактный телефон. В диалоге выявляется:

- Соответствие указанных данных действительности (перепроверка правильного внесения);

- Дополнительные контактные данные родственников или друзей;

- Контакты организации, где заказчик работает;

- Уровень дохода;

- Какие кредитные карты, займы есть у клиента на данный момент;

- В зависимости от типа карты и ожидаемых лимитов, возможен запрос справки, подтверждающей названные доходы.

На основании перечисленных данных принимается решение о выдаче кредитной карты или отказе. Если принято положительное решение, клиент уведомляется об этом по СМС.

В других случаях

На сайте Сбербанка можно заказать любые карты, в том числе:

- Зарплатные;

- Пенсионные;

- Премиальные;

- Социальные;

- Карты лояльности.

Во всех случаях алгоритм заказа идентичный, разница оформления заключается только в типе предоставляемых документов. Например, для оформления зарплатной карты нужно указать организацию, где заказчик числится.

Дополнительная возможность сервиса Сбербанк Онлайн – перевыпуск карты. Если клиент уже является держателем карточки, ее срок действия подходит к концу, можно перевыпустить такую же. Договор заключается по идентичным условиям (стоимость обслуживания, номер карты и т.д.).

Условия оформления и использования зарплатных карточек в Сбербанке

Держатель дебетовой карты, предназначенной для получения заработной платы, может в любое время снимать средства со счета. Деньги сохраняются даже при утере карты, которую можно вновь перевыпустить в любой момент. Вы можете совершать покупки и переводить деньги на территории России и за границей, управлять средствами при помощи Сбербанк Онлайн, создавать накопления и получать доход.

Чтобы понять, как оформить зарплатную карту в Сбербанке, нужно следовать рекомендациям и учитывать все нюансы. Вы можете выполнить процедуру, лично обратившись в филиал финансовой организации, или через работодателя. Как именно получать зарплатную карту в Сбербанке, можете решить самостоятельно. Карта может быть получена на рабочем месте или в филиале банка.

Зарплатная карта Виза Классик от Сбербанка

Держатель карты Виза Классик может переводить до 500 тыс. руб. в сутки, бесплатно пополнять ее наличными деньгами. Срок действия карточки равен 36 месяцам, это означает, что вы можете активно пользоваться продуктом до трех лет. Цена за облуживание visa – 750 руб. за 12 месяцев (первый год), 450 руб. второй год и далее. Карточку visa можно заказать в режиме онлайн или в отделении финансовой организации.

Золотая карта для зарплатных клиентов

Если вы являетесь держателем Золотой зарплатной карты, то можете рассчитывать на программу с повышенными бонусами, скидки при оформлении платежей и особенные преимущества при обслуживании в фиалах финансового учреждения. Доступно дополнительное оформление карты на ребенка старше 7-ми лет.

Цена за обслуживание продукта gold – 3 тыс. руб. за 12 месяцев. Срок действия продукта – 36 месяцев. Золотая карта имеет лимит снятия денежных средств. Он составляет 3 млн. руб. за 30 дней и 300 тыс. в сутки.

Важно! Оплачивать обслуживание по карте gold нужно, но, сколько и кто именно это будет делать – читайте в договоре. Удобно, если все расходы возьмет на себя работодатель.

Зарплатные карты Мир

C 2017 года в Сбербанке появились зарплатные карты платежной системы Мир. Более подробно о них можно почитать в данной статье.

Привилегии для зарплатников

Зарплатный проект приносит банкам большую прибыль. Но если раньше Сбербанк на правах крупнейшего государственного ФКУ «брал под крыло» большинство компаний-работодателей, то сейчас на рынке свободная конкуренция, и клиенты сами решают, кто будет начислять им зарплату. Естественно, все банковские учреждения начали «сражаться» за новые лица, предлагая им привилегии, индивидуальный подход и низкие ставки по кредитам. Не остался в стороне и Сбербанк, который обещает «зарплатникам» немало бонусов при оформлении кредитки:

- бесплатное обслуживание (распространяется на любые категории карт, в том числе и на премиальные со стоимостью в 4900 руб. в год);

- сниженные годовые (зарплатники могут рассчитывать на дисконт в 2%);

- бесплатное подключение полного пакета услуги «Мобильный банк» (для остальных клиентов – 60 рублей ежемесячно).

Только на бесплатном обслуживании карты зарплатный клиент экономит 5620 руб. в год. Если добавить к этой сумме скидку по годовой ставке, то экономия может увеличиться в 2 раза. И чем выше кредитный лимит одобрит банк, тем больше выгоды получит зарплатник.

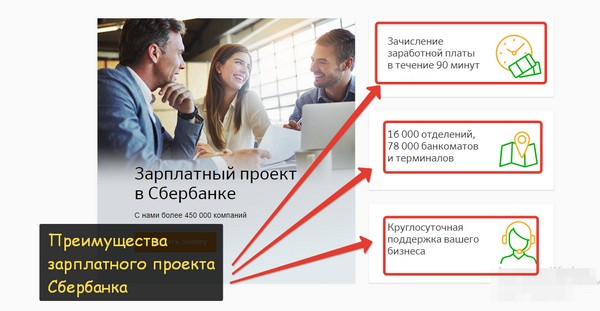

Зарплатный проект в Сбербанк Бизнес Онлайн

Сбербанк занимает лидирующие позиции по зарплатным проектам. По данному направлению он сотрудничает с более 450 тысяч корпоративных клиентов. Среди основных достоинств этого продукта пользователи отмечают простоту формирования зарплатного реестра и минимальные сроки зачисления средств на карты сотрудников.

Особенности зарплатного проекта в Сбербанке

Зарплатный проект в СББОЛ представляет собой двухсторонний договор между юридическим лицом или ИП и банком, по которому одна сторона обязывается предоставить реестр для зачисления заработной платы и прочих выплат, а вторая — своевременно произвести перечисление средств на счета адресатов. Операция осуществляется в дистанционном режиме. Максимальное время на зачисление денег ― 90 минут, на практике эта процедура занимает около 10 минут.

Зарплатный проект может быть подключен только клиентам, работающим в системе «Сбербанк Бизнес Онлайн». После заключения договорных отношений в личном кабинете клиента формируется новый раздел. Для подтверждения работоспособности сервиса проводятся 2 пробных перечисления на минимальную сумму.

Банковский продукт предоставляется клиентам на платной основе. Тариф СББОЛ зависит от величины ежемесячного фонда оплаты труда, который планируется перечислять через онлайн-сервис. Так, если общая сумма перевода на карты сотрудников составляет до 400 тысяч рублей, то плата составляет 0,4% от суммы.

На стандартных условиях снятие денег с расчетного счета на выплату заработной платы облагается комиссией 0,7% от суммы.

Алгоритм создания, редактирования и отправки зарплатной ведомости

Подробная инструкция по работе с зарплатным проектом в Сбербанк Бизнес Онлайн представлена на официальном сайте банка. Для создания реестра на выплату вознаграждения за труд сотрудникам нужно выполнить следующие действия:

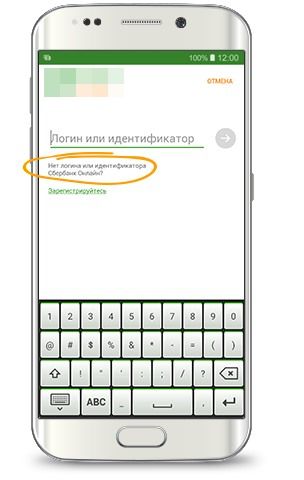

Войти в личный кабинет СББОЛ, перейти в раздел «Платежи и переводы», выбрать подраздел «Зарплатная ведомость».

Произвести редактирование реестра (выбрать счет списания средств, вид зачисления (зарплата, аванс, отпускные, материальная помощь, прочие выплаты), номер договора (подкачивается автоматически), контактное лицо, производящее выплату, период).

Активировать опцию «Добавить», перейти в раздел «Новая позиция к выплате», ввести обязательные реквизиты (ФИО получателя, номер расчетного счета карты, сумму перевода), нажать «Сохранить».

Для перечисления выплат сотрудникам, которые ранее были заведены в реестр, необходимо перейти в раздел «Выбрать из справочника». В открывшемся окне «сбербанк биз онлайн» будут указаны все сотрудники, останется только выбрать получателя средств.

При отработке системой ведомости возможно 4 статуса:

- «Принят системой«. Это означает, что документ ушел в обработку в банк.

- «Обработка АБС«. Документ взят в работу автоматизированным центром.

- «Исполнен«. Деньги перечислены получателям.

- «Отказ АБС«. Реестр содержит ошибки, поэтому отклонен банком.

Для формирования реестра в рамках зарплатного проекта не обязательно осуществлять вход в Сбербанк Бизнес Онлайн. Этот файл может быть подготовлен в 1С и выгружен в систему, если между программами настроена интеграция.

Зарплатный проект — это отличное решение для бизнеса, позволяющее не только сэкономить на комиссии за перечисление средств, но и повысить лояльность сотрудников.

Что это такое, что дает пластик категории Голд для зарплатных клиентов

Gold – категория, к которой относятся пластиковые карты международных платежных систем Visa и MasterCard. «Золотой» пластик является в первую очередь показателем того, что его владелец является лояльным и давним клиентом банковского учреждения.

Большинство пользователей могут получить карту только по индивидуальному предложению от банка – при наличии вклада на счетах, или активном и аккуратном пользовании кредитными продуктами.

Так же «золотые» карты Сбербанка выдают владельцам ИП, сотрудникам предприятий, находящихся на зарплатном обслуживании, генеральным директорам и вообще клиентам, имеющим подтвержденный высокий доход.

ОБРАТИТЕ ВНИМАНИЕ! Карта категории Gold по индивидуальному предложению от банка выпускается и обслуживается бесплатно. «Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий

Среди них и повышенные баллы по программе «СПАСИБО», и специальное страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов

«Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий. Среди них и повышенные баллы по программе «СПАСИБО», и специальное страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов.

В категории Gold «Сбербанк» выпускает как кредитки, так и дебетовые карточки. Давайте рассмотрим их по отдельности.

к оглавлению

Кредитные предложения, лимит

«Золотая» кредитка от «Сбербанка» – явный показатель того, что вы состоялись как клиент учреждения. Такой пластик предлагают только лояльным плательщикам, которые закрыли более двух кредитов без единой просрочки, либо лицам, получающим зарплату более 50 тысяч рублей в месяц.

Так же Gold выдают держателям вкладов, сумма которых превышает 500 000 рублей.

Для получения карточки, выпущенной по индивидуальному предложению от банка, не требуется подтверждать доход и занятость – достаточно подписать кредитный договор, и активировать пластик.

Если же вы обращаетесь за «золотой» кредиткой «с улицы», не являясь клиентом «Сбербанка», не стоит рассчитывать на выгодные условия. Да и доход подтверждать придется.

Обслуживание: 3000 рублей в год.

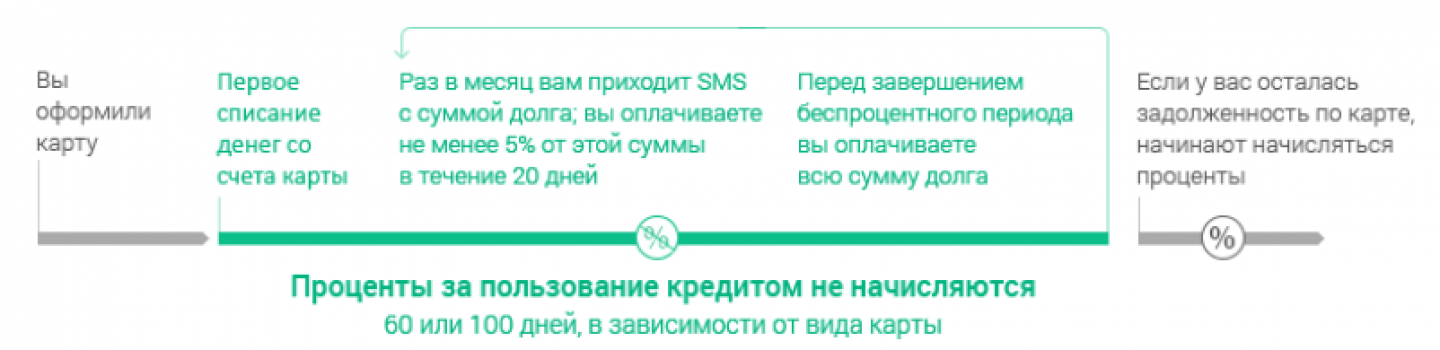

Льготный период обслуживания: есть, до 50 дней.

Кредитный лимит: до 600 000 рублей (изначально для новых клиентов устанавливается лимит в 100-200 тысяч, с возможностью повышения).

Ставка за пользование заемными средствами: 25,9% в год (19,9-21,9% для действующих клиентов).

Требования к заемщику: возраст 21-65 лет, постоянная прописка на территории РФ, стаж работы на последнем месте – не менее 12 месяцев.

к оглавлению

Возможности и преимущества дебетовых карточек

Для тех, кто хочет воспользоваться доступными бонусами, иметь повышенный кэшбэк и получать проценты на остаток собственных средств на счету, подойдут золотые дебетовые карты Сбербанка.

Преимущества: расширенный пакет привилегий, удобное управление, быстрое зачисление средств, возможность пополнения счета по смс, возможность создать себе имидж лояльного клиента для кредитования на крупные суммы в будущем.

Недостатки – годовая плата за обслуживание.

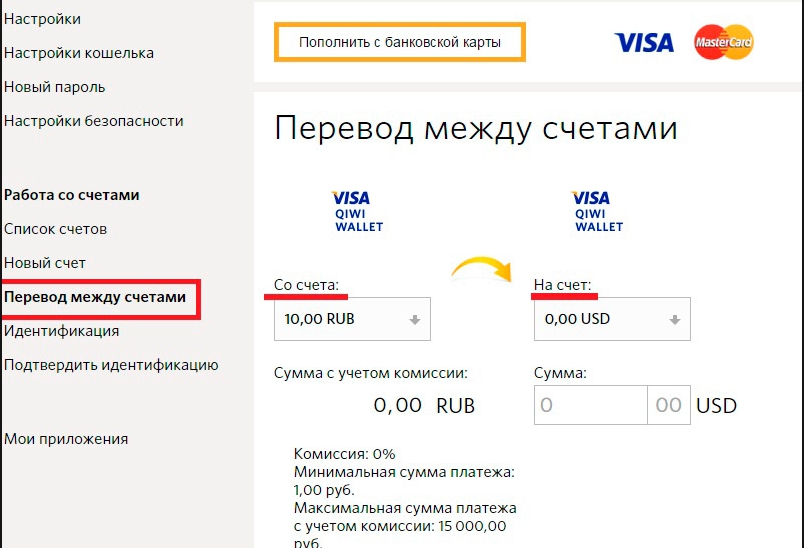

Статусный пластик является показателем вашего финансового благополучия, и может стать даже одним из инструментов подтверждения платежеспособности при кредитовании в другом банке. Любители часто путешествовать за границу порадуются возможности обменивать валюту между счетами по льготному курсу.

Карты имеют три счета: рубли и доллары – для Visa, рубли и евро – для MasterCard. Дополнительно к одному счету можно открыть до 5 карточек, в том числе детям, начиная с семилетнего возраста.

Обслуживание: 3000 рублей в год.

Бесконтактная оплата: да, для Visa.

к оглавлению

Как заказать зарплатную карту

Оформить зарплатную карту возможно в любом банке, но удобнее и быстрее всего заказать ее можно онлайн в интернете на сайте cashback-karta.ru

На сайте кэшбэк-карты.ру представлены актуальные банковские предложения. Вы можете подобрать для себя и для всей семьи как дебетовую (и оформить ее онлайн для получения зарплаты), так и кредитную. А кэшбэк будет приятным дополнительным бонусом.

К каждой банковской карте представлена информация с важнейшими характеристиками:

- Категории, по которым начисляется кэшбэк, и их процент

- Процент на остаток

- Стоимость обслуживания

Если вас интересуют иные характеристики, то на сайте к каждой карте есть кнопка «Подробнее», где вы сможете ознакомиться о плюсах и минусах каждой карты, ознакомиться с отзывами, узнать тарифы каждого пакета. Таким образом, не имея финансового образования, вы сможете разобраться во всех тонкостях, как эксперт с большим опытом.

Как долго готовится зарплатная карта

Банки охотно оформляют карты, таким образом продолжительность изготовления зарплатной карты составляет не более 14 календарных дней. SMS-оповещение проинформирует клиента банка о готовности зарплатной карты.

Кто платит за обслуживание зарплатной карты

Все расходы за обслуживание карты оплачивает организация

Кто выбирает банк для открытия зарплатной карты

В соответствии со статьей 136 Трудового кодекса РФ сотрудники организации вправе самостоятельно выбрать банк. Таким образом, в заявлении работник указывает расчетный счет любого банка и также в любой момент может изменить расчетный счет и оформить зарплатную карту на другой банк.

Обязательно ли нужно оформлять карту МИР

Если не оформить карту МИР, то вы не сможете получить следующие денежные выплаты:

- все виды пенсии

- пособия по безработице

- периоды временной нетрудоспособности

- пособия по беременности и родам

- пособия для семей с детьми

- компенсации для граждан

Что работодатель перечисляет на заработную карту

На зарплатный проект организация выплачивает на карты работникам следующие выплаты: зарплату, командировочные и хоз.расходы

Можно ли перечислять зарплату на карту другого человека

Безусловно, работник имеет возможность оформить онлайн перевод зарплаты на карту другого человека. Также можно выбрать как полный перевод средств, так и частичный.

Можно ли изменить банк зарплатной карты

Изменение зарплатного банка происходит по желанию работника. Однако, работник должен сменить банковскую организацию, написав работодателю письменное заявление не позднее 15 календарных дней до выплаты зарплаты.

Как оформить зп-проект — сбербанк

Для оформления зарплатной карты руководителю вашей организации необходимо обратиться в любое отделение Банка и заключить Договор на открытие и обслуживание зарплатных карт.

Согласно условиям договора и на основании предоставленного предприятием списка сотрудников (а также других документов предусмотренных договором), Банк выпустит международные карты VISA или MasterCard (категория карты Classic/Standard или выше). Вид зарплатной карты зависит от индивидуальных пожеланий сотрудников предприятия.

Одновременно с выпуском зарплатной карты каждый сотрудник сможет оформить дополнительные услуги по выданной карте, а именно: «Мобильный банк», «Автоплатеж», Сберегательный счет, универсальный договор банковского обслуживания.

По договоренности руководителя предприятия с представителями Банка возможна организация выдачи зарплатных карт на территории предприятия.

Для оформления зарплатной карты руководителю вашей организации необходимо обратиться в любое отделение Банка и заключить Договор на открытие и обслуживание зарплатных карт.

Согласно условиям договора и на основании предоставленного предприятием списка сотрудников (а также других документов предусмотренных договором), Банк выпустит международные карты VISA или MasterCard (категория карты Classic/Standard или выше). Вид зарплатной карты зависит от индивидуальных пожеланий сотрудников предприятия.

Одновременно с выпуском зарплатной карты каждый сотрудник сможет оформить дополнительные услуги по выданной карте, а именно: «Мобильный банк», «Автоплатеж», Сберегательный счет, универсальный договор банковского обслуживания.

По договоренности руководителя предприятия с представителями Банка возможна организация выдачи зарплатных карт на территории предприятия.

Что значит овердрафтная карточка Сбербанка

Само понятие овердрафт в экономике, особенно в банковском деле, означает превышение своих финансовых возможностей, выход за установленные пределы. Бывают ситуации, когда почти всю зарплату уже потратили, но внезапно возникли непредвиденные расходы, а остатка по карте недостаточно. Можно, по старинке, занять у соседей или близких родственников, или же получить нужную сумму в кредит, но гораздо проще воспользоваться овердрафтом.

Овердрафтная зарплатная карта Сбербанка предоставляет возможность использовать не только собственные средства, но и кредитные. Такой пластик является универсальным вариантом платежного средства, поскольку сочетает в себе возможности и дебетовых, и кредитных карт. Если на карточке заканчивается заработная плата, то держателю нет необходимости беспокоиться о том, что в самый неподходящий момент он исчерпает весь доступный лимит. Он может свободно расплачиваться карточкой, снимать деньги в банкомате, совершать покупки через интернет за счет овердрафта.

В тот момент, как только вы начали снимать кредитные средства, на карте будет отрицательный баланс со знаком «минус». Эта минусовая сумма и является задолженностью, которая покроется автоматически сразу после зачисления заработной платы.

Важно! Если заработанных средств не хватит для погашения долга, держатель карты может самостоятельно внести средства на счет.

Пользоваться кредитными средствами владельцам овердрафтных зарплатных карт можно на следующих условиях:

- По карте в обязательном порядке определяется и устанавливается кредитный лимит (максимальная сумма кредитных средств, которые можно использовать сверх заработной платы). Определяется лимит индивидуально каждому клиенту исходя из уровня его месячного дохода и платежеспособности.

- Как только возникает задолженность (овердрафт, перерасход), на сумму долга банк начисляет проценты (18% годовых в национальной валюте, и 16% – в иностранной). Если за клиентом числится какое-нибудь нарушение в виде превышения сроков погашения, либо установленных границ, то процентная ставка возрастает вдвое.

- Погашение возникшего овердрафта обязательно до окончания месяца, следующего за отчетным, то есть, если задолженность возникла 3-го числа текущего месяца, то закрыть ее необходимо до 30-го числа следующего. В противном случае придется платить двойную процентную ставку за пользование кредитными средствами.

Не стоит рассматривать овердрафтную карточку как одну из разновидностей кредита. Овердрафт может стать некой подстраховкой на случай возникновения непредвиденных расходов.

Частые вопросы владельцев.

При возникновении любых проблем во время использования платежных средств клиенты всегда могут обратиться на горячую линию или найти ответ на свой вопрос на сайте.

Перевод денег на зарплатную карту

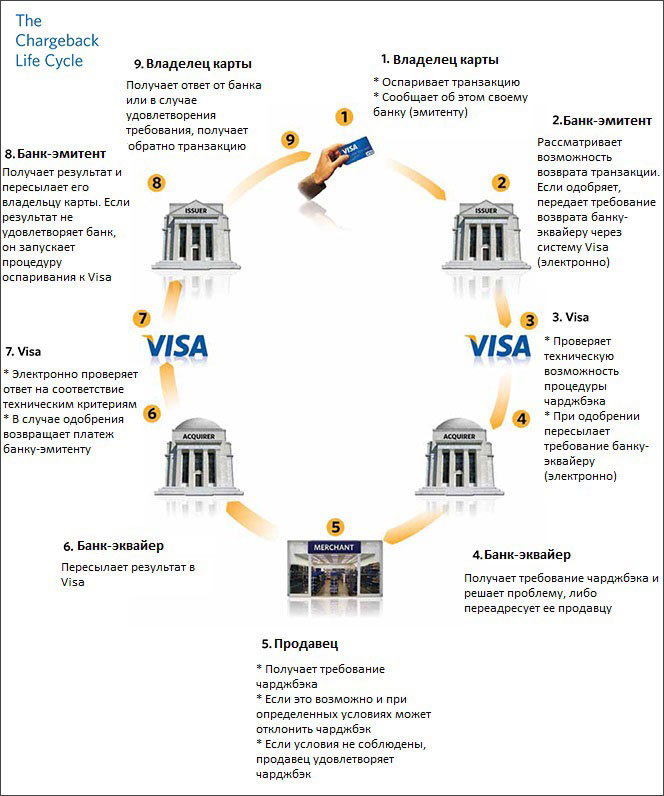

Зачисление заработной платы сотрудникам на сбербанковские картсчета при наличии расчетного счета в этом банке происходит следующим образом:

- Работодатель создает реестр для зачисления зарплаты.

- Сформированный реестр отправляется через Бизнес онлайн.

- Процессинговый центр банка проверит наличие необходимой суммы на счету компании и зачислит зарплаты согласно реестру. Перевод денег после поступления реестра осуществляется на протяжении 10-90 минут.

Компании, у которых нет открытого счета, должны сначала предоставить платежный документ вместе с реестром на зачисление своему банку.

Зачисление на зарплатную карту Сбербанка для бюджетников происходит по таким же этапам, как и для других фирм и организаций.

Как подключить овердрафт

Зарплатчики, желающие подключить овердрафт, должны собрать необходимые документы и написать заявление для получения услуги. В стандартный пакет документов входит:

- Паспорт.

- Справка о доходах с места работы.

- Справка о других доходах, если такие имеются.

- Копия трудовой книжки.

Для каждого зарплатчика рассчитывается разный размер кредитного лимита, исходя из заработной платы и других факторов. Рассматриваются заявки на протяжении нескольких дней.

Оформление такого вида кредитования будет намного дешевле от обычного кредита наличными или кредитки. Если клиент не воспользуется кредитными средствами, то и платить лишние комиссионные не придется.

Есть ли кэшбэк в Сбербанке на зарплатных картах

Кэшбэк в Сбербанке по зарплатной карте представленный бонусной программой “Спасибо”. К программе могут подключиться все зарплатчики с помощью подачи заявки:

- в банкомате;

- в Sberbank Online;

- в мобильном приложении.

Все условия программы детально представлены на банковском сайте и предусматривают накопление бонусов при совершении покупок с помощью пластика или других действий. Кроме этого, каждому клиенту банк определяет “категорию”, которая присваивается после выполнения четких заданий и условий на протяжении 3 месяцев. Использовать накопленные бонусы можно у партнеров программы.

Еще один вид кэшбэка – накопление миль для владельцев карточного продукта Аэрофлот. В этом случае собранные мили обмениваются на билеты для путешествий.

Как узнать реквизиты карты

Реквизиты картсчета можно узнать такими способами:

- Посмотреть в договоре на открытие счета.

- Узнать у сотрудника отделения.

- Посмотреть в онлайн-банкинге.

Как узнать зарплатная карта Сбербанка или нет

На всех сбербанковских зарплатных карточках есть нарисованный логотип банка, название и телефон контакт-центра. Всю эту информацию имеют даже продукты с индивидуально разработанным корпоративным дизайном. Для того, чтобы проверить, кто эмитент, нужно всего лишь проверить наличие этой информации.

Доступные услуги

Для сбербанковских зарплатчиков предоставляется целый ряд возможностей, кроме снятия денег:

- перевод денег на другие свои или чужие счета с помощью Sberbank Online на компьютере, смартфоне, через терминал или банкомат;

- безналичная оплата товаров и услуг в торгово-сервисной сети;

- расчеты на интернет-сайтах;

- получение выписок и данных по проведенных операциях;

- участие в программе”Спасибо”;

- привязка картсчета к электронным кошелькам;

- овердрафт (не для всех);

- круглосуточная клиентская поддержка.

Условия зарплатной карты МИР Сбербанк таковы, что не предусматривают открытия овердрафта. Владелец такого типа продукта может пользоваться только своими собственными деньгами, соблюдая установленные лимиты на снятие и перевод.

Закрытие зарплатной карты

По ненадобности

Пластиковый носитель, какого бы типа он не был, является собственностью банка, поэтому, отказываясь от него, вы обязаны вернуть его обратно. Карточный счет становится ненужным по разным причинам, так или иначе, вам необходимо посетить отделение эмитента, захватив с собой следующие документы и непосредственно сам пластик. Затем:

- Обратиться к холл-менеджеру, который проверит остаток средств на карте. Перед закрытием счета на пластике должен быть нулевой баланс, поэтому получите деньги в кассе или обналичьте через банкомат.

- Сотрудник филиала после проверки данных закроет счет и в присутствии клиента разрежет карту.

Многих интересует, нельзя ли просто выбросить пластиковый носитель, если он стал бесполезным? Дело в том, что при оформлении карты каждого пользователя знакомят с условиями ее использования, в том числе, оговариваются правила закрытия. В любом случае, плата за ежегодное обслуживание будет взыскиваться до тех пор, пока клиент не вернет карту в банк. Безответственность и недальновидность приведут к:

- Просрочкам.

- Задолженности перед финансовым учреждением.

- Ухудшению кредитной истории.

- Отказу банка закрыть счет, пока долг не будет погашен.

После увольнения

Уход с работы еще не является обязательным условием для закрытия карточного счета. Если вы готовы оплачивать годовое обслуживание, то можете оставить карту себе. Она пригодится для безналичного расчета за товары, переводов, пополнения баланса мобильного и других финансовых операций. Однако не стоит забывать, что если вовремя не вносить на счет деньги, то образуется просрочка, а вместе с ней задолженность. Чтобы зарплатная карта вместо доходной статьи не превратилась в долговую кабалу, оцените свои возможности и примите правильное решение.

Необходимые документы

ИП и представители ООО должны предоставить разные комплекты бумаг для оформления РКО.

Индивидуальному предпринимателю следует прийти в офис банка лично. С собой необходимо взять паспорт и доверенность на управление расчетным счетом.

Если ИП уже исполнилось 16, но еще нет 18 лет и он признан дееспособным, нужно предоставить один из документов на выбор:

- свидетельство о браке;

- справка органов опеки о признании гражданина полностью дееспособным;

- документ, подтверждающий аналогичное решение суда.

Если ИП еще нет 18 лет и он не признан дееспособным, для открытия счета потребуется согласие родителей или опекунов.

Чтобы открыть счет, руководителю ООО нужно лично прийти в офис банка и предоставить следующие документы:

- паспорт;

- устав компании, учредительный договор или электронный архив из ИФНС;

- документ о назначении руководителя или продлении его полномочий.

Если управление расчетным счетом доверено кому-то из сотрудников ООО, нужно, чтобы он пришел в офис со своим паспортом и документом, который подтверждает его полномочия.

Дополнительные документы:

- госконтракт или выписка из него, если компания или индивидуальный предприниматель работает с государственным заказом;

- документ, подтверждающий право проживать на территории РФ – для иностранных граждан;

- лицензия – если предприниматель работает с государственной тайной;

- СНИЛС – для тех, кто планирует работать с электронным документооборотом;

- лицензии или патенты – если деятельность предпринимателя лицензируется.

Зарегистрированным в иностранном государстве компаниям и ИП, в соответствии с ФЗ № 173 и ФЗ № 340, следует предоставить банку налоговый идентификатор.

Полезный совет. Чтобы сократить время оформления РКО, следует зарезервировать счет онлайн. После подачи заявки номер р/с будет присвоен за 5 минут. ИП сможет сразу пользоваться счетом при заключении договоров с партнерами. Полный доступ к функциям РКО появится после того, как в банк будут переданы необходимые документы. Чтобы перейти к банковскому обслуживанию, нужно прийти в офис в течение 30 дней с момента резервирования счета.

Где забирать зарплатную карту Сбербанка заказанную онлайн через интернет

После одобрения заявки карта выпускается на протяжении 14 дней. Как только пластик поступает в оговоренное с сотрудником банка отделение Сбербанка, на мобильный телефон клиента отправляется сообщение о возможности забрать свой пластик.

Клиент для получения пластика отправляется в офис Сбербанка, где подписывает договор и забирает пластиковую карту с ПИН-кодом. Перед подписанием договора клиент должен предоставить все необходимые документы (их перечень оговаривается с оператором после оформления заявки на изготовление пластика). Выданную карту нужно активировать, а номер счета с соответствующими реквизитами представить в бухгалтерию организации, в которой работаете

Плюсы и минусы

Преимущество получения карты у работодателя по зарплатному проекту в том, что все расходы предприятие берет на себя. Такая банковская карта будет бесплатной в обслуживании, плата взимается только за какие-либо дополнительные услуги, выбранные клиентом самостоятельно.

Недостаток в том, что работодатель может оформить карту, которая не подходит по каким-либо критериям. Например, нет банкомата поблизости или была оформлена карта платежной системы, действия по которой ограничены (нельзя оплатить покупки в интернете, не принимается за границей и т.д.)

Преимущество самостоятельного оформления зарплатной карты в возможности выбрать наиболее удобный банк и платежную систему. Недостаток – обслуживание карты оплачивается самостоятельно.

О зарплатных картах банка

Любой бизнес требует сотрудников, которым нужно выплачивать зарплату. Все частные и государственные компании уже давно переводят деньги на карточки. Для этого оформляется зарплатный проект с одним из банков России. Сбербанк – бесспорный лидер, которому доверяют многие граждане страны, не только в столице и крупных городах, но и в других регионах.

Рейтинг лучших дебетовых карт за Июнь, 2021 г.

Росбанк «#МОЖНОВСЁ»  До 8% на остаток

До 8% на остаток

Стоимость выпуска Бесплатно Обслуживание Первый год бесплатно Срок выпуска В день обращения Кэшбек До 10% Тинькофф Black До 6% годовых на остаток Стоимость выпуска Бесплатно Обслуживание 0 руб. Срок выпуска От 1 до 2 дней Кэшбек До 30%

Альфа-Банк Альфа-Карта  До 6% на остаток Стоимость выпуска Бесплатно Обслуживание От 0 до 100 руб. Срок выпуска 1-2 дня Кэшбек до 2% Home Credit Bank

До 6% на остаток Стоимость выпуска Бесплатно Обслуживание От 0 до 100 руб. Срок выпуска 1-2 дня Кэшбек до 2% Home Credit Bank  До 7% годовых на остаток Стоимость выпуска Бесплатно Обслуживание От 0 до 99 руб. Срок выпуска 1-2 дня Кэшбек До 15%

До 7% годовых на остаток Стоимость выпуска Бесплатно Обслуживание От 0 до 99 руб. Срок выпуска 1-2 дня Кэшбек До 15%

Alfa-Bank «Alfa Travel»  Бесплатное снятие наличных по всему миру Стоимость выпуска Бесплатно Обслуживание От 0 до 100 руб. Срок выпуска 1-2 дня Кэшбек До 9% Банк Открытие

Бесплатное снятие наличных по всему миру Стоимость выпуска Бесплатно Обслуживание От 0 до 100 руб. Срок выпуска 1-2 дня Кэшбек До 9% Банк Открытие  Снятие наличных в любом банкомате без комиссии Стоимость выпуска Бесплатно Обслуживание 0 руб. Срок выпуска 1-2 дня Кэшбек До 11% 1 2 3

Снятие наличных в любом банкомате без комиссии Стоимость выпуска Бесплатно Обслуживание 0 руб. Срок выпуска 1-2 дня Кэшбек До 11% 1 2 3

Для участников ЗП Сбербанк предлагает акции и льготное обслуживание. Клиенты могут подключать особые программы, брать займ со сниженной ставкой, открывать вклад с повышенным процентом.