Самостоятельное ведение бухгалтерии для ип

Содержание:

- Что такое онлайн-бухгалтерия

- Что это такое?

- Расчет и уплата налога УСН

- Как можно организовать ведение бухгалтерии?

- Сервисы для ведения онлайн-бухгалтерии

- Какие задачи возникают?

- Структурные компоненты, цели и задачи

- Ведение бухгалтерии для индивидуального предпринимателя

- Какие будем платить налоги?

- Сравнение тарифов лучших облачных онлайн-сервисов бухгалтерии

- Шаг 1

Что такое онлайн-бухгалтерия

Как выглядела работа бухгалтера раньше — обученный сотрудник работал с кипами документов, вручную заполнял учётные книги и бухгалтерские реестры и лично ходил в налоговую и фонды, чтобы сдать отчётность.

Сейчас бухгалтеру живётся проще. Появилось много специальных программ для бухучёта — например, всем известная 1С. Сотрудник вносит данные в базу и контролирует, чтобы программа правильно составила отчётность, заполнила декларацию и так далее. Если у компании большая выручка, много сотрудников и общая система налогообложения — без бухгалтерии не обойтись.

Малому бизнесу с небольшим количеством сотрудников и не такой большой выручкой бухгалтер в штате нужен не всегда, да и вместо 1-С малый бизнес может выбрать один из онлайн-сервисов для ведения бухгалтерии. С их помощью можно работать с первичными документами, сдавать отчёты в государственные органы, рассчитывать зарплату и отпускные и так далее.

Что это такое?

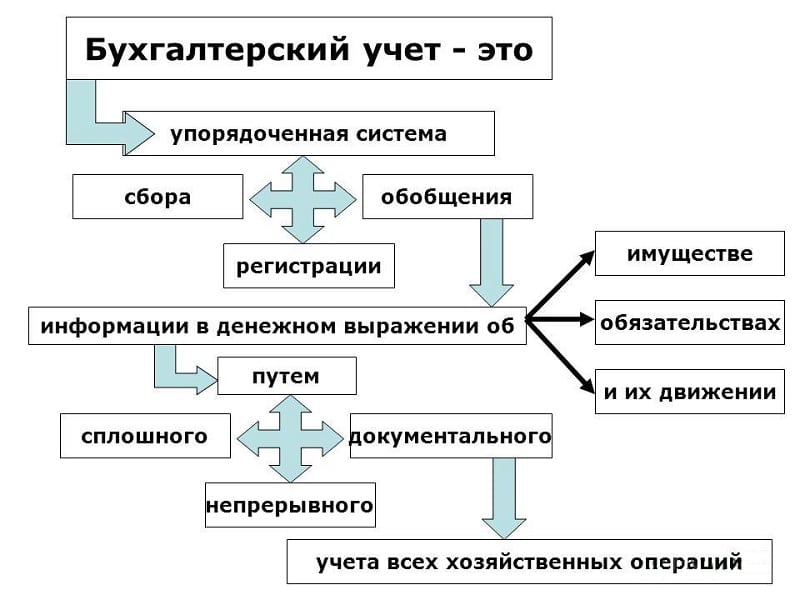

Курс бухгалтерия для начинающих, ее основы подразумевают изучение представленной специальности. Она является упорядоченной системой сбора, регистрации и обобщения данных, которые указываются в денежных эквивалентах. Указанные данные хранят информацию об имуществе, обязательствах компании и перемещения их при помощи непрерывного, сплошного и документального учета всех хозяйственных операций.

Самостоятельный курс «бух учет для начинающих»

Самостоятельный курс «бух учет для начинающих»

Важно! Доступным языком, бухгалтерия для чайников подразумевает все передвижения денежных средств по счету, их приход и списание, учет движимого и недвижимого имущества, которые отображаются в специальных документах. Простая бухгалтерия в организации ведется согласно законодательству

Функции выполняются следующими лицами:

Простая бухгалтерия в организации ведется согласно законодательству. Функции выполняются следующими лицами:

- главный бухгалтер, который работает в компании согласно трудового договора;

- генеральный директор, если отсутствует главный бухгалтер;

- бухгалтер, который не является главным;

- наемным предприятием, которое оказывает услуги бухучета.

В процессе деятельности, главное, что нужно знать каждому бухгалтеру, — это объекты учета, обязательства и хозяйственные операции, которые проводятся компаниями в процессе их работы.

Обратите внимание! Основы бухгалтерского учета для начинающих — это пошаговый курс изучения специальности, который может начать любой желающий. Существует множество частных предприятий и учебных заведений, которые предлагают хорошие курсы занятий

Существует множество частных предприятий и учебных заведений, которые предлагают хорошие курсы занятий.

Бухгалтерия призвана решать всевозможные задачи по созданию и обеспечению достоверной и полной информации или отчетности о работе компании и ее имущественном состоянии. Указанная информация требуется внутренним пользователям отчетности, например, владельцам, акционерам, руководителям. Также вправе получить доступ к ней и внешние пользователи, такие как кредиторы, инвесторы, партнеры и другие лица. Документация и данные, представленные в ней, помогают в таких случаях:

- при необходимости предотвратить негативные результаты хозяйственной деятельности предприятия;

- определить внутрихозяйственные резервы для получения финансовой стабильности предприятия;

- проконтролировать соблюдение законов и норм во время управления хозяйственными операциями;

- обеспечить проверку целесообразности проведения некоторых хозяйственных операций;

- выполнить проверку присутствия и перемещения обязательств и имущества;

- проверить применение трудовых, финансовых и других материальных ресурсов;

- проверить соответствие работы согласно утвержденных смет, нормативов и актов.

Расчет и уплата налога УСН

Сумма налога равна произведению налогооблагаемой базы за определенный период на ставку налога.

Но перед тем, как считать, ИП нужно уточнить ставку налога УСН в своей налоговой инспекции. Дело в том, что конкретную ставку УСН устанавливает субъект Федерации, которому федеральным законодательством дано право уменьшить ставку (и даже установить нулевую) на определенный срок или определенным категориям плательщиков налога.

«Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы» (так он называется в таблице кодов бюджетной классификации-КБК) равен произведению налогооблагаемой базы (суммы доходов, выручки), и ставки налога, равной 6 %.

Сумму налога УСН можно уменьшить до 50 %, если вычесть уплаченную за конкретный отчетный период сумму страховых взносов на обязательное и добровольное пенсионное, обязательное медицинское, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также сумму торгового сбора (если он действует).

«Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», равен произведению налогооблагаемой базы (т.е. разницы между суммой доходов и суммой расходов (определенных в соответствии со статьей 346.16 НК РФ) и ставки налога, равной 15 %.

Далее нужно полученную сумму налога сравнить с суммой так называемого минимального налога (он равен 1 % от выручки).

Если сумма исчисленного налога меньше минимального, то платить необходимо минимальный налог. Т.е., сравнивая две суммы, выбираем для уплаты ту, что больше.

Налог УСН должен рассчитываться и уплачиваться за налоговый период (год). Но среди года необходимо поквартально рассчитывать и уплачивать три авансовых платежа, которые затем учитываются при расчете налога за год.

Расчет авансов такой же, как налога в целом, но суммы доходов и расходов берутся нарастающим итогом за конкретный отчетный период – сначала за первый квартал, потом за полугодие, потом за 9 месяцев.

Авансовые платежи налога УСН должны уплачиваться до 25 числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9-тью месяцами):

- за первый квартал года (с января по март) – до 25 апреля;

- за полгода (с января по июнь) – до 25 июля;

- за 9 месяцев (с с января по сентябрь) – до 25 октября.

Налог за год уплачивается ИП не позднее 30 апреля следующего года.

В платежных поручениях (квитанциях) нужно указывать следующие КБК:

доходы- 18210501011011000110

доходы минус расходы- 18210501021011000110

Как можно организовать ведение бухгалтерии?

Чтобы избежать негативных последствий для бизнеса, каждому вновь созданному (зарегистрированному) субъекту предпринимательской деятельности нужно решить первоочередную задачу – организовать ведение бухгалтерии.

Как можно решить вопрос ведения бухгалтерии? Вариантов здесь несколько, и они будут зависеть от ряда факторов:

- Активность вашей предпринимательской деятельности. В терминологии бухгалтерских услуг это называется «количество операций», под ним понимают любые хозяйственные действия (приход/расход), которые хоть на рубль изменили соотношение ваших доходов и расходов;

- Многообразие сфер вашего бизнеса. Здесь имеется в виду, насколько однотипными будут хозяйственные операции при ведении бухгалтерии;

- Сезонность или цикличность предпринимательской деятельности;

- Система налогообложения, т.к., например ведение бухгалтерии на ОСНО гораздо сложнее, чем на УСН 2016;

- Количество и категории ваших работников. Чем их больше, тем больший объем бухгалтерских услуг потребуется на составление отчетности, начисление заработной платы и других обязательных выплат;

- Наличие экспортно-импортной деятельности (или ВЭД);

- Ну и наконец, сумму, которую вы готовы тратить на качественные бухгалтерские услуги. Впрочем, на некачественные даже тратиться не стоит, т.к. они гарантированно выльются, в итоге, в финансовые потери.

К разновидностям бухгалтерских услуг можно отнести: услуги бухгалтера (штатного или даже целого отдела); приходящего или удаленного бухгалтера; онлайн-сервисы, а также аутсорсинг бухучета, то есть специализированные компании или фирмы оказания бухгалтерских услуг. Предлагаем рассмотреть эти варианты подробнее.

Сервисы для ведения онлайн-бухгалтерии

В интернете можно найти множество сервисов, предлагающих услуги аутсорсинга. Для выбора одного из них рекомендуется ознакомиться с самыми востребованными.

«Мое дело»

Может применяться при ведении бухгалтерии онлайн для ИП на УСН, ОСНО, ЕНВД и ПСН. Минимальная стоимость бухгалтерского сопровождения составляет 833 руб.* за месяц. Пользователи могут лично вести бухгалтерию в онлайн-режиме либо воспользоваться услугами специалистов на удаленке. Сервис предлагает пользователям услуги удаленного бухгалтера, специалиста по налогообложению, юриста, кадровика, бизнес-консультации.

Помимо основного сервиса ИП предлагается воспользоваться одним из пакетов на выбор:

- розничная торговля;

- оптовая торговля;

- онлайн-магазины.

«Мое дело»

«Мое дело»

«Кнопка»

Предлагает свои услуги ИП, работающим на ОСНО, ЕСХН, УСНО, ЕНВД. Стоимость минимального набора услуг составляет 10 000 руб.* за месяц пользования (без тестового периода). Специалисты аутсорсинговой компании готовы взять на себя бухгалтерское сопровождение бизнеса, помогут в решении юридических вопросов, учете работающего персонала, предоставят бизнес-консультации, помогут в работе с банками.

Сервис «Кнопка»

Сервис «Кнопка»

«Контур.Эльба»

С тестовым периодом 30 дней может применяться ИП на УСНО и ЕНВД. Минимальный набор услуг обойдется в 633 руб.* за месяц. Сервис будет удобен для бизнесменов с небольшим оборотом, желающих самостоятельно вести бухучет, не вдаваясь в специальную терминологию.

Сервис «Контур.Эльбва»

Сервис «Контур.Эльбва»

«Контур.Бухгалтерия»

Подходит для ИП на ЕНВД, ОСНО, УСНО. Период тестового использования составляет 14 дней. Далее придется платить 1 000 руб.* за месяц. Рекомендуется к применению для предпринимателей с численностью персонала до 100 человек. Работа с интерфейсом не вызовет затруднений благодаря простоте устройства и наличию подсказок. Пользователи могут применять онлайн-калькулятор для расчета выплат персоналу (декретные, больничные, отпускные), налогов НДС и УСН.

Программа «Контур.Бухгалтерия»

Программа «Контур.Бухгалтерия»

«БухСофт»

Используется предпринимателями, работающими на ЕНВД, ОСНО, УСНО. Наименьший набор опций будет стоить 1 528 руб.* за месяц. Тестовый период отсутствует. Помимо ведения бухучета после уплаты тарифа за год пользователь сможет воспользоваться сервисом для отправки отчетности в госструктуры (Росстат, налоговую, Соцстрах, ПФР). С партнерами по бизнесу можно наладить электронный документооборот. При возникновении сложностей либо технических вопросов есть основание обратиться в специальную службу «БухСпас».

Сервис «БухСофт»

Сервис «БухСофт»

«Небо»

Рекомендуется к применению для ИП на ЕНВД, УСН, ОСНО. Период бесплатного использования в тестовом режиме составляет 14 дней. Далее плата составит 650 руб.* за месяц. Сервис поможет самостоятельно заниматься бухучетом и вовремя сдавать отчетность. Софт соответствует параметрам 1С.

Сервис «Небо»

Сервис «Небо»

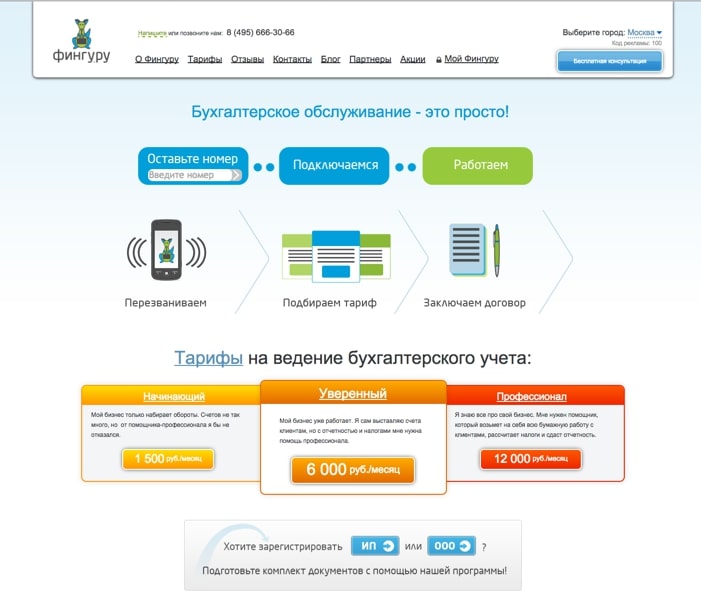

«Фингуру»

Может использоваться предпринимателями на ОСНО, УСН, ПСН, ЕНВД. Без тестирования набор минимального софта будет стоить 6 000 руб.* за месяц. Удаленные специалисты берут на себя обязательства по проведению регистрации начинающего ИП и ликвидации (при необходимости), ведению бухучета, расчету заработной платы, уплате взносов в ПФР. Также пользователю будут предоставлены консультации профессионалов. Им можно задать все интересующие вопросы, к примеру: сдают ли ИП бухгалтерский баланс? Взаимодействие с ИП происходит посредством живого общения с использованием мобильных телефонов, соцсетей и так далее.

Для передачи информации предпринимателю потребуется сфотографировать документацию и переслать ее удаленному бухгалтеру. На ее основе проводятся все необходимые операции.

Сервис «Фингуру»

Сервис «Фингуру»

«1С бухгалтерия Scloud»

Позволяет работать в программе «1С» в онлайн-режиме. Доступ к базе можно получить из любого места. Плата за 1 месяц использования составит 700 руб.* За такую плату пользователь получает профессиональные консультации, возможность загрузки имеющихся баз данных на сайт, бухгалтерское сопровождение с использованием браузера и специальной программы для клиентов.

Программа «1С бухгалтерия Scloud»

Программа «1С бухгалтерия Scloud»

Важно! Среди бесплатных сервисов для ведения онлайн-бухгалтерии популярностью пользуется сервис из Белоруссии «Делай дело» и английская программа «Quickbook». Но рассчитывать на широкий функционал при отсутствии оплаты не стоит

Отчетность в налоговую придется формировать самостоятельно. Сервис может помочь только в создании нулевого отчета. Часто отсутствует возможность наладить взаимодействие финансового и складского учета.

Какие задачи возникают?

- Выставление счетов клиентам и ведение первичной бухгалтерской документации (договоры, акты и т.д.);

- Финансовый учет и взаимодействие с банками (получение выписок и формирование платежных документов);

- Правильное совмещение различных режимов налогообложения, например, в случае использования патентов;

- ККМ и работа с кассой, если в бизнесе вращаются наличные деньги и/или принимаются платежи (наличными и по карте) от физических лиц;

- Движение товаров и склад;

- Своевременная уплата налогов и взносов за себя с правильным заполнением всех реквизитов в платежных документах;

- Ведение КУДиР;

- Формирование и сдача декларации по УСН (раз в год);

- Сдача форм в Росстат (по требованию).

Структурные компоненты, цели и задачи

Функционирование ИП предполагает ведение трех видов учета, каждый из которых имеет свои функциональные особенности и предназначение:

- управленческий – необходим ИП для планирования и возможности организации дальнейшей деятельности;

- налоговый учет – это предоставление отчетности в органы налоговой службы. Фактически, каждый предприниматель подает документацию за отчетный период и на основании данных и произведенных расчетов оплачивает налоги;

- бухгалтерский учет.

Виды учета фирмы

Виды учета фирмы

Важным моментом является то, что ведение бухгалтерской отчетности для организаций и предприятий не является обязательным – такое положение регламентируется Федеральным законом «О бухгалтерском учете» от 6 декабря 2011 года с текущими поправками. С другой стороны некоторые формы отчета все же являются необходимыми и, к тому же, они помогают собирать данные для налоговой.

Таким образом зависимости от выбранной формы налогообложения и вида осуществляемой деятельности (определяемой кодом ОКВЭД) ИП может определить перечень документации, которая подлежит составлению и хранению в течение определенного количества времени (как правило от 3-5 лет).

Понятие бухучета

Понятие бухучета

Бухгалтерский учет своим наличием решает следующие задачи:

- контроль бизнеса и возможность оценки его рентабельности;

- возможность увеличения эффективности бизнеса путем внедрения или усиления тех сторон деятельности, которые, судя по отчетности, приносят больше дохода;

- осуществление контроля над трудовыми ресурсами в процессе работы;

- распределение финансовых потоков более рационально с учетом данных предыдущих отчетов;

- наличие реальной картины бизнеса – в том случае, если он перестает приносить прибыль, предприниматель имеет возможность изменить профили или, в случае необходимости, закрыть, чтобы не нести убытки.

ИП может вести учет следующим образом:

- самостоятельно. Такое ведение возможно только в том случае, если предприниматель имеет некоторые понятия о бухгалтерии или находится на упрощенной системе налогообложения. С другой стороны, наличие онлайн-программ дает возможность вести бухгалтерию даже на общей системе;

- при помощи наемного бухгалтера. Такой вариант позволяет обратиться к квалифицированному специалисту, но, с другой стороны, многие предприниматели отмечают возникновение проблем по причине ошибок в отчетности и недобросовестности некоторых бухгалтеров;

- заключением договора с аутсорсинговой компанией. Такой способ является наиболее затратным, но, с другой стороны, он позволяет совершенно не вникать в бухгалтерские дела и практически не переживать, что будет допущена ошибка, которая впоследствии может обернуться штрафными санкциями.

Ведение бухгалтерии для индивидуального предпринимателя

Бухгалтерия для ИП на ОСНО

У многих предпринимателей просто нет альтернатив при выборе налогового режима, им подходит только общий режим налогообложения (ОСНО). Например, если деятельность ИП в основном связана с выполнением работ или оказанием услуг для крупных компаний, применяющих общий режим налогообложения. Его особенность — наличие налога на добавленную стоимость (НДС), стандартная ставка которого сегодня составляет 20 %.

Если организации на ОСНО будут заказывать, к примеру, запчасти у ИП на УСН, то они не смогут получить НДС к вычету, значит, их расходы возрастут. Это, разумеется, никому не выгодно — зачем платить больше налогов, если можно сотрудничать с теми, кто работает с НДС и уменьшать сумму НДС к уплате в бюджет?

В кругу бухгалтеров даже есть популярный анекдот на эту тему:

Вернемся к тому, как вести бухгалтерию ИП на ОСНО. Здесь нельзя использовать полумеры и примерные цифры, поскольку тогда не получится правильно рассчитать НДС, который отдельно определяется для начисления и вычета.

Пример: ИП Васильев Антон Иванович производит столешницы к мебели. Предположим, что Антон Иванович продает их в большом количестве фирме «Кухня мечты», которая делает кухонные гарнитуры и продает их оптом в разные магазины. Фирма работает на ОСНО и платит НДС в бюджет. Допустим, она продает гарнитуров на 600 000 ₽ в месяц с НДС.

Налог на добавленную стоимость: 600 000 / 1,2 = 100 000 ₽.

Столешниц для этих кухонь было куплено на 120 000 ₽ с НДС (сумма налога 20 000 ₽). Тогда «Кухня мечты» должна будет заплатить в бюджет: 100 000 — 20 000 = 80 000 ₽.

Если бы Антон Иванович работал на УСН без НДС, то не факт, что он нашел бы партнеров в виде крупных компаний, поскольку последним невыгодно сотрудничать с «упрощенцами».

Также бухучет понадобится ИП на ОСНО в следующих случаях:

- для всестороннего контроля и последующего анализа результатов хозяйственной деятельности — можно рассчитать коэффициенты ликвидности, оборачиваемости и другие, а потом сделать вывод о состоянии дел и выявить гипотетические точки роста;

- чтобы иметь возможность поиска работы на тендерных сервисах — часто бухгалтерская отчетность является обязательным пунктом в списке документов, которые нужно предоставить на конкурсную площадку;

- для привлечения инвесторов или получения банковского кредита — отчетность поможет доказать, что у ИП есть перспективы.

Таким образом, без прозрачного бухучета на ОСНО предпринимателям, скорее всего, не обойтись. И это не будет прихотью или излишеством — наличие финансовой отчетности поможет получить кредит при необходимости, привлечь инвесторов, выиграть в тендере.

Бухгалтерская (финансовая) отчетность для ИП на УСН

Ведение бухгалтерии для ИП на УСН, как и было сказано выше, не является обязательным — законно не вести учет вообще или организовать упрощенный. Налоговым же учетом пренебрегать нельзя, в противном случае последуют штрафные санкции. Налоговая декларация на упрощенке сдается один раз в год, однако чтобы ее сформировать, нужно знать, как обстоят дела в бизнесе. Для этого и нужен финансовый учет.

Это интересно: Как собрать деньги на проект в интернете

Для определения налоговой базы обычно ведут «Книгу учета доходов и расходов». Сдавать ее, конечно, никуда не требуется, но можно предъявить в случае налоговой проверки. ИП на УСН «Доходы минус расходы» записывают в книгу все хозяйственные операции, связанные с доходами и расходами. При налоговом режиме «Доходы» в книге указывают все доходы, а также страховые взносы (на них можно уменьшить сумму налога к уплате).

Фрагмент формы «Книги учета доходов и расходов»

Фрагмент формы «Книги учета доходов и расходов»

Какие будем платить налоги?

С кодами разобрались, заявления заполнили. Осталось определить систему налогообложения. Продолжают пользоваться популярностью у ИП ЕНВД (пока действующий), УСН и патент. Здесь предпринимателей ждет еще один небольшой квест:

Подавать заявление на патент и УСН можно вместе с документами на регистрацию. Вам выдадут расписку в приеме документов, но лучше каждое заявление (в том числе на регистрацию ИП) подготовить в двух экземплярах и попросить поставить на одном отметку о принятии. Тогда точно останется подтверждение совершенных действий.

Кстати! Если контрагенты настойчиво требуют предоставить доказательства упрощенки, запросите в налоговой информационное письмо по форме 26.2-7. Достаточно направить запрос налоговой инспекции в свободном виде, правда ответа придется ждать до 30 календарных дней.

Заявление на ЕНВД подается в течение 5 рабочих дней со дня начала соответствующей деятельности. Хотите применять его с самого начала – не опоздайте с подачей документов. Если посмотрите формы для постановки на учет для ИП или организации, то увидите, что на титульном листе указываются конкретная дата начала применения системы и ОГРНИП или ОГРН соответственно. До того как ИП (компания) зарегистрируются, эти данные недоступны. Чтобы не пропустить момент, необходимо периодически проверять через сайт ФНС, появилась ли запись в реестре. Тогда успеете заявление на вмененку подать в срок. Скачайте выписку с сайта, найдите в ней ГРН и дату регистрации и заполните форму.

Перед тем как переходить на ЕНВД внимательно изучите местное законодательство и убедитесь, что к вашему бизнесу вмененка точно подходит. Ведь конкретную деятельность и ограничения устанавливают местные власти.

Не забудьте, что любимый ИП режим скоро прекратит существование. С 1 января 2021 года он не будет применяться.

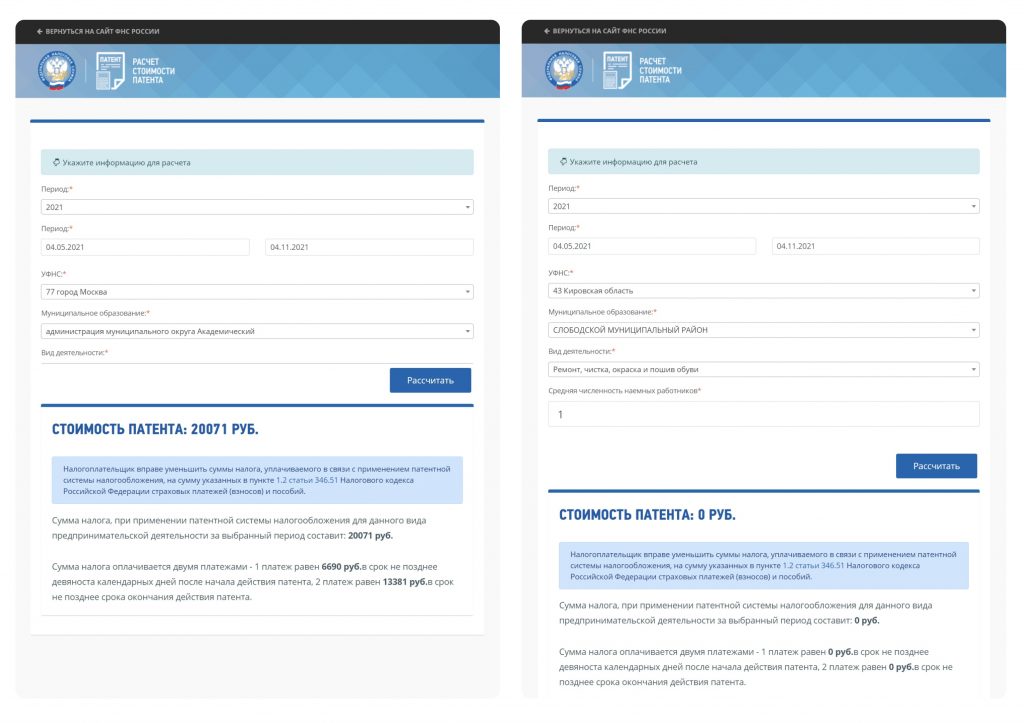

Патент – довольно запутанный режим налогообложения (несмотря на кажущуюся простоту). Как и в случае с ЕНВД, условия задают регионы. Правда, не во всем. Список видов деятельности местное законодательство не сможет сократить, но может установить потенциальный доход.

Обратите внимание! Применять патенты могут исключительно ИП. При этом средняя численность работников за налоговый период не должна превышать 15 человек (рассчитывается по всем видам деятельности, в отношении которых применяются патенты)

В общем случае заявить о желании перейти на патент можно за 10 рабочих дней до начала его применения. Чтобы патент начал действовать со дня регистрации, следует подать заявление по форме 26.5-1 вместе с документами на регистрацию ИП. Вот тут начинаются сложности, с которыми самостоятельно предпринимателю, не искушенному в юридических и налоговых тонкостях, нелегко справиться.

Самые большие затруднения вызывает Лист 2 формы, где надо указать наименование деятельности. Его берем в местном законе и переписываем буква в букву. Помните, что регионы могут добавлять свои виды деятельности или дифференцировать указанные в НК. На практике это значит, что один вид деятельности может быть разбит на несколько или какие-то виды выделены обособленно.

Например, в пп. 13 п. 2 ст. 346.43 НК прописаны «услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». Их можно разделить на «производство электромонтажных работ» и «производство санитарно-технических работ, монтаж отопительных систем и систем кондиционирования воздуха», ведь подобные виды деятельности предусмотрены ОКВЭД.

Для патента существует отдельный классификатор КВПДП (любители аббревиатур аплодируют стоя). Код именно из него, а вовсе не из ОКВЭД нужно указать в Листе 2.

Сейчас тем, кто ведет деятельность на ЕНВД и патенте или собрался начать ее с 2021 года, законодатели приготовили сюрприз. Как известно, маркировка затронула уже отдельные виды товаров и успешно продолжает внедряться. Благодаря поправкам, внесенным в Налоговый кодекс Федеральным законом №325-ФЗ от 29.09.2019 г., к понятию розничной торговли для целей применения ЕНВД и патента не относится теперь торговля товарами, подлежащими обязательной маркировке: лекарствами, обувью, изделиями из натурального меха. Заметили разницу понятий? Не маркированными, а даже просто подлежащих маркировке.

Как видите, уже на начальном этапе нужно учесть массу нюансов и не оплошать с заполнением даже несложных документов. Но это, как говорится, цветочки, а ягодки впереди.

Сравнение тарифов лучших облачных онлайн-сервисов бухгалтерии

Мы собрали актуальные данные по ведущим сервисам бухгалтерии и составили сравнительную таблицу по важным их особенностям.

| Цена (месяц), руб. | Цена (квартал), руб. | Цена (год), руб. | Кол-во разных тарифов/пакетов | Онлайн-сервис | Команда профи | Выгода сервиса | |

|---|---|---|---|---|---|---|---|

| «Мое дело» | от 833 | – | – | 3 | + | + (в одном из тарифов) |

Самый простой и универсальный |

| «Контур.Эльба» | – | от 1900 | от 4900 | 4 | + | – | Есть бесплатный тариф |

| «Небо» | от 650 | от 1800 | от 6500 | 3 | + | – | Самый дешевый в месяц |

| «Кнопка» | от 7000 | – | – | 3 | – | + | Полноценная бухгалтерия со своими специалистами |

| «Бухсофт» | – | – | от 1838 | 9 | + | – | Самый дешевый в год |

| 1С Бухобслуживание Онлайн | от 800 | – | – | 5 | + | – | Гибкая настройка стоимости и функций |

| Scloud | от 700 | – | – | 2 (есть модули) | – | – | 15% скидка при покупке годовой подписки |

| «Лайв!» | от 1250 | – | от 15000 | 8 (с несколькими модулями) | – | – | Самый удобный 1С сервис с отраслевым делением |

Шаг 1

Если вы только зарегистрировали ИП, вам необходимо выбрать систему налогообложения. Сделать это можно, посчитав различные варианты будущей налоговой базы.

Например, при выборе УСН 6% вам придется платить обязательные взносы в ПФР и ФСС, а также 6% от доходов, а в случае если они превышают сумму 300 000 рублей в год, то дополнительно еще 1% от суммы превышения.

При выборе УСН 15% вы сможете вычесть из доходов свои расходы и платить помимо взносов налог 15% с чистой прибыли. Для многих сфер бизнеса, например, для магазинов, это часто бывает выгоднее.

Учтите, что сменить систему налогообложения можно только один раз в год, а если вообще не сделать выбор, то вы автоматически окажетесь на Общей системе, вести бухучет на которой намного сложнее.

Сомневаетесь, что правильно понимаете все тонкости и учли все нюансы? Будем рады помочь, проконсультировать.