Что такое общий режим налогообложения для ип

Содержание:

- Единый сельскохозяйственный налог — ЕСХН

- Стоимость бухгалтерских услуг

- Какие отчеты нужно сдавать

- «Непредпринимательские» способы снизить НДФЛ

- Какие налоги платит ИП в 2021 году?

- Что такое система налогообложения?

- НДФЛ за работников

- Пример выбора системы налогообложения

- Пример сравнения налоговой нагрузки на разных режимах для ООО

- Общая система налогообложения — ОСН

- Какой налог платит ИП: все налоги на бизнес, сроки, ставки, пояснения в таблице

- Патентная система налогообложения — патент или ПСН

- «Вмененка»

Единый сельскохозяйственный налог — ЕСХН

Налоговая ставка: 6% + НДС до 20%Отчётность: декларация + книга учёта доходов и расходов

Это режим для тех, кто занят в животноводстве, рыболовстве, растениеводстве и сельском хозяйстве. Чтобы применять ЕСХН, нужно заниматься производством сельхозпродукции. Если вы ловите рыбу на продажу, можете выбрать этот режим. Но если покупаете рыбу, вялите или сушите дома и продаёте такой продукт, то применять ЕСХН уже не получится.

Ставка ЕСХН — 6%. ИП должны вносить авансовый платёж не позднее 25 июля текущего года и платить налог полностью до 31 марта следующего года. Иногда государство предоставляет льготы предпринимателям, занятым в сельском хозяйстве: например, фермеры из Подмосковья не платят отчисления в ФНС до 31 декабря 2021 года.

У предпринимателей из сферы сельского хозяйства есть возможность не платить НДС, если доход за 2020 год не превысил 80 млн рублей. Для 2021 года установлена планка в 70 млн рублей, для 2022 и следующих годов — 60 млн рублей.

Что касается отчётности, то ИП на ЕСХН сдают декларации по каждому виду налога, ведут книгу учёта доходов и расходов. Декларацию по ЕСХН предоставляют раз в год до 31 марта, а по НДС сроки такие же, как и на остальных режимах.

ИП на ЕСХН освобождаются от уплаты налога на имущество, если оно используется в предпринимательской деятельности, например, при:

- производстве сельскохозяйственной продукции;

- переработке и продаже этой продукции;

- предоставлении фермерами услуг.

Как перейти

Чтобы применять ЕСХН, предприниматели должны получать не менее 70% дохода от сельскохозяйственной деятельности. Если вы работаете на ОСН или УСН, то перейти на единый сельскохозяйственный налог можно со следующего года. Для этого нужно отправить уведомление в ИФНС до 31 декабря. Если вы только открываете бизнес, то подать уведомление о переходе на ЕСХН можно в момент регистрации или в течение следующих 30 дней.

Стоимость бухгалтерских услуг

| Услуга | Цена |

| Бухгалтерское обслуживание организаций на ОСН – общем режиме | от 8000 руб./мес. |

| Бухгалтерское обслуживание | от 4000 руб. |

| Бухгалтерское обслуживание организаций и ИП на УСН | от 4000 руб./мес. |

| Учет кадров и заработной платы | от 3000 руб./мес. |

| Учет кассовых операций | от 3000 руб./мес. |

| Электронная отчетность | от 2000 руб./мес. |

| Нулевая отчетность, УСН | 3500 руб. |

| Нулевая отчетность, ОСН | 3600 руб. |

| Восстановление учета, УСН 6% | от 4000 руб. |

| Восстановление учета, УСН 15% | от 7000 руб. |

| Восстановление учета, ОСН | 10000 руб. |

| Бухгалтерские услуги в розничной торговле | Калькулятор |

| Бухгалтерские услуги в оптовой торговле | Калькулятор |

| Бухгалтерские услуги на производстве | Калькулятор |

| Бухгалтерские услуги в строительстве | Калькулятор |

| Подготовка и сдача одного отчета (в ИФНС, ПФР, ФСС) | от 1500 руб. |

| Подготовка и сдача всей отчетности за квартал для организаций и ИП | от 2000 руб. |

| Постановка учета | от 3000 руб. |

| Постановка (снятие) на УСН | 1500 руб. |

| Постановка (снятие) на ЕНВД | 1500 руб. |

| Постановка (снятие) на Патент | 1500 руб. |

Какие отчеты нужно сдавать

Вышеперечисленные налоги требуется не только заплатить, но и учесть в отчетности предприятия. На каждый платеж, который гражданин перечисляет в Налоговую, должен быть соответствующий отчет.

Если разделить каждый квартал на части, то за 1 квартал НДС оплачивается до 25 апреля, за 2 — до 25 июля, за 3 — до 25 октября, и за последний — до 25 января. Даты действуют в 2020 году, правительство не говорило об изменении.

Предприниматели обязаны вести журналы продаж и закупок. В одну графу записываются счета-фактуры и платежные документы, которые повлияют на количество НДС и используются при продаже товаров и услуг. Во вторую графу заполняются счета-фактуры, которые доказывают оплату налога. На основе закупок определяется размер налогового вычета.

Третьим отчетным документом является книга учета дохода и расхода или КУДиР. Она требуется только ИП, юридические лица ее не заполняют. Авансовые платежи вносятся ежегодно, если другое не установлено в определенном регионе страны.

Требуется отправлять документы в налоговую, где было зарегистрировано ИП. Все бумаги можно оформить и отправить онлайн, личное присутствие необходимо только при регистрации предприятия.

Многих предпринимателей пугает количество документации на ОСНО, однако бездумно отказываться от этой системы не стоит. У нее есть определенные плюсы, которыми можно грамотно пользоваться.

«Непредпринимательские» способы снизить НДФЛ

Кроме рассмотренного профвычета, который возникает у ИП в результате бизнес-деятельности, предприниматель также может уменьшить свой НДФЛ за счет стандартных, социальных и имущественных вычетов. Их перечень приведен в ст. 218–220 НК РФ.

Рассмотрим особенности применения вычетов на примере расходов по обучению.

Так, право получить вычет по расходам на обучение детей сохраняется до достижения ими 24 лет. При расчете вычета на обучение детей может быть учтена сумма расходов на каждого ребенка в 50 000 руб.

Пример

У предпринимателя Михайлова Д. Б. двое детей.

Сын посещает дошкольное отделение школы № 2025 г. Москвы. Расходы за год на его содержание в школе составили 30 000 руб.

Также он посещает школу искусств, годовое обучение в которой составляет 25 000 руб.

Дочь посещает ГБОУ «Спортивная школа № 7», где стоимость занятий в год определена в 54 000 руб.

В связи с производимыми расходами ИП Михайлов Д. Б. намерен заявить вычет по расходам на обучение в сумме 100 000 руб. (50 000 руб. × 2), который даст ему возможность снизить уплачиваемый за год налог на 13 000 руб. (100 000 руб. × 13%).

Общий размер расходов, по которым предпринимателю может быть предоставлен социальный вычет, за исключением понесенных затрат на дорогостоящее лечение и обучение детей, не может превышать 120 000 руб.

Пример

В 2021 году ИП Михайлов Д. Б. оплатил свою учебу по программе MBA в сумме 60 000 руб. и программу годового обслуживания в медицинской клинике в сумме 80 000 руб.

Итого произведенные ИП Михайловым Д. Б. расходы на социальные нужды составили 60 000 + 80 000 = 140 000 руб.

Однако в связи с существующими ограничениями по величине суммы в составе социальных вычетов из 140 000 могут быть учтены только 120 000 руб.

Подробнее о применении социальных вычетов можно узнать здесь.

Какие налоги платит ИП в 2021 году?

Всем работодателям необходимо сдавать отчетность за своих сотрудников.

Более подробно про отчетность за работников

Налог на имущество физических лиц

Налогом на имущество облагается недвижимость, которую ИП на ОСНО использует в своем бизнесе. Это может быть квартира, комната, жилой дом, в том числе объект незавершенного строительства, хозяйственное строение или сооружение, гараж, машино-место. Ставка налога варьируется от 0,1% до 2%.

Исчисляют налог на имущество специалисты инспекции. Предприниматель получает уведомление и производит платеж не позднее 1 декабря следующего года. Отчетность по этому налогу не подается.

В соответствии с пп. 1 п. 2 ст. 6 402-ФЗ, индивидуальные предприниматели вправе не вести бухгалтерский учет. В связи с этим не является обязательной учетная политика ИП на ОСНО. Чтобы воспользоваться такой возможностью, учет доходов и расходов следует осуществлять в Книге учета доходов и расходов ИП. Более подробно об этом можно почитать здесь.

Отказ от ведения бухучета является правом, а не обязанностью ИП. Поэтому при желании предприниматель может вести бухучет в обычном порядке: с применением двойной записи и обычных бухгалтерских регистров.

Если ИП является работодателем или нанимает физических лиц по договорам гражданско-правового характера, он должен перечислить в бюджет НДФЛ с выплат, которые им производит.

Налог уплачивается из сумм, которые начислены физическому лицу. Порядок такой:

- производится начисление облагаемого НДФЛ дохода;

- рассчитывается сумма налога с учетом полагающихся работнику вычетов (статьи 218-220 НК РФ);

- полученная сумма удерживается из дохода и не позднее следующего дня переводится в бюджет.

Для отдельных видов доходов установлен собственный срок уплаты налога. Например, НДФЛ с больничного пособия или отпускных нужно перечислить до конца месяца, в котором они выплачены. Отчетность по НДФЛ за сотрудников подается в виде расчета 6-НДФЛ — по окончании каждого отчетного квартала, не позднее последнего дня следующего месяца.

Бесплатное бухгалтерское обслуживание от 1С

Каждый предприниматель, вне зависимости от того, какой он выбрал режим налогообложения, платит на свое страхование такие взносы:

- Медицинские. В 2021 году — 8 426 рублей.

- Пенсионные. Сумма взноса состоит из двух частей. Первая часть фиксированная — 32 448 рублей за полный 2021 год. Если доход предпринимателя не превышает 300 000 рублей, он платит только эту часть. Если его доход больше, то с суммы превышения он уплачивает 1%. ИП на ОСНО для расчета этой суммы уменьшает полученные доходы на профессиональные вычеты.

Медицинские взносы и первая часть пенсионных уплачиваются в течение календарного года. Расчетную часть пенсионных взносов нужно перечислить не позднее 1 июля следующего года. Отчетность по собственным взносам ИП не сдается.

Что такое система налогообложения?

Под системой налогообложения понимают порядок взимания налогов, то есть тех денежных отчислений, которые каждое лицо, получающее доход, отдаёт государству. Налоги платят не только предприниматели, но и обычные граждане, чей доход состоит только из зарплаты. При грамотном планировании налоговая нагрузка бизнесмена может быть ниже, чем подоходный налог наемного работника.

Ну и коль мы говорим о системе налогообложения, то надо понимать ее основные элементы. Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

- объект налогообложения – прибыль, доход или иная характеристика, при появлении которой возникает обязанность платить налог;

- налоговая база – денежное выражение объекта налогообложения;

- налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате;

- налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

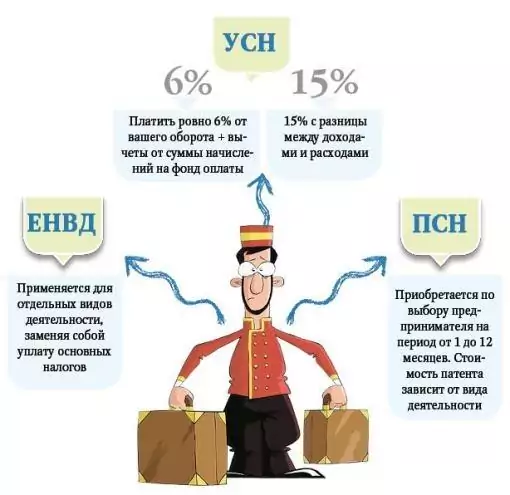

На сегодняшний день в России можно работать в рамках следующих налоговых режимов (систем налогообложения):

- ОСНО – общая система налогообложения;

- УСН – упрощённая система налогообложения в двух разных вариантах: УСН Доходы и УСН Доходы минус расходы;

- ЕНВД – единый налог на вмененный доход (отменяется с 2021 года);

- ЕСХН – единый сельскохозяйственный налог;

- Патентная система налогообложения (только для налогообложения ИП)

- НПД — налог на профессиональный доход (доступен ИП и физическим лицам без регистрации ИП).

Как видим, есть из чего выбрать.

Примечание: Есть еще одна редко используемая система налогообложения — при выполнении соглашений о разделе продукции, которая применяется при добыче полезных ископаемых, но мы не будем рассматривать ее в рамках этой статьи.

Давайте ознакомимся с главными элементами российских налоговых режимов. Учтем, что на ОСНО платят несколько разных налогов: НДС, налог на имущество организаций или физических лиц, плюс ИП на ОСНО платят налог на доходы физических лиц, а организации — налог на прибыль.

| Элемент | УСН | ЕНВД | ЕСХН | ПСН | ОСНО |

|---|---|---|---|---|---|

| Объект налогообложения | Доходы (для УСН Доходы) или доходы, уменьшенные на расходы (для УСН Доходы минус расходы | Вмененный доход налогоплательщика | Доходы, уменьшенные на величину расходов | Потенциально возможный к получению годовой доход |

Для налога на прибыль — прибыль, то есть доходы, уменьшенные на величину расходов. Для НДФЛ — доход, полученный физлицом. Для НДС – доход от реализации товаров, работ, услуг. Для налога на имущество организаций и физлиц – недвижимое имущество. |

| Налоговая база | Денежное выражение доходов (для УСН Доходы) или денежное выражение доходов, уменьшенных на расходы (для УСН Доходы минус расходы) | Денежная величина вмененного дохода | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение потенциально возможного к получению годового дохода |

Для налога на прибыль — денежное выражение прибыли. Для НДФЛ – денежное выражение дохода или стоимость имущества, полученного в натуральной форме. Для НДС – выручка от реализации товаров, работ, услуг. Для налога на имущество организаций – среднегодовая стоимость имущества. Для налога на имущество физлиц- инвентаризационная стоимость имущества. |

| Налоговый период | Календарный год | Квартал | Календарный год | Календарный год либо срок, на который выдан патент |

Для налога на прибыль — календарный год. Для НДФЛ – календарный год. Для НДС – квартал. Для налога на имущество организаций и физлиц – календарный год. |

| Налоговые ставки | по регионам от 1% до 6% (для УСН Доходы) или от 5% до 15% (для УСН Доходы минус расходы) | 15% величины вмененного дохода | 6% от разницы между доходами и расходами | 6% потенциально возможного к получению годового дохода |

Для налога на прибыль – 20% в общем случае, и от 0% до 30% для отдельных категорий плательщиков. Для НДФЛ – от 13% до 30%. Для НДС – 0%, 10%, 20% и расчетные ставки в виде 10/110 или 20/120. Для налога на имущество организаций – до 2,2% Для налога на имущество физлиц – до 2%. |

НДФЛ за работников

Если ИП является работодателем или нанимает физических лиц по договорам гражданско-правового характера, он должен перечислить в бюджет НДФЛ с выплат, которые им производит.

Налог уплачивается из сумм, которые начислены физическому лицу. Порядок такой:

- производится начисление облагаемого НДФЛ дохода;

- рассчитывается сумма налога с учетом полагающихся работнику вычетов (статьи 218-220 НК РФ);

- полученная сумма удерживается из дохода и не позднее следующего дня переводится в бюджет.

Для отдельных видов доходов установлен собственный срок уплаты налога. Например, НДФЛ с больничного пособия или отпускных нужно перечислить до конца месяца, в котором они выплачены. Отчетность по НДФЛ за сотрудников подается в виде расчета 6-НДФЛ — по окончании каждого отчетного квартала, не позднее последнего дня следующего месяца.

Пример выбора системы налогообложения

Давайте посчитаем налоги для гипотетической компании. Это же можно сделать на специальных калькуляторах. ОСНО не будем брать в расчет, поскольку она дороже и сложнее в расчетах. О ее преимуществах расскажем ниже.

- Название: ООО «Огурчик»

- Вид деятельности: магазин непродовольственных товаров

- Регион регистрации: Кировская область

- Предполагаемый ежемесячный доход: 1 млн рублей

- Площадь торгового зала: 50 кв.м;

- Предполагаемый расход: 750 000 рублей в месяц

- Число сотрудников: 5 человек

- Страховые взносы: 15 тыс рублей

Патент для этой компании не применим, поскольку не подходит организационно-правовая форма.

«Огурчик» может воспользоваться ЕНВД, УСН, ОСНО (в расчетах не участвует как невыгодный). Лимиты этих систем компания не преодолела.

Расчет ЕНВД

При расчете доходы и расходы не учитываются. Налоговая база рассчитывается из вмененной величины дохода. Для каждого региона и вида деятельности сумма будет отличаться.

БД*ФП*К1*К2*15%, где

БД — 1800 руб;

ФП — 50 кв;

К1 — 1,915;

К2 — 0,28 (для районов Кировской обл).

Итак, вмененный доход составит 48 258 рублей в месяц. Умножаем его на ставку налога 15% и получаем 7238 рублей в месяц. В год — 86 865 рублей. Эту сумму можно еще уменьшить на сумму страховых взносов, но не более, чем наполовину.

Итого налогов будет начислено — 43 432 рублей за год.

Расчет УСН с признаком «Доходы»

Налоговая база в этом случае — все доходы компании. У «Огурчика» — 1 млн рублей в месяц.

Считаем: 1 000 000*12*6%=720 000. Сумму можно уменьшить на сумму страховых взносов, но не более, чем в два раза. «Огурчик» за год выплатит 180 000 рублей страховых взносов.

Итого налогов будет начислено 540 000 рублей в год.

Расчет УСН «Доходы минус расходы»

Считаем налоговая база за год — 3 млн рублей (12 млн руб доходов минус 9 млн руб расходов).

Умножаем налоговую базу на налоговую ставку 15%, получаем 450 000 рублей. Уменьшать ее на сумму страховых взносов нельзя, но их можно учитывать в расходах.Сведем данные в таблицу:

| ЕНВД | УСН «Доходы» | УСН «Доходы минус расходы» |

| 43 432 руб | 540 000 руб | 450 000 руб |

Получается, что ЕНВД для «Огурчика» самый выгодный режим. Но это нельзя отнести к каждой торговой организации.

В нашем примере К2, который устанавливают региональные власти очень низкий. Если бы это значение было 0,9, то сумма налога к уплате увеличилась почти в три раза.

Или еще одна ситуация — доходы магазина не 1 млн, а меньше. Налоги на УСН будут снижаться с изменением дохода, а ЕНВД останется прежним, поскольку расчет идет не по доходам, а квадратным метрам торговых площадей.Начинающей фирме ЕНВД может быть невыгодным, поскольку не каждый магазин с первого дня открытия начнет приносить прибыль. Заметим, что ЕНВД должен уплачиваться с первого месяца начала работы, даже если торговля фактически не велась. На упрощенке налог рассчитывается только при наличии доходов.

При таком раскладе, если будущий доход еще неизвестен, то лучше выбрать УСН.

Пример сравнения налоговой нагрузки на разных режимах для ООО

ООО «Солнышко» планирует открыть магазин непродовольственных товаров в городе Вологда. Имеются следующие данные:

- предполагаемый оборот, т.е. доход от реализации в месяц – 1 млн. рублей (без НДС);

- предполагаемые расходы (закупка товаров, аренда, зарплата, страховые взносы и прочее) в месяц – 750 тыс. рублей;

- площадь торгового зала – 50 кв. м;

- число работников – 5 человек;

- сумма страховых взносов за работников в месяц – 15 тыс. рублей.

По виду деятельности магазин непродовольственных товаров (с учетом того, что это ООО, для ИП был бы возможен еще и патент) удовлетворяет требованиям следующих систем налогообложения: ЕНВД, УСН и ОСНО. Поскольку ООО «Солнышко» соответствует ограничениям, установленным для льготных режимов, то сравнивать будем только ЕНВД, УСН Доходы, УСН Доходы минус расходы. ОСНО в расчетах не участвует, как однозначно невыгодный вариант.

1.Для ЕНВД доходы и расходы в учет не берутся, а расчет вмененного налога производится по формуле: БД * ФП * К1 * К2 * 15%:

- БД для розничной торговли равен 1800 руб.,

- ФП – 50 (кв. м),

- К1 для 2019 года — 1,915,

- К2 для г. Вологды равен в этом случае 0.52.

Сумма вмененного дохода составит 89 622 рубля в месяц. Рассчитаем ЕНВД по ставке 15% — равно 13 443 рублей в месяц. Итого, за год ЕНВД составит 161 320 рублей. Эту сумму можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Годовая сумма ЕНВД к уплате составит 80 660 рублей (напоминаем, что рассчитывают и платят ЕНВД поквартально).

2. Для УСН Доходы расчет единого налога выглядит так: 1 млн. рублей * 12 мес. * 6% = 720 000 рублей. Эту сумму тоже можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Считаем: 720 000 – 180 000 (страховые взносы за работников в год) = 540 000 рублей единого налога к уплате за год.

3. Для УСН Доходы минус расходы – обычная налоговая ставка в Вологодской области равна 15%. Считаем: 12 млн. рублей (доходы за год) минус 9 млн. рублей (расходы за год) = 3 млн. рублей * 15% = 450 000 рублей единого налога к уплате за год. Уменьшать эту сумму за счет страховых взносов мы здесь не можем, а можем только учитывать взносы в расходах.

Примечание: расчет и уплата единого налога на УСН происходит несколько в ином порядке — через выплату авансовых платежей поквартально, но на годовую итоговую сумму налога это не влияет.

Итого: Самым выгодным вариантом в этом конкретном случае оказался ЕНВД.

Означает ли это, что ЕНВД для всех предприятий торговли — самый выгодный режим? Конечно же, нет. Давайте немного изменим расчетные показатели. Пусть, например, К2 в формуле составит 0,9 (напоминаем, что К2 устанавливают региональными законами), тогда годовая сумма вмененного налога к уплате составит уже 139 603 рубля. А если выручка магазина будет не 1 млн. рублей, а 300 тыс. рублей в месяц, то единый налог на УСН Доходы составит 108 000 рублей, в то время как сумма ЕНВД не снижается при уменьшении оборота, т.к. рассчитывается на базе физического показателя, в данном случае кв. м.

Если же еще предположить, что даже на такие, довольно скромные обороты, магазин выйдет не в первый месяц своей работы, то плательщик ЕНВД должен все равно платить фиксированную расчетную сумму налога с первого дня постановки на учет, в то время как упрощенец начнет рассчитывать единый налог только с началом получения доходов. С учетом такого расклада выгоднее становится УСН Доходы. Именно поэтому начинающему бизнесмену, когда реальный доход еще неизвестен, рекомендуют поработать на УСН.

Обращаем внимание всех ООО – организации могут уплатить налоги только путем безналичного перечисления. Это требование ст

45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам открыть расчетный счет на выгодных условиях.

Общая система налогообложения — ОСН

Налоговая ставка: НДФЛ 13 или 15% + НДС до 20% Отчётность: декларации по каждому виду налога и книги учёта

Это базовая система налогообложения для ИП. Если при регистрации не выбрать другой режим, значит, предприниматель автоматически окажется на ОСН. Всё потому, что это единственная система, которая подходит любому бизнесу. На ней нет ограничений по выручке и видам деятельности, нанимать можно любое количество сотрудников и работать со всеми клиентами: физическими и юридическими лицами.

Бизнес на общей системе налогообложения платит два вида налогов:

- НДФЛ. Считается с дохода ИП за год. Если он до 5 млн рублей, то налог нужно заплатить по ставке 13%. Если больше, то процент повышается до 15%. При этом платить по увеличенной ставке нужно только за сумму превышения. Например, если предприниматель заработает 6 млн рублей в год, то заплатит 13% с 5 млн и 15% с оставшегося миллиона. Такой порядок действует для доходов, полученных после 1 января 2021 года;

- НДС. Начисляется, когда предприниматель продаёт товары, предоставляет услуги, выполняет работы или ввозит продукцию из-за границы. В большинстве случаев НДС равен 20%, но есть исключения. Ставка по налогу в два раза ниже на детские товары, продукты питания, книги, печатные издания и медицинские товары. Если продаёте за рубеж, НДС можно не платить. Также предприниматель освобождается от налога на добавленную стоимость на год, если за последние 3 месяца он заработал с продажи товаров или услуг менее 2 млн рублей.

Если ИП использует в бизнесе недвижимость, земельный участок или автомобиль, то налог нужно платить ещё и с этой собственности.

Общая система налогообложения подходит тем, кто:

- занимается оптовой торговлей;

- работает с корпорациями. Они применяют ОСН и выбирают поставщиков на этом же режиме. Так крупные компании могут вычесть НДС из расходов и вернуть себе деньги;

- имеет право на налоговые вычеты. Основания для них такие же, как и у физических лиц. Например, можно купить жильё в ипотеку и уменьшать НДФЛ на размер ежемесячных платежей.

Отчётность предпринимателей на ОСН самая сложная. Нужно сдавать два вида деклараций:

- 3-НДФЛ — раз в год до 30 апреля;

- по НДС — раз в квартал до 25 числа месяца, который следует за отчётным периодом. Например, за I квартал надо отчитаться до 25 апреля.

Если срок предоставления декларации выпадает на выходной, то подать её следует не позднее первого рабочего дня.

Кроме того, нужно вести книги учёта доходов и расходов, покупок и продаж. Заполнять их можно в бумажном или электронном виде самому, через банковские сервисы или с помощью бухгалтера. Документов у предпринимателей на ОСН немало, поэтому пригодится профессионал, который будет вести документооборот.

Чтобы упростить учёт и ничего не забыть, можно воспользоваться сервисами онлайн-бухгалтерии для бизнеса.

Какой налог платит ИП: все налоги на бизнес, сроки, ставки, пояснения в таблице

Это большая группа налогов, которые платят ИП фактически за то, что ведут свое дело. В 2019 году для предпринимателей доступны следующие варианты налогообложения:

ОСНО – это общая система, она не предполагает для ИП поблажек или особых условий налоговых платежей. Большинство предпринимателей стараются ее избегать и оказываются на общем режиме по ошибке (если пропустили срок перехода на спецрежим) или если не вписываются на другие (упрощенные) системы по установленным ограничениям.

|

Какие налоги платит ИП |

Ставка налога |

|

ОСНО может применяться всеми ИП без ограничений, независимо от региона, размера прибыли и количества сотрудников. |

|

|

НДФЛ (за себя) — Это фактически налог на прибыль. Уплачивается до 15 июля следующего года. В течение года перечисляются авансовые платежи. |

13% с доходов. Доходы можно уменьшить на документально подтвержденные расходы либо на 20% без документов |

|

НДС платиться ежеквартально до 25 числа следующего за кварталом месяца |

0%, 10%, 20%. Сумма налога рассчитывается как разница между НДС при продаже и НДС при покупке. |

|

Налог на имущество физлиц (если ИП собственник) уплата до 1 декабря следующего года |

Ставка устанавливается местными властями, но не выше 2%. |

|

Торговый сбор. Фактически уплачивается только в Москве. Перечисляется ежеквартально до 25 числа следующего за кварталом месяца |

Размер установлен в рублях в зависимости от района города Законом г. Москвы «О торговом сборе» от 17.12.2014 г. № 62. |

ЕНВД (вмененка) — действует не во всех регионах и только по видам деятельности, которые установлены местными властями. В 2021 году режим полностью отменяется по всей стране, поэтому скоро придется искать альтернативу.

|

Ограничения: менее 100 работников |

|

|

ЕНВД — размер налога не зависит от реально полученной прибыли, а рассчитывается из показателей, которые установлены государством. Уплачивается ежеквартально до 25 числа следующего за кварталом месяца |

15% применяется для вмененного (предположительного) дохода для каждого направления бизнеса, который теоретически получает предприниматель в зависимости от количества сотрудников, площади торгового зала, вместимости транспорта и пр. |

УСН (упрощенка) действует во всех регионах.

|

Ограничения: менее 100 работников, доход менее 150 млн. руб. с начала года |

|

|

Налог при УСН «Доходы» — в расчет налога принимаются только доходы, расходы не учитываются. Платежи можно уменьшить на страховые взносы |

15%, в некоторых регионах устанавливается местными властями до 5% |

|

Налог при УСН «Доходы минус расходы». Рассчитывается разница между выручкой и расходами. Оба вида налога уплачиваются до 30 апреля следующего года. В течение года перечисляются авансовые платежи |

6%, в некоторых регионах устанавливается местными властями до 1%. Если расходы превышают доходы, то уплачивается минимальный налог 1% от дохода. |

ПСН (патент) действует только на определенные виды деятельности, которые устанавливает региональное законодательство

|

Ограничения: работников не более 15 человек, доход не более 60 млн. руб. в год |

|

|

ИП оплачивает стоимость патента на любой срок от 1 до 12 месяцев. Фактически это и есть налог на прибыль, он перечисляется не позднее срока окончания патента |

4-6% от размера потенциально получаемого дохода по каждому виду деятельности. Размер дохода и ставку устанавливает региональное законодательство. |

НПД (налог на профессиональный доход/налог для самозанятых) действует на территории Москвы, Московской, Калужской области и в Татарстане.

|

Ограничения: нельзя нанимать работников, доход за год не более 2,4 млн. руб. |

|

|

НПД уплачивается со всех доходов самозанятого ежемесячно до 25 числа следующего месяца |

4% с доходов от физлиц |

|

6% с доходов от организаций и ИП |

ЕСХН (единый сельскохозяйственный налог) – предусмотрен для предпринимателей, у которых объем производства и реализации сельхозпродукции не менее 70%.

|

ЕСХН перечисляется до 31 марта следующего года, в течение года уплачивается авансовый платеж |

0-6% с разницы между доходами и расходами. Ставка налога устанавливается региональным законодательством |

|

НДС с 1 января 2019 года |

В общем порядке |

Следующим пунктом рассмотрим страховые взносы ИП за самого себя. Эти платежи уплачиваются, даже если предприниматель не работал по причине болезни или если не было прибыли.

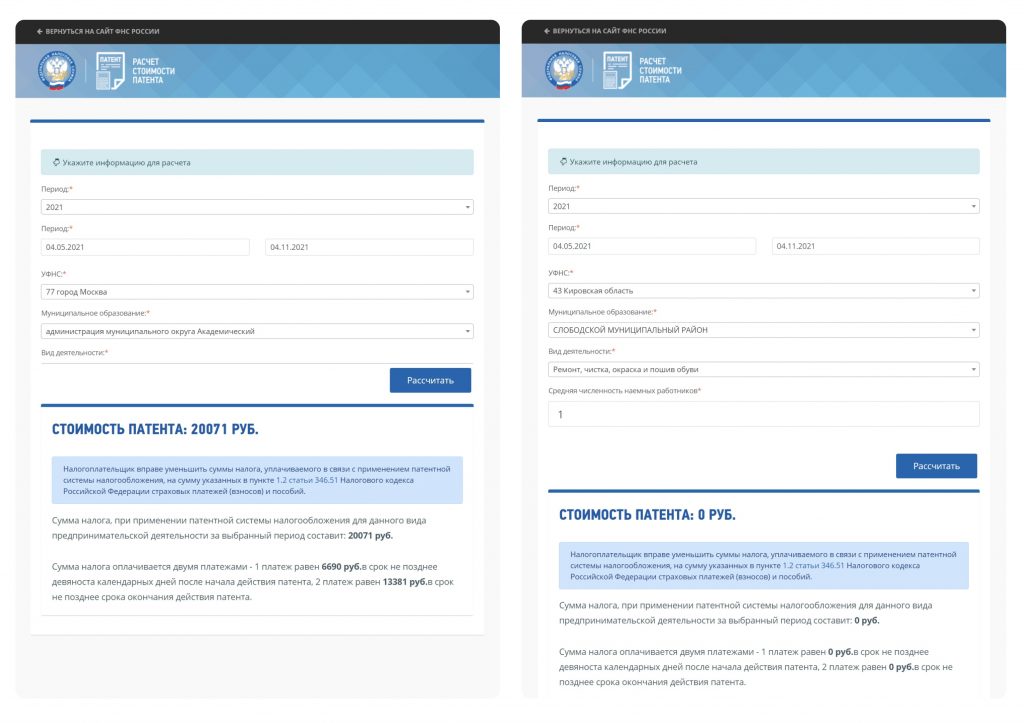

Патентная система налогообложения — патент или ПСН

Налоговая ставка: 6%Отчётность: освобождены

Патент — специальный налоговый режим для предпринимателей. Он считается простым, потому что ставка низкая и отчётности нет, кроме книги учёта доходов.

Предприниматель на патенте покупает право работать в определённой отрасли. Но сделать это могут не все. Патент используют только те, у кого:

- годовой доход не выше 60 млн рублей;

- не более 15 наёмных сотрудников.

Регионы сами определяют виды бизнеса, которым разрешено использовать ПСН, а Налоговый кодекс добавляет несколько ограничений. По НК могут работать на патенте ремонтные мастерские, салоны красоты, парикмахерские, фотоателье, клининговые компании и звукозаписывающие студии. Весь перечень направлений бизнеса нужно смотреть в законе вашего субъекта.

Нельзя применять патент, чтобы добывать и продавать полезные ископаемые, заниматься оптовой торговлей, производить подакцизные товары, в том числе алкоголь, и торговать предметами, подлежащими обязательной маркировке: обувью, одеждой, лекарствами, меховыми изделиями.

Полный список запрещённых видов деятельности по патенту — в Налоговом кодексе (п. 6 ст. 346.43).

ИП на патенте платит налог по ставке 6%, но она может быть снижена до нуля в субъектах РФ. Например, мастерская по ремонту обуви в Кировской области полгода может работать на ПСН бесплатно. А в Москве предприниматель на этих же условиях заплатит более 20 тыс. рублей.

В Москве патент для ремонтной мастерской существенно дороже.

Стоимость патента по России отличается потому, что в налог рассчитывается не от того, сколько реально заработал предприниматель, а от размера потенциального дохода, который установлен в регионе для конкретного вида деятельности. Цена также зависит от срока действия патента: чем дольше, тем дороже. Узнать стоимость патента в вашем субъекте можно на сайте ФНС.

С 2021 года ИП вправе уменьшать размер налога на сумму страховых взносов.

Когда предприниматель покупает патент на срок до 6 месяцев, оплатить налог он может в любой момент во время этого периода. Если срок от полугода до года, то треть суммы нужно заплатить в первые 90 дней, а остальное — до окончания действия патента. Патент оформляется максимум на 12 месяцев. Чтобы продолжить работу, каждый год необходимо получать его заново.

Предприниматель может купить несколько патентов, чтобы заниматься разными видами деятельности или работать в разных регионах

В таком случае важно соблюдать ограничения по заработку и найму специалистов, потому что сумма дохода и количество сотрудников суммируются по всем действующим патентам. Например, если вы открыли мастерскую по ремонту и шиномонтаж на ПСН, то имеете право нанять 15 человек не в каждый из этих бизнесов, а всего

И то же самое с выручкой.

ИП на патенте не платит налог за имущество, которое используют в предпринимательских целях. Исключение составляет недвижимость, налоговая база по которому исчисляется из кадастровой стоимости. Сдавать декларации в ФНС тоже не нужно — только вести книгу учёта доходов.

Патент можно совмещать с другими налоговыми режимами: ОСН, УСН и ЕСХН. Например, его часто применяют вместе с упрощёнкой. Это выгодно, если предприниматель не планирует зарабатывать более 60 млн в год, но хочет нанять больше сотрудников, чем разрешено на ПСН

Но важно учесть, что из всех трудоустроенных специалистов не более 15 должны быть заняты в деятельности по патенту

Например, владелец кировской мастерской по ремонту обуви работает по патенту. А ещё у него есть свой магазин, в котором он продаёт обувь. Заниматься такой деятельностью по ПСН нельзя, поэтому предприниматель дополнительно применяет УСН «Доходы минус расходы». Так он смог открыть несколько торговых точек по городу, нанять продавцов, организовать доставку клиентам. Всего на него работает около 50 человек, но именно в мастерской устроены не более 15.

Как перейти

Чтобы применять ПСН, в местную налоговую инспекцию нужно подать заявление на получение патента. Документ можно отправить в электронной форме, отнести лично, передать через представителя или почтовую службу с описью вложения. Решение о выдаче патента или отказе предприниматель получит в течение 5 дней.

«Вмененка»

Компании и ИП могут выбрать «вмененную систему» добровольно. Однако далеко не во всех регионах есть такая возможность. Например, данный спецрежим не действует в городе Москве, а в Санкт — Петербурге его можно применять с учетом ограничений.

Кроме того, НК РФ установлены ограничения, которые распространяются на всех претендентов, желающих стать плательщиками ЕНВД:

- количество работников — не более 100 человек;

- остаточная стоимость ОС не более 150 млн. рублей;

- доля участия других юр.лиц — не больше 25%.

ЕНВД применяется в отношении отдельных видов предпринимательской деятельности. Их перечень приведен в п. 2 ст. 346.26 НК РФ:

- розничная торговля;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- распространение и (или) размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом;

- услуги стоянок.

В применении данного спецрежима есть масса плюсов. Самый главный — плательщики «вмененного» налога могут не платить ряд обязательных платежей в бюджет. Так, организации освобождаются от уплаты:

- налога на прибыль;

- налога на имущество. Причем данное освобождение не касается недвижимости, налоговая база по которым определяется как ее кадастровая стоимость;

- НДС.

Предприниматели-плательщики ЕНВД не платят НДФЛ, налог на имущество и НДС.

Налоговая база — величина вмененного дохода, которая рассчитывается как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

К2 зависит от особенностей ведения предпринимательской деятельности, в том числе от ассортимента товаров (работ, услуг), сезонности, режима работы, величины доходов и т.д.

Кроме того, сумму исчисленного налога можно уменьшить на величину:

- страховых взносов, исчисленных с выплат работников «вмененщика»;

- больничных пособий, выплаченных за счет работодателя;

- платежей по договорам добровольного страхования работников.

При этом сумма вычета не должна превышать половины суммы исчисленного налога.

ИП могут уменьшать налога на взносы на ОПС и ОМС, уплаченные за свое страхование.

Важное условие: преференцией можно воспользоваться, если ККТ зарегистрирована в налоговых органах с 01.02.2017 по 01.07.2019 (если ИП занимается торговлей в розницу или занимается общепитом — до 01.07.2018). Право на вычет нужно заявить посредством декларации. В ней необходимо прописать сумму расходов на приобретение онлайн-техники

Перейти на ЕНВД можно посредством подачи заявления в ИФНС по месту ведения деятельности, по месту нахождения организации (месту жительства индивидуального предпринимателя) при осуществлении:

- развозной или разносной розничной торговли;

- размещения рекламы на транспортных средствах;

- оказания автотранспортных услуг по перевозке пассажиров и грузов.

Перейти на другой режим налогообложения можно с начала календарного года.