Государственный долг и его структура

Содержание:

- Виды внешних долгов

- Рост госдолга – хорошо или плохо?

- Кто и сколько должен нам

- Значение изменения госдолга для граждан

- Другие бюджетные показатели в России

- Любые санкции мы можем обойти

- Структура внешнего долга

- 2019: Страны с крупнейшими долгами перед Россией

- Госгорпорации должны сами себе

- С банком понятно, а что с государством?

- Чем грозят санкции против российского госдолга

- Как покрывается и обслуживается долг

- Внешний долг России

- И, наконец, о «прощённых» государствам Африки $20 миллиардах

- Показатели, характеризующие внешний долг

- Внешний долг России в 2021 году

- Способы регулирования внешнего долга

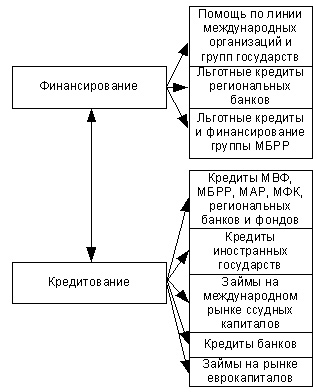

Виды внешних долгов

Различают внешний долг государственный и корпоративный, когда субъекты экономической деятельности имеют задолженность перед иностранными кредиторами. Государственный складывается из внешних обязательств органов власти и управляющих структур. Сюда входят и гарантии под займы частного капитала.

Корпоративный долг – долг частных или государственных компаний. Корпоративный долг является составляющей в расчете общего внешнего долга. Государство не имеет обязательств по корпоративным долгам, если нет госгарантий.

Внешний долг делится на текущий и общегосударственный. В текущем учитываются суммы для выплат по долговым обязательствам текущего года. Общегосударственный объединяет все текущие долги и задолженность, которая будет погашаться в дальнейшем.

В структуре долга выделяют краткосрочные займы на срок не более 1 года, среднесрочные – на 5 лет и долгосрочные займы на срок свыше 5 лет. Именно краткосрочные кредиты наиболее обременительны для государства, что объясняется высокими процентными ставками и сжатыми сроками возврата. Подобные займы приходится консолидировать или пролонгировать, что возможно лишь при согласии кредиторов.

Различие между госдолгом и внешним долгом

Под государственным долгом понимается вся совокупность долговых обязательств включая проценты перед физическими и юридическими лицами внутри страны, а также перед международными организациями, банками и странами с выплатами в конкретный срок.

На формирование государственного долга не влияет задолженность других стран этому государству. Взятые обязательства по возмещению кредитов страны-должника не привязываются к возврату собственного займа.

Внешний долг входит в структуру государственного наравне с внутренним. Под внешним долгом понимаются обязательства по всем видам займов у нерезидентов страны и проценты по принятым обязательствам.

Рост госдолга – хорошо или плохо?

Наращивание госдолга в 2021 году – судя по всему, единственно возможный вариант. Государство должно преодолеть последствия кризиса, оплатить огромные расходы на здравоохранение, да и национальные проекты никто не отменял. К тому же ожидается, что вскоре власти введут новые меры социальной поддержки, которые потребуют дополнительных бюджетных расходов.

Поэтому министр финансов Антон Силуанов считает, что увеличение госдолга – мера вынужденная. Да и уровень в 20% от ВВП – совершенно не опасен, при этом дополнительные деньги пойдут на поддержку населения и экономики. Правда, такой уровень госдолга возвращает Россию к ситуации 2004 года – именно тогда долги государства находились на таком уровне.

Однако глава Центробанка Эльвира Набиуллина так не считает. По ее мнению, любое наращивание госдолга – явление нежелательное. Она напоминала Минфину что брать в долг на развитие можно только в ограниченном объеме. А все страны, которые переставали следить за госдолгом, в итоге получили огромные проблемы. Кстати, Центробанк не так давно выступал против продления программы льготной ипотеки, а еще раньше ограничивал потребительское кредитование и предупреждал о новом пузыре.

Но на чьей стороне правда? Независимые аналитики считают, что пока все же прав Минфин. Большинство стран в кризис наращивает госдолг, и делают они это в куда больших масштабах, чем Россия. Например, развивающиеся страны в течение 2021 года увеличат госдолг более чем на 10% в среднем, тогда как долги России вырастут всего на 6,4 процентных пункта к ВВП. А недавно Антон Силуанов рассказал, что госдолг может вырасти еще меньше – если государство использует остатки бюджетных средств с прошлого года.

То есть, российский госдолг растет медленнее, чем долги других стран, и при нынешнем своем значении не угрожает финансовой стабильности страны. Тем не менее, экономисты предупреждают – увеличивать госдолг и дальше может быть чревато проблемами:

- риск возможных санкций. Если западные страны введут ограничения касательно российского долга, инвесторы могут предъявить все скупленные облигации к оплате. И тогда оплачивать их придется за счет ФНБ, иначе котировки российских облигаций упадут так сильно, что потянут за собой рубль;

- государство вынуждено конкурировать с частным сектором за деньги инвесторов. Конкуренция на долговом рынке означает, что эмитенты ценных бумаг готовы давать более высокие проценты по ним – то есть, бюджет несет повышенные расходы по процентам. А еще все деньги концентрируются в руках государства, и частному сектору их остается недостаточно. В итоге деньги инвесторов «проедаются», а не работают в реальном секторе экономики;

- более серьезное наращивание госдолга грозит проблемами с долговой устойчивостью. Как отмечает Оксана Васильева, 20% от ВВП – это действительно невысокий долг, но уже при долге в сумме 40-50% ВВП начинается критический уровень долговой зависимости;

- наращивание долгов не снимает проблему бюджетного дефицита, а только усугубляет ее, считает публицист Андрей Паршев. По его словам, государству рано или поздно все равно придется прибегнуть к эмиссии денег, чтобы расплатиться по долгам – что отразится на ценах.

Таким образом, наращивать госдолг можно, но только не очень активно (не доводить его до 50% от ВВП и выше), не забывая при этом искать более адекватные способы покрыть бюджетный дефицит. Например, вместо роста долгов можно сократить некоторые бюджетные расходы, а еще более тщательно контролировать налогоплательщиков и таможенные операции – чтобы получить больше доходов.

Но все же в сложившейся ситуации рост госдолга никак не мешает России – привлеченные деньги все равно пойдут на выплаты бизнесу (льготные кредиты и субсидии) и населению (пособия и другие виды социальной помощи). При этом выплаченные населению деньги в конечном счете получит бизнес – ведь пособия получают в основном малообеспеченные семьи, которые вскоре тратят деньги на продукты и другие товары.

Кто и сколько должен нам

Итак, по данным Всемирного банка, на конец 2019 года около 30 развивающихся стран были должны России почти $22,9 миллиарда по двусторонним займам: это либо долги государств, либо долги юридических лиц, гарантированные государствами.

В списке крупнейших заёмщиков – суверенных должников России – Белоруссия, Венесуэла, Бангладеш, Вьетнам, Йемен, Сирия.

Россия занимает пятое место в списке крупнейших суверенных кредиторов для развивающихся стран (данные Всемирного банка). К слову, больше всех в мире дал взаймы Китай, прокредитовавший развивающихся заемщиков на $149 миллиардов.

РБК констатирует: «…данные о долговых обязательствах основаны на отчётности, которую министерства финансов развивающихся стран передают во Всемирный банк. Однако, по его словам, около 5 процентов всего объёма двусторонней задолженности развивающихся государств не распределено по странам-кредиторам. Кроме того, в списке заёмщиков России от Всемирного банка нет Ирака и Кубы – их задолженность перед Россией в конце 2018 года могла достигать почти $4 миллиарда»

Крупнейший государственный должник России – Белоруссия с $8,1 миллиарда на конец 2019 года («сумма совпадает с той, которую Минфин Белоруссии раскрывал в проспекте своих еврооблигаций в июне 2020 года» – РБК). В конце 2020 года было подписано межправительственное соглашение о предоставлении Минску ещё $1 миллиарда российского кредита.

Более $1 млрд на конец 2019 года была должна России каждая из стран: Бангладеш, Венесуэла, Индия, Вьетнам и Йемен, следует из данных Всемирного банка. «Бангладеш является бенефициаром экспортных кредитов России на постройку атомной электростанции (АЭС), строящейся с 2017 года. При экспортном кредите «живых» денег страна-бенефициар не видит: они идут на оплату поставок, услуг или работ российских экспортеров» (данные РБК). По информации Всемирного банка, в 2019 году появился двусторонний долг Египта перед Россией на сумму $495,5 миллиона.

Задолженность африканских стран (не считая Египта) перед Россией составила $973 миллиона на конец 2019 года. Это Сомали ($418 миллионов), а также Мозамбик, Эфиопия, Мадагаскар, Замбия, Судан и Танзания. Этим странам их долг, по имеющимся данным, нами пока не списан. В основном они брали кредиты еще у СССР, но есть и новые российские кредиты – у Замбии и Мозамбика, видно из статистики Всемирного банка.

Значение изменения госдолга для граждан

Большинство граждан России отмахнуться: какое ко мне отношение имеет внешний государственный долг России. Если ответить коротко, то прямое, через цены на товары и услуги. Рассмотрим, как это работает.

- Берут родители, отдавать детям и внукам. У следующего поколения будет меньше возможностей вложить бюджетные средства в культуру, образование, медицину, науку, инфраструктуру и многое другое.

- Происходит перераспределение доходов, не всегда справедливое. Кто-то покупает облигации и живет на ренту, кто-то всю жизнь работает и платит налоги, из которых и выплачиваются проценты по кредитам.

- Рост госдолга замедляет темпы роста ВВП на каждого жителя страны.

- В соответствии с экономическими законами увеличение внешней задолженности обратно пропорционально объему зарубежных инвестиций в страну. А это замедление роста экономики.

- При росте долга устойчивость экономики снижается, что ведет к риску валютного кризиса – рубль стремительно растет, а с ним и цены. Заработная плата остается той же.

Другие бюджетные показатели в России

| Индикатор | Период | Факт. значение | Пред. значение |

|

Бюджетные расходы |

авг. 2020 |

322.025 млрд. USD |

284.275 |

|

Государственный бюджет от ВВП |

2019 |

1.8 % |

2.9 |

|

Военные расходы |

2018 |

64.193 млрд. USD |

66.527 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2019 |

70.4 % |

74 |

|

Ирландия |

2019 |

58.8 % |

63.6 |

|

Люксембург |

2019 |

22.1 % |

21 |

|

Испания |

2019 |

95.5 % |

97.6 |

|

Исландия |

2019 |

37 % |

37.4 |

|

Норвегия |

2019 |

40.6 % |

39.4 |

|

Беларусь |

1 кв./20 |

26.5 % |

27.1 |

|

Бельгия |

2019 |

98.6 % |

99.8 |

|

Болгария |

авг. 2020 |

20.7 % |

20.7 |

|

Хорватия |

2019 |

73.2 % |

74.7 |

|

Кипр |

2019 |

95.5 % |

101 |

|

Чехия |

2019 |

30.8 % |

32.6 |

|

Дания |

2019 |

33.2 % |

33.9 |

|

Эстония |

2019 |

8.4 % |

8.4 |

|

Еврозона |

2019 |

84.1 % |

85.8 |

|

Европейский Союз |

2019 |

79.3 % |

80.4 |

|

Финляндия |

2019 |

59.4 % |

59.6 |

|

Франция |

2019 |

98.1 % |

98.1 |

|

Германия |

2019 |

59.8 % |

61.9 |

|

Греция |

2019 |

177 % |

181 |

|

Венгрия |

2019 |

66.3 % |

70.2 |

|

Италия |

2019 |

135 % |

135 |

|

Латвия |

2019 |

36.9 % |

37.2 |

|

Литва |

2019 |

36.3 % |

33.8 |

|

Македония |

2018 |

40.7 % |

39.5 |

|

Мальта |

2019 |

43.1 % |

45.6 |

|

Молдова |

2018 |

27.4 % |

28.9 |

|

Черногория |

2018 |

62.27 % |

62.5 |

|

Нидерланды |

2019 |

48.6 % |

52.4 |

|

Польша |

2019 |

46 % |

48.8 |

|

Португалия |

2019 |

117 % |

122 |

|

Румыния |

2019 |

35.2 % |

34.7 |

|

Россия |

2018 |

12.2 % |

13.5 |

|

Сербия |

2019 |

52 % |

53.7 |

|

Словакия |

2019 |

48 % |

49.4 |

|

Словения |

2019 |

66.1 % |

70.4 |

|

Швеция |

2019 |

35.1 % |

38.8 |

|

Швейцария |

2019 |

41 % |

41 |

|

Турция |

2019 |

33.1 % |

30.4 |

|

Украина |

2019 |

50.3 % |

60.9 |

|

Великобритания |

2019 |

80.7 % |

82.4 |

|

Албания |

2019 |

65.9 % |

67.9 |

|

Босния и Герцеговина |

2018 |

24.8 % |

26 |

|

Республика Косово |

2018 |

17.12 % |

16.22 |

Любые санкции мы можем обойти

Салтыкову-Щедрину приписывают ставшую крылатой фразу: «Суровость законов Российской Империи компенсируется необязательностью их исполнения». Сейчас впору распространить смысл этого чудесного изречения на всю санкционную политику в коллективного Запада отношении России.

И наши деловые партнёры из Западных стран (без кавычек) похоже, научились у нас такому отношению к вредоносной политике своих правительств.

Заинтересованные в использовании те же российских облигаций федерального займа (ОФЗ) западные инвесторы давно используют схему, позволяющую обойти возможные ограничения.

РИА Новости цитируют мнение генерального директора УК «Спутник – Управление Капиталом» Александра Лосева:

«Санкции действенны только для евробондов с расчётами в долларах и депозитарным учетом в Euroclear и Clearstream, потому что лишь в этом случае OFAC Минфина США способно контролировать их выполнение. Запрет на ОФЗ бесполезен, потому что инвесторы, которых интересуют эти бумаги, приобретают не сами ОФЗ, а процентные и валютные свопы (обмены платежами или активами. – Прим. ред.), привязанные к доходности ОФЗ и форвардным курсам «доллар-рубль».

Если же западным инвесторам запретят покупать ОФЗ напрямую, средства направят через посредников, в том числе российских.

Один из возможных механизмов противодействия санкциям – использование компаний с особым статусом, не раскрывающих конечных бенефициаров. Кроме того, нерезидентам ничто не мешает задействовать криптовалюты или иные цифровые активы, источник и направление которых отследить невозможно.

Структура внешнего долга

Внешний долг РФ отличается сложной структурой, различные части которой погашаются неравномерно. Наиболее значимую долю среди внешних финансовых обязательств РФ составляют следующие пункты:

- задолженность перед внешними кредиторами;

- долги перед многосторонними кредиторами;

- внешние облигации;

- ОВГВЗ;

- гарантии РФ в иностранной валюте;

- прочие долги.

Разобравшись со структурой подобной задолженности, целесообразно отметить, что несмотря на существенное снижение объемов внешних долгов в абсолютном выражении, наблюдается ухудшение показателей в процентном. Это вызвано сразу несколькими факторами, оказывающими существенное влияние на экономические показатели государства.

Прежде всего целесообразно упомянуть обесценивание национальной валюты, а также снижение стоимости энергоносителей. Также наблюдается снижение объемов ВВП. Это привело к ухудшению устойчивости экономических показателей РФ к бремени внешних займов, согласно сообщению ЦБРФ от 2016 года. Всё это вместе с увеличением внутреннего долга привело к снижению объемов золотовалютных запасов России.

2019: Страны с крупнейшими долгами перед Россией

В марте 2021 года Всемирный банк (ВБ) опубликовал доклад, посвященный двусторонней задолженности развивающихся стран перед другими государствами, в том числе перед Россией.

По данным ВБ, к концу 2019 года по двусторонним займам около 30 развивающихся стран были должны России почти $22,9 млрд. Речь идет как о долгах государств, так и о долгах юрлиц, гарантированных государствами.

Самым крупным должником РФ на конец 2019 года оказалась Белоруссия ($8,1 млрд). Затем идут Бангладеш, Венесуэла, Вьетнам, Йемен и Индия. Каждая из этих стран должна России более $1 млрд. Часть из этих долгов остается еще с начала 1990-х годов.

Задолженность африканских стран (не считая Египта) перед Россией составила $973 млн на конец 2019 года. Это Сомали ($418 млн), а также Мозамбик, Эфиопия, Мадагаскар, Замбия, Судан и Танзания. В основном эти страны брали кредиты еще у СССР, но есть и новые российские кредиты — у Замбии и Мозамбика, сказано в статистике Всемирного банка.

В целом Россия занимает пятое место среди крупнейших стран — кредиторов развивающихся стран. Лидером здесь является Китай, предоставивший средства в размере $149 млрд. За ним следуют Япония, Германия и Франция.

Министерство финансов РФ, отвечающее за кредиты другим странам, не публикует информацию о должниках России: каждый год программу государственных кредитов описывают в секретных приложениях к федеральному бюджету, отмечает РБК.

Россия с 1990-х годов реструктурировала часть советских долгов таким странам, как Вьетнам, Йемен, Куба, Индия. После распада СССР Российская Федерация заключила соглашения с 11 бывшими советскими республиками о принятии на себя ответственности за погашение внешнего долга Советского Союза в обмен на все бывшие активы СССР за рубежом, в том числе права требования по внешним долгам.

Кому и какие долги простила Россия на август 2019 г.

Кому и какие долги простила Россия на август 2019 г.

Среди стран членов «большой восьмерки» к 2019 году Россия стала лидером по количеству списанных долгов.

Самые большие должники:

Куба ($31,7 млрд.). В 2014 года российское правительство списало 90% из суммы долга в 35,2 млрд. долларов.

Ирак ($21,5 млрд.) Россия списывала долги этой стране дважды – в 2004 году $9,5 млрд. из $10,5 млрд. и в 2008 $12 млрд. из $12,9 млрд. Второе списание произведено уже по новому долгу современной России, в надежде, что будут учтены интересы российских компаний в Ираке.

Госгорпорации должны сами себе

Почему корпорации продолжают платить по внешнему долгу, тогда как у них не остается денег на собственные крупные проекты, во многом государственного значения, такие как освоение Арктического шельфа для «Роснефти» или модернизация БАМа для РЖД?

Вопрос тем более интересный, если учесть, что информация о контрагентах за рубежом, которым должны российские компании, не раскрывается полностью, а ситуация с выводом средств в офшоры в России настолько тяжелая, что обсуждается несколько лет на президентском уровне. Так может кредиторы, которым должны наши компании, — это их же собственные офшорные «дочки», через которые наш крупный бизнес годами, если не десятилетиями, прокручивал свои средства и за счет них же кредитовал свои проекты в России?

«Само собой, потому что российские корпорации, которые частные, все находятся в иностранной юрисдикции. А государственным, например корпорации «Росатом», принадлежат компании за рубежом, которым принадлежат месторождения в России. То есть, там везде завязана иностранная схема правления. И естественно, через нее циркулируют деньги», — рассказал в беседе с Pravda.Ru депутат Государственной думы Евгений Федоров.

«Это может присутствовать, потому что в значительной степени российские инвестиции — это в реальности просто возврат вывезенного ранее из России капитала под маркой иностранного капитала. Так что, здесь офшорные деньги, офшорные банки, банки Кипра тоже являются кредиторами российских компаний. Формально кредиторами.

Но все-таки задолженность присутствует, и эта проблема существует реально, нельзя ее сводить только к тому, что российские компании занимали, если не сами у себя, то, по крайней мере, у российских компаний, которые оформлены как иностранные компании или связаны с какими-то крупными, офшорными банками. Платить будут, и никто отменять это не собирается, похоже», — сказал в беседе с Pravda.Ru руководитель Центра экономических исследований Института глобализации и социальных движений Василий Колташев.

С банком понятно, а что с государством?

Как и в случае с банком, госдолг возникает в результате многочисленных финансовых заимствований и представляет собой долговые обязательства «государства-заемщика».

Часто величина госдолга выражается в процентном соотношении к ВВП. Такой подход способствует объективному сравнению долговых обязательств разных стран. Экономики стран сильно отличаются друг от друга, и сравнивать значения госдолга в абсолютной денежной величине (например, сколько российское правительство и американское должны в долларах) было бы несправедливо.

Кстати, госдолг не включает в себя встречные долговые требования — то есть деньги, которые государство не получило, а наоборот, отдало в долг.

Проще говоря, с одной стороны, США должны вернуть деньги заемщикам, а с другой, есть те, кто должен огромные деньги США, и эти суммы никак не связаны при подсчетах.

Чем грозят санкции против российского госдолга

США уже несколько раз грозились ввести санкции против российского госдолга (и иногда-таки вводили). Что это значит на практике? США запрещают своим внутренним инвесторам приобретать и хранить российские государственные бумаги – то есть ОФЗ.

Чем это грозит России?

Владельцами значительной части ОФЗ (в разные времена – от 30% до 44%) является нерезиденты России – иностранные инвесторы. Чтобы купить ОФЗ, они меняют свои франк, иены и доллары на рубли. Если они будут выходить из ОФЗ, это грозит:

- обвалом стоимости ОФЗ (и одновременно ростом их доходности – это мы видели в 2018 году после первого пакета санкций);

- обвалом курса рубля, так как его все будут продавать.

С другой стороны, падение стоимости ОФЗ повлечет повышение их доходности – и внутренние инвесторы будут охотнее скупать российские госбумаги с высоким уровнем надежности. Но вот девальвация рубля – это будет очень неприятно.

Как покрывается и обслуживается долг

Государство, как и любой другой должник, обязано погашать свои обязательства, выплачивая при этом проценты. И чем выше уровень доверия к государству, тем охотнее ему будут давать в долг, и тем меньшую ставку оно будет предлагать. Если же доверия к государству нет, и инвесторы ожидают от него дефолта (привет Венесуэле!), то для привлечения капитала правительство будет увеличивать ставку по своим облигациям.

Платежеспособность государства оценивается по многим параметрам. Самый главный – наличие ликвидных активов. Обычно к ликвидным активам относятся:

- депозиты органов управления, размещенные в коммерческих банках или в центральном банке (в России это многочисленные резервные фонды, например, Фонд национального благосостояния, а также бюджеты министерств, например, резервы, выделенные на национальную программу по здравоохранению) – по данным РБК, эти суммы составляют более 15,3 трлн рублей, т.е. они практически эквиваленты размеру госдолга России;

- золото, размещенное в хранилищах Центробанка;

- трежеря (американский госдолг);

- прочие активы (например, алмазы в Гохране).

Государство покрывает свои долги за счет данных средств. Россия имеет валютные запасы практически эквивалентные по размеру госдолгу. То есть в случае чего наша страна может тут же расплатиться со всеми долгами разом.

Если у государства не хватает денег на покрытие внешних и внутренних долгов, то оно может нарастить резервы не совсем приятными для граждан способами: путем повышения налогов и акцизов или сокращения внутренних расходов.

Ну, или правительство можете перезанять денег у других стран (или у своих граждан), реструктуризировать задолженность или (если это США) напечатать недостающую сумму долга.

Внешний долг России

2020: ЦБ: Внешний долг России сократился на 4,3% до $470,1 млрд

Внешний долг России в 2020 году сократился на 4,3% (или на $21,3 млрд), составив $470,1 млрд. Об этом свидетельствуют данные Центробанка РФ.

Регулятор отметил, что снижение долговых обязательств перед нерезидентами было зафиксировано по всем секторам экономики. Наиболее заметным стало уменьшение иностранной задолженности прочих секторов по привлечённым кредитам.

Внешние обязательства органов госуправления снизились в 2020 году на $3,9 млрд, или на 5,5%, составив $66,1 млрд.

Задолженность перед нерезидентами по федеральным рублевым государственным бумагам снизилась за год в долларовом эквиваленте на $2,5 млрд, или на 5,5%, до $43,8 млрд.

ЦБ: В 2020 году внешний долг России сократился на 4,3%

ЦБ: В 2020 году внешний долг России сократился на 4,3%

Задолженность по суверенным валютным еврооблигациям за год снизилась на $1,1 млрд, или на 4,9%, до $21,2 млрд.

Банки в 2020 году снизили внешний долг на $4,5 млрд, или на 5,8% — до $72,5 млрд. Задолженность прочих секторов экономики уменьшилась на $12,2 млрд, или на 3,7%, до $318,5 млрд.

В том числе за год долговые обязательства компаний перед прямыми инвесторами и предприятиями прямого инвестирования уменьшились на $7,8 млрд, или на 5,4%, до $137,5 млрд, задолженность по кредитам уменьшилась на $9,8 млрд, или на 6,5%, до $141,3 млрд, торговые кредиты увеличились на $2,9 млрд, или на 30%, до $12,6 млрд, задолженность по финансовому лизингу — на $4 млрд, или 40,5%, до $14,0 млрд.

Внешний долг Банка России за год уменьшился на $0,8 млрд — до $13,1 млрд, в четвертом квартале — на $0,3 млрд..

2019: Внешний долг около $850 млрд

На апрель 2019 года почти весь внешний долг России – долг корпоративный. А государство предпочитает занимать деньги внутри страны. Внутренний долг по ОФЗ – около 200 млрд.долл., в 4 раза больше внешнего. Но и сложив все долги государства, получим скромные 10-15% от ВВП.

Совокупный долг корпоративного сектора больше – около 600 млрд.долл., 30-40% от ВВП. Итого всех долгов насчитаем около $850 млрд, или около в 50% от ВВП. Основная часть долга покрыта накоплениями, в частности, международными резервами, размер которых достиг $491 млрд. Таким образом Россия остается незакредитованной и финансово устойчивой экономикой.

Россия погасила последний внешний долг СССР

Российская Федерация 8 августа 2017 г погасила внешний долг перед Боснией и Герцеговиной, ставший последним урегулированным обязательством СССР перед иностранным государством-кредитором, сообщает Минфин РФ.

В сообщении отмечается, что задолженность перед Боснией и Герцеговиной в сумме 125,2 миллиона долларов США урегулирована соглашением между правительством РФ и Советом министров Боснии и Герцеговины об урегулировании обязательств бывшего СССР по расчетам, связанным с товарооборотом между бывшим СССР и бывшей СФРЮ, подписанным в Москве 21 марта 2017 года и вступившим в силу 20 июля 2017 года.

В сообщении отмечается, что в части государственного внешнего долга РФ перед официальными двусторонними кредиторами в настоящее время остается непогашенной только задолженность перед Республикой Корея в сумме 594,3 миллиона долларов.

$513,478 млрд

По данным ЦБ РФ, внешний долг России составил к 1 января 2017 года $513,478 млрд против $519,101 млрд к 1 января 2016 г. Таким образом, долг сократился в 2016 году на $5,623 млрд (-1,1%).

Непосредственно государственный долг России ниже, чем других крупных экономик — и в абсолютных значениях, и в отношении к ВВП. Однако особенность России в том, что у нее есть большое количество госкомпаний, чьи долги весьма велики не только по сравнению с их выручкой, но и по отношению ко всему ВВП.

На начало 2015 года по данным ЦБ, внешний госдолг России в расширенном определении (так называется долг государства вместе с задолженностью госкомпаний) составляет более $377 млрд. Отдавать эти деньги государству и госкомпаниям в 2014 году стало сложнее из-за девальвации рубля, а перекредитоваться — из-за санкций со стороны США и ЕС. Таким образом, риски дефолта государства или госкомпаний в это время повысились. Дополнительную угрозу в себе несло снижение ВВП в долларовом выражении, из-за чего уровень госдолга в отношении к размерам экономики повышается.

Тем не менее, и преувеличивать эту угрозу не стоит — крупнейшие госкомпании, «Газпром» и «Роснефть», даже в условиях падения цен на нефть, имеют постоянную валютную выручку, а у России положительный торговый баланс и существенные резервы.

И, наконец, о «прощённых» государствам Африки $20 миллиардах

Российский министр иностранных дел Сергей Лавров в своё время заявил, что на 90 процентов эти списанные долги были невозвратными. И с его утверждением нельзя не согласиться: даже коллектор с пенсионера мог бы взять больше, чем мы с африканского государства-должника.

Журнал «Военное обозрение» наиболее полно прояснил ситуацию на своих страницах:

«В обмен на прощённые долги Москва получает определенные преференции на рынках африканского континента. Ведь сегодня африканские страны являются третьим после Китая и Индии покупателем российского вооружения и военной техники… Кроме того, в ряде африканских государств есть свои интересы и у крупнейших российских компаний. Например, в Гвинее работает российский «Русал», так как в этой африканской стране сосредоточено до двух третей мировых запасов бокситов. Россию интересуют и природные ресурсы ЦАР, ряда других африканских государств».

Или вот: «выгода от участия, например, РЖД в развитии железнодорожного сообщения на африканском континенте может быть в разы большей, чем вся сумма прощённого всем африканским странам долга. Тоже самое касается и других компаний, которые имеют собственные интересы на африканском континенте».

Ну, в самом деле: мы ведь больше не СССР, чтобы миллиардами просто так разбрасываться. Только на форуме Россия-Африка, который состоялся в Сочи в 2019 году, было подписано контрактов почти на те самые $20 миллиардов. Об этом заявил в своё время советник президента РФ Антон Кобяков. Не стоит удивляться тому, что с тех пор общая сумма контрактов с африканскими странами вполне могла удесятериться.

Данные и иллюстрации – из открытого доступа

Показатели, характеризующие внешний долг

Для оценки долгового бремени в долгосрочной перспективе используются показатели внешнего долга. Они демонстрируют макроэкономическую стабильность экономики и ее зависимость от иностранных инвестиций. Используются в дальнейшем при построении стратегии экономического развития страны.

Показатели делятся на две группы: отражающие потоки и остатки. К основным коэффициентам платежеспособности относится:

- баланс процентных платежей и поступлений от экспорта;

- соотношение внешнего долга и ВВП;

- показатель устойчивости, указывающий на потенциал погашения;

- показатель платежеспособности и ликвидности.

Состояние экономики государства оценивается по уровню налоговых поступлений и внешнего долга, а также по объему иностранной валюты в структуре долга, что повышает уязвимость от колебаний валютного курса.

Важным индикатором является отношение общей суммы внешнего долга к экспортной выручке.

Критическим признан уровень в 200%. Если отметка выше 275%, то может рассматриваться вопрос о полном или частичном списании внешних долгов государства. Показатель указывает на безопасный порог, после которого возникают сложности с выполнением долговых обязательств. На реальную картину кредитной нагрузки влияют и условия получения займов, процентные ставки: высокие или льготные.

Внешний долг России в 2021 году

Россия сократила объем внешнего долга. Как заявил ЦБ России, внешний долг РФ, по состоянию на первое января 2021 года, составляет 470,1 миллиарда долларов, что по сравнению с показателем годовой давности меньше на 21,3 миллиарда долларов.

Отмечается, что снижение долговых обязательств перед нерезидентами было зафиксировано во всех секторах экономики. Наиболее заметным, как отметили представители регулятора, стало сокращение иностранной задолженности прочих секторов, касающейся привлеченных кредитов.

Напомним, что в период с февраля по март 2020 года экономика РФ оказалась одновременно под воздействием пандемии COVID-19, оказавшей пагубное влияние на мировую экономику в целом, а также обвала цен на нефть.

В связи с этим, по отношению к доллару и евро рубль существенно обесценился. С целью поддержания экономики и населения, российские власти последовательно ввели несколько пакетов соответствующих мер.

Так, объем антикризисной поддержки в период пандемии COVID-19 составил 4,5% ВВП, что позволило преодолеть особо тяжелый пери од без серьезных потерь, имеющих необратимый характер. По данным на 15 января, снижение международных резервов РФ составило 1,2%, по сравнению с показателями на восьмое января, зафиксировавшись на отметке 590,4 миллиарда долларов.

В качестве основной причины сокращения резервов эксперты называют отрицательную курсовую переоценку и снижение цен на золото. Напомним, что международные резервы, представляющие собой иностранные активы, отличающиеся высокой ликвидностью и имеющиеся в распоряжении правительства РФ и банка России, состоят из специальных прав заимствования, средств в иностранной валюте, монетарного золота, а также резервной позиции в МВФ.

Способы регулирования внешнего долга

Для обслуживания внешнего долга существует система управления и мониторинга. Она отслеживает размер задолженности, устанавливает предельную величину заимствований, занимается рационализацией структуры, работает над изменением условий кредитования, разрабатывает программу погашения и реструктуризации.

Регулирование внешнего долга направлено на решение ряда задач:

- Оптимизация затрат на обслуживание

- Гарантирование исполнения кредитных обязательств в полной мере

- Контроль безопасного уровня долга

Программа сокращения государственного долга основывается на доходной части бюджета, экономических прогнозах и общем состоянии экономики в стране.

Планомерное и ответственное погашение внешнего долга возможно за счет собственных средств и рефинансирования из новых кредитов, из золотовалютных резервов, путем проведения внутреннего займа, продажи ценных бумаг и привлечения инвестиций.

Управление внешним долгом страны имеет свои особенности, ведь в случае чрезмерного увеличения задолженности возникает угроза национальной безопасности и банкротство

Основное внимание уделяется на этапе кредитования, определения целей использования и поиска механизмов погашения

Внешние заимствования имеют три формы размещения:

- Финансовая – самая эффективная. Основано на инвестировании в проекты развития экономики.

- Бюджетная – самое плохое решение, когда полученными средствами покрываются бюджетные расходы, социальные выплаты и обслуживание текущего внешнего долга.

- Комбинированная или бюджетно-финансовая.

К методам управления внешним долгом относятся операции по отсрочке выплат, пролонгации договоров, объединению займов, продлению сроков действия, реструктуризации, когда краткосрочные и дорогие кредиты заменяются долгосрочными и на более выгодных для страны условиях. Возможна и процедура аннулирования государственного долга, когда происходит политическая смена власти либо государство объявляет себя банкротом.