Что из себя представляет государственный долг сша и почему россия вкладывает в него деньги

Содержание:

- Плюсы и минусы большого госдолга США

- Что такое санкции против госдолга России и чем они грозят

- Что такое внешний долг и что он в себя включает

- Российский долг устойчив

- Почему госдолг продолжает расти

- Внешний долг на сегодняшний день

- Очистка и настройки по умолчанию

- Статистика по странам

- Внешний долг России

- Последствия накопления государственного долга

Плюсы и минусы большого госдолга США

Самый большой в мире госдолг США является любимой «страшилкой» тех, кто недолюбливает Америку и хочет подчеркнуть, как там все плохо. Давайте рассмотрим, так ли страшен госдолг США. Как и в любом явлении, в этом можно найти свои плюсы и минусы.

Начнем с плюсов. Все страны мира, весь мировой бизнес развиваются на инвестициях и заемных средствах. Это нормальная практика. Если привлекаемый капитал не «проедается», а вкладывается в развитие, которое в будущем приносит еще больший капитал, то это хорошо.

Свой «бизнес» на заемных средствах ведут не только США, но и большинство других стран с самым разным уровнем развития. Если на заемных средствах зарабатывается больше, чем приходится за них заплатить, то почему бы не воспользоваться такой возможностью?

Но тут же кроется и серьезный минус. Не зря уровень госдолга сравнивают с ВВП страны. Переход за «красную отметку» 100% означает, что страна становится должна больше, чем зарабатывает. Простыми словами, даже если весь годовой доход США отправить на погашение долгов, страна все равно полностью не рассчитается по своим обязательствам. И это очень опасная ситуация.

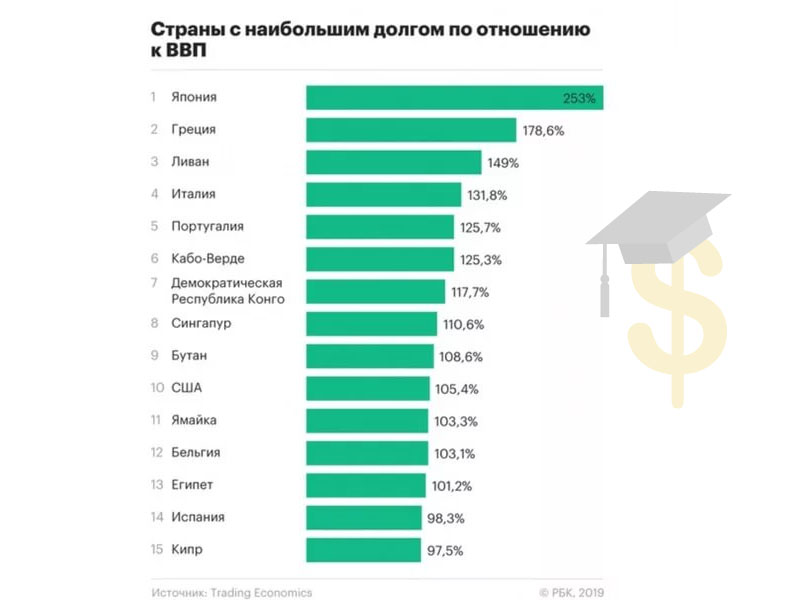

Однако, если говорить о самом большом госдолге в мире в соотношении с ВВП, то лидером здесь будут не США, а Япония, у которой это соотношение более чем в 2 раза превышает американское.

Вы когда-нибудь слышали о скором крахе японской экономики из-за огромного госдолга? Я — нет. Но ситуация в этой стране намного серьезнее, чем в США. В целом же, в ТОПе стран по этому показателю, как вы видите, есть государства с разными моделями экономики и разным уровнем экономического развития: от очень богатых и прогрессивных до очень бедных и отсталых.

Таким образом, только по отношению госдолга к ВВП нельзя судить о состоянии дел в экономике: нужно рассматривать шире и учитывать больше разных факторов.

Самостоятельно проанализировать состояние экономики страны под силу далеко не каждому человеку, даже если он экономист и финансист. Поэтому многие ориентируются на международные кредитные рейтинги, выставляемые мировыми рейтинговыми агентствами. Эти рейтинги рассчитываются на основе глубокого анализа финансовой отчетности и других параметров, и они как раз означают качество обслуживания долга.

Несмотря на огромный внутренний и внешний долг, кредитные рейтинги США от всех трех ведущих мировых агентств в последние годы находятся на наивысших отметках, что говорит о безупречном качестве обслуживания долга. Поэтому американские трежерис и используются как самые консервативные и высоконадежные инвестиции, в которых даже хранят свои национальные резервы другие страны.

Есть и еще один интересный показатель, характеризующий оценку платежеспособности биржевыми трейдерами и инвесторами — кредитный дефолтный своп. Он показывает вероятность дефолта (то есть, неисполнения долговых обязательств) и выражается в процентах. В США этот показатель один из лучших в мире, составляет считанные доли процента.

Однако, безусловно, наращивание госдолга, тем более, выше 100% ВВП — это негативная тенденция. И американским финансистам следует задуматься о том, чтобы переломить этот тренд.

Сами американцы, преимущественно, негативно относятся к наращиванию госдолга своей страны, поскольку полагают, что расплачиваться за это придется им из собственных карманов: правительство может повышать налоги, тарифы, разного рода платежи и идти на прочие непопулярные меры, чтобы иметь возможность обслуживания таких огромных долгов. Но есть и такие, которые мыслят категориями «военной силы» и полагают, что сколько бы страна не была должна, никто не захочет идти с ней на конфликт, чтобы «выбить долг», при необходимости их будут реструктуризировать и продлевать.

Возможно, вам также будет интересно: Почему доллар — мировая валюта?

Оставайтесь на Финансовом гении и повышайте свою финансовую грамотность! До новых встреч!

Что такое санкции против госдолга России и чем они грозят

Внешний госдолг России — это облигации, номинированные в основном в иностранной валюте. Чаще всего покупают такие облигации инвесторы-нерезиденты.

В США неоднократно говорили о возможности ввести санкции против госдолга России, то есть запретить иностранным инвесторам приобретать российские государственные ценные бумаги. Это предполагал один из пунктов законопроекта «О защите безопасности США от агрессии Кремля» (Defending American Security from Kremlin Aggression Act — DASKA). В последний раз данный законопроект бурно обсуждали в феврале 2019 года, во время президентства Дональда Трампа.

15 апреля 2021 года администрация президента Джо Байдена запретила финансовым учреждениям США участвовать в первичном рынке рублевых или валютных облигаций, выпущенных после 14 июня 2021 года ЦБ РФ, Фондом национального благосостояния, Министерством финансов России, а также кредитовать ЦБ, Минфин и ФНБ.

Санкции могут оказать прямое влияние на объем российского госдолга через спекулятивные денежные потоки, объясняет экономический обозреватель Anews Александр Яковлев. Ведь именно эти деньги подпитывают покупки российских государственных ценных бумаг и помогают долгу расти.

Важно понимать, что санкции по отношению к госдолгу создают риски для рубля. Не цены на нефть, а потоки иностранного капитала на долговом рынке уже несколько лет являются главной силой, которая двигает курс

Российская национальная валюта становится более уязвимой: если горячие спекулятивные деньги по какой-либо причине начнут уходить, рубль может резко ослабеть.

Могут возникнуть проблемы и у российского бюджета, который в некоторой части наполняется за счет продаж государственных ценных бумаг. После того, как их перестанут покупать нерезиденты, Минфину РФ придется договариваться с коммерческими банками об инвестициях в госбумаги, а также с Центробанком о помощи финансовым структурам.

Что такое внешний долг и что он в себя включает

Экономика семьи, предприятия, банка и страны базируется на бюджете. Он дает возможность планировать расходы, опираясь на доход. И если в случае семьи план держится в голове, то для страны – это документ, имеющий форму Закона.

Пополняется бюджет за счет:

- налоговых поступлений;

- ренты на природные ресурсы, такие, как нефть, газ, полезные ископаемые;

- прибыли с экспорта товаров и услуг госпредприятий;

- процентов от покупки Правительством ценных бумаг других стран и т.д.

Расходная часть включает затраты на медицину и образование с наукой, оборону, социальное обеспечение, развитие инфраструктуры и многое, многое другое.

Практически всегда расходы государственного бюджета превышают доходы. Возникает дефицит денежных средств. Если он находится в пределах от 0,1 до 3%, ничего страшного не происходит – за счет роста внутренней инфляции дефицит бюджета перекрывается. Другое дело, когда нехватка средств большая, например, резко упали цены на нефть и газ, а платить пенсии, заработную плату учителям, врачам военным надо.

Дороги и больницы так же строить необходимо. В этом случае государство прибегает к займу. Деньги можно занять внутри страны у населения, банков, той части сектора экономики, которая занимается производством товаров и оказанием услуг (его называют корпоративным сектором). Если дефицит погасить не получается – выходят на международный рынок ценных бумаг, где предлагают облигации под определенный процент. И чем он выше, тем быстрее пакет раскупается.

Это классическая модель долга государства. Но жизнь разнообразнее. Поэтому во внешней задолженности присутствуют и другие денежные обязательства. Их полный перечень можно увидеть из определения внешнего долга в учебниках по экономике.

Внешний госдолг – это финансовые обязательства государства перед субъектами международного права: странами, фондами, банками, корпоративным сектором. В задолженность входят: уплата процентов по ценным бумагам и зарубежным кредитам, погашение (выкуп) ценных бумаг по истечении срока действия и возврат займа, гарантии под ссуды, выданные зарубежными банками национальным корпорациям и компаниям, обязательства по оплате импорта.

Из приведенного определения можно сделать важный вывод: в мире нет страны без внешнего долга. Даже Китай, с его мощными финансовыми ресурсами его имеет – образуется просто: компания купила товар с отсрочкой платежа. Пока деньги не ушли продавцу, государство, в лице покупателя, имеет долг.

Российский долг устойчив

Федеральный бюджет России в доходной части в первом квартале 2021 года исполняется с опережением как за счет уверенного роста сбора ненефтегазовых доходов, так и на фоне комфортных для российского бюджета цен на нефть. Минфин РФ объявил о сокращении программы заимствований на 2021 год.

Российская экономика обладает существенным запасом резервов, в частности, находящихся в ФНБ, а также механизмами, позволяющими с помощью этих резервов обеспечить внутренний рынок необходимой для финансирования внутреннего долга ликвидностью. Центральный банк в рамках длинного РЕПО кредитует коммерческие банки, которые в свою очередь инвестируют в государственные бумаги, привлекательность которых для банков растет на фоне снижения кредитного качества других заемщиков, о принуждении банков к инвестированию в ОФЗ речи не идет. Во втором полугодии 2020 года именно крупные банки во многом выступили кредиторами для российского правительства: согласно «Обзору рисков финансовых рынков» Банка России, в сентябре доля участия системно-значимых кредитных организаций в ОФЗ выросла до 82,9%.

Кроме того, завершение цикла смягчения монетарной политики и постепенный переход к нейтральным процентным ставкам (5-6%) создает дополнительные стимулы для новых инвесторов, особенно на фоне низкого уровня процентных ставок в развитом мире.

Доля нерезидентов находится на минимальном уровне с 2013 года – большая часть инвесторов, для которых неприемлем текущий уровень риска, уже ушли с рынка.

Отток 1 трлн иностранного капитала из ОФЗ может быть за несколько месяцев компенсирован на внутреннем рынке: так в марте 2021 года Минфин разместил ОФЗ на более чем 500 млрд рублей.

Долги госкомпаний и муниципальные долги также на данный момент не представляют угрозы для устойчивости российского долга.

На сегодняшний день мы не наблюдаем признаков дестабилизации российского госдолга, хотя высоковероятно будем наблюдать дальнейший небольшой отток иностранного капитала, некоторое повышение доходностей.

Почему госдолг продолжает расти

Растет дефицит бюджета, а следовательно, и долг. Бюджет можно было бы покрыть, подняв налоги или уменьшив расходы. Но это скажется на экономическом росте страны и вызовет недовольство граждан. Поэтому США не спешат это делать. К тому же американский госдолг в долларах, в той валюте, которую печатает сама страна, и ФРС может включить печатный станок и выкупить все долговые обязательства.

По той же причине практически невозможен дефолт. Он произойдет в том случае, если Конгресс запретит федеральному правительству повышать лимит долга. В 2011 году, чтобы предотвратить технический дефолт, пришлось поднять лимит на 2,1 триллиона долларов.

Внешний долг на сегодняшний день

По официальным данным Минфина, внешний долг России на 2020 год составляет $481 473,0 млн. С одной стороны, это много. Но если смотреть структуру задолженности, ситуация совершенно иная. Правительство РФ по выпущенным в оборот облигациям и прямым займам должно $69 460,0 млн. В том числе:

- по кредитам международным банкам (МБРР, МБР, НБР БРИКС и др.) и фондам (МВФ) – $22 270,0 млн.;

- владельцам ценных бумаг – $46 139,0 млн.

Внешний долг ЦБ РФ составил $12 890 млн.

Задолженность банков значительно сократилась и составляет всего 76 560,0 млн. долларов США. Это напрямую связано с санкциями против банковской системы, в результате чего доступ к краткосрочным кредитам (коротким деньгам) полностью перекрыт. С одной стороны плюс, с другой – минус. Ведь на краткосрочных кредитных деньгах банки, как это не покажется странным, но зарабатывали и платили налоги в бюджет.

Корпоративный внешний долг вырос и составляет $322 563,0 млн. Его объем самый значительный. Но это тот случай, когда можно не волноваться: в сумму задолженности входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. Таким образом, текущая задолженность может сильно колебаться в отдельные месяцы одного года.

Структура внешнего долга

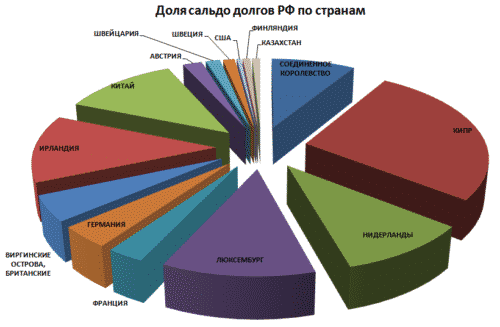

Структуру внешнего долга можно рассматривать по нескольким параметрам. Наибольший интерес вызывают источники возникновения и перечень стран с удельным весом госдолга, перед которыми возникла задолженность.

По источникам госдолг подразделяется:

- на обязательства перед держателями ценных бумаг, которые выпустило правительство;

- кредиты у международных структур: банков и фондов;

- гарантийные обязательства при оформлении займа корпоративным сектором у субъектов международного права. Выдаются в основном крупным государственным корпорациям (Газпром, Роснефть и т.д.);

- долги по внешнеторговому обороту – товар в страну ввезен, но валюта на счет продавца еще не ушла.

В разрезе стран, которым должна Россия, на ведущих позициях офшоры, через которые и идут в основном торговые потоки: Кипр, Исландия, Люксембург, а так же Великобритания и Голландия. Китай предоставил кредит на строительство нефте- и газопроводов. С другими странами стандартная задолженность по внешнеторговым операциям.

Очистка и настройки по умолчанию

Стандарты клиринга государственного долга устанавливаются Банком международных расчетов , но невыполнение обязательств регулируется чрезвычайно сложными законами, которые варьируются от юрисдикции к юрисдикции. В глобальном масштабе Международный валютный фонд может предпринять определенные шаги, чтобы предотвратить ожидаемые дефолты. Иногда его критикуют за меры, которые он рекомендует принимать странам, которые часто включают сокращение государственных расходов в рамках режима жесткой экономии . При анализе тройного итога это можно рассматривать как деградирующий капитал, от которого в конечном итоге зависит экономика страны.

Эти соображения, напротив, неприменимы к частным долгам: кредитный риск (или рейтинг потребительской кредитоспособности ) в большей или меньшей степени определяет процентную ставку , и организации становятся банкротами, если они не могут выплатить задолженность. Правительствам нужен гораздо более сложный способ управления дефолтами, потому что они не могут на самом деле обанкротиться (и внезапно прекратить оказание услуг гражданам), хотя в некоторых случаях правительство может исчезнуть, как это произошло в Сомали или как это может произойти в случае оккупированных стран, где оккупант не признает долги оккупированной страны.

Меньшие юрисдикции, такие как города, обычно гарантированы их региональным или национальным уровнем власти. Когда в 1970-е годы Нью-Йорк перешел в статус банкрота (если бы он был частным лицом), к середине 1970-х годов потребовалась « помощь » со стороны штата Нью-Йорк и Соединенных Штатов. В целом, такие меры равносильны слиянию долга более мелкого предприятия с долгом более крупного предприятия и, таким образом, предоставления ему доступа к более низким процентным ставкам, которыми пользуется более крупное предприятие. Затем более крупная организация может взять на себя согласованный надзор, чтобы предотвратить повторение проблемы.

Статистика по странам

Для начала отметим, что отсутствие гос. долга часто является показателем не сильной, а слабой экономики, в которую никто не хочет инвестировать. Однако высокий госдолг тоже является плохим сигналом: ведь чем больше накопленная задолженность, тем выше будут процентные ставки, по которым кредиторы согласятся выдавать займы. Причем если темпы роста госдолга превышают темпы роста ВВП, то будет увеличиваться и налоговое бремя для будущих поколений.

Чтобы правильно оценить объем государственного долга, стоит обращать обращать внимание на три вещи:

Какая страна имеет наибольший госдолг? США, причем задолженность с каждым годом растет: страна потребляет много товаров из Китая, которому тоже нужно их куда-то сбывать, чтобы не охлаждать экономику. Такой дисбаланс грозит глобальными проблемами в будущем.

Текущее значение госдолга США более 25 трлн. долл., у Японии и всех стран Еврозоны он примерно в два раза ниже. Посмотреть актуальные показатели можно здесь: .

Америка с большим отрывом лидирует и по внешнему долгу, который составляет более $21 трлн.:

Наибольший внешний долг также наблюдается у экономически мощных Японии и стран Евросоюза, а наименьшие внешние долги в абсолютном выражении – у слаборазвитых островных государств и стран Африки. Актуальные значения смотрите здесь: .

А вот как выглядит отношение задолженностей стран мира к ВВП:

Еще одним способом оценки является отношение суммы внешнего долга к численности населения. Здесь в разных источниках можно увидеть разные данные, вызванные различными методами подсчета задолженности стран. Тем не менее можно говорить о том, что у Японии, США, Сингапура и ряда европейских стран этот показатель находится на уровне нескольких десятков тысяч долларов на человека.

Таким образом, эта задолженность примерно соответствует размеру кредита, требуемого для покупки недвижимости, хотя в некоторых случаях жилье может выйти весьма дорогим. Зато у отсталых Афганистана и Бурунди на человека приходится лишь несколько десятков долларов.

Текущий внутренний долг РФ порядка 13 трлн. рублей или около 170 млрд. $. Внешняя задолженность $460 млрд., статью о ней смотрите здесь. При этом внутренний показатель госдолга РФ составляет всего лишь 12,2% от ВВП, т.е. Россия занимает пятое место с конца рейтинга всех стран.

Внешний долг России

2020: ЦБ: Внешний долг России сократился на 4,3% до $470,1 млрд

Внешний долг России в 2020 году сократился на 4,3% (или на $21,3 млрд), составив $470,1 млрд. Об этом свидетельствуют данные Центробанка РФ.

Регулятор отметил, что снижение долговых обязательств перед нерезидентами было зафиксировано по всем секторам экономики. Наиболее заметным стало уменьшение иностранной задолженности прочих секторов по привлечённым кредитам.

Внешние обязательства органов госуправления снизились в 2020 году на $3,9 млрд, или на 5,5%, составив $66,1 млрд.

Задолженность перед нерезидентами по федеральным рублевым государственным бумагам снизилась за год в долларовом эквиваленте на $2,5 млрд, или на 5,5%, до $43,8 млрд.

ЦБ: В 2020 году внешний долг России сократился на 4,3%

Задолженность по суверенным валютным еврооблигациям за год снизилась на $1,1 млрд, или на 4,9%, до $21,2 млрд.

Банки в 2020 году снизили внешний долг на $4,5 млрд, или на 5,8% — до $72,5 млрд. Задолженность прочих секторов экономики уменьшилась на $12,2 млрд, или на 3,7%, до $318,5 млрд.

В том числе за год долговые обязательства компаний перед прямыми инвесторами и предприятиями прямого инвестирования уменьшились на $7,8 млрд, или на 5,4%, до $137,5 млрд, задолженность по кредитам уменьшилась на $9,8 млрд, или на 6,5%, до $141,3 млрд, торговые кредиты увеличились на $2,9 млрд, или на 30%, до $12,6 млрд, задолженность по финансовому лизингу — на $4 млрд, или 40,5%, до $14,0 млрд.

Внешний долг Банка России за год уменьшился на $0,8 млрд — до $13,1 млрд, в четвертом квартале — на $0,3 млрд..

2019: Внешний долг около $850 млрд

На апрель 2019 года почти весь внешний долг России – долг корпоративный. А государство предпочитает занимать деньги внутри страны. Внутренний долг по ОФЗ – около 200 млрд.долл., в 4 раза больше внешнего. Но и сложив все долги государства, получим скромные 10-15% от ВВП.

Совокупный долг корпоративного сектора больше – около 600 млрд.долл., 30-40% от ВВП. Итого всех долгов насчитаем около $850 млрд, или около в 50% от ВВП. Основная часть долга покрыта накоплениями, в частности, международными резервами, размер которых достиг $491 млрд. Таким образом Россия остается незакредитованной и финансово устойчивой экономикой.

Россия погасила последний внешний долг СССР

Российская Федерация 8 августа 2017 г погасила внешний долг перед Боснией и Герцеговиной, ставший последним урегулированным обязательством СССР перед иностранным государством-кредитором, сообщает Минфин РФ.

В сообщении отмечается, что задолженность перед Боснией и Герцеговиной в сумме 125,2 миллиона долларов США урегулирована соглашением между правительством РФ и Советом министров Боснии и Герцеговины об урегулировании обязательств бывшего СССР по расчетам, связанным с товарооборотом между бывшим СССР и бывшей СФРЮ, подписанным в Москве 21 марта 2017 года и вступившим в силу 20 июля 2017 года.

В сообщении отмечается, что в части государственного внешнего долга РФ перед официальными двусторонними кредиторами в настоящее время остается непогашенной только задолженность перед Республикой Корея в сумме 594,3 миллиона долларов.

$513,478 млрд

По данным ЦБ РФ, внешний долг России составил к 1 января 2017 года $513,478 млрд против $519,101 млрд к 1 января 2016 г. Таким образом, долг сократился в 2016 году на $5,623 млрд (-1,1%).

Непосредственно государственный долг России ниже, чем других крупных экономик — и в абсолютных значениях, и в отношении к ВВП. Однако особенность России в том, что у нее есть большое количество госкомпаний, чьи долги весьма велики не только по сравнению с их выручкой, но и по отношению ко всему ВВП.

На начало 2015 года по данным ЦБ, внешний госдолг России в расширенном определении (так называется долг государства вместе с задолженностью госкомпаний) составляет более $377 млрд. Отдавать эти деньги государству и госкомпаниям в 2014 году стало сложнее из-за девальвации рубля, а перекредитоваться — из-за санкций со стороны США и ЕС. Таким образом, риски дефолта государства или госкомпаний в это время повысились. Дополнительную угрозу в себе несло снижение ВВП в долларовом выражении, из-за чего уровень госдолга в отношении к размерам экономики повышается.

Тем не менее, и преувеличивать эту угрозу не стоит — крупнейшие госкомпании, «Газпром» и «Роснефть», даже в условиях падения цен на нефть, имеют постоянную валютную выручку, а у России положительный торговый баланс и существенные резервы.

Последствия накопления государственного долга

Государственный долг бывает внутренний и внешний, в национальной валюте и в иностранной. Многочисленные исследования показывают, что степень и характер воздействия государственного долга на экономику неоднозначны для различных групп стран, в то время как прослеживается наличие критического порога внешнего долга для развивающихся стран, после которого воздействие на экономический рост становится отрицательным, для развитых стран такой порог чаще отсутствовал:

- Г. Шиманович на основе линейной модели роста выявил отрицательную зависимость внешнего долга и экономического роста в постсоциалистических странах за период с 1995 по 2007 г: рост соотношения внешнего долга к ВВП на 1 % снижает темпы прироста душевого ВВП на 0,06 %

- К. Рейнхарт и К. Рогофф на примере выборки из 20 развитых и 24 развивающихся стран провели сравнительный анализ влияния внутреннего государственного долга и совокупного внешнего долга страны на динамику экономического роста. Для развивающихся стран авторы выявили более высокое пороговое значение государственного долга по сравнению с совокупным внешним, превышение которого негативно влияет на изменение душевого ВВП. Так, при достижении уровня внешнего долга 60 % от ВВП среднегодовые темпы прироста ВВП снижаются на 2 %, при превышении отметки 90 % от ВВП — темпы прироста уменьшаются наполовину.

- Т. Эфтимиадис и П. Тсинзос на основе исследования модели эндогенного роста пришли к выводу, что сокращение удельного веса внешних заимствований в структуре государственного долга положительно влияет на долгосрочный экономический рост, главным образом, за счет снижения оттока внутреннего капитала за границу

- С. Шаббир, используя данные внешнедолговой нагрузки по 24 развивающимся странам за период с 1976 по 2003 г., установил, что внешняя задолженность отрицательно коррелирует с динамикой инвестиций, что в свою очередь, приводит к снижению темпов экономического роста

- А. Шкларек и Ф. Рамон-Баллестер по результатам анализа выборки из 20 латиноамериканских стран за период 1970—2002 гг пришли к выводам, что совокупный и государственный внешний долг отрицательно коррелируют с динамикой ВВП на душу населения основным каналом воздействия внешнего долга на динамику роста является изменение уровня накопления капитала, а не его производительности

- Д. Амассома провел анализ влияния внутреннего и внешнего долга на экономический рост на примере Нигерии за период с 1970 по 2009 г. В результате анализа было установлено, что зависимость динамики душевого ВВП с внутренним долгом имеет положительный характер, и, наоборот, с внешним — отрицательный.

Другие последствия:

Динамика государственного долга России в 1999—2010 годах, в % к ВВП.

- Переложение налогового бремени на будущие поколения (в тех случаях, когда рост ВВП менее стоимости обслуживания долга).

- Перераспределение доходов среди населения. Те, кто вкладывает сбережения в государственный долг, получают его обратно с процентами, в то время как те, кто не имеет такой возможности вынуждены лишь платить налог на его обслуживание.

- Вытеснение (сокращение) частных инвестиций в силу выпуска государственных ценных бумаг.

- Понижение устойчивости экономики страны к негативным рискам (например, сейчас обслуживание американского долга обходится очень дёшево в виду низкой процентной ставки, но в условиях финансового кризиса ставки могут возрасти, что увеличит нагрузку на сокращающийся, из-за снижения деловой активности и как следствия снижения собираемых налогов, бюджет). Особенно опасными с данной точки зрения являются внешние долги в иностранной валюте (например см. долговой кризис в Греции)

Пик Российского государственного долга пришёлся на 1998 г. (146,4 % ВВП). На 1 января 2000 г. внешний долг достиг 146 млрд долларов (а суммарный внешний и внутренний государственный долг составлял 84 % ВВП). На начало 2007 государственный внешний долг был снижен до 52 млрд долларов (5 % ВВП).

Для сравнения госдолг других стран-экспортеров углеводородов (МВФ, 2011), % ВВП:

- Кувейт — 7,4 %

- Саудовская Аравия — 7,5 %

- Узбекистан — 9,1 %

- Казахстан — 11 %

- Азербайджан — 10 %

- Норвегия — 30 %

Государственный долг по странам Европейского союза в процентах от ВВП в 2013 году(:

- Франция — 93,5 %

- Германия — 78,4 %

- Португалия — 129,0 %

- Италия — 132,6 %

- Греция — 175,1 %

Для сравнения:

- США — 116,4 % ВВП (2016 г.)

- Япония — 239,2 % ВВП (2016 г.)