Займы для погашения других займов

Содержание:

- Как погасить кредит с просроченной задолженностью

- Что позволяет рефинансирование?

- Условия кредита наличными для погашения кредитов в других банках

- Другие способы быстро погасить ипотеку

- Самые распространенные ошибки при досрочных выплатах

- Общие сведения о рефинансировании

- Кредит наличными для погашения другого кредита

- МФО, дающие кредит на погашение другого кредита

- 6 законных способов получить кредит на погашение другого кредита

- Как можно закрыть долги в других банках?

- В каком банке можно взять деньги на погашение других кредитов

- Как взять кредит на погашение кредитов других банков?

- Выгодно ли рефинансирование

- Какие банки имеют систему рефинансирования

- Заключение

Как погасить кредит с просроченной задолженностью

Как уже отмечалось ранее, любая просрочка по долговым обязательствам учитывается в кредитной истории заемщика. Эти сведения поступают в «Бюро кредитных историй», поэтому узнать репутацию лица, которое планирует погасить кредит за счет новых займов, не составит труда. Попытки утаить данную информацию не увенчаются успехом, поскольку она предоставляется любому финансовому учреждению по соответствующим запросам.

Однако необходимость данной процедуры заемщик должен обосновать, предоставив соответствующие сведения. Основаниями для реструктуризации могут выступать:

- Увольнение или сокращение гражданина, а также банкротство предприятия на котором он работал, вследствие чего наступает потеря трудоспособности не по вине кредитополучателя.

- Снижение или регулярные задержки выплат по заработной плате, в результате чего постоянный уровень дохода заемщика понижается.

- Наступление нетрудоспособности вследствие попадания в ДТП или в больницу на длительный срок (в этом случае необходимо предоставить заключение от медицинского учреждения или справку ГИБДД).

Если банк посчитает основание достаточным для проведения реструктуризации, потребуется подготовить пакет необходимых документов и написать соответствующее заявление. Нужна также информация обо всех источниках дохода, за счет которых планируется погашение.

Для уменьшения кредитного бремени банк может предложить:

- увеличить срок договора, благодаря чему заемщик получает больше времени для поиска требуемых для полного погашения денежных средств;

- уменьшить размер процентной ставки на короткий период времени, чтобы должник смог «отдышаться» и немного подкопить;

- сменить валюту (если кредит был выдан не в рублях);

- оформить дополнительный договор, в результате чего просроченная задолженность переводится в текущую.

Следует учитывать, что подобную «благосклонность» банков достаточно сложно заслужить, поскольку лишь немногие из них готовы идти на реструктуризацию кредита, по которому были допущены грубые просрочки по платежам. В некоторых банках такой программы нет вообще, поэтому заемщику придется обратиться в другое финансовое учреждением, например, в МФО.

Микрофинансовые организации гораздо охотнее выдают ссуды, даже если у потенциального заемщика плохая кредитная история. Подать заявление можно как в офисе, так и через интернет. Решение принимается в течение часа, и в большинстве случаев оно положительное. Для оформления микрокредита достаточно только паспорта. Однако процентная ставка по таким займам очень высока, а сроки погашения и размер ссуды ограничены.

Перед подачей заявления на получение кредита нужно тщательно взвесить свои возможности, оценить риски и понять, действительно ли есть необходимость в той или иной ссуде. Если же один или сразу несколько кредитов у вас уже имеется, самый оптимальный вариант – воспользоваться процедурой рефинансирования.

Что позволяет рефинансирование?

Взяв кредитный займ на погашения другой кредитной суммы, клиент банка получает:

- Возможность уменьшения суммы ежемесячного платежа;

- Возможность изменения валюты;

- Возможность снижения процентной ставки;

- Возможность сокращения/увеличения срока кредитования, изменения схемы погашения;

- Возможность получения льготного периода, уплаты только процентов, без уплаты суммы основного долга;

- Возможность объединения нескольких кредитов в один крупный.

Требования, выставляемые банком к заемщику

Кредитополучатель должен соответствовать определенным требованиям:

- Возраст 21-55 лет;

- Непрерывный стаж на последнем месте работы не менее трех месяцев;

- Гражданство страны, в которой оформляется кредитный займ, а также прописку. Иногда может рассматриваться вид на жительство.

Стоит отметить, что требования финансовых учреждений к потенциальным заемщиками могут разниться.

Какие документы нужно иметь для получения кредита?

Папка документов для получения кредитных средств также может варьироваться в зависимости от условий банка. Однако в целом есть определенные документы, обязательные для оформления такой банковской услуги, как кредит на погашение долгов.

Документы для оформления займа:

- Заявление на получения кредита;

- Справка о доходах по форме, указанной в банке;

- Заявка поручителя;

- Согласие на кредитный отсчет.

К тому же могут понадобиться дополнительные документы:

- Справка от кредитора о сумме задолженности;

- Кредитный договор, подлежащий погашению посредством нового займа;

- Договоры обеспечения.

Этапы получения услуги рефинансирования

Для того чтобы получить новый займ, кредитополучателю необходимо пройти несколько шагов:

- Для оформления кредита на погашение другого кредита, заемщику необходимо взять кредитный договор, заключенный с другим финансовым учреждением, а также договоры его обеспечения, после чего направляется в офис кредитора. В офисе клиент получает всю нужную информацию об услуге рефинансирования, тонкости схемы погашения кредита: сумму кредита, полную процентную ставку, сроки и документы.

- У кредитора, долг которому клиент желает отдать посредством другого кредита, следует взять справку о сумме остаточного долга.

- Для того чтобы взять кредит на погашение кредита, следующим этапом в банк надо предоставить пакет документов. По истечении нескольких дней (зачастую не больше трех банковских дней), клиент получает ответ из банка о решение по поводу кредита (принятие или отказ). В случае удовлетворения заявки потенциального заемщика кредитный эксперт определяет дату и время заключения договоров. Далее сумма остаточного долга по кредиту в другом банке перечисляется на его счет кредитора.

- После этого кредитополучатель отправляется в предыдущий банк-кредитор для окончательного расчета, оплачивает все проценты, а также комиссии.

|

Надежные виды погашения кредита. https://youtube.com/watch?v=YArqBQ0xtzo |

Помните о том, что взять кредит на погашение других кредитов можно только в том случае, если за Вашими плечами имеется стабильный доход. Банк должен быть уверен в платежеспособности своего заемщика. Также банк желает знать, соответствует ли его клиент его кредитной политике. В сумму ежемесячного погашения будет входить погашение сумы основного долга, а также процентов за пользование кредитными средствами. Поскольку финансовое учреждение использует начисление процентов по факту задолженности, каждый месяц сумма выплачиваемых процентов будет уменьшаться, а, следовательно, и сумма погашений. Таким образом, такой способ погашения кредита даст выгоду в 2-3% разницы между ставками. Также в банке стоит узнать о таких нюансах, как досрочное погашение по кредитованию и т. п.

Условия кредита наличными для погашения кредитов в других банках

Вы можете взять кредит, чтобы закрыть другие кредиты, только при соблюдении условий:

- Отсутствие просрочек по текущим кредитам (некоторые кредиторы допускают наличие задолженности до 30 дней);

- Своевременное исполнение обязательств в последние 12 месяцев;

- С момента оформления займа прошло не менее 3 месяцев;

- До погашения остался срок более 90 дней;

- Срок, на который получен кредит – не менее 6 месяцев.

При объединении кредитов, каждый должен соответствовать условиям банка. Вы можете соединить в новое обязательство до 5-6 действующих банковских займов любого формата (банки не берут на рефинансирование долги перед МФО).

Если вы хотите переоформить залоговый кредит – новый банк примет тот же залог или выведет его из обременения при небольшом остатке.

Пакет документов для рефинансирования минимальный – большинство кредиторов выдадут новый кредит по паспорту без подтверждения доходов. Справка с работы потребуется только если вы хотите взять некоторую сумму «сверху» — но и в этом случае есть альтернативы: подтверждение дохода через «Госуслуги», выписка со счета, справка «по форме банка» и т.п.

Другие способы быстро погасить ипотеку

Помимо оформления потребительского кредита или займа на рефинансирование, существует еще несколько способов досрочного погашения ипотечной ссуды. Например, средства материнского капитала. Они могут быть направлены на уплату как основной части долга, так и процентов по нему.

Как быстро погасить ипотеку в Сбербанке?

Сбербанк, как и любая другая отечественная кредитная организация, не имеет права препятствовать клиенту при желании досрочно погасить ипотеку. Более того, лидер финансового сектора страны предоставляет несколько вариантов возврата заемных средств, активно продвигая собственную программу рефинансирования, о которой было написано выше.

Кроме того, заемщик сегодня имеет возможность возвращать средства Сбербанку как непосредственно в кассу кредитной организации, так и при помощи систем дистанционного обслуживания Сбербанк Онлайн и Мобильный банк, что намного проще и удобнее. Однако, в любом случае перед тем, как погасить ипотеку, следует обязательно выяснить у работников или на сайте банка, какие документы необходимо при этом оформить.

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

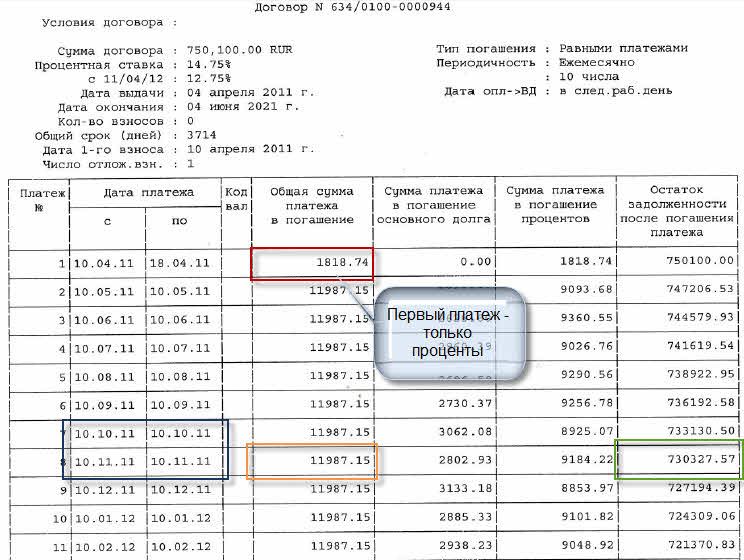

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

Общие сведения о рефинансировании

Программы рефинансирования созданы для того, чтобы снизить риски банков из-за просрочек по обязательным платежам. Они создают для заемщиков более мягкие кредитные условия для погашения. Все больше людей обращаются к перекредитованию долгов по взятым кредитам. За рефинансированием обращаются в случаях:

- при отсутствии необходимых денег для выполнения своих кредитных обязательств по договору — внесение в банк обязательных платежей по потребительскому кредиту или ипотеке;

- при предложении более мягких кредитных условий – уменьшение переплаты за взятый кредит. Это может быть более низкая кредитная ставка, продление сроков, возможная смена валюты.

- при наличии нескольких потребительских кредитов, их рефинансированием можно объединить в один кредит. Это услуга экономит время заемщика, не требует контроля сумм погашения, дат в различных банках.

Бесспорное преимущество перекредитования – сниженная ставка проценту. Желательно все взвесить, рассчитать: оптимальную сумму нового кредита, срок, необходимый для погашения долга, наиболее выгодный процент по оплате за использование средств банка. Условия предоставления займов на погашение кредитов у банков разные.

При этом можно выделить основные условия:

- заемщик должен быть надежным, с хорошей кредитной историей. Ежемесячные платежи по взятому кредиту вносились без нарушения графика платежей;

- отсутствие каких-либо ограничений по досрочке;

- постоянного дохода;

- кредитное оформление под залог собственного жилья. Оценка стоимости залога, оформление страховки;

- при наличии просрочек по платежам, изыскать средства для их оплаты;

- направить заявку на рефинансирование;

- выделенные средства перечисляются насчет предыдущего кредитора. Банк составляет новый кредитный график погашения на более выгодных условиях для выплаты долга.

В случае одобрения банком большей суммы, чем долг, ваше финансовое положение, кредитная история внушают доверие новому банку, возможно при рефинансировании получить на руки часть средств.

Брать новый кредит обычно выгоднее, когда разница в ставке составляет не менее 2%, выплата производилась в течение не более половины срока, оговоренного в договоре.

Кредит наличными для погашения другого кредита

Кроме процедуры рефинансирования возможно разобраться с имеющимися долгам за счет другого кредита, сумма которого полностью пойдет на погашение имеющихся обязательств. Сложность такого решения в том, что наличие имеющихся кредитов легко проверить в БКИ и не все банки пойдут на риск выдачи нового кредита, увидев имеющуюся закредитованность клиента. Сообщить банку о своих намерениях за счет этого кредита погасить другой, значит получить отказ в оформлении займа. Так как наличие не погашенных кредитных обязательств в первый раз с большой долей вероятности приведет к похожей ситуации с новым займом. Поэтому причина оформления кредита должна быть иной, но максимально реалистичной.

МФО, дающие кредит на погашение другого кредита

МФО — микрофинансовые организации, которые выдают небольшие займы, не требуя документального подтверждения доходов. Это удобно для тех, у кого нет постоянного рабочего места или отрицательная кредитная история. Ряд таких организаций не предъявляет серьезных требований относительно возраста, чего не скажешь о банках. Поэтому получить небольшой займ там часто могут лица младше 21 года, но являющиеся совершеннолетними.

Основное ограничение – сумма до 100 000 руб, по крайней мере для первого обращения. Для постоянных клиентов такие кредитные учреждения делают скидки по процентам и увеличивают максимальную сумму. Срок предоставления — не более 30 дней.

МФО начисляют проценты посуточно. В пределах одного месяца накапливается приличная переплата, поэтому перед подписанием договора нужно внимательно ознакомиться с условиями. В случае просрочек эти организации налагают большие штрафы, на чем часто попадаются невнимательные заемщики.

6 законных способов получить кредит на погашение другого кредита

Одной их самых распространенных проблем в России на сегодняшней день является огромная закредитованность граждан. Люди привыкли брать кредиты, но не привыкли делать накопления. Многих это привело к тому, что при снижении дохода им приходится брать новые займы для закрытия старых долгов. Это прямой путь к постоянному безденежью. Но выход есть. Грамотно подойдя к вопросу перекредитования, можно существенно сократить размер кредитных выплат и облегчить свою жизнь. По сути, это процесс замены одного кредита на другой, но на более выгодных для заемщика условиях.

Что дает такой маневр? Выгоды в данном случае очевидны, это:

- уменьшение ставки по кредиту;

- более длительный срок выплат;

- изменение суммы займа;

- возможность сменить валюту.

Прежде чем подписать новый кредитный договор, необходимо тщательно изучить его условия. Не всегда кредитор предлагает клиенту выгодные условия. Часто конечный результат перекредиования приносит заемщику убыток.

- Рефинансирование

Именно такое название носит процесс перекредитования. Он может быть проведен как в банковской организации, выдавшей первый кредит, так и в любом другом банке.

- Новый кредит

Рефинансирование возможно только при условии полного погашения предыдущего займа. Если вы хотите закрывать старый долг постепенно или потратить на его покрытие только часть заемных средств, вам нужно взять новый кредит (нецелевой). Такой заем позволяет тратить деньги по своему усмотрению, в том числе и на погашение старой задолженности.

- Кредитная карта

Суть в том, что владелец кредитки получает возможность гасить имеющийся долг за счет кредитных средств на карте. Но только в пределах установленного банком лимита. Такой способ достаточно выгоден, поскольку почти все кредитки имеют льготный период, позволяющий возвращать средства в течение определенного срока без процентов. И чем он больше, тем выгодней для клиента.

Чтобы получить одобрительное решение банка, нужно заполнить анкету. Она включает в себя два раздела, один из которых стандартный (Ф. И. О., место работы, семейное положение, размер заработка и т. д.), другой содержит информацию касательно рефинансирования и желаемого способа получения денежных средств (наличный или безналичный).

Часто банки предлагают наиболее выгодные условия тем клиентам, которые являются участниками их зарплатного проекта.

- Микрофинансовые организации

Обращаться в них стоит только в том случае, когда других вариантов просто нет. Если во всех остальных организациях вам отказали, то вы можете взять заем в МФО. Но стоит помнить о том, что проценты там намного выше, чем в банках, и начисляются они ежедневно. Внимательно изучите предлагаемые варианты займа и выберите самый подходящий.

- Заем

Речь идет о займе у физического лица (знакомого, коллеги, друга и т. д.). Этот вариант позволяет взять денежные средства без процентов, достаточно лишь договорится об этом с кредитором. В долгосрочной перспективе экономия весьма существенная. Заем дается под расписку.

- Обычный долг

Отличается от займа отсутствием расписки. Одалживают, как правило, родственники и друзья, стараясь помочь хорошему человеку. В их планы не входит заработать на добром деле, поэтому проценты они не устанавливают.

Несмотря на существование нескольких вариантов перекредитовать долг, самым распространенным является рефинансирование. Именно оно позволяет изменить финансовое положение, не напрягая других людей. Занять большую сумму у частного лица достаточно проблематично, ведь она не всегда у него есть или он не готов расстаться с ней на длительный срок. В новом кредите банки отказывают, если есть просрочки по старым займам. Потому рефинансирование – это оптимальный выход.

Как можно закрыть долги в других банках?

Взять кредит для погашения других кредитов можно разными способами. Это может помочь, если полученный ранее займ был взят под большой процент, и сейчас вы хотите получить деньги на более выгодных условиях.

Хотеть, но не мочь выплатить все долги – неприятно, но банки идут навстречу клиентам, которые сознательно относятся к своему финансовому положению, а не прячутся от кредиторов и не бегут от проблем, допуская все новые и новые просрочки.

Взять новую ссуду

Решая, где взять кредит чтобы погасить другие кредиты, многие, в первую очередь, пытаются брать новые ссуды либо под более выгодный процент, либо, просто, в той компании, которая одобрит заявку, даже несмотря на не самые выгодные условия. Данный способ будет идеальным вариантом для решения проблемы высоких процентов по одному уже имеющемуся займу.

Выбирая, в каком банке взять кредит, обратите внимание на предложения с минимальными процентными ставками, чтобы перекредитоваться на выгодных условиях и сократить переплату. Этот способ подойдет и в том случае, если ежемесячный платеж по существующему заему для вас слишком высок

Оформив новую ссуду на более длительный срок, вы снизите размер ежемесячных выплат, что станет облегчением для семейного бюджета.

Во-первых, банки предоставлять такие заемы не торопятся. При решении о том, давать или нет новую ссуду, сотрудники финансовой организации изучат вашу кредитную историю, где увидят наличие большого числа долгов. Если даже не брать в расчет тот факт, что подобное обстоятельство является большим риском для банка, им будут учтены все уже имеющиеся ежемесячные выплаты, плюс сумма, которую вам придется возвращать по новому кредиту. Совокупность всех затрат не должна превышать 40% от дохода, чего не всегда удается достичь. Кроме того, если соблазн возьмет верх, и часть денег из нового кредита вы потратите, то рискуете попасть в долговую яму, из которой выбраться будет крайне сложно.

Оформить рефинансирование

Ища информацию о том, какие банки дают кредит для погашения других кредитов, стоит обратить внимание на организации, предоставляющие услугу рефинансирования. Она заключается в том, что дающий новый кредит банк знает о ваших долгах и готов предоставлять средства на их погашение

При этом, потратить их вы можете исключительно на эти цели. После того, как все предыдущие обязательства будут закрыты, погашаться будет лишь задолженность в компании, которая производила рефинансирование.

Это оптимальный вариант, если кредитов несколько, и все они оформлены в разных компаниях. Давать займы под рефинансирование долгов выгодно, поскольку банк получает нового клиента и начинает получать проценты, лишая конкурентов части прибыли. Благодаря этому, подобные займы даются под низкие процентные ставки, а срок кредитования доходит до 5 лет, что позволит перекрыть большую сумму долга, одновременно подобрав комфортный для кошелька ежемесячный платеж.

В каком банке можно взять деньги на погашение других кредитов

Программа рефинансирования есть почти в каждом банке, ставки начинаются от 10,5-11%. Проанализировав рынок, мы выбрали 3 предложения с оптимальными условиями.

Сбербанк

Финансовая организация предлагает оформить договор на сумму от 30 тыс. до 3 млн рублей.

Ставка зависит от суммы и срока и составляет от 11,5 до 13,5% годовых. Выгоднее всего оформлять от 500 тыс. рублей на срок до 5 лет. Максимальный срок рефинансирования — 7 лет.

Подать заявку может клиент в возрасте от 21 года, на момент планового погашения задолженности он должен быть не старше 65 лет.

В новый договор можно включить до 5 действующих кредитов. Особенность предложения в том, что при наличии договора займа с самим Сбербанком его тоже разрешается добавить в общую сумму.

Если клиент не будет запрашивать помимо рефинансирования дополнительную сумму, то подтверждать доход и занятость не нужно. В противном случае потребуется предоставить справки с работы.

При отказе от личного страхования ставка не меняется.

Подробнее о кредитных программах Сбербанка

Райффайзенбанк

Ставка по программе фиксированная — 10,99% годовых. Но при отказе клиента от личного страхования она увеличится на 5 процентных пункта.

При оформлении до 500 тыс. рублей потребуется подтвердить только доход. Банк принимает как 2-НДФЛ, так и справки в свободной форме. При запросе большей суммы дополнительно будет нужна заверенная работодателем копия трудовой книжки.

Подать заявку можно с 23 лет. На дату погашения долга заемщик должен быть моложе 67 лет. Рассмотрение занимает до 3 рабочих дней.

Все кредитные предложения банка и форма онлайн-заявки

Альфа-Банк

Если деньги нужны срочно — обратитесь в Альфа-Банк. Заявка рассматривается в среднем за 1-2 дня.

Процентная ставка зависит от суммы кредита:

- от 5о до 250 тыс. рублей — 16,99-19,99%;

- от 250 до 700 тыс. рублей — 14,99-18,99%;

- от 700 тыс. до 1,5 млн рублей — 10,90-18,99%.

Итоговая ставка определяется индивидуально исходя из финансового положения заемщика, его кредитной нагрузки и иных факторов.

Оформить заявку может заемщик с 21 года, на последнем месте занятости необходимо проработать более 3 месяцев. Доход должен быть от 10 тыс. рублей и достаточным для погашения принятых обязательств.

Обзор всех кредитных программ и онлайн-заявка на кредит

Подтверждение дохода 2-НДФЛ или справкой в свободной форме обязательно, вместо копии трудовой можно предоставить заграничный паспорт, свидетельство о регистрации автомобиля, полис ДМС и некоторые другие документы.

Вам также помогут другие советы наших экспертов:

«Kreditka», при полном или частичном копировании материала ссылка на первоисточник обязательна.

Калькулятор досрочного погашения кредита

Внимание! Калькулятор рассчитывает максимально возможную сумму кредита. При расчетах используется округление до десятков тысяч

При оформлении кредитной заявки условия предоставления кредита (сумма выдаваемых денежных средств, процентная ставка, срок) могут быть скорректированы с учетом кредитной истории и других факторов. Ставка рассчитывается банком индивидуально на основании предоставленной информации. Кредит выдается по усмотрению Ситибанка. Все условия кредитного договора опубликованы на www.citibank.ru.

Расчет задолженности, произведенный с помощью калькулятора, является приблизительным и не может быть использован в качестве документального подтверждения каких-либо финансовых обязательств. Точная сумма задолженности определяется банком в каждом конкретном случае на основании соответствующих документов.

АО КБ «Ситибанк».

Как взять кредит на погашение кредитов других банков?

Прежде чем ответить на этот вопрос, необходимо понять, что собой представляет рефинансирование кредитов. Термин означает специальные предложения от банковских структур по взятию средств под проценты для погашения ранее оформленного кредита. Такая операция предусматривает консолидацию нескольких кредитных обязательств, оформленных в разных кредитных учреждениях, в одно.

Необходимые документы

Для заключения договора нужно подготовить определённый пакет документов, который в стандартном варианте включает в себя:

- паспорт;

- данные о состоянии задолженности по кредитному договору;

- реквизиты счёта в банке;

- форму 2-НДФЛ;

- справку о доходах;

- заверенную копию трудовой книжки;

- справку из банка, в котором был взят первоначальный кредит, что заёмщик не имеет задолженностей (если банковских организаций несколько, то справки нужны из каждой отдельно).

Условия и требования к заёмщику

Существуют классические или стандартные требования, которые должны быть учтены при перекредитовании:

- Возрастные ограничения: от 21 до 70 лет. Но некоторые банки снижают или повышают возрастной порог для оформления займа. Многие организации предлагают достаточно выгодные кредиты пенсионерам и молодым людям.

- Российское гражданство и регистрация на территории РФ.

- Непрерывный стаж работы от трёх месяцев.

Сколько кредитов можно объединить?

В большинстве случаев объединить в один кредит можно не более пяти займов.

Объединение нескольких кредитов в один, благодаря рефинансированию, помогает заёмщику не держать в голове даты погашения всех кредитов, тем самым снимая риск просрочки из-за забывчивости.

Сокращение количества обязательств также упрощает планирование ежемесячных расходов и существенно экономит время, так как оплачивать теперь надо только одному кредитору.

Выгодно ли рефинансирование

Конечно, но только тогда, когда правильно выбрана программа.

Наибольшую выгоду от рефинансирования заемщик получает в том случае, когда остаток по кредиту значительный. Даже небольшое изменение процента в меньшую сторону даст хорошую экономию.

Рассмотрим пример. Семейная пара в 2015 году взяла ипотечный кредит на покупку дома. Сумма займа составила 2 500 тыс. руб. под 14 % годовых. Выплатить долг они рассчитывали через 15 лет. В 2018 году пара узнает, что ставка может быть снижена до 9 %. Посчитаем выгоду.

Ежемесячный платеж до рефинансирования равен 33 000 руб.

На 1.01.2018 было внесено 36 платежей. Следовательно, непогашенное тело кредита на эту дату составляет 2 000 000 руб. Плюс проценты.

При рефинансировании (под 9 %) к 2030 г. пара получает возможность сэкономить примерно 1 500 000 руб. Месячная выплата при этом снизится до 24 900 руб.

Рассчитать выгоду очень просто, для этого достаточно лишь воспользоваться кредитным калькулятором. В отношении потребительских кредитов она не будет настолько явной, поскольку суммы таких займов ниже.

Какие банки имеют систему рефинансирования

Вы не будете задаваться вопросом: можно ли взять кредит в другом банке чтобы погасить кредит? В том случае, если выясните для себя какие банки имеют программу рефинансирования и какие имеются по этим программам процентные ставки.

Предлагаем вашему вниманию пять самых привлекательных банков, которые имеют систему рефинансирования:

- Росбанк. Процентная ставка у этого банка составляет 14,5% годовых. Любой клиент может взять кредит для рефинансирования на сумму до 2 млн 500 тысяч рублей. Помимо такой низкой ставки отсутствуют всякие скрытые комиссии и другие платежи.

- ВТБ Банк. Сумма которую выделяет банк для рефинансирования не превышает одного миллиона рублей, процентная годовая ставка равняется почти 17%. Взять кредит можно на срок не превышающий 5 лет.

- Россельхозбанк. Осуществляет рефинансирование клиентов под 17% годовых, срок кредитования может составлять порядка пяти лет. Есть определенная особенность рефинансирования в данном банке. Заемщик должен предоставить справку о доходах с тем, чтобы засвидетельствовать свою платежеспособность.

- Связь-банк. Данный банк имеет соответствующую программу, которая получила название Перекредитование стандарт. Годовая кредитная ставка достаточно привлекательная, всего 17%. Также необходимо будет за выдачу кредита заплатить в качестве единичного взноса 2% от суммы кредитования.

- Сбербанк имеет ставку по кредитам в 20,5%. Такая ставка считается самой большой, да и максимальная сумма для рефинансирования составляет всего 1 млн рублей. Тем не менее многие клиенты пользуются услугами именно этого банка, у него заслуженная репутация одного из самых надежных банков России.

Банки могут осуществлять рефинансирование не только потребительских кредитов, но и ипотеки, а также автокредитов. Сумма перекредитования может превышать сумму долга. В таком случае остаток кредитной линии можно направить на решение других проблем.

Сегодня популярность рефинансирования является всеобъемлющей. Люди берут кредит чтобы погасить другой кредит или другие кредиты с просрочками и данная система широко используется не только в Москве, но и в крупных городах России. Благодаря такому механизму можно осуществить рефинансирование и получить более выгодные условия.

Если же у вас положительная кредитная история, то вы можете просто открыть кредитную линию с более выгодными условиями ипогасить досрочно старый кредит. После этого можете выплачивать проценты и тело кредита в новом банке.

А вообще, существуют и другие способы избавления от долговой зависимости. Интересно? Тогда рекомендуем посмотреть видео о том, как быстро избавиться от долгов:

Заключение

Рефинансирование ранее уже полученных заемщиками кредитов, позволяет уменьшить риски банкам по займам, сократить невыплаты по кредитам, особенно это важно и актуально для ипотеки. Заемщики получают возможность сохранить приобретенное жилье, проведя реструктуризацию ранее взятых займов в связи с изменениями в семейном бюджете или изменившейся жизненной ситуацией

Анализ результатов условий рефинансирования показал, что в разных банках они отличаются. Одни банки выдают деньги только на погашение ипотеки, другие готовы выделить деньги только в форме потребительских кредитов. Есть банки, которые перечисляют все рефинансируемые деньги сразу банку — кредитору на погашение клиентских долгов, а есть банки, которые выдают средства заемщику на руки. Некоторые банки выдают еще и дополнительные средства для использования на любые цели. Условия предоставления кредита тоже отличаются. Рассматривайте их в разных банках, используйте дополнительную информацию. Выбор всегда за вами!