Сельская ипотека под 1-3 процента в 2020 году

Содержание:

- Требования к дому и участку

- Как оформить заявление?

- Требования к участку

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Выдача ипотеки

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Механизм работы льготной ипотеки

- Могут ли возникнуть проблемы с получением кредита?

- Параметры ипотечного кредита

- Актуальные предложения банков

- Процедура оформления

- Отделения и филиалы банков, предоставляющих услугу в Сочи

- Итоговое сравнение ипотечных кредитов на деревянный дом

Требования к дому и участку

Такое количество недоработок уже ставит под сомнение эффективность программы, начало реализации которой совпало с днем смеха. Недопонимание и массу вопросов возникнет и при выборе самого объекта. Как было сказано, субсидированию подлежат только готовые конструкции из клееного или цельного бруса, дома из МДФ и массива дерева, изготовленные в заводских условиях.

Не могут участвовать в программе готовые дома, нельзя также купить материал «на стороне», и построить дом самостоятельно.

Купить можно только дом, произведенный в цехах аккредитованной компании, удовлетворяющий предъявляемым требованиям. Таким образом, человек будет вынужден искать производителя, который может находиться далеко от региона его проживания, и вполне вероятно, что стоимость такого дома будет намного выше.

Что касается земельного участка, то о его покупке придется побеспокоиться заранее, так как субсидирование покупки земельного участка, согласно положениям программы, не предусмотрено.

Как оформить заявление?

Как отмечено выше, ключевой этап оформления ипотечного кредита — заполнение заявки. Здесь в распоряжении заемщика имеются два пути:

В обоих случаях требуется заполнить анкету, в которой прописывается информация о клиенте (ФИО, дата рождения и другая), сведения о работодателе, периоде трудоустройства и размере заработной платы. Кроме того, в заявлении имеется графа с должностью и отраслью работы заемщика. При наличии дополнительных источников дохода, об этом стоит упомянуть в специальном пункте. Такая особенность — дополнительный плюс в пользу клиента. При наличии нескольких источников прибыли вероятность получения ипотеки возрастает.

В заявке указываются и другие сведения — информация о сумме, которая необходима для приобретения недвижимости, период кредитования, данные о родных и месте их трудоустройства. Также в анкете содержатся контакты для связи, факт наличия другой недвижимости или машины, размер прибыли (за месяц) и наличие обязательных затрат.

Важно указывать корректную информацию, ведь на ее основании банк дает ответ о предоставлении услуги или отказывает в ее выдаче. Если заемщик будет уличен в обмане, ему с большой вероятностью откажут в предоставлении услуги

Требования к участку

Первый и очень важный этап, без которого не может начаться возведение частного дома — это покупка земельного участка. Банк внимательно следит за тем, чтобы приобретаемый участок соответствовал таким требованиям:

Участок может располагаться и за городом, но банком четко установлено, на каком расстоянии. В каждом регионе свои требования в отношении отдаленности участков от городов (стандартные требования — не более 70-100 км от города). В любом случае земля должна принадлежать к населенным пунктам. Сбербанк не выдаст ипотеку на строительство частного дома в отдаленных деревнях. Площадь приобретаемого участка не должна быть менее 6 соток

Важно четкое разграничение участка и постановка на кадастровый учет.

Перед тем как выдать ипотеку на строительство, банк направляет на участок специалистов для анализа типа земли и оценки рисков строительства на ней.

Кредитор предъявляет жесткие требования к материалу, из которого будет возводиться дом. К примеру, не удастся получить ипотеку на строительство деревянного дома

Всегда в приоритете надежные конструкции из кирпича, бетона или камня.

Обустройство коммуникаций. Сбербанк внимательно следит за тем, чтобы возводимый дом был ликвидным. Поэтому к участку должны быть подведены водоснабжение, канализация, электричество.

Обязательно наличие дороги к участку, ездить по которой можно вне зависимости от времени года.

Участок не должен иметь обременений, ареста, также не допускается, чтобы в отношении земли велись судебные разбирательства.

Помощник

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Испокон веков мы жили в деревянных домах, и с все более активным развитием технологий и урбанизацией многие городские жители стремятся «вернуться к истокам». Экологически чистое жилье из бруса или оцилиндрованного бревна вернуло свою популярность среди граждан.

Однако не так-то и просто переехать из квартиры. Строительство деревянного дома обходится ничуть не дешевле покупки готовой постройки или квартиры. Однако государство старается поддержать инициативу граждан. Поэтому была разработана программа по кредитованию строительства и покупки деревянного жилья. Изначально предполагалось, что она будет завершена еще в 2018 году. Однако популярность предложения превзошла все ожидания, и программу продлили до 2020 года.

В 2021 году жители могут приобрести в кредит:

- Деревянные дома,

- Квартиры в строениях из дерева.

Нужно учесть, что кредит имеет несколько особенностей, которые подразумевают дополнительные условия и требования, выдвигаемые банком – и не только самому клиенту. Так, у подрядчика должна быть лицензия и другие документы, которые разрешают строительство жилья с использованием древесных материалов, а годовая выручка – более 200 млн рублей

Другое важное условие – наличие партнерских отношений с кредитором, к которому обратился заемщик

Само сооружение также должно соответствовать целому ряду требований:

- Материал для постройки дома – прочные и крепкие сорта древесины в виде цельного или клееного бруса, панелей из массива, ламелей;

- Фундамент дома – капитальный, с заглублением;

- Возраст готового дома не должен превышать 10-15 лет;

- Универсальная сезонность постройки;

- Земельный участок принадлежит заемщику или его родственнику и оформлен должным образом;

- Пожарная безопасность отвечает всем законодательным актам;

- И так далее.

Ознакомиться со всеми требованиями мы рекомендуем в банке. А выбрать выгодную программу поможет Выберу.ру. На нашем портале собраны все предложения по ипотеке на деревянный дом. Оцените процентные ставки, суммы и сроки нескольких банков сразу за несколько минут и рассчитайте примерный график выплат, используя онлайн-калькулятор.

Вопросы и ответы

Что такое «деревянная ипотека»?

Льготную программу для приобретения готовых домов из дерева называют «деревянной ипотекой». Действует она до конца 2021 года. Общая сумма кредитных средств не должна превышать 3,5 млн рублей, а размер ставки – 10-12%.

Какие банки дают ипотеку на деревянный дом?

Ипотеку для приобретения заводских домов из дерева сегодня выдают многие банки. Например, Россельхозбанк, Уралсиб, Русский стандарт. Список участников программы и их условия вы можете найти на Выберу.ру.

Как получить такую ипотеку?

Заемщик обращается в банк. В случае одобрения заявки нужно подготовить документы на дом и залоговое имущество. После оплаты первоначального взноса договор ипотеки регистрируется в ЕГРН, затем сумму перечисляют на счет застройщика.

Задайте свой вопрос

Выберите ипотеку

На строительство частного дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотека на покупку комнаты Социальная ипотечная программа Ипотека для многодетных семей

Кредитование по двум документам Ипотечное кредитование для коммерческой недвижимости

Выдача ипотеки

Про выдачу кредита проще сказать и написать, чем сделать. Когда жилой дом был найден, потребовалась независимая оценка недвижимости. Оценка недвижимости проводится за ваш счет. В нашем регионе за оценку загородной недвижимости берут от 3 до 10 тысяч рублей.

Нам оценили дом за 4 тысячи рублей. Затем, с этим отчетом, техпаспортом дома, выписками из Росреестра и другими бумагами из перечня документов, отправилась в банк, где вся кипа бумаг была принята, и мне оставалось только ждать окончательного одобрения заявки на кредит.

Ждать пришлось долго. В банке мне сказали, что ответ будет дан в течение 5 рабочих дней. Прошло две недели — ответа не было. Я уже стала волноваться, да и продавцы дома тоже. Кстати, при продаже жилья ипотечникам, жилье переходит в собственность покупателя до передачи денег. Иными словами, продавец получит деньги за дом, только после регистрации сделки в Росреестре. Поэтому многие отказываются продавать дома ипотечниками — хотят деньги сразу.

Наконец-то позвонили из банка и назначили дату оформления сделки. Сделка заключается прямо в банке, без хождений по нотариусам. После оформления сделки нам выдали документы, которые мы с продавцом должны были подать в Росреестр, для регистрации перехода права на недвижимость.

Мы обратились в службу единого окна «Мои документы», где у нас забрали необходимые бумаги. Предварительно была оплачена пошлина за регистрацию недвижимости — 2500 рублей. Платила я сама.

Регистрацию недвижимости делают в течение 10 дней. В это время надо просто ждать результата. Изредка можно поглядывать в личный кабинет на сайте Росреестра или сайте Госуслуг. Там результаты регистрации недвижимости отображаются гораздо раньше, чем вам выдадут выписку из реестра. Кстати, сейчас свидетельства о собственности на красивой гербовой бумаге больше не выдают.

После получения выписки надо обратиться в страховую компанию и застраховать дом в пользу банка от несчастных случаев. Ипотечную страховку я сделала в Росгосстрахе за 4800 рублей.

С выпиской из реестра и страховкой я пошла в Сбербанк, где в течение 30 минут с моего счета были переведены деньги продавцу. Продавец заранее открыла счет в этом же отделении Сбербанка.

Все ипотека выдана! Теперь дело за ежемесячным погашением долга в моем случае 6700 рублей.

Желаю успехов! Задавайте вопросы в комментариях!

Обновление от 18.07.2017г. Сегодня ипотечный кредит, описанный в этой статье был досрочно погашен. В счет погашения был предъявлен материнский капитал и немного наличных. Проблем с погашением не было. Жду возврата закладной за дом. Переплата за это время составила 33 тыс. руб.

- Гаечный ключ: виды, типы, характеристики

- Я пришел к тебе с запретом (почему люди любят запреты?)

Помощник

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Испокон веков мы жили в деревянных домах, и с все более активным развитием технологий и урбанизацией многие городские жители стремятся «вернуться к истокам». Экологически чистое жилье из бруса или оцилиндрованного бревна вернуло свою популярность среди граждан.

Однако не так-то и просто переехать из квартиры. Строительство деревянного дома обходится ничуть не дешевле покупки готовой постройки или квартиры. Однако государство старается поддержать инициативу граждан. Поэтому была разработана программа по кредитованию строительства и покупки деревянного жилья. Изначально предполагалось, что она будет завершена еще в 2018 году. Однако популярность предложения превзошла все ожидания, и программу продлили до 2020 года.

В 2021 году жители могут приобрести в кредит:

- Деревянные дома,

- Квартиры в строениях из дерева.

Нужно учесть, что кредит имеет несколько особенностей, которые подразумевают дополнительные условия и требования, выдвигаемые банком – и не только самому клиенту. Так, у подрядчика должна быть лицензия и другие документы, которые разрешают строительство жилья с использованием древесных материалов, а годовая выручка – более 200 млн рублей

Другое важное условие – наличие партнерских отношений с кредитором, к которому обратился заемщик

Само сооружение также должно соответствовать целому ряду требований:

- Материал для постройки дома – прочные и крепкие сорта древесины в виде цельного или клееного бруса, панелей из массива, ламелей;

- Фундамент дома – капитальный, с заглублением;

- Возраст готового дома не должен превышать 10-15 лет;

- Универсальная сезонность постройки;

- Земельный участок принадлежит заемщику или его родственнику и оформлен должным образом;

- Пожарная безопасность отвечает всем законодательным актам;

- И так далее.

Ознакомиться со всеми требованиями мы рекомендуем в банке. А выбрать выгодную программу поможет Выберу.ру. На нашем портале собраны все предложения по ипотеке на деревянный дом. Оцените процентные ставки, суммы и сроки нескольких банков сразу за несколько минут и рассчитайте примерный график выплат, используя онлайн-калькулятор.

Вопросы и ответы

Что такое «деревянная ипотека»?

Льготную программу для приобретения готовых домов из дерева называют «деревянной ипотекой». Действует она до конца 2021 года. Общая сумма кредитных средств не должна превышать 3,5 млн рублей, а размер ставки – 10-12%.

Какие банки дают ипотеку на деревянный дом?

Ипотеку для приобретения заводских домов из дерева сегодня выдают многие банки. Например, Россельхозбанк, Уралсиб, Русский стандарт. Список участников программы и их условия вы можете найти на Выберу.ру.

Как получить такую ипотеку?

Заемщик обращается в банк. В случае одобрения заявки нужно подготовить документы на дом и залоговое имущество. После оплаты первоначального взноса договор ипотеки регистрируется в ЕГРН, затем сумму перечисляют на счет застройщика.

Задайте свой вопрос

Выберите ипотеку

На строительство частного дома Квартира в ипотеку Кредит под залог имущества

Ипотека на покупку комнаты Социальная ипотечная программа Ипотека для многодетных семей

Ипотека по 2 документам Ипотечное кредитование для коммерческой недвижимости

Механизм работы льготной ипотеки

Субсидии по приобретению через банковскую ссуду деревянных домов предоставляются в России Министерством промышленности и торговли. Государственное субсидирование ипотеки на деревянный дом реализуется по следующей схеме:

- Потенциальный заёмщик подаёт заявку на получение средств взаймы с целью строительства или покупки деревянного дома (квартиры в доме из древесины).

- Банковское учреждение принимает такое заявление, рассматривает прилагающиеся от клиента бумаги, а затем, даёт своё согласие на сотрудничество.

- Банк учитывает все эти детали и выдает ипотечную ссуду с расчетом уменьшенных процентов на размер государственной субсидии – 5%.

- Банк направляет уведомление и прочие бумаги в госструктуру (Министерство промышленности и торговли РФ), чтобы взять своё право – возместить скидку 5% по ипотеке.

- Из государственного бюджета банковой организации перечисляется сумма ипотечного займа, которая является эквивалентом 5% субсидии, предоставленной клиенту.

- Клиент обязан периодически подтверждать, куда уходят потраченные заёмные средства.

- После полного возврата всех одолженных денег (вместе с процентами, комиссиями, взносам по страховке), клиент берёт у банка справку, где указывается, что сумма займа погашена полностью и в должные сроки. Долгов по ипотеке нет.

- Все бумаги по закрытой ипотеке.

Для отчётности и полного закрытия ипотеки клиент банка подаёт такие бумаги:

- Персональные документы – паспорт, свидетельство о браке, справка о составе семьи, загранпаспорт (и иное, что может потребоваться банку для подтверждения личности или гражданского статуса заемщика).

- Все документы на дом – проектная, техническая документация, разрешение ввода в эксплуатацию, решение комиссии, если дом строился.

- Правоустанавливающие документы – договор купли-продажи с отметкой в нём о праве собственности, проставленной в ЕГРН (в случае строительства, договор, заключенный с застройщиком, в котором должна быть та же отметка о регистрации в Росреестре).

- Выписка из ЕГРН (Единого Государственного Реестра Недвижимости). Она служит подтверждением прав собственности, принадлежащих заемщику.

- Справка из Регплаты о прекращении отчуждения на недвижимости, которое было оформлено в качестве залога для банка. В справке должно быть сказано, что дом (или квартира) снята с залогового обременения.

- Квитанции (или другие платежные документы), по которым видны все расходы на строительство деревянного дома.

- Квитанция, подтверждающая оплату земельного налога за первый месяц владения домом (квартирой в деревянном доме).

Справка из банка о закрытии ипотечного договора и отсутствии долгов позволит клиенту чувствовать себя в полной безопасности, что он ничего финансовой организации не должен. Еще этот документ является подтверждением, что на кредитном счете не будет никаких умножающихся пеней, скрытых комиссий и прочих сумм.

Могут ли возникнуть проблемы с получением кредита?

В получении льготного кредита могут отказать, если заемщик имеет плохую кредитную историю (например, имеются невыплаченные кредиты, просрочки и т.п.), не соблюдены условия льготного кредитования, предприятие-изготовитель не соответствует установленным требованиям и т.д. Окончательное решение в любом случае принимает банк.

По общему правилу, отказ в выдаче кредита не обжалуется, поскольку его предоставление не является публичной офертой, т.е. у банка нет обязанности выдать кредит каждому обратившемуся к нему гражданину. Кроме того, банк не обязан указывать причины отказа в выдаче кредита.

Однако бывают и случаи, когда кредит предоставляется после изменения обстоятельств, послуживших основанием для отказа в его выдаче. Например, в кредитной истории гражданина оказалась ошибочная информация о том, что он не возвращал ранее выданный кредит, но на самом деле проблем с оплатой у него не было. Такие случаи довольно редки, однако если подобное произошло, можно попробовать добиться исключения неверных сведений в судебном порядке и затем обратиться в банк с просьбой выдать льготный кредит.

Параметры ипотечного кредита

- Требования к заемщику

- Документы

- Обеспечение и страхование

- Дополнительно

| Минимальный возраст на момент получения ипотеки | 21 год |

| Максимальный возраст на момент погашения ипотеки | 75 лет |

| Гражданство | Требуется |

| Регистрация | Постоянная или временная в регионе обращения |

| Стаж работы на последнем месте |

От 3-х месяцев |

| Другие ограничения |

Возраст: от 21 года до 75 лет на момент возврата кредита по договору. Если кредит предоставляется без подтверждения доходов и трудовой занятости, возраст на момент возврата кредита ограничивается 65 годами. На клиентов, получающих зарплату на счет в Сбербанке, требование к общему стажу не распространяется. |

Актуальные предложения банков

Хоть спрос на ипотечные кредиты для строительства частного дома существует, банки предлагают буквально несколько подобных программ.

Из них полноценное ипотечное кредитование есть лишь в Банке «Дом.РФ» (бывшее АИЖК). Продукт называется «Ипотека на строительство жилого дома», основные параметры такие:

- процентная ставка: 11-12% годовых (без страховки +0,7%);

- первоначальный взнос – минимум 20%;

- максимальный срок – 30 лет;

- строительство дома должно осуществляться подрядной организацией из списка банка. Таких там всего 3;

- программа работает пока только в Москве и Московской области.

В отличие от всех остальных программ, Банк «Дом.РФ» принимает в залог права требования на строящийся жилой дом (по аналогии с долевым строительством).

Но минусов все равно много – привязка к одному из трех подрядчиков и недоступность программы в регионах.

Остальные программы предполагают, что заемщик оформляет в залог какое-то имущество – земельный участок или другую недвижимость.

Одной из программ является ипотека от Сбербанка. Основные условия программы такие:

- сумма кредита – не меньше 300 тысяч рублей и не больше, чем 75% стоимости залогового имущества (другая недвижимость или земельный участок);

- срок кредитования – до 30 лет;

- процентная ставка – минимум 10,3% годовых (за отказ от страховки и маленький первоначальный взнос будет +2,5%);

- для некоторых регионов ставка снижается до 9,3% годовых;

- первоначальный взнос – 25% (есть возможность снизить его до 15-20%);

- страховка – на залоговое имущество обязательно, личное страхование – по желанию.

В целом, это классический кредит под залог имеющегося недвижимого имущества. Среди плюсов сравнительно низкие ставки и возможность оформить земельный участок в залог.

Другие банки требуют передавать в залог полноценное жилье, и даже выдвигают к нему требования.

Например, Альфа-банк предлагает «Кредит на любые цели под залог имеющегося жилья» с такими условиями:

- сумма: до 3 миллионов рублей;

- ставка: от 11 до 23% годовых в зависимости от суммы и заемщика. Базовая ставка составляет 13,49% годовых;

- срок – до 30 лет.

Основные требования банк предъявляет к недвижимости, которая передается в залог по кредиту. Она должна быть подключена ко всем коммуникациям, иметь исправную сантехнику, двери, окна и крышу; не быть ветхим или аварийным жильем. Дом с земельным участком вообще нельзя оформить в залог.

Росбанк предлагает «Целевой кредит на строительство дома» – также под залог уже имеющегося объекта недвижимости. Условия его такие:

- ставка от 9 до 11,75% годовых (до подтверждения целевого использования средств +2%);

- сумма кредита – от 300 тысяч рублей до 70% от стоимости залоговой недвижимости;

- срок кредита – от 3 до 25 лет;

- обязательные требования к залоговой недвижимости: наличие отдельной кухни и санузла, здание не предназначено под снос или капитальный ремонт.

Аналогичные кредитные продукты есть у Банка жилищного финансирования, Банка «ФК Открытие» и других кредитных организаций. Их объединяет то, что в залог они хотят получить другое недвижимое имущество заемщика, максимальная сумма кредита определяется ее стоимостью.

Так что «настоящая» ипотека на строительство дома есть у Банка «Дом.РФ», но по факту она недоступна для большинства россиян.

Процедура оформления

Первоначально заемщику понадобится отправить заявочную анкету на предоставление деревянной ипотеки. При этом потребуется указать такие данные:

- личные и контактные данные;

- уровень доходов;

- наличие действующих долговых обязательств;

- стоимость планируемого к приобретению или постройке деревянного дома;

- размер желаемой заемной суммы.

Полностью процедура выдачи заемных средств по программе ипотечного займа деревянный дом выполняется по такой инструкции:

- Подготовка требуемого пакета документации. Его список можно уточнить непосредственно у специалистов банковской компании.

- Рассмотрение предоставленных документов по заявочной анкете. На данную процедуру может потребоваться около 10 дней. По результатам изучения документации выносится решение о выдаче или об отказе в предоставлении заемных средств на приобретение деревянного дома.

- Поиск подходящего готового деревянного дома или компании, которая осуществит постройку с нуля при условии, что получено положительное решение на выдачу заемных средств.

- Процедура регистрации документации на залоговое имущество, в качестве которого выступает приобретаемое жилое помещение.

- Регистрация счета для погашения заемных средств.

- Осуществляется внесение первоначального платежа в размере не менее 10% от приобретаемого деревянного жилого помещения.

- Процедура оформления и подписания долгового соглашения с обязательным указанием суммы первоначального взноса.

- Оформление страхового договора на сохранность жизни и здоровья заемщика, а также от имущества.

- Фиксация в договоре имущества, предоставляемого в залог.

Перечисление заемных средств на счет продавца осуществляется сразу при условии, что приобретается готовый деревянный дом. Если ипотека оформляется для постройки деревянного жилого помещения, то заемные средства перечисляются на счет компании застройщика. В дальнейшем заемщик осуществляет внесение ежемесячных обязательных платежей по долговому обязательству.

Отделения и филиалы банков, предоставляющих услугу в Сочи

-

- Операционный офис «Улица Конституции»

- Сочи, улица Конституции СССР, 18

- Время работы:

- Пн.-Чт.: 09:30—17:30Пт.: 09:30—16:15

-

- Дополнительный офис Сочи

- Сочи, мкр. Заречный, улица Красноармейская, 2

- +7 861 254-25-65

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота с 09-00 до 15-00 (без перерыва) воскресенье — выходной в предпраздничные дни время обслуживания клиентов сокращается на 1 час

-

- Доп.офис №1806/0119

- Сочи, мкр. Адлер, улица Ленина, 221/1

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

-

- ОО «На Горького» в г. Сочи

- Краснодарский край, Сочи, микрорайон Центральный, улица Горького, 75

- Время работы:

- не обслуживаются

-

- Операционный офис «Сочинский» Филиала «Южный» Банка ВТБ (ПАО)

- Сочи, мкр. Центральный, улица Горького, 15

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—18:00

Итоговое сравнение ипотечных кредитов на деревянный дом

| Ипотека Деревянная | Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Татсоцбанк (Дом мечты) | 15000000 | 15 000 000 руб. | 25 | 25 лет | 8.5 | 8.5% в год |

| 2 | Зенит (Дом с участком) | 30000000 | 30 000 000 руб. | 25 | 25 лет | 8.99 | 8.99% в год |

| 3 | Сургутнефтегазбанк (Частный дом) | 15000000 | 15 000 000 руб. | 20 | 20 лет | 7.49 | 7.49% в год |

| 4 | Примсоцбанк (Загородная недвижимость) | 50000000 | 50 000 000 руб. | 25 | 25 лет | 8.5 | 8.5% в год |

| 5 | Татсоцбанк (Загородный дом) | 15000000 | 15 000 000 руб. | 25 | 25 лет | 8 | 8% в год |

| 6 | Датабанк (На покупку дома с земельным участком) | 6000000 | 6 000 000 руб. | 15 | 15 лет | 8.4 | 8.4% в год |

| 7 | МКБ (Загородная недвижимость) | 30000000 | 30 000 000 руб. | 30 | 30 лет | 13.2 | 13.2% в год |

| 8 | Почта Банк (На строительство дома) | 3000000 | 3 000 000 руб. | 5 | 5 лет | 4.9 | 4.9% в год |

| 9 | Совкомбанк (Покупка дома с земельным участком) | 30000000 | 30 000 000 руб. | 20 | 20 лет | 12.99 | 12.99% в год |

| 10 | Банк Финсервис (Загородная недвижимость) | 44999200 | 44 999 200 руб. | 10 | 10 лет | 9.75 | 9.75% в год |

| 11 | АТБ (Приобретение готового жилья: квартиры, апартаментов, дома с участком, таунхауса) | 30000000 | 30 000 000 руб. | 30 | 30 лет | 7.3 | 7.3% в год |

| 12 | Банк Санкт-Петербург (Земельный участок) | 10000000 | 10 000 000 руб. | 30 | 30 лет | 10.99 | 10.99% в год |

| 13 | Росбанк Дом (Готовый дом) | 10000000 | 10 000 000 руб. | 25 | 25 лет | 7.59 | 7.59% в год |

| 14 | Банк Финсервис (Загородный дом) | 45000000 | 45 000 000 руб. | 30 | 30 лет | 9.25 | 9.25% в год |

| 15 | Акибанк (Покупка дома) | 15000000 | 15 000 000 руб. | 15 | 15 лет | 8.5 | 8.5% в год |

| 16 | Райффайзенбанк (Коттедж на вторичном рынке) | 26000000 | 26 000 000 руб. | 30 | 30 лет | 12.75 | 12.75% в год |

| 17 | Россельхозбанк (Сельская ипотека) | 5000000 | 5 000 000 руб. | 25 | 25 лет | 2.7 | 2.7% в год |

| 18 | Сбербанк (Строительство жилого дома) | 30000000 | 30 000 000 руб. | 30 | 30 лет | 8.8 | 8.8% в год |

| 19 | Сбербанк (Загородная недвижимость) | 30000000 | 30 000 000 руб. | 30 | 30 лет | 8 | 8% в год |

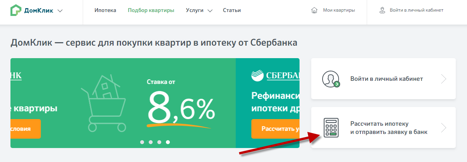

Этапы получения ипотечного кредита

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

В 2018 году было запущено субсидирование ипотеки на строительство частных деревянных домов. По этой программе деревянная ипотека оформляется по льготной ставке со скидкой в 5 процентных пунктов. Если человек оформил кредит со ставкой в 11% годовых, то фактически платить будет только 6%.

Ипотечные кредиты на покупку деревянных домов на льготных условиях выдают не все банки. Для них такая ипотека все еще остается рискованной, так как деревянный дом сложнее реализовать при нарушении обязательств по кредиту. Узнать подробнее о доступных предложениях такого рода и об их условиях вы сможете на нашем сайте.

Преимущества

- Размер платежа при такой ипотеке будет достаточно маленьким, чтобы кредит было комфортно погашать

- Можно приобрести любой деревянный дом, кроме построенных самостоятельно

- Такая ипотека может иметь низкий первоначальный взнос

Недостатки

- Покупку участка и проведение коммуникаций заемщик должен оплачивать самостоятельно

- Банк будет предъявлять требования к году постройки дома, сорту древесины и к фундаменту

- Программа действует только при покупке дома от определенных застройщиков с наличием лицензии

Максимальная сумма кредита на льготных условиях составляет 3.5 млн рублей. Если заемщик оформляет кредит на большую сумму, чем указано в лимите программы, то проценты на сумму сверх этого ограничения он будет выплачивать в полном объеме. Планируется, что в 2020 году субсидировать будут и первоначальный взнос в размере 10% или 350 тысяч рублей.