Как исправить кредитную историю: способы стать надежным заемщиком

Содержание:

- Как запросить отчет из кредитной истории?

- Что такое кредитная история и почему она бывает «плохой»

- Что такое кредитная история

- Способы исправления кредитной истории с помощью банка

- Как улучшить кредитную историю: ТОП-8 способов

- Как улучшить свою кредитную историю

- Вина заемщика

- Как выглядит

- Как очистить кредитную историю в общей базе. Вся правда

- Как формируется кредитная история?

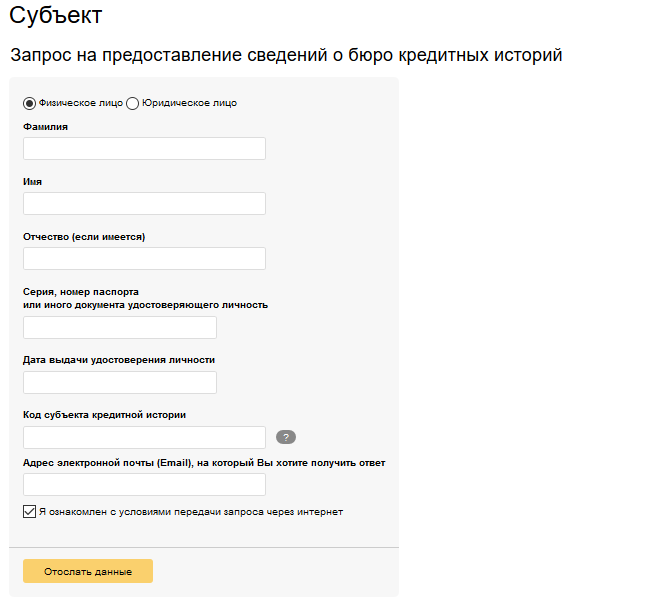

Как запросить отчет из кредитной истории?

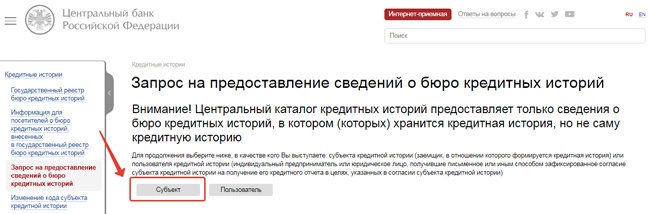

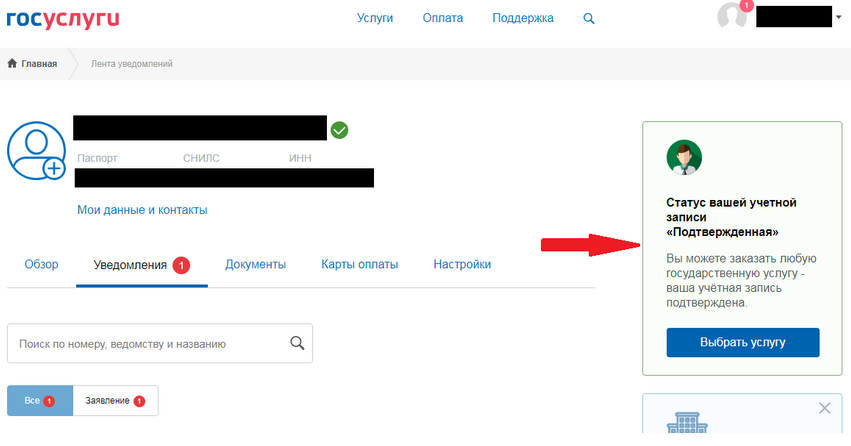

Один раз за год заемщик имеет право бесплатно запросить отчет о своей финансовой репутации в каждом из существующих бюро кредитных историй (далее — БКИ). Не знаете, в каком именно агентстве хранятся сведения о вас? Нужно будет узнать код субъекта кредитной истории, обычно он указывается на последней странице договора займа. Также получить код можно:

- в коммерческом банке;

- в микрокредитной организации;

- у нотариуса;

- через БКИ.

Когда код будет вам известен, зайдите на сайт Центрального банка. Там в разделе «Кредитные истории» вы сможете онлайн выгрузить перечень всех агентств, в которых содержатся сведения о вас.

Обратиться в нужное агентство с просьбой предоставить отчет о финансовой репутации вы можете как лично, так и письменно. Некоторые БКИ предоставляют возможность отправить обращение через интернет. Повторно получить сведения возможно за деньги, услуга оплачивается по утвержденным в компании тарифам.

Если нет желания заниматься вопросом самостоятельно, то запросить платежную историю можно платно. Например, Сбербанк предоставит отчет из «Объединенного кредитного бюро» за 580 рублей, а в Восточный банк предоставит данные из 3 партнерских БКИ за 3 000 рублей.

Важно! Если вы делаете запрос о кредитной истории через коммерческий банк, то ответ придет только из агентств, с которыми он сотрудничает. Заранее обговорить этот вопрос с сотрудником банка — возможно, что в этом БКИ нет информации о вас.. Рекомендуется запрашивать отчет о финансовой рейтинге как минимум 1 раз в год

Но есть смысл сделать запрос через 1-2 месяца после закрытия очередного займа — так при обнаружении негативных сведений вы сможете оперативно их скорректировать. Особенно стоит насторожиться и обратиться в БКИ, если банки без видимых причин стали не давать кредиты

Рекомендуется запрашивать отчет о финансовой рейтинге как минимум 1 раз в год. Но есть смысл сделать запрос через 1-2 месяца после закрытия очередного займа — так при обнаружении негативных сведений вы сможете оперативно их скорректировать. Особенно стоит насторожиться и обратиться в БКИ, если банки без видимых причин стали не давать кредиты.

Что такое кредитная история и почему она бывает «плохой»

Кредитной историей называют свод записей обо всех долгах человека и его взаимоотношениях с кредиторами. Она хранится в специальной организации — бюро кредитных историй. Если плательщик в ходе обслуживания кредита допустил просрочку или совсем прекратил выплаты, это фиксируется в кредитной истории.

Информация о частых нарушениях кредитного договора отрицательно влияет на качество истории, и ее называют «плохой». Плохая или, как ее еще называют, «некачественная» кредитная история может стать причиной для отказа в выдаче займов или ухудшения условий кредитования. Добросовестные плательщики, которые рассчитываются с банком точно в срок, напротив, имеют более высокие шансы получить новую ссуду на выгодных условиях.

Для того чтобы понять, как история становится плохой, необходимо знать в подробностях процесс ее формирования.

Что такое кредитная история

У каждого человека, которых хотя бы раз оформлял в банке или микрофинансовой компании (далее — МФО) договор займа, есть кредитная история. По сути, это совокупность сведений, характеризующих клиента как заемщика.

В базе хранится информация о:

- количестве кредитов;

- типе соглашения (потребительский кредит, карта с лимитом или ипотека);

- дате оформления договора и погашения задолженности;

- организациях, которые запрашивали сведения из базы;

- наличии и продолжительности просрочек (при наличии).

Сведения о заемщике с даты внесения последних обновлений хранятся в течение 10 лет.

При этом нет единой базы, в которой хранятся сведения о финансовой репутации заемщика. Сейчас на рынке 18 действующих агентств, но 95% всех сведений сосредоточены в 4 основных — «Национальном бюро кредитных историй», «Русском Стандарте«, «Эквифакс Кредит Сервисиз» и «Объединенном кредитном бюро».

По закону «О кредитных историях», каждый банк или микрофинансовая компания обязательно должны передавать сведения о платежной дисциплине клиента хотя бы в одно бюро. При этом данные должны быть абсолютно корректными — если у клиента была просрочка, не сообщить о ней кредитор не имеет права.

Способы исправления кредитной истории с помощью банка

Перед тем как выбрать банк для исправления испорченной кредитной истории необходимо разобраться с причинами низкого рейтинга и подобрать оптимальный способ его восстановления. Рекомендуется предварительно запросить отчет во всех крупнейших бюро кредитных историй. Если в нем будут обнаружены ошибки, то рекомендуется пройти исправление кредитной истории в бюро кредитных историй (БКИ) или первоначального кредитора и только затем улучшать кредитный рейтинг.

Все варианты исправления КИ с помощью банка сводятся к созданию в БКИ новых записей об успешно выплаченных новых кредитах. Они постепенно будут ослаблять влияние старых просрочек.

В каждом конкретном случае ответ на вопрос, реально ли изменить плохую кредитную историю через новые ссуды будет индивидуальным. Обычно если старые просрочки закрыты, и они не были слишком длительными, то это вполне реально. Но исправление кредитной очень плохой истории в банках может быть невозможно из-за отказов в предоставлении даже маленьких кредитов или в выдаче кредитных карт.

Взять потребительский экспресс-кредит

Самый простой вариант получить новую положительную запись в отчете БКИ – взять новую ссуду и погасить ее своевременно. Брать в долг крупную сумму необязательно, да и получить ее с низким рейтингом сложно. Рекомендуется брать кредит для исправления кредитной истории по программам экспресс-кредитования.

Перед тем как исправить КИ с помощью нового кредита в банке надо внимательно подойти к выбору подходящего предложения. Только после этого можно оформлять заявку, подписывать документы и получать деньги.

Исправление КИ будет происходить автоматически с каждым платежом, внесенным по графику. Никаких дополнительных действий совершать не требуется. Банк будет передавать данные в БКИ.

Особенности экспресс-кредитов наличными

- Минимальные требования к заемщикам и пакету документов. Обычно нет необходимости представлять справки о зарплате.

- Быстрое одобрение и получение. Часто деньги можно получить за 1-2 часа или максимум на следующий день.

- Относительно небольшие суммы. Они могут достигать 300 тыс. – 2 млн рублей, но рассчитывать на максимальную сумму при неидеальной КИ не стоит.

- Удобные сроки кредитования. Они могут достигать 3-5, а иногда и 7 лет.

Если клиент допускает вновь просрочки, то вместо улучшения рейтинг будет ухудшаться. Из-за этого исправление кредитной истории с помощью банка в дальнейшем может стать недоступно.

Оформить кредитную карту или карту рассрочки

Еще один вариант повысить свой кредитный рейтинг – взять кредитную карту для исправления КИ или оформить карту рассрочки. Они предназначены прежде всего для оплаты покупок, но данные по кредиткам также передаются в БКИ.

Исправление плохой кредитной истории в банке с помощью кредиток и карт рассрочки имеет ряд особенностей:

- Одобряют кредитку или карту рассрочки проще, чем ссуду наличными. Этот вариант доступен часто, даже если взять новый кредит для исправления кредитной истории не получилось.

- Можно избежать переплаты по процентам и улучшать КИ. Для этого достаточно погашать долг по кредитке до конца грейс-периода, а по карте рассрочки – просто своевременно вносить оплату.

- Если просто получить кредитку или карту рассрочки и не пользоваться ей, то положительно повлиять на КИ она не сможет. Желательно использовать такую карточку в качестве основной при оплате покупок.

- За счет кэшбэка можно сэкономить на покупках. Он доступен деньгами, баллами или бонусами по многим видам кредиток.

Оформить товар в магазине в кредит (POS-кредитование)

Если планируется крупная покупка, то исправить кредитную историю с помощью кредита в банке можно, оформив ссуду на приобретение товара в магазине. Выдают POS-кредиты банки-партнеры конкретной компании. Обычно их представители есть прямо в торговой точке.

Особенности POS-кредитования для улучшения КИ

- Процент одобрения значительно выше, чем по кредитам наличными.

- В некоторых случаях проценты могут компенсироваться продавцом полностью или частично (рассрочки, акции со снижением процентов и т. п.).

- Наличные средства этим способом не получить.

Как улучшить кредитную историю: ТОП-8 способов

Многие задаются вопросом: как можно исправить КИ, если она испорчена? Мы предлагаем рассмотреть несколько эффективных способов исправления испорченной КИ. Итак, есть следующие варианты:

- Погашение задолженности, которая уже есть.

- Оформление микрозайма.

- Обращение за кредитной картой.

- Оформление небольшого потребительского займа.

- Размещение вклада.

- Экспресс-кредитование.

- Покупка товара в кредит.

- Реструктуризация долга.

Далее остановимся на каждом варианте несколько подробнее.

Погасить долги

Если у вас были допущены просрочки, исправить ситуацию можно полным погашением долга. Если же причина просрочки уважительная, предоставьте подтверждающие это документы сотрудникам банковской организации.

Когда задолженность будет погашена, данный факт внесут в вашу КИ. Причем речь идет не только о задолженностях по кредиту, но и по коммунальным услугам.

Получить микрозайм

Для его оформления вам достаточно паспорта и второго документа. Офисов МФО великое множество в каждом городе, обращайтесь в любой, который вам ближе.

Все что от вас требуется – это своевременное гашение кредита (чтобы данные об этом попали в БКИ). Плюс такого способа в том, что изменения в кредитную историю вносятся достаточно быстро. Ну а минус – высокие процентные ставки.

Подать заявку на кредитную карту

Пробуйте оформить заявку в банке на кредитку с любым лимитом. Ведь в нашем случае принципиальна не сумма, а сам факт одобрения. Тратьте средства, при этом вовремя возвращая их. Дайте возможность заработать и кредитному учреждению, оформите 2 – 3 карты. Тогда КИ восстанавливается примерно за год.

Подать заявку можно через интернет. Заполните специальную форму и ожидайте звонка специалиста банка.

Взять небольшой потребительский кредит

В некоторых коммерческих банках вполне реально получить заем с проблемной КИ, даже если она совсем плохая. Это относится прежде всего, к финансовым учреждениям, которые начали работать сравнительно недавно либо входят в число региональных банков.

Конечно, в Сбербанке на одобрение можно не рассчитывать, а вот, например, в СКБ-Банке – вполне.

Открыть депозит

Это автоматически повышает уровень вашей благонадежности, а значит, и возвращает доверие банковской организации. Поэтому выберите подходящий банк, откройте в нем депозит и потом уже обращайтесь за кредитом.

Оформить экспресс-кредит

Можно ли исправить КИ, используя такой вид кредитования? Да, можно. Оформить подобный заем несложно, так как он отличается маленьким сроком кредитования, а справки и поручители обычно не нужны. Выплачивайте его аккуратно и в срок.

Купить товар в кредит

Для этого обратитесь в любую торговую сеть, определитесь с товаром, который хотите приобрести и оформите заявку на кредит. Такие предложения сейчас действуют практически в каждом магазине. Схема оформления в этом случае упрощенная, занимает около 15 – 30 минут.

Начните исправлять кредитную историю с оформления займа на недорогую бытовую технику.

Подать заявку на реструктуризацию долга

Займитесь поиском банка, который готов одобрить реструктуризацию вашего займа. Если просрочки не были критическими (менее 30 дней), то шансы есть. Но перед тем как принять такое решение, трезво оцените, сможете ли выплачивать долг. В противном случае вы просто загоните себя в долговую яму.

Кредитный доктор от Совкомбанка

Совкомбанк входит в число банков, действительно помогающих заемщикам исправить ситуацию с негативной КИ. Для желающих решить проблему действует специальный сервис. Цель этой программы – исправить недостатки кредитной истории и улучшить ее.

Вы можете воспользоваться такой услугой, если вам уже исполнилось 20 лет. Верхняя возрастная граница в данном случае – 85 лет. Чтобы заключить договор, предоставьте ваш паспорт и второй документ.

Суть программы заключается в предоставлении небольшого кредита (в пределах 20 тыс. р.) сроком на 10 – 12 месяцев. Кредитный договор оформляется, а деньги вам не выдаются, так как вы относитесь к категории неплатежеспособных клиентов. Фактически вы получаете пакет услуг, который потом добросовестно оплачиваете.

Как улучшить свою кредитную историю

Теоретически исправить свою кредитную историю можно. Обязательным условием при этом является погашение всех имеющихся задолженностей, включая начисленные штрафные санкции. Улучшить свою КИ сложно и это достаточно длительный процесс. Многое также зависит от того, какие были допущены просрочки. Например, если, гражданин намеренно брал кредиты, но не погашал их вовсе. Такой заемщик практически безнадежен, он числится как злостный неплательщик, с которым не будет связываться ни одна кредитная организация. При этом банк все равно получит свои средства через суд, у клиента могут арестовать часть имущества и счета в счет погашения долга.

Если клиент погашал займы, но с задержками, то его кредитная репутация также будет негативной, но ее еще есть шанс исправить. Существуют реальнее законные варианты, как в исправить свою КИ, чтобы в дальнейшем можно было пользоваться кредитами.

Оформление займа у микрокредитора

Сейчас, получить средства взаймы с плохой КИ можно только в микрофинансовой организации. Эти кредиты выдаются на краткий срок и имеют довольно высокие проценты.

Недавно МФО начали предлагать свои услуги по улучшению КИ. Суть в том, что эти организации так же как и банки сотрудничают с БКИ и передают туда данные о своих заемщиках. Заемщик с плохой КИ должен периодично брать займы в МФО и своевременно их погашать. В таком случае заемщик постепенно будет исправлять свою КИ.

Потребительский кредит на товар

Товарные кредиты менее выгодны, нежели денежные ссуды. Однако, кредиторы часто выдают займ на покупку товара людям с проблемной кредитной историей. Это обусловлено тем, что такие виды займов оформляются в более краткие сроки и проверка данных проводится менее тщательно.

Клиент может взять последовательно несколько товарных кредитов и досрочно их погасить. Соответственно, информация о том, что платежи вносились своевременно улучшит картину общей кредитной историю.

Получение нескольких кредитных карт

Менее затратный вариант, это оформление нескольких кредитных карт. Подойдут карты даже с минимальным кредитным лимитом.

Схема такова:

- Следует перевести с одной карты средства на другую (можно онлайн-перводом). Т.е требуется, чтобы на одной карте образовалась задолженность.

- Затем требуется выждать льготный период и погасить долг в установленный срок по графику без задержек.

- Такие операции можно проводить с карты на карту, бесчисленное множество раз. Для удобства можно заиметь электронный кошелек и средства с карт временно размещать на этом счету.

Свободными средствами можно пользоваться. Следует учитывать что по кредитным картам взимается плата за ежемесячное (ежегодное) обслуживание, обычно эта сумма колеблется от 500 до 1000 рублей за год.

Оформление депозита

Постоянным клиентам банка всегда идут на уступки. Если у гражданина в определенном банке открыт депозит или размещен зарплатный проект, то как лояльному клиенту ему могут сделать исключение. В качестве гарантии выступает тот же депозит или же зарплатный счет. Кстати, можно написать заявление о том, чтобы платежи по кредиту снимали сразу после поступления зарплаты.

Предоставление документов в банк о платежеспособности

Если у клиента нет возможности гасить кредит, по объективным причинам, то иногда кредитор готов пойти на уступки (сделать реструктуризацию или пролонгацию ссуды). К примеру, если гражданин был уволен с работы или пребывал на больничном и это стало причиной задержки платежей. Заемщику достаточно предъявить в банк документы (трудовая книжка больничный лист), указывающие на то, что задержка случилась по установленным причинам.

При оформлении нового кредита, следует предъявить документы, свидетельствующие о текущей платежеспособности. К ним могут отнести:

- справка о доходах с места трудоустройства;

- выписка со счета по начислению заработной платы;

- квитанции об исправном внесении коммунальных платежей;

- документы, свидетельствующие о наличии личной собственности у заемщика (дом, участок, автомобиль).

В некоторых случаях заемщик соглашается предоставить свое имущество в залог по кредитному договору. Это выступает гарантией погашения долга.

В годы кризиса, многие Россияне имели проблемы с погашением задолженности по кредитам (особенно по валютным ипотекам). Теперь эти заемщики являются владельцами негативной кредитной истории. Чем больше срок задержки, тем сложнее в будущем будет исправить КИ. Для ряда случаев очистить эти данные будет уже невозможно, остается только ждать, пока сведения перенесут в архив (по истечении 15 лет).

Вина заемщика

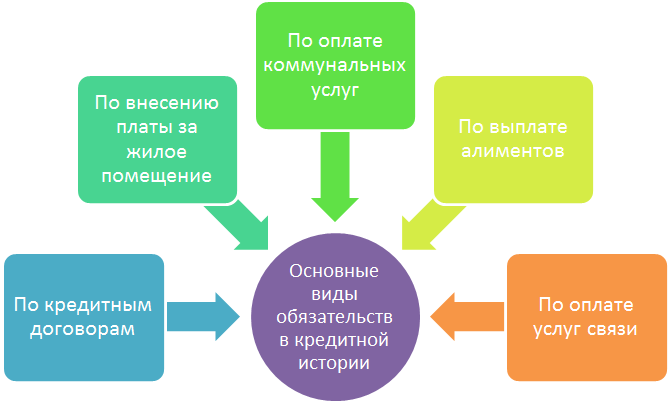

Чаще всего кредитная история становится плохой по вине ее субъекта (владельца). Человек, уклоняется от выполнения своих обязательств, медлит с платежами по кредитам, не платит алименты или допускает долги по страховым взносам, оплате услуг ЖКХ (что также отображается в КИ).

Конечно, лицо может оказаться для банка проблемным клиентом по причинам, от него независящим, например, потерять работу, серьезно заболеть, пострадать от стихийного бедствия. Это является уважительными причинами не платить по кредиту законно, но банковской структуре, где он был взят, необходимо при первой же возможности сообщить о возникших проблемах.

Поскольку кредитор заинтересован в возврате денег, он подберет подходящее решение, к примеру, предложит оформить рефинансирование, кредитные каникулы либо реструктуризацию. Как бы там ни было, не нужно бояться обращения в банк. Так вы сможете сохранить свою репутацию заемщика, и исправление кредитной истории не понадобится.

Банки могут снисходительно отнестись к мелким и краткосрочным просрочкам (до 10-30 дней). Но к открытым они относятся плохо, отказывают автоматически. Примечательно, что даже при частой подаче заявок на кредит и отказах, КИ считается небезупречной.

Советы, как исправить кредитную историю

Если что-то из описанного ранее касается вас, следуйте советам:

- погасите активные просрочки, закройте имеющиеся задолженности;

- серьезно и обдуманно подходите к следующим кредитам;

- перечитайте все пункты кредитного договора по текущей ссуде. Бывает, что репутация клиента портится из-за просроченных комиссий. Особа может не знать о них, и только поэтому не платить. Вчитывайтесь в договор, если условия прописаны некорректно, проблемный кредит нужно будет оспаривать;

- обратитесь в МФО и сервисы, которые предлагают исправить плохую кредитную историю, благодаря участию в специальных программах. Они предусматривают взятие небольшого займа, направленного конкретно на улучшение КИ. Предложения делают: Совкомбанк (Кредитный доктор), Прогресскард, СмартКредит, Турбозайм, Кредито24 и др.;

- в случае частых кредитов, на время откажитесь от этого. Дело в том, что заемщик, постоянно обращающийся в МФО и банки, воспринимается как человек, который имеет нестабильное финансовое положение, поэтому перебивается до зарплаты мелкими займами. Как правило, кредитную историю не портят 3-4 вовремя погашаемые задолженности в год. Лучше всего, когда перерыв длится хотя бы 6 мес. А в течение месяца не подавайте более 3 заявок на предоставление кредитных средств.

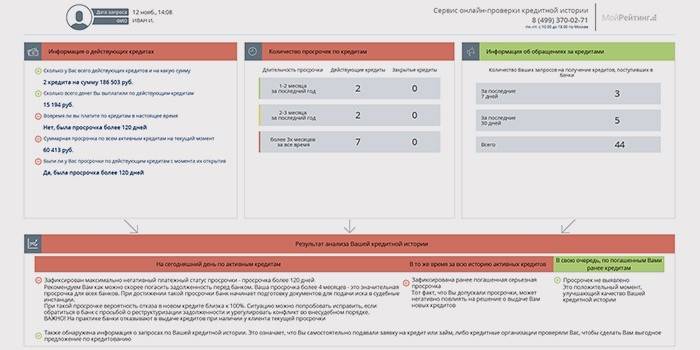

Как выглядит

Документ сравним со сводной таблицей или отчетом, как его нередко и называют. Структура кредитной истории зрительно делится на 3 части. Титульный раздел содержит личные данные с фамилией, именем, отчеством заемщика, кодом ИНН и СНИЛС, семейным положением, уровнем образования, местом работы. Основной блок дает информацию о заключенных с банками договорах, соблюдении сроков предыдущих и текущих кредитов, выплаченных суммах. Закрытый раздел, доступный лишь заявителю, представляет собой сведения о других организациях, запрашивающих его кредитную историю.

Положительная

Типичный отчет по благонадежному заемщику содержит сведения о выплате заемных сумм с процентами без малейшего нарушения сроков. Например, Петр Иванович Сидоров обращался за потребительским кредитом в 2011 и 2014 годах. Напротив них указаны даты финальных платежей, отсутствие задолженностей. Графа об очередном кредите со статусом «активный» обозначена нулевой просрочкой. Подраздел ниже все вносимые платежи помечает как своевременные.

Плохая

Такой отчет, например, по Сидору Петровичу Иванову, содержит записи о долгах по недавно открытому кредиту. В графе о текущем наихудшем статусе платежа стоит просрочка: 3 месяца. Сумма задолженности, включающая пеню и проценты, суммарный размер ежемесячного взноса поражают немалым размером. Обозначен исторически наихудший статус платежа: просрочка 5 месяцев, касающаяся займа 2015 года, оставшегося незавершенным.

Как очистить кредитную историю в общей базе. Вся правда

Вопросом, как очистить кредитную историю в общей базе, задаются все больше граждан страны. Постоянные кредиты, невозможность вовремя оплатить задолженность, все это приводит к ухудшению кредитного отчета. Иногда ситуация настолько критическая, что возможностью избавиться от проблем представляется только стертая информация по всем долгам.

Общая база хранения кредитной истории — так ли

Всем известно, что отчет по кредитной истории каждого участника банковских отношений хранится в Бюро Кредитных Историй. На сегодняшний момент официально действует 16 организаций. Каждая несет ответственность за сохранность личных данных, соблюдает запрет на передачу отчета третьим лица без согласия субъекта.

Говорить о наличии единой базы, не совсем правильно. Ведь отчет может находится не в одном бюро, а нескольких. Все зависит от банка, в котором оформлен кредит. Информация передается в то БКИ, с которым заключено партнерское соглашение. Если займы получены в нескольких организациях, то вероятность нахождения отчета сразу в 2-3х бюро возрастает.

Неофициальный способ очистить кредитную историю

Все больше предложений появляется от «лжесотрудников» бюро. Предлагается за денежное вознаграждение удалить ненужную информацию по кредитам. Поддельные документы доказывают отношение к работе одного из бюро. Просят выполнить несколько простых действий:

- Указать личные данные, для доступа к отчету;

- Перевести на счет около 10 000 р. за услугу;

- Указать почту, для получения чистой КИ.

Через сутки идеальная кредитная история показывается вам. Проблемы начнутся, как только обратитесь за очередным кредитом. Поймете, что ничего не изменилось, все данные продолжают действовать.

Обнаружить мошенников сложно. Они не оставляют данных для связи, аргументируя это незаконной деятельностью и страхом быть уволенным с работы.

Варианты улучшить кредитную историю. Что нужно знать

Если возник вопрос «как очистить кредитную историю», значит стало затруднительно получить необходимый заём в банке. И произошло это из-за плохой КИ, которую испортили просрочками и неуплатами.

! Кредитная история хранится в бюро 10 лет со дня последних изменений.

Поэтому есть два варианта решения вопроса:

- Можно дожидаться истечения срока действия отчета. Через 10 лет смело идти в банк и создавать новую историю.

- Исправить КИ и получить необходимый кредит в скором времени.

Способы улучшить кредитную историю зависят от того, насколько велики суммы долгов и наличие судебных взысканий. Алгоритм действий следующий:

⓵ Погасить действующие долги. Если их несколько, начинать нужно с меньших сумм, постепенно закрывая крупные. Если выплаты не возможны из-за возникших ситуаций (рождение ребенка, увольнение и т.д.

), необходимо незамедлительно обратиться в банк, где оформлен кредитный договор. У многих действуют специальные программы, которые снижают процентные ставки, дают рассрочку. Это снизит финансовую нагрузку, даст возможность вовремя вносить платежи.

Без выполнения этого пункта последующие не имеют никакой ценности.

⓵ Самостоятельно оформить мелкие ссуды. Этот вариант может использовать даже гражданин с безнадежной ситуацией. МФО предоставляют такие займы, не проверяя кредитную историю. Нужен только паспорт. Главное условие – погашать долг точно в срок.

Желательно воспользоваться услугами не единожды. После этого можно переходить на небольшие (новые) банки. Продолжать «обновлять» кредитную историю уже там. Примерно через 1- 1,5 года обратиться в известную банковскую организацию.

Как правило, на решение по кредиту больше влияет «свежая» информация за последние 2-3 года.

⓵ Использовать готовые программы. В таком случае лучше сразу выбрать крупный банк, или тот, в который раньше обращались. Исправление происходит в несколько этапов. Каждый отличается суммой и процентами по ней.

Организация доверяет и готова предложить «весомые» суммы.

Ответ на вопрос «как очистить кредитную историю в общей базе» исчерпан. Удалить отчет невозможно, кроме того, единой базы хранения не существует. Что можно предпринять, так это исправить свою КИ одним из вышеописанных способов.

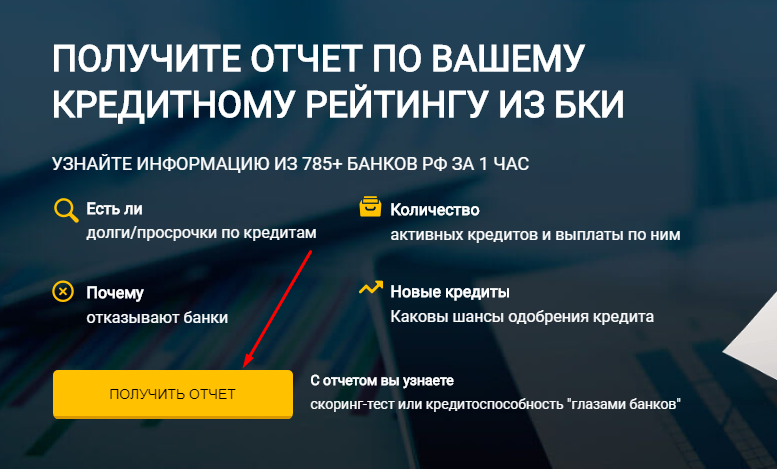

Если вам постоянно отказывают в кредитах, проверьте свою кредитную историю.Закажите онлайн отчет и узнайте по каким причинам вам делают отказы, в каком состоянии ваша КИ. Посмотрите на себя глазами банков!

Как очистить кредитную историю в общей базе. Вся правда was last modified: Апрель 18th, 2017 by Александр Невский

Как формируется кредитная история?

Формирование кредитной истории начинается с момента заключения договора между финансовой организацией и заёмщиком, на основании которого заёмщик получает услугу кредитования. Финансовые организации в соответствии с законодательством РФ обязаны заключать договор с одним или несколькими БКИ и в дальнейшем передавать им персональные данные заёмщика, а также его кредитный статус. При подаче заявки на услугу кредитования заёмщику необходимо дать согласие на обработку персональных данных, так как банки и микрофинансовые организации вправе передавать личную информацию граждан только с их согласия. При каждом последующем заключении кредитного договора банк (или МФО) направляет соответствующую информацию в БКИ.

При использовании кредитных продуктов формируется специальный рейтинг клиента. Уровень рейтинга определяется следующими факторами:

- Соблюдением или несоблюдением условий договора, например своевременным внесением платежей или наличием просроченных платежей.

- Кредитной нагрузкой – общей суммой кредитного займа на текущий период.

- Поручительством.

- Иными факторами – некоторые банки ухудшают кредитную историю заёмщика даже если он полностью соблюдает условия договора кредитования, например, по причине досрочного погашения. Это связано с тем, что банку выгодно, когда клиент вносит ежемесячные платежи в течение всего периода кредитования, так как банк получает предусмотренные проценты. Если клиент досрочно закрывает договор кредитования, то банк дает отрицательную оценку клиенту, а также с большей вероятностью откажется предоставлять новый кредит.

- Судебными решениями, например, неоплаченные коммунальные платежи, штрафы, алименты и налоги также влияют на общий кредитный рейтинг.

СПРАВКА! Федеральный закон №218-ФЗ РФ «О кредитных историях» даёт определение: «БКИ – это юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации, являющееся коммерческой организацией и оказывающее в соответствии с настоящим Федеральным законом услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг».

На территории России зарегистрировано 13 организаций в качестве бюро кредитных историй:

- ООО «МБКИ».

- АО «НБКИ».

- ЗАО «ОКБ».

- ООО «Кредитное Бюро Русский Стандарт».

- ООО «Эквифакс Кредит Сервисиз».

- ООО «БКИ «Южное».

- ООО «ВЕБКИ».

- ООО «СКБ».

- ООО «МБКИ «КРЕДО».

- ООО «Красноярское БКИ».

- ООО «СКБ».

Кредитная история заёмщика может храниться в одном или нескольких БКИ одновременно.

СПРАВКА! Стоит отметить, что единых правил по формированию рейтинга не существует. БКИ на собственное усмотрение формируют рейтинги кредитования. Также и финансовые организации имеют собственные алгоритмы расчёта кредитного рейтинга заёмщика.