Ипотека с государственной поддержкой для семей с детьми

Содержание:

- На какой срок можно взять ипотеку? Можно ли гасить ее досрочно?

- Требования к заемщикам

- Как оформить ипотеку или рефинансировать ее?

- Другие программы господдержки и льготной ипотеки

- Условия банков по минимальному возрасту заемщика

- Отделения и филиалы банков, предоставляющих услугу в Видном

- Рассчитать график платежей ипотеки «Ипотека 6,5% годовых»

- График выплат

- Условия получения ипотеки

- Где можно оформить льготную ипотеку?

- Необходимые документы для оформления

- Как получить ипотеку под 6 % в Сбербанке: пошаговая инструкция

- Программы субсидирования ипотеки на новое жильё

- Что такое льготная ипотека

- Ответы на популярные вопросы

- Отделения и филиалы банков, предоставляющих услугу в Домодедово

- Калькулятор

На какой срок можно взять ипотеку? Можно ли гасить ее досрочно?

Законодательно строго определен срок, в течение которого государство готово помогать семьям с маленькими детьми выплачивать ипотеку под низкий процент. Разумеется, казна не в силах «потянуть» расходы весь срок, на который оформляется банковский заем. К тому же планируется, что обращений за этим видом кредитования по льготной ставке будет достаточно много.

Давайте уточним, какие сроки пользования ипотекой под 6% предусмотрены государством. При появлении в семье с 1.01.2018 по 31.12.2022 (во время действия программы):

- второго ребенка – период льготы составит 3 года;

- третьего малыша – на протяжении 5 лет;

- второго, а затем третьего за период, пока программа в действии, – срок суммируется и составляет 8 лет.

Например: Молодая семья с одним ребенком заключили с банком договор и взяли ипотеку на жилье в новостройке в январе 2021 года. Весной 2021 на свет появился второй малыш. Заемщики подают документы на льготное субсидирование, при положительном решении ставка по кредиту снижается до 6% на 3 года – до 2022. Затем в 2021 году у пары появляется на свет третий ребенок, когда еще действует программа, и после заявления банк суммирует срок и в итоге период становится не 3 года, а 8 лет.

Когда льготный период закончится, ставка по ипотеке не должна превысить размер ключевой ставки Центрального банка России на момент заключения договора, увеличенной на 2 процентных пункта. Подсчитать процент пользования ипотекой после того, как закончится период субсидирования, довольно просто, если зафиксировать в памяти ключевую ставку на день оформления кредита.

Например: В январе 2021 года она составляла 7,75 %, то взятый в январе кредит после 3-8 лет (в зависимости от количества детей, рожденных за время существования программы) будет выплачиваться по ставке 9,75 %.

Вопрос о досрочном внесении платежей решается, как и при обычном договоре на ипотеку. Но каждый банк вправе устанавливать свои требования к досрочному погашению. Если вы намерены это сделать, следует обратиться в кредитное учреждение, с которым заключен договор, и обговорить этот вопрос. Условия досрочного погашения должны быть обозначены в кредитном договоре, с которым следует предварительно внимательно ознакомиться.

Требования к заемщикам

Для получения займа на покупку квартиры семье с детьми в Сбербанке клиентам необходимо соответствовать следующим требованиям:

Возраст в период участия в программе не должен быть ниже 21 года и выше 75 лет (на момент погашения полной задолженности по банковской ссуде);

Наличие трудового стажа на последнем месте работы не менее шести месяцев. За последние пять лет трудовой стаж в общей сложности должен быть не менее двенадцати месяцев;

Наличие гражданства в Российской Федерации. Иностранным гражданам заем не предоставляется;

У каждого из супругов должно быть российское гражданство;

Супруг или супруга по закону в автоматическом порядке становится созаемщиком по ипотеке

Следует отметить, что при этом уровень дохода созаемщика не принимается во внимание. Также не учитывается количество детей и возраст;

Созаемщиком разрешено стать и второму родителю второго или третьего ребенка, если он для него также является вторым или третьим

При этом родители могут и не состоять в официальном браке;

В случае если между супругами был заключен брачный договор, по которому имущественные обязательства разделены, то в таком случае муж или жена не могут выступать созаемщиками друг у друга.

Как оформить ипотеку или рефинансировать ее?

Субсидированная ипотека — это реальность, а не просто мечта каждого россиянина, начиная с 2020 года. Для ее оформления необходимо:

- Убедиться в соответствии основным требованиям и условиям.

- Собрать все необходимые документы (их перечень можно точно узнать в банке, или на сайте АИЖК).

- Определиться с банком для оформления ипотеки.

- Выбрать подходящее жилье и собрать на него документы. Собрать денег на первоначальный взнос.

- Принести все бумаги в банк и затребовать оформление ипотеки под 6%.

- Если будет принято положительное решение, то можно будет уже собирать все недостающие бумаги по жилью (купля-продажа, страховка и т.д.) и полностью оформлять кредит.

Другие программы господдержки и льготной ипотеки

Если в семье один ребенок, воспользоваться детской программой нельзя, но банк разработал ипотечный продукт для молодых семей. Дополнительными льготами пользуются госслужащие, военнослужащие, воины запаса, участвовавшие в боевых действиях. Вся информация об этих программах опубликована на официальном сайте Сбербанка.

Если ребенок родился после того, как была оформлена ипотека, родители имеют право обратиться в Сбербанк с просьбой произвести рефинансирование. Условия могут и не быть такими, как при детском кредитовании, но переплата снизится, а это возможность растить детей в комфорте и материальном благополучии.

Условия банков по минимальному возрасту заемщика

Если потенциальному заемщику меньше 23 или 25 лет банки могут оформить ипотеку, но к этой категории клиентов выдвигают дополнительные условия:

- привлечь нескольких созаемщиков, в более «привлекательном» для банка возрасте и со стабильным высоким доходом;

- показать источники дополнительного дохода, кроме основного заработка, которого может оказаться недостаточно для одобрения заявки;

- предъявить диплом о высшем образовании;

- внести большую сумму первоначального взноса, чем предусмотрено по стандартным условиям программы кредитования;

- оформить страховку от потери рабочего места;

- привлечь работодателя в качестве поручителя.

Возрастные ограничение установленные ведущими банками РФ отличаются незначительно. Большинство из них кредитует заемщиков с 21 года.

Сбербанк

Оформляет 12 типов ипотеки, в том числе с государственной поддержкой и для военных. Минимальное ограничение по возрасту для заемщиков – 21 год. При этом верхняя граница зависит от выбранной программы. Максимальный вариант из возможных – 75 лет на дату окончательного расчета.

ВТБ

Предлагает 10 видов ипотечных кредитов. Минимальный возраст заемщика определяют на индивидуальных условиях, но не младше 21 года на момент подачи заявки. А минимальный стаж от 1 года и более.

Альфа-банк

Принимает заявки на 5 видов ипотечных кредитов от клиентов старше 21 года. При этом общий стаж должен быть не менее 1 года, а на последнем месте работы от 4 и более месяцев.

Россельхозбанк

Оформляет 14 видов ипотечных продуктов. Минимальное ограничение по возрасту – 21 год. Такой же порог для кредитования на покупку недвижимости в Райффайзенбанке и в банке ДОМ.РФ.

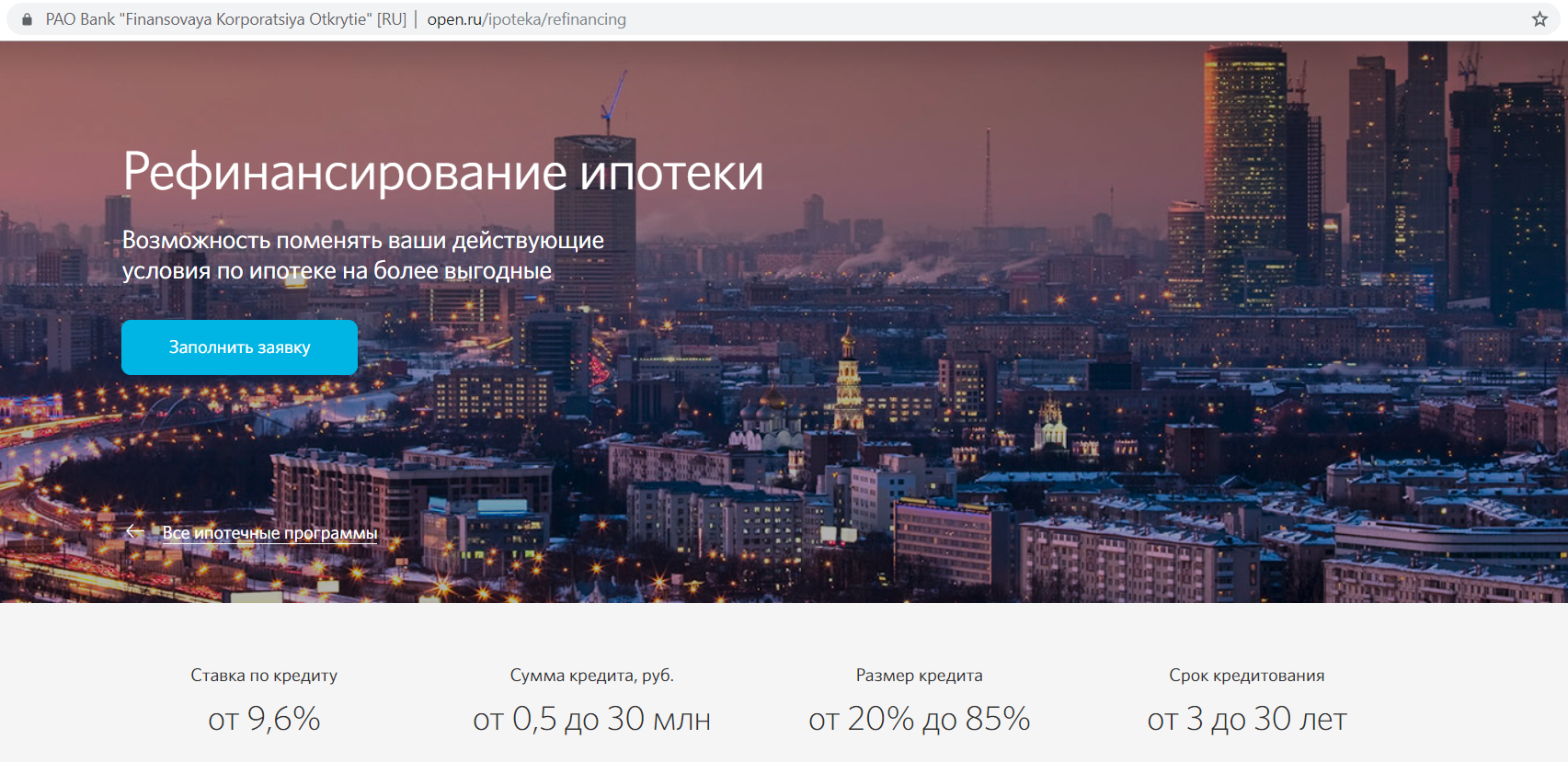

МКБ и Уралсиб

В условиях к заемщикам приводят нижнюю границу возраста в 18 лет. Но вероятность одобрения ипотеки таким молодым заемщикам без дополнительных гарантий невысока. В ФК Открытие также одобрят заявку на ипотеку с 18 лет, но по отдельным программам, в частности по военной ипотеке, минимальный возраст клиента – 25 лет.

Отделения и филиалы банков, предоставляющих услугу в Видном

-

- в г.Видное

- Московская область, Ленинский городской округ, Видное, проспект Ленинского Комсомола, 35

- 8 800 100-07-01

- Время работы:

- с Пн по Пт 09:30-18:30 послед раб день 09:30-17:00 предпразд 09:30-17:30Сб и Вс выходной

-

- ППКМБ №9040/20799

- Видное, улица Советская, 34А

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

-

- Дополнительный офис «Видное» Филиала «Центральный» Банка ВТБ (ПАО)

- Видное, Советский проезд, 4

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—17:00

-

- Отделение «Видное»

- Видное, проспект Ленинского Комсомола, 35

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

-

- Клиентский центр «Почта банк»

- Видное, район Расторгуево, Петровский проезд, 24

- 8 800 550-07-70

- Время работы:

- Пн: выходной деньВт—Сб: 09:00-13:00 14:00-18:00Вс: выходной день

Рассчитать график платежей ипотеки «Ипотека 6,5% годовых»

График выплат

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 09.07.2021 | 4 140 000,00 | 22 117,81 | 39 358,86 | 61 476,67 |

| 09.08.2021 | 4 100 641,14 | 22 637,79 | 38 838,88 | 61 476,67 |

| 09.09.2021 | 4 061 802,26 | 22 423,37 | 39 053,29 | 61 476,67 |

| 09.10.2021 | 4 022 748,97 | 21 491,40 | 39 985,27 | 61 476,67 |

| 09.11.2021 | 3 982 763,70 | 21 987,04 | 39 489,63 | 61 476,67 |

| 09.12.2021 | 3 943 274,07 | 21 066,81 | 40 409,86 | 61 476,67 |

| 09.01.2022 | 3 902 864,21 | 21 545,95 | 39 930,72 | 61 476,67 |

| 09.02.2022 | 3 862 933,49 | 21 325,51 | 40 151,16 | 61 476,67 |

| 09.03.2022 | 3 822 782,33 | 19 061,54 | 42 415,12 | 61 476,67 |

| 09.04.2022 | 3 780 367,21 | 20 869,70 | 40 606,97 | 61 476,67 |

| 09.05.2022 | 3 739 760,24 | 19 979,54 | 41 497,13 | 61 476,67 |

| 09.06.2022 | 3 698 263,12 | 20 416,44 | 41 060,23 | 61 476,67 |

| 09.07.2022 | 3 657 202,89 | 19 538,48 | 41 938,19 | 61 476,67 |

| 09.08.2022 | 3 615 264,70 | 19 958,24 | 41 518,42 | 61 476,67 |

| 09.09.2022 | 3 573 746,28 | 19 729,04 | 41 747,63 | 61 476,67 |

| 09.10.2022 | 3 531 998,65 | 18 869,58 | 42 607,09 | 61 476,67 |

| 09.11.2022 | 3 489 391,56 | 19 263,35 | 42 213,31 | 61 476,67 |

| 09.12.2022 | 3 447 178,25 | 18 416,43 | 43 060,24 | 61 476,67 |

| 09.01.2023 | 3 404 118,02 | 18 792,60 | 42 684,07 | 61 476,67 |

| 09.02.2023 | 3 361 433,95 | 18 556,96 | 42 919,71 | 61 476,67 |

| 09.03.2023 | 3 318 514,24 | 16 547,11 | 44 929,55 | 61 476,67 |

| 09.04.2023 | 3 273 584,68 | 18 071,98 | 43 404,69 | 61 476,67 |

| 09.05.2023 | 3 230 179,99 | 17 257,13 | 44 219,54 | 61 476,67 |

| 09.06.2023 | 3 185 960,45 | 17 588,25 | 43 888,42 | 61 476,67 |

| 09.07.2023 | 3 142 072,03 | 16 786,41 | 44 690,25 | 61 476,67 |

| 09.08.2023 | 3 097 381,78 | 17 099,24 | 44 377,42 | 61 476,67 |

| 09.09.2023 | 3 053 004,36 | 16 854,26 | 44 622,41 | 61 476,67 |

| 09.10.2023 | 3 008 381,95 | 16 072,18 | 45 404,49 | 61 476,67 |

| 09.11.2023 | 2 962 977,46 | 16 357,26 | 45 119,41 | 61 476,67 |

| 09.12.2023 | 2 917 858,05 | 15 588,56 | 45 888,11 | 61 476,67 |

| 09.01.2024 | 2 871 969,94 | 15 854,85 | 45 621,82 | 61 476,67 |

| 09.02.2024 | 2 826 348,12 | 15 602,99 | 45 873,68 | 61 476,67 |

| 09.03.2024 | 2 780 474,44 | 14 359,44 | 47 117,23 | 61 476,67 |

| 09.04.2024 | 2 733 357,21 | 15 089,63 | 46 387,04 | 61 476,67 |

| 09.05.2024 | 2 686 970,18 | 14 355,05 | 47 121,62 | 61 476,67 |

| 09.06.2024 | 2 639 848,55 | 14 573,41 | 46 903,26 | 61 476,67 |

| 09.07.2024 | 2 592 945,30 | 13 852,72 | 47 623,95 | 61 476,67 |

| 09.08.2024 | 2 545 321,35 | 14 051,57 | 47 425,10 | 61 476,67 |

| 09.09.2024 | 2 497 896,25 | 13 789,76 | 47 686,91 | 61 476,67 |

| 09.10.2024 | 2 450 209,34 | 13 090,16 | 48 386,51 | 61 476,67 |

| 09.11.2024 | 2 401 822,84 | 13 259,38 | 48 217,29 | 61 476,67 |

| 09.12.2024 | 2 353 605,55 | 12 574,06 | 48 902,61 | 61 476,67 |

| 09.01.2025 | 2 304 702,94 | 12 723,22 | 48 753,44 | 61 476,67 |

| 09.02.2025 | 2 255 949,49 | 12 454,08 | 49 022,59 | 61 476,67 |

| 09.03.2025 | 2 206 926,90 | 11 004,40 | 50 472,26 | 61 476,67 |

| 09.04.2025 | 2 156 454,64 | 11 904,81 | 49 571,86 | 61 476,67 |

| 09.05.2025 | 2 106 882,78 | 11 255,95 | 50 220,72 | 61 476,67 |

| 09.06.2025 | 2 056 662,07 | 11 353,90 | 50 122,77 | 61 476,67 |

| 09.07.2025 | 2 006 539,30 | 10 719,87 | 50 756,80 | 61 476,67 |

| 09.08.2025 | 1 955 782,50 | 10 796,99 | 50 679,68 | 61 476,67 |

| 09.09.2025 | 1 905 102,82 | 10 517,21 | 50 959,46 | 61 476,67 |

| 09.10.2025 | 1 854 143,37 | 9 905,70 | 51 570,97 | 61 476,67 |

| 09.11.2025 | 1 802 572,40 | 9 951,19 | 51 525,48 | 61 476,67 |

| 09.12.2025 | 1 751 046,92 | 9 354,91 | 52 121,76 | 61 476,67 |

| 09.01.2026 | 1 698 925,16 | 9 379,00 | 52 097,67 | 61 476,67 |

| 09.02.2026 | 1 646 827,49 | 9 091,39 | 52 385,28 | 61 476,67 |

| 09.03.2026 | 1 594 442,21 | 7 950,37 | 53 526,30 | 61 476,67 |

| 09.04.2026 | 1 540 915,92 | 8 506,70 | 52 969,97 | 61 476,67 |

| 09.05.2026 | 1 487 945,95 | 7 949,30 | 53 527,37 | 61 476,67 |

| 09.06.2026 | 1 434 418,58 | 7 918,78 | 53 557,89 | 61 476,67 |

| 09.07.2026 | 1 380 860,69 | 7 377,20 | 54 099,47 | 61 476,67 |

| 09.08.2026 | 1 326 761,23 | 7 324,45 | 54 152,22 | 61 476,67 |

| 09.09.2026 | 1 272 609,01 | 7 025,50 | 54 451,17 | 61 476,67 |

| 09.10.2026 | 1 218 157,84 | 6 507,97 | 54 968,70 | 61 476,67 |

| 09.11.2026 | 1 163 189,14 | 6 421,44 | 55 055,23 | 61 476,67 |

| 09.12.2026 | 1 108 133,92 | 5 920,17 | 55 556,50 | 61 476,67 |

| 09.01.2027 | 1 052 577,42 | 5 810,80 | 55 665,86 | 61 476,67 |

| 09.02.2027 | 996 911,55 | 5 503,50 | 55 973,17 | 61 476,67 |

| 09.03.2027 | 940 938,38 | 4 691,80 | 56 784,86 | 61 476,67 |

| 09.04.2027 | 884 153,52 | 4 881,01 | 56 595,66 | 61 476,67 |

| 09.05.2027 | 827 557,86 | 4 421,20 | 57 055,47 | 61 476,67 |

| 09.06.2027 | 770 502,40 | 4 253,60 | 57 223,07 | 61 476,67 |

| 09.07.2027 | 713 279,33 | 3 810,67 | 57 666,00 | 61 476,67 |

| 09.08.2027 | 655 613,33 | 3 619,34 | 57 857,32 | 61 476,67 |

| 09.09.2027 | 597 756,01 | 3 299,94 | 58 176,73 | 61 476,67 |

| 09.10.2027 | 539 579,28 | 2 882,68 | 58 593,98 | 61 476,67 |

| 09.11.2027 | 480 985,30 | 2 655,30 | 58 821,36 | 61 476,67 |

| 09.12.2027 | 422 163,93 | 2 255,40 | 59 221,27 | 61 476,67 |

| 09.01.2028 | 362 942,66 | 2 003,64 | 59 473,02 | 61 476,67 |

| 09.02.2028 | 303 469,64 | 1 675,32 | 59 801,35 | 61 476,67 |

| 09.03.2028 | 243 668,29 | 1 258,40 | 60 218,27 | 61 476,67 |

| 09.04.2028 | 183 450,02 | 1 012,74 | 60 463,92 | 61 476,67 |

| 09.05.2028 | 122 986,10 | 657,05 | 60 819,62 | 61 476,67 |

| 09.06.2028 | 62 166,48 | 343,19 | 62 166,48 | 62 509,67 |

Показать все

Условия получения ипотеки

Ставка по ипотеке 6% — это неплохое условие, чтобы призадуматься о возможности взятия кредита. Но также стоит учитывать и другие условия государственной программы для многодетных семей:

- Минимальный срок действия ипотеки — 3 года, а максимально необходимо выплатить долг за 30 лет.

- Требуется внести первоначальный взнос в размере 20% и выше.

- Кредит выдают на сумму от 500 тыс. руб. и до 8 млн. руб. для жителей Москвы и Санкт-Петербурга, а также жителей этих областей, и до 3 млн. руб. для всех остальных россиян.

Ипотека под 6% действует только на жилье в новостройках и к нему также выдвигаются определенные условия:

- Проведение строительства должно проводиться в соответствии с законом 214-ФЗ.

- Жилье должно быть аккредитовано АИЖК.

Приобрести квартиру заемщик имеет право на любой стадии его строительства.

Где можно оформить льготную ипотеку?

Пока на возможность получения льготного ипотечного кредита под 6.5% можно рассчитывать только в крупных банках, участвующих в программе и поддерживаемых государством. В эту группу входят следующие финансовые организации: Втб, Сбербанк, Промсвязьбанк, Росбанк, Россельхозбанк и др. Ожидается, что в период действия льготной программы эта возможность может появиться среди региональных и более мелких банков и федеральных финансовых организаций.

Но следует обратить внимание, что на определенные типы жилья, льготная ипотека может не распространяться

Важно учитывать это в процессе подбора недвижимости и консультироваться с банком, в котором планируется оформить долговой договор

Необходимые документы для оформления

ПµÃÂõÃÂõýàôþúÃÂüõýÃÂþò, ýõþñÃÂþôøüÃÂà÷ðõüÃÂøúàôûàøÃÂÿþûÃÂ÷þòðýøàÃÂÃÂûÃÂóø, ò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä âÂÂ566 þà23 ðÿÃÂõûà2020 óþôð ÃÂðúöõ ýõ ÃÂÃÂòõÃÂöôõý. âÃÂõñþòðýøàú ÃÂÿøÃÂúàñÃÂüðó ÃÂÃÂÃÂðýðòûøòðÃÂàò ñðýúõ. ÃÂýø ÿÃÂþÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂÿÃÂðòúð þ ôþÃÂþôðÃÂ;

- úþÿøàÃÂÃÂÃÂôþòþù úýøöúø, ÷ðòõÃÂõýýðàÃÂðñþÃÂþôðÃÂõûõü;

- ôþÿþûýøÃÂõûÃÂýþõ ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø (÷ðóÃÂðýÿðÃÂÿþÃÂÃÂ, òþôøÃÂõûÃÂÃÂúøõ ÿÃÂðòð, áÃÂÃÂÃÂá);

- òþõýýÃÂù ñøûõàôûàüÃÂöÃÂøý ò òþ÷ÃÂðÃÂÃÂõ ôþ 27 ûõÃÂ.

Как получить ипотеку под 6 % в Сбербанке: пошаговая инструкция

Одним из крупнейших банков, принимающих участие в проекте господдержки, стал Сбербанк. Чтобы претендовать на субсидирование, заемщик должен соответствовать ряду требований:

- возраст до 75 лет (к сроку окончания выплат);

- стаж работы на последнем месте трудоустройства не менее полугода (и не менее года за предыдущие 5 лет);

- российское гражданство.

Прочие требования аналогичны тем, которые предъявляются другим соискателям ипотеки.

Оформить жилищный кредит при рождении ребенка достаточно просто. Заявитель должен получить на руки свидетельство о рождении (на 2 либо 3 ребенка).

Затем осуществляется подбор квартиры для покупки. Далее гражданин отправляется в банк, где примут заявку и направят запрос о предоставлении займа.

Ответ об одобрении/отказе придет в течение 5 рабочих дней. Разрешена отправка электронной версии заявки.

Далее озвучат список необходимых для регистрации сделки документов, после чего заемщик собирает пакет бумаг и предоставляет их в отделение Сбербанка. Затем происходит оформление ипотеки. Заявителя пригласят в банк для подписания документов. Затем деньги переведут на счет застройщика.

В договоре будет указан стандартный процент выплат (например, 10%). Клиент предоставляет свидетельство о рождении ребенка, после чего банк снижает ставку до 6%.

Далее для заемщика процедура завершена, ему будет необходимо только ежемесячно вносить платежи. А финансовое учреждение самостоятельно завершает сделку, обратившись в госорганы за возмещением оставшихся процентов.

После того, как займ будет полностью погашен, необходимо обратиться в МФЦ для снятия обременения с жилья.

Необходимые документы

Перечень документов во многом повторяет тот, который установлен для получения стандартного жилищного кредита. Клиент предоставляет:

- заполненное заявление;

- паспорта (обоих супругов);

- справку с места работы о доходах;

- копию брачного договора (если он оформлен).

После того, как пришло решение об одобрении заявки, дополнительно предоставляются документы по приобретенной квартире (выдаются застройщиком после регистрации сделки), а также выписка, подтверждающая факт оплаты 20 процентов стоимости.

Для уменьшения ставки заемщик предоставляет в банк свидетельство о рождении ребенка в установленный законодательно промежуток.

Сбербанк оставляет за собой право изменения списка предоставляемых документов, поэтому перед обращением стоит проверить перечень на официальном сайте банка или по телефону горячей линии 8 800 555 55 50.

Уменьшение процентной ставки ипотеки по годам (кредит на общих основаниях).

Программы субсидирования ипотеки на новое жильё

Рынок новостроек в 2021 году привлекателен прежде всего благодаря действию программы ипотеки с господдержкой. При средней рыночной ставке выше 8% взять жилищный кредит по этой программе можно под 6,5%, а некоторые банки предлагают ставку 6% и даже ниже.

В чём суть программы? Государство компенсирует разницу между стандартной и льготной ставкой, за счёт чего банки имеют возможность снизить процент для своих заёмщиков. Взять льготную ипотеку может любой гражданин РФ, отвечающий требованиям конкретного банка-участника программы.

Единственное, что нужно учесть, — есть ограничения по сумме кредита: до 12 млн в Москве и Санкт-Петербурге, до 6 млн рублей в других регионах страны.

Программа льготного кредитования будет действовать до 1 июля 2021 года. И вопреки мнению многих финансовых аналитиков, её вряд ли продлят. Поэтому, если ваша цель — покупка квартиры в новостройке с привлечением кредитных средств, стоит поторопиться и оформить ипотеку.

Кроме льготной ипотеки действуют специальные условия кредитования для отдельных категорий граждан:

- ставка 6% годовых на покупку жилья в новостройке для семей, где второй ребёнок рождён не ранее 2018 года;

- компенсация 30% стоимости жилья в новостройке молодым семьям, где возраст каждого из супругов меньше 35 лет;

- 2% годовых для участников программы «Дальневосточный гектар», обязательное условие — регистрация по месту жительства в течение пяти лет;

- 0,1–3% годовых для сельской местности, кстати, эта программа распространяется и на новостройки, и на вторичное жильё в пригодном для жизни состоянии в населённых пунктах с численностью жителей до 30 тысяч человек.

Если вы желаете стать участником одной из специальных программ, сейчас самое время.

Иван Барсов

Директор по розничному кредитованию МТС Банка

Ещё один бонус для ипотечников от государства — материнский капитал. Его можно использовать в качестве первоначального взноса или просто для погашения ипотеки на новостройку или вторичное жильё.

Что такое льготная ипотека

Само слово «льготная» подразумевает, что человек получит что-то на лучших условиях, отличных от стандартных. В то же время, мы привыкли, что все льготы, будь то налоговые, социальные или какие-либо ещё, распространяются только на определенные категории граждан.

Вот и льготная ипотека — это жилищный займ с более мягкими условиями кредитования для определенных групп населения нашей страны. Как правило, у таких кредитов снижена ставка и величина первоначального взноса. Часто они субсидируются государством.

Такое кредитование позволяет обзавестись собственным жильём или улучшить имеющиеся условия проживания самым социально незащищенным слоям населения.

В РФ особую популярность заслужили такие льготные программы, как:

- деревянная ипотека;

- семейная ипотека;

- жилищный займ с маткапиталом и т.д.

Давайте более подробно разберемся с основными видами этого банковского продукта.

Ответы на популярные вопросы

Что такое семейная ипотека?

Это льготная программа ипотечного кредитования. Принять в ней участие может семья, в которой двое или больше детей, причем младший рожден после 1 января 2018 года. Родители, воспитывающие ребенка с ОВЗ, также имеют право на льготу. В таком случае не учитывается количество детей и год рождения малыша. Заемщики получают ипотечный кредит под 6%, а государство компенсирует разницу рыночной и льготной ставок.

Как получить семейную ипотеку?

Нужно обратиться в банк и предоставить пакет документов:

- паспорта супругов;

- свидетельства о рождении детей (если ребенок старше 14 лет, то нужен паспорт);

- медицинская справка (для детей с инвалидностью);

- свидетельство о браке;

- сертификат на материнский капитал (если у заемщиков есть право на него, и они планируют использовать МСК для ипотеки);

- подтверждение дохода заемщиков (копии трудовых книжек, а также справки 2-НДФЛ или по форме банка);

- налоговые декларации в качестве подтверждения доходов (если ипотеку оформляет предприниматель).

Банк проверяет предоставленные сведения и принимает решение о кредитном лимите для заемщиков. После этого можно начинать поиск жилья.

Можно ли рефинансировать семейную ипотеку?

Да. Если семья оформила ипотеку до 2018 года или до рождения первого и последующего ребенка, она имеет право на рефинансирование под 5-6%. Как и при оформлении обычной льготной программы, нужно соблюдать условия гражданства и требования к жилью. Так, дети должны быть гражданами России и родиться в период с 1 января 2018 до конца 2022 года. Объект, в свою очередь, должен быть куплен на первичном рынке или находиться на этапе постройки.

С апреля 2019 года по программе господдержки ипотеку можно рефинансировать повторно

Таким образом, снизится ставка по уже измененным договорам, причем неважно, была ли это семейная ипотека или обычная. Кроме того, если ранее вы изначально оформили жилищный кредит под 6% на 3 года или 5 лет, вы можете продлить этот срок до полной выплаты кредита, проведя повторное рефинансирование

Сколько раз можно брать семейную ипотеку?

Существует миф о том, что ипотеку под 5 или 6% можно взять только один раз. Однако правительство не устанавливает ограничение на количество ипотечных договоров, которые одна семья может оформить под льготную ставку. Главное, чтобы заявитель был платежеспособен, а семья и жилье подходили под требования организации. Поэтому, если финансовое положение семьи позволило выплатить кредит за первую квартиру в течение установленного времени без просрочек, можно смело обратиться за второй и даже третьей ипотекой.

Отделения и филиалы банков, предоставляющих услугу в Домодедово

-

- Отделение «Домодедово»

- Домодедово, улица Корнеева, 12

- +7 495 777-17-17

- Время работы:

- Пн—Пт: 10:00-19:00Сб: 11:00-17:00

-

- Доп.офис №9040/00234

- Домодедово, улица Корнеева, 8

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 17:00Вт.:с 09:00 до 17:00Ср.:с 09:00 до 17:00Чт.:с 09:00 до 17:00Пт.:с 09:00 до 17:00

-

- Операционный офис Домодедово

- Домодедово, мкр. Северный, улица Советская, 54

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница с 09-30 до 20-00 (без перерыва) суббота c 09-00 до 15-00

-

- На Каширском

- Домодедово, Каширское шоссе, 29

- 8 800 100-24-24

- Время работы:

- понедельник-пятница: 10:00-19:00 суббота: 10:00-17:00

-

- Доп.офис №9040/00226

- Домодедово, мкр. Востряково, улица Рабочая, 49

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 17:00

Калькулятор

Перед подачей заявки на оформление детского кредита на покупку квартиры необходимо выполнить ряд расчетов, чтобы определить, насколько легче гасить ссуду, если воспользоваться госпрограммой. Рассчитать детскую ипотеку можно на официальном сайте, в личном кабинете, на сервисе Дом Клик или других ресурсах в интернете, воспользовавшись ипотечным калькулятором.

В форме для заполнения предусмотрены графы, куда вводятся исходные данные:

- стоимость квартиры в новом жилом комплексе;

- процентная ставка (6% вводится вручную);

- первоначальный взнос (минимум 20% цены квартиры);

- срок возврата (не более 30 лет).

Детская ипотека никаких комиссий не предполагает. После нажатия кнопки «Рассчитать» становятся доступны результаты подсчета.

Вы увидите, сколько придется платить ежемесячно в учетом льгот. Также показывается полная сумма и отдельно высвечивается общий объем переплат. Если менять исходные данные (срок и взнос), можно без труда выработать такие условия, при которых переплаты будут минимальны, если детская ипотека берется на 7-10 лет. Перед сбором пакета документов и оплаты госпошлины нужно убедиться, что Сбербанк готов вас прокредитовать.