Как вывести созаемщика из ипотеки?

Содержание:

- Кто становится созаемщиком?

- Тонкости раздела преференций и обязательств

- Статус созаемщика

- В каких случаях привлекаются солидарные заемщики? И какими правами они обладают?

- Что делать созаемщику, чтобы избежать проблем

- Риски созаемщика и способы их минимизации

- Кто такой созаемщик по ипотеке?

- Кто может стать созаемщиком по договору?

- Кто такие созаемщики по ипотеке?

- Нужен ли?

- Как созаемщику выйти из ипотеки

- Вывод созаемщика из договора ипотеки. Порядок действий

Кто становится созаемщиком?

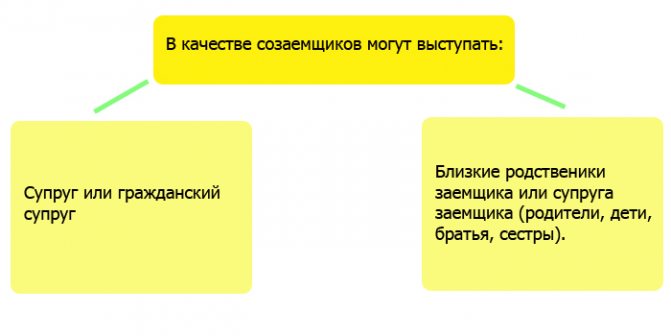

Такую ответственность можно возложить практически на любого человека. То есть, любой Ваш друг или родственник может быть созаемщиком. Наряду с этим их может быть сразу несколько. Законодательство предусматривает, что можно привлечь четырех человек, но не более того.

Проблема лишь в том, что найти человека, который согласился бы разделить с Вами обязательства по ипотеке на целых 10 лет не так уж и просто.

Обратите внимание! При оформлении ипотеки, супруг должника автоматически становится созаемщиком. Но даже для созаемщиков кредиторы выдвигают свои жесткие требования

Но даже для созаемщиков кредиторы выдвигают свои жесткие требования.

Так требования к созаемщику в Сбарбанке следующие. Им не может стать человек, который:

- Не является гражданином РФ;

- Не имеет минимального опыта трудоустройства (то есть, человек должен отработать, как минимум, полгода на своем последнем месте работы);

- Не платежеспособен (человек признается банком неплатежеспособным, если сумма ежемесячного платежа превысит 40% от размера его дохода в настоящее время);

- Имеет негативную кредитную историю;

- Младше 21 года;

- Старше 55 лет.

Рекомендуем к просмотру:

Тонкости раздела преференций и обязательств

Ипотека долгосрочный и объемный заем. За время погашения с людьми может случиться многое. Часто еще задолго до ликвидации кредита промеж детей и родителей, супругов, друзей случаются конфликты, и ситуация обостряется. Все это приводит к необходимости раздела прерогатив и обязанностей.

Законодательство оговаривает возможность раздела:

- Между супругами посредством мирового соглашения или в тяжебном порядке.

- По соглашению всех сторон правоотношений – банковской организации, ключевого претендента и дополнительных участников по части кредитного договора.

- По договору промеж заемщиком и созаемщиком в части распределения преференций на приобретаемую жилплощадь. Если договориться не получается, то разрешено обратиться за помощью в суд.

Прерогативы на недвижимость, купленную в ипотеку, обусловлены:

- Статусом жилья, полученным при регистрации преференции владения. В любом случае она является предметом залога и принадлежит по факту банковской организации.

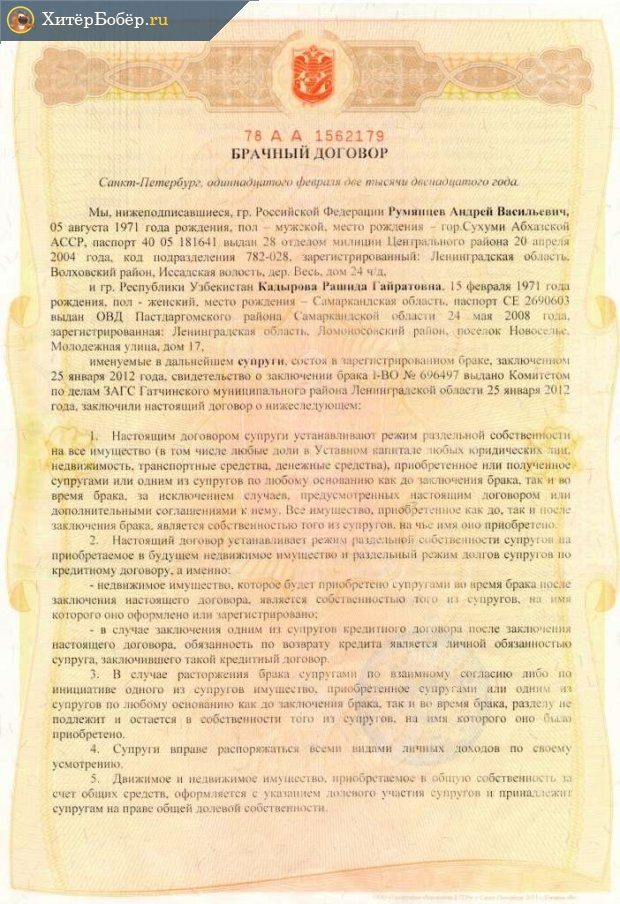

- Соглашением промеж ключевого участника и дополнительных. Сюда относится и брачный контракт. При этом в документе возможно предусмотреть переход прав на недвижимость в случае фактического погашения займа созаемщиком. Такой распорядок функционирует при неимении зарегистрированного брачного союза между участниками.

- Сутью и характерными чертами действия при залоговой недвижимости.

В основном в соглашении оговариваются:

- уровень ответственности (солидарная. Регламентирована ст.322 ГК РФ. Возникает при неделимости предмета. Характеризуется исполнением совместных обязательств. Другой вид – субсидиарная. Наступает у дополнительного лица только в случае невозможности оплаты у основного);

- порядок исполнения обязательств в случае невозможности их несения ключевым должником;

- определение преференций созаемщика при ликвидации займа непосредственно им.

ВНИМАНИЕ !!! Квартира, купленная по дду, с привлечением дополнительного капитала и участников также подлежит разделу среди них, пропорционально вложенным средствам. Многие желают приобретать жилище не в новостройке, минуя долгое ожидание возведения многоквартирного дома, а во вторичке

В этой ситуации возможно увеличение суммы приобретаемой жилплощади. Распределение прерогативы происходит в стандартном режиме.

Статус созаемщика

Статус созаемщика напоминает статусы основного заемщика и поручителя, но ряд отличий позволяет считать созаемщика отдельной и самостоятельной фигурой в кредитных правоотношениях.

Созаемщик:

- имеет равные с заемщиком права, включая право претендовать на квартиру, приобретенную на ипотечные кредитные средства;

- несет одинаковую с заемщиком ответственность по ипотеке, при этом, если заемщик не сможет погасить очередной платеж, эта обязанность автоматически перейдет на созаемщика;

- может нести всю основную нагрузку по кредитному договору, пока у заемщика не появится возможность платить по ипотеке самостоятельно, независимо от того, временный или постоянный характер носит такая ситуация.

Права, обязанности, ответственность созаемщика могут быть изменены условиями договора в части:

- степени ответственности (солидарная/субсидиарная);

- порядка несения обязательств по кредиту созаемщиком в случае неспособности основного заемщика нести свои обязательства;

- определения прав созаемщика на приобретаемую по ипотеке квартиру, в том числе если он не является супругом, либо является гражданским супругом.

Стороны (заемщик, созаемщик, банк) вольны по своему усмотрению оговаривать права и обязанности по кредитному договору, но в пределах допустимого и незапрещенного законодательством.

При оформлении кредита к созаемщику предъявляются аналогичные требования, что и к заемщику. Идентичен и пакет документов, которые он должен предоставить. Хотя многое зависит от банка и условий ипотеки.

Несмотря на то, что статус созаемщика, за небольшими исключениями, схож со статусом заемщика, это касается только условий кредитного правоотношения

Это важно, поскольку, становясь созаемщиком, многие часто рассматривают такую ситуацию как возможность безусловно претендовать на приобретаемую по ипотеке квартиру. На самом деле статус созаемщика сам по себе ничего подобного не предусматривает, за исключением ситуаций, когда квартира, приобретенная по ипотеке, сама по себе дает право претендовать на нее созаемщику

Например, супруг получает такое право не потому, что является созаемщиком, а потому, что квартира будет иметь статус совместно нажитого имущества. В то же время, выступая в статусе созаемщика, гражданский супруг, если отдельным договором сторон или при оформлении квартиры не предусмотрено иное, никаких прав на квартиру, приобретенную по ипотеке, иметь не будет. Аналогичное можно сказать и о всех других ситуациях, при которых право на квартиру (долю) требует наличия договора заемщика и созаемщика, а не может быть приобретено в силу закона, как в случае супружеских правоотношений.

Исходя из изложенного, созаемщикам, прежде чем согласиться на эту роль, следует иметь в виду:

- У вас могут возникнуть проблемы в будущем с получением кредита на собственные нужды, поскольку для всех банков вы будете являться заемщиком, уже имеющим текущий непогашенный кредит.

- Если основной заемщик перестанет платить кредит, допустит просрочки и другие нарушения, все претензии банк с полным правом предъявит вам, причем автоматически, и только потом начнет требовать с поручителей, если они, конечно, есть. Погашенные за заемщика суммы созаемщик сможет взыскать только в судебном порядке, но вероятность их возврата зависит от характера и объема прав на приобретенную по ипотеке недвижимость.

- Необходимо всегда четко оговаривать, какие права созаемщик получить на квартиру, приобретаемую по ипотеке. Этот вопрос решается в рамках оформления права (регистрации) на недвижимость либо договором сторон, в том числе брачным контрактом.

В каких случаях привлекаются солидарные заемщики? И какими правами они обладают?

Созаемщик нужен банку, да и самому получателю ссуды, не просто так. Его участие в выполнении долговых обязательств по кредиту бывает необходимо, если основной заемщик частично не соответствует требованиям банка. Например:

1. Доход заявителя не позволяет взять необходимую сумму. При расчете платежеспособности учитывается ежемесячный заработок созаемщика. Таким образом, заявитель может рассчитывать на более весомые суммы кредита даже при отсутствии необходимого дохода, который он может подтвердить документально. Такие способы увеличения платежеспособности справедливы в том случае, если заемщик фактически имеет определенный дополнительный доход, но не может подтвердить его официально. И банку хорошо – ссуда оформляется на приличную сумму, а риска неплатежей практически нет, и заявителю – ему выдадут сумму, которую он не смог бы получить один.

2. У заемщика нет никаких доходов в настоящее время и не предвидятся в первые годы исполнения обязательств по кредитному договору. Подобная ситуация может сложиться, когда оформляется кредит на образовательные цели на совершеннолетнего студента. Здесь основной заемщик (сам учащийся) не сможет оплачивать взносы по кредиту вплоть до момента получения образования. Тогда созаемщиком выступает родитель (любой родственник, законный представитель и т.п.), который и выплачивает кредит первое время. Потом, когда студент перестанет быть студентом и начнет зарабатывать самостоятельно, все платежи лягут на его плечи. Но это теоретически, а по факту некоторые родители продолжают оплачивать ссуду до ее полного гашения.

3. Доход основного заемщика позволяет ему взять ссуду, но деньги нужны не ему лично, а третьему лицу, которое до настоящего момента не достигло совершеннолетия. Ситуация может возникнуть в отношении того же образовательного кредита. Сначала его выплачивает основной заемщик, затем в процесс включается солидарный должник.

4. Автоматическое включение гражданина в ряды созаемщиков при оформлении ипотеки. Но об этом чуть ниже.

С юридической точки зрения, созаемщик имеет те же права и обязанности, что и основной должник (он же – основной или главный созаёмщик). А вот фактически все не так «клубнично». Обязанность у дополнительного должника всего одна – платить по кредиту вместе с основным заемщиком или вместо него. Прав и того меньше – в некоторых (!) случаях солидарный должник может стать совладельцем квартиры, которая приобретается по ипотечной программе кредитования. Но и это необязательное условие. Приобретаемое жилье допускается оформлять на одного из заемщиков, каждая ситуация индивидуальна.

Что делать созаемщику, чтобы избежать проблем

Чтобы сохранить свои финансы и не попасть в тяжелое положение, созаёмщикам необходимо следовать несложным правилам:

- Родственникам, гражданским супругам, друзьям, необходимо заключить соглашение о компенсации уплаченных взносов путем выделения долей в собственности или возврата их в денежной форме.

- Супругам, погашающим ипотечный кредит из семейного бюджета, целесообразно оформлять квартиру в долевую собственность.

- Гражданским супругам необходимо заключить соглашение о будущем переоформлении долей квартиры пропорционально размеру уплаченных ими взносов. Платежи проводить всегда только от собственного имени и хранить все документы до полной выплаты кредита.

Ипотечные кредиты берутся на весьма длительные сроки. За время его погашения может произойти множество непредвиденных ситуаций. Помогая кому-то приобрести новое жилье в ипотеку, не бойтесь осуждения и не стесняйтесь подготовить необходимые документы, которые смогут обезопасить вас от проблем и неожиданностей.

Риски созаемщика и способы их минимизации

Главная опасность, которая подстерегает любого будущего созаемщика – риск неплатежей со стороны основного должника, в том числе и по независящим от него причинам (травма, длительная болезнь, потеря работы). Получится, что заемные деньги потрачены без вашего участия, а платить по кредиту придется именно вам. Особенно большие потери ожидают тех, кто осмелился стать солидарным должником по одной из программ ипотечного кредитования. Там и суммы больше, и срок уплаты наступит не так скоро.

Чтобы не пришлось собственными деньгами оплачивать чужие удовольствия, нужно заранее себя подстраховать:

1. Соглашаться стать созаемщиком только у своих ближайших родственников. Семья – это всегда близкие люди, которые вряд ли станут вас подставлять. Кроме того, у родственника вы с большей долей вероятности станете совладельцем приобретаемого жилья, что частично снизит ваши риски. И даже если все-таки придется выплачивать ипотеку самостоятельно, потеря денег частично компенсируется правами на недвижимость.

2. Проследить, чтобы в договоре кредитования была четко прописана ваша доля ответственности. В этом случае спросить с вас могут только в пределах этой доли и ничуть не больше.

3. Если основным заемщиком выступает ваша вторая половина, обязательно оформляйте приобретенное жилье в совместную собственность. Вы ведь оплачиваете ипотечные взносы из совокупного семейного дохода, а значит и права на недвижимость должны быть равными. Никто не застрахован от разводов, так что лучше быть поосторожнее.

4. Если вы дали согласие выступать солидарным должником по кредиту друга или гражданского супруга, оформляйте свои взаимоотношения официально. Желательно заключить договор, согласно которому основной заемщик вернет потраченные денежные средства созаемщику или выделит ему долю в приобретенном жилье. Второй вариант – соглашение о том, что в ближайшем будущем приобретенное жилое помещение будет переоформлено в совместную собственность с учетом доли средств, которую вложил каждый из вас.

Что еще вас может ожидать? Например, невозможность оформления кредита на собственные нужды. Вы уже знаете, что доход созаемщика учитывался при расчете максимально возможной суммы кредита. Следовательно, при расчете вашей платежеспособности в будущем этот действующий кредит будет оцениваться банком как обязательный ежемесячный платеж. Вполне возможно, что в период действия этого кредитного договора у вас не будет возможности получить ссуду на собственные нужды из-за слишком большой кредитной нагрузки. Причем это касается не только жилищных займов, но и стандартных потребительских. Хотя если ваш доход можно назвать более чем приличным, то вам ничего подобного не грозит.

Не стоит забывать и о кредитной истории. Данные о любом участнике договора кредитования в обязательном порядке передаются в БКИ. Созаемщики – в числе первых. Следовательно, добросовестность основного должника напрямую повлияет и на вашу репутацию. Бюро кредитных историй не станет разбираться, кто из вас виноват в просроченных платежах. В черный список могут попасть оба должника – и основной, и «запасной». А это, в свою очередь, также может стать причиной отказа в кредитовании в будущем.

Так стоит ли становиться созаемщиком? Вряд ли. Это слишком большая ответственность и неоправданные риски. Нужно четко понимать, что банку абсолютно все равно, кто из вас вносит ежемесячные платежи по кредиту. Он даже не станет проверять, от кого именно поступают средства. Главное, что они оказываются на счете точно в срок. Но как только в очередной день икс их там не окажется, спрос будет строгим. Причем финансовое учреждение вправе требовать возврата ссуды от любого из должников, даже не удосуживаясь разбираться, кто из них основной. Поэтому хорошенько подумайте и принимайте решение в стороне от эмоций.

Кто такой созаемщик по ипотеке?

Созаемщик – это лицо в кредитном договоре, которое исполняет обязательства наравне с титульным заемщиком по ипотеке. По сути, кредит с созаемщиком – это договор, по которому получают деньги сразу несколько лиц, которые обязуются их вернуть.

В результате этого созаемщик обладает такими же правами и обязанностями по ипотечному договору, что и титульный заемщик (основной).

Статьей 323 ГК РФ предусмотрено, что созаемщик несет по кредиту солидарную ответственность. Это значит, что он отвечает по обязательствам, согласно установленной доле. Процент доли (или уровень ответственности) всегда прописывается в кредитном договоре.

Созаемщик привлекается в том случае, когда у титульного заемщика не хватает официального дохода для получения запрошенной суммы. Рассмотрим на примере принцип погашения долга.

Принцип работы ипотечного кредита с привлечением созаемщика:

- Заемщик запрашивает сумму, при которой взнос по ипотеке составит 50 000 р. При этом официальный доход заемщика составляет 55 000 р. Вычитая размер прожиточного минимума и обязательные платежи, банк выносит решение, что взнос для клиента высокий и предлагает снизить сумму по договору или привлечь созаемщика.

- Клиент привлекает платежеспособного созаемщика, с официальной з/п 60 000 р. Банк суммирует з/п и условно делит платеж 50 000 р. на двух участников сделки.

- Заключается договор, в котором прописаны два участника сделки, которые обязаны вернуть долг.

При этом неважно, будет реально созаемщик вносить оплату или нет. Главное, чтобы доходов хватило на получение запрошенной суммы и взносы поступали в срок

На практике созаемщиком всегда выступает супруг(а) или иной близкий родственник.

Кто может стать созаемщиком по договору?

Поскольку созаемщик является равноправным участником сделки, то и требования к нему такие же, как и к титульному заемщику.

Стандартные требования:

- Возраст: от 18/21 года.

- Регистрация: постоянная, на территории России.

- Доход: официальный.

- Стаж работы: не менее 3-6 месяцев на последнем месте работы.

- Кредитная история: положительная.

Важно! Некоторые банки могут кредитовать иностранцев при наличии вида на жительство. Если все условия выполнены, то останется подготовить запрашиваемый пакет документов

Если все условия выполнены, то останется подготовить запрашиваемый пакет документов.

Банки могут запросить:

- паспорт;

- дополнительный документ для подтверждения личности;

- копию трудовой книжки;

- справку о доходах;

- согласие супруги(га).

Если хоть одно условие нарушение или не предъявлен какой-то документ, то банк откажет. В таком случае можно найти другого созаемщика.

Кто такие созаемщики по ипотеке?

Созаемщик – это физическое лицо, имеющее равные права и обязанности с основным заемщиком. Он несет солидарную ответственность перед кредитором в отношении погашения кредита, что прописано в ст. 323 ГК РФ.

При определении банком суммы ипотечного кредита, доходы созаемщика, а их может быть несколько (до 5 человек), учитываются. Получается, когда у кредитополучателя размер официального дохода небольшой, то привлекаются созаемщики. При ипотеке эти лица становятся совладельцами квартиры, дома, приобретаемого в кредит.

Выбирает созаемщиков клиент самостоятельно. Ими могут выступать родственники заемщика (супруг/супруга, братья, сестры, дети, родители и пр.). Главное, чтобы кандидаты в созаемщики по ипотеке соответствовали требованиям, которые по факту не отличаются от требований к основному заемщику. Обычно это?

- Возраст – 18/21-60 лет.

- Гражданство – РФ.

- Наличие официального дохода.

- Трудовой стаж – от 3-6 месяцев в зависимости от условий банковской организации.

Созаемщик — это не поручитель. Да, эти лица в некоторых моментах похожи, но при этом не имеют единой связи.

Преимущества

Преимущества ипотеки с созаемщиком достаточно велики. Их помощь проявляется в таких моментах как:

- Банк учитывает доходы всех сторон и выдвигает положительное решение о выдаче кредита.

- Размер ипотечного кредита увеличивается.

- Процедура взыскания долга при возможном неисполнении условий договора для кредитора упрощается.

- Для самого созаемщика плюсом сделки является возможность стать совладельцем квартиры, если оформляется имущество в долевую собственность. И если заемщик не выплачивает долг, то созаемщик по ипотеке в «Сбербанке» или любом другом банке становится полноправным владельцем своей доли недвижимости при исполнении кредитных обязательств.

К минусам можно отнести необходимость раздела жилья или выкуп доли созаемщика в случае развода (если участники соглашения — супруги), ссоры, переезда и других обстоятельств не позволяющих продолжать дальнейшие выплаты по договору.

Обязательно ли супругу/супруге быть созаемщиком?

Согласно российскому законодательству, а точнее ст. 45 СК РФ, если заемщик состоит в браке, то его вторая половина (супруг/супруга) становится созаемщиком автоматически, даже не имея официального места работы.

При таких обстоятельствах банкиры требуют от семейных заемщиков письменное согласие супруга или супруги заверенное нотариально.

В случае если граждане не желают нести равную ответственность перед банком по выплате ипотечного кредита или не хотят иметь равные права на приобретаемое в долг жилье, проблема решается путем составления брачного договора. В банковское учреждение тогда предоставляется копия этого документа помимо прочих справок. Кстати,

В кредитном договоре прописываются взаимоотношения участников сделки. Указывается, кто, когда, в какой степени несет ответственность перед банком и отвечает по своим обязательствам.

Пример: Лица могут платить в равной степени кредитору или же созаемщик выплачивает долг в случае, если кредитополучатель не может по каким-либо причинам продолжить погашение займа.

Нужен ли?

Нужен ли поручитель для ипотеки в Сбербанке, зависит от некоторых факторов:

- сумма кредита;

- срок кредита;

- кредитная история заемщика.

Чтобы повлиять на принятие банком положительного решения по кредитованию, рекомендуется найти гаранта, который компенсирует недостаточность залогового обеспечения. Также его привлечение потребуется, если заемщик:

- мужчина призывного возраста;

- человек с невысоким доходом.

Права и обязанности

Права и обязанности гаранта строго ограничены.

Основные права:

- Может рассчитывать на квартиру заемщика, если выплатил за него долг по ипотеке.

- Возражать против требований ПАО Сбербанка в суде.

- Востребовать от заемщика возмещения всех расходов, также и судебных, если был оплачен долг за него.

Обязанности:

- Выплачивать ипотеку за заемщика в том случае, если заемщик исчез, потерял источник дохода или утратил работоспособность, умер (погиб).

- Информировать работников банка о любых изменении своих данных, адресе регистрации, смене паспорта и т.д.

- Предоставлять в банк документы, которые он может затребовать.

- В случае если против поручителя возбуждено уголовное дело или предъявлены какие-либо штрафы, аресты на имущество, тот он обязан уведомить сотрудников Сбербанка.

Ответственность

Ответственность может быть:

- Субсидиарной -поручитель является полным заменителем заемщика. В первом случае человек имеет хоть минимальную, но защиту. Он будет должен заплатить кредит лишь после того как в судебном порядке банк обоснует нетрудоспособность заемщика.

- Солидарной – платежи взимаются лишь после ареста собственности должника, поручителю остается только доплатить недостающие средства. Подразумевает идентичную ответственность заемщика и поручителя.

Ответственность:

- Несет полную финансовую ответственность по ипотеке, в случае невыплаты заемщиком долга или других расходов банка.

- Рискует своей собственностью, которое может перейти в собственность кредитной организации из-за несвоевременной уплаты долга и отсутствия имущества у заемщика. Исключение составляет только недвижимое имущество, являющееся единственным жильем для человека.

- Просрочка платежей оказывает влияние на кредитную историю не только заемщика, но и всех его поручителей.

Снять с себя ответственность на теоретическом уровне можно, но вот на практике сделать это проблематично. Для этого необходимо получить согласие как от заемщика, так и от кредитной организации.

Поручительство не прекращает своего действия ни после смерти должника, ни после развода супругов (если один из них заемщик, а второй – поручитель).

Как созаемщику выйти из ипотеки

Иногда жизненные обстоятельства меняются, появляются веские причины для того, чтобы выйти из статуса созаемщика. Например, семейная пара расходится официально, или человек, который помог при оформлении кредита меняет место жительства и др.

При оформлении договора учитывается совокупный доход всех заемщиков. Если один участник уходит, у другого могут возникнуть сложности с возвратом долга, так как заработная плата не позволяет выплачивать нужную сумму.

В первую очередь нужно получить согласие финансовой организации. Для этого требуется написать соответствующее заявление. Крайне редко банк отвечает положительно.

Но не стоит отчаиваться, можно решить непростую проблему через суд

Очень важно найти человека, который сможет вас заменить. Если кандидат соответствует требованиям банка и суд принимает сторону созаемщика, освободиться от выплаты кредита представляется возможным

Из данной статьи вы узнали полную информацию, касающуюся созаемщика по ипотеке, его обязанностях, правах на квартиру.

В заключении следует отметить, прежде чем выступать созаемщиком по ипотеке, необходимо тщательно изучить все условия и возможные риски.

Что делать заемщику, если нечем платить за ипотеку:

Поделитесь записью

Обсуждение: 4 комментария

- Иван says: 05.09.2018 в 18:43

Вообще ипотека берется на весьма продолжительный срок, за который многое может поменяться между самыми близкими людьми, поэтому поручители намного предпочтительней созаемщиков. Но к сожалению, именно из-за больших сроков и немалых сумм найти поручителя по ипотеке практически невозможно.

Ответить

- Валерия says:

21.12.2018 в 01:31

На поручателей вообще нет ни какого смысла надеяться, ни кто за вас не станет поручаться, кроме вас самих. Сумма слишком большая и выплачивать её очень долго, вешать это на своих родителей более чем не разумно, они и так помогут.

Ответить

- Аня says:

01.01.2019 в 10:23

Созаёмщиком может быть жена, или муж, это идеальный вариант, когда вы вместе работаете и выплачиваете ипотеку, так обычно и бывает, в случае развода всё поделится честно, обманутым ни кто не останется.

Ответить

Валя says:

15.01.2019 в 07:57

Ипотеку действительно лучше брать, когда вы женаты если без свадьбы может обидно очень получится будете выплачивать ипотеку в отношениях оба, а квартира потом достанется только ему, вы останетесь «за бортом».

Ответить

Вывод созаемщика из договора ипотеки. Порядок действий

Чтобы перестать быть созаемщиком по ипотеке, надо заручиться согласием кредитора. А сделать это непросто. Финансовые организации с большой неохотой соглашаются на выход любого из участников сделки из ипотеки. Причины заключаются в необходимости выполнить сразу ряд задач:

- пересмотреть весь пакет документов по ипотечному кредитованию, внести изменения в эту документацию;

- рассмотреть обращение по поводу вывода участника сделки в кредитном комитете, состоящем из нескольких сотрудников банка, принять обоснованное решение по этому заявлению;

- внести актуальные изменения в соглашение о залоге недвижимости, в связи с новыми обстоятельствами сделки;

- если нужно, то оформить дополнение к ипотечному договору, зарегистрировать его в том порядке, который установлен на законодательном уровне.

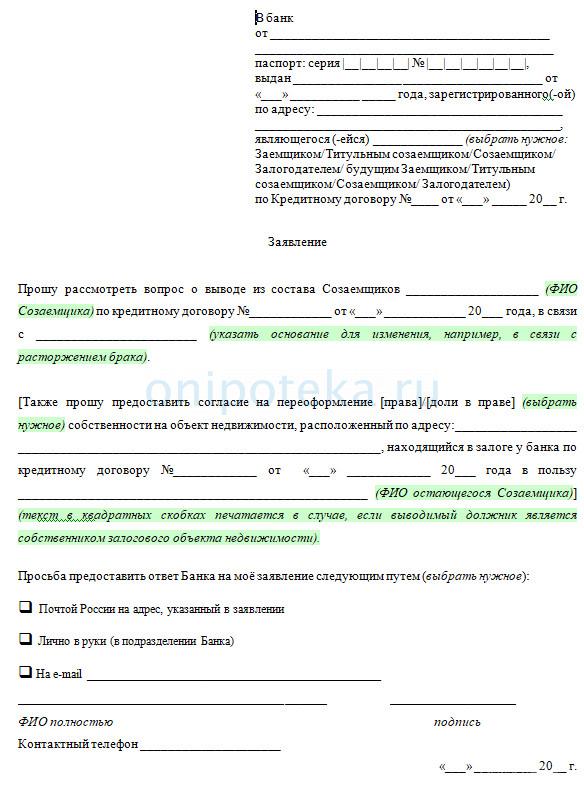

Инструкция, как выйти из созаемщиков по ипотеке охватывает сразу несколько аспектов. Каждому участнику потребуется составить и предоставить своему кредитору обращение, написанное по заданному образцу. Допускается подача заявления в свободной форме.

В обращении нужно:

- указать номер и дату оформления текущего договора кредитования;

- написать причину обращения — выход, смена участника сделки или переоформление свидетельства о праве собственности;

- сообщить обстоятельства, которые привели к необходимости обратиться в финансовое учреждение, изменить условия действующего договора.

Кроме правильно оформленного обращения, в банковское учреждение надо предоставить паспорт от каждого заявителя, включая созаемщика, выводимого из сделки

Важно предоставить и копии страниц паспортов, показать документы для подтверждения семейного положения каждого участника. Специалисты не рассмотрят обращение о выводе должника, если каждый участник не предоставит копии своей трудовой книжки, предварительно заверенные работодателем

О требованиях к документам можно подробнее прочитать в статье: Требования к документам на ипотеку онлайн

Для успешного выхода из ипотеки потребуется справка о доходах, которые получены за прошедшие полгода. Ее должны предоставить все физические лица, указанные в соглашении о залоге. Если финансовое учреждение согласится рассмотреть возможность выхода должника из ипотеки, то решение по заявке будет принято за 10 дней.

Порядок действий после расторжения брака

Порядок выхода созаемщика зависит от причины, побудившей к этому решению. Если главный плательщик расторг брачные отношения со своей супругой, пожелал вывести бывшую жену из договора кредитования, то необходимы такие действия:

1. Нужно определить режим владения и пользования залоговым объектом недвижимости в документальном порядке. Можно предоставить:

- решение судебного органа о разделе совместно нажитого имущества;

- брачный договор, заключенный по соглашению обеих сторон;

- соглашение о разделе имущества, оформленное у нотариуса.

2. Требуется рассчитать общий доход оставшихся участников

Важно убедиться, что его размер будет достаточным, чтобы обязательства по ипотечному договору выполнялись в установленные сроки. Если общего дохода кредитозаемщиков не хватает для внесения ежемесячных плановых платежей, тогда финансовая организация потребует ввода нового платежеспособного созаемщика, отвечающего требованиям

Рекомендуем также ознакомиться: Как делится ипотека при разводе – важные моменты

Как не потерять жилье по ипотеке в гражданском браке

Нюансы оформления ипотеки до брака: раздел, маткапитал, судебная практика

Допустим, банк вынес положительное решение по поступившему обращению о выходе созаемщика из ипотечного договора. Тогда изменение состава участников будет проходить в несколько этапов. Вначале представители кредитора оформят дополнительное соглашение к действующему договору. В этот документ они внесут сведения об исключении или замене участника.

Все стороны подпишут дополнительное соглашение, новую закладную на квартиру. На следующем этапе надо обратиться в Росреестр, чтобы зарегистрировать изменения, внесенные в договор. После выхода или замены созаемщика участникам ипотеки останется только переоформить свои полисы ипотечного страхования.