Льготный период по кредитной карте сбербанка: как правильно рассчитать, когда возобновляется, примеры

Содержание:

- Тонкости

- Как оформить кредитную карту Сбербанка

- Как пользоваться кредитной картой «Сбербанка» с льготным периодом

- Виды кредитных карт Сбербанка для физических лиц

- Суть и нюансы льготного периода

- Своевременный возврат кредитных наличных средств в рамках льготного периода: мифотворчество.

- Похожие кредитные карты без справок во всей России от других банков

- Советы для клиентов Сбербанка

- Расчет грейс-периода

- Дата платежа?

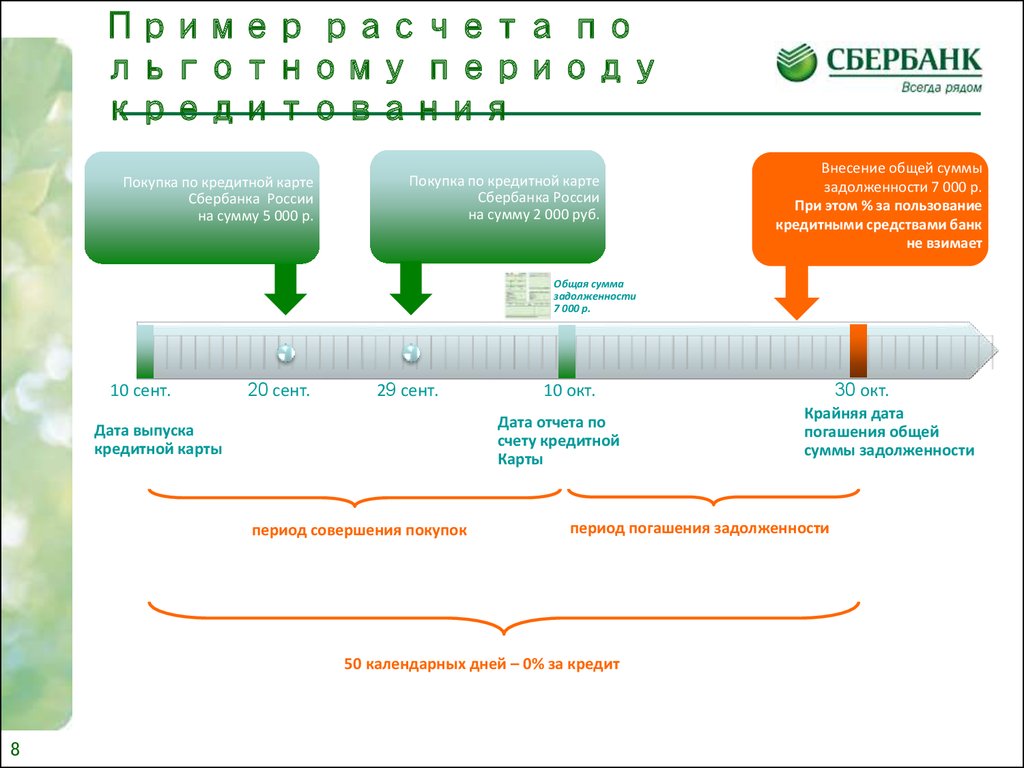

- Пример расчета для льготного периода

- Льготный период по карте

- Как начисляют проценты?

- Как пользоваться льготным периодом?

Тонкости

Сбербанк заинтересован заработать. Льготный период не распространяется на операции с наличкой, он выгоден лишь при приобретении товаров через терминалы. А ещё есть комиссия за снятие средств — не менее 3%! Но клиент не обязан возвращать всю сумму в льготный период. Если нет такой возможности, то Вам будет начислена плата за пользование (стандартная ставка — 24% годовых). Единственный момент — клиент обязан внести минимальную сумму платежа (у Сбербанка это всего 5%).

Учитывая вероятную инфляцию — плата за кредит не является непосильной. Банк рискует намного больше, ведь от обесценивания российский рубль не застрахован. Но не стоит злоупотреблять такой возможностью: если Вы не внесли 2 минимальных месячных платежа, то плата за пользование возрастёт с 24 до 38 процентов в год. Не стесняйтесь перезванивать в банк и уточнять срок, сумму минимального взноса. В этом обязан помочь любой менеджер Сбербанка.

Как оформить кредитную карту Сбербанка

Кредитная карточка со льготным сроком кредитования уже давно по достоинству оценена россиянами. Не хватило своих денег, расплатился кредиткой, положил деньги обратно потом с получки, — все просто и, самое главное, без процентов, если сумел уложиться по срокам отдачи долга банку в льготный период.

Сбербанк, о котором сегодня пойдет речь, предлагает кредитную карту прежде всего тем, кто уже является клиентом банка. Тем, кто получает через банк зарплату/пенсию, кто брал кредит и вовремя с ним рассчитался. Им рассылаются СМС с персональным предложением по выдаче кредитки. Остается только воспользоваться предложением и явиться лично в отделение банка с документами.

Клиенты — пользователи личного кабинета Сбербанк онлайн могут заказать карту и через интернет. Как правило, если у человека еще нет кредитки, но есть активные счета, то в личном кабинете в разделе «Карты» он найдет уже подготовленное для него предложение. Условия по индивидуальному предложению выгоднее стандартных.

Получить кредитку от главного банка страны могут и те, кто еще никогда не пользовался его услугами. Заявку подать можно теми же самыми двумя способами:

Каждый из желающих стать владельцем кредитки должен заполнить специальную анкету по форме банка, где нужно будет указать размер доходов, стаж работы, возраст, желаемую сумму денежного лимита.

После этого надо явиться в ближайшее отделение с документами:

- Паспорт гражданина РФ с постоянной или временной пропиской.

- Трудовая книжка.

- Справка о доходах.

Последние два документа не являются обязательными, но их наличие существенно влияет и на положительное решение, и на размер предоставляемого денежного лимита, и на процент в случае просрочки. Процент в дальнейшем изменить нельзя. Стоит потрудиться над тем, чтобы он изначально был приемлем.

Как пользоваться кредитной картой «Сбербанка» с льготным периодом

Грейс-период действует при покупке товаров и услуг в магазинах и в интернете, а также распространяется на оплату годового обслуживания карты. Не распространяется на следующие операции:

- получение наличных;

- оплата онлайн-игр и азартных игр;

- покупка валюты и дорожных чеков;

- переводы на дебетовую карту, счета в других банках или электронные кошельки.

Если не успеть внести деньги в течение беспроцентного периода, на сумму долга будут начисляться проценты по ставке, указанной в договоре. Они списываются с карты автоматически.

Вернуть деньги на кредитку можно несколькими способами:

- наличными через банкомат или отделение банка:

- с помощью опции «Быстрый платеж», отправив сообщение на номер 900;

- посредством перевода с другой карты в приложении или личном кабинете на сайте банка;

- путем безналичного перевода через личный кабинет стороннего банка.

Также платежи принимают салоны связи «Евросеть» и «Связной».

Как узнать льготный период

Считать льготный период по карте нужно с даты, следующей за датой отчета. Его длительность составляет до 50 дней. Он состоит из 30 дней платежного периода, в течение которого совершается оплата картой, и 20 дней расчетного периода, до окончания которого долг нужно вернуть. Дату отсчета необходимо уточнить у специалиста при получении карты.

Информацию о предстоящем платеже самостоятельно можно получить из нескольких источников:

- Ежемесячный отчет банка по карте. Он направляется кредитной организацией на электронную почту клиента и приходит в день, следующий за отчётной датой.

- «Сбербанк онлайн».

- Звонок или сообщение на номер 900. Отправив текст «Долг», в ответ клиент получает данные о задолженности.

В качестве напоминания банк ежемесячно отправляет клиенту с номера 900 информацию о сумме и дате предстоящего платежа.

Покупки выгоднее совершать в начале расчётного периода

Пример расчёта

Вводные данные:

- дата отсчета по карте – 30/31-е число каждого месяца;

- начинается льготный период 1-го числа каждого месяца;

- покупки по карте были совершены 10 апреля на сумму 5 тыс. руб., 20 апреля – на сумму 10 тыс. руб. и 10 мая – на сумму 15 тыс. руб;

- платежный период длится с 1 по 30 апреля, а расчетный с 30 апреля по 20 мая (итого 50 дней грейс-периода).

На возврат 5 тыс. руб. у клиента есть 40 дней беспроцентного периода, на возврат 10 тыс. руб. – 30 дней до крайней даты платежа (до 20 мая). А вот сумму в 15 тыс. руб. до 20 мая погашать не обязательно, так как она была потрачена в новом платежном периоде. Срок ее погашения – до 20 июня.

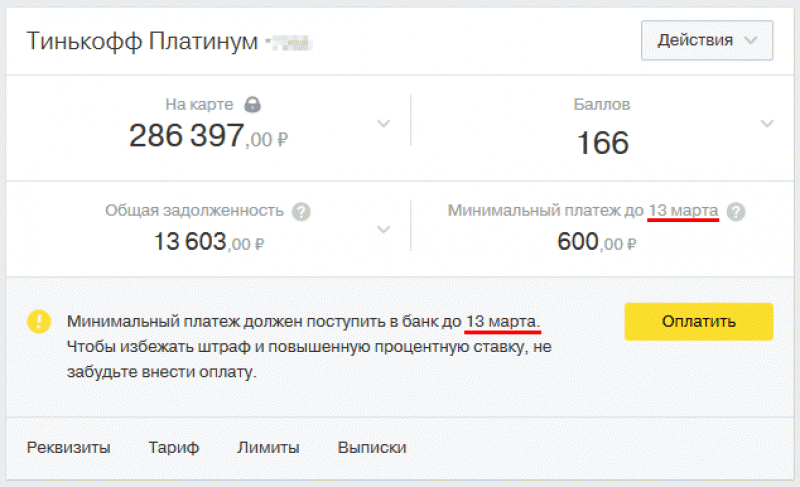

Минимальный платеж

Ежемесячно клиент обязан вносить на кредитную карту минимальный платеж при наличии задолженности. Размер платежа включает в себя 5% от суммы долга на расчетную дату, а также начисленные проценты, комиссии и пени за расчетный период. Нарушение срока обязательного платежа приводит к образованию просроченной задолженности и начислению неустойки. Пени за непогашение суммы обязательного платежа – 36% в год. Факт просрочки отражается в кредитной истории заемщика и в будущем может негативно повлиять на одобрение и условия займов.

Беспроцентный период позволяет бесплатно использовать заемные средства до 50 дней. Клиенту необходимо знать правила пользования, как работает льготный период, каковы сроки и размеры обязательных платежей по карте. Это позволит избежать начисления процентов и неустоек и сохранить положительную кредитную историю.

Виды кредитных карт Сбербанка для физических лиц

В этом году Сбербанк предлагает физическим лицам кредитки следующих типов:

- классические (Виза и Мастеркард Стандарт);

- золотые (Мастеркард Голд и Виза Голд);

- премиальные (Mastercard Премиум);

- «Подари жизнь» (Visa Classic и Gold);

- Аэрофлот (Виза Классик и Виза Голд).

Рассмотрим каждый из этих видов детальнее.Помните, что погасить задолженность выгоднее до истечения льготного периода. Тогда сумма переплаты будет нулевой.

Классические

Самыми доступными и простыми в получении являются кредитные карты классического типа Visa и MasterCard Standard. Их могут оформить без специального персонального предложения практически все совершеннолетние пользователи в возрасте от 21 года (постоянные клиенты банка от 18 лет). Стоимость обслуживания такой продукции минимальна и составляет от 0 до 750 руб. в год.

Условия по классическим карточкам Сбербанка:

- льготный период – до 50 дней;

- сумма кредитного лимита – до 600000 для зарплатных клиентов, и 300000 — для новых;

- процентная ставка – от 23,9% до 27,9% в год.

Золотые

Стать держателем золотой кредитной карты Сбербанка могут все граждане России от 21 года на стандартных условиях, то есть ждать персонального предложения от банка для этого не требуется. Однако, если оно будет, удастся оформить кредитку с максимальным лимитом. Основные характеристики:

- срок действия — 3 года;

- цена годового обслуживания — до 3000;

- сумма лимита по кредиту на карте — до 600000 в рамках персонального предложения и до 300000 по стандартным условиям;

- беспроцентный срок (льготный период) – 50 дней. Если погасить задолженность до истечения этого срока, банк не начислит проценты;

- процентная ставка — от 23,9% до 27,9% в год.

Премиальные

Премиальную карточку могут оформить физические лица от 21 года, являющиеся гражданами РФ и имеющие постоянное место работы. Условия предоставления кредитки:

- максимальный лимит кредита – 600 000 для новых клиентов, 3 000 000 в рамках спецпредложения;

- льготный период – 50 календарных суток;

- годовая ставка — от 21,9% ;

- цена годового обслуживания — 2 450 для тех, кто успеет оформить карту до 31 октября 2018 года,

- стандартная стоимость годового обслуживания — 4 900.

Подари жизнь

Карточки «Подари жизнь» выпускаются в Сбербанке в двух вариантах — Visa Classic и Gold. Классическая предоставляется на стандартных условиях и имеет такие параметры:

- срок действия – 36 месяцев;

- лимит – до 600000 рублей;

- процентная ставка — от 23,9% до 27,9% в год;

- обслуживание в год – 900 руб.

Золотую кредитку могут получить граждане РФ от 21 года, как на стандартных условиях, так и по персональному предложению (в этом случае кредитный лимит больше в 2 раза). Условия:

- стоимость обслуживания — до 900 руб. в год;

- кредитный лимит – 300000 для обычных клиентов, 600000 — при наличие специального предодобренного предложения;

- годовой процент — от 23,9%;

- льготный период – 50 суток.

Аэрофлот

Сбербанк предлагает своим клиентам три варианта кредитных карт Аэрофлот – Classic, Gold и Signature. Условия по картам:

Аэрофлот Классическая доступна гражданам России в возрасте от 21 года до 65 лет. Ее параметры:

- период действия – 3 года;

- беспроцентный срок – 50 суток;

- максимальный лимит кредита – 600 000 руб.;

- процент — 23,9% — 27,9% в год;

- цена за пользование – 900 руб.

Аэрофлот Золотая предоставляется физическим лицам, достигшим 21 года, имеющим гражданство РФ и официальное трудоустройство. Условия пользования:

- льготный срок – 50 дней;

- сумма кредитного лимита – до 600 000 руб.;

- процентная ставка — от 23,9% годовых;

- стоимость обслуживания – 3 500 в год.

Аэрофлот Премиальная выпускается только в рамках специального персонального предложения, ее условия:

- цена за пользование – 12 000 руб в год;

- процент по завершению льготного периода – 21,9% в год;

- льготный период – 50 суток;

- сумма лимита – до 3 миллионов.

Суть и нюансы льготного периода

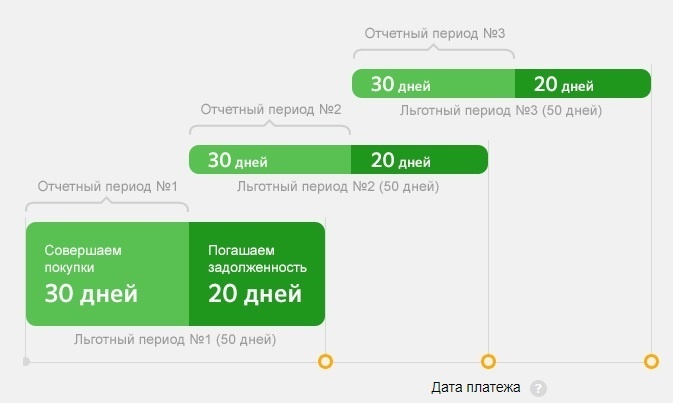

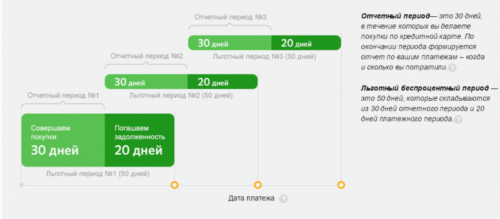

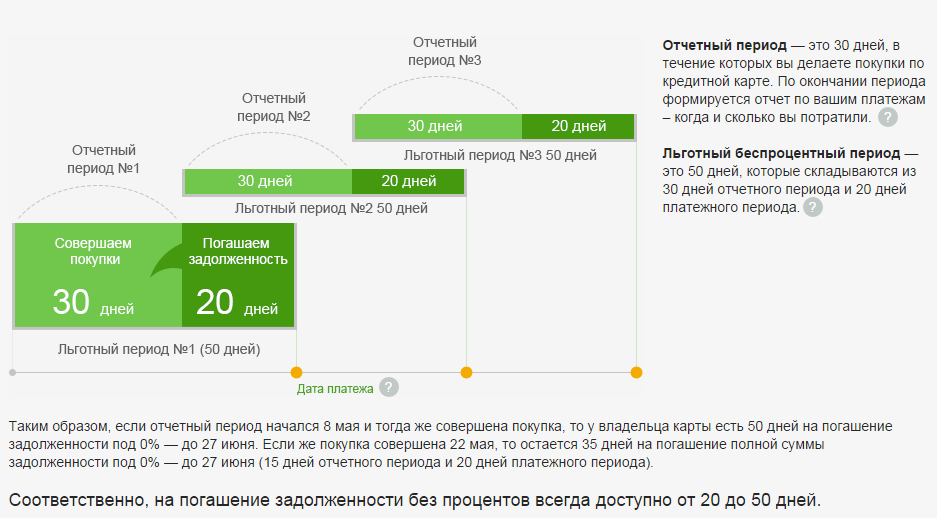

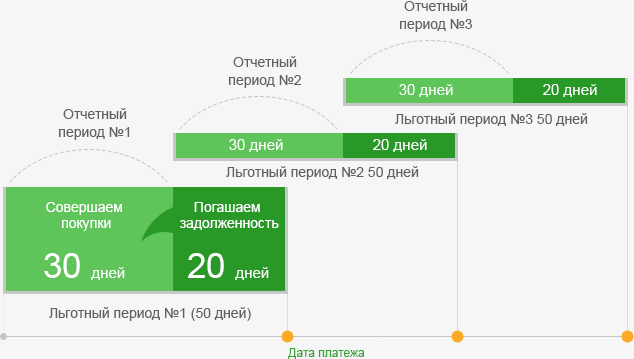

Принято считать, что бесплатный период для карт Сбербанка равен 50-ти дням. Это не совсем верно. Кстати, ситуация может быть схожей с практикой других кредитных учреждений. 50 дней – это срок, указываемый в рекламе. Его отсчет начинается прямо с начала платежного периода. Реальность же такова, что по ее правилам льготный термин для клиента может составлять от 20 до 50 дней (для пиара используется максимальный показатель) с момента совершения покупки. Ежемесячно происходит процедура формирования отчета по кредитке. Она завершает платежный период. Так вот, этот срок может не совпасть и часто не совпадает с началом месяца, так как исходную точку берется дата активации карты. Нужно запомнить, что:

- Отчетный период равняется 30 дням, которые отводятся на кредитные приобретения. Как только он подходит к концу, формируется платежный отчет, фиксирующий суммы трат.

- Льготный (беспроцентный) период действительно охватывает 50 дней, которые в сумме состоят из 30-дневного отчетного периода и 20-ти дневного платежного термина.

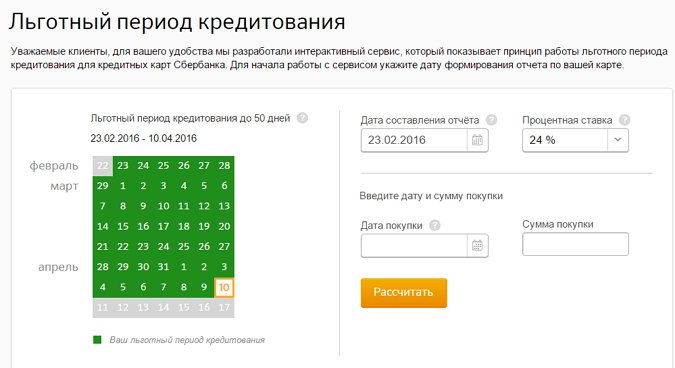

Чтобы клиенты смогли с легкостью понять суть своей выгоды и сделать правильные расчеты, на сайте Сбербанка работает специальный сервис-помощник. Его призвание состоит в содействии по расчетам периода беспроцентного кредитования и демонстрации примеров экономии на процентах.

https://youtube.com/watch?v=q6xZdpyHuaQ

Пример:

Льготная кредитная карта Сбербанка карта активирована 21 марта 2015г. С 22 числа текущего месяца начнется срок формирования отчета. Он же льготный период, который составляет 50 дней и заканчивается 11 мая 2015г. – датой платежа, до наступления которой нужно вернуть банку всю сумму задолженности, чтобы не платить проценты.

24 марта клиент совершает покупку на сумму 65.780 руб. Округляем сумму до 66 тыс. и делаем расчет. Получаем: льготный период, длительностью в 48 дней и экономию на процентах в 2083.07 руб.

29 марта пользователь льготной карты Сбербанка тратит на приобретения еще 35 тыс. руб. Льготный период, таким образом, составит 44 дня, а экономия уже 3095.67 руб. Дата полного расчета останется прежней: 11 мая 2015г.

Сделав правильные расчеты, пользователь может использовать такую схему работы с кредитной картой:

- активация карты;

- текущие покупки в течение месячного срока;

- учет рамок кредитного лимита;

- получение операционного отсчет за платежный период в конце закупочного месяца;

- поиск общей суммы погашения задолженности и ее даты.

- погашение задолженности.

Примечательно, что и 50-дневный срок может иметь место при погашении кредита. Для этого придется истратить всю сумму с карты в первый же день, с которого начат отсчет платежного периода. При окончательном расходе средств в последний день платежного срока, льготный термин составит не более 21 дня.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Своевременный возврат кредитных наличных средств в рамках льготного периода: мифотворчество.

Многие клиенты-обладатели льготных карт Сбербанка уверены, что при снятии налички с банкомата, обязателен возврат в ходе льготного периода. Это, по их мнению, позволит избежать процентной зависимости. Такой подход в корне ошибочен.

Сбербанк, как и многие другие кредитные учреждения, не берет во внимание нюансы оборота наличных с кредитной карты. На купюры, изъятые из банкомата, в сей же миг набегают кредитные проценты (в Сбербанке они равны 24%)

Не стоит забывать и о комиссионном сборе, взимаемом за снятие средств с кредитки (3%), независимо от принадлежности банкомата.

Вывод: Не стоит попадаться на стереотипные ловушки. Заемные деньги по льготной карте следует возвращать в срок, ориентируясь при этом на указанную отчете дату. Только при таком подходе будет исключен процентный сбор.

Похожие кредитные карты без справок во всей России от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

Рассрочка до 18 месяцев 000000000000IVANOV СовкомбанкWorld MasterCard |

10 % | до350 000₽ | до1095дней | Бесплатно |

На собственные средства начисляются до 10% годовых Начисление баллов за покупки, Программа «Бонус 5х10» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СовкомбанкWorld MasterCard |

10 % | до350 000₽ | до1095дней | Бесплатно |

На собственные средства начисляются до 10% годовых Начисление баллов за покупки, Программа «Бонус 5х10» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Доставка карты домой или в офис Тинькофф БанкWorld MasterCard |

от 12 % | до700 000₽ | до55дней | 590₽ / год |

Программа «Браво», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программы лояльности ПФК ЦСКА, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до2 000 000₽ | до55дней | 23 880₽ / год |

Программа All Airlines, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программа «Вкусомания», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программа S7 Priority Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ВТБMasterCard StandardVisa ClassicМИР |

от 14,9 % | до1 000 000₽ | до110дней | Бесплатно |

Опция «Cash Back», Опция «Путешествия» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа eBay, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 1890₽ / год |

Программа OneTwoTrip Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa Platinum |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа Rendez‑Vous, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до300 000₽ | до55дней | 590₽ / год |

Программа «Вкусомания», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa ClassicVisa Rewards |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа ALL Games, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа «Клуб Перекресток», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа «Tinkoff Drive», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 1890₽ / год |

Программа All Airlines, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до300 000₽ | до55дней | 590₽ / год |

Программы лояльности ПФК ЦСКА, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 1890₽ / год |

Программа S7 Priority Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа World of Tanks Blitz, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа World of Warships, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте |

Советы для клиентов Сбербанка

Сервисы Сбербанка, доступные онлайн, являются верными помощниками пользователей кредитных продуктов. Благодаря таким сервисам можно узнать, какую именно сумму требуется погасить и в какой срок. Обязательный платеж нужно вносить своевременно. Это поможет избежать начисления процентов. Клиентам стоит учитывать тот факт, что в любой момент зачислению средств на карту могут помешать технические причины. Поэтому не стоит тянуть до последнего дня и часа срока погашения. Лучше сделать это как можно раньше. Во время оформления карты в банке нужно уточнить момент начала ЛП. Высчитать его окончание не составит труда.

Расчет грейс-периода

Провести расчет беспроцентного срока можно и самостоятельно. Для этого нужно отсчитать 30 дней с начала и высчитать, какая сумма была расходована, или посмотреть эту информацию в онлайн-сервисе. Заплатить эту сумму требуется за 20 дней. Рассмотрим данную ситуацию на примере.

Правила выплат процентов за использование кредитки

Пример

Если начало преференциального срока приходится на 5 мая:

- Конец отчетного срока – 4 июня.

- Получение отчета – 4 июня.

- Граничная дата для оплаты – 23 июня.

- Новый отчетный промежуток времени: 4 июня – 4 июля.

- Новый льготный срок: 4 июня-23 июля.

Калькулятор на сайте банка

Если разобраться не удалось по своим тратам, кредитной карте Сбербанка и льготному периоду, как считать поможет понять специальный сервис:

http://www.sberbank.ru/ru/person/bank_cards/credit/graceperiod

Возможности вычисления грейс-периода на сайте банка

Это своеобразный калькулятор, куда потребуется внести суммы и даты своих покупок. Сервис выдаст ответ: размер к возврату, граничные даты, размеры сроков и отметит эти показатели на календаре для удобства.

Дата платежа?

Таким образом, чтобы вычислить, когда вам нужно заплатить, возьмите отчетную дату и прибавьте к ней 50 дней. Соответственно, если первый платеж был выполнен позднее, отнимите от 50 столько дней, сколько составила задержка.

В целях рекламы банки всегда указывают в качестве грейс-периода его максимальный срок, но окончательная цифра будет зависеть только от вас! Потому что на самом деле льготный период может колебаться от 20 до 50 дней.

Кроме того, за снятие наличных и переводы на другие счета, банк налагает комиссию на сумму снятия/перевода. Поэтому кроме процентов за использование этих средств, вам придется заплатить еще и сверх этого комиссию. Это очень невыгодное решение, поэтому использовать средства с кредитки лучше для оплаты товаров или услуг картой.

Пример расчета для льготного периода

Проще разобраться на примере. Допустим, гражданин стал владельцем карточки 21 марта 2018 года. Отчёт начнёт формироваться 22 числа, и с этого момента исчисляется грейс-период. Срок закончится 11 числа. До наступления момента потребуется вернуть Сбербанку деньги.

Своевременный расчет позволит не вносить проценты, но если дата пропущена, действие льготы завершается, и начисляется переплата. Погашение выполняется ежемесячно при помощи минимального платежа, размер которого устанавливает финансовая организация.

Допустим, 24 апреля гражданин совершил приобретение на сумму 65700 руб. Для простоты расчётов лучше округлить показателя до 66000. Из-за выполнения траты не в первый день, продолжительность грейс-периода составит 48 суток, а лицо сможет сэкономить на оплате процентов свыше 2000 руб.

Предположим, 29 апреля держатель карточки совершил покупку ещё на 40000 руб. Продолжительность грэйс-периода сократится, и показатель составит 44 дня. Экономия повысится до 3000 руб. Дата выполнения расчета не меняется. Клиент обязан вернуть деньги 11 июня 2019 года.

Пример расчета по льготному периоду

Пример расчета по льготному периоду

Льготный период по карте

Все кредитные карты Сбербанка имеют льготный период длительностью до 50 дней. Он действует исключительно на покупки. Если долг полностью погашен клиентом до конца льготного периода, проценты ему не начисляются.

Правила расчета льготного периода:

- Отсчитывается льготный период в 50 дней начиная с даты формирования выписки по счету. Она может не совпадать с датой заключения договора.

- В льготный период входит 2 отрезка времени: 30 дней на покупки и 20 дней — на выплату задолженности.

- Фактическая продолжительность грейс-периода может быть от 21 до 50 дней.

Правильно рассчитать продолжительность грейс-периода важно, чтобы не выйти из него и не оказаться вынужденным платить проценты. Самостоятельно рассчитывать по каждой операции грейс-период неудобно

Ошибиться при этом довольно просто. Для удобства держателей кредитных карт ежемесячно Сбербанк рассылает СМС с указанием суммы платежа для погашения задолженности без переплаты. Эти сведения можно также найти в приложении, интернет-банке или уточнить у сотрудников справочно-информационного центра по телефону 900

Самостоятельно рассчитывать по каждой операции грейс-период неудобно. Ошибиться при этом довольно просто. Для удобства держателей кредитных карт ежемесячно Сбербанк рассылает СМС с указанием суммы платежа для погашения задолженности без переплаты. Эти сведения можно также найти в приложении, интернет-банке или уточнить у сотрудников справочно-информационного центра по телефону 900.

На какие операции не распространяется

Грейс-период применяется не ко всем типам операций по кредитным картам. Он не действует на снятие наличных, а также переводы и другие приравненные к ним транзакции, например оплату некоторых финансовых услуг или пополнение электронных кошельков. По данным операциям проценты начисляются с момента совершения транзакции.

Как начисляют проценты?

Посчитать, какую сумму придется уплатить Сбербанку, если не уложиться в льготный период, достаточно легко. Вычисления проводятся по следующей элементарной формуле: % = (общая сумма задолженности на отчетную дату*процентную ставку)/365*период кредитования;

- где годовая ставка – размер переплаты по программе кредитования, которая обозначена в договоре;

- период кредитования – количество дней с момента появления долга;

- общая задолженность на определенную дату представляет собой объем потраченных кредитных средств.

Грейс-период по карте распространяется на оплату товаров, работ и услуг безналичным способом, поэтому сумма долга подразделяется на две подкатегории: снятие наличности и перевод средств на сторонние счета – проценты взимаются на следующий день после совершения транзакции, и безналичная покупка товаров, оплата услуг – плата начисляется только по прошествии льготного периода.

Стоит разобраться, как происходит начисление процентов по кредитке от Сбербанка. К числу, в котором формируются выписки по счету, прибавляют 50 календарных дней, тем самым определяют окончательную дату выплаты долга. Если средства, потраченные на безналичную оплату товаров и услуг, будут возвращены на пластик своевременно, заемщик будет освобожден от дополнительных сборов

Подсчитывая размер переплаты, следует принимать во внимание ряд особенностей

- Обслуживание займа облагается процентами ежедневно, с даты, следующей за днем возникновения долга.

- Исчисление годовой ставки осуществляется исходя из условий договора, в котором определяется её размер и величина дополнительных сборов, если они предусмотрены.

- Льготный период распространяется исключительно на безналичные транзакции: совершение покупок, оплату работ и услуг. Прочие операции (переводы, снятие наличности) не попадают под грейс-период, начисление процентов произойдет на следующий день.

Как пользоваться льготным периодом?

Из льготного периода можно получить максимальную пользу, однако для этого важно понимать, как он формируется. Происходит это следующим образом:

Грейс-период складывается из расчетного (отчетного) и платежного этапа. Первый начинается со дня активации кредитки и длится всего 30 дней, а платежный – в течение которого нужно погасить задолженность или внести хотя бы минимальный платеж, — по карте Сбербанка длится 20 суток.

Все траты, совершенные в течение платежного периода, переносятся на следующую дату формирования счета;

Когда заканчивается второй этап, начинается третий – платный, и он наступает уже на 51 день использования или же на 21 день второго периода. Начинают начисляться проценты на всю сумму непогашенной задолженности

Важно! Если вы не вернули деньги до наступления 51 дня использования кредита, банк начисляет проценты за все дни с момента совершения первой покупки – то есть за 51 день использования ссуды.

Далее можно выделить еще один период – штрафной, когда заемщик нарушает договор обслуживания, не вернув деньги на счет кредитки до определенного срока, и на его долг начинают начисляться еще большие проценты. В результате заемщик может задолжать еще большую сумму, которая значительно увеличит нагрузку на его бюджет.

Как же пользоваться кредиткой так, чтобы она стала дополнением и помощью в случае напряженной финансовой ситуации, а не ее причиной? Для этого достаточно соблюдать несколько правил.

Помните, что лучше погашать сразу всю задолженность, а не вносить только минимальный платеж. Если вернуть всю сумму в ближайшее время после покупки, вы точно сможете избежать начисления процентов.

Также помните, что пользоваться кредиткой лучше сразу после ее активации. Дело в том, что при большом разрыве между активацией и первой оплатой, беспроцентный период может сократиться на количество дней, прошедших между двумя этими событиями.

И напоследок: всегда помните о дате формирования отчета. Так вы не просчитаете сроки, в которые нужно погасить долг.

А что делать, если закончился льготный срок? В идеале – внести хотя бы доступную вам сумму, однако она не должна быть меньше установленного банком размера – как правило, он составляет от 5 до 10% от суммы задолженности. Так вы сможете избежать штрафов и пеней. Кроме того, если вы решите выплачивать всю потраченную сумму займа минимальными платежами, то потратите намного больше, так как банк будет продолжать начислять проценты на оставшуюся сумму задолженности, которая перейдет в новый грейс-период.