Автоматический расчет выгодной системы налогообложения для ип и ооо

Содержание:

- ?♀️ Кто такие ИП

- Оплата налога и представление отчётности

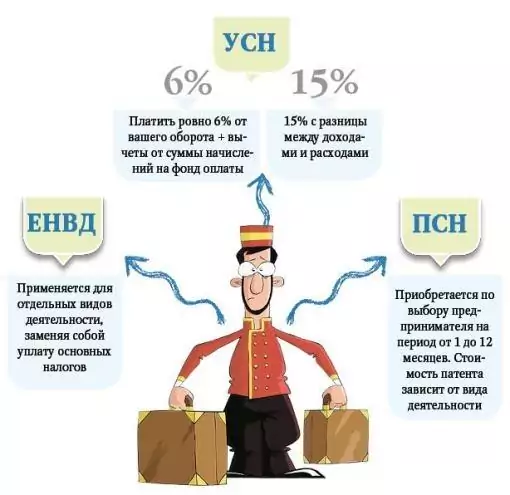

- Какой налог должен платить индивидуальный предприниматель по системе налогообложения

- Основные элементы налоговых систем

- Какие виды деятельности доступны ИП на упрощённом режиме

- Какие налоговые режимы нельзя применять для интернет-магазина

- Страховые взносы ИП за себя

- ШАГ 12. Проверяем документы и подаём их на регистрацию

- ШАГ 3. Место регистрации ИП

- Налоги для УСН

- Возможен ли переход с одной системы на другую

- НДС

- Факторы, учитываемые при выборе системы налогообложения

- Кем может быть физическое лицо

?♀️ Кто такие ИП

Однозначный ответ на вопрос – к кому относится ИП – к физическим и юридическим лицам – можно найти в Налоговом кодексе. Согласно его статье 11, индивидуальный предприниматель – это физическое лицо. На основании статьи 23 ГК РФ гражданин может заниматься предпринимательской деятельностью без образования юрлица после регистрации в качестве предпринимателя.

С точки зрения законодательства, индивидуальные предприниматели имеют статус физического лица, но между этими понятиями есть определенная разница. ИП можно рассматривать, как частный случай для граждан, которые занимаются предпринимательской деятельностью.

Общими признаками всех физических лиц и предпринимателей являются:

- Они оба – определенный человек с фамилией, именем, отчеством и наличием ИНН.

- У ИП и физлица совпадает адрес регистрации.

- Предприниматель в ряде сделок выступает, как физическое лицо.

- ИП и физлицо могут заключать сделки, проводить хозяйственные операции, совершать юридически значимые действия.

- При образовании задолженности у ИП он отвечает имуществом в собственности физического лица.

Тем не менее предпринимателя отличают от физического лица следующие признаки:

- Физическое лицо может не иметь статуса предпринимателя, а предприниматель – не утрачивает статуса физлица.

- Физическое лицо не вправе нанимать работников по трудовому договору, открывать расчетный счет в предпринимательских целях.

- Физические лица платят с полученных доходов НДФЛ. Предприниматель так же может стать плательщиком НДФЛ на общем режиме налогообложения, а может выбрать упрощенный режим и платить налог по другой ставке и с другой налогооблагаемой базой (6 или 15%).

- Физическое лицо без статуса ИП не вправе осуществлять некоторые виды хозяйственной деятельности: например, открыть торговую точку или оказывать бытовые услуги населению.

- Физлицо не несет ответственности за нарушение законов, связанных с ведением бизнеса (например, за несвоевременно сданную отчетность, неуплату страховых взносов и пр.).

- Ответственность индивидуальных предпринимателей за административные правонарушения выше, чем у физических лиц. На основании статьи 2.4 Кодекса об административных правонарушениях предприниматели несут ответственность, как должностные лица, если не установлено иное.

Может ли ИП начислять и выплачивать себе зарплату

Читать

Признается ли пандемия форс-мажором. Разъяснения Верховного суда

Подробнее

Семейный патент. Как его введение повлияет на бизнес

Смотреть

Отождествление статусов предпринимателя и юридического лица некорректно, хотя между ними, безусловно, есть определенные общие черты:

- целями создания является ведение предпринимательства и получение прибыли;

- необходимость пройти процедуру государственной регистрации;

- возможность нанимать сотрудников по нормам Трудового кодекса;

- возможность выбора между схожими системами налогообложения;

- право открыть расчетный счет в банке;

- право открыть собственный расчетный счет в банке;

- ИП и юрлицо вправе прекратить свою деятельность (но процедура будет отличаться).

Основными отличительными чертами ИП от юридических лиц являются:

- ИП – это конкретный человек, он не может изменить свое «наименование при регистрации», тогда как юридическое лицо – это организация.

- Для ИП юридическим адресом является место регистрации, у юрлица – это специально выделенный адрес для ведения бизнеса.

- Юрлицо не отвечает за долги личным имуществом собственника (кроме случаев привлечения к субсидиарной ответственности), ИП отвечает всем свои имуществом физлица за долги, связанные с предпринимательством.

- ИП работает без устава, для юрлица наличие уставных документов является обязательным.

- ИП может работать один, у юрлица есть как минимум один наемный работник – генеральный директор.

- Для ИП недоступны некоторые виды бизнеса, которые вправе выбрать юрлица.

Также в банках при заключении договора на расчетно-кассовое обслуживание предпринимателей обычно обслуживают в отделах по работе с юридическими лицами и по схожим тарифам.

Налоги с 2021 года для физических лиц. Обзор изменений налогового законодательства

Читать

Обзор изменений в Налоговом кодексе с 2021 года. К чему готовиться ИП, бухгалтерам, работодателям

Подробнее

Как устроена и как работает обычная городская налоговая инспекция. Полномочия инспекторов

Смотреть

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Какой налог должен платить индивидуальный предприниматель по системе налогообложения

Теперь давайте обратимся к классификации основных видов налогов, исходя из системы налогообложения: разный бизнес должен платить достаточно отличающиеся друг от друга суммы. Убедимся в этом на примерах.

ИП, опирающееся на общий режим налогообложения

Семенченко открыла свой бизнес по оказанию услуг ухода за волосами: стрижки, укладки, прически. Она решила не использовать специальный режим налогообложения и остаться на ОСНО. В таком случае она должна будет обязательно платить в казну государства следующие налоги:

на доход физических лиц (предположим, что в месяц она зарабатывает 13000, тогда отдать ей нужно будет 13% от суммы – 1690 рублей);

на добавленную стоимость (еще 18% от денег, заработанных своими руками).

Помимо это Семенченко выезжает на праздничные торжества и делает прически на месте. За использование автомобиля наша бизнесвумен также платит транспортный налог. Если бы ей нужно было какое-то дополнительное имущество или земля, то и за них тоже она бы тоже отдала соответствующий процент. Теперь мы знаем, какими налогами облагается индивидуальный предприниматель в этой системе НО.

ИП на упрощенной системе

Какой индивидуальный предприниматель может перейти на упрощенную систему налогообложения? Обратимся к случаю бизнесмена Иващенко, который открыл свой небольшой магазинчик кукол. Он смог выбрать УСН. Каким образом?

Сотрудников у него нет, а потому первое и важное условие – рабочая группа до 100 человек – соблюдено. Кстати, не только ИП, но и юридические лица могут использовать упрощенку, однако это больше подходит для небольших компаний

За последние 9 месяцев доход Иващенко от магазина кукол составил 450 тысяч – а это значит, что предприниматель не превысил порога в 112,5 млн рублей.

Остальные условия касаются более крупных фирм с несколькими десятками сотрудников, в нашем случае достаточно упомянуть первые два – они самые важные.

Перешел Иващенко на УСН. Какой процент налогов должен платить этот ИП? Обратимся к вычислениям.

От общей суммы доходов (450000 делим на 9 месяцев, получаем 50000 в месяц) бизнесмен платит 6%, то есть, в нашем случае 3000 рублей.

Предположим, что для закупки материала Иващенко потратил 20000 из 50000. Еще один процент – 15, предприниматель должен заплатить из разницы между доходами и расходами. В нашем случае от оставшихся 30000 – 4500.

Иващенко, в отличие от Семенченко, платит намного меньше благодаря УСН. Ко всему прочему, он не будет отдельно откладывать из дохода на НДФЛ и НДС. К сожалению, от других налогов упрощенка не освобождает.

ЕНВД для индивидуального предпринимателя

Считается, что такой вид налогообложения абсолютно доброволен (если ваша деятельность указана в специальном списке). И если раньше на него могли перевестись бизнесмены, занимающиеся только определенными видами деятельности, то сейчас это может сделать практически любой предприниматель – список расширился. Обратимся к примерам, кто может перейти на ЕНВД.

Надежда открыла свое частное ателье и шьет одежду для своих клиентов. Ее деятельность соотносится с одной из указанных в реестре – бытовые услуги.

Николай закончил медицинское училище и решил, что очень хочет помогать животным. Именно поэтому он открыл свое дело. Этот пункт подходит к ветеринарным услугам.

Альбина арендовала несколько гаражей, переделала их под мойку. Такая деятельность относится к оказанию услуг, связанных с обслуживанием автотранспорта.

Анна открыла курьерский бизнес: она заключила договоры с крупными компаниями города и теперь развозит их документацию. Этот вид работ классифицируется как разносной.

Помимо этого существует огромное количество примеров. Мы перечислили основные, которые позволяют сделать вывод о том, какие предприниматели могут рассчитывать на ЕНВД.

Система расчета у вмененки достаточно сложная. Но мы попробуем ее упростить до понятного алгоритма. Сколько же налогов платит ИП в этом случае? Давайте выясним.

Вы – продавец канцтоваров. Вам, как и любому бизнесмену на ЕНВД, нужно заплатить 15% от вмененного дохода. Начинаем расчеты.

Вмененный доход – это не обычный доход от продажи ручек и линеек. Вам нужно его посчитать по формуле, а пока мы соберем переменные.

Вы работает один и в этом месяце предполагаете, что доход составит 30000 рублей.

Вычисляем теперь сумму дохода за квартал (это 3 месяца): получается 90000 рублей.

Теперь возьмем коэффициенты, установленные законом. Первый составляет 1,798 – каждый год он меняется. Второй сейчас мы возьмем приблизительно, он не может быть статичен – это погрешность в расчета. Мы возьмем 0,4.

Перемножаем 90000 рублей, 1,798 и 0,4. Получаем вмененный доход 64728 рублей.

Остался самый простой шаг – вычислить 15% от этой суммы. Соответственно вы и узнали ЕНВД.

Основные элементы налоговых систем

| Режим | Объект | База | Период | Ставки |

|---|---|---|---|---|

| УСН | Доходы или доходы, уменьшенные на сумму расходов | Доходы или разница между доходами и расходами в денежном эквиваленте | Год | 1-6% от величины дохода или 5-15% от доходов минус расходы. Величина может варьироваться в зависимости от конкретного региона |

| ЕСХН | Доходы минус расходы | Доходы минус расходы в денежном эквиваленте | Год | 6% от суммы дохода минус расходы |

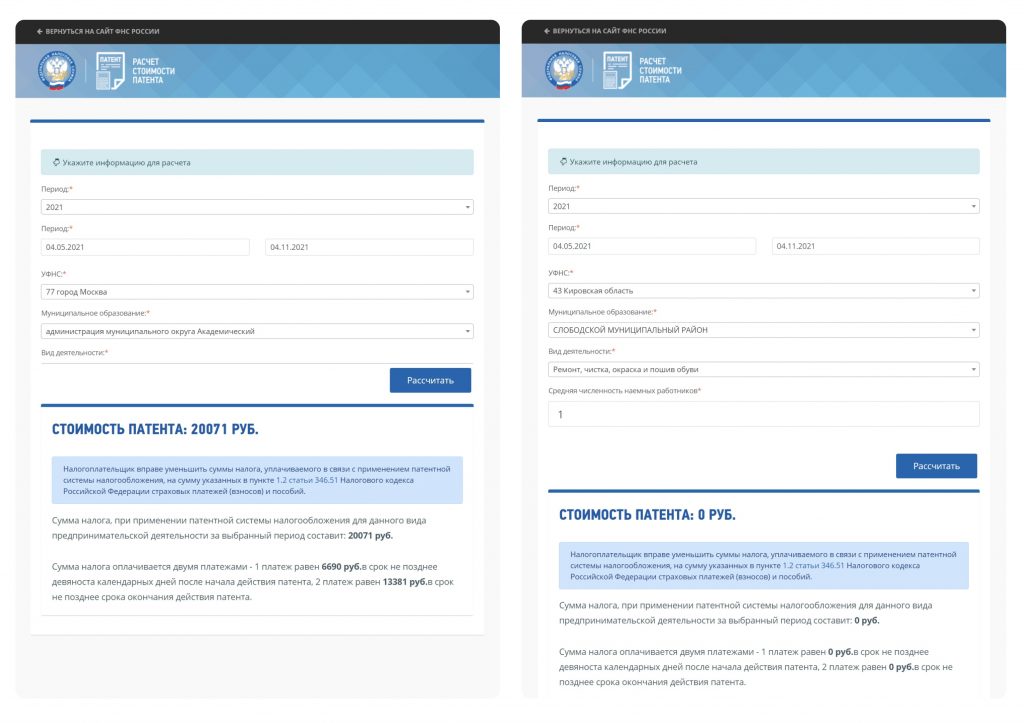

| ПСН | Доход за год, с точки зрения прогноза такого вида поступлений | Денежное выражение возможного дохода за год | Календарный год или период, обусловленный сроком действия патента | 6% от суммы в виде потенциального дохода за год |

| ОСНО | Налог на прибыль | Налог на прибыль и имущество – 1 раз в год, НДС – квартал |

|

|

| Доходы минус расходы | Доходы минус расходы в денежном эквиваленте | |||

| НДС | ||||

| Доход от продажи товаров, оказания услуг и т.д.; | Прибыль от продажи, проведения работ и т.д. | |||

| НДФЛ | ||||

| Доходы физического лица | Доходы в денежном эквиваленте | |||

| Имущественный налог | ||||

| Разного вида имущество, включая недвижимость | Эквивалент, выражающий среднюю стоимость имущества для компаний, или инвентаризационная цена для ИП. |

Какие виды деятельности доступны ИП на упрощённом режиме

Переходим к конкретике. Какие же виды деятельности ИП по упрощённой системе налогообложения доступны в 2021 году?

Их можно разделить на три большие группы:

- розничная и оптовая торговля;

- производство;

- услуги и работы.

Можно сказать, что для ИП в 2021 году на УСН практически нет ограничений, связанных с системой налогообложения. На других налоговых режимах запретов по видам деятельности намного больше.

Покажем для сравнения, чем может заниматься предприниматель на других льготных системах.

- ПСН – розничная торговля и общепит на площади до 150 кв. м, многие бытовые услуги, автоперевозки, сдача в аренду собственной недвижимости, медицинская и частная детективная деятельность, производство некоторых продуктов питания.

- ЕСХН – сельскохозяйственное и рыболовецкое производство, а также некоторые услуги, которые оказывают сельхозпроизводителям.

- НПД — оказание услуг, выполнение работ, продажа товаров собственного изготовления.

Таким образом, по своей универсальности упрощённая система для ИП в 2021 году не имеет равных среди льготных режимов. По этому критерию её можно сравнить только с основной системой налогообложения, где налоговые ставки намного выше.

И всё-таки, ограничения по видам деятельности на УСН действительно есть. Они приведены в статье 346.12 НК РФ, и это:

- деятельность банков, МФО, ломбардов, страховщиков;

- инвестиционные и негосударственные пенсионные фонды;

- профессиональная деятельность на рынке ценных бумаг;

- организация и проведение азартных игр;

- производство подакцизных товаров;

- добыча и реализация полезных ископаемых, кроме общераспространенных.

Однако большинство пунктов из этого списка и так недоступны для ИП в 2021 году. Но не потому что предприниматель выбрал упрощённый режим, а из-за организационно-правовой формы. Физическим лицам, к которым относится ИП, эти виды деятельности запрещены на всех системах налогообложения, даже на общей (ОСНО).

Какие налоговые режимы нельзя применять для интернет-магазина

Из шести налоговых режимов, указанных выше, только на ПСН налог зависит не от реально получаемого дохода, а от площади торговой точки. Логика законодателей здесь такова – чем больше площадь магазина, тем больше продаж в нем происходит. А чем больше продаж, тем выше доходы продавца и налог на эти доходы.

Прямо скажем, что эта логика часто противоречит тому, что происходит на практике. Иногда небольшой магазин может оказаться намного более успешным, чем большая, но неправильно организованная торговая площадь. Большое значение здесь также имеет товарный ассортимент и ценовая политика магазина.

И всё же, при расчёте налоговой нагрузки на разных режимах продавцы часто выбирают ПСН, потому что суммы налогов к уплате здесь в большинстве случаев меньше, чем на УСН или ОСНО

Немаловажно, что расчёт страховых взносов продавца-ИП за себя на этих режимах ведётся на основании потенциально возможного дохода. Реальный же доход обычно выше этих расчётных цифр

Именно с низкими размерами налогов и взносов связана популярность ПСН для розничной торговли. Соответственно, наши пользователи задают вопрос: «Может ли интернет магазин в 2021 году работать на этом режиме?»

А с другой, есть и такие толкования чиновников, которые могут ввести налогоплательщиков в заблуждение.

Вот, например, цитата из письма Минфина (№ 03-11-12/24582 от 24.04.2017): «Таким образом, индивидуальный предприниматель, осуществляющий реализацию товаров через магазин или иной объект стационарной торговой сети с размещением информации об ассортименте товаров в системе Интернет, может применять патентную систему налогообложения».

Так всё-таки, можно или нельзя переводить торговлю магазина в сети на патент? Можно, при обязательном соблюдении следующих условий:

- Покупатель не должен иметь возможности отправить заказ через сайт или по телефону.

- Получение товара и его оплата должны происходить только в торговой точке «на земле», доставка заказа на дом не допускается.

- Нельзя предлагать оптовые партии товаров или такие товары, которые могут использоваться только в предпринимательской деятельности (например, торговое оборудование), потому что на ПСН оптовая торговля запрещена.

То есть сайт должен выполнять только функцию витрины или каталога, где покупатель может ознакомиться с характеристиками и ценой товара и принять решение, стоит ли приходить за покупкой в офлайн-магазин.

Конечно, в таком случае теряется сам смысл интернет-торговли, ведь как таковой дистанционной продажи не происходит. И всё-таки, использование сайта-витрины на ПСН позволяет продавцу показать покупателю весь возможный ассортимент товаров, в том числе и тех, которых в данный момент в магазине нет. Тем более, что по сравнению с обычным печатным каталогом или прайсом интернет-витрина удобнее и дешевле.

Страховые взносы ИП за себя

Каждый предприниматель, вне зависимости от того, какой он выбрал режим налогообложения, платит на свое страхование такие взносы:

- Медицинские. В 2021 году — 8 426 рублей.

- Пенсионные. Сумма взноса состоит из двух частей. Первая часть фиксированная — 32 448 рублей за полный 2021 год. Если доход предпринимателя не превышает 300 000 рублей, он платит только эту часть. Если его доход больше, то с суммы превышения он уплачивает 1%. ИП на ОСНО для расчета этой суммы уменьшает полученные доходы на профессиональные вычеты.

Медицинские взносы и первая часть пенсионных уплачиваются в течение календарного года. Расчетную часть пенсионных взносов нужно перечислить не позднее 1 июля следующего года. Отчетность по собственным взносам ИП не сдается.

ШАГ 12. Проверяем документы и подаём их на регистрацию

Соберите все документы, не забыв оплатить госпошлину за регистрацию ИП, и подайте их в регистрирующую налоговую инспекцию. Перед подачей документов обязательно ещё раз перепроверьте все документы и указанные в них данные. Дополнительно рекомендуем ознакомиться с причинами отказа в регистрации ИП.

Соблюдение указанных выше правил поможет вам не допустить ошибок при подготовке регистрационных документов, но нельзя исключать региональную специфику (когда местные налоговые органы могут предъявлять требования, явно не прописанные в законах). Для наших пользователей доступна специалистами 1С:

При подаче документов в регистрирующий орган не забудьте:

- подписать заявление на регистрацию по форме Р21001 в присутствии сотрудника регистрирующего органа (если он и вы забудете об этом, то будет отказ);

- получить у сотрудника ФНС расписку с перечнем поданных вами документов.

ШАГ 3. Место регистрации ИП

В качестве адреса регистрации ИП всегда указывается адрес места жительства, т.е. адрес регистрации физического лица по паспорту. Если в паспорте отсутствует штамп о постоянном месте регистрации, то можно зарегистрироваться по адресу места пребывания (по временной регистрации).

Если вы хотите открыть ИП, но у вас нет возможности обратиться в налоговую по месту прописки, рекомендуем воспользоваться возможностями удаленной онлайн регистрации ИП с использованием электронной цифровой подписи. Для наших пользователей, находящихся в Москве, эта услуга доступна «под ключ» и оказывается за три рабочих дня (цифровая подпись уже включена в стоимость, после перехода по кнопке выберите пункт «зарегистрировать ИП»):

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Возможен ли переход с одной системы на другую

Изменение на новый налоговый режим возможно по желанию самого предпринимателя или по требованиям налогового законодательства. Каждая система предъявляет свои критерии.

Важно! Если организация больше не отвечает требованиям используемой системы, то ей необходимо переходить на другой вид налогового режима, в противном случае образуется долг. За это взимаются штрафы

Организация должна самостоятельно следить за тем, подходит ли она используемому режиму.

Существуют несколько требований для изменения режима налогообложения:

- ИП должен соответствовать критериям системы.

- Заполнить заявку на переход на иную систему. Данная заявка будет документом, на основании которого налоговая переведет организацию на иной режим. Для патента и вмененного дохода требуется оформить заявку, а для упрощенной системы — уведомление. Заявку возможно оформить ручкой или распечатать на компьютере.

К заявке налоговая предъявляет следующие требования:

- ручка должна быть черного, фиолетового или синего цвета;

- не допускается правка ошибок;

- нельзя, чтобы заявка была распечатана с двух сторон листа.

После заполнения стоит передать заявку в ФНС. Есть разные способы, как это сделать: предъявить лично или через представителя. Также можно отправить письмо с описью или дистанционно через Интернет в личном кабинете.

Нужно не забыть сделать копии бумаг. Если необходимо перейти на УСН, то требуются доказательства, что деятельность соответствует условиям. Для этого делаются ксерокопии: декларации о прибыли, справки об остаточной стоимости, документе о численности сотрудников, сведений о том, какую долю имеют участники.

Чтобы перейти на ЕНВД или ПСН не требуется никаких бумаг. Останется выждать время, когда произойдет смена системы. ФНС рассматривает заявления на патент и ЕНВД на протяжении пяти рабочих дней.

Для перехода на УСН выжидать время тоже не надо. Необходимо только сохранить копию заявки о том, что она получена налоговой, или опись вложений, если заявка была отправлена по почте.

Последнее, что необходимо — удостовериться, что осуществлена смена режима. Если переход осуществлялся на ПСН, то подтверждением будет выданный патент, если на ЕНВД — то уведомление. Для УСН необходимо отправить запрос в налоговую. Через 30 дней налоговая отправит ответное письмо о том, что осуществлено изменение на УСН.

К сведению! Если ИП при регистрации не указал систему налогообложения, то по умолчанию его регистрируют на ОСНО.

НДС

ОСНО — одна из двух систем налогообложения, которая предполагает уплату НДС. Начисляется налог со стоимости реализованных товаров, работ и услуг. Стандартная ставка с 2019 года — 20%. Есть ряд льготных товаров, которые облагаются по ставке 10%. Это продовольствие, товары для детей, печатная периодика, некоторые медицинские изделия. Полный список представлен в пункте 2 статьи 164 НК РФ.

Кроме того, в некоторых случаях действует нулевая ставка НДС. Она применяется при экспорте, международных перевозках и транспортировке грузов. Также есть ряд операций, которые не являются объектом обложения НДС (статья 149 НК РФ). Среди них реализация отдельных медицинских товаров и услуг, уход за инвалидами, занятия с детьми в кружках и другие.

НДС, выделенный во входящем счете-фактуре, покупатель может принять к вычету. Именно из-за этой возможности предприниматели зачастую и выбирают основной режим налогообложения. Это позволяет их контрагентам уменьшать налог к уплате. Сам ИП также может воспользоваться вычетом и снизить НДС на сумму «входного» налога, который ему выставляют поставщики.

НДС исчисляется по окончании каждого квартала. Полученная сумма делится на 3 равные части и уплачивается до 25 числа каждого месяца следующего квартала.

Декларацию по НДС подают 4 раза в год — до 25 апреля, 25 июля, 25 октября и 25 января. Особенность в том, что подается этот отчет только в электронном виде. Нельзя заполнить бумажную форму и принести ее в ИФНС либо направить почтой. В таком случае считается, что декларация не была подана. Это правило распространяется и на «нулевые» декларации по НДС.

Факторы, учитываемые при выборе системы налогообложения

Чтобы правильно определиться с системой налогообложения, надо учитывать следующие моменты:

- вид деятельности в соответствии с определенными кодами ОКВЭД;

- форма ведения предпринимательской деятельности с организационно-правовой точки зрения, например, это может быть ООО или ИП;

- количество сотрудников, числящихся в штате;

- стоимость имущества, находящегося на балансе предприятия и используемого для достижения целей компании;

- величина прибыли;

- системы налогообложения, применяемые покупателями и ключевыми поставщиками;

- деятельность, связанная с операциями экспорта и импорта;

- нюансы налоговых режимов на уровне региона и др.

Кем может быть физическое лицо

Учащийся – физическое лицо, основная деятельность которого направлена на освоение образовательной программы. В этом направлении можно выделить преподавателя – физическое лицо, деятельность которого направлена на обучение и воспитание обучающихся.

Законодательство предусматривает и некоторые исключения, по которым физические лица 14-18 лет имеют право совершать некоторые виды сделок, к примеру бытовые. В этом возрасте разрешается распоряжаться средствами, выделенными несовершеннолетнему лицу бесцельно или для личных нужд. Данный возраст так же разрешает открывать вклады в кредитных организациях и свободно распоряжаться средствами и доходами от вклада. В 16 лет могут принять в кооператив.

За сделки, совершенные лицами до 14 лет, несут ответственность родители или опекуны.

Статус безработного получает дееспособный человек, который по некоторым независящим от него причинам в настоящее время не имеет заработка, но находится в поиске работы и готов в любое время к ней приступить. Безработные лица наделены дополнительными возможностями и гарантиями. Безработный гражданин вправе претендовать на выплату от государства пособия по безработице.

К безработным нельзя отнести лиц:

- не достигших 16 летнего возраста;

- получающих пенсию;

- приговоренных к исполнительным работам.

Работником вправе называться физическое лицо, которое работает по трудовому договору.

В соответствии со статусом работника, физическое лицо имеет право на:

- получение вознаграждения за труд;

- оплачиваемое время на отдых;

- оптимальные условия труда;

- денежную компенсацию при утрате трудоспособности и некоторые другие блага.

Права работника определены трудовым законодательством и трудовым договором, заключенном на предприятии.

Индивидуальным предпринимателем является физическое лицо, которое прошло процесс регистрации в налоговом органе и является дееспособным.

Полная дееспособность наступает в 18 лет и основывается на возможности людей создавать для себя юридические обязанности и заниматься их реализацией в отношении других субъектов. исключительными случаями может быть бракосочетание лиц, не достигших 18 лет.

Любое физическое или юридическое лицо может стать учредителем юридического лица. Статус учредителя наделяет физическое лицо определенными правами:

- возможность распределять полученную прибыль;

- выйти из состава учредителей;

- получить некоторую часть имущества при ликвидации юридического лица.

Учредитель физического лица помимо прав имеет некоторые обязанности. От него требуется своевременно внести свою долю в Уставный капитал, а также не разглашать информацию, относящуюся к хозяйственной деятельности Общества. Учредительский состав предприятия назначает органы самоуправления, принимает решение о выборе формы общества, которая может быть ООО, ЗАО, ОАО.

Ответственность Учредителя возникает при финансовой нестабильности и составляет сумму, равную доле в Уставном фонде.

В государственных масштабах физическое лицо часто заменяется на понятие “гражданин”. Выделяется: гражданин с российским гражданством, иностранный гражданин и лицо без гражданства.

Наследником является физическое лицо, наделенное правами наследования.

Автор – это физическое лицо, являющееся создателем научного или творческого труда. Автор обладает всеми правами на созданное им произведение.