Какие права имеет поручитель по кредитному договору

Содержание:

Преимущества и недостатки для сторон кредитного договора

Для банка и заемщика наличие поручителя – безусловное преимущество. Для самого поручителя взятые обязательства чреваты опасностями и сложностями.

Заключение договора поручительства сводит к минимуму риск банка не получить обратно выданных средств или оказаться жертвой мошенничества, если кредит был оформлен по фальшивым или украденным документам. Для кредитуемого наличие поручителя дает возможность взять деньги на более выгодных условиях.

Поручитель подвергает себя и свое имущество серьезному риску. Поскольку он несет полную ответственность вместе с заемщиком, то, в случае недобросовестности последнего, ему придется погашать не только кредит, но и пени, штрафы за просрочку платежа. В худшем случае он может лишиться имущества. Кроме того, вероятность получения займа на свои нужды сводится к минимуму, поскольку банк приравнивает договор поручительства к кредиту. Единственным плюсом является возможность сформировать положительную кредитную историю при выполнении взятых на себя обязательств.

Также нужно помнить о том, что поручителю, возможно, будет сложно взять на себя кредит, поскольку информация об обязательствах может отображаться в кредитной истории (подробнее — как узнать свою кредитную историю). При расчете платежеспособности банк будет учитывать обязательства по долгу как расходы, что снижает вероятность одобрения. Более того, информация о закрытом кредите не сразу попадает в Бюро кредитных историй. Поэтому, если вы были поручителем по долгу, который уже возвращен банку, обязательно приложите к кредитной заявке справку об этом.

Судебная практика и рекомендации поручителю

При заключении договора поручительства следует внимательно изучить все, что касается кредита (сумма, срок, стоимость)

Самое пристальное внимание необходимо обратить на заемщика и условия договора:

- его платежеспособность;

- соответствие заявленных данных действительным;

- заключить с заемщиком отдельное соглашение на возмещение средств, затраченных на погашение долга по займу и внести в него пункт о вознаграждении за оказание услуги поручительства;

- внимательно следить за своевременностью погашения ссуды и процентов за пользование ею;

- попытаться заменить солидарную ответственность субсидиарной.

Кроме того, все документы по кредиту нужно сохранять, а по окончании взять в банке справку о его полном погашении.

https://youtube.com/watch?v=xSxQP-MuC_k

Если к поручителю предъявлены требования о погашении долга заемщика или наложен арест на квартиру или другое имущество, нужно попытаться договориться с банком об отсрочке платежа или уменьшении суммы задолженности посредством реструктуризации.

Как вариант, можно сообщить в банк об ухудшении материального положения. Если банк официально откажет в аннулировании договора поручительства или реструктуризации долга, в судебном порядке оспорить его решение.

Для того чтобы суд дал разрешение на арест имущества, банк должен знать о его наличии, месторасположении и документально подтвердить это. Поскольку при заключении договора банки редко требуют такого подтверждения, то судами подобные иски банков часто отклоняются.

Но запрос на поиск имущества должника может быть направлен судебными приставами, у которых есть право получения данной информации из государственных реестров. Если все-таки пришлось столкнуться с приставами, нужно знать следующее:

- Не подлежат аресту жилье, если оно единственное, земля, на котором оно стоит, средства для работы, еда и мебель, средства для отопления и приготовления пищи, домашний скот, средства обеспечения жизнедеятельности инвалида, награды.

- Арест имущества должен быть подтвержден документально.

- Опись оформляется в присутствии 2-х понятых. Если пристав привлекает их без согласия хозяина, последний имеет право дать им отвод и потребовать своих понятых (например, соседей).

- Пристав не имеет права обыскивать помещение.

В подавляющем большинстве случаев снять проблему возможно только полностью погасив долг, проценты, штрафы. Чтобы избежать лишних трат, лучше платить сразу по требованию банка.

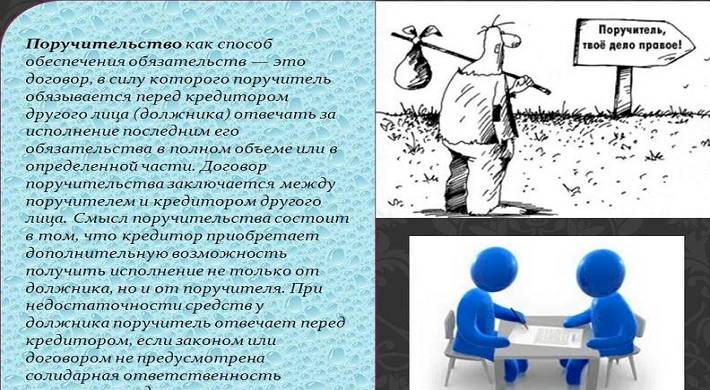

Понятие договора поручительства

Полное понятие поручительства, а также его особенности, условия и предмет представлены в положениях ГК РФ. Поручительство представляет собой один из законных способов обеспечения исполнения определенных обязательств лица, при котором поручитель добровольно соглашается отвечать за исполнение данных обязательств кредитором.

ГК РФ устанавливает определенные виды поручительства, в зависимости от наличия либо отсутствия конкретных оснований.

https://www.youtube.com/watch?v=sTIXxTq5ni4

Например, в зависимости от вида и самой сути обстоятельств, которые возникли у поручителя-физического лица, можно выделить:

- компенсационное поручительство, при котором поручитель берет на себя обязательства по денежной компенсации неисполненных должником обязательств;

- замещающее поручительство. В данном случае поручитель соглашается и принимает на себя обязательства, которые заключаются в выполнении им определенных действий, которые ранее должен был выполнить должник.

В зависимости от объема передаваемых обязательств, попечительство может быть разделено на:

- полное – при котором поручитель берет на себя обязательства, равные по объему с обязательствами должника;

- частичное. При таком поручительстве ответственность по обязательствам поручителя может быть ограничена определенной денежной суммой, либо иными видами ответственности. При этом особые условия, такие как точный размер ответственности и иные особенности, должны быть оговорены в соглашении, которое заключают стороны.

Поручитель представлен гражданином, который выступает гарантом для банка, что заемщик или привлеченные им люди, смогут полностью погасить кредит.

Поэтому у него появляются те же обязательства и ответственность, что и у получателя заемных средств. Поручитель после погашения кредита за другого человека может вернуть свои деньги путем подачи иска в суд на неплательщика, но нередко процедура взимания средств затягивается на длительное время.

Договор поручительства.

Общее количество средств, которое может потребовать банк, не может превышать совокупные расходы организации. Не допускается односторонний отказ от поручительства.

Если же гражданин отказывается уплачивать средства по займу за заемщика, то это приводит к ухудшению его кредитной истории, а также банк может начать против него судебный процесс. Допускается расторжение договора, но только с разрешения банка и заменой человека другим лицом.

Плюсы и минусы

Договор обладает некоторыми плюсами:

- имеется возможность улучшить кредитную историю, если заемщик легко справляется с займом;

- если в кредитном договоре предусматривается возможность для изменения ставки процента, то при внесении корректировок автоматически освобождается гражданин от своих обязательств по соглашению поручительства;

- если гражданин выплачивает долг за заемщика, то далее он может обратиться в суд, чтобы взыскать все потраченные средства.

Хотя имеются некоторые положительные стороны договора, минусов намного больше:

- если заемщик откажется по разным причинам от своих обязательств, то поручителю придется полностью выплачивать долг по кредиту, причем совместно с разными штрафами, пенями или иными дополнительными платежами;

- если имеется полная ответственность, то перекладываются на поручителя даже издержки по ведению судебного процесса, а также прочие убытки банка.

Если у заемщика появляются проблемы с выплатой кредита, то поручителю рекомендуется обратиться в банк для улаживания ситуации. Также надо попытаться образумить гражданина или помочь ему найти новую работу.

Все, что нужно знать о поручителе по ипотеке

Поручитель по ипотеке — это гражданин РФ, который берет на себя все обязательства по кредитному договору заемщика перед банком. Становясь поручителем, вы должны понимать: если заемщик не выплатит кредит, отдавать долг банку придется вам.

Кто может стать поручителем при ипотечном кредитовании

Взять на себя ответственность поручителя может физическое или юридическое лицо. Чаще всего заемщик просит стать его гарантом перед банком своих кровных родственников: сестер, братьев, родителей и т. п.

Кто еще может стать поручителем:

— супруг, супруга;

— друзья, соседи, коллеги;

— юридические лица, например, организация-работодатель.

Лояльнее всего банки относятся к поручительству юридических лиц. Если вы решили оформить ипотеку с поручителем, то попробуйте обратиться к руководству своей компании. Кредитор быстрее одобрит такого гаранта.

Требования банка к поручителю

Условия, которые банки выдвигают к ипотечному заемщику, весьма жесткие. Требования к поручителям не менее строгие.

Идеальный поручитель для банка должен соответствовать следующим условиям:

— возраст от 21 года до 75 лет;

— гражданство РФ с постоянной регистрацией на территории страны;

— постоянный официальный доход, подтвержденный документально;

— возможность ежемесячно выплачивать ипотечный платеж;

— безупречная кредитная история.

Обязанность и ответственность поручителя

Основная обязанность поручителя по одноименному договору — полная выплата ипотечного кредита с процентами, пенями и другими начислениями, если этого не может сделать заемщик.

Нарушая свои обязательства, поручитель несет ответственность перед кредитной организацией. Это имущественная ответственность, которая может быть полной (солидарной) или дополнительной (субсидиарной).

Какая бывает ответственность поручителя:

1. Солидарная. Банк обращается к поручителю с требованием оплаты кредита сразу после того, как заемщик перестает вносить платежи. Кредитная организация связывается с поручителем и заемщиком одновременно.

2. Субсидиарная. Банк обращается к поручителю только после того, как обращение к заемщику не привело к погашению задолженности. Если кредитор не смог связаться с заемщиком, то он не может требовать от поручителя оплаты кредита.

Если поручительство было оформлено на несколько человек, имущественная ответственность не делится. Каждый из поручителей обязан выполнить требования банка по договору поручительства.

Права поручителя

Поручительство в ипотеке предусматривает переход права кредитора от банка к поручителю. То есть если вы, как поручитель, погасили кредит заемщика, то становитесь залогодержателем его недвижимости или другого имущества.

Документы, удостоверяющие ваше право, нужно получить в банке. Это кредитный договор, договор поручительства, справка из банка о погашении долга, договор уступки права требования, платежные документы (квитанции об оплате платежей).

Чтобы реализовать право кредитора, проще говоря, вернуть свои деньги, сперва нужно обратиться к заемщику письменно. В обращении укажите полную сумму долга, включая все платежи, штрафы, пени и проценты по кредиту.

Не забудьте написать в документе о сроках и условиях возврата долга, а также проинформируйте заемщика, что при невозврате вы будете вынуждены решать вопрос через судебные органы. Если заемщик проигнорировал ваше обращение, то идите в суд.

Когда суд вынесет решение в вашу пользу, что вероятнее всего в сложившейся ситуации, вам придется обратиться к судебным приставам. Их обязанность — взыскание с заемщика его имущества. И только когда квартира или другая собственность заемщика будет продана, вы сможете вернуть свои деньги.

Сроки поручительства

Поручительство можно оформить на краткий или долговременный срок. В первом случае поручителя привлекают до того момента, пока заемщик не передаст банку в залог квартиру, дом или другую недвижимость. После этого поручитель документально выводится из кредитного договора.

Если поручительство оформляется на весь срок действия ипотечного договора, то в этот период можно заменить одного поручителя на другого. Но это можно сделать только с согласия банка. Стоит отметить, что поручитель не может в одностороннем порядке выйти из договора поручительства.

О поручительстве

Поручительство это форма обеспечения, но не гарантия, как мы уже разобрались с вами выше

Но тут важно понимать, что само по себе поручительство не дает такой вероятности возврата. Потому что гарантирование по поручительству точно назвать надежным не удастся

Фактически, инструмент поручительства это лишь формальное делегирование ответственности. И то, ответственность очень условная, потому что кредитные организации не могут взыскать с поручителя кредит в большинстве случаев. Кроме того, тут есть несколько дополнительных проблем:

- Поручителей проверяют очень плохо.

- Поручитель всегда может уклониться.

Не стоит забывать о том, что поручители на основании ГК РФ могут быть как юридическими, так и физическими лицами. Закон о банковской деятельности очень сильно ограничивает банки в методах привлечения поручителей. Фактически, поручители хоть и имеют полноценную ответственность перед кредитором (в отличие от гаранта), они все равно находятся в более выгодном положении.

Дело в том, что поручитель фактически становится «вторым эшелоном» неисполнения обязательств. Если вы подписываете договор поручительства, то банк обязывает вас исполнять роль заемщика. В ситуации, если сам заемщик отказался от погашения кредита. И поручительство, в отличие от гарантии, как раз предполагает прямую ассоциацию с долговым обязательством. Эта ассоциация проведена между конкретным обязательством и поручителем.

Не стоит забывать о том, что по поручительскому договору взыскание происходит не так, как по гарантийному соглашению. Например, в случае с гарантийным соглашением все выглядит следующим образом:

- Принципал отказывается от выполнения обязанностей.

- Гарант погашает долг кредитору.

- Гарант выставляет требования к принципалу.

С поручительством все сложнее. Фактически, кредитор отправляется в судебную инстанцию, где уже поручитель становится должником. И поручитель может лишиться своего имущества и денежных средств. Или просто получает решение, по которому новым должником становится он. При том, что денежных средств, которые были взяты в долг, поручитель не получал.

Разумеется, обеспечение по поручительству затрагивает не только обязательства первичного свойства, но и вторичного. Например, это внесение пеней и штрафных санкций. Интересно и то, что первоначальный заемщик даже не связан с поручителем напрямую. Фактически, отношения могут возникнуть между:

- Кредитной организацией.

- Самим поручителем.

Кроме того, поручитель несет равную с заемщиком ответственность. При том, что поручитель не получает денег заемщика. И более того, банк по закону имеет право потребовать выплаты долга как с заемщика отдельно, и поручителя впоследствии, так и с двух человек одновременно. Если же поручитель стал исполнителем взятых обязательств, то для него наступают определенные последствия.

Но какие конкретно последствия? Кредитор передает поручителю все документы, которые будут удостоверять право требования. Поручитель может потребовать возмещения своих расходов от заемщика. Правда, тут тоже есть много рисков. Ведь в случае, если банк ничего не смог сделать с заемщиком, то и у поручителя шансов не так уж и много. А если мы вспомним о том, что становится поручителем обычно, то становится понятно, что до взыскания через суд дело вообще не дойдет в 90% случаев.

Кроме того, поручитель получает права кредитора. Ну и сами права перейдут только в том эквиваленте, в каком были удовлетворены условия банковской организации.

Фактически, банковская гарантия и поручительство это 2 разных механизма. Давайте еще раз разберем ключевые отличия.

Ответственность поручителя (статья 363 ГК РФ)

Солидарная ответственность. По общему правилу, закрепленному в статье 363 ГК РФ, поручитель несет солидарную с должником ответственность за неисполнение или ненадлежащее исполнение обеспеченного обязательства. При этом кредитор вправе предъявить иски одновременно к должнику и поручителю, только к должнику или только к поручителю.

Если поручитель и основной должник отвечают солидарно, то для предъявления требования к поручителю достаточно факта неисполнения либо ненадлежащего исполнения обеспеченного обязательства. В этом случае кредитор не обязан доказывать, что он предпринимал попытки получить исполнение от должника (в частности, направил претензию должнику, предъявил иск и т.п.).

Субсидиарная ответственность поручителя может быть предусмотрена либо договором, либо законом.

Следует учитывать, что в отличие от требований к солидарному поручителю, предъявлению требований субсидиарному поручителю должно предшествовать предъявление требования должнику. «Требование к поручителю, который несет субсидиарную ответственность по обязательствам должника в силу договора поручительства, может быть предъявлено после того, как должник отказался удовлетворить требование кредитора или кредитор не получил от него в разумный срок ответ на предъявленное требование» (п. 6 Обзора судебной практики Верховного Суда Российской Федерации N 3 (2017)»; утв. Президиумом Верховного Суда РФ 12.07.2017). «Иск к субсидиарному поручителю может быть удовлетворен в случае отказа должника добровольно исполнить требование кредитора или неполучения в разумный срок ответа на предъявленное к должнику предложение об этом и невозможности удовлетворения требования зачетом встречного требования, принадлежащего основному должнику, или путем бесспорного взыскания средств с основного должника (статья 399 ГК РФ)» (п. 12 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

По общему правилу поручитель несет ответственность перед кредитором в том же объеме, что и должник. Однако данное правило может быть изменено соглашением сторон, которые вправе установить иной объем ответственности поручителя.

Для предъявления требования к субсидиарному поручителю не требуется обращение к солидарным поручителям, залогодателям и т.п.

В обязательстве могут участвовать несколько поручителей

1) Раздельное поручительство

По общему правилу, поручительство, данное несколькими лицами, является раздельным.

Если основное обязательство исполнено одним из лиц, раздельно давших поручительство, то к нему в порядке суброгации переходят права кредитора, в том числе основанные на других поручительствах (пункт 1 статьи 365, пункт 2 статьи 367, статья 384 ГК РФ) (п. 14 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

2) Совместное поручительство

В отличие от предыдущих разъяснения, содержащихся в Постановлении ВАС РФ от 12.07.2012 N 42, новые разъяснения Пленума ВС РФ, данные в п. 15 Постановления № 45 содержат позицию о том, что о совместном поручительстве свидетельствует не только прямое указание в договоре поручительства на его совместный характер, но и аффилированность лиц, предоставивших поручительство, презюмирует совместный характер такого поручительства. Таким образом, поручительство из самостоятельных договоров, не содержащих указания на совместный характер действий поручителей, может быть признано совместным. В частности указано следующее:

«Согласно пункту 3 статьи 363 ГК РФ поручительство является совместным, если установлена воля поручителей распределить в отношениях между собой последствия неисполнения основного обязательства должником (далее — сопоручители). Пока не доказано иное, о совместном поручительстве свидетельствуют, в частности, указание в договоре (договорах) поручительства на его совместный характер, содержащиеся в договорах поручительства условия о распределении ответственности по обязательству должника между поручителями, а также заключение договоров поручительства с аффилированными лицами».

Если иное не вытекает из отношений сопоручителей, сопоручитель, исполнивший обязательство, имеет право регрессного требования к остальным сопоручителям в равных долях за вычетом доли, падающей на него самого (подпункт 1 пункта 2 статьи 325, пункт 3 статьи 363 ГК РФ).

ПОРУЧИТЬСЯ ЗА БИЗНЕС

Еще несколько лет назад поручительства в розничном кредитовании были очень востребованы: граждане охотно выступали поручителями, и не только у родственников, но также у друзей и коллег по работе. Но кризисные явления в экономике охладили интерес к этому инструменту гарантий как у банков, так и у самих граждан. Заёмщики столкнулись с потерей доходов, а их поручители — с необходимостью гасить чужие кредиты.

Как рассказывает Карина Артемьева, сейчас поручительства гораздо более распространены по кредитам бизнесу, чем по розничным займам. «Банки страхуют свои кредитные риски и требуют личного поручительства собственников бизнеса, а не только проверяют операционную деятельность самой компании и берут имущество в залог», — добавляет она. По словам Артемьевой, в случае проблем у компании с выплатой кредита банк привлекает к ответственности поручителя чаще, чем занимается процедурой реализации залогов, что затратно и долго по времени.

Во-первых, суммы займов для бизнеса куда крупнее, зачастую они зависят от оборотов по счетам компании: например, банк может установить лимит в размере 30–50% от ежемесячного оборота. Рисковать такими суммами банки готовы гораздо меньше, да и нести такую ответственность может не каждый, оттого и круг тех, кто может выступить поручителем по кредиту бизнесу, гораздо более узкий, чем в случае с займами гражданам.

Как правило, поручителем является собственник бизнеса или руководитель (гендиректор). Теоретически поручителем по кредиту может выступить и человек, который не является собственником или гендиректором компании-заёмщика. Но в этом случае он должен проходить по двум параметрам: иметь достаточно средств и имущество, чтобы в случае неплатежей компании покрыть обязательства, и быть как-то связан с компанией — например, работать в ней или быть родственником собственника.

Гарантией платёжеспособности собственника компании, ее гендиректора или иного разрешённого банком поручителя по кредиту бизнесу может выступать выписка со счета о наличии на нем достаточного объема средств, а также личное имущество.

Поручитель по кредиту бизнесу отвечает своим имуществом и средствами на счетах. Если компания перестает платить, то так же, как и в случае с поручительством по кредитам гражданам, кредитор обращается за взысканием долга к поручителю.

Вот так бывает

Если компания банкротится, то автоматически происходит списание ее долгов, соответственно, и поручительство теряет силу. Кредитор может потребовать с поручителя вернуть долги только в случае, если успеет направить требование о взыскании до окончания банкротства, то есть ликвидации компании.

Лайфхак

Некоторые банки идут на то, чтобы смягчить условия поручительства по кредитам для бизнеса, сделав их более лояльными по отношению к поручителю. Срок договора поручительства может быть короче, чем срок кредита, или поручительство автоматически отменяется при снижении суммы задолженности по отношению к стоимости предмета залога до определенного уровня. Например, когда сумма остатка долга стала меньше 50% от стоимости залога. Поэтому, перед тем как заключать кредитный договор и оформлять поручительство, необходимо поинтересоваться у банка, возможны ли льготные условия и какие.

Также есть случаи, когда банки требуют поручительство только на первые 1–3 года, а потом, если заёмщик хорошо платит, его отменяют. Все это должно быть прописано в договоре поручительства.

Поручительство бизнесу может давать и сам банк. В таком случае оно называется гарантией. Подробно о том, как работает этот инструмент, «Ориентир» рассказывал в статье «Бизнес на гарантиях».

Помимо банковских гарантий, существуют еще поручительства в рамках программы государственной поддержки малого бизнеса. Такие поручительства по банковским кредитам компаниям предоставляют региональные фонды поддержки малого и среднего бизнеса, сотрудничающие с банками, и для бизнеса они, как и банковские гарантии, платные. Подробнее об этом инструменте поддержки бизнеса читайте в ближайших выпусках «Ориентира».