Заявления и другие документы на вычет

Содержание:

КАКИЕ ДОКУМЕНТЫ И ИНФОРМАЦИЯ ПОТРЕБУЮТСЯ?

Необходимо подготовить требующиеся документы:

-

Паспорт.

-

Документы, способные подтвердить приобретение недвижимости, а также право собственности на неё. Это договор купли-продажи и свидетельство о собственности. А если покупалась она в строящемся доме – участия в долевом строительстве и акт приёма-передачи квартиры.

-

Документы об оплате жилья (банковские выписки, квитанции о произведённой оплате, платёжные поручения). И, если ипотека оформлялась, процентов по ней.

-

Справка формы 2-НДФЛ с работы (получается в бухгалтерии). Если за последний год работодателей было больше одного, потребуются справки от каждого из них.

-

Справка о доходах физического лица формы 2-НДФЛ.

-

Заполненная декларация 3-НДФЛ.

В отдельных случаях понадобятся дополнительные документы. Например, при покупке недвижимости в ипотеку:

-

кредитный договор с банком;

-

справка о размере процентов, которые были удержаны по договору.

Если квартира приобретается в совместную собственность супругов:

-

свидетельство о заключении брака;

-

заявление об определении долей налогового вычета.

Супруги вправе самостоятельно решить, в каком размере вычет получит каждый из них. Доли могут быть неравными. Если вычет оформляется и на ребёнка, потребуется его свидетельство о рождении. Заявления и справка потребуются в оригинале. С остальных документов необходимо снять копии и заверить их. Это можно сделать у нотариуса или самому. Бланк декларации 3-НДФЛ можно взять в территориальном отделении ФНС или скачать на сайте налоговой службы. Декларация на налоговый вычет заполняется от руки или на компьютере. Также понадобятся:

-

Сведения о банковском счёте для денежного перевода. Реквизиты нужно получить в банке.

-

Номер ИНН. Его можно посмотреть в свидетельстве налогоплательщика или в базе ФНС через сайт.

Рекомендуется подготовить все документы перед тем, как писать заявление. Если каких-то из них будет не хватать, заявление у вас не примут.

Налоговая декларация

^

Налогоплательщики обязаны по истечении налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 и 1.1 статьи 386 НК РФ, налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговая декларация по налогу представляется в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

В налоговую декларацию включаются сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный настоящим пунктом порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации рассматривается налоговым органом по субъекту Российской Федерации в течение 30 дней со дня его получения. В случае направления налоговым органом запроса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о порядке представления налоговой декларации, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

В случае выявления причин, по которым уведомление не может рассматриваться основанием для представления налоговой декларации в соответствии с пунктом 1.1 статьи 386 НК РФ налогоплательщику направляется Сообщение налогового органа по субъекту Российской Федерации о результатах рассмотрения Уведомления о порядке представления налоговой декларации по налогу на имущество организаций.

Положения пункта 1.1 статьи 386 НК РФ не применяются в случае, если законом субъекта Российской Федерации установлены нормативы отчислений от налога в местные бюджеты.

За налоговый период 2020 года и последующие налоговые периоды налоговые декларации по налогу на имущество организаций представляются (в том числе в случае реорганизации или ликвидации организации):

- до 03.11.2020 по форме и формату, утвержденному приказом ФНС России от 14.08.2019 № СА-7-1/405@;

- с 03.11.2020 до 13.03.2021 по форме и формату согласно приказу ФНС России от 28.07.2020 № ЕД-7-21/475@.

- c 14.03.2021 по форме и формату согласно приказу ФНС России от 09.12.2020 № КЧ-7-21/889@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 14.08.2019 № СА-7-21/405@, доведены письмом ФНС России от 15.11.2019 № БС-4-21/23253@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 28.07.2020 № ЕД-7-21/475@, доведены письмом ФНС России от 30.09.2020 № БС-4-21/15947@.

Какова величина налогового вычета

С 1 января 2014 года законодательством установлены следующие размеры вычета:

1. 2 млн руб. на приобретение жилья.

См. также «Каков размер НДФЛ-вычета, если стоимость квартиры в ДДУ разбита на части?».

Кроме того, разрешается учесть следующие виды затрат:

- на оплату проектно-сметной документации;

- покупку стройматериалов и материалов, использующихся для отделки;

- оплату услуг, работ по строительству и отделке.

НДФЛ с этой суммы составит 260 000 руб. (2 000 000 × 13% = 260 000).

Особенности вычета таковы, что оформить его может отдельно каждый супруг, в случае если квартира — совместная собственность. Кроме того, с 1 января 2014 года описываемый вычет может быть предоставлен на несколько объектов. Однако общий объем вычета все равно не должен превышать 2 млн руб.

ВАЖНО! Вы можете получить вычет и в том случае, если квартира оформляется на вашего несовершеннолетнего ребенка. При этом ограничение в 2 млн руб

тоже имеет место. В будущем ваш ребенок тоже сможет воспользоваться вычетом при покупке жилья. Ограничений для него не предусмотрено.

Рассмотрим наглядный пример.

Пример 1

Супруги Федоровы А. В. и В. Д. официально трудоустроены, их месячная зарплата равна 70 000 и 40 000 руб. соответственно. В 2020 году они купили за собственные деньги квартиру за 2 700 000 руб., а также стройматериалы на 500 000 руб. Помимо этого, они заключили договор на услуги по отделке квартиры, стоимость которых составила 400 000 руб. В результате все расходы, понесенные семьей при покупке квартиры, оказались равны 3 600 000 руб. (2 700 000 + 500 000 + 400 000). Это означает, что они вправе вернуть уплаченный налог в сумме 461 500 руб. (3 600 000 × 13%).

Согласно действующему законодательству максимальная сумма налога, которую могут вернуть семье Федоровых, — 520 000 руб. ((2 000 000 руб., положенных мужу, + 2 000 000 руб., положенных жене,) × 13%).

Сколько они смогут вернуть в 2021 году? Итак, Федоровы А. В. и В. Д. за 2020 год получили следующую годовую зарплату: 840 000 руб. муж (70 000 руб./мес. × 12 мес.) и 480 000 руб. жена (40 000 руб./мес. × 12 мес.). Ими был уплачен НДФЛ в размере 109 200 тыс. руб. (840 000 × 13%) и 62 400 руб. (480 000 × 13%) соответственно.

В итоге выходит, что в 2021 году они вправе вернуть всю сумму внесенного в бюджет подоходного налога — 171 600 руб. (109 200 + 62 400).

Оставшуюся налоговую сумму 289 900 руб. (461 500 – 171 600) они вправе получить в последующих налоговых периодах (в 2020, 2021 году и т. д.).

Отметим также, что у них остается возможность оформить вычет на 400 000 руб. (4 000 000 руб. – 3 600 000 руб.), если они купят еще одну квартиру.

2. 3 млн руб. на погашение процентов по ипотеке, в случае если жилье приобреталось с привлечением кредитных средств. В данном случае вы можете дополнительно рассчитывать на получение до 390 000 руб. (3 000 000 × 13% = 390 000). Но использовать такой вычет можно будет только по одному объекту жилья.

Рассмотрим наглядный пример.

Пример 2

Зайцев И. И. в 2020 году купил квартиру стоимостью 1 500 000 руб., взяв кредит по ипотеке на 1 000 000 руб. сроком на 5 лет. Объем процентов по ипотеке за год составляет 125 000 руб., за весь период — 625 000 руб.

Доход Зайцева И. И., с которого он уплачивает НДФЛ, в месяц составляет 180 000 руб. За 2020 год он заработал 2 160 000 руб. и уплатил НДФЛ в сумме 280 800 руб.

Итак, какую сумму налога он может вернуть в 2021 году?

Во-первых, он может возместить уплаченный налог, используя имущественный вычет на приобретение квартиры. Сумма возмещения будет равняться 195 000 руб. (1 500 000 млн × 13%).

Во-вторых, он вправе возместить часть уплаченного налога, используя вычет на погашение процентов по ипотеке, в размере 85 800 руб. (280 800 – 195 000), а остаток в 39 200 руб. (125 000 – 85 800) он сможет возместить в 2021 году.

В заключение отметим, что в дальнейшем Зайцев И. И. может оформить еще один вычет при приобретении другой квартиры. У него еще осталось 500 000 руб. (2 000 000 – 1 500 000).

Подробнее о сущности вычета при ипотеке читайте в статье «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

О нюансах при получении вычета за квартиру индивидуальным предпринимателем читайте в материале «Налоговый вычет при покупке квартиры для ИП (нюансы)».

Особенности оформления заявления

При заполнении рассматриваемого акта следует придерживаться определенной последовательности действий. Ниже мы предлагаем детально обсудить вопрос о том, как заполнить заявление о возврате суммы излишне уплаченного налога, образец которого будет представлен в конце данной статьи.

Распорядиться налоговой переплатой можно не позднее трех лет с момента ее образования, согласно статье 78 НК РФ

Общепринятые правила

Рассматриваемый документ состоит из трех бумаг, каждая их которых подлежит заполнению. На титульном листе необходимо указать персональную информацию о плательщике налогов, а также сведения о переплаченном налоге. На второй странице указывают банковские реквизиты, куда будут перечислены денежные средства. На третьем листе дублируется сведения я о плательщике налога.

Действующие законы разрешают заполнять данный бланк от руки или использовать специальное компьютерное приложение. Ключевым требованием налоговой службы является наличие «живой» подписи на титульной странице.

Титульный лист

Процесс заполнения рассматриваемого документа может отличаться в зависимости от статуса плательщика. При заполнении титульного листа физическими лицами достаточно указать индивидуальный налоговый номер. Организации, заполняющие данный акт, должны указать присвоенный им КППП. Далее фиксируется номер, присвоенный заявке. По умолчанию ставится цифра «1»

Важно отметить, что при возврате переплат за разные года или по разным налогам необходимо заполнять несколько заявлений

После этого, указывается код, присвоенный фискальной службе, куда направляется заявление. В следующем поле необходимо указать фамилию, имя и отчество. Далее следует перейти к указанию причины для осуществления возврата. Данным основанием является семьдесят восьмая статья налоговых законов. В следующем пункте необходимо указать причину переплаты. Она обозначается при помощи специального шифра. Чуть ниже указывается код, присвоенный проведенной операции, которая стала причиной переплаты налога. В отдельном пункте следует указать объем денежных единиц, подлежащих возврату.

В одном из разделов титульного листа нужно в обязательном порядке указать код, присвоенный отчетному периоду, когда была совершена переплата. Следующим вносится код из общероссийского классификатора территорий муниципальных образований. Этот шифр нужен для того, чтобы указать регион, где оплачивался конкретный налог.

Отдельного внимания заслуживает процесс заполнения раздела с кодом бюджетной классификации. Этот шифр состоит из двадцати символов. Каждому виду налогообложения присваивается уникальный шифр, который указывается в платежной квитанции. Внеся всю вышеперечисленную информацию нужно заполнить последнюю строчку титульного листа. В этом пункте следует указать количество заполненных страниц заявки.

Вторая страница

Начинать заполнение этого листа необходимо с повторного указания фамилии, инициалов и присвоенного идентификационного номера. После этого в акт вносятся реквизиты текущего счета, куда должны быть направлены средства. Получить информацию о банковских реквизитах можно у сотрудников учреждения, обслуживающего пластиковую карту. Также у каждой банковской организации имеется специальный сервис, позволяющий получить нужную информацию.

Важно отметить, что плательщик должен указать именно свою фамилию и банковские реквизиты. Внесение реквизитов текущего счета, принадлежащего супругу или любому другому близкому родственнику, может стать причиной отказа в перечислении денежных средств

В такой ситуации, плательщику придется переделать свою заявку, что приведет к увеличению временных затрат. Процесс заполнения данной страницы требует тщательной проверки внесенных сведений. В графе, посвященной банковским реквизитам, следует указать:

- Наименование финансового учреждения.

- Реквизиты.

- Идентификатор, присвоенный счету.

После этого необходимо указать персональную информацию на основании документа, удостоверяющего личность. В отдельной строке указывается код выбранного документа. Налогоплательщик, оформляющий возврат, может использовать не только свой паспорт, но и военный билет или свидетельство о рождении.

Возврат — это компенсация ошибочно переведенных средств

Третий лист

Далее необходимо приступить к заполнению третьего листа формы, где указываются фамилия и инициалы. В отдельном пункте необходимо зафиксировать код, присвоенный документу, что использовался для удостоверения личности плательщика. После этого указывается адрес прописки налогоплательщика.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Вычет через работодателя

Если вы планируете воспользоваться правом вычета через работодателя, то вам необходимо сначала запросить уведомление из налоговых органов о наличии у вас такого права. А затем надо написать заявление вашему работодателю, чтобы он предоставил вам возможность им воспользоваться. Таким образом, нам понадобится заполнить 2 заявления.

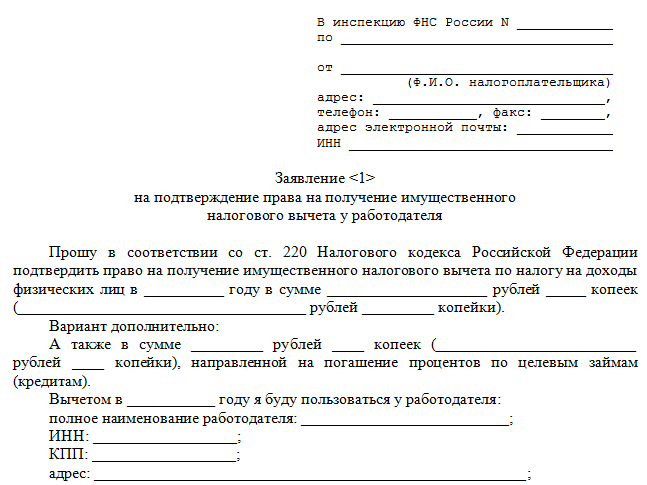

Заявление о предоставлении уведомления

Порядок действий будет следующий:

- Сначала прописываем полное наименование ФНС, где мы зарегистрированы. Именно туда мы должны подавать документы. Уточнить название можно на официальном сайте ФНС. Также эти сведения написаны в свидетельстве ИНН.

- После прописываем все сведения о себе. Сюда входит: ФИО, ИНН, дата рождения.

- Обязательно указываем паспортные данные, чтобы вас не перепутали с однофамильцем.

- Тут же прописываем адрес регистрации, телефон. По этим контактам налоговые органы с вами свяжутся, если будет необходимо.

- Обязательно вписываем название документа в центр листа. Пишем, что это не просто заявление, а расшифровываем его суть, что вам нужно подтверждение права на имущественный вычет.

- В теле заявления пишем, в связи с чем у вас возникло данное право, на какую сумму вычета и за какой период вы рассчитываете ее получить. Сумму указываем без копеек в виде цифр и прописываем словами.

- Далее прописываем сведения о работодателе, у которого вы планируете получать доход. Здесь надо указать его юридическое наименование, ИНН, КПП. А также официальный адрес.

- К заявлению будут прилагаться обязательные документы, подтверждающие это право, поэтому прописываем поштучно весь перечень документов.

- В завершении ставим дату, подпись, расшифровку.

После подачи всех бумаг сотрудники налоговых органов должны проверить их в течение 30 дней и предоставить письменное уведомление. Далее на основании него мы будем требовать положенные нам денежные средства у работодателя.

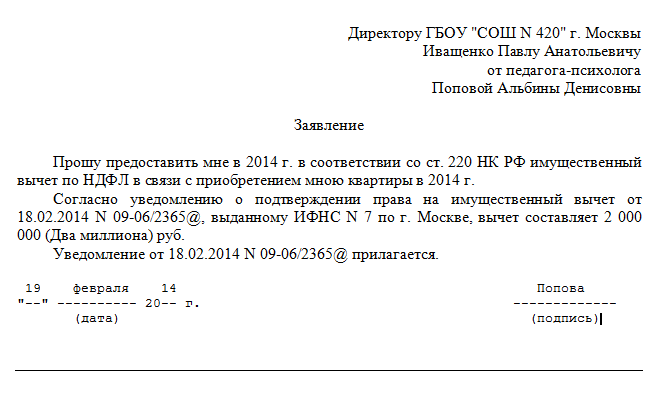

Заявление работодателю

Оно также заполняется в свободном формате, однако многие компании имеют свою форму внутренних документов. На них, как правило, уже есть готовые строки, куда надо ввести определенные данные.

Порядок составления этого документа будет следующий:

- Указываем должность и ФИО руководителя. Кому необходимо подавать такое заявление надо уточнить в своей компании.

- Пишем свою должность и ФИО, если штат сотрудников большой, рекомендую также написать свои паспортные данные и номер телефона для связи.

- Название документа вписываем в центре заявления.

- Под названием переходит к сути документа. Здесь вы должны сослаться на то, что имеете право на имущественный вычет, которое закреплено статьей 220 НК в размере конкретной суммы (равной затраченным расходам в пределах 2 миллионов рублей), а также в размере переплаченных по ипотечному кредиту процентах (в пределах 1 миллиона рублей) в связи с приобретением вами недвижимости в конкретном году.

- Ниже переписываем реквизиты уведомления из налоговых органов, которое подтверждает данное право.

- Указываем, с какого месяца вы желаете получать этот вычет (с текущего или следующего).

- Перечень документов будет состоять только из оригинала этого уведомления. Указываем, что оно прилагается.

- Завершаем датой, подписью и расшифровкой.

После получения заявления с уведомлением бухгалтерия работодателя должна самостоятельно рассчитывать полагающийся вычет и выплачивать вам вашу заработную плату в полном объеме без вычета налогов.

Пакет документов для оформления вычета

Особое внимание следует уделить подготовке необходимых документов. При допущении ошибок сроки рассмотрения поданного заявления существенно увеличиваются

В том или другом случае нужно представить нижеприведенные справки документы:

- В любом из случаев следует провести заполнение декларации, составленной по форме 3-НДФЛ. При этом, следует подавать только оригинал составленного документа. При составлении декларации нужно соблюдать определенные правила. Этот документ является одним из основных, на основании которого проводится вычисление величины выплаты. Для ее заполнения можно скачать и распечатать установленную форму.

- Требуется паспорт налогоплательщика, а также другой документ, который может использоваться для удостоверения личности. При этом, копии нужных страниц, а именно основная информация и страницы с пропиской, должны иметь нотариальное заверение.

- Справка, отражающая доходы. Она должна быть оформлена в формате 2-НДФЛ. Ее можно получить у работодателя, в налоговый орган подается оригинал. Стоит отметить, что если за рассматриваемый срок было сменено несколько мест официальной работы, понадобятся справки со всех. Работодатель обязан провести выдачу справки по требованию бывшего работника или сотрудника.

- Заявление, которое содержит обращение с просьбой возврата налога. Для этого проводится указание реквизитов счета, на который должны поступить деньги.

- Договор, подтверждающий заключение соглашения о продаже недвижимости за установленную сумму, участия в долевом строительстве. Подавать следует заверенные копии договора. Подобный договор должен быть уже исполнен, другими словами, он не предусматривает частичную выплату стоимости квартиры или дома. Примером можно назвать предоставление залога по подобному договору, поэтапные выплаты денег. Однако, если договор был создан подобным образом, владелец должен оформить право собственности.

- Платежные документы, которые зачастую представлены квитанциями об оплате, платежными поручениями. В ИФНС подаются также заверенные копии подобных документов.

- Свидетельство о проведении регистрации, которая заключается в подтверждении права собственности. Как и в предыдущем случае, оригинал не нужен, достаточно копии. Если жилая недвижимость была приобретена при долевом участии, то копию подобного документа представлять необязательно.

- Составленный акт передачи жилой недвижимости. Заверенная копия необходима в случае покупки жилой недвижимости при долевом участии. Если площадь в многоэтажном доме или частный дом приобретаются по договору купли-продажи представлять акт не нужно.

Рассматриваемый список документов – основной. Существуют ситуации, при которой есть необходимость представить другие справки и информацию для получения одобрительного решения вычисления НДФЛ.

При приобретении недвижимости в кредит понадобится:

- Составленный договор и с банком о кредитовании.

- Справка, отображающая величину уплачиваемых процентов по заключенному договору за год. Представляется оригинал подобной справки.

Особые случаи определяют необходимость предоставления документов, которые подтверждают факт уплаты кредита, к примеру, платежных чеков.

Если недвижимость приобреталась супругами на момент законного брака дополнительно нужно представить:

- Заявление, которое позволяет провести определение долей. Только оригинал подобного заявления будет рассматриваться в налоговой.

- Заверенная копия свидетельства о браке.

Если в семье есть несовершеннолетний ребенок также нужно представить нижеприведенные документы:

- Копия, нотариально заверенная, свидетельства о рождении.

- Решение об определении долей собственников.

Если проводится самостоятельное строительство дома:

- Расходные документы, которые подтверждают покупку строительных материалов зачастую это чеки.

- Договор найма людей для проведения ремонтных отделочных работ.

Кроме вышеприведенных нюансов, следует обратить внимание на необходимость указания номера ИНН в составленной декларации, а также реквизиты счета, на который будут проведены перечисления