Кредитные карты

Содержание:

- Нужно ли нотариально заверить карточку с образцами подписей

- 5 место. Цифровая карта (Сбербанк) — Visa

- Карточка с образцами подписей и оттиска печати: где взять?

- Как происходит расчет: механизм

- Для чего нужна дебетовая карта?

- Тенденции-2021

- Деление карт по территории использования

- Виды дебетовых карт

- Какие бывают банковские карты по принадлежности средств

- Карточка подписей для казначейства

- Помощник

- Топ-5 дебетовых карт

- Получение банковской карты и её активация

Нужно ли нотариально заверить карточку с образцами подписей

П. 7.9-7.10.4 Инструкции № 153-И сообщают о заверении подписей карточек следующее:

- подлинность подписей может быть засвидетельствована нотариусом – при желании клиента;

- в противном случае подлинность подтверждается сотрудниками банка, которые устанавливают личности подписантов, проверяют их полномочия. Затем в присутствии банковских работников в карточке проставляются собственноручные подписи.

Число подписей в карточке:

- для организации – минимум две, если иное не определено соглашением между банком и юрлицом. Одна из подписей должна принадлежать руководителю, вторая – иному работнику (не обязательно главному бухгалтеру);

- для ИП обязательна одна подпись (самого предпринимателя), но разрешается добавить еще одну – уполномоченного лица.

Понятия первой и второй подписи не применяются, т.к. предыдущая Инструкция Банка России от 14.09.2006 № 28-И, действовавшая до актуальной и использовавшая данные термины, утратила силу с 01.07.2014. При этом согласно п. 12.2 Инструкции № 153-И переоформление старых карточек не требовалось, несмотря на указание очередности подписей.

5 место. Цифровая карта (Сбербанк) — Visa

5 место

Это крупнейший банк в стране и самый популярный у населения. Его офисы и банкоматы есть в каждом городе. Как и предложение от Яндекс.Денег, карта Сбербанка является полноценной платежной картой, привязанной к имени кошелька. Ее можно привязать к смартфону с поддержкой NFC для оплаты в офлайн-магазинах.

Условия

Виртуальная карта Сбербанка выпускается и обслуживается бесплатно.

Использование

С помощью смартфона с NFC можно использовать карту и в офлайне.

Бонусы

Бонусы за покупки не предусмотрены.

Надежность

Крупнейший и самый надежный банк в стране.

Доступность

Оформить карту может любой клиент Сбербанка.

- Тип карты дебетовая

- Требования для оформления аккаунт в Сбербанк Онлайн

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в банкоматах и кассах Сбербанка, переводом с другой карты

- Бонусы за покупки баллы Спасибо — от 0,5% за все покупки и до 20% у партнеров в зависимости от статуса в системе, можно тратить у партнеров или выводить на счет

- Дополнительные возможности поддержка Apple Pay, Samsung Pay, Google Pay и SberPay

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Бесплатный выпуск и обслуживание

- Поддержка платежных приложений для смартфонов

- Бонусы от партнеров при активном использовании

- Можно оформить с 14 лет

Недостатки

Только для действующих клиентов Сбербанка

Подробнее

Карточка с образцами подписей и оттиска печати: где взять?

Карточка образцов подписей и печати (далее по тексту также – КОП) должна быть представлена в кредитную организацию при открытии счета, депозита, получении кредита или оформлении некоторых других банковских услуг юрлицом.

В дальнейшем этот документ будет использован как эталон для сравнения подписей уполномоченных лиц клиента и оттиска печати организации (при наличии) на передаваемых в кредитную организацию документах.

Обратите внимание! Клиент может оформить КОП непосредственно в банке, в который он обратился за услугой, так и представить копию карточки из другого банка, заверенную уполномоченным работником последнего. Также клиент может представить КОП, удостоверенную нотариально

Если клиент решает оформить КОП вне стен кредитного учреждения, он может скачать бланк из интернета или попросить форму в банке — бланки таких карточек изготавливаются клиентами или банками самостоятельно (п.7.4 Инструкции Банка России от 30.05.2014 №153-И, актуальной на 2021 год (далее по тексту — Инструкция № 153-И)).

Важно! Бюджетные организации не открывают счетов в банках. Обслуживание их лицевых счетов осуществляют уполномоченные государственные органы, например, подразделения Федерального казначейства (ч

1 ст. 220.1 Бюджетного кодекса РФ). Карточки образцов оформляются в таких учреждениях по особым правилам, и мы расскажем он них далее.

Вывод! Мы рассказали, где взять банковскую карточку с образцами подписей: изготовить непосредственно в банке или оформить самостоятельно (но требуется участие нотариуса для удостоверения подписей и печати). Кроме этого, в кредитную организацию может быть представлена надлежащим образом удостоверенная копия КОП из другого банка.

Если несколько расчетных счетов

Если клиент открывает несколько расчетных счетов в одном банке и распоряжаться всеми счетами будут одни и те же лица, ему будет достаточно оформить одну банковскую карточку.

Обратите внимание! Для открытия расчетных счетов в разных банках, отдельную карточку нужно будет оформить для каждого из них.

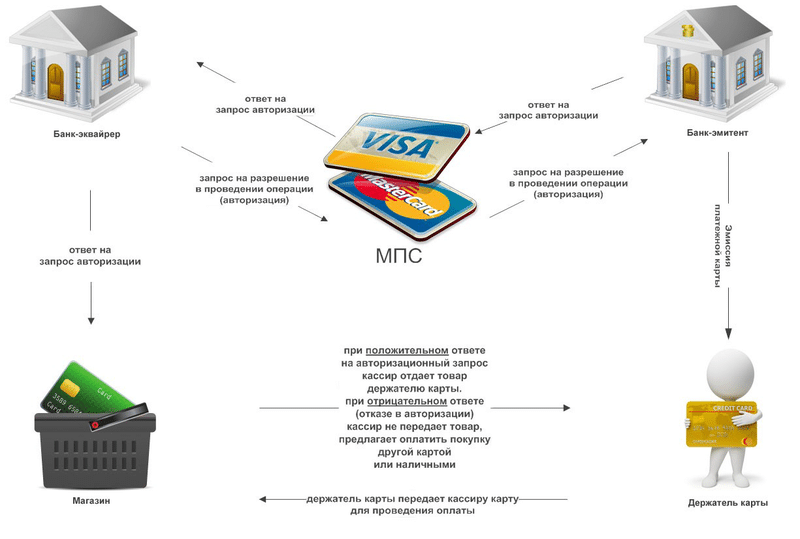

Как происходит расчет: механизм

Все мы довольно часто используем банковские платежные карты для оплаты товаров или услуг, но не все знают, как именно происходит механизм расчета между банком-эмитентом и продавцом.

Рассмотрим эту схему:

- При безналичном расчете, покупатель дает свою карту продавцу.

- Далее, продавец должен убедиться в ее подлинности и визуально определить не является ли она поддельной, только после этого пластик проходит через терминал посредством магнитной ленты или микрочипа. Терминал считывает информацию по номеру и отправляет ее в банк-эквайер (это та организация, которой принадлежит данное устройство). Автоматическая система обрабатывает информацию о держателе карты, лимитах на счете и выносит решение осуществить операцию или отказать.

- В случае положительного решения банк-эквайер принимает оплату и списывает со счета средства. Владельцу возвращается карта и чек, второй экземпляр которого остается у продавца.

- Далее, продавец передает отчет по безналичным операциям в банк-эквайер, а он, в свою очередь, переводит на расчетный счет организации деньги в сумме проведенных безналичных транзакций за день.

- После этого банк передает данные в процессинговый центр (подразделение, которое обеспечивает информационное взаимодействие между участниками расчетов, то есть банками). Он обрабатывает информацию по транзакциям и рассылает ее в банки для проведения взаиморасчетов.

- Банк-эмитент расплачивается с банком-эквайером самостоятельно.

Как происходит расчет с помощью банковской карты: схема

Как происходит расчет с помощью банковской карты: схема

В общем, что такое платежная карта? Это средство безналичного расчета, которое позволяет своему владельцу совершать любые расчетные операции без привлечения наличных средств. На данный момент наиболее востребованы кредитки, то есть карты с кредитным лимитом. Они в первую очередь являются запасным кошельком для своего владельца, а также позволяют пользоваться заемными средствами в течение льготного периода без процентов.

https://youtube.com/watch?v=njL4gGFB19w

Для чего нужна дебетовая карта?

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

- получения заработной платы, пенсий, пособий, стипендий;

- снятия наличных денег;

- перевода средств с одного счета на другой;

- хранения и накопления денежных средств.

Преимущества:

- Компактность. Нет необходимости иметь при себе наличные деньги, которые занимают много места в кошельке или карманах.

- Экономия времени. При оплате товаров и услуг вы не тратите минуты на поиск необходимой суммы и ожидание сдачи.

- Оперативность. Возможность получить деньги в любое время и там, где удобно.

- Круглосуточное обслуживание. Доступ к деньгам 24 часа и 7 дней в неделю.

- Надежность и безопасность. Можно не беспокоиться о сохранности крупной суммы. Если потеряли или украли карту, один звонок на горячую линию банка ее заблокирует.

- Страхование. Каждый владелец является участником государственной системы страхования. Это означает, что в случае отзыва у банка лицензии все деньги (до 1,4 млн. рублей) будут возвращены в полном объеме.

- Многофункциональность. Не выходя из дома, вы оплачиваете товары и услуги, покупаете валюту, переводите деньги с одного счета на другой.

- Возможность накопления. Банки часто предлагают начисление процентов на остаток счета. Это очень удобно, если вы хотите накопить определенную сумму на счете и защититься от инфляции.

- Приятные бонусы. Банки разрабатывают различные программы лояльности. Среди них онлайн-обслуживание, пакеты услуг, бесплатный доступ к СМС-банкингу, беспроцентный льготный период при пользовании овердрафтом. Одним из инструментов повышения лояльности является кэшбэк – это возмещение части затраченных на покупку средств.

В моих отдельных статьях вы можете подробнее почитать о дебетовых картах:

- Сбербанк,

- Альфабанк,

- банк Тинькофф,

- ВТБ 24.

- Самые лучшие дебетовые карты 2020 года.

- Дебетовые карты с процентом на остаток.

Тенденции-2021

По итогам 2020 года количество выпущенных банками пластиковых карт превысило 19,2 млн, в то время как за весь период количество выданных всеми банками карт составляет 300 млн. В период пандемии россияне сокращали количество контактов с бумажными деньгами. Это привело к активному росту платежей по картам, а развитие электронной торговли и цифровизация отрасли дополнительно популяризирует безналичные и бесконтактные формы оплат. По прогнозам ЦБ, доля выпуска пластиковых карт продолжит расти, в том числе за счет развития бесконтактных платежных технологий и сервисов, таких как Система быстрых платежей, виртуальные карты, оплата по QR.

Трендом в России становится отказ от пластиковых банковских карт в пользу цифровых. Так, в 2023 году Сбербанк планирует эмитировать до 50% всех выпускаемых карт исключительно в цифровом формате. Виртуальная банковская карта – то же самое, что и обычная дебетовая, только хранится не на пластиковом носителе, а в мобильном приложении. Цифровые карты привлекательны тем, что их обслуживание, как правило, является бесплатным, а для выпуска нет необходимости посещать банк: оформить и активировать карту можно в приложении банка.

Но являются ли виртуальные карты более безопасными и стоит ли ожидать полный отказ от пластиковых карт в России? Пока это спорный вопрос. С одной стороны, такую карту сложнее украсть или скопировать ее данные, с другой – технологии взлома виртуальных систем развиваются так же быстро, как и технологии защиты. Банковской отрасли только предстоит завоевать доверие клиентов к цифровым продуктам.

Шаг 1: Выбираем банк

Главный принцип дебетовой карты заключается в том, что с ее помощью можно распоряжаться денежными средствами, которые уже лежат на ваших счетах в банке. Поэтому, если вы решили оформить дебетовую карту, первым шагом должен быть выбор надежного банка, чтобы в случае проблем с финансовой организацией не потерять личные средства. По каким критериям выбирать банк:

Шаг 2: Выбираем карту

При выборе дебетовой карты, в первую очередь, рекомендуем обратить внимание на ее оснащенность: наличие магнитной полосы, микрочипа и системы бесконтактной оплаты PayPass – всё это позволит безопасно совершать покупки. К дополнительным критериям можно отнести:

Предоставляемые услуги (SMS-оповещение, 3DS, бесконтактная оплата картой и мобильным устройством);

Возможность моментальных переводов с карты на карту или по номеру телефона без комиссии (Р2Р, СБП);

Срок изготовления карты и размер комиссии за выпуск и обслуживание

Сравнивайте предложения банков и подбирайте для себя оптимальный тариф, обратите внимание на размер снятия наличных денежных средств и комиссию за снятие;

Наличие овердрафта, который позволяет уходить в минус, расходуя деньги банка, если не хватило личных средств. Такая опция является одним из видов кредитования и на потраченную сумму начисляются проценты, поэтому рекомендуем внимательно изучить условия.

Бонусные программы в виде кэшбэка и процентов на остаток по счету

Банки заинтересованы, чтобы клиент как можно дольше хранил деньги на банковском счете. Проанализируйте предложения банков, свои доходы, расходы по местам и типам покупок, после чего определите для себя дебетовую карту с наиболее привлекательными условиями.

Шаг 3: Выбираем платежную систему

Наиболее крупными международными платежными системами являются Visa и MasterСard. Картами этих систем можно пользоваться не только в России, но и за рубежом. Кроме того, к ним можно привязать сразу несколько счетов в разной валюте и использовать в путешествиях.

Локальные системы полностью автономны и работают на ограниченной территории. Примером является российская национальная платежная система МИР. Согласно Федеральному закону от 01.05.2017 N 88-ФЗ, пенсии, социальные пособия, стипендии, зарплаты бюджетникам и военным должны перечислять только на карту платежной системы МИР.

Деление карт по территории использования

До сих пор речь шла только о делении карт по владельцам средств, которыми могут быть сам держатель пластика, банк либо третье лицо, купившее предоплаченную карточку. Однако выбором кредитной или дебетовой карты дело не ограничивается – вам нужно также определить, на какой территории необходимо использование пластика. По этому признаку карты делятся на:

- Внутрибанковские – то есть те, которые можно обналичивать только в банкоматах эмитента. Такими, например, являются карты, которые некоторые банки выдают для обналичивания потребительского кредита.

- Локальные – карты, которые возможно использовать лишь на ограниченной территории (например, в стране, где она оформлена). Так, в России действует несколько локальных платежных систем, с которыми сотрудничают исключительно местные банки.

- Международные карты принадлежат к крупным платежным системам, и их можно обналичить в любой стране мира. Эти карты пригодятся путешественникам – их можно привязать к мультивалютному счету и вести расчеты в одной из нескольких валют;

- Виртуальные карты нужны для расчетов в Интернет-пространстве. Они не существуют в физическом виде, их невозможно использовать в банкомате или офлайн-магазине. Вместе с тем виртуальная карта — отличный платежный инструмент для безналичных расчетов, покупок в онлайне.

Виды дебетовых карт

Дебетовые карты классифицируют по ряду признаков:

- По платежным системам — Visa, MasterCard, Мир и др.

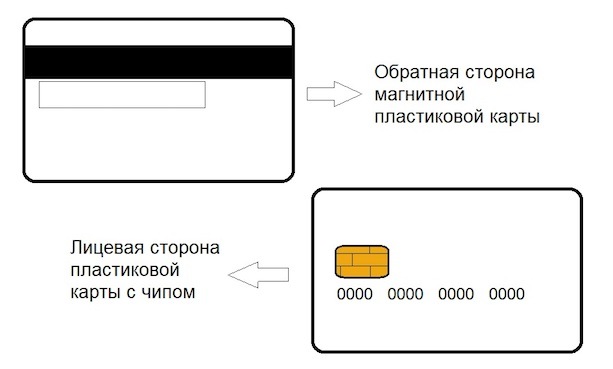

- По техническим параметрам защиты — с магнитной лентой, с чипом, комбинированные.

- По объему дополнительных услуг — электронные, стандартные, золотые, платиновые и др.

- По персонализации: именные и неименные (обезличенные).

Отличие состоит в стоимости годового обслуживания, комиссиях, объеме предоставляемых услуг, степени защищенности и бонусах.

Если вы планируете использовать карту за границей, то стоит позаботиться о том, чтобы она принадлежала к одной из международных платежных систем. Например, Visa или MasterCard. Базовой валютой Visa является доллар, а MasterCard – евро. Заказывая себе пластиковую карту, подумайте, в какой стране мира вы будете ею расплачиваться, чтобы избежать списания курсовой разницы.

Платежные средства банка имеют разный уровень защиты. Магнитная лента часто стирается, легко копируется мошенниками и требует времени для считывания информации при оплате. В современные карточки вставляется специальный чип, который содержит полную информацию о владельце и состоянии его счета. Его сложнее подделать или скопировать, а скорость считывания данных платежными терминалами выше.

Именные карты выпускаются с рельефной надписью имени и фамилии владельца. Широкое распространение получили неименные (без имени владельца на пластике). Главное их преимущество – это быстрое оформление (несколько минут). По степени защиты они ни в чем не уступают именным. Но имеют ограниченный функционал: введение пин-кода, сложности при онлайн-покупках, нельзя расплачиваться за границей.

Некоторые карточки оснащены технологией бесконтактного платежа PayPass. Она создана для ускорения и упрощения расчетов. Не требуется подписи владельца и ввода пин-кода (при покупке до 1 000 руб.) Достаточно поднести карту к устройству, считывание происходит мгновенно.

Также карты могут быть с дополнительными привилегиями для владельца. Например, бесплатный медицинский полис, дополнительная страховка от мошенников, бесплатный СМС-банкинг, скидки и бонусы при покупках. Годовое обслуживание их значительно дороже, чем стандартных карт.

Какие бывают банковские карты по принадлежности средств

По принадлежности денежных средств пластиковые карты подразделяются на следующие категории:

Дебетовые

Банковские карты бывают дебетовые. По-другому такая карта называется расчетной. С дебетовой карточкой вы сможете проводить операции с той суммой, которая есть на счете. Причем это будут личные деньги держателя карты. На карте может быть установлен уровень неснижаемого остатка. То есть когда баланс станет минимальным, пользоваться ей вы не сможете, пока не пополните. Кроме того, на остаток денежных средств могут начисляться проценты. В целом расчетная карта является аналогом бумажных денег, с ее помощью можно оплачивать покупки в онлайн-магазинах. В нашей стране больше всего выпускается именно дебетовых карточек.

Овердрафтовая карта

Бывают также банковские карты овердрафтовые. Это улучшенная версия дебетовой. Главное отличие заключается в том, что имея карточку с разрешенным овердрафтом, вы можете потратить денежных средств больше, чем есть у вас на счете. Это становится возможным благодаря кредиту, который сразу же откроется на карточке, если для совершения операции вам потребуется большая сумма, чем остаток.

Величина овердрафта зафиксирована и указывается в договоре, когда вы открываете банковскую карту. Овердрафтовая карта обычно привязывается к зарплатному счету. Поэтому кредит, который вам выдается, будет погашен сразу же, как только вам переведут зарплату. Более того, с карточки могут осуществляться автоматические платежи, даже если баланс нулевой. Это тоже считается кредитом.

Проценты за предоставленный кредит будут начисляться с того времени, когда был превышен лимит своих денежных средств и до того момента, как на счет поступит требуемая сумма (учитывая комиссию)

Обратите внимание, что процентная ставка овердрафтовой карты больше, чем по стандартному кредиту

Кредитные

Зная, какие бывают банковские карты, вы обязательно захотите оформить кредитку. Если у вас есть такая карта, то вы можете оплачивать покупки, используя заемные деньги. Фактически такая карта аналогична кредиту. Но есть существенные отличия. Так, кредитку вы используете тогда, когда вам это становится необходимым, а комиссия будет начисляться только на израсходованную сумму.

Кредитка многоразовая: как только вы погасите кредит, то можете продолжать пользоваться карточкой. Кстати, за то время, пока вы не пользуетесь кредитом, а на карте нет задолженности, с вас не будут брать проценты. Бывают исключения, к примеру, оплата таких услуг, как мобильный банк.

Размер выдаваемых кредитных средств устанавливается также, как и при получении простого кредита. Следующее отличие кредитки — наличие положительного остатка не требуется. Например, на карточку были внесены средства больше требуемой суммы. Они могут быть израсходованы только на погашение займа после его использования в последующем. Срок, когда будут списаны эти средства, оговаривается в договоре.

Комиссия по кредитке будет меньше по сравнению с овердрафтовой карточкой, но больше, чем в простом кредите.

Еще один плюс использования кредитки — льготный период, во время этого времени не происходит начисление процентов. Каждый банк сам устанавливает этот льготный период, обычно это 50–60 дней.

Обратите внимание! Выгоднее использовать кредитку для того, чтобы рассчитываться за покупки. Если же вы захотите снять наличные средства в банкомате, бывает комиссия за снятие 3–5 %

Предоплаченные

Какие еще бывают банковские карты? Предоплаченные пластиковые карточки. Когда вы приобретаете такой банковский продукт, на ней уже есть денежные средства. Денежные операции производятся от лица банка-эмитента. Используя предоплаченную карточку, вы можете производить оплату точно так же, как и с помощью дебетовой карты.

Банковская организация, которая предоставила вам предоплаченную карту, имеет право ограничить ее использование, к примеру:

— карта выпускается на небольшой срок, по завершении которого не получится использовать ее или перевыпустить;

— если карта будет потеряна или завершится срок ее использования, вернуть деньги, которые остались на ней, нельзя;

— снимать с карточки средства также не получится;

— пополнение карточки невозможно.

Когда на предоплаченной карточке находится менее 15 тыс. руб., не нужно проходить идентификацию.

Какие бывают виды банковских предоплаченных карт? Прежде всего, это подарочная карточка.

Карточка подписей для казначейства

Мы уже упоминали, что карточка образцов подписей в казначействе оформляется по другим правилам, отличным от установленных Инструкцией № 153-И.

Карточка образцов подписей должна быть оформлена согласно приложению № 2 к Порядку, утв. приказом Федерального казначейства от 17.10.2016 №21н (далее — Приказ № 21н).

В карточке должны быть проставлены образцы подписей должностных лиц, обладающих правом подписи при совершении операций по лицевым счетам бюджетного учреждения.

Обратите внимание! В отношении лиц, имеющих лицевые счета в казначействе, сохранены такие понятия, как первая и вторая подпись. Приказ № 21н строго регламентирует, кто должен подписывать КОП со стороны клиента: руководитель и главный бухгалтер (п

18 упомянутого приказа)

Приказ № 21н строго регламентирует, кто должен подписывать КОП со стороны клиента: руководитель и главный бухгалтер (п. 18 упомянутого приказа).

Удостоверяются подписи в такой карточке уполномоченным лицом вышестоящей бюджетной организации. Также проставляется отметка со стороны казначейства — о приеме образцов подписей.

***

Итак, карточка образцов подписей и печати юрлица предоставляется в кредитную организацию при оформлении юрлицом договора на большинство банковских продуктов. Собственноручные подписи лиц в такой карточке удостоверяются уполномоченным банковским сотрудником или нотариусом. Такая карточка для бюджетных учреждений оформляется по иным правилам, отличным от установленным Инструкцией № 153-И.

Пробный бесплатный доступ к системе на 2 дня.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Получение банковской карты и её активация

После подачи и одобрения заявления на оформление банковской карты (решение о выдаче кредитки может затянуться на срок до недели) именной «пластик» вы получите на руки в течение 3-14 дней. Менеджер-консультант заранее предупредит вас о необходимости подойти в банк, чтобы забрать и активировать карту.

Кредитные карты, чаще всего активируются после первой операции по обналичиванию средств в банкомате, а дебетовые наоборот – после внесения определённой суммы денег на счёт. Но возможна активация «пластика» без денежной транзакции – при удалённом участии банка: например, в телефонном режиме.

Срок годности банковских карт колеблется в пределах 1-4 лет: для кредиток его продолжительность, чаще всего составляет 24-36 месяцев, для дебетового «пластика» – 4 года.