Договор займа между физлицами

Содержание:

- Особенности создания расписки

- Письменная форма договора: можно ли ограничиться распиской?

- Рекомендации по составлению договора

- Какой займ считается беспроцентным

- Понятие и характеристика договора займа, особенности заключения договора займа денег и вещей

- ДОГОВОР ЗАЙМА

- Обязательно ли присутствие нотариуса

- Составление графика платежей

- Заем от участника: риск переквалификации договора

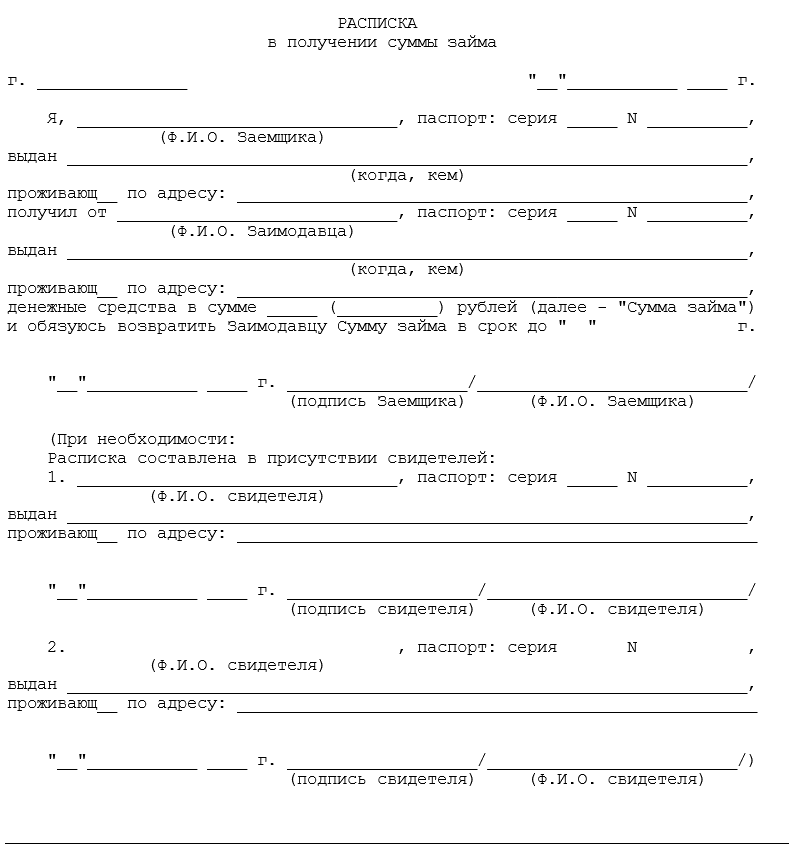

Особенности создания расписки

В процессе составления договора займа важно составить расписку. Она является значимым документом, поэтому необходимо знать, как правильно ее оформить, чтобы она обладала юридической силой и могла использоваться каждой стороной в качестве доказательства своей правоты при возникновении каких-либо разногласий

Расписка составляется сразу при формировании договора займа. Она должна формироваться в соответствии с правилами оформления, поскольку от этого зависит, можно ли будет в будущем с ее помощью вернуть заемные средства. Расписка эффективно используется в суде, служа доказательством того, что денежные средства по договору действительно передавались заемщику, поэтому он обязан вернуть их в полном размере, а также с начисленными процентами согласно условиям договора.

Каковы требования к расписке

Писать расписку о займе денег надо в соответствии с определенными требованиями и правилами, чтобы она обладала юридической силой, поэтому учитываются следующие моменты:

- указывается место, где составлялся документ, адрес должен быть достоверным и точным;

- прописываются Ф.И.О каждого человека, участвующего в сделке, причем это относится как к заимодавецу, так и заемщику, а указываются сведения без каких-либо сокращений, и они должны полностью соответствовать тем данным, которые имеются в паспортах граждан;

- пишется полная сумма займа, передаваемая от одного лица другому, а также желательно дублировать цифры прописанными словами, чтобы не допустить подделки;

- прописывается дата, когда денежные средства были переданы заемщику;

- в конце данного документа заемщик ставит свою подпись, полностью соответствующую подписи в паспорте;

- если делается расписка на компьютере, то внизу текста заемщик должен от руки написать свои Ф.И.О. и расписаться.

Составлять расписку несложно, причем дополнительно стороны могут прийти к соглашению о внесении в этот документ дополнительных требований, к которым относятся:

- Точная дата, до которой должны полностью возвращаться денежные средства. При этом может указываться возможность возвращать деньги частичными платежами или же полной суммой в конце установленного срока. Желательно указывать точную дату, чтобы избежать путаницы. Если в расписке отсутствует такая дата, то возвратить деньги заемщик должен в течение 30 дней после того, как заимодавец потребует их.

- Размер начисляемых процентов за использование заемных средств. Как правило, определяется ежемесячная ставка, но допускается назначить ставку за любой период.

- Указываются штраф или пени в случае, если заемщик нарушает основные требования договора, в результате чего не уплачивает в установленный срок денежные средства. Штраф является фиксированной суммой, а пеня рассчитывается в зависимости от выбранного процента.

Как возвращаются деньги с помощью расписки

Если оформляется этот документ, то важно заранее разобраться в том, как по нему возвращаются деньги, выданные в долг. Если между двумя сторонами имеются доверительные отношения, то обычно никаких проблем не возникает

Если же они являются посторонними людьми друг для друга, то нередко образовываются сложности с возвратом средств. Например, заемщик может потерять работу или заболеть, но заимодавец все равно требует назад долг.

Если заемщик не возвращает деньги в соответствии с данными, имеющимися в договоре и расписке, то заимодавец имеет право обратиться в суд для принудительного взыскания. Если все документы являются официальными и правильно составленными, никаких сложностей в суде не возникает, поэтому принимается положительное для кредитора решение. Начинается исполнительное производство, в соответствии с которым судебные приставы имеют право пользоваться разными методами, способствующими возвращению долга.

Таким образом, при передаче денежных средств взаймы физлицу или юрлицу составляется договор займа. Наряду с ним следует сделать расписку, выступающую доказательством передачи денег. Данные документы должны составляться только в соответствии с определенными правилами и требованиями, поскольку только тогда будут иметь юридическую силу, поэтому смогут применяться в суде кредитором. Лучше всего заверять их нотариально, так как в этом случае, если одна из сторон будет нарушать пункты договора, другая имеет право обратиться в суд, где в качестве доказательств будут выступать договор и расписка.

Письменная форма договора: можно ли ограничиться распиской?

Обмениваться с контрагентами юридически значимой «первичкой» через интернет

Например, суды не признают в качестве подтверждения заключения договора займа бухгалтерские документы должника (в т.ч. расшифровку соответствующих строк бухгалтерского баланса). Обоснование — такие документы не содержат указания на заемный характер отношений между конкретными лицами (постановления ФАС Северо-Западного округа от 21.10.09 по делу № А13-1829/2009 и ФАС Центрального округа от 12.02.13 по делу № А35-11432/2010). Также нельзя использовать акт сверки взаиморасчетов. По мнению судов, этот документ не подтверждает наличие заемных отношений между сторонами, несмотря на то, что он содержит их подписи (постановление ФАС Московского округа от 28.12.09 № КГ-А40/13537-09 по делу № А40-43264/09-47-267, определение ВАС РФ от 02.02.12 № ВАС-214/12 по делу № А41-45367/10).

Но даже при правильном оформлении расписки (иного документа) все равно могут быть проблемы с подтверждением займа. Например, это может случиться, если сумма займа крупная и при этом нет сведений, подтверждающих фактическое наличие у займодавца этой суммы (например, сведений о том, что он снял денежные средства с банковского счета или указал сумму займа в налоговой декларации). В такой ситуации даже верно составленная расписка не будет стопроцентным подтверждением заключения договора займа (определение Верховного суда РФ от 02.10.09 № 50-В09-7). При этом заметим, что доказать возможность выдачи займа в такой сумме обязан именно займодавец, иначе он не сможет получить свои деньги обратно (постановление Арбитражного суда Дальневосточного округа от 09.06.18 № Ф03-2065/2018 по делу № А51-3905/2017). Также отметим, что критериев «крупности» суммы займа не установлено. Поэтому данный вопрос суд каждый раз решает с учетом конкретных обстоятельств дела. В частности, в приведенных выше судебных решениях крупными признавались займы в 10 млн. рублей и в 700 тыс. рублей.

Как видим, для подтверждения заемных отношений довольно опасно не заключать договор займа в виде единого документа, подписанного сторонами, а ограничиться только распиской. Причем риск возникает не только у займодавца, который может столкнуться со сложностями при возврате суммы займа. Проблемы могут возникнуть и у заемщика. Как известно, в налоговом учете полученные по договору займа суммы не включаются в доходы (подп. 10 п. 1 ст. НК РФ). Однако если суд при рассмотрении возникшего спора укажет, что не имеется оснований для признания отношений между сторонами заемными, то придется включить поступившую сумму займа в доходы.

Рекомендации по составлению договора

Очень поможет при заключении договора денежного займа между физическими лицами образец: он наглядно продемонстрирует важные разделы и реквизиты документа. Кроме того, необходимо разобраться с некоторыми правовыми аспектами оформления, терминологией и правилами составления.

- Передающая сторона называется «займодавец», а принимающая – «заёмщик». На последнего по данному договору возлагается обязанность возвращения взятых денег или средств в установленный срок и в оговоренном объёме.

- Договор составляется между двумя физлицами, их персональные данные указываются в документе. Участники могут быть гражданами одной страны или разных. Ни один из них не должен быть юрлицом (для организаций, занимающихся займами, есть отдельный закон, им нужна лицензия и т.п.).

- Документ составляется обычно в письменном виде. Можно заключить его в присутствии свидетелей. По желанию сторон можно заверить у нотариуса, хотя законом данное требование не установлено, но в то же время это повысит официальный статус документа.

- Договор составляется в двух экземплярах — по одному для каждой стороны-участницы.

- В законную силу документ вступает с момента передачи денег (имущества, оборудования), факт его подтверждения следует описать в одном из пунктов (передача наличности при свидетеле, по расписке, безналичный перевод и т.п.).

-

Договор должен составляться максимально подробно, в нем необходимо закрепить все соглашения сторон. Необходимо избегать возможности двоякого толкования условий договора. Использование сокращений в тексте не рекомендуется.

-

В договоре должно быть указано место его составления (город, поселок, село и др.). Местом составления договора займа является тот населенный пункт, где стороны его подписали.

-

В договоре займа должна быть указана дата его составления. Дата указывается по местному времени в момент подписания договора.

-

В договоре указываются полностью фамилии, имена и отчества сторон (займодавца и заемщика), другие данные, которые позволят избежать путаницы с полными тезками, у которых будут совпадать полностью эти данные. Можно указать паспортные данные или дату и место рождения сторон договора.

-

При заполнении договора лучше использовать паспорта гражданина, поскольку на слух можно неправильно указать личные данные одной из сторон, это позволит избежать мошеннических действий, увидеть подпись заемщика.

-

Денежная сумма, подлежащая передаче по договору займа, указывается цифрами и прописью.

-

В договоре необходимо предусмотреть порядок передачи денежных средств в заем. Передача может быть подтверждена в самом договоре или при передаче оформляется отдельная расписка. Можно указать о передаче денег с отсрочкой.

-

Размер процентов по договору займа может быть указан в расчете на год, на месяц, за каждый день использования заемных денежных средств. Можно выразить размер процентов в конкретной денежной сумме.

-

Стороны должны предусмотреть порядок и сроки выплаты процентов за пользование займом. Проценты могут выплачиваться ежедневно, ежемесячно, ежегодно. Можно предусмотреть выплату всех процентов одновременно с выплатой основного долга или установить иной порядок оплаты.

-

Стороны должны предусмотреть срок возврата долга по договору займа. Этот срок может указывать на конкретную дату или на наступление определенного события. Если срок возврата не определен, договор займа считается бессрочным, займодавец вправе потребовать возврата долга в любое время, заемщик должен вернуть его в течение 30 дней после получения такого требования.

-

В договоре необходимо указать порядок возврата денег. Деньги могут быть возвращены наличным или безналичным способом.

-

В договоре займа можно предусмотреть ответственность заемщика за нарушение сроков выплаты долга. Неустойка может быть определена в процентах за каждый день (месяц, неделю, год) просрочки или определена в конкретной сумме.

-

В договор займа можно включить и другие условия по соглашению сторон. Если эти дополнительные условия противоречат закону, они применяться не будут.

-

Договор займа составляется в 2 экземплярах, для каждой стороны свой.

-

В конце договора каждая из сторон должна поставить свою подпись и расшифровку (указать фамилию, имя и отчество). Если сам договор можно составить в печатном виде, то подписи и полную их расшифровку нужно проставить каждому собственноручно, что поможет на случай оспаривания сторонами подлинности своей подписи.

Какой займ считается беспроцентным

Российское законодательство рассматривает все договора займов как возмездные соглашения, т. е. по таким сделкам предусматривается получение заимодавцем экономической выгоды.

На первый взгляд такая позиция может показаться странной: люди каждый день одалживают друг другу большие (или не очень) суммы, но не получают с этого никакого дохода.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 110-43-85 (Москва)

+7 (812) 317-60-09 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Как же тогда можно охарактеризовать договор, в котором о процентах ничего не говорится? Оказывается, такое соглашение также считается возмездным, т. е. по нему заимодатель может получить материальную выгоду в виде начисленных процентов.

Чтобы понять, что представляет собой безвозмездный заем, можно обратиться к Гражданскому кодексу Российской Федерации (а именно – к статье 809-ой).

В первом пункте статьи 809 говорится: при отсутствии в соглашении условий о начислении процентов их размер рассчитывается по текущей ставке рефинансирования ЦБ.

Это означает, что заимодатель, не включивший в договор сведения о процентах по заему, имеет полное право требовать с должника начисленных за пользование займом процентов.

Данное правило имеет исключения:

- договор займа считается беспроцентным, если он заключен между физлицами на сумму не более пяти тысяч рублей, и не связан при этом с коммерческой деятельностью;

- заем считается беспроцентным, если заемщику передают вещи, определенные родовыми признаками.

Во всех остальных случаях договор заема квалифицируется как возмездный, даже если о процентах в нем ничего не сказано.

Как же тогда оформить безвозмездный договор? Все, что для этого нужно сделать – написать в документе, что заем является беспроцентным. И даже если предметом соглашения является довольно крупная сумма, с пометкой «беспроцентный» обычный договор превращается в безвозмездный.

Соглашение может быть обеспечено залоговым имуществом, в таком случае оформляется договор беспроцентного займа с залогом.

Можно также выделить такую разновидность соглашений, как договор беспроцентного займа с лимитом задолженности.

Такая сделка предусматривает многократное получение денег по одному договору в пределах установленного лимита (например, если заемщик по факту получил денег меньше, чем прописано в соглашении, договор считается заключенным только на выданную сумму).

Понятие и характеристика договора займа, особенности заключения договора займа денег и вещей

Договор займа — это соглашение, в соответствии с которым, заимодавец передает заемщику в собственность денежные средства либо предметы с родовыми признаками (заменимые вещи), а заемщик обязуется возвратить заимодавцу такую же сумму займа денег либо такое же количество и качество вещей родового признака.

Обратиться к адвокату по договору займа:

220052, г. Минск, ул. Гурского, 46, пом. 310 (станция метро Михалово)

тел.: +37529 776 12 35

Данное определение договора займа позволяет отграничить его от других договоров.

По договору мены одна вещь передается взамен другой вещи, которые должны между собой отличаться по роду либо качеству (бартер), иначе это было бы лишено смысла.

По договору аренды, пользования в качестве предмета выступает индивидуально-определенная вещь, в силу чего арендодатель получает от арендатора ту же вещь, которую передавал с учетом износа.

По договору купли-продажи, вещь предоставляется покупателю в собственность, который в свою очередь выплачивает продавцу определенную сумму денежных средств.

Указанные обстоятельства следует учитывать для того, чтобы при оформлении отношений между сторонами по договору его условия соответствовали намерениям сторон заключить договор займа, а не какой-либо иной договор (сделку): купли-продажи с рассрочкой, залога, обмена, возмещения морального вреда и материального ущерба и т.д.

Договор займа по белорусскому законодательству является реальным договором.

Это значит, что договор займа считается заключенным с момента фактической передачи и на сумму переданных денежных средств (вещей). В качестве примере можно привести две ситуации.

А) Стороны оформили письменный договор займа денежных средств, согласно которому А. обязался передать денежные средства в размере 100 долларов США, а Б. обязуется их вернуть до 11 февраля 2016 года.

Б) Стороны оформили письменный договор займа денежных средств, по которому О. передал 12 июня 2016 года 400 Евро, а К. обязуется вернуть полученные денежные средства в течение месяца после заявления соответствующего требования.

Если внимательно проанализировать данные два примера, то можно сделать вывод, что в первом случае А. еще не передавал денежных средств Б. и, следовательно, между ними договор займа не заключен, хотя соответствующий документ и был подписан. Во втором примере, в подписанном документе закреплен факт передачи денежных средств заимодавцем О. заемщику К., что письменно подтверждает факт заключения договора займа. Следовательно, у заемщика К. возникла обязанность денежные средства вернуть.

В судебной практике встречаются случаи, когда между сторонами подписан договор либо составлена расписка, в которой отражен факт передачи денег по договору займа, однако в действительности денежные средства не передавались. В таких случаях заемщик может оспорить договор займа по безденежности в порядке и на условиях, предусмотренных в статье 765 ГК РБ.

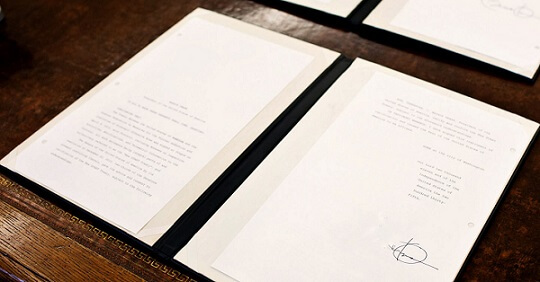

ДОГОВОР ЗАЙМА

денежных средствг.

«» 2021 г.

ЗаймодавецЗаемщикДоговор

- По Договору Заимодавец предоставляет Заемщику, процентный заем в размере рублей, а Заемщик обязуется возвратить указанную денежную сумму в обусловленный Договором срок.

- Процентная ставка по заемным денежным средствам, составляет – % за каждый календарный день пользования заемными денежными средствами. Оплата процентов осуществляется ежемесячно, в срок до числа каждого календарного месяца.

- Заемные денежные средства предоставляются Заемщику на срок до «»2021 года. По истечении срока выдачи займа, Заемщик обязуется возвратить переданные в собственность по настоящему Договору денежные средства, а также уплатить все полагаемые проценты. Надлежащим сроком окончательного расчета, является «»2021 года. Нарушение Заемщиком указанного срока, предоставляет безусловное право Заимодавца, истребовать уплату штрафа, в размере % от суммы общего долга (сумма займа и сумма процентов). При этом взыскание штрафа не освобождает виновную Сторону от исполнения возложенных обязательств.

- Стороны допускаю возможность досрочного возращения займа. В указанном случае, Заемщик должен письменно уведомить Заимодавца о таком намеренье, указать дату предполагаемого погашения, а также представить расчет сумм процентов, подлежащих уплате за фактическое пользование займом. Указанное уведомление должно быть представлено Заимодавцу в срок не позднее чем за рабочих дней, до наступления даты досрочного погашения займа. Пропуск указанного срока, предоставляет право Заимодавцу назначить новую дату досрочного погашения, с учетом оговоренного выше срока.

- Заемные денежные средства предоставляются наличными. Передача денежных средств осуществляется в момент подписания настоящего Договора и фиксируется соответствующим первичным документом. Возврат денежных средств, осуществляется любым не запрещённым законом способом.

- Стороны вправе согласовать иной способ исполнения обязательств, что в обязательном порядке фиксируется отдельным, письменным соглашением, которое является неотъемлемой частью настоящего Договора.

- Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему Договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникшей после заключения настоящего Договора, которые Стороны не могли предвидеть или предотвратить. По соглашению Сторон, к указанным форс-мажорным обстоятельствам относятся исключительно стихийные, природные действия (ураганы, землетрясения, сели, наводнения).

- Существенные условия настоящего Договора указанные в тексте документа, а также во всех приложениях к нему и всех иных документов, совершенных Сторонами в связи с исполнением настоящего Договора, носят конфиденциальный характер и не подлежат разглашению.

- Все споры и разногласия, которые могут возникнуть при исполнении настоящего Договора, будут по возможности разрешаться путем переговоров между сторонами. В случае невозможности разрешения споров путем переговоров, стороны вправе обратиться в судебные органы, за защитой нарушенного права.

- Заемщик предоставляет право Заимодавцу на получение и обработку своих персональных данных, необходимых для исполнения условий настоящего Договора, При этом, к указанной информации относится любые персональные данные о Заемщике, используемые в рамках настоящей сделки и в связи с ней. Данное согласие действительно на протяжении всего срока действия настоящего Договора.

- Заемщик заверяет и гарантирует, что не имеет запретов и/или ограничений для совершения настоящей сделки, а также располагает всеми необходимыми согласиями и одобрениями для заключения настоящего Договора со стороны заинтересованных в этом лиц.

- Настоящий Договор составлен в двух идентичных экземплярах, на русском языке. Оба экземпляра имеют одинаковую юридическую силу. У каждой из Сторон находится один экземпляр настоящего Договора.

- Изменение условий Договора возможно только при письменном согласии обеих Сторон.

- Любые дополнения/изменения к настоящему Договору будут иметь юридическую силу, если будут составлены письменно и подписаны Сторонами.

АДРЕСА И ПЛАТЁЖНЫЕ РЕКВИЗИТЫ СТОРОН

ЗаймодавецЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

ЗаемщикРегистрация:Почтовый адрес:Паспорт серия:Номер:Выдан:Кем:Телефон:

Обязательно ли присутствие нотариуса

Как говорилось выше, присутствие нотариуса служит своего рода гарантом исполнения договора займа между физ лицами заемщиком. При заключении сделки, связанной с деньгами, не стоит полагаться на дружеские, родственные, приятельские отношения.

Когда человек решил пойти на встречу передать часть своих сбережений на временное пользование, естественно он рассчитывает на их возврат. Не стоит переоценивать порядочность людей, ведь принимая деньги, владея ими и пользуясь, отдавать приходится свои, честно заработанные деньги.

Алчность людей может проявить себя с неизвестной стороны. Поэтому лучше несколько раз подумать, а в случае принятия решения о передаче займа, сделку провести по пунктам закона.

Видео об оформлении договора займа между физическими лицами:

Составление графика платежей

Оформление заема между физлицами предполагает не только заключение основного договора, но и различных приложений.

Среди них выделяют основные дополнения:

- График возврата займа. В нем указывают, какой размер денежных средств должен вернуть заемщик, и в какой срок. В рамках документа можно указать важную для занимающей стороны информацию, какая сумма будет относиться к основному долгу, а какая к процентам. Эти условия определяются индивидуально в каждом конкретном случае.

- График возврата процентов. Здесь также указывают условия выплат, размер процентов. Такие приложения необходимы для того, чтобы заемщик имел документ, которым он руководствуется для исполнения своих обязательств.

Если подобные дополнения не были составлены, тогда заемщик может воспользоваться кредитным калькулятором. Данный сервис позволяет составить график платежей на любой временной отрезок.

Заем от участника: риск переквалификации договора

Тем не менее, в некоторых случаях при заключении договора займа гражданско-правовые риски все же присутствуют. Они связаны с возможностью переквалификации беспроцентного займа, который организация получила от своего учредителя или участника, в безвозвратный вклад в имущество организации.

Суд может сделать такой вывод, если заем выдан на длительный срок (например, на период, превышающий три года), либо срок договора займа неоднократно продлевался. Также риск возникает, если переданная в займы сумма не была востребована после окончания срока договора.

Переквалификация договора возможна и в иных случаях, если суд, учитывая обстоятельства выдачи и возврата займа, придет к выводу, что займодавец не имел цели получить деньги обратно. В частности, в зону риска попадают беспроцентные займы, при выдаче которых были указаны такие цели как «обеспечение хозяйственной деятельности», «развитие бизнеса» или «пополнение оборотных средств» (см., например, определение Арбитражного суда Хабаровского края от 09.01.18 № А73-18372/2017).

Заметим, что если суд примет такое решение, то займодавец лишится возможности вернуть свои деньги. Однако для заемщика переквалификация договора повлечет налоговые последствия только в том случае, если средства были получены от руководителя, который не является ее участником. Ведь такое лицо не может вносить вклад в имущество ООО (ст. Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО). А значит, признанные безвозвратными деньги заемщик должен будет включить в состав доходов, поскольку эти суммы не подпадают под действие подпункта 3.7 пункта 1 статьи НК РФ. (Напомним, что данная норма позволяет не учитывать в доходах вклад в имущество ООО только в том случае, если он получен в порядке, установленном гражданским законодательством РФ).