Понятие ликвидности и платежеспособности

Содержание:

- Экономический смысл ликвидности активов

- Восстановление платежеспособности предприятия

- Степени ликвидности

- Что такое коэффициент текущей ликвидности

- Анализируем ликвидность предприятия с помощью относительных показателей

- Ликвидность баланса

- Как рассчитать коэффициент

- Основные группы

- Методика нахождения коэффициентов

- Ликвидность баланса

Экономический смысл ликвидности активов

Все фонды, принадлежащие организации, имеют определенную стоимость. Любая собственность компании – материальная, интеллектуальная, иная – может быть представлена в денежном выражении.

В каком разделе баланса представляется информация об оборотных (более ликвидных по сравнению с внеоборотными) активах?

Однако большая сумма всех денежных эквивалентов, принадлежащих компании, далеко не всегда свидетельствует о ее «богатстве». В этом отношении фирмы отличаются, прежде всего, финансовыми обязательствами.

В более выгодном финансовом положении находится та фирма, что потенциально способна в установленные сроки отвечать по всем своим обязательствам, включая текущие издержки, кредиты, платежи и другие расходы и задолженности.

Речь идет не только о наличных средствах, но и возможности их получения в нужное время. Естественно, что получение финансов для организации возможно за счет реализации ее активов. Тот параметр, насколько вовремя это можно сделать, и характеризует ликвидность.

Как рассчитать коэффициент ликвидности по бухгалтерскому балансу?

Можно определить ликвидность как экономический показатель так: способность организации с минимальными расходами перевести свои активы в денежную форму в объеме, обеспечивающем адекватное обеспечение основных (как правило, краткосрочных) финансовых обязательств.

Высокая ликвидность говорит о большей скорости превращения активов в деньги.

Восстановление платежеспособности предприятия

При критических материальных затруднениях необходима объективная оценка текущего положения дел на предприятии и разработка на основе полученных данных плана выхода из кризиса.

В план включаются конкретные мероприятия, нацеленные на достижение положительных результатов финансово-экономической деятельности, с учетом возможных рисков.

Составлению плана предшествует расчет текущего уровня платежеспособности предприятия.

Группировка субъектов хозяйствования на классы по уровню способности отвечать по долгам предполагает расчет специальных показателей, в том числе:

- коэффициента текущей платежеспособности;

- рентабельности активов;

- коэффициента финансовой независимости.

В зависимости от того, какие значения имеют эти показатели, все хозяйствующие субъекты подразделяются на 5 классов:

- с очень хорошей финансовой устойчивостью;

- с наличием небольшого риска невозврата задолженности, но хорошей стабильностью;

- с наличием определенных проблем в денежных вопросах, которые могут стать решающими при потере устойчивости;

- с наличием определенной вероятности банкротства при отсутствии конкретных мероприятий;

- с отсутствием финансовой устойчивости (полное банкротство).

Каждый из этих классов требует проведения мероприятий по сохранению или восстановлению платежеспособности.

В первом случае план может иметь минимальное количество пунктов. В последней ситуации мероприятия могут и не помочь восстановить хозяйственно-экономическую стабильность компании.

Управление ликвидностью предполагает разработку плана сохранения стабильности компании или ее финансового оздоровления.

Степени ликвидности

Степень ликвидности активов фирмы – быстрота обращения их в деньги. Период, необходимый для этой трансформации, принято считать в днях. Чем он короче, тем ликвиднее тот или иной актив.

Бухгалтерский баланс РФ строится по принципу роста ликвидности. В нем сначала идут активы, ликвидность которых ниже всего, а затем эта степень постепенно возрастает.

Группы ликвидности активов

По скорости превращения активов в финансовые средства активы делят на несколько групп.

1 группа: абсолютно ликвидные (высоколиквидные) активы

Это та группа активов, которая не нуждается в трансформации, поскольку сама представляет собой финансовые средства, наличествующие в компании:

- в кассе;

- на расчетных банковских счетах;

- на краткосрочных депозитах и др.

К этой же группе относятся финансовые вложения, которые делались на короткий срок.

Определяющим фактором для этой группы активов является то, что их можно использовать для выполнения финансовых обязательств практически немедленно. Их принято обозначать индексом А1.

2 группа: быстро реализуемые активы

Сюда входят фонды, которые можно быстро, но не мгновенно обратить в денежные средства. Для быстро реализуемых активов трансформация в деньги не составляет проблемы, требуется только некоторое время. К ним относятся:

- оборотные активы;

- дебиторская задолженность этого года, то есть срок, по которой истекает не позже 12 месяцев после отчетного дня.

Быстро реализуемые активы обозначаются А2.

3 группа: медленно реализуемые активы

Эта группа активов превращается в денежные средства медленнее всего, хоть и без относительных препятствий, но в более продолжительный временной период. К этим активам можно отнести:

- запасы;

- дебиторскую задолженность с более чем годичным сроком платежа по ней;

- НДС на купленные ценности;

- долгосрочные финансовые вложения (кроме долей в уставных фондах других организаций).

Этой группе активов присвоен индекс А3.

4 группа: труднореализуемые активы

К ней можно отнести фонды, которые наиболее затруднительно трансформировать в наличные средства. Изначально эти активы предназначались для длительного ведения хозяйственной деятельности. На балансе они отражаются в 1 разделе «Внеоборотных активов», их обозначают как А4.

ВНИМАНИЕ! Активы групп А1, А2 и А3 даже в продолжение одного и того же отчетного периода могут меняться друг с другом содержанием, образуя текущие активы, которые являются более ликвидными, чем все остальные

Степени срочности пассивов

Для анализа ликвидности предприятия нужно будет сопоставить активы с пассивами, а значит, и пассивы необходимо распределить по степени срочности. Это сопоставление будет характеризовать возможность погашения обязательств за счет реализуемых активов.

1 группа: пассивы наибольшей срочности

Те обязательства, погасить которые необходимо в кратчайшие сроки, а именно:

- расчеты по кредитам;

- выплата дивидендов;

- просроченные ссуды;

- другие краткосрочные финансовые договоренности.

Такие пассивы по аналогии с абсолютно ликвидными активами обозначают индексом П1.

2 группа: пассивы короткого срока

Это расходы, которые должны быть произведены в определенный, не слишком продолжительный срок (не более года с отчетной даты):

- краткосрочные кредиты;

- средства, взятые взаймы.

Этой группе присвоен индекс П2.

ВАЖНАЯ ИНФОРМАЦИЯ! Для групп П1 и П2 необходимо точно знать, на какое конкретно время рассчитаны те или иные финансовые обязательства. Это невозможно при внешнем анализе (приходится опираться на данные предыдущих периодов, что снижает точность), но вполне осуществимо при внутреннем исследовании ликвидности.

3 группа: долгосрочные пассивы

К ней относятся пассивы с одноименным обозначением в балансе:

- долгосрочные займы;

- другие пассивы с длительным сроком погашения.

Эту группу обозначают П3.

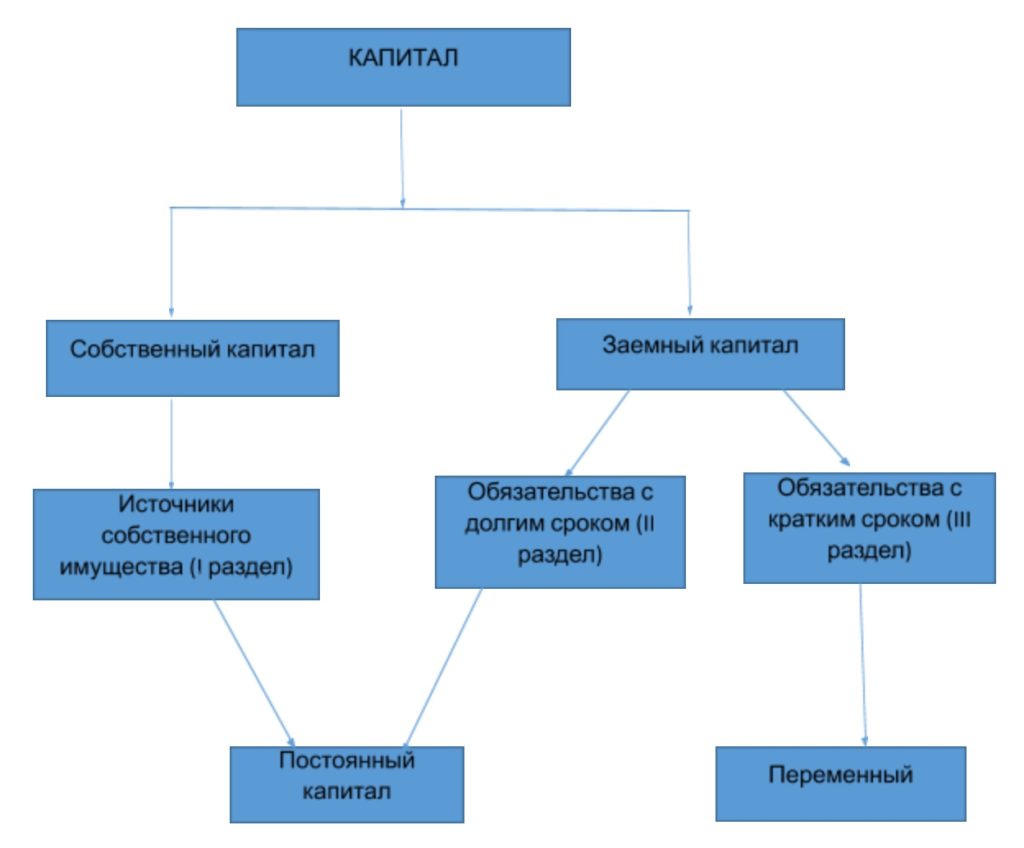

4 группа: постоянные пассивы

Сюда относят те пассивы, которые в балансе входят в 3 раздел «Капитал и резервы», а также некоторые статьи раздела 4, которые не отнесли на доходы будущих периодов и предстоящие резервы.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

Нормативное значение показателя |

|

Коэффициент абсолютной ликвидности |

0,02 |

0,09 |

0,10 |

0,71 |

> 0,1–0,2 |

|

Коэффициент быстрой (срочной) ликвидности |

0,81 |

0,29 |

0,74 |

1,34 |

> 0,7–0,8 |

|

Коэффициент текущей ликвидности |

1,07 |

1,10 |

1,16 |

1,35 |

> 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

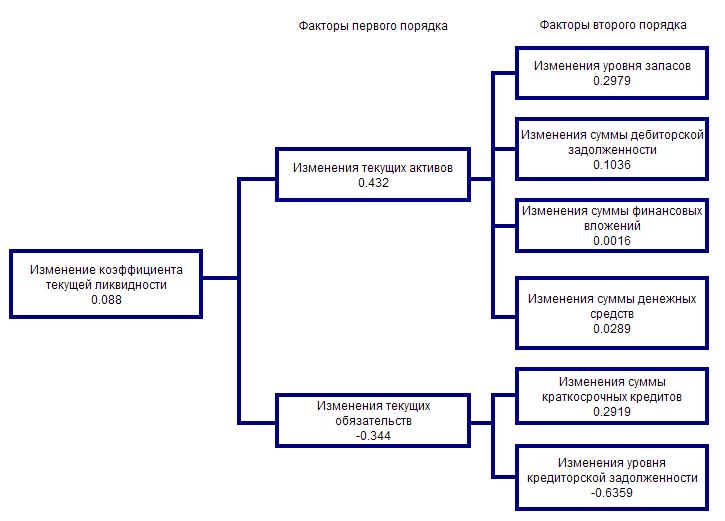

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Ликвидность баланса

Непосредственное влияние на текущую платежеспособность предприятия оказывает ликвидность оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

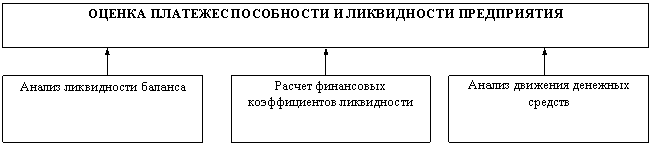

Оценка качества и состава оборотных активов с точки зрения их ликвидности приобрела название анализа ликвидности. При анализе ликвидности баланса производится сравнение активов, которые сгруппированы по степени их ликвидности, с обязательствами по пассиву, которые сгруппированы по их срокам погашения. Расчет коэффициентов ликвидности дает возможность определить степень обеспеченности ликвидными средствами текущих обязательств.

Ликвидность баланса — это степень покрытия обязательств предприятия его активами, у которых скорость превращения в деньги отвечает сроку погашения обязательств.

Изменение уровня ликвидности можно также оценить по динамике величины собственных оборотных средств компании. Так как данная величина являет собой остаток средств после погашения различных краткосрочных обязательств, то ее рост отвечает увеличению уровня ликвидности.

Для оценки ликвидности активы группируют на 4 категории по степени ликвидности, а пассивы группируют по степени срочности погашения обязательств.

Группировка статей пассива и актива для анализа ликвидности баланса

Баланс абсолютно является ликвидным, когда исполняются все четыре неравенства:

А1 > П1

А2 > П2

А3 > П3

А4 < П4 (носит регулярный характер);

Вторая стадия анализа ликвидности предприятия — это расчет коэффициентов ликвидности

1) Коэффициент абсолютной ликвидности — он показывает какую часть короткосрочных обязательств предприятие способно погасить немедленно денежными средствами и короткосрочные финансовые вложения:

К абсолют. = ДС + КФВ / КО = (стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,2-0,5

2) Коэффициент промежуточного покрытия (критической ликвидности) — указывает какую часть короткосрочных обязательств предприятие может погасить, мобилизовав для этого короткосрочную ДЗ и короткосрочные финансовые вложения (КФВ):

К крит. ликв. = ДЗ + ДС + КФВ / КО = (стр.240 + стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,7 — 1

3) Квота оборотных средств или коэффициент текущей ликвидности (current ratio), или (working capital ratio) — указывает превышение оборотных активов над короткосрочными обязательствами.

К тек.уточ. = ОА / КО = (стр.290 — стр.220 — стр.216) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 2

- где КФВ — краткосрочные финансовые вложения;

- ДС — денежные средства;

- ТО — текущие обязательства;

- ДЗ — дебиторская задолженность.

Коэффициент текущей ликвидности указывает, сколько раз короткосрочные обязательства покрываются оборотными активами компании, т.е. сколько раз компания способна удовлетворить требования кредиторов, когда обратит в наличность все активы, которые имеются на данный момент в ее распоряжении.

Мы коротко рассмотрели платежеспособность: оценку, анализ, ликвидность баланса, критерии банкротства предприятия, коэффициент текущей ликвидности. Оставляйте свои комментарии или дополнения к материалу

Как рассчитать коэффициент

Перед тем как приступить к составлению расчетов, необходимо получить информацию о финансовой деятельности компании. В первую очередь потребуется информация о количестве имеющихся активов. Помимо этого, потребуются сведения об объеме текущих финансовых обязательств. Также необходимо отметить, что существует два основных метода определения коэффициента общей платежеспособности. Ниже мы предлагаем рассмотреть основные формулы, использующиеся в данном мероприятии.

Для погашения своих обязательств (кредитов) предприятием может использовать как денежные средства, так и различные виды активов, которые имеют разную степень ликвидности

Для погашения своих обязательств (кредитов) предприятием может использовать как денежные средства, так и различные виды активов, которые имеют разную степень ликвидности

По показателям

Для того чтобы определить коэффициент платежеспособности бизнеса по финансовым показателям, необходимо все активы предприятия разделить на сумму краткосрочных и долгосрочных обязательств. Порядок использования этой формулы необходимо рассматривать на конкретном примере. Для того чтобы получить результат, отражающий реальное финансовое положение компании, необходимо тщательно изучить все активы принадлежащие компании. Данная группа включает в себя:

- Активы нематериального характера – 200 000 рублей.

- Производственное оборудование – 3 000 000 рублей.

- Расходные материалы – 100 000 рублей.

- Выпущенные изделия – 300 000 рублей.

- Банковские вклады – 60 000 рублей.

- Оборотные средства – 100 000 рублей.

Сложение стоимости всех активов предприятия позволило получить сумму в размере 3 760 000 рублей. После этого необходимо рассчитать сумму задолженности перед банком, контрагентами и налоговой инспекцией. Общий размер долгосрочных и краткосрочных обязательств равен 2 600 000 рублей. Получив всю необходимую информацию необходимо просто разделить первый показатель на сумму текущих обязательств фирмы. Результат равный 1,45 свидетельствует о том, что уровень платежеспособности конкретной фирмы имеет положительное значение.

По балансу

Важно отметить, что вышеописанная формула редко используется сотрудниками бухгалтерии, поскольку данные лица имеют прямой доступ к балансу своей компании. Коэффициент платежеспособности формула по балансу выглядит следующим образом: «(СТР.1100 + СТР.1200) / (СТР.1400 + СТР.1500)»

Строка баланса под номером 1100 является целым разделом. Этот раздел содержит в себе информацию о стоимости активов нематериального характера, величине основных средств и прочих внеоборотных фондов. Строка под номером 1200 содержит в себе итог по второму разделу баланса. В этом разделе приводится информация о размере дебиторской задолженности, объеме имеющихся денежных средств и прочих оборотных активах, а также стоимости запасов предприятия. Строка 1400 содержит в себе информацию из четвертого раздела баланса, посвященного имеющимся займам и кредитам. Строка 1500 отображает размер кредиторской задолженности и прочих финансовых обязательств.

Основные группы

Расположим основные статьи бухгалтерского баланса в порядке убывания их способности быстро конвертироваться в деньги:

- средства на текущих банковских счетах и в кассе предприятия;

- государственные ценные бумаги и банковские долговые расписки;

- краткосрочная дебиторская задолженность;

- корпоративные акции и векселя;

- оборудование, сооружения, здания;

- объекты незавершенного строительства.

Чем большим количеством высоколиквидных активов обладает компания, тем проще ей будет расплатиться по неожиданно возникшим обязательствам. Именно оценкой их качества и занимается финансовый анализ.

Методика нахождения коэффициентов

Предприятие является ликвидным, когда она может погасить собственную кредиторскую краткосрочную задолженность за счет реализации текущих (оборотных) активов.

Предприятие может являться ликвидным в большей или меньшей степени, ввиду того, что оборотные активы включают их разнородные виды, где есть труднореализуемые и легкореализуемые активы.

Предприятие может являться ликвидным в большей или меньшей степени, ввиду того, что оборотные активы включают их разнородные виды, где есть труднореализуемые и легкореализуемые активы.

Оборотные активы по степени ликвидности возможно условно поделить на несколько групп.

В экономическом анализе используется система финансовых коэффициентов, которые выражают ликвидность предприятия:

Коэффициент абсолютной ликвидности (коэффициент срочности)

Его исчисляют, как отношение денежных средств и краткосрочных быстрореализуемых ценных бумаг к кредиторской краткосрочной задолженности. Данный показатель дает представление о том, какую часть данной задолженности можно погасить на дату составления баланса. Допустимыми являются значения данного коэффициента в границах 0,2 — 0,3.

Промежуточный (уточненный) коэффициент ликвидности

Его исчисляют, как отношение денежных средств, краткосрочных быстрореализуемых ценных бумаг и дебиторской задолженности к кредиторской краткосрочной задолженности. Данный показатель отображает ту часть краткосрочных обязательств, которая может быть погашена не лишь за счет имеющихся ценных бумаг и денежных средств, но также и за счет ожидаемых поступлений за отгруженную продукцию, оказанные услуги или исполненные работы (то есть за счет дебиторской задолженности). Рекомендуемым значением этого показателя является значение — 1:1. Необходимо иметь в виду, что обоснованность выводов по этому коэффициенту зависит в значительной степени от “качества” дебиторской задолженности, то есть от сроков ее появления и от финансового состояния дебиторов. Большой удельный вес дебиторской сомнительной задолженности ухудшает финансовое состояние организации.

Коэффициент текущей ликвидности

Общий коэффициент ликвидности, или коэффициент покрытия характеризует общую обеспеченность оборотными средствами организации. Это отношение фактической стоимости всех активов (оборотных средств) к пассивам (краткосрочным обязательствам). При исчислении этого показателя советуется из общей суммы оборотных активов вычитать сумму налога на добавленную стоимость по приобретенным ценностям и величину расходов предстоящих периодов. Пассивы (краткосрочные обязательства) необходимо одновременно уменьшить на суммы доходов предстоящих периодов, фондов потребления и резервов предстоящих платежей и расходов.

Данный показатель дает возможность установить, в какой пропорции оборотные активы покрывают пассивы (краткосрочные обязательства). Значение данного показателя должно составлять не меньше двух.

Также применяется показатель, который характеризует обеспеченность организации своими оборотными средствами. Его можно определить одним из двух следующих методов.

I метод. Источники собственных средств отнять Внеоборотные активы (результат III раздела пассива баланса) (результат I раздела актива баланса) делим на оборотные активы (результат II раздела актива баланса).

II метод. Оборотные активы — Краткосрочные обязательства (результат V раздела пассива баланса) (результат II раздела актива баланса) делим на оборотные активы (результат II раздела актива баланса).

Данный коэффициент должен быть не меньше 0,1.

Когда коэффициент текущей ликвидности на конец отчетного периода имеет значение меньше двух, а коэффициент обеспеченности организации своими оборотными средствами на конец отчетного периода имеет значение меньше 0,1, то структура баланса организации считается неудовлетворительной, а сама организация является неплатежеспособной.

Когда одно из таких условий исполняется, а другое — нет, то оценивают возможность восстановить платежеспособность предприятия. Для того, чтобы принять решение о реальной возможности ее восстановления необходимо, чтобы отношение рассчитанного коэффициента текущей ликвидности к его значению, которое равно двум, было более единицы.

Ликвидность баланса

На текущую платежеспособность предприятия оказывает непосредственное влияние ликвидность ее оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

На текущую платежеспособность предприятия оказывает непосредственное влияние ликвидность ее оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

Оценка качества и состава оборотных активов с точки зрения их ликвидности называется анализом ликвидности. При анализе ликвидности баланса производится сравнение активов, которые сгруппированы по степени их ликвидности, с обязательствами по пассиву, которые сгруппированы по срокам их погашения. Расчет коэффициентов ликвидности дает возможность определить степень обеспеченности ликвидными средствами текущих обязательств.

Ликвидность баланса является степенью покрытия обязательств предприятия его активами, скорость превращения в деньги которых отвечает сроку погашения обязательств.

Изменение уровня ликвидности можно также оценить по динамике величины своих оборотных средств фирмы. Так как данная величина являет собой остаток средств после погашения всех краткосрочных обязательств, то ее рост отвечает увеличению уровня ликвидности.

Активы для оценки ликвидности группируют на 4 группы по степени ликвидности, а пассивы группируют по степени срочности погашения обязательств. Баланс ликвиден абсолютно, когда исполняются все четыре неравенства:

А1 > П1

А2 > П2

А3 > П3

А4 < П4 (носит регулярный характер);

Вторая стадия анализа ликвидности предприятия — расчет коэффициентов ликвидности

1) Коэффициент абсолютной ликвидности — указывает какую часть краткосрочных обязательств предприятие способно немедленно погасить денежными средствами и финансовые краткосрочные вложения:

К абсолют. = ДС + КФВ / КО = (стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,2-0,5

2) Коэффициент критической ликвидности (промежуточного покрытия) — указывает какую часть краткосрочных обязательств может погасить предприятие, для этого мобилизовав краткосрочные финансовые вложения (КФВ) и краткосрочную ДЗ:

К крит. ликв. = ДЗ + ДС + КФВ / КО = (стр.240 + стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,7 — 1

3) Квота оборотных средств или коэффициент текущей ликвидности — указывает увеличение над краткосрочными обязательствами оборотных активов.

К тек.уточ. = ОА / КО = (стр.290 — стр.220 — стр.216) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 2

- где ДС — денежные средства;

- КФВ — финансовые краткосрочные вложения;

- ДЗ — дебиторская задолженность;

- ТО — текущие обязательства;

Коэффициент текущей ликвидности указывает, сколько раз оборотные активы компании покрывают краткосрочные обязательства, то есть сколько раз компания способна удовлетворить требования кредиторов, когда в наличность обратит все активы, которые имеются на данный момент в ее распоряжении.

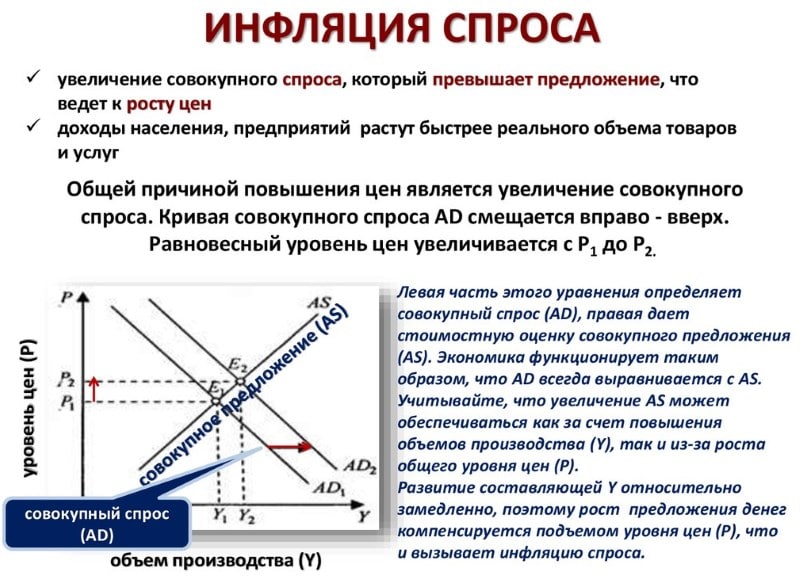

Когда у фирмы есть определенные финансовые затруднения, конечно, она погашает задолженность намного медленнее; изыскивают добавочные ресурсы (банковские краткосрочные кредиты), откладывают торговые платежи и так далее. Когда краткосрочные пассивы увеличиваются быстрее, нежели оборотные активы, коэффициент текущей ликвидности снижается, что обозначает (в неизмененных условиях) наличие проблем с ликвидностью у предприятия. В согласии со стандартами считают, что данный коэффициент должен быть в границах меж 1 и 2 (иногда 3). Нижняя граница обуславливается тем, что текущих активов по меньшей мере, должно быть достаточно для того, чтобы погасить краткосрочные обязательства, в противном случае предприятие может быть неплатежеспособным по данному типу кредита. Превышение оборотных активов над краткосрочными обязательствами больше, чем в два раза также считается нежелательным, так как говорит о нерациональном вложении своих средств компанией и их неэффективном использовании.

Мы старались дать наиболее полное определение и понятие термина анализ платежеспособности и ликвидности, раскрыть особенности его расчета