Ликвидность и платёжеспособность. анализ и оценка

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

Нормативное значение показателя |

|

|

Коэффициент абсолютной ликвидности |

0,02 |

0,09 |

0,10 |

0,71 |

> 0,1–0,2 |

|

|

Коэффициент быстрой (срочной) ликвидности |

0,81 |

0,29 |

0,74 |

1,34 |

> 0,7–0,8 |

|

|

Коэффициент текущей ликвидности |

1,07 |

1,10 |

1,16 |

1,35 |

> 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

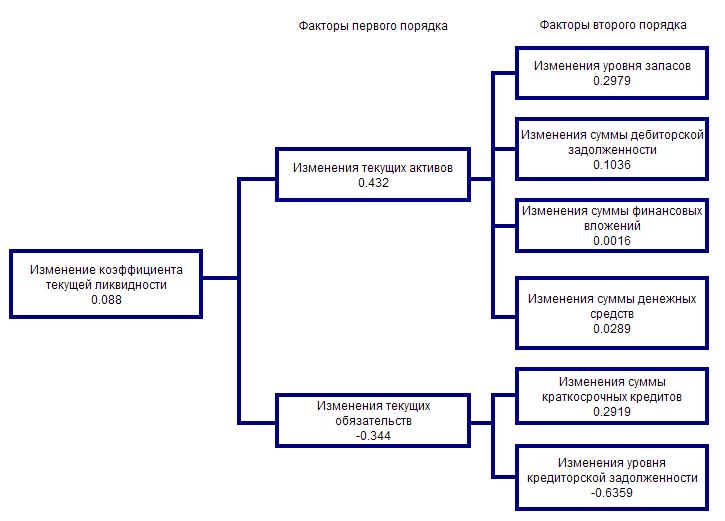

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Выводы

Анализ платежеспособности позволяет ответить на главный вопрос: достаточно ли у предприятия свободных денежных средств?.

Платежеспособность оценивается в несколько этапов.

Во-первых, анализируется ликвидность баланса, рассчитывается соотношение между активами и пассивами предприятия, чтобы выяснить, может ли предприятие рассчитываться по своим обязательствам с помощью активов.

Анализ ликвидности баланса ООО «Альфа» показал, что предприятие испытывает недостаток в наиболее ликвидных активах, но наблюдается рост текущих активов наравне с сокращением краткосрочных обязательств, т. е. в целом платежеспособность предприятия растет.

Во-вторых, анализируются источники формирования запасов и затрат.

Так, в период с 2013 по 2015 гг. финансовое состояние ООО «Альфа» было неустойчивым, предприятие испытывало недостаток собственных средств и излишек общей величины основных источников формирования запасов, ежегодно увеличивались размеры собственных оборотных средств и запасов.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2,5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

В-третьих, анализируется платежеспособность предприятия с помощью относительных показателей.

По результатам такого анализа установлено, что в 2013 г. финансовое состояние ООО «Альфа» было кризисным, предприятие находилось на грани банкротства. Но в период с 2014 по 2016 гг. финансовое состояние улучшалось.

Анализ платежеспособности с помощью финансовых коэффициентов на 2016 г. показал, что предприятие обладает достаточной платежеспособностью, т. е. частично способно наличными денежными ресурсами своевременно погашать свои платежные обязательства.

И наконец, немаловажно постоянно мониторить показатели платежеспособности. Представленные ранее отчеты помогут оценить возможности предприятия рассчитываться по своим обязательствам в зависимости от поступления платежей и остатков денежных средств на счетах

Такой комплексный анализ позволяет следить за платежеспособностью предприятия в разрезе разных отчетных периодов — день, несколько дней, месяц и год, оперативно и своевременно реагировать на любые изменения.

Версия для печати