Собственные оборотные средства

Содержание:

- Как влияют краткосрочные обязательства на величину оборотного капитала

- Оборотные фонды в балансе: что они представляют и какую информацию несут

- Понятие и значение оборотных средств в балансе

- Собственный оборотный капитал коммерческой фирмы

- Совет 1: Разница между оборотными и необоротными активами

- ГЛАВБУХ-ИНФО

- Что такое оборотные активы и их оборачиваемость

- Определение

- Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Как влияют краткосрочные обязательства на величину оборотного капитала

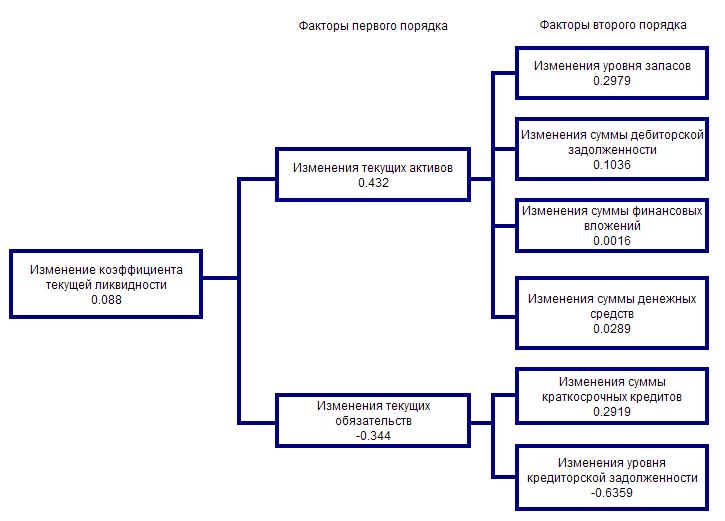

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе — это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Не погашенная в срок кредиторская задолженность (1520) также влечет негативные последствия. Например, наличие не выплаченной в срок зарплаты (краткосрочные обязательства) потребует дополнительных материальных расходов, потому что придется изыскивать средства на выплату компенсации. Ее размер рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки, если иное не установлено коллективным договором (ст. 236 ТК РФ). Эти деньги придется изъять из оборота, и на обеспечение текущей хозяйственной деятельности средств может не хватить.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Оборотные фонды в балансе: что они представляют и какую информацию несут

Наличие оборотного капитала в отечественной организации позволяет компании функционировать успешно. Связано это в первую очередь с тем, что, являясь по сути мобильным имуществом организации, оборотный капитал позволяет сделать процесс производства непрерывным. На оборотные активы не начисляется амортизация, так как в соответствии с действующей системой ведения хозяйственного учета стоимость такого рода имущества переносится на произведенную продукцию полностью.

Как отражается оборотный капитал в балансе – строка, рассмотрим ниже.

Что касается периода использования оборотных средств, то он ограничен одним календарным годом или одним производственным циклом.

Еще одной важной характеристикой оборотного капитала является значительный уровень ликвидности данного актива, а именно способности превращаться в денежный эквивалент максимально быстро. Благодаря этому свойству компании располагают при необходимости финансовыми ресурсами, что минимизирует потребность в привлечении инвесторов со стороны

На сегодняшний день существует множество классификаторов, которые позволяют группировать оборотные средства фирмы. Например, по уровню ликвидности все оборотные активы могут быть разделены на 5 категорий, таких как неликвидные, слаболиквидные, среднеликвидные, высоколиквидные и абсолютно ликвидные оборотные средства.

Как отражается собственный оборотный капитал в балансе (строка), рассмотрим ниже.

Оборотные средства организации позволяют на своей основе проводить множество аналитических мероприятий, позволяющих дать оценку финансовому состоянию компании. Благодаря анализу оборотного капитала можно получить следующие сведения:

- Фактический уровень деловой активности коммерческой организации.

- Привлекательность субъекта бизнеса для потенциальных и действующих инвесторов.

- Уровень финансовой устойчивости организации.

- Риски, сопровождающие компанию в процессе осуществления коммерческой деятельности.

- Эффективность ведения бизнеса, а именно реальный уровень рентабельности компании.

У каждой организации существует определенный уровень оборотного капитала, позволяющий ей функционировать максимально эффективно. Определяется данное значение расчетным и опытным путями применения методов нормирования. Данные способы позволяют избежать нерационального использования финансовых ресурсов, их излишнего накопления, а также недостатка в процессе осуществления производства.

Понятие и значение оборотных средств в балансе

Любое предприятие составляет бухгалтерский баланс, который отражает данные о его хозяйственных средствах (активах) и их источниках (пассивах). Это система сведенных в таблицу показателей, описывающих имущественное и финансовое положение предприятия на отчетную дату.

Сущность баланса состоит в равенстве двух его основных частей: актива и пассива. Это равенство гарантируется тем, что оцениваются одни и те же объекты со стороны вложений и источников. Для этого используется метод двойной записи, при котором каждая операция по активу и пассиву одного счета отражается в балансе другого счета.

Равенство обеспечивается тем, что описываются одни и те же объекты со стороны их источников и со стороны вложений. Обеспечивает это равенство метод двойной записи — отражение каждой операции по активу одного счета и пассиву другого счета.

Активы – это экономические ресурсы, которые необходимы организации для ведения и развития своей деятельности. Это имущества и обязательства, т.е. то, чем владеет компания. А пассивы – это совокупность всех источников формирования средств предприятия.

Попробуй обратиться за помощью к преподавателям

В балансе оборотные средства являются авансируемой суммой в совокупность материальных ценностей компании, которые необходимы для обслуживания хозяйственного процесса. В отличие от основных фондов, оборотные средства полностью используются в течение одного производственного цикла, переносят свою стоимость на готовую продукцию и восстанавливаются в вещественно-натуральном и в стоимостном выражении. При этом они находятся в состоянии постоянного перемещения.

Оборотные средства в балансе играют ключевую производственную роль. Их значение состоит в систематическом формировании и применении производственных фондов в минимальном объеме. Они позволяют предприятию выполнять программу в конкретный период. Кроме этого оборотные средства участвуют в образовании запланируемого и прогнозируемого экономического результата деятельности компании.

Собственный оборотный капитал коммерческой фирмы

На первоначальном этапе любой коммерческой деятельности предпринимателю, организующему бизнес, кроме желания заработать требуется стартовый капитал. В качестве такого капитала могут выступать живые деньги, оборудование, недвижимость или иные активы. Именно они позволяют коммерсанту начать свое дело, потому что одних предпринимательских способностей здесь недостаточно. Однако не все активы могут одинаково эффективно использоваться для коммерческой деятельности, особенно на первичном этапе развития фирмы.

К примеру, предприниматель обладает навыками и знаниями в области изготовления одноразовой посуды, в его распоряжении есть специализированное оборудование для ее производства. Однако отсутствие денег на закупку сырья может свести все его начинания к нулю — без расходных материалов оборудование будет простаивать, а знания и умения не будут востребованы. А чтобы этот материал приобрести, требуются свободные денежные средства. Где их взять?

Существуют различные способы раздобыть необходимую сумму: взять кредит в банке, попросить взаймы у друзей, реализовать собственное имущество или изобрести иные способы получения денег. Появившиеся денежные средства позволят закупить необходимое сырье и материалы, запустить оборудование и начать выпуск продукции.

Основным назначением оборотного капитала является финансирование текущей деятельности фирмы, поэтому расчет величины показателя оборотного капитала позволит коммерсанту понять, достаточно ли у компании возможностей бесперебойно организовывать технологический процесс производства без простоев и срывов.

О формуле расчета оборотного капитала речь пойдет в следующем разделе.

Совет 1: Разница между оборотными и необоротными активами

Если на предприятии внедряются топливосберегающая техника и технология, безотходное производство, то это сразу влияет на снижение доли производственных запасов в структуре оборотных средств.

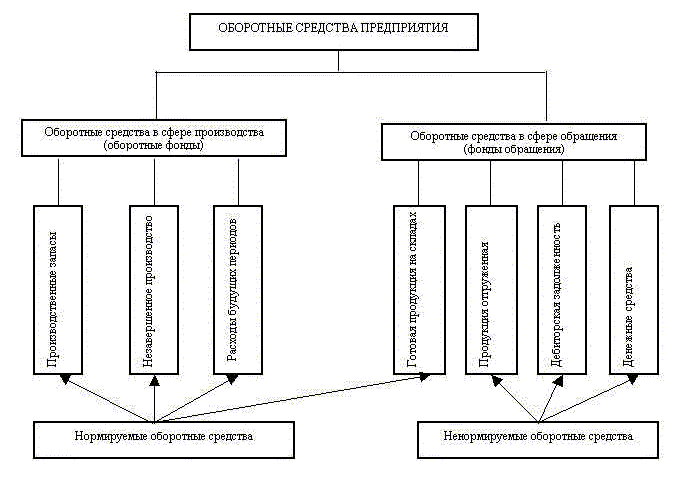

Важным показателем структуры оборотных средств является соотношение между средствами, вложенными в сферу производства и в сферу обращения. От правильного распределения совокупной суммы оборотных средств между сферой производства и сферой обращения во многом зависят их нормальное функционирование, скорость оборачиваемости и полнота выполнения присущих им функций: производственной и платежно-расчетной (Рисунок 1).

Рисунок 1 – Структура оборотных активов предприятия

Таким образом, по экономическому содержанию оборотные активы можно классифицировать на:

— оборотные производственные фонды;

— фонды обращения.

Деление оборотных средств на оборотные производственные фонды и фонды обращения обусловлено наличием двух сфер индивидуального кругооборота средств: сферы производства и сферы обращения. Отражая особенности своей сферы приложения, оборотные фонды и фонды обращения взаимосвязаны и взаимообусловлены.

Поэтому рост эффективности использования оборотных средств достигается лучшим применением как оборотных фондов, так и фондов обращения. Под составом оборотных средств понимается совокупность элементов, образующих оборотные производственные фонды и фонды обращения.

Элементами оборотных средств являются: сырье, основные материалы и покупные полуфабрикаты; вспомогательные материалы; топливо и горючее; тара и тарные материалы; запчасти для ремонта; инструменты, хозинвентарь и другие быстроизнашивающиеся предметы; незавершенное производство и полуфабрикаты собственного производства; расходы будущих периодов; готовая продукция; товары отгруженные; денежные средства; дебиторы; прочие.

По месту и роли в процессе воспроизводства оборотные средства подразделяются на следующие четыре группы:

— средства, вложенные в производственные запасы;

— средства, вложенные в незавершенное производство и расходы будущих периодов;

— средства, вложенные в готовую продукцию;

— денежные средства и средства в расчетах.

По степени планирования оборотные средства подразделяются на нормируемые и ненормируемые. К ненормируемым относятся, товары, отгруженные, денежные средства и средства в расчетах. Все остальные элементы оборотных средств подлежат нормированию

По источникам формирования оборотные средства подразделяются на собственные (и приравненные к ним) и на заемные.

Наличие собственных и заемных средств в обороте предприятия объясняется особенностями организации производственного процесса. Постоянная минимальная сумма средств для финансирования потребностей производства обеспечивается собственными средствами. Временная потребность в средствах, возникшая под влиянием зависящих и независящих от предприятия причин, покрывается кредитом и другими заемными источниками.

ГЛАВБУХ-ИНФО

Коэффициенты финансовой устойчивости:

1. Коэффициент финансового риска, (плечо финансового рычага, коэффициент капитализации, коэффициент соотношения заемных и собственных средств) (К1):

К1=(4П+5П)/ЗП=(590+690)/490;

где: 3П, 4П, 5П – разделы пассива баланса ;

490, 590 и 690 – соответствующие им строки баланса.

Указывает, сколько заемных средств организация привлекла на 1 руб. собственных средств. Нормальное значение К1<= 1. Рост К1 свидетельствует об усилении зависимости предприятия от привлечённого капитала.

2. Разновидностью этого показателя является коэффициент финансирования (финансового равновесия) (К2):

К2=1/К1=ЗП/(4П+5П)

— показывает, сколько собственных средств приходится на 1 руб. заёмных.

3. Коэффициент финансовой независимости (автономии, концентрации собственного капитала) (К3):

К3=3П/ВБ=490/700

Показывает удельный вес собственных средств в общей сумме источников финансирования. В большинстве стран принято считать коэффициент К3 общим уровнем финансовой независимости. Он отражает степень независимости организации от заемных источников. Финансово независимой считается фирму с удельным весом собственного капитала в общей его величине не менее 50% (50%-критич.точка), т.е. К3>=0,5. Эта цифра считается критической на основании следующего: если в один момент банки и кредиторы потребуют возврата заемных средств, то организация сможет их возвратить, реализовав свое имущество, которое образовано за счет собственных источников. 4. Коэффициент финансовой зависимости (К4) –показатель, в сумме с предыдущем дающий 1.

К4=заемные средства/ВБ=(4П+5П)/ВБ

Показывает долю заёмных средств в общей сумме источников финансирования. Если его значение снижается до 1, это означает, что всё финансирование осуществляется за счёт собственных источников. Принято считать нормальным, если К4<=0,5. К3+К4=1

5. Коэффициент обеспеченности запасов собственными источниками финансирования (К5):

К5=(ЗП-1А)/210=490-190/210

Показывает, какая часть материальных оборотных активов финансируется за счет собственных источников.

Принято считать нормальным значение К5>=0,6-0,8.

6. Коэффициент обеспеченности оборотных активов собственными средствами (К6):

К6=(ЗП-1А)/2А=(490-190)/290

Нормальное значение К6>0,1. Характеризует степень обеспеченности предприятия собственными оборотными средствами, что необходимо для финансовой устойчивости.

7. Коэффициент финансовой устойчивости (устойчивого финансирования) (К7):

К7=(ЗП+4П)/ВБ=(490+590)/300

— показывает, какая часть имущества предприятия финансируется за счет устойчивых источников. Считается нормальным значение К7>=0,8-0,9. Тревожное положение, когда коэффициент К7<0,75.

8. Коэффициент маневренности собственного капитала (К8):

К8=(ЗП-1А)/ЗП=(490-190)/490

Показывает, насколько мобильны собственные источники средств с финансовой точки зрения. Если К8 больше, то большая доля собственных средств находится в обороте, т.е. используется на финансирование текущей деятельности, и эта тенденция позитивная, обеспечивающая улучшение финансового состояния предприятия.

9. Индекс постоянного актива (К9):

К9=1А/ЗП=190/490

Показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т.е. основной части производственного потенциала предприятия.

Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в т.ч. оборотных средств.

К8+К9=1

10. Коэффициент долгосрочного привлечения заемных средств (К10):

К10=4П/(3П+4П)

Оценивает, насколько интенсивно предприятие использует заемные средства для обновления и расширения производства. Если оно за счет кредиторов активно расширяет производство, то происходит существенный рост показателя.

11. Коэффициент реальной стоимости имущества (К11):

К11=(ОС+сырье,матер.+НЗП)/Валюта_баланса

К11=(120+211+213)/ВБ

Показывает, какую долю в стоимости активов занимает имущество, обеспечивающее основную деятельность предприятия. Этот коэффициент имеет ограниченное применение и может отражать реальную ситуацию лишь на предприятиях производственных отраслей, причём, в разных отраслях он будет существенно отличаться. Обычно нормальное значение — >=0,5.

Лекции ТИПБ

| Следующая > |

Что такое оборотные активы и их оборачиваемость

Оборотные средства — это все активы, которыми предприятие пользуется в процессе своей деятельности, за исключением основных средств. К оборотным, мобильным фондам относятся деньги компании, сырье и материалы, топливо, запчасти, инвентарь, готовая продукция, поступившая на склад, МБП, дебиторская задолженность и так далее. То есть все, что используется быстро.

Оборотными средства называются не зря. Они действительно достаточно быстро проходят цикл куплено-использовано. Оборачиваемость активов — это показатель того, сколько данных циклов было пройдено за определенный период.

Расчет коэффициента оборачиваемости оборотных активов: формула по балансу

Чтобы найти коэффициент оборачиваемости мобильных средств предприятия, нам потребуются всего две величины: сам оборотный капитал и доход. Под доходом понимается выручка, а оборотный капитал берем как средний остаток оборотных фондов

Важно брать оба показателя за один период, чтобы расчет был объективным и точным

Формула расчета коэффициента оборачиваемости мобильных активов выглядит так:

Tr = TR / Cоб

Tr (turnoverratio) в этой формуле обозначает сам коэффициент оборачиваемости, под TR (total revenue), как вы помните из наших предыдущих статей с расчетами, понимаем выручку, Cоб — это средний объем оборотных активов, выраженный в рублях.

Соответственно, выручку можно найти, как TR = P * Q, где P (price). То есть объем проданной продукции умножается на ее цену. Cоб будет равен (Снп + Скп)/2. Снп, как вы понимаете — это сумма мобильных активов предприятия на начало периода, а Скп — на конец.

Кроме того, коэффициент оборачиваемости активов может быть рассчитан на основании данных самого важного, обширного бухгалтерского документа — баланса. Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Tr = стр. 2110 ОФР / (стр. 1200нп ББ + стр. 1200кп ББ)/2

То есть коэффициент высчитывается как отношение выручки из строки 2110 отчета о финансовых результатах к средней величине оборотных активов. Она берется из 1200 строки баланса — тоже на начало и конец периода.

Формула очень проста, но, чтобы вы лучше понимали, как проводятся расчеты, мы приведем пример.

Берем ТД «Горняк». За 2018 год у предприятия, производящего и продающего железобетонные изделия, были зафиксированы следующие показатели деятельности:

| Показатель | Код строки и документ | На 31 декабря 2017 года | На 31 декабря 2018 года |

| Выручка | 2110 ОФР | 2 000 000 | 2 500 000 |

| Оборотные активы, берем итого по второму разделу | 1200 ББ | 1 000 000 | 1 500 000 |

Проводим простой подсчет по представленной нами выше формуле:

Tr = 2 500 000 / (1 000 000 + 1 500 000)/2 = 2

Это говорит о том, что за год все оборотные активы предприятия были использованы два раза, то есть обернулись дважды.

Определение

Чистый рабочий (оборотный, функционирующий) капитал (NWC — Net Working Capital) — это размер долгосрочного капитала организации, оставшегося для финансирования его текущей деятельности (т.е. приобретения оборотных активов для производственного цикла), после финансирования внеоборотных активов.

Рассчитать его можно двумя способами:

- Сложить собственный капитал и долгосрочные обязательства и из суммы вычесть внеоборотные активы.

- Или из оборотных активов вычесть краткосрочные обязательства.

Результат будет одинаковый, хотя второй способ и кажется обычно непонятным.

Возможен альтернативный более точный вариант расчёта, когда используются показатели , , , , но на практике его не применяют.

Данный показатель одновременно можно считать и показателем ликвидности, и показателем финансовой устойчивости.

Ликвидность он характеризует, поскольку показывает величину долгосрочного капитала, используемого для финансирования краткосрочных производственных нужд, то есть фактически величину долгосрочного капитала используемого в текущих активах.

Финансовую устойчивость он характеризует, поскольку показывает возможность и размер обеспечения долговременного финансирования краткосрочных финансовых нужд.

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Собственные оборотные средства — это абсолютный показатель, который используется для определения Ликвидности предприятия. По сути, этот показатель определяет, насколько оборотные активы предприятия больше чем его краткосрочные долги. В зарубежной литературе собственные оборотные средства еще называют рабочим капиталом предприятия (working capital, net working capital).

Собственные оборотные средства. Экономический смысл

Разберем общий экономический смысл показателя. Собственные оборотные средства предприятия показывают платежеспособность/ликвидность предприятия. Показатель используется для оценки предприятия на возможность рассчитаться с долгами с помощью своих оборотных активов.

Собственные оборотные средства. Синонимы

Синонимы показателя собственные оборотные средства:

- собственный оборотный капитал,

- рабочий капитал предприятия,

- working capital,

- net working capital (NWC),

- СОС.

Не путайте собственные оборотные средства с коэффициентом обеспеченности собственными оборотными средствами! Этот показатель абсолютный, в то время как коэффициент всегда относительный. Про этот коэффициент я подробно писал в статье: Коэффициент обеспеченности собственными оборотными средствами. Расчет на примере ОАО «Акрон».

Собственные оборотные средства. Формула расчета

Формула расчета собственных оборотных средств:

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Что такое оборотные активы?

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

Формула расчета СОС согласно Распоряжению Федерального управления по делам о несостоятельности (банкротства) от 12 августа 1994 г.№ 31-р О Методических положениях по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса выглядит следующим образом:

Собственные оборотные средства = стр.490 — стр.190

По-новому балансу (после 2011 года) формула будет иметь следующий вид:

СОС = стр.1200 — стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал + Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 + стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

В английской литературе данный показатель по (МСФО) будет рассчитываться следующим образом:

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,CL – краткосрочная кредиторская задолженность.

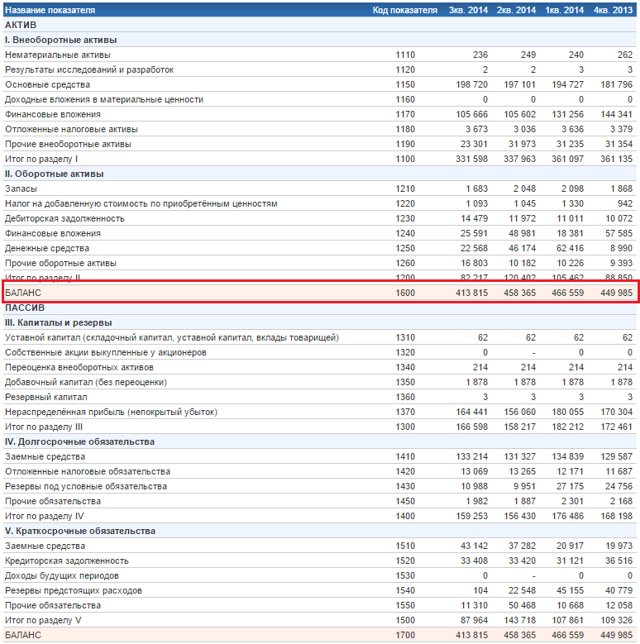

Сейчас на примере попробуем рассчитать собственные оборотные средства.Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

| Чтобы лучше во всем разобраться рассчитаем собственные оборотные средства для предприятия отечественной промышленности. Для примера, возьмем ОАО «Уралкалий». Предприятие относится к химической и нефтехимической отрасли. Оно добывает калийную руду и производит на ее основе хлористый калий (требуется для удобрений в АПК). |

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО «Уралкалий»

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС >0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

Собственные оборотные средства. Норматив

Собственные оборотные средства могут быть больше нуля, равны и меньше нуля. Как правил, собственные оборотные средства = 0 для новых предприятий. Если СОС >0, то это говорит о том, что финансовое состояние (платежеспособность) предприятия в норме, если