Одобрили ипотеку в сбербанке: дальнейшие действия заемщика

Содержание:

- Способы узнать решение и возможные причины отказа

- От чего зависит срок действия одобренного кредита

- Сбор документов

- Оценка недвижимости

- Внесение первого взноса

- Почему могут отказать в ипотеке?

- Страховые документы

- Заключительный этап

- Сколько действует положительно одобренная заявка

- Подготовка к оформлению жилищного займа

- Сколько времени Сбербанк рассматривает заявку на ипотеку

- Подготовка к оформлению жилищного займа

- Что делать после согласования заявки?

- Процентные ставки

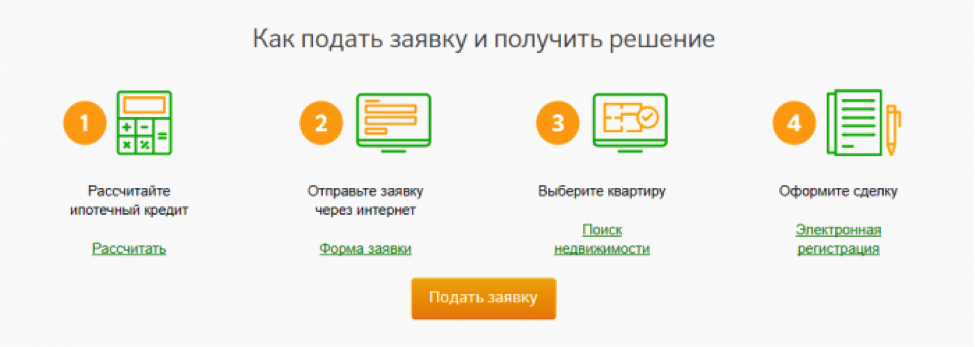

- Как подать заявку на ипотеку в Сбербанке и узнать решение?

- Как банки оценивают своих потенциальных клиентов и сколько ждать одобрения ипотеки?

- Как проходит сделка по ипотеке с использованием банковской ячейки

Способы узнать решение и возможные причины отказа

Как происходит рассмотрение заявок на ипотечные кредиты в Сбербанке, кто подходит под минимальные требования и какие документы нужно предоставить для оформления анкеты, мы разобрались. Полдела сделано. Остается дождаться предварительного решения от банка.

Куда придет ответ от Сбербанка

В окончании процесса принятия решения по ипотечной заявке, результаты вы можете получить следующим образом:

- На телефон, указанный в анкете, придет SMS или позвонит кредитный инспектор. Расскажет о параметрах, одобренных банком.

- Через «Сбербанк Онлайн», если анкета подавалась дистанционно.

- Информацию можно получить у кредитного брокера, с помощью которого оформлялась заявка на ипотеку.

Почему Сбербанк отказывает

Давайте разберемся в причинах, почему Сбербанк может не одобрить поданную заявку на жилищный кредит. К ним относят:

- Испорченная кредитная история – были просрочки по предшествующим займам.

- Есть невыплаченные товарные или потребительские кредиты.

- Не удовлетворяющая требованиям банка доходность.

Ежемесячный платеж по ипотеке не должен превышать 30-40% заработной платы заемщика. Платежеспособность определяется исходя из совокупного дохода семьи, который рассчитывается как сумма заработков всех членов на протяжении 3 — 6 месяцев, за минусом всех расходов. Полученное значение делится на 3 или 6 и количество человек, включая детей. Итог не должен быть ниже прожиточного минимума.

- Фальсификация (подделка) документации, переданной кредитному менеджеру.

- Указание в анкете ошибочных сведений.

- Работодатель не может официально подтвердить факт вашего трудоустройства.

- Не соответствие заемщика системе Хантера (особая система проверки кредитных заявок, созданная для выявления мошенничества).

- Отказ после проверки данных кредитным экспертом в службе андеррайтинга (отдел, где осуществляется детальная проверка заемщика) банка.

Если Сбербанк в данный момент не одобрил ипотеку, ссылаясь на определенные технические причины, то вы имеете право на повторное оформление заявки после устранения недочетов. К ним относят:

- Отсутствие требуемых зачислений зарплаты на дебетовую карту Сбербанка.

- Ошибочное внесение сведений, относящихся к ФИО и паспортным данным, при оформлении зарплатной карты.

- На основании данных ФМС удостоверение личности является недействительным.

- Низкий уровень дохода.

Если вы узнаете, почему Сбербанк вам не одобряет жилищную ссуду, то через некоторое время можно попытаться оформить заявку заново. Эту информацию можно получить у кредитного менеджера, занимающегося вашей ипотекой. В том случае, если отказ Сбербанка категоричен, то повторное обращение возможно только через 2 месяца.

От чего зависит срок действия одобренного кредита

Получив долгожданное согласование займа, любой потенциальный клиент задумывается: сколько действительна одобренная заявка на кредит, стоит ли спешить забирать деньги или можно повременить? Время актуальности решения зависит от ряда факторов:

- Политика финансового учреждения. Законодательно, кредитор в индивидуальном порядке определяет длительность периода с момента одобрения заявки до выдачи кредита. Устанавливая сроки, банкиры оценивают собственные риски и выгоды. Кредиторы заинтересованы, чтоб одобренную сумму клиент забрал как можно раньше. Однако межбанковская конкуренция заставляет расширять границы действия одобрения – заемщики предпочитают займы с длительным периодом актуальности решения.

- Тип кредита. Время на размышление зависит от масштабов кредитования. В банковском секторе наметилась определенная тенденция – чем больше сумма займа и длительнее процесс одобрение, тем дольше действует решение по кредиту.

Что значит одобрение кредита в Сбербанк Онлайн?

Одобрение кредита означает, что клиент может получить свои средства после того, как он предоставит документы в ближайшее банковское отделение и подпишет договор.

Существует также предварительное одобрение, но оно применяется для тех клиентов банка, которые могут получить возможность использовать все преимущества кредитования с точки зрения финансового учреждения. И он их об этом уведомляет.

Например, клиенты с зарплатными картами Сбербанка могут получить сообщения о том, что им предварительно одобрен кредит на определенную сумму. Хотя заявок никаких они не подавали. Это и есть одобрение предварительно.

А если вы заявку подали, и вам одобрили ее онлайн, то значит, что надо явиться в офис. И что кредит почти выдан. Но ключевое слово тут – почти!

Это интересно: СКБ банк — потребительский кредит

Сбор документов

Пока действует положительное банковское решение об ипотечном кредитовании, заемщику потребуется собрать пакет документов для предоставления в банковский кредитный отдел. Если выбором квартиры для покупки в ипотеку занимался специалист, то он без труда сможет помочь с оформлением бумаг по выбранной недвижимости. Для того чтобы сделка была одобрена банком потребуется справка из единого государственного реестра, право собственности на жилье и прочие.

Также понадобится потратить время на то, чтобы произвести оценку будущего жилья. Она осуществляется организациями, которые имеют аккредитацию от Сбербанка. Этот тип документа предоставляется исключительно в тех ситуациях, когда клиент покупает при помощи ипотечной ссуды готовое жилье или же земельный участок. Если недвижимость приобретается в строящемся многоквартирном доме, то такой тип документа выдается только после завершения строительных работ.

Оценка недвижимости

Кредитор выполняет проверку объекта кредитования. Если он юридически чист, то заемщик получит окончательное одобрение.Причины отказа на данном этапе:

- Аварийное состояние жилья;

- Закончился срок эксплуатации здания;

- Наличие деревянных перекрытий, пола и стен, если объект – частный дом;

- Наличие незаконной перепланировки;

- Не выписаны предыдущие владельцы.

В недвижимости проверяются:

В недвижимости проверяются:

- Все конструкции;

- Коммуникации;

- Окна и двери;

- Электропроводки, розетки, выключатели.

Экспертную оценку жилья проводит специально назначенный специалист. Он учитывает такие факторы, как состояние жилья, его местоположение, год постройки и так далее. В итоговом отчете он указывает реальную стоимость объекта, чтобы не допустить завышения цены. Далее определяется дата подписания договора. Клиент получает от кредитора список страховых компаний, где можно застраховать недвижимость.

Внесение первого взноса

Сбербанк выдает ипотечные кредиты своим клиентам при условии внесения ими первоначального взноса. Его размер зависит от категории заемщика, условий кредитования и объекта недвижимости. Так, при покупке квартиры устанавливаются следующие размеры первого взноса:

- 10% – для зарплатных клиентов;

- 15% – для остальных клиентов при условии подтверждения дохода и трудоустройства;

- 50% – при ипотеке по двум документам, когда подтвердить свой доход заемщик не может.

А если, например, заемщик хочет купить или построить дом, то размер минимального первого взноса даже при подтверждении дохода для него составит 25% от стоимости недвижимости.

В зависимости от программы ипотеки, клиент вносит деньги либо до подписания договора купли-продажи (покупка готового жилья), либо уже после регистрации договора долевого участия (если жилье еще строится). Деньги можно внести следующими способами:

- наличными в кассе банка;

- переводом денег на специальный счет в Сбербанке, открытый для ипотеки.

При использовании сертификатов может потребоваться дополнительное время. Например, таковые применяются при оформлении ипотеки с материнским капиталом, военной ипотеки.

Когда деньги будут внесены, все документы по недвижимости представлены, банк проведет повторную оценку жилья и самого заемщика. На это обычно уходит 2 дня. Только после этого клиент выходит на сделку.

Почему могут отказать в ипотеке?

Прежде, чем подавать повторную заявку на ипотеку в Сбербанке, надо понять, по какой причине вам отказали. Банки далеко не всегда озвучивают причины отказа, но зная все требования, вы легко можете догадаться, почему банк не ответил согласием. Обозначим частые причины для отказа в ипотеке Сбербанка:

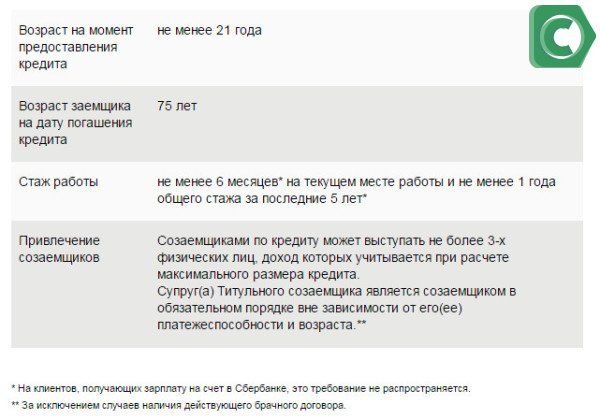

- Несоответствие минимальным требованиям банка (возраст заемщика – от 21 до 75, постоянное трудоустройство – от 6 месяцев, общий стаж – более года);

- Недостоверная информация, поддельные документы, неправильные данные заявителя, нарушал ли закон;

- Слишком низкие доходы и уровень финансовой состоятельности;

- Плохая кредитная история;

- Неполный пакет документов;

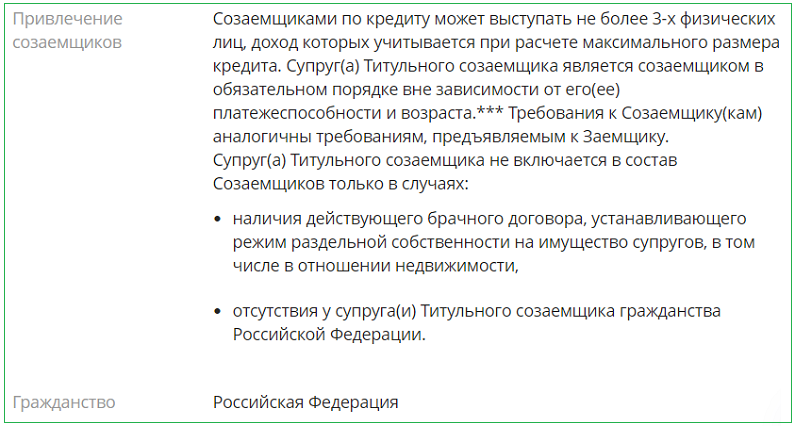

- Потенциальный клиент не смог привлечь созаемщиков;

- Клиент не благонадежен. Банк выясняет, не участвовал ли клиент в судебных тяжбах.

Отказ ожидает клиента и в том случае, если объект недвижимости не соответствует требованиям и не прошел проверку. Главное требование к недвижимости – ее ликвидность. Если квартира не устраивает сотрудников банка, они могут предложить найти другую недвижимость.

Страховые документы

После принятия кредитным учреждением положительного решения по ипотечному кредиту, будущему владельцу квартиры обязательно понадобится оформить страховку. Она доступна для получения клиентами Сбербанка исключительно в тех страховых компаниях, которые обладают банковской аккредитацией. Страховые документы, выданные сторонними организациями, не принимаются. Это необходимо учитывать, когда нужно в установленные банком сроки оформлять документы. При обращении в сторонние компании можно упустить время и оформлять страховку в другой фирме, которая одобрена финансовым учреждением.

Также клиенту в банке может быть предложено пройти процедуру страхования жизни и здоровья. Эта процедура не является обязательной. И можно не затрачивать на нее свое время

Но важно помнить о том, что если воспользоваться данным видом страхования, то ставка по кредитному предложению будет снижена. такой вид страховки обладает довольно высоким уровнем стоимости, но для экономии клиенты могут воспользоваться услугами компаний, которые одобрены финансовой организацией

Заключительный этап

Завершенной сделка становится в тот момент, когда покупатель получит документы о праве собственности в регистрационной палате. После этого можно считать, что квартира находится в собственности заемщика.

Закладная по ипотеке

Данный документ оформляется банком. Он показывает, что у кредитного учреждения есть право на получение исполнения по денежным обязательствам. Кредитор получает закладную после покупки жилья и регистрации данной сделки. Она будет в банке, пока заемщик не выплатит всю свою задолженность.

Страхование

Страхование объекта недвижимости – обязательная процедура. Некоторые банки требуют оформлять страховку еще до того, как оформлен договор кредитования.

Заверение ипотеки нотариально

Данное действие с недавних пор перестало быть обязательным. Хотя регистрирующие организации на практике ранее постоянно требовали копии договоров, которые заверены нотариусом. Сейчас же они запрашивают эксплуатацию, поэтажный план жилья и копии, заверенные в БТИ. Так что рекомендуется все-таки воспользоваться услугами нотариуса. Их цена – до 2% от суммы ипотеки.

Сколько действует положительно одобренная заявка

Еще некоторое время назад у заемщиков было примерно пару месяцев для того чтобы после одобрения заявки приступить к дальнейшим ипотечным этапам. В 2021 году произошло увеличение срока действия положительного решения. Теперь он составляет три месяца. Этим временем следует воспользоваться для того чтобы найти подходящий вариант жилой недвижимости, произвести ее оценку, произвести оформление жилья в собственность, зарегистрировать квартиру в Росреестре, предоставить необходимые документы Сбербанку.

При одобрении необходимо соблюдать этот трехмесячный срок. Но если заемщику не удалось вовремя подготовить все документы в кредитную организацию, то этапы оформления ипотечного кредитования нужно будет начинать сначала. Придется вновь заполнять заявку и обращаться с ней в банк. Затем ждать решения, пока она будет на одобрении.

Подготовка к оформлению жилищного займа

Чтобы получить положительный ответ, клиенту стоит изучить детально требования к заемщикам и собрать полный пакет документов. Первые в основном касаются возраста (21-65 лет), наличия постоянной занятости и уровня дохода. Исходя из данных параметров, будет определен размер кредита и ставка.

Принятие ответственного решения — гарантия получения займа на оптимальных условиях

Документы для выдачи ипотечного кредита

- Паспорт.

- Регистрация.

- Иное удостоверение (права водителя, пенсионное, военный билет, загранпаспорт и т.п.).

- Трудовая книжка или справка с работы, характеризующая стаж за последние полгода и 5 лет.

- Справка, выписка или иная бумага с указанием параметров ежемесячных пополнений клиента от выплат заработной платы.

- Документы на залоговое имущество, если таковое используется для увеличения кредитной суммы.

- Документы для использования льготных или специальных программ: свидетельство о браке, сертификат на капитал матери.

Передавая в банк все вышеперечисленное, клиент заполняет заявку (Скачать Заявление на ипотеку в Сбербанке, в которой отмечает оптимальные условия (общая сумма, желаемая сумма выплат в месяц, срок) и определяет параметры, характеризующие платежеспособность и респектабельность клиента.

Процесс рассмотрения длится до 5 дней. В ряде случаев, он может увеличиваться, если есть сомнения или какие-либо данные требуют проверки. Подробнее, читайте в нашей статье — Этапы оформления ипотеки Все этапы ипотечного оформления займа

Сколько времени Сбербанк рассматривает заявку на ипотеку

Сбербанк рассматривает заявку на ипотеку 5–8 дней. За это время проверяются документы соискателя, его финансовое положение и кредитная история. Полученное решение предварительное. Сроки рассмотрения заявки на ипотеку в Сбербанке могут затянуться по причине предоставления недостоверной информации, загруженности работников или по ряду иных объективных причин. Отследить статус заявки можно через личный кабинет в Сбербанк-Онлайн. В графе «Кредиты» отображаются все изменения по анкете заемщика. Сроки рассмотрения заявки на ипотеку в Сбербанке могут затянуться по причине предоставления недостоверной информации, загруженности работников или по ряду иных объективных причин. Отследить статус заявки можно через личный кабинет в Сбербанк-Онлайн. В графе «Кредиты» отображаются все изменения по анкете заемщика.

Одобрение ипотеки в Сбербанке действует в течение 90 дней.

Причины долгого рассмотрения заявки

- Клиент предоставил неполную информацию.

- В анкете допущены ошибки.

- У заемщика имеются проблемы с кредитной историей.

- Отдел оценки направил заявку на повторную проверку.

- Соискатель внесен в стоп-лист или черный список.

- Кредитором были обнаружены открытые непогашенные задолженности.

- Клиент запросил крупную сумму на максимальный срок ипотеки в Сбербанке.

Как ускорить процесс рассмотрения

В некоторых случаях заявка на ипотеку рассматривается до 10 дней, и повлиять на работу сотрудников отдела оценки невозможно.

- Перед подачей заявки проверить свою кредитную историю через БКИ. Так заемщик сможет выявить свои ошибки и исправить их.

- По возможности закрыть все кредиты для снятия кредитной нагрузки.

- При заполнении анкеты быть предельно внимательным и не допускать ошибок. Не подделывать персональные данные, не завышать имеющийся доход.

- Прикрепить качественные сканы запрашиваемых документов.

Соблюдая указанные рекомендации, срок одобрения ипотеки не будет продлен.

Подготовка к оформлению жилищного займа

Чтобы получить положительный ответ, клиенту стоит изучить детально требования к заемщикам и собрать полный пакет документов. Первые в основном касаются возраста (21-65 лет), наличия постоянной занятости и уровня дохода. Исходя из данных параметров, будет определен размер кредита и ставка.

Принятие ответственного решения — гарантия получения займа на оптимальных условиях

Документы для выдачи ипотечного кредита

- Паспорт.

- Регистрация.

- Иное удостоверение (права водителя, пенсионное, военный билет, загранпаспорт и т.п.).

- Трудовая книжка или справка с работы, характеризующая стаж за последние полгода и 5 лет.

- Справка, выписка или иная бумага с указанием параметров ежемесячных пополнений клиента от выплат заработной платы.

- Документы на залоговое имущество, если таковое используется для увеличения кредитной суммы.

- Документы для использования льготных или специальных программ: свидетельство о браке, сертификат на капитал матери.

Передавая в банк все вышеперечисленное, клиент заполняет заявку (Скачать Заявление на ипотеку в Сбербанке, в которой отмечает оптимальные условия (общая сумма, желаемая сумма выплат в месяц, срок) и определяет параметры, характеризующие платежеспособность и респектабельность клиента.

Процесс рассмотрения длится до 5 дней. В ряде случаев, он может увеличиваться, если есть сомнения или какие-либо данные требуют проверки. Подробнее, читайте в нашей статье — Этапы оформления ипотеки

Все этапы ипотечного оформления займа

Что делать после согласования заявки?

Когда Сбербанк одобрил ипотеку, что дальше делать зависит от условий клиента. Если он уже выбрал жилье, требуется подготовить на него документацию. Если нет – начать с поиска оптимального варианта. На передачу данных документов есть два месяца:

- Договор купли-продажи.

- Заявление от жены/мужа о согласии на сделку (нотариально заверенное) или справка об отсутствии супруга.

- Оценка стоимости согласно отчету эксперта.

В стандартный договор купли-продажи должны быть включены определенные пункты, поясняющие принцип взаимодействия с кредитором и указывающие на наличие ипотечного кредита, оформленного на данное жилье, и вытекающие из этого обязательства клиента. Данные формулировки стоит получить у специалиста банка, с которым происходит сотрудничество относительно получения кредита.

Банк предъявляет особые требования к заемщикам, оформляющих ипотечный займ

В индивидуальных случаях могут потребоваться дополнительные бумаги и справки, если покупка производится у юридического лица или кредит оформляется на строительство частного дома.

Скачать файл:

Документы по ипотечному жилью

Первый взнос после одобрения ипотеки в Сбербанке

В этот же период нужно также подготовить подтверждения того, что у клиента есть достаточная сумма для выплаты первой части заемных средств. Таким могут выступать:

- Информация о счете, открытом в банке, с указанием остатка в нужном размере.

- Платежка об уплате части от стоимости жилья.

- Справка, выписка, документ, определяющий денежный перевод или внесение средств на счет от иных лиц в пользу клиента.

Правила и секреты получения ипотеки

Далее, предлагаем вашему вниманию видео-обзор, о том, как правильно оформить кредит на покупку жилья.

https://youtube.com/watch?v=QHPS4sqnduY%3F

Получив долгожданный положительный ответ на поданную заявку по жилищному кредиту, заемщик сразу сталкивается с вопросом, как действовать дальше.Наступает один из важных этапов в подготовке подписания кредитного договора: подача необходимой документации и оплата первоначального взноса. Правильное проведение этой процедуры значительно облегчает сам процесс кредитования.

Процентные ставки

Актуальные процентные ставки Сбербанка представлены ниже:

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья — базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Как подать заявку на ипотеку в Сбербанке и узнать решение?

Начнем с самого начала, а именно, с подачи заявки. Сделать это можно несколькими способами:

- обратиться в ближайшее отделение банка;

- подать заявку через банковских партнеров;

- заполнить поля онлайн-заявки на официальном сайте Сбербанка.

После подачи заявки и заполнения прилагающейся к ней анкеты банковские сотрудники займутся анализом предоставленных данных.

Срок рассмотрения заявки обычно составляет 2—3 рабочих дня, но для клиентов Сбербанка (например, владельцы зарплатных карт, выданных данным финансовым учреждением) эта процедура может занять всего 1 день.

Решение банк отправит в виде СМС, или специалист позвонит по указанному номеру телефона. Клиент может и самостоятельно позвонить кредитору, не дождавшись от него ответа. В случае положительного результата будущему заемщику назначат дату и время приема в отделении банка, а также огласят перечень документов, которые он должен предъявить на рассмотрение.

Как банки оценивают своих потенциальных клиентов и сколько ждать одобрения ипотеки?

В основе абсолютно любого вида кредитования лежит следующее правило: ссуда должна быть выдана такому лицу, которое сможет производить возврат долга, а также оплачивать проценты за пользование предоставленными денежными средствами, своевременно и в полном объеме. То есть банк, выдающий кредит, должен быть уверен в том, что он не только получит свои средства обратно, но и сможет заработать на такой операции. Для того чтобы не ошибиться с заемщиком и не столкнуться с той ситуацией, когда деньги выданы, а получить их обратно нельзя, у банков существуют определенные методов и процедур, которые направлены на оценку кредитоспособности лиц, желающих получить займы. Все они направлены на то, чтобы определить, является ли потенциальный заемщик благонадежным, обладает ли он достаточным для возврата кредита доходом или нет. Проведение подобной оценки может осуществляться по-разному.

Еще совсем недавно существовала практика личных бесед тех, кто подает заявку на получение займа с кредитным инспектором, мнение которого оказывало существенное влияние на итоговое решение по каждому кандидату. Сейчас же основная часть анализа информации, предоставленной потенциальными заемщиками, производится с использованием скоринговых программ, которые на основании сложных алгоритмов формируют рекомендации касательно возможности кредитования того или иного лица. Именно в результате использования такого способа оценки срок одобрения ипотеки существенно сократился и сегодня среднестатистическая заявка рассматривается не более недели. Базовый принцип работы таких программ заключается в присвоении веса каждому блоку информации о заемщике: например, программой может учитываться доход, образование, место работы, стаж, должность, семейное положение, наличие в семье детей и т.д. Соответственно, чем больший итоговый вес наберет кандидата, тем лучше.

Как проходит сделка по ипотеке с использованием банковской ячейки

Банк не устанавливает определенных правил на получение ипотеки на покупку квартиры с использованием банковской ячейки

Важно, чтобы первоначальный взнос и кредитные средства было заложены в сейф до момента государственной регистрации сделки. Только после получения свидетельства на квартиру, ячейку открывают и выдают деньги под расписку

Оформление ипотеки – процедура, подразумевающая прохождение восьми основных стадий. Изначально необходимо подобрать выгодную ипотечную программу, собрать первичный пакет документов, найти объект недвижимости и подать заявку. После получения одобрения по анкете и залогу, заемщик начинает процедуру оформления сделки: подписывает договор купли-продажи, ипотечный контракт, подбирает страховую компанию. Только после регистрации ипотеки и права собственности, заемщик становится владельцем квартиры, обремененной ипотекой.