Анкета на ипотеку в сбербанке

Содержание:

- Кто может им стать

- Статус созаемщика

- Обязанности

- Риски созаемщика и способы их минимизации

- Для чего нужен дополнительный участник

- Кто может стать созаемщиком (требования к ним)

- Требования к созаемщикам по ипотеке

- Кого можно привлечь в качестве созаемщика

- Кто такой созаемщик по ипотеке?

- Вывод созаемщика из договора ипотеки. Порядок действий

Кто может им стать

Привлекать к совместному кредитованию можно:

- близкого родственника (брат, сестра, родители и пр.);

- совершеннолетних детей;

- друзей и коллег.

Предпочтение отдается первой группе. В число созаемщиком допустимо привлекать тех, кто имеет право на получение денежных средств из бюджета на погашение части стоимости кредитуемого объекта недвижимости. К ним относятся получатели материнского капитала и субсидий (военнослужащие, государственные служащие, ученые, преподаватели, врачи и пр.).

Законный супруг/га становится созаемщиком независимо от возраста, занятости, дохода. И даже в случае, когда титульный заемщик может в одиночку обслуживать ипотеку. Доходы супруга/ги не учитываются при расчете максимальной суммы ипотеки. Собственность делиться 50 на 50, если этот момент не оговорен в брачном контракте. Если один из супругов не желает принимать участие в ипотеке, то это отражается в брачном контракте. При разводе он не может заявить свои права на долю в квартире или доме. Мужчина и женщина, живущие в гражданском браке, не становятся автоматически созаемщиками.

Одновременно можно привлекать до 6 человек в этом статусе, максимальное число зависит от программы ипотечного кредитование. Если это сторонние лица, то их может быть не больше 3. Если все близкие родственники, то их может быть 6. Количество одновременно привлекаемых поручителей и залогодателей не ограничено.

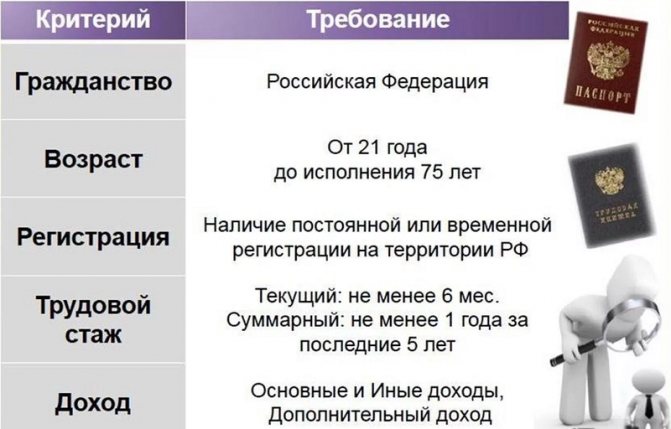

Требования

ПАО «Сбербанк» выдвигает аналогичные требования ко всем участникам сделки:

- Гражданство РФ и постоянная регистрация в регионы оформления ипотеки.

- Возраст от 21 до 75 лет на дату погашения кредита.

- Постоянный источник дохода.

- Стаж за последние 5 лет минимум года, стаж на последнем месте не менее полугода.

- Идеальная кредитная история, отсутствие действующих кредитов.

Необходимые документы:

- паспорт РФ;

- документы всех членов семьи, проживающих в одной квартире или доме;

- справку 2-НДФЛ или по форме банка;

- документы, подтверждающие другие источники дохода;

- трудовая книжка или трудовой договор, номер карты при получении заработной платы через «Сбербанк»;

- свидетельство о заключении брака;

- дополнительные документы по требованию банка (водительское или пенсионное удостоверение, диплом, военный билет);

Ответственность

В обязанности созаемщика по ипотеке до истечения договора входит:

- Внесение очередного платежа в размере, указанном в договоре (могут быть нулевыми, всё зависит от конкретной ситуации).

- Внесение ежемесячного платежа, если заемщик не в состоянии внести его целиком или полностью по причинам, не являющимся страховым случаем или при отсутствии страховки.

- Обеспечение выполнения условий ипотеки, если заемщик не в состоянии продолжать выплаты (но только в части, определенной договором).

- Внесение ежемесячных платежей в случае смерти титульного заемщика, но только в рамках ответственности, прописанной в договоре. На законного супруга ложится вся ответственность основного заемщика.

Если созаемщик лишается доли в собственности или отказывается от нее в добровольном порядке, то с него не снимаются финансовые обязательства до момента его выведения из этого статуса.

Права

Созаемщик по ипотеке в ПАО «Сбербанк» имеет следующие права:

- Оформление права собственности на ипотечное жилье в размере, пропорциональном ответственности.

- Самостоятельное определение доли своего участия.

- Использование налогового вычета.

- Страхование жизни и здоровья на сумму, равноценную доле в ипотеке.

- Отказ от доли в собственности в любой момент без снятия финансовых обязательств.

- Возможна подача заявления на получение других кредитов, но при расчете максимальной суммы из доходов будет вычтена сумма, ежемесячно уплачиваемая в рамках ипотечного договора.

Риски

К основным рискам относятся следующие:

Потеря права собственности на ипотечное жилье. Титульный заемщик может вывести в любой момент созаемщика из ипотеки «Сбербанка», инициировав судебное разбирательство.

Увеличение бремени финансовой ответственности в любой момент, если основной заемщик не выполняет своих обязательств (придется оплачивать обязательные ежемесячные платежи за него). В случае смерти титульного заемщика тяжелее всего придется супругу/супруге.

Испорченная кредитная история

Для банка не важно кто именно не внес платежи в случае возникновение просрочки.

Проблемы с получением других кредитов из-за большой финансовой нагрузки.

Статус созаемщика

Статус созаемщика напоминает статусы основного заемщика и поручителя, но ряд отличий позволяет считать созаемщика отдельной и самостоятельной фигурой в кредитных правоотношениях.

Созаемщик:

- имеет равные с заемщиком права, включая право претендовать на квартиру, приобретенную на ипотечные кредитные средства;

- несет одинаковую с заемщиком ответственность по ипотеке, при этом, если заемщик не сможет погасить очередной платеж, эта обязанность автоматически перейдет на созаемщика;

- может нести всю основную нагрузку по кредитному договору, пока у заемщика не появится возможность платить по ипотеке самостоятельно, независимо от того, временный или постоянный характер носит такая ситуация.

Права, обязанности, ответственность созаемщика могут быть изменены условиями договора в части:

- степени ответственности (солидарная/субсидиарная);

- порядка несения обязательств по кредиту созаемщиком в случае неспособности основного заемщика нести свои обязательства;

- определения прав созаемщика на приобретаемую по ипотеке квартиру, в том числе если он не является супругом, либо является гражданским супругом.

Стороны (заемщик, созаемщик, банк) вольны по своему усмотрению оговаривать права и обязанности по кредитному договору, но в пределах допустимого и незапрещенного законодательством.

При оформлении кредита к созаемщику предъявляются аналогичные требования, что и к заемщику. Идентичен и пакет документов, которые он должен предоставить. Хотя многое зависит от банка и условий ипотеки.

Несмотря на то, что статус созаемщика, за небольшими исключениями, схож со статусом заемщика, это касается только условий кредитного правоотношения

Это важно, поскольку, становясь созаемщиком, многие часто рассматривают такую ситуацию как возможность безусловно претендовать на приобретаемую по ипотеке квартиру. На самом деле статус созаемщика сам по себе ничего подобного не предусматривает, за исключением ситуаций, когда квартира, приобретенная по ипотеке, сама по себе дает право претендовать на нее созаемщику

Например, супруг получает такое право не потому, что является созаемщиком, а потому, что квартира будет иметь статус совместно нажитого имущества. В то же время, выступая в статусе созаемщика, гражданский супруг, если отдельным договором сторон или при оформлении квартиры не предусмотрено иное, никаких прав на квартиру, приобретенную по ипотеке, иметь не будет. Аналогичное можно сказать и о всех других ситуациях, при которых право на квартиру (долю) требует наличия договора заемщика и созаемщика, а не может быть приобретено в силу закона, как в случае супружеских правоотношений.

Исходя из изложенного, созаемщикам, прежде чем согласиться на эту роль, следует иметь в виду:

- У вас могут возникнуть проблемы в будущем с получением кредита на собственные нужды, поскольку для всех банков вы будете являться заемщиком, уже имеющим текущий непогашенный кредит.

- Если основной заемщик перестанет платить кредит, допустит просрочки и другие нарушения, все претензии банк с полным правом предъявит вам, причем автоматически, и только потом начнет требовать с поручителей, если они, конечно, есть. Погашенные за заемщика суммы созаемщик сможет взыскать только в судебном порядке, но вероятность их возврата зависит от характера и объема прав на приобретенную по ипотеке недвижимость.

- Необходимо всегда четко оговаривать, какие права созаемщик получить на квартиру, приобретаемую по ипотеке. Этот вопрос решается в рамках оформления права (регистрации) на недвижимость либо договором сторон, в том числе брачным контрактом.

Обязанности

Продолжительность выплат по ипотечному кредиту может растянуться на несколько десятков лет, за это время в жизни созаемщиков могут произойти любые изменения – от развода супругов до потери регулярного дохода. Выход такого субъекта из ипотечного договора может производиться двумя путями:

- обращение в банк о замене созаемщика или предоставлении иного обеспечения по ипотеке – привлечение дополнительного поручителя, залог активов. Вопрос о выводе первоначального кредитного партнера решается финансовым учреждением в каждом конкретном случае;

- подача искового заявления в суд – если кредитополучатель не согласен с выводом созаемщика, а последний сможет документально подтвердить свое активное участие в погашении ипотеки.

По согласованию с банком возможна замена созаемщика по уважительным причинам.

Созаёмщик отвечает по долговым обязательствам так же, как и заёмщик. В соответствии с ФЗ №218 от 30.12.2004 г. «О кредитных историях»: на него формируется кредитная история, которая хранится не менее 15 лет в Бюро кредитных историй.

Если основной заёмщик окажется неплатёжеспособным, не погасит свой долг, то кредитная история созаёмщика будет испорчена, он попадёт в число неплатёжеспособных клиентов и не сможет в дальнейшем оформить кредит на себя.

На сайте Сбербанка сказано, что погашается долгосрочный заём на жильё исключительно аннуитетными (равными) платежами.

Выплатить кредит можно досрочно – полностью или частично.

Об особенностях закрытия долгосрочного жилищного займа до даты, указанной в договоре кредитования, вы узнаете из статьи «Как можно досрочно погасить ипотеку в Сбербанке».

При этом важно помнить – даже день просрочки регулярного платежа может стать причиной серьёзных проблем. Ведь сумма ипотечного кредита немаленькая, поэтому, казалось бы, мизерные десятые доли процента за ту же, например, неделю обусловливают формирование приличной суммы начисленной неустойки

https://youtube.com/watch?v=u-59YXH_7q0

При ипотечном кредитовании в Сбербанке действуют серьезные правила страхования, поскольку выделяются денежные средства на продолжительный период времени. Полис призван защитить не только финансовую организацию, но и клиента в случае непредвиденных ситуаций.

Обязательным является страхование приобретаемой недвижимости. Причём это не прихоть самого банка, а требование законодательства РФ.

Полис должен полностью покрывать размер обеспечиваемого обязательства. Только тогда при наступлении страхового случая банк возмещает в полном объёме понесённые убытки за счёт оформленной кредитополучателем страховки.

Государственный реестр бюро кредитных историй.

Созаемщик по ипотеке это лицо, обладающее равными обязанностями и правами наряду с заемщиком, включая солидарную ответственность перед кредитной организацией по погашению долговых обязательств.

Его доходы при определении суммы кредита также будут учитываться финансовой организацией. Это лицо довольно часто привлекается тогда, когда требуется долгосрочное кредитование на большие суммы.

Вследствие того, что именно это лицо наравне с кредитуемым лицом указывается в договоре, то у него появляются соответствующие обязанности и права.

Риски созаемщика и способы их минимизации

Главная опасность, которая подстерегает любого будущего созаемщика – риск неплатежей со стороны основного должника, в том числе и по независящим от него причинам (травма, длительная болезнь, потеря работы). Получится, что заемные деньги потрачены без вашего участия, а платить по кредиту придется именно вам. Особенно большие потери ожидают тех, кто осмелился стать солидарным должником по одной из программ ипотечного кредитования. Там и суммы больше, и срок уплаты наступит не так скоро.

Чтобы не пришлось собственными деньгами оплачивать чужие удовольствия, нужно заранее себя подстраховать:

1. Соглашаться стать созаемщиком только у своих ближайших родственников. Семья – это всегда близкие люди, которые вряд ли станут вас подставлять. Кроме того, у родственника вы с большей долей вероятности станете совладельцем приобретаемого жилья, что частично снизит ваши риски. И даже если все-таки придется выплачивать ипотеку самостоятельно, потеря денег частично компенсируется правами на недвижимость.

2. Проследить, чтобы в договоре кредитования была четко прописана ваша доля ответственности. В этом случае спросить с вас могут только в пределах этой доли и ничуть не больше.

3. Если основным заемщиком выступает ваша вторая половина, обязательно оформляйте приобретенное жилье в совместную собственность. Вы ведь оплачиваете ипотечные взносы из совокупного семейного дохода, а значит и права на недвижимость должны быть равными. Никто не застрахован от разводов, так что лучше быть поосторожнее.

4. Если вы дали согласие выступать солидарным должником по кредиту друга или гражданского супруга, оформляйте свои взаимоотношения официально. Желательно заключить договор, согласно которому основной заемщик вернет потраченные денежные средства созаемщику или выделит ему долю в приобретенном жилье. Второй вариант – соглашение о том, что в ближайшем будущем приобретенное жилое помещение будет переоформлено в совместную собственность с учетом доли средств, которую вложил каждый из вас.

Что еще вас может ожидать? Например, невозможность оформления кредита на собственные нужды. Вы уже знаете, что доход созаемщика учитывался при расчете максимально возможной суммы кредита. Следовательно, при расчете вашей платежеспособности в будущем этот действующий кредит будет оцениваться банком как обязательный ежемесячный платеж. Вполне возможно, что в период действия этого кредитного договора у вас не будет возможности получить ссуду на собственные нужды из-за слишком большой кредитной нагрузки. Причем это касается не только жилищных займов, но и стандартных потребительских. Хотя если ваш доход можно назвать более чем приличным, то вам ничего подобного не грозит.

Не стоит забывать и о кредитной истории. Данные о любом участнике договора кредитования в обязательном порядке передаются в БКИ. Созаемщики – в числе первых. Следовательно, добросовестность основного должника напрямую повлияет и на вашу репутацию. Бюро кредитных историй не станет разбираться, кто из вас виноват в просроченных платежах. В черный список могут попасть оба должника – и основной, и «запасной». А это, в свою очередь, также может стать причиной отказа в кредитовании в будущем.

Так стоит ли становиться созаемщиком? Вряд ли. Это слишком большая ответственность и неоправданные риски. Нужно четко понимать, что банку абсолютно все равно, кто из вас вносит ежемесячные платежи по кредиту. Он даже не станет проверять, от кого именно поступают средства. Главное, что они оказываются на счете точно в срок. Но как только в очередной день икс их там не окажется, спрос будет строгим. Причем финансовое учреждение вправе требовать возврата ссуды от любого из должников, даже не удосуживаясь разбираться, кто из них основной. Поэтому хорошенько подумайте и принимайте решение в стороне от эмоций.

Для чего нужен дополнительный участник

Основное назначение привлеченного участника – предоставление дополнительной гарантии возврата ссуженных средств. В соответствии с положениями гражданского законодательства созаемщик в отличие от поручителя несет солидарную ответственность по обязательствам основного участника кредитных отношений. Это означает, что, если заемщик в определенный момент перестает погашать ежемесячные взносы по ипотеке, обязательства автоматически возлагаются на созаемщика. Для этого кредитору не требуется решение судебной инстанции и какие-либо дополнительные полномочия.

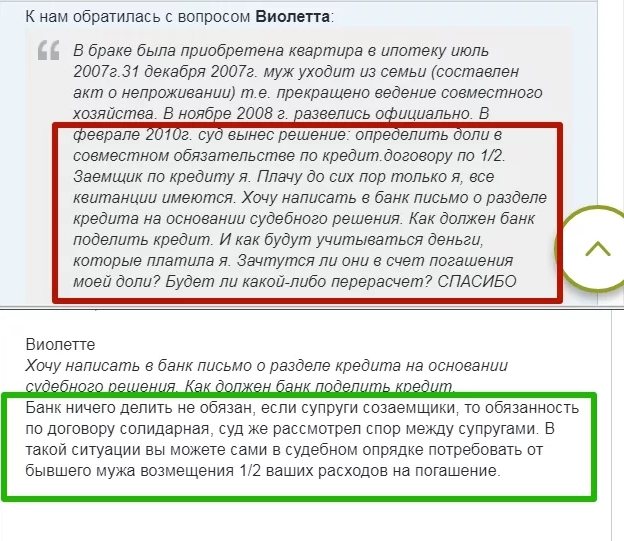

Права и обязанности созаемщика по ипотеке во многом схожи с обязанностями и правами поручителя, однако, отличия есть. Основная обязанность созаемщика заключается в исполнении общего ипотечного обязательства. Так, например, после развода супругов банк вправе переложить обязательство основного участника, которым выступал муж, на его жену. При этом отказаться от погашения кредита невозможно, даже если муж передаст свою долю в ипотечной недвижимости супруге.

Созаемщику придется погашать как основной долг с процентами, так и штрафные санкции, если таковые будут применены в рамках кредитного соглашения. Помимо этого, как же, как и основной участник, созаемщик обязан информировать кредитора о происходящих в его жизни изменениях, например, сообщать о смене места жительства, номера телефона, места работы, а также об изменении уровня доходов.

Возможно будет интересно!

Созаемщик по ипотеке какие его права и обязанности

Кто может стать созаемщиком (требования к ним)

Законодательство позволяет сделать созаемщиками практически любое платежеспособное лицо, согласное с условиями банка. Практика показывает, что ими становятся близкие родственники заявителя. На это редко соглашаются посторонние люди. Ведь, если основной плательщик по ряду причин (например, он станет неплатежеспособным, недееспособным) прекратит платить за ипотеку, то обязательства по ежемесячным выплатам в полном объёме перейдут к ним.

Созаемщики несут перед кредитором ответственность не меньшую, чем основной должник. Банки проверяют их платежеспособность, уровень дохода, кредитную историю и т. д.

Каждый банк предъявляет собственные требования к этим лицам, но есть обязательные для получения статуса созаемщика:

- российское гражданство;

- наличие регистрации (постоянной либо временной);

- возраст 21-55 лет (для женщин), 21-75 лет (для мужчин);

- минимальный стаж на последнем месте службы – от 6 месяцев до 1 года (определяет конкретный банк);

- положительная кредитная история;

- хорошая платежеспособность, определяемая по формуле: платёж по ипотеке не должен быть больше 40% от доходов.

Некоторые банки согласуют в качестве созаемщиков лишь наёмных работников, исключая индивидуальных предпринимателей, бизнесменов с долей свыше 5%, членов фермерского хозяйства, руководителей. Ряд банков требует от получателей кредита страхования жизни и здоровья. Созаемщику желательно застраховаться и от утраты дееспособности, чтобы при наступлении такого случая долги перешли к страховой компании.

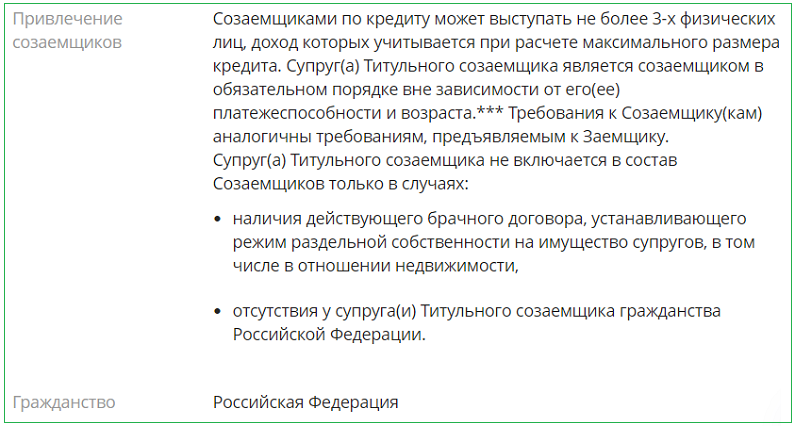

Например в Сбербанке выдвигаются следующие требования:

Перед принятием решения стать созаемшиком, человеку следует знать, чем он рискует. Договор может заключаться на срок до 30 лет. За это время вполне вероятны изменения уровня доходов всех участников договора. Средств для выплат будет не хватать, а платить нужно. Также он лишается права самому стать титульным заемщиком при взятии кредита для себя. Отказ от обязательств возможен только через суд при наличии неоспоримых доказательств, которые не позволяют ему платить по кредиту.

Учитывая вышеизложенное, оцените свои возможности, все риски и только тогда принимайте решение стать созаемщиком. Ведь ипотечный долг – дело многих лет, которое требует больших денежных вложений!

Автор статьи:

Требования к созаемщикам по ипотеке

Степень ответственности созаемщика по договору не меньше, чем у основного заемщика, поэтому банки осуществляют его проверку на платежеспособность, качество обслуживания предыдущего долга, уровень достатка, добропорядочность и т. д.

Конкретные требования зависят от программы ипотечного кредитования, имеющейся у кредитора. Общие требования аналогичны тем, что предъявляются к основному заемщику:

- Наличие гражданства РФ, постоянной или временной регистрации;

- Возраст от 20–21 года до 55–60 лет;

- Хороший уровень платежеспособности, требование предоставления справок может отсутствовать, но если есть возможность, то лучше всегда их предоставлять;

- Наличие минимального стажа от 3–6 месяцев;

- Наличие положительной КИ.

В некоторых кредитных организациях существуют ограничения по созаемщикам: ими могут выступать только наемные работники, но не индивидуальные предприниматели, владельцы бизнеса, с долей более 5%, руководители и т. д.

Например, в ипотечной программе Сбербанка заявляются следующие условия:

Кого можно привлечь в качестве созаемщика

Требования к созаемщику по ипотеке в Сбербанке аналогичны общим критериям, выдвигаемым для всех клиентов. Физическое лицо должно иметь статус гражданина РФ, необходим непрерывный текущий стаж занятости более полугода и совокупный, за последние 5 лет – более 12 месяцев. Также в список требований Сбербанка входит официальное трудоустройство, документально подтвержденный заработок.

Список тех, кто может быть созаемщиком по ипотеке в Сбербанке, довольно широк. Банк не ограничивает клиента и позволяет привлекать не только родственников, а любого человека, соответствующего требованиям.

Кто такой созаемщик по ипотеке?

Созаемщик по ипотечному договору – это человек, который несет солидарную ответственность, вместе с главным заемщиком, перед кредитором по погашению долга. Банк вправе предъявлять требование к погашению задолженности ко всем заемщикам по договору.

Созаемщик может быть собственником доли покупаемого объекта недвижимости или не являться таковым, это не уменьшает его ответственность перед кредитором. Если основной заемщик перестает вносить взносы по кредиту, это должен сделать созаемщик по договору, причем банку не потребуется выяснять причины непогашения долга первым должником.

Количество дополнительных заемщиков по ипотечному договору может быть до 4 человек, но чаще банки принимают 2–3 созаемщика.

Необходимость в дополнительных заемщиках возникает в следующих ситуациях:

- Если ипотека оформляется на гражданина, который находится в официальном браке. Вторая половина в обязательном порядке становится созаемщком по договору. Это требование законодательства. Даже если квартира оформляется в собственность одного из супругов, доля второго супруга будет присутствовать, поэтому он должен нести солидарную ответственность за погашение долга. Исключением является наличие брачного договора, который устанавливает режим отдельной собственности на недвижимость.

- Когда дохода супругов недостаточно для получения той суммы кредита, которая необходима для покупки той или иной недвижимости, потребуется привлечение дополнительных созаемщиков. При расчете максимально возможной суммы по сделке банки учитывают платежеспособность всех ее участников. Обычно на помощь приходят родственники заемщиков, которые имеют достаточные доходы.

Бывают ситуации, когда приобретаемое жилье оформляется на несовершеннолетнего гражданина. В этом случае, созаемщиками по договору выступают платежеспособные родственники (или другие лица), которые способны оплачивать долг.

Вывод созаемщика из договора ипотеки. Порядок действий

Чтобы перестать быть созаемщиком по ипотеке, надо заручиться согласием кредитора. А сделать это непросто. Финансовые организации с большой неохотой соглашаются на выход любого из участников сделки из ипотеки. Причины заключаются в необходимости выполнить сразу ряд задач:

- пересмотреть весь пакет документов по ипотечному кредитованию, внести изменения в эту документацию;

- рассмотреть обращение по поводу вывода участника сделки в кредитном комитете, состоящем из нескольких сотрудников банка, принять обоснованное решение по этому заявлению;

- внести актуальные изменения в соглашение о залоге недвижимости, в связи с новыми обстоятельствами сделки;

- если нужно, то оформить дополнение к ипотечному договору, зарегистрировать его в том порядке, который установлен на законодательном уровне.

Инструкция, как выйти из созаемщиков по ипотеке охватывает сразу несколько аспектов. Каждому участнику потребуется составить и предоставить своему кредитору обращение, написанное по заданному образцу. Допускается подача заявления в свободной форме.

В обращении нужно:

- указать номер и дату оформления текущего договора кредитования;

- написать причину обращения — выход, смена участника сделки или переоформление свидетельства о праве собственности;

- сообщить обстоятельства, которые привели к необходимости обратиться в финансовое учреждение, изменить условия действующего договора.

Кроме правильно оформленного обращения, в банковское учреждение надо предоставить паспорт от каждого заявителя, включая созаемщика, выводимого из сделки

Важно предоставить и копии страниц паспортов, показать документы для подтверждения семейного положения каждого участника. Специалисты не рассмотрят обращение о выводе должника, если каждый участник не предоставит копии своей трудовой книжки, предварительно заверенные работодателем

О требованиях к документам можно подробнее прочитать в статье: Требования к документам на ипотеку онлайн

Для успешного выхода из ипотеки потребуется справка о доходах, которые получены за прошедшие полгода. Ее должны предоставить все физические лица, указанные в соглашении о залоге. Если финансовое учреждение согласится рассмотреть возможность выхода должника из ипотеки, то решение по заявке будет принято за 10 дней.

Порядок действий после расторжения брака

Порядок выхода созаемщика зависит от причины, побудившей к этому решению. Если главный плательщик расторг брачные отношения со своей супругой, пожелал вывести бывшую жену из договора кредитования, то необходимы такие действия:

1. Нужно определить режим владения и пользования залоговым объектом недвижимости в документальном порядке. Можно предоставить:

- решение судебного органа о разделе совместно нажитого имущества;

- брачный договор, заключенный по соглашению обеих сторон;

- соглашение о разделе имущества, оформленное у нотариуса.

2. Требуется рассчитать общий доход оставшихся участников

Важно убедиться, что его размер будет достаточным, чтобы обязательства по ипотечному договору выполнялись в установленные сроки. Если общего дохода кредитозаемщиков не хватает для внесения ежемесячных плановых платежей, тогда финансовая организация потребует ввода нового платежеспособного созаемщика, отвечающего требованиям

Рекомендуем также ознакомиться: Как делится ипотека при разводе – важные моменты

Как не потерять жилье по ипотеке в гражданском браке

Нюансы оформления ипотеки до брака: раздел, маткапитал, судебная практика

Допустим, банк вынес положительное решение по поступившему обращению о выходе созаемщика из ипотечного договора. Тогда изменение состава участников будет проходить в несколько этапов. Вначале представители кредитора оформят дополнительное соглашение к действующему договору. В этот документ они внесут сведения об исключении или замене участника.

Все стороны подпишут дополнительное соглашение, новую закладную на квартиру. На следующем этапе надо обратиться в Росреестр, чтобы зарегистрировать изменения, внесенные в договор. После выхода или замены созаемщика участникам ипотеки останется только переоформить свои полисы ипотечного страхования.