Чем отличается ссуда от кредита

Содержание:

- Источники

- В чем сходство кредита и займа

- Сходство ссуды и кредита

- Преимущества и недостатки кредитов

- Чем отличается займ от кредита?

- Сходство ссуды и кредита

- Путаница про заем и кредит

- Особенности оформления потребительского кредита

- Ссуда и кредит – в чем разница. Особенности ссуды и кредита

- Отличается ли ссуда от обыкновенного займа?

- Что представляет собой ссуда?

- Аспекты, которые отличают друг от друга две эти услуги

- Что такое кредит?

- Виды потребительского кредита

- Похожие термины:

- Определение кредита и его виды

- Заключение

Источники

- fincult.info: Потребительский кредит

- cyberleninka.ru: Заем, кредит и ссуда – категориальный анализ

- blog.domclick.ru: В чем разница между ипотекой и потребительским кредитом

- b-kontur.ru: Кредит или лизинг: разница, преимущества и недостатки

- klerk.ru: В чем отличие рассрочки от кредита?

Юрий Муранов

Главный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

yurimuranov@vsezaimyonline.ru

(9 оценок, среднее: 4.4 из 5)

Выберите тип жалобы

Двойные списания Долгая верификация Займы на чужие данные Навязчивая реклама Навязывание услуг Предварительное одобрение и отказ Разглашение информации 3 лицам Снятие денег с карты Другое (описать подробно)

В чем сходство кредита и займа

Кредит и займ имеют много общего:

- Могут предоставляться на короткий и долгий периоды.

- Могут выдаваться под конкретные цели и их использование контролируется заемщиком. Нецелевые средства используются по своему усмотрению.

- Может быть выбрана плавающая ставка (меняется в зависимости от обстоятельств, которые заранее оговариваются и прописываются в договоре) или фиксированная.

- Могут обеспечиваться залогом, поручительством или быть без обеспечения.

- Могут иметь единовременное погашение, аннуитетное (ежемесячная ставка) дифференцированное погашение (процент).

Перед заключением любой из форм отношений, обязательно ознакомление с договором. Имеют значения только те условия, которые прописаны в письменном виде. Только на них нужно опираться при выполнении условий договора и при обращении в суд.

В данном видео вы узнаете о том, чем отличаются кредит и займ и в чем их сходство:

Напишите свой вопрос юристу в форму ниже:

Сходство ссуды и кредита

Ссуда и кредит – эти слова очень часто используются в качестве синонимов как взаимозаменяемые, что не совсем правильно. Конечно, сходств у них очень много, но эти услуги имеют и много отличий. Обе эти услуги основаны на финансовых отношениях двух сторон, имеется заёмщик и заимодатель. Объектом договора может выступать как деньги, так и другое имущество, которое потребовалось человеку для любых нужд. Займ может выплачиваться клиентом в зависимости от условия долга. Также они имеют схожие требования – вернуть долг в указанное время согласно условиям, оговорённым при заключении договора.

Преимущества и недостатки кредитов

Основными плюсами банковских кредитов являются:

- Относительно невысокие проценты, а в случае с беспроцентной рассрочкой полное отсутствие переплат.

- Возможность получить крупную сумму на длительный срок.

- Разнообразие условий, которые зависят от компании и типа кредитования.

- При необходимости можно погасить досрочно.

К минусам можно отнести:

- Строгий график погашения и систему штрафов при несвоевременном внесении платежа.

- Сбор пакета документов и подтверждение дохода, если этого требует банк.

- Отсутствие возможности потратить средства на свое усмотрение, если кредит целевой.

- Длительная процедура оформления и рассмотрения заявки, которая может занимать несколько часов или дней.

Большинство банков небольшие суммы до 50 т. р. одобряют мгновенно, а для оформления требуется только паспорт. Но большие кредиты выдаются только проверенным клиентам, которые соответствуют требованиям.

Чем отличается займ от кредита?

В обоих случаях происходит заимствование неких материальных ценностей, которые по истечении определенного срока нужно возвращать первоначальному владельцу. На этом обязательное сходство заканчивается, другие аспекты отношений кредита и займа могут совпадать, а могут и не совпадать.

Объем понятия «заем» включает в себя заметно более широкий спектр отношений, чем кредит. Однако принципы и нормы применения кредита определены яснее и строже.

Путаница между кредитом и займом не создает проблем лишь в бытовом общении. В документах применение к одному и тому же объекту одновременно терминов «заем» и «кредит» будет признано некорректным. Акты, составленные с путаницей в понятиях, могут быть признаны недействительными уже потому, что нельзя с уверенностью утверждать идет ли в них речь об одном или двух разных объектах.

Чтобы ясно увидеть разницу, попробуем описать по отдельности основные отличительные свойства кредита и займа.

Это интересно: Как взять деньги в долг на Яндекс кошелек

Сходство ссуды и кредита

Ссуда и кредит – эти слова очень часто используются в качестве синонимов как взаимозаменяемые, что не совсем правильно. Конечно, сходств у них очень много, но эти услуги имеют и много отличий. Обе эти услуги основаны на финансовых отношениях двух сторон, имеется заёмщик и заимодатель. Объектом договора может выступать как деньги, так и другое имущество, которое потребовалось человеку для любых нужд. Займ может выплачиваться клиентом в зависимости от условия долга. Также они имеют схожие требования – вернуть долг в указанное время согласно условиям, оговорённым при заключении договора.

Путаница про заем и кредит

Давайте разберем, что общего у этих ситуаций. Клиент берет взаймы финансовые средства или ценности, которые нужно вернуть владельцу через определенный промежуток времени. На этом сходство завершается, так как все остальные параметры двух процедур во многом не похожи. Чем отличается кредит от займа, разберемся дальше.

На бытовом уровне неразбериха в этих отношениях проблем не создает. Однако в документах параллельное использование данных терминов по отношению к единому объекту некорректно. В этом случае договоры или нормативные акты со смешанными понятиями могут потерять юридическую силу, так как в них нет ясности, сколько объектов имеется в виду – два или один.

Чтобы понять, в чем разница, рассмотрим специфические свойства займа и кредита по отдельности.

Особенности оформления потребительского кредита

Оформить заем на потребительские нужды достаточно просто. Необходимо ознакомиться с кредитными программами, определиться с необходимой суммой, выбрать банк и подать заявку. Большинство фирм допускают онлайн-оформление запроса, срок рассмотрения заявки зависит от вида ссуды и запрашиваемого лимита кредитных средств.

Анкеты на экспресс-кредиты рассматриваются банком в течение нескольких минут. Часто кредитор не требует личной встречи с заемщиком, позволяя отправить отсканированные копии документов по интернету. Решение по крупным займам принимается 2-3 дня, визит в отделение банка является обязательным. На какой бы кредит ни подавалась заявка, следует внимательно ответить на все вопросы, указать актуальную контактную информацию и реальный доход.

Требования к заемщикам

Компании-кредиторы предъявляют достаточно лояльные требования к своим клиентам. Стандартными условиями для кредитования является возраст от 18 лет, российское гражданство, постоянная прописка и доход, позволяющий выплатить долг в оговоренные сроки.

При крупных займах понадобится справка о доходах, официальное трудоустройство и стаж больше 4-5 месяцев в нынешней организации. Много значить может и кредитный рейтинг заемщика при оформлении потребительского кредита: неблагонадежным клиентам чаще отказывают в выдаче ссуды. В такой ситуации придется рассчитывать на заем в МФО или у частного лица.

Необходимые документы

Список необходимых документов для оформления потребительского кредита простой и не требует много времени на сбор бумаг. Клиенту нужно взять с собой паспорт, справку о доходах, документ, который подтверждает трудоустройство (трудовую книжку или договор). Также может понадобиться дополнительное удостоверение для идентификации личности: права, загранпаспорт, страховка, идентификационный код. Часто у мужчин требуют военный билет.

Если по договору предусмотрено поручительство, то для поручителя понадобятся такие же документы, как и для заемщика. В случае залогового кредитования нужно принести в банк документы на залог (дом, квартиру, автомобиль).

В случае мелких экспресс-займов достаточно одного лишь паспорта. Кредиторы часто верят на слово клиентам и не требуют даже справку о доходах. Если вам требуется срочная денежная ссуда, то изучите список банков и МФО, которые выдают кредиты без дополнительных документов более внимательно.

Нужно ли оформлять страховку

Когда будет даваться кредит, непременно зайдет речь о страховке

Поэтому важно понять, в каких случаях без страхования не обойтись, а когда можно сэкономить

Существует несколько видов страхования. Обязательной является страховка для имущества, переданного в залог. Актуальна для автокредитов, ипотек, нецелевых потребительских кредитов с залогом.

Необязательным считается страхование жизни, здоровья и трудоспособности заемщика. Такую услугу банки чаще всего навязывают клиентам. При этом заемщик вправе отказаться оплачивать такой страховой полис. В ответ на этот шаг банк может поднять процентную ставку, чтобы обезопасить себя от возможных просрочек или невыплат по кредиту.

Также существует понятие страхования кредитного риска. Страховые взносы оплачивает банк, однако эти расходы зачастую закладываются в процентную ставку. Поэтому стоимость страховки по умолчанию перекладывается на плечи заемщиков.

Ссуда и кредит – в чем разница. Особенности ссуды и кредита

Особенности кредита

Под кредитом понимают денежный заем, который имеет сразу четыре характеристики.

- Срочность. Деньги выдаются на определенный срок и должны быть возвращены банку или МФО не только целиком, но и с процентами. К тому же, в договоре кредитования точно обозначены сроки и периодичность взноса платежей. Могут быть указаны даже числа месяца, когда нужно внести средства. Если они были перечислены позже, то заемщик уже может быть оштрафован или же предупрежден менеджерами банка.

- Платность. Каждый может взять кредит на условиях не просто погашения его «тела», но и процентов. Именно они являются платой за пользования деньгами. Банк никогда не выдаст кредит без хотя бы малейшей процентной ставки.

- Возвратность. Необходимо обязательно вернуть взятые средства и проценты по ним в указанные сроки.

- Денежный эквивалент. Существует множество видов кредита: от коммерческого до потребительского или ипотеки. Во всех случаях клиенту выдаются деньги, а не само имущество, покупаемое в кредит. Они могут быть перечислены на руки или же сразу переданы компании, которая реализует товары, технику, транспорт в кредит. Все же заем всегда выдается только в денежной форме. Просто взять технику кредит без денежных отношений невозможно.

Для вашего удобства на портале КредитОфф (CredytOff) размещен кредитный калькулятор:

Любая микрофинансовая организация и банке заинтересованы не только в своем развитии, расширении, но и в прибыли. Она является первоочередной целью и может быть получена из кредитных взносов клиентом. В ежемесячный платеж входит основная сумма погашения («тело» кредита) и проценты. Иногда во взнос включается приобретенная страховка, комиссии и т.д. Банк получает основную прибыль с процентов. Это те деньги, которые платит заемщик финансовой организации за пользование кредитными деньгами. Ссуда и кредит – в чем разница тогда между ними, если оба эти термина подразумевает взятие займа?

Особенности кредита

Особенности ссуды

Кредит входит в понятие «ссуда» и является ее денежной (финансовой) формой. Под ссудой подразумевает взятие взаймы не только денег, но и:

- Товар.

- Имущество, ценные вещи.

- Техника и т.д.

Если речь идет не о деньгах, то заемщик попросту одалживает определенное имущество во временное пользование. Важными являются такие моменты:

- Заемщик не становится владельцем имущества.

- Он не берет их в аренду, а одалживает.

Если при кредитовании можно получить только деньги, то ссуда предполагает одалживание любого движимого или недвижимого имущества. Для многих людей такой вариант кредитования является не просто выгодным, но и единственно возможным. Что касается характеристик ссуды, то она не обладает ни срочностью, ни платностью. Ей свойственна только возвратность—обязательный возврат взятого в долг имущества, будь то техника, оборудование, транспорт или товары.

Ссуда или кредит

Отличается ли ссуда от обыкновенного займа?

Возможно вам покажется все это немного странным, но некоторые люди до сих пор считают, что употребляя в своем лексиконе слова ссуда, кредит и займы, человек имеет ввиду те банковские услуги, которые совершенно не отличаются друг от друга. В том случае, если с двумя вышеупомянутыми услугами, мы уже успели разобраться ранее, то вот суть займа, может быть не совсем ясна некоторым из вас.

По сути дела, такая услуга, располагает всего лишь несколькими отличительными особенностями. Наиболее существенной из них, является то, что заем, выступает в качестве безвозмездного вида долга. Значит это то, что еще во время заключения соответствующего договора, вам не нужно будет обсуждать с представителем определенного рода банка условия, которая касались бы необходимости оплаты годовых процентов. Объясняется это тем, что такая услуга, как займы, предполагает наличие близких, ну или по крайней мере доверительных отношений между людьми, которые будут спустя некоторый период времени, выступать в качестве заемщика и заимодавца.

Что представляет собой ссуда?

В правовой и финансовой практике займ, выданный без процентов на установленный срок, по умолчанию носит название денежной ссуды. В прошлом такой вид кредитования осуществлялся в виде касс взаимопомощи, участники которых изначально систематически оплачивали добровольные взносы, а затем имели право на получение финансов из данного фонда. Правила о наличии обеспечения либо привлечении гаранта субъекты организации обговаривали совместно. Обычно принималось отрицательное решение в наличии залога.

Распространение разных схем для недобросовестных сделок по сбережениям, включая финансовые пирамиды, вызвало недоверие со стороны физических лиц к такой форме кредитования. По правилам, небольшая часть накопленных денег должна передаваться кассиру. В реальности такие организаторы воровали все средства, а затем скрывались от вкладчиков.

Аспекты, которые отличают друг от друга две эти услуги

Несмотря на то, что существует огромное количество аспектов, которые объединяют между собой ссуду и кредит, эти две услуги, являются совершенно разными. Ссуда, является популярнее своего ближайшего аналога, также и потому что подразумевает под собой долг, в котором вам не нужно будет столкнутся с многочисленными обязательствами и процентами. В случае с ней, вам не потребуется заключаться по официальному договору-оферты, который потребовал бы соблюдения определенных обязательств с любой стороны.

Конечно, в некоторых, определенных случаях, может предполагаться наличие процентов. Тем не менее, они не могут считаться обязательным условием и в том случае, если человек будет преднамеренно искать банковское заведение, которое смогло бы предоставить ему такую услугу без наличия , то добиться соответствующей цели, будет не так уж и трудно!

Что такое кредит?

Кредит — это заемные отношения другого вида. В начале 2000-х российское законодательство не различало кредит, займ и ссуду. Сейчас разделение понятий закреплено в 42 главе ГК РФ. Теперь разные формы кредитования не должны смешиваться в документообороте.

В отличие от займов, кредит всегда оформляют на бумаге. Устное соглашение не признается законодательством. При этом объектом выступают только денежные средства. В кредит нельзя взять имущество.

Такая форма кредитования не может быть бесплатной. Клиент использует взятые деньги и выплачивает за это процент. Многие слышали о беспроцентных кредитах, но исключение только подтверждает правила. Подобные кредиты выдаются лишь на льготных условиях.

В основном взятую сумму возвращают не за один раз, а равными долями. На основании справки о доходах в банке формируют календарь кредита. В нем прописаны даты возврата и размер средств, которые нужно отдавать каждый месяц. График платежей согласовывают с клиентом и только потом утверждают.

Виды потребительского кредита

Существует несколько видов потребительских займов. Бывают целевые и нецелевые ссуды. Если оформляется целевой кредит, на что он дается, определяется заранее. Это может быть ремонт в квартире, дорогостоящее лечение, покупка путевки на отдых, оплата образования. Нецелевое кредитование позволяет тратить средства на любые нужды исходя из желания заемщика.

Также кредитные предложения разнятся по виду кредитора. Это может быть заем в банках, МФО, торговых организациях, ломбардах, кассах взаимопомощи, у частных кредиторов.

Еще одна классификация зависит от социальной категории заемщиков. Это могут быть кредитные программы для пенсионеров, работников бюджетной сферы, военных, владельцев подсобных хозяйств. Такие займы увеличивают доступность кредитных денег для тех россиян, которые имеют невысокие зарплаты и часто не могут позволить себе высокую процентную ставку.

Целевой

Среди потребительских кредитов огромной популярностью пользуются целевые займы. Денежные средства банк выдает на покупку конкретного продукта или оплату определенных услуг. Это может быть приобретение жилья, машины, бытовой техники, одежды, услуг образования или медицинского обеспечения.

Важно при этом знать, какая разница в оформлении потребительского и автокредита. Для каждого из них банки предлагают свои условия

Когда оформляется потребительский займ, деньги на руки клиенту не выдаются. Чаще всего они перечисляются на счет продавца, который выдает товар сразу после получения средств. Обычно целевые ссуды предлагаются заемщику в торговых точках: магазинах, салонах, туристических агентствах, медицинских учреждениях. Именно там соискатель может оформить заявку на кредитование и узнать все условия получения денег в долг.

Нецелевой

Нецелевое кредитование позволяет клиенту тратить средства на свое усмотрение. В анкете для получения такого займа имеется графа, как будут использованы деньги. Однако по факту банк никогда не проверяет, куда будут направлены финансы.

Определение нецелевого кредита дает возможность распределить всю сумму на части и совершить несколько покупок. Если кратко, заемщик может часть денег потратить на отпуск, часть — на ремонт, а за оставшуюся сумму купить технику.

Кредитные карты

Когда есть вероятность отказа по потребительскому кредиту, можно оформить кредитку. При обращении в банк стоит задуматься, что лучше: потребительский кредит или кредитная карта именно для вас. Ведь каждый из этих финансовых продуктов имеет свои сильные стороны и особенности.

Кредитная карта является разновидностью потребкредита. Она зачастую имеет установленный лимит, грейс-период и невысокий процент. При активном пользовании кредиткой и своевременном погашении средств лимит на карте может быть увеличен. Это позволит брать в рассрочку более дорогие товары, не откладывая покупку на потом.

Микрозаймы

Суммы по потребительскому кредиту бывают разные. Можно взять телефон за несколько тысяч рублей, а можно оформить ссуду на покупку дорого автомобиля. Когда предвидится небольшая покупка, стоит подумать о микрозаймах. Микрокредитование осуществляют МФО, стандартная сумма в долг — до 30 000 рублей, выдается на месяц. Подобные займы реально оформить даже студентам или безработным гражданам, которые имеют временные финансовые трудности.

МФО не интересует кредитная история, официальное трудоустройство и социальный статус заемщика. Доступность и мгновенное оформление микрокредитов способствует активному развитию рынка и популярности мелких ссуд.

https://youtube.com/watch?v=ZPBpi59z890

Похожие термины:

-

Денежная сумма, предоставляемая коммерческим или другим банком (кредитором) физическому или юридическому лицу (заемщику) на определенный срок с уплатой процента. Сумма долга выплачивается заемщи

-

Денежная сумма, предоставленная собственником денежного капитала (кредитором) заемщику на условиях возвратности за плату в виде процента. Ссудный капитал является основным источником кредитова

-

Денежные средства, ссужаемые коммерческими банками учетным домам на сутки или на семидневный срок. См. Reserve asset ratio.

-

(revolving loan) Ссуда, обычно выдаваемая на короткий срок с последующим продлением. Такую ссуду может получить, например, владелец магазина для финансирования товарных запасов. После продаж товаров ссу

-

ссуда, предоставляемая страховщиком страхователю при несвоевременном перечислении последним страховых взносов. Это условие должно оговариваться в страховом полисе.

-

сумма денежных средств, предоставляемая банком.

-

кредит, предоставляемый заемщику без обеспечения.

-

брокерская ссуда от коммерческого банка с использованием ценных бумаг клиента с маржой или принадлежащих брокерской фирме ценных бумаг в качестве обеспечения. Такая ссуда иногда называется онко

-

См. Ссуда брокерская

-

один из видов кредита на затраты, связанные с проведением работ по подготовке новых производств и освоением новых видов продукции, горноподготовительных и вскрышных работ.

-

ссуда одним брокером другому брокеру либо клиенту ликвидных ценных бумаг для покрытия сделок.

-

бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основе на срок не более шести месяцев в пределах финансового года.

-

(Ways and Means Advances) Ссуда правительству Великобритании, предоставленная Банком Англии (Bank of England). Это делается, когда возникает необходимость в осуществлении правительственных затрат до получения сре

-

на вторичном рынке ипотеки это инвестиции в конкретное ипотечное обязательство.

-

ссуда, выдаваемая заемщику со стороны нескольких банков.

-

Термин вторичного рынка ипотечных обязательств (secondary mortgage market), который отличает инвестиции, представляющие жилищный ипотечный пул (полный пул), от обязательств, представляющих конкретное ипотеч

-

(personal loan) Ссуда, предоставляемая обычно банком физическому лицу, от которого не требуется обязательного предъявления какой-либо определенной гарантии. Личные ссуды широко используются для финанс

-

См. Ссуда дисконтированная

-

ссуда без фиксированного срока погашения, которая может быть востребована кредитором в любое время.

-

Коммерческие кредиты: кредит, предоставленный более чем одним кредитором и обслуживаемый одним из участников, называемым ведущим банком (lead bank) или ведущим кредитором (lead lender). Кредиты, предоставл

Определение кредита и его виды

Большое количество населения страны очень часто сталкивается с подобным видом финансовых услуг. Кредит – это выдача денег с условием возврата, которая осуществляется только банковскими организациями. За использование средств будет устанавливаться плата, она указывается в договоре и оговаривается непосредственно перед получением денег. Какое предложение будет хорошее – ссуда или кредит, зависит от многих факторов. Главная особенность, какая финансовая организация занимается этим вопросом. Крупные банки уже давно зарекомендовали себя, предоставляя большие суммы и длительный срок погашения кредита, минимальные проценты и быструю выдачу денег.

Простыми словами – это покупка денег у финансовой организации банковского типа. Он возвращается строго в указанный срок ежемесячно, согласно графику платежей, который выдаётся при оформлении договора. Его могут выдавать и при покупке товара, но все операции проходят через банк.

Виды кредита:

- коммерческий (торговый);

- государственный;

- международный;

- гражданский;

- потребительский.

Коммерческий – это самая ранняя форма экономических отношений, предполагающая одалживание финансов с выплатой процентов. Основным документом этой услуги является вексель. В форме кредитора может выступать не только банк, но и любая юридическая организация, связанная с производством товаров или предоставлением услуг. Но он предоставляется только в виде товара, а возвращается уже деньгами. В России эта система не получила такого распространения, как в Европе и Америке. Она ограничивается сферами обслуживания. Её можно считать самой старой формой кредита, займа и ссуды.

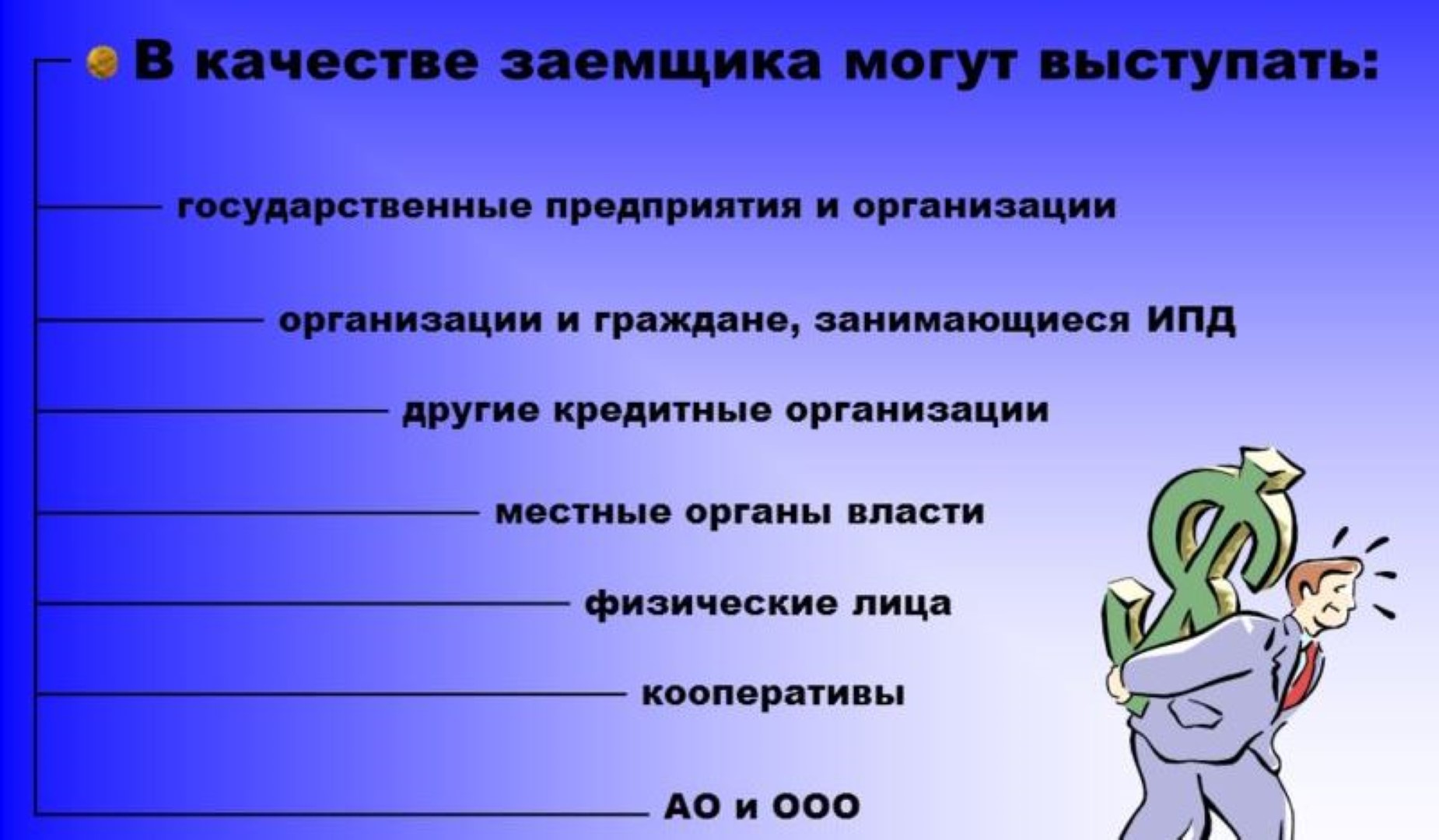

Государственный – выдаётся Центробанком за счёт бюджетных средств страны. Его главная особенность – долговые обязательства. Они не выдаются частным лицам, только юридическим, которые оказались на грани банкротства. Деньги могут получить и нуждающиеся регионы, финансирование которых уже исчерпалось. Заёмщик обязан предоставить отчёт об использовании суммы, обеспечить возвращение её в полном размере с учётом процентной ставки, установленной Центральным банком индивидуально.

Выдачей международных кредитов занимаются институты МВФ, МБРР. Они передаются от одного представителя страны другому. Сложность этого займа заключается в том, что при смене власти в стране новое руководящее лицо может не признавать наличия долга. Поэтому его экономическая и правовая защищённость всегда находится под вопросом, а все нюансы по возвращению финансов должны подробно обсуждаться перед заключением договора.

Гражданская форма кредита – это ростовщическая, она появилась ещё задолго до появления первого банка. Зачастую она имела очень высокие проценты, а условия были настолько индивидуальными, что выделить их общую классификацию невозможно. Должника за неуплату могли даже казнить, лишить имущества или работы.

Самым популярным в России сейчас является потребительский кредит и его виды. Большинство банков самостоятельно выставляют все условия, но они редко так уж сильно отличаются. Его главные особенности – установка процента, просчёт графика платежей, чёткое определение сроков и суммы возврата. Он может быть залоговым или беззалоговым, краткосрочным (до 1 года), среднесрочным (до 3 лет), долгосрочным (свыше 3 лет).

Заключение

Ссуда – заём, который одно лицо предоставляет другому лицу на индивидуальных условиях. Ссуды бывают безвозмездными, банковскими, частными, с залогом и без. Частный случай ссуды – банковский кредит с процентной ставкой и фиксированным сроком возврата.

Наш журнал желает вам финансового благополучия! Будем благодарны за комментарии, замечания и вопросы по теме статьи. Не забывайте поставить оценку и поделиться с друзьями нашей статьей. До новых встреч!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.