Правила страхования квартиры от пожара и затопления

Содержание:

- Что подлежит страхованию

- Страхование ответственности перед соседями

- Если вы сдаёте квартиру в аренду

- Сколько стоит полис

- Как сэкономить?

- Риски и страховое покрытие

- Сколько стоит «рука помощи»?

- Как оформляется страховка?

- День, когда что-то пошло не так

- Зачем страховать квартиру

- Страховка.ру

- Как выбрать страховую компанию

- Как проводится оценка квартиры и имущества в классическом варианте?

- Что может быть застраховано

- Какие риски покрывает страхование титула при покупке квартиры

- На что обращать внимание при оформлении договора

- ВСК Страхование

- От чего надо страховаться?

Что подлежит страхованию

Объектами страхования являются частные загородные дома, квартиры, дачи. При оформлении полиса следует учитывать, что страховка не распространяется автоматически на все поврежденное имущество, а стоимость оформления и выплаты напрямую зависят от предоставленного пакета услуг.

Категории страхового имущества:

- Отдельные элементы дома: фундамент, несущая конструкция, кровля.

- Внутренняя отделка дома, проведенные ремонтные работы, отделочные материалы.

- Инженерные коммуникации.

- Мебель, бытовая техника, другие ценные вещи.

Большинство страховых компаний предоставляют полный комплект услуг, но подробности обязательно необходимо уточнить при составлении договора. Также предварительно проводится оценка имущества, определяется степень износа. Одним из пунктов отказа оформления страхования является сильный износ здания, плохое состояние электропроводки, другие возможные риски.

Страхование ответственности перед соседями

Еще один вариант — страхование ответственности перед соседями, его называют страхованием гражданской ответственности. Например, если в квартире прорвет трубу и ее владельцы затопят соседей снизу, страховая покроет суммы ущерба. Если есть страховка, платить за ремонт соседей не придется.

Цена страхования ответственности перед соседями зависит от города, состояния дома и суммы компенсации.

Например, в Тинькоффе страхование ответственности перед соседями с компенсацией в 250 000 рублей стоит 1680 рублей в год. Это расчет для дома 1937 года в Челябинске, на калькуляторе можно посчитать стоимость страховки для своего адреса

Например, в Тинькоффе страхование ответственности перед соседями с компенсацией в 250 000 рублей стоит 1680 рублей в год. Это расчет для дома 1937 года в Челябинске, на калькуляторе можно посчитать стоимость страховки для своего адреса

Полис для страхования ответственности тоже можно оформить в онлайне.

Если вы сдаёте квартиру в аренду

Часто владельцы квартиры переживают, что жильцы могут затопить соседей, а ремонт придётся делать не виновникам, а им самим.

Учитывая, что квартира сдаётся в аренду, лучше предусмотреть различные сценарии возможных событий, советует Василий Александров. В таком случае эксперт рекомендует страховать объекты на максимальную страховую сумму и обязательно включать риск «Гражданская ответственность» (он не всегда входит в полис по умолчанию).

Другими словами, здесь нужна такая же комплексная страховка недвижимости, но в неё обязательно должна быть включена гражданская ответственность.

При оформлении полиса важно указать, что квартира сдаётся в аренду. Стоимость страховки может быть немного выше, на 300–500 ₽

Но если наступит страховой случай и выяснится, что застрахованный умолчал про аренду, договор аннулируется.

Сколько стоит страховка: в среднем 3000–4000 ₽ в год.

Сколько стоит полис

- Если страховая защита приобретается на 600 000 руб., цена полиса составит 2 250 руб. Сюда входит 250 000 руб. на отделку, 200 000 руб. на мебель и иное движимое имущество, 150 000 руб. – на гражданскую ответственность перед третьими лицами.

- При покупке страховой защиты на 1 400 000 руб. стоимость полиса равна 4 950 руб. 600 000 руб. выплачивается в качестве компенсации за отделку, 400 000 руб. – за движимое имущество, и 400 000 руб. – гражданская ответственность.

- Страховая защита на 2 000 000 руб. обойдется в 6 750 руб., но здесь устанавливаются увеличенные суммы: гражданская ответственность — 500 000 руб., мебель и иные вещи – 500 000 руб., ремонт – 1 000 000 руб.

В «ВТБ Страхование» иные условия по программе «ПреИмущество для квартир», зависящие от площади недвижимости.

Как сэкономить?

Сама по себе страховка – это уже не экономия, поскольку владелец умышленно идет на определенные траты, не желая в будущем понести куда большие расходы по устранению причиненного ущерба своему жилью или соседнему. И все же даже на страховке можно сэкономить и даже не в ущерб своим интересам. Для этого рекомендуется воспользоваться хорошо проверенными способами:

- Отказаться от маловероятных рисков. Например, вероятность падения на крышу дома космического летательного аппарата или пассажирского лайнера крайне мала, поэтому исключив такой риск из полиса можно за него не платить. Список таких фантастических рисков может быть весьма продолжительным, поэтому с ним следует знакомиться самостоятельно, чтобы отказаться от всех, что не могут считаться хоть сколько-нибудь вероятными.

- Воспользоваться акцией страховщика. Многие компании проводят в межсезонье различные акции, стремясь привлечь клиентов. Скидки могут принимать весьма ощутимые размеры. Быть в курсе таких акций просто, достаточно периодически заглядывать на сайт своего страховщика, или сразу подписаться на новостную рассылку на свой электронный адрес.

- Купить страховку в рассрочку. Если страховка дорогая, то можно оформить полис таким образом, чтобы вносить очередной платеж ежемесячно, после получения очередной арендной платы. Это позволит менее болезненно рассчитаться со страховщиком. Некоторые включают эту сумму в ежемесячную оплату за аренду.

- Обратиться в ту же самую компанию, чтобы продлить предшествующий полис. За безубыточность клиенту непременно полагается скидка. Каждая компания стремится удержать такого клиента, ведь с него она получает 100% прибыли. В новой компании такой скидки у клиента уже не будет, ему свой коэффициент придется наращивать с нуля.

- Купить страховку с франшизой. При наступлении страхового случая с суммой ущерба менее размера франшизы, арендодатель сам покроет ущерб, не прибегая к помощи страховщика. За франшизу полагается еще одна немаленькая скидка.

Очевидно, что страхование арендной квартиры – мероприятие дальновидное, хотя и затратное. Делать или не делать это – решать только собственнику, ведь, для него такие расходы уменьшают прибыльность бизнеса

Важно при этом не экономить на выборе страховщика, поскольку в случае банкротства ненадежной фирмы – возмещать ущерб при наступлении чрезвычайного происшествия окажется некому

Риски и страховое покрытие

Большинство компаний предоставляет полисы с возможностью выбора рисков, которые будут покрываться страховыми выплатами. Наибольшее распространение для квартир получили такие два риска, как:

- Затопление — в этом случае страхователь получит возмещение за весь ущерб, нанесенный квартире в результате воздействия воды (при повреждении труб, неосторожных действиях третьих лиц и т. п.).

- Пожар — чаще всего страхуется внутренняя отделка квартиры, которая может пострадать от пожара, возникшего как у соседей, так и у самого страхователя. Помимо пагубного воздействия огня, полис также может охватывать и ущерб от воды и пены, которая используется при тушении пожара.

Обратиться за услугами страхования может как собственник квартиры, так и посторонний человек — арендатор. Главным требованием является предоставление всех необходимых для сделки документов.

Стоит учесть, что страховые компании не покрывают убытки, которые были понесены в результате некоторых событий:

- по вине (умышленной или неумышленной) страхователя;

- в результате бездействия страхователя, который имел возможность, но не остановил возрастание ущерба;

- в результате военных действий или операций;

- вследствие каких-либо политических или гражданских волнений.

Конкретные условия оговариваются уже с выбранной страховой компанией, поскольку некоторые страховщики могут выделять и другие исключения из страховых случаев.

Сколько стоит «рука помощи»?

Интересно, но мало кто представляет себе – сколько стоит страхование жилья, возможно, завышенные представления о сумме взносов и отталкивают граждан от мысли о страховании квартиры. Стоимость годового полиса (срок действия ограничен одним годом) стартует всего от 500 руб. То есть, если вы пожертвуете этими деньгами, страховая компания примет финансовое участие в ликвидации последствий, например, небольшого подтопления вашего жилья соседями сверху. Если же вы опасаетесь пожара, годовая страховку конструктивных элементов квартиры будет стоить примерно 0,1% стоимость жилья.

Так, например, учитывается тип строительных материалов, которые использовались для возведения дома (оценивается его устойчивость к возгораниям), срок существования недвижимости.

Вообще на тарифы состояние жилья влияет достаточно сильно, поскольку в новом жилье инфраструктура абсолютно новая, соответственно, снижается риск затоплений и пожаров, которые, в большинстве случаев, возникают именно из-за изношенных коммуникаций.

Кстати, на тариф влияет не только состояние и параметры жилья – сумма взноса может увеличиться, если в здании или на территории находится объект, где используется потенциально огнеопасное оборудование (например, в подвале жилого дома работает сауна). Также влияет на стоимость полиса использование жилья в коммерческих целях, если проживание в квартире носит периодический характер – если жилплощадь не используется, растет риск проникновения и хищения имущества. Влияет и на стоимость полиса наличие (или отсутствие) защитных решеток на окнах.

Некоторые клиенты стараются застраховать все, что в их силах и порой выдвигают довольно экзотические требования, несмотря на то, что стандартные страховые случаи, включаемые в многие полисы, учитываются и покрываются во многих ситуациях. Если даже взять такой невероятный и не имеющий прецедента пример, как нападение на квартиру инопланетных пришельцев, то даже эту ситуацию отражает пункт «противоправные действия со стороны третьих лиц».

Как оформляется страховка?

Бывает два типа страховок: заочные и очные. Заочные можно приобрести без осмотра квартиры, например, просто оформив заявку на сайте страховой компании и заказав доставку полиса на дом. Очные заявки принимаются и по ним осуществляются осмотры жилья, его оценка, после чего договор формулируется в индивидуальном порядке.

Первый вариант позволяет застраховаться очень быстро. Но не стоит ожидать по такому полису большого покрытия. Только индивидуальный договор, составленный по результатам осмотра и оценки дома, квартиры, ее содержимого позволит учесть реальные риски, а также получить страховое возмещение при наступлении страхового случая, адекватное реальной стоимости имущества.

В идеальном случае при сдаче квартиры в аренду стороны присутствуют при подписании сразу трех документов:

- Договор аренды. В нем указываются реквизиты сторон, срок аренды, размер ежемесячной оплаты, взаимные обязательства.

- Акт приема-передачи квартиры, где перечислено все в ней находящееся, техническое состояние жилья, описан ремонт и прочие особенности. К акту прилагается опись, где перечислена мебель, бытовая техника и прочее имущество, с указанием его возраста, ценности, характеристик. Приложив к описи копии чеков, квитанций об оплате покупки мебели, бытовой техники, расчетов со строителями при ремонте, владелец может быть уверен, что ценность его имущества не будет занижена.

- Страховка, действие которой начинается сразу же после ее оплаты и подписания сторонами.

Только с таким пакетом документов стороны могут быть уверены: их права и интересы защищены и на любую непредвиденную ситуацию имеется свое решение.

День, когда что-то пошло не так

Дело было теплым летним вечером. Я взял свою жену и дочь, и мы по традиции поехали на выходные на дачу. У меня в квартире очень много электроники, как бытовой, так и цифровой. Все это мы привыкли отключать, однако, как будто черт нас дернул выключить все, кроме холодильника. Именно это и стало нашей главное ошибкой. Мы просто решили, что в эти выходные вернемся пораньше, и смысл того, что мы выключим холодильник из розетки? Зато ничего не разморозится. Но поджарится….

Уже на полпути к даче наши с женой телефоны стали разрываться от звонков соседей. Как минимум, это было странно, но, подняв трубку, я сразу развернул машину и рванул домой. Когда приехал, пожара уже не было, как, собственно, и пожарных. Также я обнаружил пропажу более половины вещей, которые были в моей квартире: запасной телефон, камера, PS Vita, дорогой парфюм, жесткий диск, мощный powerbank. На тот момент я об этом не задумывался, ведь в голове была только одна мысль – как восстановить квартиру.

Так вышло, что из-за короткого замыкания розетки, в которую был включен холодильник, сгорела именно кухня. Все стены были черные, стоял невыносимый запах гари, который, кстати, сопровождал мою квартиру еще примерно год после пожара, до ее полного восстановления.

Не сказать, что я отрицательно отношусь к страховке, вовсе нет, я всегда страхую свою машину дополнительно, покупая к ней КАСКО, у меня застрахована дача, но мне почему-то никогда в жизни не приходило в голову то, что с квартирой тоже может что-то случиться.

Зачем страховать квартиру

Страхование в России – слаборазвитая область. Для нашего населения нехарактерно защищать таким образом своё здоровье, имущество или ответственность.

На Западе более 90% жителей не представляют своей жизни без страховки. У нас введено несколько обязательных видов страхования, к примеру, от возможных ДТП. За счёт этого и выживают наши страховые компании.

Страхование квартиры является добровольным желанием собственников недвижимости. Однако, большинство людей вспоминает о нём лишь после неприятных случаев с затоплением соседей, кражей ценных вещей или пожарами. Страховые компании, конечно, не защитят от внезапных напастей, но позволят компенсировать материальный ущерб.

Если не использовать страховку, то все расходы ложатся на плечи собственника недвижимости. В некоторых случаях приходится вкладывать крупные суммы, которые не под силу хозяевам квартиры.

Особенно, это касается жильцов, которые наносят урон соседям, к примеру, затоплением. Если у таких соседей оказался испорченным свежий и дорогой ремонт, то восстановление квартиры «влетит в копеечку» виновникам произошедшего.

Внося на ежегодной основе в страховую компанию небольшие суммы, вы сможете уберечь свою недвижимость от неприятных последствий. Заплатив маленькие деньги, можно получить возмещение, в разы их превышающее.

Сегодня существует множество страховых программ, каждая из которых защищает от разных рисков.

Можно застраховать квартиру от следующих напастей:

- Пожаров;

- Кражи имущества;

- Аварий, связанных с неполадками газового оборудования (взрыва котла, газопровода и т. д.);

- Механических повреждений различного характера (это могут быть, к примеру, трещины в стенах);

- Затопления (особенно актуально в старом жилом фонде);

- Падения стоящих рядом деревьев;

- Обрушения подъёмного крана, электрического столба;

- Стихийных бедствий (землетрясения, наводнения и т. д.);

- Терроризма и хулиганства;

- Вреда соседей (от затопления, пожара, перешедшего от других жильцов).

Существует и множество других рисков. К примеру, можно застраховать свою квартиру от падения обломков самолёта (актуально для тех, кто проживает в зоне аэропорта) или метеоритов (спрос на данную услугу появился после случаев разрушения жилья обломками космических тел).

Компании предлагают выбрать любые риски и объединить их в одном страховом полисе. Это помогает увеличить сумму выплат при наступлении страхового случая.

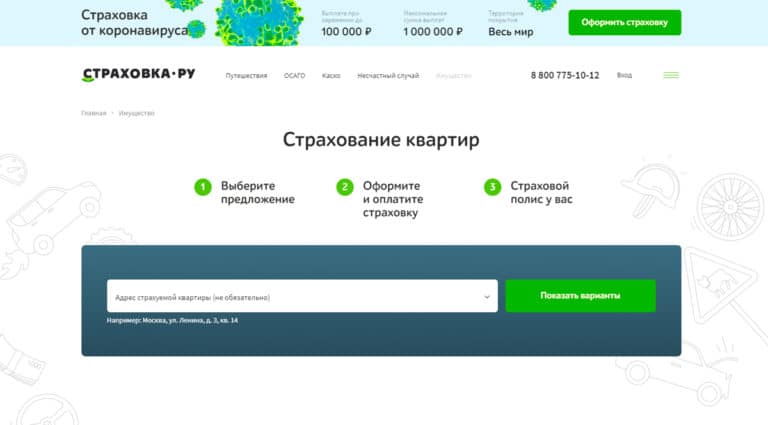

Страховка.ру

Самое выгодное предложение страховки для квартиры начинается от 1850 рублей за годовой договор. Страховка.ру не требует лишних документов, оформить полис можно при наличии паспорта, а цены не отличаются от официального прайс-листа страховых компаний. После оплаты бланк электронного полиса приходит на почту.

Застраховать квартиру не составить особого труда, выберите подходящее предложение, заполните данные и внесите оплату с банковской карты. Вместе с анализом процесс занимает не больше 10 минут. Больше не нужно обговаривать детали с менеджерами и тратить время на звонки в страховые для сравнения тарифов. Выберите лучший полис для защиты дома с сервисом Страховка.ру.

Как выбрать страховую компанию

При выборе страховой компании следует обращать внимание на множество факторов:

- Наличие лицензии на ведение страховой деятельности. С реестром страховщиков вы можете ознакомиться на сайте Банка России.

- Страну, где зарегистрирована компания. Не доверяйте тем страховщикам, которые зарегистрированы на территории другого государства.

- Срок работы компании. Большего доверия заслуживают компании, работающие на рынке более 10 лет.

- Рейтинг надёжности. Все компании в рейтинге могут попасть в одну из пяти категорий:

- класс А (высокий уровень надёжности),

- класс В (приемлемый или удовлетворительный уровень),

- класс С (низкий уровень),

- класс D (банкротство),

- класс Е (отзыв лицензии).

- Финансовую устойчивость — способность выполнить взятые на себя обязательства независимо от изменения экономической ситуации. Она включает:

- Уставной капитал. Он должен превышать минимум, установленный законом (не менее 240 миллионов рублей для страхования жизни и не менее 120 миллионов для страховщиков общего страхования).

- Активы. Это средства предприятия, куда могут входить: финансовые вложения, имущество, материальные ценности. Прирост активов может положительно характеризовать деятельность компании, особенно если он происходит за счёт собранной премии. Стоит также понимать, что чем больше в компании свободных активов, тем более она платёжеспособна и финансово устойчива.

- Страховой портфель организации. Это общее количество заключённых договоров, то есть принятых на себя финансовых обязательств. Оно должно быть адекватно финансовым возможностям компании.

- Страховые резервы. Обычно они не превышают инфляцию. Снижение страховых резервов — плохой показатель, поскольку именно эти средства идут на страховые выплаты.

- Сборы и выплаты. Некоторые компании стараются найти возможность, чтобы не выплачивать деньги клиентам, поэтому стоит заранее ознакомиться и с уровнем выплат. Правда, если он слишком высокий, то это также должно насторожить.

- Перестраховочную защиту. Стоит выяснить, кому, и в каком объёме компания передаёт крупные риски. Оптимальный вариант — доверять такие риски крупным западным фирмам в объёме 5–50% от валового показателя.

- Отзывы клиентов — довольно спорный показатель надёжности компании, но всё-таки ознакомиться с ними стоит. Учтите, что каждый страховой случай индивидуален, и нередко за негативным отзывом стоит недостаточная осведомлённость клиента об условиях выплат, а за положительным — скрытая реклама. Лучше доверять реальным людям — знакомым, друзьям, родным, которым приходилось пользоваться услугами страховой компании и требовать выплат.

- Тарифы, бонусы и программы лояльности. Слишком низкие цены должны насторожить: обычно этим занимаются новые или небольшие компании, старающиеся привлечь больше клиентов. На начальном этапе такая стратегия может себя оправдать, однако в перспективе компании, скорее всего, грозит банкротство. Но, безусловно, положительным критерием будет наличие бонусов и различных программ лояльности. Узнайте, предоставляются ли скидки постоянным клиентам или бонусы при приобретении дополнительных услуг. Крупные и надёжные фирмы могут себе позволить снижать цены для лояльных клиентов: для компании это дополнительная забота о клиенте и формирование положительного имиджа, для вас — возможность сэкономить.

Как проводится оценка квартиры и имущества в классическом варианте?

При страховании самой квартиры (ремонта или несущих конструкций) страховой агент обращает внимание на состояние этих конструкций, их возраст, качество исполнения и использованный материал.

Кроме того, причиной снижения страховой суммы может стать некачественно или неправильно выполненный ремонт (скажем, закрытие сплошными декоративными панелями вентиляционных отверстий). Также оценивается пожаробезопасность квартиры, состояние электропроводки и сопутствующих элементов

Также оценивается пожаробезопасность квартиры, состояние электропроводки и сопутствующих элементов.

Наиболее высокую страховую стоимость получают квартиры в новых домах с качественным евроремонтом, так что, приняв те квартиры за идеал, можно попробовать прикинуть страховую стоимость своей.

При страховании имущества всё несколько иначе.

Во-первых, техника, как и квартира, с годами дешевеет.

Аналогичный процесс происходит и с мебелью.

А вот с антиквариатом и предметами искусства всё интереснее – вместе со страховым агентом прибудет оценщик (если вы, конечно, упомянули, что у вас есть антиквариат), который и определит их стоимость.

И если она превысит ту сумму, за которую страховая компания готова нести ответственность, то его страховая стоимость будет снижена, сколько бы он ни стоил на самом деле.

После достижения суммарной стоимости антиквариата определенной суммы у вас попросят документы на владение им – чеки с аукционов и т. д.

Впрочем, это скорее желательные документы, так как застрахуют их в любом случае, но вот страховая стоимость будет ощутимо ниже.

Кстати, если вы хотите застраховать фамильные драгоценности, которые дороги больше памятью, чем ценой, то ищите компанию, которая принимает во внимание заявленную клиентом сумму. Правда, и цена полиса у таких компаний выше на 30–40 %

Оружие, тем более антикварное, тоже можно застраховать, но только если у вас есть на него разрешение

Правда, и цена полиса у таких компаний выше на 30–40 %. Оружие, тем более антикварное, тоже можно застраховать, но только если у вас есть на него разрешение.

Читайте еще:

Что может быть застраховано

Страховые компании предлагают множество различных программ, которые включают в себя разные риски (по одному или в комплексе), а также объекты, подлежащие страхованию. Например, к ним могут быть отнесены:

- несущие конструкции квартиры (редко используются при страховании от пожара и затопления, поскольку эти части квартиры практически не страдают от таких рисков);

- внутренняя отделка дома (то есть страховка ремонта квартиры);

- мебель, техника и другое имущество страхователя, которое находится в квартире и может пострадать от огня или воды.

Существует два основных вида программ страхования:

- Классическая программа — предусматривает индивидуальную работу страховщика со страхователем и объектом недвижимости (осмотр, опись объекта и т.п.).

- «Коробочный» продукт — это готовая программа страхования с определенным набором рисков, условий и страховых сумм. Обычно сюда включают страхование конструкций, внутренней отделки, движимого имущества и гражданской ответственности.

Кроме этого, есть программы, позволяющие застраховать квартиру от пожара и потопа только на определенный срок: во время отъезда хозяев, при проведении ремонтных работ и т. д.

Компенсировать убытки, полученные в результате наступления этих рисков, поможет полис страхования на квартиру, который имеет некоторые особенности:

- Клиент может сам выбирать набор рисков, от которых хочет застраховать свое имущество.

- Наибольшей популярностью у страхователей пользуются такие риски, как пожар и затопление.

- Стоимость страхового полиса во многом зависит от состояния помещения: чем старее дом или дороже ремонт в квартире, тем больше придется заплатить за оформление сделки.

Какие риски покрывает страхование титула при покупке квартиры

Перечь рисков, покрываемых страховыми предложениями российских компаний, совпадает со списком оснований для признания сделок с недвижимостью недействительными. Суды опираются на следующие обстоятельства:

- Продавец признан недееспособным или невменяемым;

- В продаже участвовало лицо с ограниченной судебным решением дееспособностью;

- Бывший владелец квартиры был введен в заблуждение покупателем;

- Договор купли-продажи не учел интересы несовершеннолетних собственников недвижимости;

- Выявлен факт мошенничества — подлога документов покупателем;

- Нарушены права одного из супругов в ходе реализации совместно нажитого имущества.

Основанием для пересмотра сделки в судебном порядке могут стать иные лица. Так, при неоднократной перепродаже квартиры о наличии прав на нее могут заявить первые собственники — адвокаты в подобных ситуациях ссылаются на заключение сделки своими клиентами под угрозой расправы или нанесения тяжкого вреда здоровью.

Аналогичным образом развиваются события при нарушении договора пожизненной ренты плательщиком. Продажа квартиры без ведома получателя рентных платежей приводит к признанию сделки ничтожной в судебном порядке. Новый собственник теряет любые права на владение объектом недвижимости.

На что обращать внимание при оформлении договора

При оформлении бумаг относительно страхования ипотечной квартиры рекомендуется обратить внимание на некоторые особенности таких договоренностей. Стандартный страховой пакет зачастую включает следующий перечень рисков:

- взрыв баллона с газом;

- пожар (при неумышленном подпале);

- нарушение работы канализации, следствием которого является затопление помещения;

- кража ценного имущества, грабеж или разбой;

- падение на застрахованную жилплощадь летающих объектов или неподвижных предметов, которые находятся вблизи квартиры;

- повреждения, спровоцированные наездом транспорта.

Указанный перечень предоставляется большинством страховых компаний по умолчанию. Если вы хотите приобрести полюс, включающий защиту от дополнительных рисков, необходимо сообщить об этом страховому агенту. В такой ситуации вы подберете оптимальный пакет для своих целей или купите дополнительный перечень интересующих вас услуг за отдельную плату.

Еще один важный аспект, на который рекомендуется обращать внимание при подписании документов, – это стоимость страховки. Цена договоренности может быть абсолютно разной, при этом зависит от нескольких факторов

В первую очередь, стоимость зависит от банка, куда вы обращаетесь.

Разные фирмы указывают разные страховые суммы. За основу стоимости страховки берется рыночная цена жилплощади. Ипотечное страхование составляет от 0,5% до 1% оценочной стоимости квартиры. К указанным процентам добавляются разного рода дополнения (нахождение жилья в относительно опасном регионе, его текущее состояние, год сооружения дома и т. п.). После сопоставления всех аспектов конкретной жилплощади получаем стоимость страхового полюса.

Необходимо помнить, что страховка квартиры при ипотеке имеет два типа оплаты: одномоментный и ежегодный. Каждый из них имеет свои особенности, плюсы и минусы. Выбрать подходящий вам тип оформления документов рекомендуется заранее, еще до обращения в страховую компанию.

Большинство договоров необходимо подписывать ежегодно. Услуга автоматического продления в них отсутствует. Малая часть договоренностей заключается не на год, а на весь период выплаты ипотечного кредита. Наличие дополнительной услуги (ежегодное подписание бумаг) отобразится на цене договора, поскольку в таком случае она будет относительно выше.

При одномоментной оплате за один раз вносится вся страховая сума. Преимуществом такого полюса является отсутствие переплаты. Внося всю суму за один раз, вы не платите проценты, которые накапливаются при ежегодном погашении. Одномоментное погашение страховки подходит не всем, поскольку нужно заплатить довольно крупную суму за один раз.

Ежегодная страховка подходит тем, кому удобнее платить страховку небольшими сумами. Этот тип договоренности является своеобразной страховкой от банкротства банка. В таком случае страхователь теряет не всю сумму страхового вклада, а лишь взнос за текущий год.

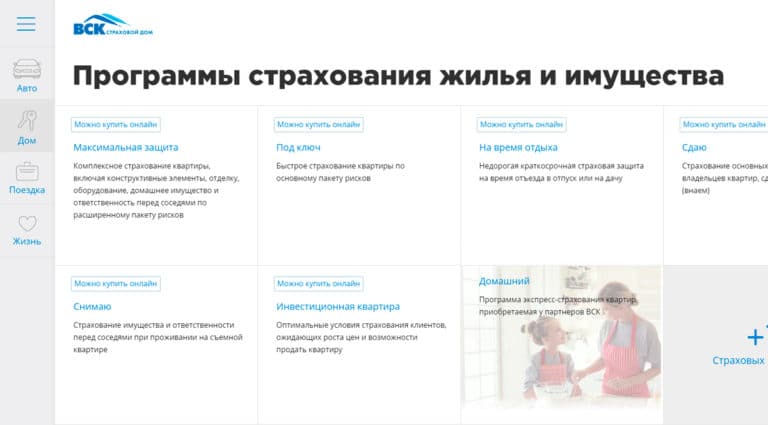

ВСК Страхование

ВСК Страхование предлагает широкий выбор пакетных тарифов для страхования дома или квартиры, начиная от минимального пакета по основным рискам до пакета с максимальной защитой. Для тех, кто хочет оставаться спокойными за имущество на отдыхе или во время дачного сезона, предусмотрен краткосрочный договор на 1, 3 или 6 месяцев. Его действие будет распространяться на случай, если в это время квартира была сдана в аренду.

Самым популярным продуктом в каталоге является страхование «Под ключ», в который включена защита от пожара, аварий инженерных систем, затопления, краж. Годовой полис с максимальным покрытием можно купить за 3300 рублей. Бланк действующего договора будет выслан по электронной почте после введения данные и оплаты.

Страховку квартиры или дома от ВСК Страхование можно подарить близкому человеку. Оформите полис для родителей на дачный домик, чтобы гарантировать сохранность имущества в зимний период. В компании умеренные цены и быстрые выплаты по страховым случаям. Благодаря этому, страховки ВСК Страхование считаются одними из лучших.

От чего надо страховаться?

Заключая договор с нанимателями или арендаторами квартиры, собственник вписывает в него пункты, согласно которым вторая сторона обязана бережно относиться к имуществу – квартире и всему, что в ней находится. Но все риски договор не может предусмотреть, поскольку часть из них носит название «форс-мажор», например, пожар, стихийное бедствие, затопление соседями сверху, аварии техногенного характера и т.д. Риски такого рода вписываются в страховку.

Передавая ключи незнакомым людям, собственник не может, не имеет времени и возможности изучить их самих и их привычки, образ жизни. Например, наниматели могут обладать набором весьма вредных привычек – курить, быть неопрятными в быту и т.д. Все это даже за непродолжительный срок может стать причиной преждевременной порчи имущества. Нередко арендаторы весьма халатно относятся к сохранности собственности арендодателя, поскольку «чужое — не жалко». От всех рисков защититься невозможно, но грамотно составленный договор со страховой компанией может покрыть самые вероятные и распространенные из них.

К числу самых распространенных рисков, включаемых в страховки квартир, сдаваемых в аренду, относятся:

- пожар;

- затопление;

- ограбление.

В каждой страховой компании имеется свой прейскурант, где расценки по каждому виду рисков привязаны к площади страхуемой недвижимости. Применяются также многочисленные коэффициенты, позволяющие получить адекватную оценку страхового риска. Такие поправочные коэффициенты учитывают расположение жилья, возраст дома, качество стройматериалов, наличие или отсутствие в доме пожарной и/или охранной сигнализации, предшествующую историю страхования данной квартиры.

При наступлении страхового случая, владельцу квартиры будет возмещен причиненный ущерб. Если же чрезвычайное происшествие случилось по вине арендаторов, то страховая компания вправе предъявить им регрессный иск, чтобы возместить расходы на выплату страхового возмещения. Доказательства должны быть документальными: экспертизы, видеосъемка, показания свидетелей и т.д.

Сегодня в стандартный пакет рисков, страхуемых при сдаче квартир внаем, входит страхование гражданской ответственности. Что это такое? Если по вине арендаторов соседи этажом ниже окажутся затоплены, либо от пожара в вашей квартире пострадают соседние – материальный ущерб пострадавшим будет покрыт страховкой.