Что такое транш и «с чем его едят»?

Содержание:

Транш – что это такое простыми словами

Транш – это финансовый термин, который обычно используется сотрудниками банковских организаций или участниками биржи.

Немногие обыватели понимают его значение, однако данное слово может пригодиться и в обычной жизни. Если говорить обобщенно, транш – это некий денежный поток.

Это может быть часть выпускаемых в стране банкнот, если купюры с одинаковым номиналом поступают в обращение раз в несколько лет, или кредитный займ, который выдается клиенту частями.

Таким образом, транш обозначает не просто денежный поток, а некую материальную или нематериальную часть общего объема средств. Наиболее часто он используется в рамках кредитного договора. Об этой части терминологии транша и пойдет речь далее.

Особенности термина

Слово пришло к нам из французского языка и при дословном переводе означает «доля» или «кусок». Транши в кредитной сфере доступны только юридическим лицам, поскольку для физических не имеют смысла.

Основное отличие кредитования с использованием денежного потока в том, что общий объем кредита разбивается на несколько частей и выдается частями. Вся программа, в которую включены несколько частей, называется кредитной линией, а отдельные объемы выдаваемых средств – траншами.

При помощи такой программы лицо, которое получает займ от банковской организации, может контролировать свои расходы с точностью до рубля. Получая одну из частей кредитной линии, представитель компании понимает, что он не может после траты этих средств сразу же получить у банка новые. Это позволяет мыслить более здраво, правильно оценивать свои расходы, не влезать в долги.

Банки предъявляют высокие требования к заемщикам, которые хотят начать кредитование с разбивкой общей суммы. О них подробнее рассказано ниже.

Условия получения

Рассматривать конкретные требования, которые предъявляются к заемщику, необходимо на примере выбранной компанией банковской организации. Но для начала достаточно ознакомиться со списком, общим почти для всех отечественных финансовых предприятий:

- возраст управляющего от 21;

- стабильный доход компании;

- наличие официальной регистрации, своевременная уплата налогов и наличие справок, подтверждающих это;

- гражданство управляющего в РФ, а также регистрация компании в России.

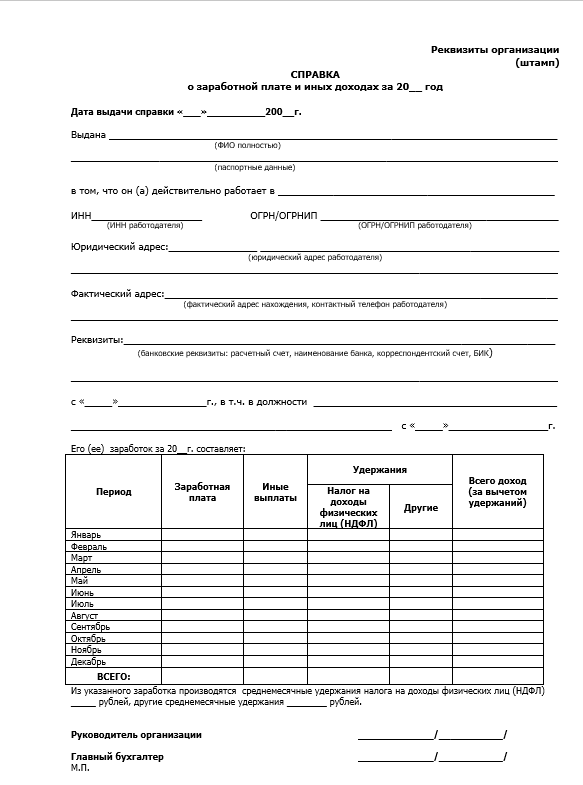

В отличие от кредитования физических лиц, пакет документов здесь несколько другой. Для оформления необходимо предоставить реквизиты компании, управляющего лица или владельца, справки о доходах ООО и о состоянии налогоплательщика.

https://youtube.com/watch?v=r0N8TOY-cLk

Банк будет тщательно проверять потенциального заемщика через службу безопасности, так как речь идет о больших суммах, так что велика вероятность отказа.

Лимит кредитования и транши, на которые разбивается общий кредит, определяют самими представителями банка, хотя в заявке компания может указать желаемый объем финансирования. Не следует ожидать, что ожидания будут полностью оправданы. Сроки оформления – от 1 месяца до полугода.

Алгоритм оформления

- Юрлицо выбирает кредитную программу, собирает пакет документов, после чего обращается в филиал банка для заполнения анкеты заемщика.

- После заполнения формы банковские сотрудники, в том числе кредитный инспектор и служба безопасности, проверяют правильность предоставленных реквизитов. При малейшей ошибке заявка будет отклонена.

- Юридическому лицу сообщается о вынесенном решении.

- Если кредитная заявка оказалась одобрена, стороны заключают письменный договор, а на расчетный счет юридического лица переводятся необходимые средства.

Часть банков просят залог для предоставления траншей.

В качестве гаранта можно использовать недвижимость, ценное производственное оборудование, транспортные средства.

В случае нарушения условий соглашения имущество будет утеряно, изъято в пользу банка, поэтому к гаранту нужно относиться с осторожностью. Получить кредит можно в разных валютах:

- рубли;

- доллары;

- фунты;

- евро.

Реже используются менее популярные валюты, например, йен или франки.

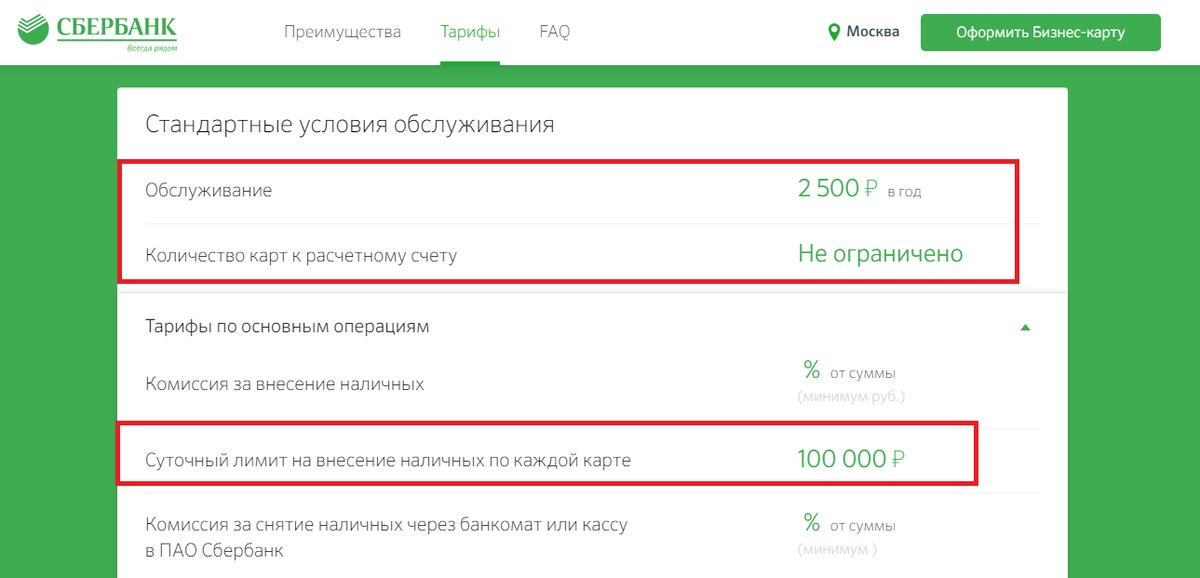

Срок кредитования при условии подачи заявки на кредитную линию составляет примерно 5 лет, а каждый транш предоставляется сроком на год. Общая сумма обычно составляет 20-70 млн. рублей, поэтому рассчитывать на такой займ представителям малого бизнеса не следует.

Главный плюс в кредитах с траншами – это возможность полностью контролировать свои расходы, не выходя за рамки установленного бюджета. Но с точки зрения бумажной работы и финансирования есть еще один существенный плюс.

С банками гораздо легче договориться о выдаче большой суммы частями, а не сразу всем объемом. Кроме того, легче сразу оформить договор на кредитную линию, чем подавать заявки раз в 1-2 года на новые кредиты среднего размера.

Преимущества транша

Каждая юридическая компания нуждается в периодическом пополнении и обновлении оборотных средств. Брать кредит на раскрутку своего бизнеса – рискованное дело, требующее предварительных расчетов. Чтобы не рисковать с самого начала значительной суммой на стадии планирования и запуска предприятия, используется транш по кредиту – получение заемных средств небольшими частями.

От этого частный предприниматель получает следующую выгоду:

- Сразу не рискует крупными суммами денег, если дело может выгореть.

- Получает кредит частями, успевая рассчитаться перед получением очередной ссуды.

- Может при необходимости отказаться от оставшейся части кредита, если по тем или иным причинам больше в нем не нуждается.

Любой кредитный договор на стадии его подписания допускает выдачу заемных средств частями. Чтобы получать транш определенными долями, нужно все оговаривать с банком заранее.

Возобновляемые и невозобновляемые кредитные линии

Банки предлагают клиентам два варианта траншевого кредитования. При выборе возобновляемой линии одобряется определенная сумма денежных средств (чаще всего от 500 000 руб. до 10 000 000 руб.). Срок действия программы, в течение которой должен быть использован кредит, составляет от 12 месяцев до 5 лет. Деньги выдаются частями, в течение нескольких месяцев или лет.

При заключении договора с организацией на выдачу кредита траншами, банк прописывает все важные моменты:

- реквизиты;

- правила обслуживания клиента;

- форма кредитной линии;

- срок кредитования;

- точный размер лимита;

- размер комиссии.

Отдельно описываются условия выдачи траншев: правила применения средств, размер каждого транша, процентная ставка, возможность досрочного погашения, время для полного возврата кредита и использования денег.

Особенностью такой программы является то, что после погашения части долга определенная сумма уйдет на оплату процентов, а остаток перейдет в доступный лимит. Например, организация получила кредит в размере 2 000 000 руб. Первый транш составил 600 000 руб., после чего клиент погасил 300 000 руб. В этом случае доступный лимит будет рассчитываться следующим образом: 2 000 000 – 600 000 + (300 000 – начисленные проценты).

При выборе невозобновляемой линии банк поэтапно выдает организации деньги, при этом, не увеличивая его доступный лимит. Каждый платеж клиента будет зачисляться в счет погашения задолженности. Например, организация оформила кредит на сумму 2 000 000 руб. Первый транш составил 500 000 руб., клиент заплатил минимальный платеж – 250 000 руб. В этом случае сумма задолженности по кредиту будет рассчитываться следующим образом: 500 000 – 250 000 = 250 000 руб. Доступная сумма кредита к получению составит 1 500 000 руб. (2 000 000 руб. – 500 000 руб.).

Что значит «предоставление транша» в Альфа Банке и зачем это нужно?

Как правило, с этим термином клиенты банка сталкиваются при просмотре финансового отчета, а также выписки по счету, справки об остатке задолженности и в других документах. Там так и написано: «предоставление транша». Хотя, казалось бы, клиент вовсе не брал никакие транши — только, может быть, кредит или кредитку.

Так что же это такое? Траншем называют частичное получение заемных средств. Таким образом, из самого термина становится ясно, что траншей может быть много, вплоть до неограниченных чисел. При этом все займы производятся в рамках одной кредитной линии, поэтому пользователю нет нужды каждый раз обращаться в банк для подачи заявки, документов, ожидания рассмотрения и т.д. Благодаря этому многократная выдача ссуды значительно облегчается.

Если сравнивать транш с обычным потребительским кредитом, ключевое отличие заключается в следующем: по кредиту заявитель получает всю возможную ссудную сумму сразу, без дополнительных выплат, в случае же с траншами клиент получает лишь часть возможной ссудной суммы. Например, кредитная линия открыта на 500 тыс. рублей. Если клиент получает транш в размере 150 тыс. рублей, ему в будущем будут доступны еще 350 тыс. рублей для получения.

Как можно понять из определения термина, транши практикуются в основном с клиентами, получающими заемные деньги по кредитной карте.

Менеджеры Альфа Банка различают два вида транша:

- Возобновляемый (его еще называют револьверным). В рамках такого типа кредитования пользователю устанавливается месячный и/или годовой кредитный лимит, превышение которого не допускается. Пока лимит не исчерпан, клиент может брать неограниченное число траншей. Например, если заемщику был установлен лимит в размере 1 млн. рублей, он может в разное время взять 100 траншей по 10 000 рублей каждый. Если сумма долга составит 1 млн. рублей, после чего клиент погасит задолженность на сумму 10 тыс. рублей — ему снова станет доступна ссудная сумма в размере 10 тыс. рублей. Такую схему практикуют чаще всего при работе с кредитными картами;

- Невозобновляемый. В данном случае общая сумма выданных средств зафиксирована. Если клиенту был выдан кредитный лимит в размере 100 тыс. рублей — значит, он не получит от банка больше этой суммы, сколько бы траншей он ни получал и сколько бы денег не выплачивал в счет задолженности. Например, клиент взял ссуду на 50 тыс. рублей, остаток лимита — 50 тыс. рублей. Допустим, клиент вернул эти 50 тыс. рублей. Если бы транш был бы револьверным, заемщику бы снова стали доступны 100 тысяч рублей в качестве ссуды. По невозобновляемому траншу же он сможет снова взять в долг не больше 50 тыс. рублей. Так будет продолжаться до тех пор, пока кредитный лимит не будет исчерпан полностью.

Хорошо, мы теперь разобрались, что это — «предоставление транша» от Альфа Банка. Но зачем такая система была введена? Транши нужны для длительного кредитования без лишней бумажной волокиты. При заключении обычного кредитного договора клиенту разрешают взять займ единожды, и если он захочет взять кредит снова, ему придется проходить всю процедуру рассмотрения документов заново.

В свою очередь система траншей позволяет с большим удобством кредитовать несколько раз без потери контроля за ссудными деньгами, ведь заемщик не сможет выйти за пределы кредитного лимита. Таким образом, выигрывает и банк, и пользователь.

Составление и подписание договора

Договор займа траншами, так же как стандартный договор, признается действующим с момента получения денег заемщиком. Эта норма прописана в 812-й статье ГК РФ. У траншевых соглашений таких перечислений несколько, при этом каждое из них будет считаться основанием для признания сделки действительной.

Если при подписании текста соглашения была указана большая сумма, чем фактически полученная путем перечисления нескольких траншей, то суммой займа считается фактически полученная заемщиком сумма денег.

Если предмет займа объект имущественных прав, такое соглашение будет иметь юридическую силу, только если все они были оценены в денежном эквиваленте на момент подписания соглашения.

Как правильно составить договор

В соответствии с гражданскими правовыми нормами договор составляется в письменной форме

Поскольку соглашение подразумевает перечисление заемных средств несколькими траншами, крайне важно максимально точно описать условия и сроки перечисления каждого из них, порядок погашения задолженности. А также в тексте прописывается общий размер ссуды, правила расчета процентной ставки. В отношении договора займа траншами действуют все нормы, применяемые к иным кредитным договорам, заключаемым между организациями

В отношении договора займа траншами действуют все нормы, применяемые к иным кредитным договорам, заключаемым между организациями.

Если в тексте соглашения отсутствует информация о процентах за пользование средствами, то они будут исчисляться по ставке рефинансирования, действующей в регионе, где зарегистрирована фирма-заемщик.

В тексте договора нужно указать следующую информацию:

- сумма займа, количество траншей, обязательства по выдаче и его погашению;

- как будет передан займ: банковским переводом, наличными деньгами, услугами либо товарами;

- период действия договора и сроки погашения задолженности;

- порядок погашения долга, возможность досрочного возврата всей суммы займа;

- порядок действий при форс-мажорных ситуациях;

- информация о методах разрешения конфликтных ситуаций и споров по договору;

- названия фирм-сторон договора, данные учредителей, платежные и иные реквизиты;

- окончание действия соглашения и возможность его продления.

Если в тексте отсутствует информация о том, в какой срок нужно вернуть заемные средства, то возврат долга должен быть осуществлен в течение 30 дней с момента получения соответствующего уведомления от кредитора.

Необходимый пакет документов

Для оформления договора займа траншами необходим следующий пакет бумаг:

- Свидетельства о государственной регистрации и постановке на учет в налоговой для каждого из контрагентов.

- Уставы организаций и учредительная документация.

- Если договор подписывает доверенное лицо, то потребуется доверенность и приказ о соответствующем назначении.

- Документы на имущество, которое будет передано либо предоставлено в залог.

- Бумаги, подтверждающие наличие расчетного счета у каждой из организаций.

Такой договор может быть заключен как между двумя организациями, так и между несколькими фирмами. Документ подписывается в количестве экземпляров, совпадающем с числом сторон, участвующих в сделке.

Риски

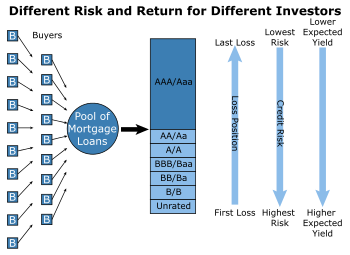

Риск, доходность, рейтинг и доходность связаны

Транширование сопряжено со следующими рисками:

Транширование может усложнить сделку. Помимо проблем, связанных с оценкой распределения убытков пула активов, транширование требует подробной документации по конкретной сделке, чтобы гарантировать, что желаемые характеристики, такие как старшинство при заказе различных траншей, будут реализованы при всех возможных сценариях. Кроме того, сложность может усугубляться необходимостью учитывать участие управляющих активами и других третьих сторон, чьи собственные стимулы действовать в интересах одних классов инвесторов за счет других, возможно, потребуется сбалансировать.

Из-за повышенной сложности менее опытным инвесторам труднее их понять, и поэтому они менее способны принимать обоснованные инвестиционные решения

Нужно очень осторожно инвестировать в структурированные продукты. Как показано выше, транши одного и того же предложения имеют разные характеристики риска , прибыли и / или срока погашения

Моделирование эффективности транслируемых транзакций на основе исторических результатов могло привести к завышению (рейтинговыми агентствами) и недооценке рисков (конечными инвесторами) ценных бумаг, обеспеченных активами, с высокодоходными долгами в качестве базовых активов. Эти факторы проявились во время кризиса субстандартного ипотечного кредитования .

В случае дефолта разные транши могут иметь противоречивые цели, что может привести к дорогостоящим и длительным судебным процессам, называемым траншевой войной (каламбур на позиционной войне ). Кроме того, эти цели могут не совпадать с целями структуры в целом или какого-либо заемщика — на формальном языке ни один агент не действует в качестве доверенного лица . Например, в интересах некоторых траншей может быть обращение взыскания на невыполненную ипотеку, в то время как в интересах других траншей (и структуры в целом) изменение ипотеки. По словам пионера структурирования Льюиса Раньери :

Какие бывают виды траншей

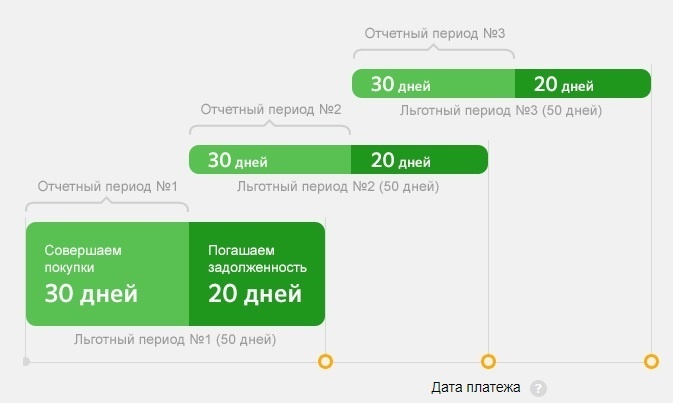

В зависимости от условий кредитования банк может предоставить два вида транша по кредитной карте: возобновляемый и не возобновляемый. Как их различать?

Пример 1: Банк выдает 100 т. р. Вы тратите 50 т., потом возвращаете 25 т. В итоге, вам доступно снова к трате 75 т. р. Это будет возобновляемый транш.

https://youtube.com/watch?v=Ra1T6za45G8

Пример 2: Сумма кредита составляет 100 тыс. р. Были произведены траты на 50 т. р. Клиент вернул 10 т. р. В распоряжении заемщика остается 50 т. р. Это будет не возобновляемый транш.

Традиционно кредиты выдаются заемщикам на определенный срок единовременно. Однако клиенты все чаще предпочитают брать денежные средства частями, выбирая из многочисленных банковских программ кредит в форме кредитной линии.

От классических займов такой вид финансовых ресурсов отличается тем, что денежные средства предоставляются заемщику не одной суммой, а отдельными частями (так называемыми траншами) в рамках действующего кредита.

Кредитная линия открывается с целью пополнения оборотных средств – для финансирования текущей деятельности. Предприятия имеют возможность тратить денежные средства на цели, оговоренные в соглашении, и возвращать в установленный срок в пределах лимита.

Договор о предоставлении кредита в форме кредитной линии содержит следующие моменты:

- утвержденный лимит;

- вид кредитной линии;

- срок кредитования (обычно не более 2-х лет);

- размер комиссии за предоставление кредитной линии;

- условия обеспечения.

Конкретные условия выдачи денежных ресурсов указываются для каждого транша отдельно. Здесь находят отражение такие пункты, как:

- сумма транша;

- размер процентной ставки за пользование заемными средствами;

- длительность транша (сроки погашения);

- возможность гасить кредит досрочно;

- условия целевого использования кредитных ресурсов.

Описанный выше пример – самый простой вид потраншевого кредитования. Вариантов может быть сколько угодно, все зависит от фантазии банковских менеджеров (в пределах норм действующего законодательства). Практика знает такие варианты кредитных договоров с условием выдачи денег частями (траншами):

- Транши выдаются безусловно или с условием выполнения клиентом определенных обязательств. Если заемщик их не выполнил, значит, следующий транш на расчетный счет не поступает.

- Клиент сам решает, на что использовать очередной транш, или каждое поступление денег от банка имеет строгое целевое назначение.

- Процентная ставка фиксированная, устанавливается на каждый транш отдельно или меняется в зависимости от скорости погашения долга. Деньги выдаются без уплаты дополнительной комиссии или с начислением таковой. Банком может взиматься плата за неиспользованный кредитный лимит.

- Залог должен покрывать сразу всю сумму кредита или оформляется отдельно под каждый транш.

- С возобновляемой кредитной линией или нет.

- Банк строго фиксирует размер доли займа и сроки его предоставления (практика касается в основном кредитования среднего и крупного бизнеса) или клиент сам определяет, когда и сколько денег ему использовать из общей суммы (самый распространенный вариант кредитных линий на пластиковых карточках).

Немного сложнее обстоят дела с валютными расчетами (в магазине, гостинице, на заправке, в кафе — где угодно) рублевой карточкой. В этом случае автоматически совершается конвертация по курсу платежной системы (но не банка), и если собственных или кредитных денег на карте не хватает, то недостающую сумму банк уплачивает в долг, осуществляя так называемый «технический транш».

Все условия предоставления траншей детально описываются в кредитном договоре между клиентом и банком.

Транши могут быть возобновляемыми или нет, в зависимости от вида кредитной линии. Что это значит? Объясним на примере:

- Клиент оформил в банке заем на сумму 500 тысяч рублей. Потратил 300 тысяч, вернул банку 150 тысяч. В итоге ему доступно 350 тысяч рублей (500000-300000 150000). Это — возобновляемая (револьверная) кредитная линия.

- Размер займа составляет 500000 руб. Клиент потратил 300000 руб., погасил 150000 руб. В итоге может взять еще 200000 руб. (500000-300000). Это не возобновляемая кредитная линия.

При поиске ответа на вопрос, что такое транш денег, выясняется, что это получение суммы средств, при условии согласования условий предоставления. К достоинствам этого финансового инструмента относятся:

- упрощение процесса выдачи средств;

- начисление процентов на фактически выданные средства;

- величина процентной ставки постоянная на протяжении действия договора.

Применение транша в экономике позволяет стимулировать многие организации на повышение эффективности деятельности.

Процесс выдачи и оплаты

Транш в области кредитования – это часть заемных денег. Они выдаются стороне договора в случае выполнения прописанных в нем положений и обязательств. Для получения кредитного транша заемщик должен отвечать определенным условиям, а также соответствовать банковским требованиям. Например:

- Возврат денежных средств кредитору полностью, своевременно, в соответствии с графиком погашения долга, без задержек.

- Выдача денег под процент, заблаговременно прописанный в договоре.

- Заемщик должен иметь возможность предоставления финансовому учреждению активов. Они будут служить обеспечением взятого обязательства.

Транш в кредитовании – это часть денежных средств. Банк выдает их на общих условиях займа, но при исполнении заемщиком всех взятых на себя обязательств.

Это положение предварительно оговаривается. Например, если первый транш был израсходован, доход получен, долг возвращен, заемщик вправе попросить вторую сторону о выдачи новой суммы денег, не дожидаясь определенного в договоре периода времени выдачи новой суммы.

Срок, обстоятельства выдачи очередной порции денег зафиксированы в договорном документе.

Основное содержание кредитного контракта

Договор о предоставлении кредита устанавливает условия:

- оговоренный сторонами лимит денежных средств;

- возобновляемость кредитной линии;

- длительность кредитования (чаще всего – до 24 месяцев);

- размер вознаграждения взимаемого за предоставление заемных средств;

- залог.

Для каждого транша в индивидуальном порядке обозначаются условия выдачи заемных средств. Поэтому в документе прописываются определенные пункты, среди которых:

- размер транша;

- его стоимость;

- срок погашения долга;

- возможность погашения раньше указанного срока;

- условия использования финансов.

Для получения займа клиент может обратиться в любое отделение Альфа-Банка лично или заполнить онлайн-заявление на сайте. Анкета рассматривается специалистом банка от 1 — 2 дней до недели, в зависимости от вида потраншевого кредитования и запрашиваемой суммы займа.

Предварительное решение банка направляется клиенту на электронную почту или отдается лично по договоренности.

Если ответ положительный, заемщик получает первый транш после предоставления всех необходимых документов, подписания кредитного договора и уплаты комиссии (если она предусмотрена).

Банк оставляет за собой право изменять предварительное решение до подписания кредитного договора.

Погашение долга должно быть своевременным. Процесс оплаты зависит от вида займа:

- Овердрафты и кредиты компаний погашаются автоматическим зачислением с расчетного счета юридического лица или ИП. Главное, чтобы в день списания на нем была нужная сумма средств. Также юридические лица имеют право досрочно погасить кредитную линию перечислением нужной суммы со счета, открытого в любом российском банке.

- Кредитные линии частных лиц погашаются автоматически с зарплатной карточки, безналичным переводом с другой, с банковского текущего счета, посредством внесения наличных через кассу или технические устройства самообслуживания.

https://youtube.com/watch?v=XCr6uPQ5yvQ

Что предлагает Альфа-банк

Альфа-банк предлагает различные виды потраншевого кредитования.

Для среднего и крупного бизнеса:

- «Экспресс-кредит» — до 100 млн. рублей (или в долларах и евро по курсу) на 12 месяцев под залог банковского векселя или денежных средств на депозите.

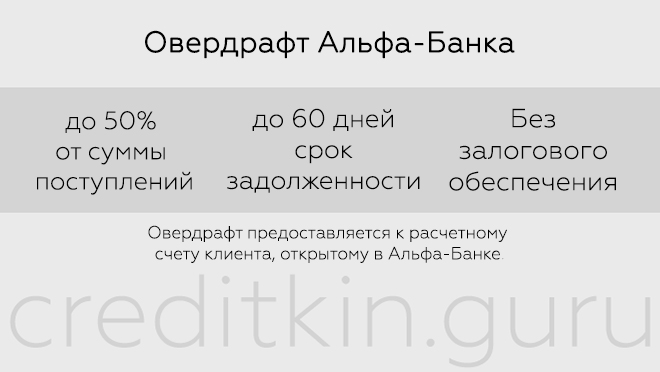

- «Экспресс-овердрафт» — до 40 млн. руб., но не более 100% среднемесячного оборота по счету за последние 3 мес., срок оформления — до 3-х лет, залоговое обеспечение – по решению кредитного комитета банка.

- «Кредит на развитие бизнеса» — для пополнения оборотного капитала, осуществления деловых сделок или рефинансирования для погашения долгов.

- «Овердрафт-стандарт» — оформляется сроком до года под поручительство, размер зависит от кредитовых оборотов по клиентскому счету, используется на пополнение оборотных активов бизнеса.

- «Кредит под залог имущественных прав на доход по контракту» — выдается для покрытия дефицита собственных средств клиента в период между поставкой товара или услуг по контракту и фактом поступления выручки на расчетный счет. Условия выдачи определяются индивидуально под каждого клиента.

Для ИП и малого бизнеса: «Запасной кошелек» – овердрафт до 10 млн. руб. сроком на год под 13,5% годовых и более.

Требования к заемщикам Альфа-Банк предъявляет минимальные: наличие стандартных регистрационных документов, устава, движение средств по расчетному счету в любом финансовом учреждении (то есть приличные ежемесячные обороты), залог по требованию.

Для физических лиц: Кредитные карты Visa или MasterCard (Standart/Classic/Gold/Platinum) — подбирается специалистом банка индивидуально под каждого клиента, с учетом потребностей и возможностей. По карте может быть установлена кредитная линия от 10 тыс. до 1 млн. руб. (с ежемесячным ограничением по суммам использованных средств или нет), с годовым обслуживанием от 990 до 11990 руб. При этом по каждому продукту устанавливается беспроцентный грейс-период на срок от 60 до 100 дней. Годовая ставка переплаты стартует от 23,99%.

Чтобы оформить кредитную карточку, достаточно отправить онлайн-заявку на выпуск, после чего клиент должен предоставить в банк паспорт, свидетельство ИНН, документ, подтверждающий наличие ежемесячного дохода в размере не менее 5000 рублей (а для москвичей — не менее 9000 руб.). В банке у частного лица имеют право потребовать дополнительные документы.