Что отражаем в строке 1520 баланса: кредиторская задолженность

Содержание:

- Как списывается дебиторская задолженность с истекшим сроком давности

- Определение и классификация

- Заемные средства в балансе из чего складывается

- Долгосрочная кредиторская задолженность в балансе

- Юридическая сторона вопроса

- Кредиторская задолженность в балансе: строка 1520, что входит

- Кредиторская задолженность

- Кредиторская задолженность: строка в балансе

- Безакцептное списание и неотфактурованные поставки

- Как списывается кредиторская задолженность с истекшим сроком исковой давности

- Долги перед иными дебиторами и кредиторами

- Из чего складывается кредиторская задолженность в балансе

- Пояснения в текстовой форме

Как списывается дебиторская задолженность с истекшим сроком давности

Озвученная процедура проводится по регламенту, установленному законодательством:

1. Инициируется инвентаризация. Объектом становятся обороты со всеми партнерами компании. В ее процессе выявляются просроченные обязательства. Собирается пакет документов по каждому партнеру:

- соглашение, оферта, договор или/и счет;

- акты по формам КС-2 (скачать) и КС-3 (скачать), ТОРГ-12 (скачать), счета-фактуры;

- акт сверки взаиморасчетов по отчетным датам;

- письма, претензии и требования закрыть имеющийся долг;

- акт, оформленный приставом о прекращении арбитражного делопроизводства, или выписка из ЕГРЮЛ о проведении ликвидации.

! Что такое сальдо в бухгалтерии

2. Оформляется акт ИНВ-17, подписывается инвентаризационной комиссией. 3. Исполнительный орган издает и визирует приказ о признании обязательства безнадежным. 4. Бухгалтерией оформляется справка-расчет, создаются соответствующие проводки:

а) При наличии резервного капитала:

ДТ 63 КТ 60, 62, 70, 71, 73, 76;

б) На забалансовом счете 007 отражается списанная в убыток сумма.

Если резерва не предусматривалось:

ДТ 91.2 КТ 60, 62, 70, 71, 73, 76;

На забалансовом счете 007 отражается списанная в убыток сумма.

5. В Н/У выявленная сумма списывается за счет резервного фонда, для целевого возмещения убытков по сомнительным долгам. Если его размера не хватает чтобы покрыть весь убыток или он не формировался вовсе, сумма потерь относится на статью расходов, которые не относятся к основному виду деятельности, то есть внереализационных. Признать и отчитаться по сумме убытка положено в том налоговом периоде, который является окончанием срока возможности обратиться за возмещением.

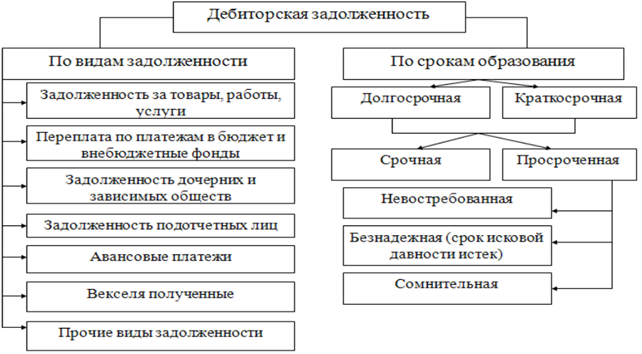

Определение и классификация

Заемные капиталы — это денежные средства, полученные в распоряжение компании от третьих лиц на определенных условиях. Строка заемного капитала в балансе показывает размер принятых обязательств по кредитам, займам и ссудам. Показатель часто используется для оценки финансового положения экономического субъекта. Например, при сравнении объема полученных займов с собственными финансовыми активами. Такое соотношение отражает финансовую устойчивость и платежеспособность предприятия.

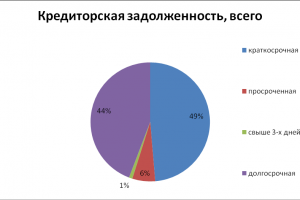

Заемные обязательства можно классифицировать по таким ключевым факторам:

- по временным рамкам различают краткосрочные (до 1 года) и долгосрочные (более года);

- по источнику привлечения финансов выделяют внешние (полученные от банковских организаций, финансовых компаний, третьих лиц) и внутренние (кредиторка, отложенные налоговые обязательства);

- по основной форме привлечения отличают полученные в денежной форме и в натуральной форме, например в виде материалов, оборудования;

- по методам привлечения выделяют: кредиты и ссуды от банка, займы от сторонних фирм, лизинг, факторинг, эмиссия;

- по формам обеспечения предусматривают: с обеспечением и без обеспечения;

- по ключевым целям привлечения различают увеличение оборотных активов, инвестирование во внеоборотные активы компании, устранение кассового разрыва.

Обратите внимание, что все виды активов компании, которые приобретены за счет позаимствованных средств, не могут считаться частью заемного капитала. Активы в таком случае признаются собственным имуществом компании, но источник их финансирования в балансе — займы, ссуды или иное

Заемные средства в балансе из чего складывается

По строке 1510 отражается информация о состоянии краткосрочных (срок погашения которых не превышает 12 месяцев) кредитов и займов, полученных организацией:

(в части задолженностей, срок погашения которых на отчетную дату не более 12 месяцев)

В соответствии с установленной в организации заемщика учетной политикой заемщик может осуществлять перевод долгосрочной задолженности в краткосрочную или учитывать находящиеся в его распоряжении заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока в составе долгосрочной задолженности. При выборе первого варианта перевод долгосрочной задолженности по полученным займам и кредитам в краткосрочную организацией-заемщиком производится в момент, когда по условиям договора займа и (или) кредита до возврата основной суммы долга остается 365 дней. Организация-заемщик по истечении срока платежа обязана обеспечить перевод срочной задолженности в просроченную.

Расходами, связанными с выполнением обязательств по полученным займам и кредитам (далее — расходы по займам), являются:

- проценты, причитающиеся к оплате заимодавцу (кредитору);

- дополнительные расходы по займам.

Дополнительными расходами по займам являются:

- суммы, уплачиваемые за информационные и консультационные услуги;

- суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

- иные расходы, непосредственно связанные с получением займов (кредитов).

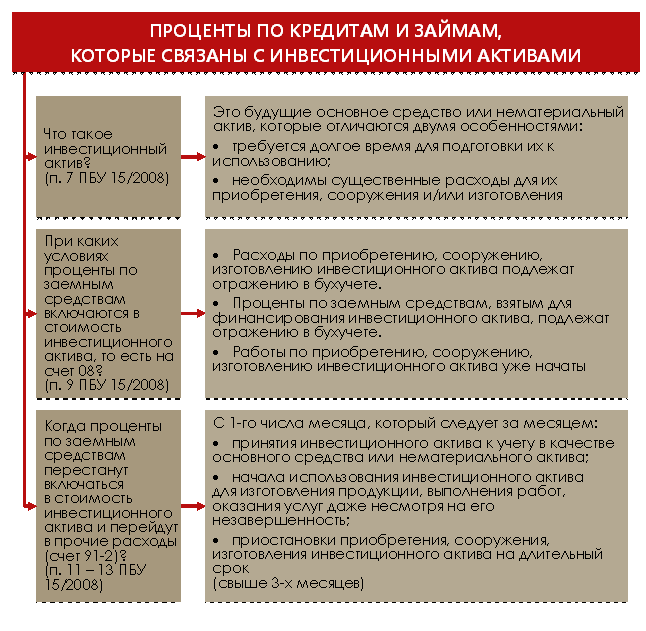

Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива при наличии следующих условий:

- расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

- расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

- начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

В бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация:

- о наличии и изменении величины обязательств по займам (кредитам);

- о суммах процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов;

- о суммах расходов по займам, включенных в прочие расходы;

- о величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций; о сроках погашения займов (кредитов);

- о суммах дохода от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива;

- о суммах включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

ПБУ 15/2008 «Учет займов и кредитов и затрат по их обслуживанию»

Источник

Долгосрочная кредиторская задолженность в балансе

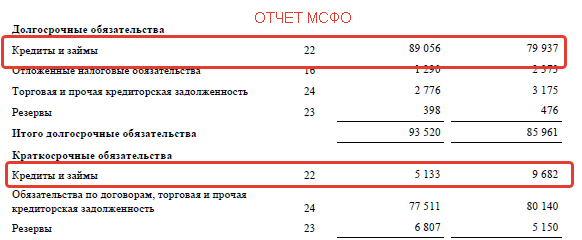

Каждый бухгалтер знает, что долгосрочная КЗ в бухгалтерском балансе учитывается в разделе IV с таким же названием: Долгосрочные обязательства бухгалтерского баланса. Он находится в пассивной части баланса и содержит цифровые данные по задолженности, сроки которой превышают один год.

Содержание долгосрочной кредиторской задолженности включает в себя 4 строки:

Строка 1410 «Заемные средства»

В указанной строке на основании правил составления бухгалтерского учета должны быть указаны суммы долгосрочных займов, отражаемые в бухучете на 67 счете – «расчеты по долгосрочным кредитам и займам». В составе долгосрочной задолженности должны быть отражены только фактически полученные заемщиком суммы.

Если предметом заполнения являются заемные средства в виде кредитных договоров, их оформление происходит совершенно по-другому. На основании ст. 819-821 ГК РФ при получении кредита бухгалтер должен отразить в балансе не реальную сумму полученных средств, а цифру, указанную в договоре.

Заполнение строки 1410 Займы и кредиты включает в себя сумма займов и кредитов, полученных организацией. Здесь же находит свое отражение начисленные на конец отчетного периода проценты.

Строка 1420 «Отложенные налоговые обязательства»

В следующей строке бухгалтер обязан отразить сумму отложенных налоговых обязательств, являющихся частью бюджетных отчислений. Их наличие приводит к увеличению итоговой суммы платежа налога на прибыль организации. Как они возникают? Все дело в различие двух подходов: традиционно политика налоговых органов отличается от требований бухгалтерского учета, опирающегося на требования Минфина.

При заполнении этой строки бухгалтер берет за основу счет 77.

Строка 1430 «Оценочные обязательства»

В строку 1430 вписывается сумма долгосрочных оценочных обязательств, включающих в себя в том числе и резервы предстоящих расходов (96 счет).

Сюда могут включаться:

- неизбежные расходы, связанные с хозяйственной деятельностью организации;

- вероятные расходы, чье наступление можно предвидеть. Они уменьшают экономическую выгоду предприятия;

- суммы возможных расходов, поддающиеся стоимостной оценке. К оценочным обязательствам также отнесена выплата отпускных денег и начисленные на нее страховые взносы.

Правила бухучета запрещают в эту строку включать неисполненные договора, по которым один из контрагентов еще не выполнил перед другим свои обязательства.

Расчет оценочных обязательств должен быть официально закреплен в учетной политике предприятия.

Строка 1450 «Прочие обязательства»

В 1450 строке бухгалтер указывает совокупность других долгосрочных обязательств, не вошедших в предыдущие строки балансового отчета.

Сюда, как правило, относят кредитовые сальдо по счетам: 60, 62, 68, 69, 75, 76, 86.

Итоговая строка 1400 суммирует все долгосрочные обязательства предприятия на конец отчетного периода и показывает общую сумму кредитной задолженности

Информационные требования к долгосрочной КЗ, как правило, имеются на предприятии.

Источниками информации могут служить:

- кредитные договоры с банковскими или иными учреждениями;

- информация о условиях выпуска облигаций;

- договора долгосрочной финансовой аренды.

Таким образом, в заключение отметим, что наличие кредиторской задолженности свидетельствует об образовавшихся разрывах между потребностями предприятия по оплате текущих расходов и его возможностями на данный момент, требующими привлечение заемных средств.

Работая с кредиторской задолженностью, руководитель должен внимательно следить за ее структурой и контролировать коэффициент оборачиваемости кредиторской задолженности, свидетельствующий о финансовой устойчивости предприятия. Только в этом случае предприятие будет оставаться жизнеспособным и успешно функционировать.

Юридическая сторона вопроса

Краткосрочная кредиторская задолженность: схема

В соответствии с требованиями ГК РФ и других правовых регламентирующих актов вся краткосрочная задолженность должна быть погашена в течение года. При этом, в случае необходимости решать вопрос в судебном порядке, это можно сделать в течение исковой давности в три года. Если этот срок вышел, то задолженность списывается и попадает на дебет счетов 60, 76 и кредит счета 91.

Лицо, которое было должно таким образом получает доход, а которому должны были вернуть средства, но не вернули — расход. В любом случае кредиторская задолженность должна быть признана безнадежной, а для этого мало одного волевого решения руководства какого-то предприятия.

Кредиторская задолженность в балансе: строка 1520, что входит

Заполнять бухгалтерский баланс — не самая простая задача, особенно для неопытного бухгалтера. И, чтобы облегчить себе задачу, перед оформлением стоит узнать принципы, согласно которым данные вносятся в этот вид бухучёта. Так, для удобства бухгалтерии, такой вид бухучёта поделён на разделы и подразделы, а в них есть строки, в которые с помощью дебетов и кредитов счетов вносятся те данные, что необходимо учесть для дальнейшей оценки финансового состояния юридического лица. На этот аспект напрямую влияют различные долгов, которые уменьшают сумму активов организации, а потому требуют особо тщательного подсчёта и безошибочного внесения в документы. Далее в статье о том, что такое кредиторская задолженность в бухгалтерском балансе, её расчёт и как она отмечается.

Кредиторская задолженность

Определение

Кредиторская задолженность – это долги к уплате. Кредиторская задолженность возникает, когда от покупателей получен аванс, а товары (работы, услуги) еще не реализованы, или если от поставщика получены товары (работы, услуги), а денежные средства за них еще не выплачены.

С одной стороны, кредиторская задолженность представляет собой средства, привлеченные для ведения хозяйственной деятельности, при чем, как правило, без уплаты процентов. Это положительная сторона кредиторской задолженности.

Вместе с тем, просроченная кредиторская задолженность может привести к необходимости уплаты штрафных санкций, предъявлению судебных исков, в худшем случае – признанию предприятия банкротом.

Уклонение от погашения кредиторской задолженности в сумме более 1,5 млн. руб. является уголовно-наказуемым деянием.

Кредиторская задолженность, которая не может быть взыскана в силу истечения срока исковой давности, списывается на увеличение финансового результата.

Анализ кредиторской задолженности

Анализ кредиторской задолженности направлен на определение способности предприятия ее погасить, т.е. анализируется его платежеспособность.

Для этого рассчитываются коэффициенты ликвидности, представляющие собой отношение оборотных активов к краткосрочным обязательствам (коэффициенты ликвидности различаются составом активов в числителе).

Значение коэффициента ликвидности меньше принятого норматива, свидетельствует о возможных трудностях в погашении краткосрочной кредиторской задолженности. Чем выше значение коэффициентов ликвидности, тем выше платежеспособность предприятия.

Информация о кредиторской задолженности отражается в бухгалтерской отчетности:

— по строке 1520 бухгалтерского баланса;

— в разделах 5.3 и 5.4 пояснений к бухгалтерскому балансу и отчету о прибылях и убытках (форма, рекомендованная приказом Минфина от 02.07.2010 № 66н).

Более подробная информация отражается в бухгалтерском учете:

— кредитовый остаток счета 60 «Расчеты с поставщиками и подрядчиками» (задолженность перед поставщиками за товары, работы и услуги);

— кредитовый остаток счета 62 «Расчеты с покупателями и заказчиками» (авансы полученные);

— кредитовый остаток по счетам 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению» (задолженность перед бюджетом и внебюджетными фондами);

— кредитовый остаток счета 70 «Расчеты с персоналом по оплате труда» (задолженность по заработной плате);

— кредитовый остаток счета 71 «Расчеты с подотчетными лицами» (задолженность перед подотчетными лицами);

— кредитовый остаток счета 75 «Расчеты с учредителями» (задолженность перед учредителями по выплате им доходов);

— кредитовый остаток счета 76 «Расчеты с прочими дебиторами и кредиторами».

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Кредиторская задолженность: строка в балансе

В каком разделе баланса отражается кредиторская задолженность? Как и все обязательства фирмы, она фиксируется в пассиве баланса. Ей отведена строка 1520 в пятом разделе пассива. В этой строке генерируются данные о задолженности, сформированной на окончание отчетного периода. Срок погашения этих обязательств составляет не более 12 месяцев, поэтому их классифицируют как краткосрочные.

Долгосрочная кредиторская задолженность в балансе занимает отдельный четвертый раздел пассива, отделенный от краткосрочных обязательств. Сюда относят суммы займов и кредитов, взятых компанией на длительный период (более 1 года), оценочные, прочие обязательства.

В отличие от долгов кредиторам, дебиторская задолженность указывается в активе баланса, поскольку представляет собой долю имущества компании, принадлежащую ей, но временно находящуюся у других предприятий. Впоследствии долги дебиторов оплачиваются деньгами или поставками/услугами (в зависимости от условий договоров).

Вернемся к строке 1520. В ней суммируются конечные кредитовые сальдо по счетам:

- сч. 60 «Расчеты с поставщиками/подрядчиками» по суммам за приобретенные, но пока не оплаченные фирмой ТМЦ/услуги;

- сч. 62 «Расчеты с покупателями/заказчиками» по поступившим авансовым платежам в счет оговоренных будущих поставок;

- сч. 68 «Расчеты по налогам/сборам» по налогам, предназначенным к уплате в бюджет;

- сч. 69 «Расчеты по соцстрахованию и соцобеспечению» по начисленным взносам для уплаты в фонды;

- сч. 70 «Расчеты по оплате труда» по суммам зарплаты сотрудников компании, рассчитанной к выплате;

- сч. 71 «Расчеты с подотчетными лицами» по суммам, выплаченным материально-ответственными лицами за приобретенные ими МЦ в рамках перерасхода выданного аванса;

- сч. 75 «Расчеты с учредителями» по насчитанным, но еще не выданным дивидендам;

- сч. 76 «Расчеты с прочими дебиторами/кредиторами» по прочим долгам. Например, к ней могут относиться суммы штрафных санкций, предъявленных за нарушение условий соглашений.

Иными словами, состав кредиторской задолженности в балансе весьма разнообразен, и объединяет целый блок расчетов, характерных для любого предприятия.

Безакцептное списание и неотфактурованные поставки

Краткосрочная кредиторская задолженность: схематически

Существенную роль в путанице играют и банки. Дело в том, что в России они имеют право произвести списание средств со счетов предприятия по требованию его поставщиков. В результате бухгалтерия любой компании оказывается в режиме безакцептного списания и поэтому не имеет точной картины своего собственного экономического состояния.

Получается, что не руководство компании и не бенефициары бизнеса, но банки имеют решающий голос в расстановки приоритетов при списании. Существует и еще одна причина возникновения сложностей с формированием общей базы кредиторской задолженности в срок менее одного года. Это неотфактурованные поставки.

Так называют все виды поставок, которые произошли без надлежащей строгой договоренности между получателем и поставщиком. Ярким примером являются платежи по услугам ЖКХ. Многоквартирный дом в России выступает неким аналогом предприятия. При этом заказчиком формально является Собрание жильцов, которое на практике проводится крайне редко. Любая компания-поставщик каких-то услуг может создать видимость того, что поставка состоялась.

К жильцу приходят представители какой-то газовой компании, водят по кухне трубками, дают ему на подпись бумаги, заявляя что оказали услугу по контролю уровня газа. Он подписывает, а ему тут же выставляется счет на сумму в 1000 рублей. Она автоматически попадает в разряд краткосрочных задолженностей, поскольку погасить долг он обязан до 10-го числа следующего периода.

Это относится и к тому, что условно называют «платой за квартиру». В России, в случае приватизированного жилья, ее попросту нет. Получить с владельцев приватизированных квартир можно только налог. Его пытаются собирать, но основной формой сборов средств являются услуги по графе «ремонт и содержание жилья». Несложно догадаться, что владельцы квартир лично никакого ремонта и содержания не заказывали, не заказываю его и собрания жильцов.

Однако неуплата грозит судебными исками и возможным выселением. Характерно, что чиновники федерального уровня это прекрасно понимают. Выражается такое понимание в том, что ВС крайне неохотно одобряет решения судов о выселении неплательщиков, поскольку на самом деле нет законов, которые обязывали бы их платить за поставки, которые не заказывались.

Как списывается кредиторская задолженность с истекшим сроком исковой давности

Сущность и последовательность данной процедуры практически не отличается от вышеописанной. Предъявлен подобный регламент выявления, принятия и списания. Разница только в счетах бухгалтерского плана, используемых в проводке:

ДТ 60, 62, 70, 71, 73, 76 КТ 91.3.

Организация должна проводить процедуру инвентаризации расчетов с контрагентами каждый год перед сдачей отчета. Несоблюдение этого требования не является поводом для невключения суммы истекшей задолженности в отчетность. Если при этом уменьшается налогооблагаемая база, на компанию могут быть наложены санкционные меры.

Долги перед иными дебиторами и кредиторами

Для того чтобы суммировать информацию о других расчетах (не указанных в данной статье выше) по операциям, проведенным с дебиторами и кредиторами, применяется счет 76 «Расчеты с разными дебиторами и кредиторами».

На приведенном счете, например, разрешено приводить расчеты по страхованию (как имущественному, так и личному), выставленным партнерам претензиям, средствам, которые подлежат удержанию из зарплаты сотрудников компании в адрес иных лиц по постановлениям контрольных органов, судов, различных исполнительных документов и пр. В свою очередь, тогда для каждой категории открывается отдельный субсчет.

Так, операциям, соответствующим страхованию, будут соответствовать следующие проводки:

Дт 44 Кт 76-1 — относим страховую премию на расходы.

Дт 76-1 Кт 51 — выплачиваем страховую премию.

Из чего складывается кредиторская задолженность в балансе

Кредиторами компании обычно выступают организации, с которыми она контактирует:

- контрагенты – поставщики, заказчики, подрядчики, арендодатели, страховщики и др.;

- контролирующие органы, госбюджет и внебюджетные фонды.

В связи с правилами ведения бухгалтерского учета, персонал фирмы периодически становится кредитором, поскольку начисленная зарплата выдается следующим месяцем. В составе кредиторской задолженности могут фигурировать и подотчетные суммы, когда МОЛ приобретает ценности ли услуг для хозяйственных нужд фирмы, превышая размер выданных авансов.

Кроме того, в этот блок обязательств входят суммы счетов по поставкам в кредит или рассрочку, причитающиеся к получению в будущем.

Пояснения в текстовой форме

В текстовую часть пояснений целесообразно включить существенную информацию:

- о вашей фирме;

- о ее финансовом положении;

- о сопоставимости данных за отчетный и предшествующий ему годы;

- о методах оценки и существенных статьях бухгалтерской отчетности;

- о допущенных отступлениях от правил бухгалтерского учета, если следование им не позволяло достоверно отразить имущественное состояние и финансовые результаты деятельности вашей фирмы (п. 6 и 37 ПБУ 4/99);

- об изменениях в учетной политике фирмы на следующий отчетный год;

- о финансовой деятельности, например о покупке акций других предприятий;

- об инвестиционной деятельности фирмы, например, о развитии материально-технической базы;

- о дочерних и зависимых обществах (ст. 105 и 106 ГК РФ);

- о реорганизации фирмы;

- о событиях после отчетной даты.

Сведения о деятельности фирмы

В этом разделе можно привести:

- краткую характеристику размеров и структуры фирмы;

- краткую характеристику ее обычных видов деятельности;

- объемы продаж продукции, товаров, работ, услуг по видам и географическим рынкам сбыта;

- данные о чрезвычайных фактах хозяйственной деятельности и их последствиях;

- сведения о деловой активности организации;

- показатели эффективности использования ресурсов и т. д.

Информацию по возможности представьте в динамике (за несколько лет). При этом укажите факторы, повлиявшие в отчетном году на финансовые результаты фирмы.

О размерах фирмы (масштабах бизнеса) отчасти можно судить по величине ее уставного капитала, численности работающих, размерам производственных площадей и других ресурсов.

Кратко опишите производственную структуру организации: ее производства, цеха, службы, а также обособленные подразделения, включая филиалы и представительства.

Характеризуя деятельность фирмы по видам, не скупитесь на подробности. Приведите сведения:

- об ассортименте и объемах производимой продукции (выполняемых работ, оказываемых услуг) за отчетный и предшествующие годы;

- о направлениях ее инвестиций;

- о планах расширения или изменения отраслевой и видовой структуры деятельности фирмы.

Раскрывая информацию об объемах продаж продукции (товаров, работ и услуг) по видам, приведите не только общие данные, но и сведения в разрезе основных географических районов сбыта.

Если в истекшем году произошли чрезвычайные события, то в пояснениях опишите их. Это могут быть пожар, наводнение, технологическая авария, кража имущества и другие аналогичные ситуации.

Отразите также экономические последствия этих происшествий: размер прямого ущерба и расходов на ликвидацию, сумму полученных с виновных граждан и организаций или от страховых компаний возмещений и т. д.

О деловой активности фирмы свидетельствуют следующие данные:

- наличие договоров на экспортные поставки, косвенно подтверждающие качество выпускаемой продукции (работ, услуг) и широту рынков сбыта;

- наличие известных клиентов, приобретающих продукцию, работы и услуги фирмы;

- участие фирмы в научно‑исследовательских и опытно‑конструкторских работах, эффективность такой деятельности;

- проведение природоохранных и других аналогичных мероприятий.