Кривая доходности и ее свойства

Содержание:

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

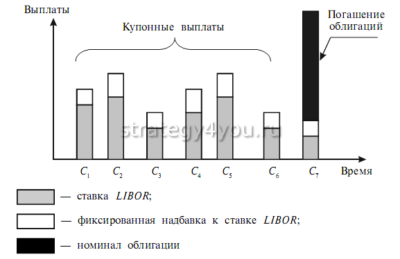

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

ОФЗ облигации описание

Это альтернатива банковскому депозиту с порогом входа от 1 000 тыс. руб., выпускаемые Министерством финансов РФ. В теории − это самый надежный инструмент, в случае дефолта, предполагается, что государство дополнительно напечатает деньги. Несмотря на это 1998 год пример того, что это случается не всегда. Инструмент торгуется на фондовом рынке Московской биржи и доступен для физических лиц. Надежность обеспечена государством. Приобрести такой актив можно на персональный инвестиционный счет, пассивный доход поступает два раза в год. Фондовая биржа, как и фондовый рынок доступны всем гражданам, посредством открытия счета у любого брокера, получившего лицензию Центрального банка РФ.

Практический пример

Минфин просит в долг 1 млн руб. на 5 лет. 1000 человек скидываются по 1 тыс. рублей, и Минфин набирает нужную сумму. Участникам выдаются долговые расписки, облигации. Минфин при этом в качестве благодарности обещает раз в 6 месяцев платить установленный процент. На протяжении 5 лет держатели получают установленный процент. Ценные бумаги в этот период торгуются на бирже, а цена актива может расти/падать. Инструмент при желании можно продать, но стоимость изменяется. Через 5 лет, когда приходит срок погашения, Минфин отдает инвестируемую сумму. Схема работы простая, теперь относительно ключевых терминов:

- эмитент – это компания, которая занимается выпуском бумаг;

- номинал − сумма, по которой Минфин размещает инструмент и выкупает обратно;

- дата погашения – срок на протяжении которого, деньгами будут пользоваться;

- купон (купонный доход) – это процент, начисляемый за предоставление денег в долг;

- накопленный купонный доход – если на дату погашения облигации пользователь ее держит, предоставляется купон. Накопленный доход не сгорает в случае продажи актива.

Где можно посмотреть кривую?

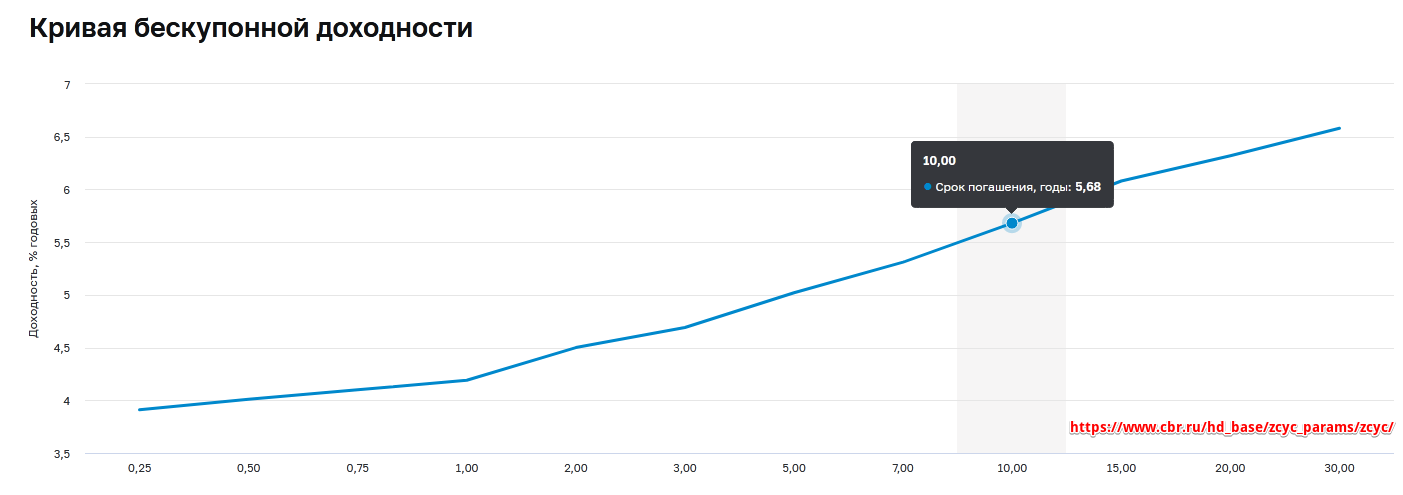

Кривая по данным ОФЗ публикуется в официальных источниках – на сайте Центрального Банка и Мосбиржи. Первый вариант:

Как видно, здесь представлены различные сроки обращения ОФЗ – от одного квартала до 30 лет. За каждый указанный период данные также представлены в табличном виде, причем все доходности пересчитываются каждый рабочий день.

А вот так выглядит кривая бескупонной доходности (КБД) на сайте Московской биржи:

Итого, в обоих случаях представлена нормальная кривая доходности, что говорит о текущей стабильности рыночных настроений – несмотря на стартовавшее в феврале стремительное падение как американского, так и российского рынка. По указанным на графиках ссылкам или через поиск нетрудно найти на обоих сайтах актуальный вид кривой.

https://youtube.com/watch?v=qQlr06g7uKs

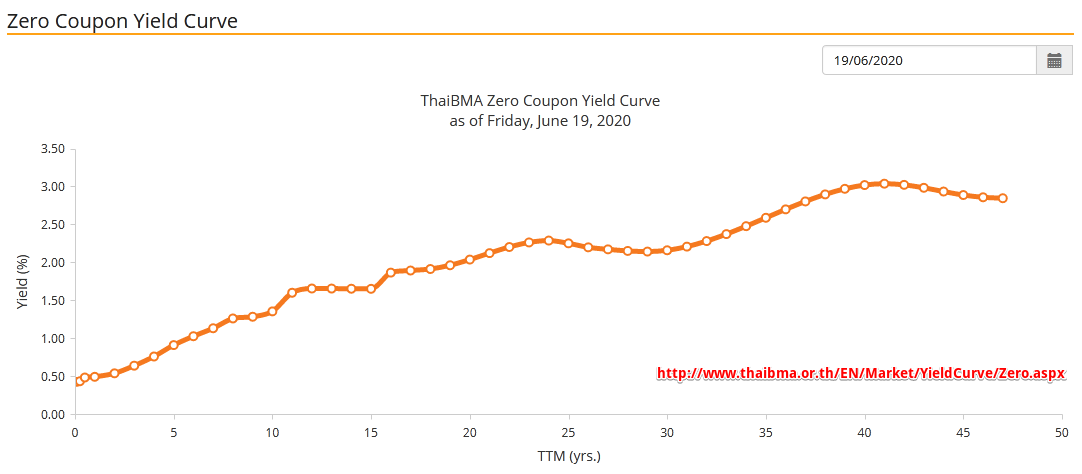

Теперь обратимся к США, где кривая Zero Coupon Yield Curve в данный момент также имеет вид, близкий к нормальному:

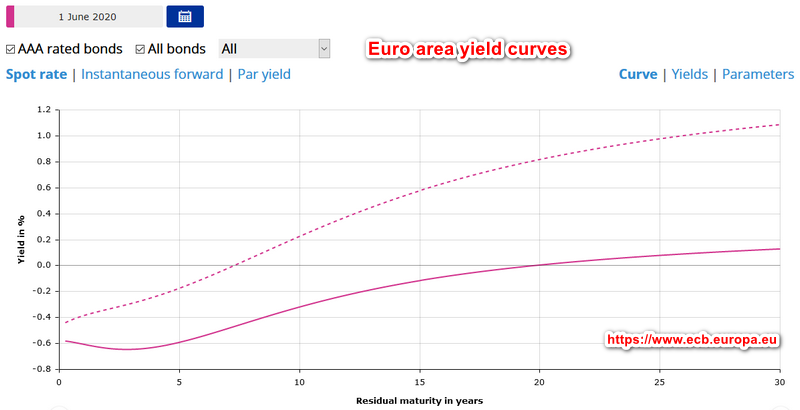

Актуальный график кривой доходности США . А вот в Европе ситуация ввиду отрицательных процентных ставок интереснее:

Здесь кривая AAA в начале пути получает небольшую «яму», в результате чего 3-х летние облигации с высшим рейтингом показывают наименьшую доходность. Затем она начинает расти, однако выходит в положительную зону лишь через 20 с лишним лет. Интересный вывод в том, что несмотря на вид кривой, близкий к нормальному, сами отрицательные доходности нормальными вряд ли являются. Пунктирная кривая показывает все виды гос. европейских облигаций, предлагая чуть больший доход. Актуальную кривую доходности смотрите

Построить линию можно и самостоятельно с помощью специальных программ или сайтов – например, терминала QUIK или сайта Cbonds. Преимуществом этого метода, в отличие от представленных выше, будет указание на графике названия облигаций. Инструкция по QUIK следующая:

- Зайти в программу

- Перейти во вкладку «Создать окно»

- Далее «Все типы окон» и F7

- Выбрать нужные облигации

- Построить график

Покупка ОФЗ через брокеров

Как купить облигации федерального займа частному инвестору? Приобретение данного вида ценных бумаг имеет ряд особенностей — например, подобно банковскому депозиту оформить их лишь по паспорту нельзя.

Алгоритм действий следующий:

- Необходимо заключить договор с крупным надежным брокером

- Внести на его счет сумму средств для приобретения ценных бумаг

- На предоставленной платформе приобрести выбранный тип облигаций

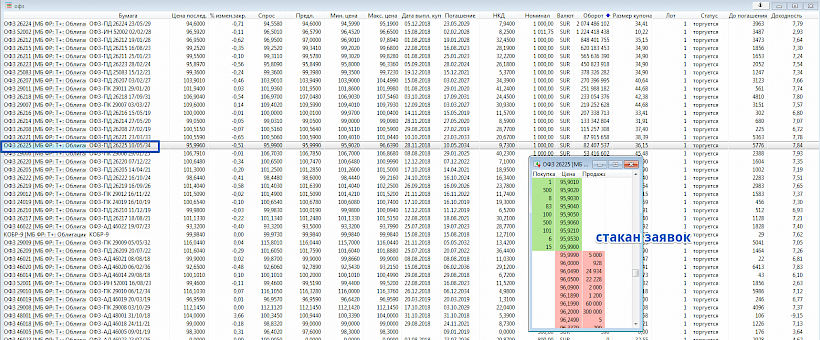

После того, как описанные действия проделаны и получен выход на Московскую биржу, в терминале можно настроить таблицу параметров, включив туда интересующие вас данные. Важными могут быть сведения о номинале облигации, ее доходности, времени до погашения (чем оно выше, тем больше риск), цены спроса и предложения, а также сведения о купонах: размер и дата выплаты, НКД, периодичность платежей. После чего добавьте класс Т+Облигации.

При этом в терминале как правило указано сокращенное наименование облигации, например ОФЗ 29007 — более подробные сведения о купоне можно получить, вставив в поиск сайта «ОФЗ-29007». Для ОФЗ 1 лот равен одной облигации. Алгоритм самой покупки достаточно прост:

Поставка купленной облигации в соответствии с выбранным режимом будет осуществлена на следующий день — цена, как уже упоминалась выше, представлена в виде процента от номинала. Т.е. при цене в 108.9 облигация будет стоить 1089 рублей, с учетом накопленного купонного дохода еще несколько больше: 1089 + 34.55 = 1123.55 рублей. Дополнительно будет взята комиссия за сделку (например, 0.12%).

Кстати, в отличие от дивидендных акций, выплаты НКД не сказываются на котировках ОФЗ. Цену в стакане можно выбрать и ниже, что увеличит как доход, так и время совершения сделки. Указанная в терминале доходность это доходность к погашению — т.е. доходность, получаемая инвестором при условии, что он сохранит ценную бумагу до срока погашения.

Еще один важный момент возникает в случае, если ОФЗ приобретаются на ИИС. Поскольку последний предусматривает срок пребывания капитала не менее трех лет, купонный доход (при желании его потратить, а не реинвестировать в другие инструменты) может выводиться сразу на банковский, а не брокерский счет.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

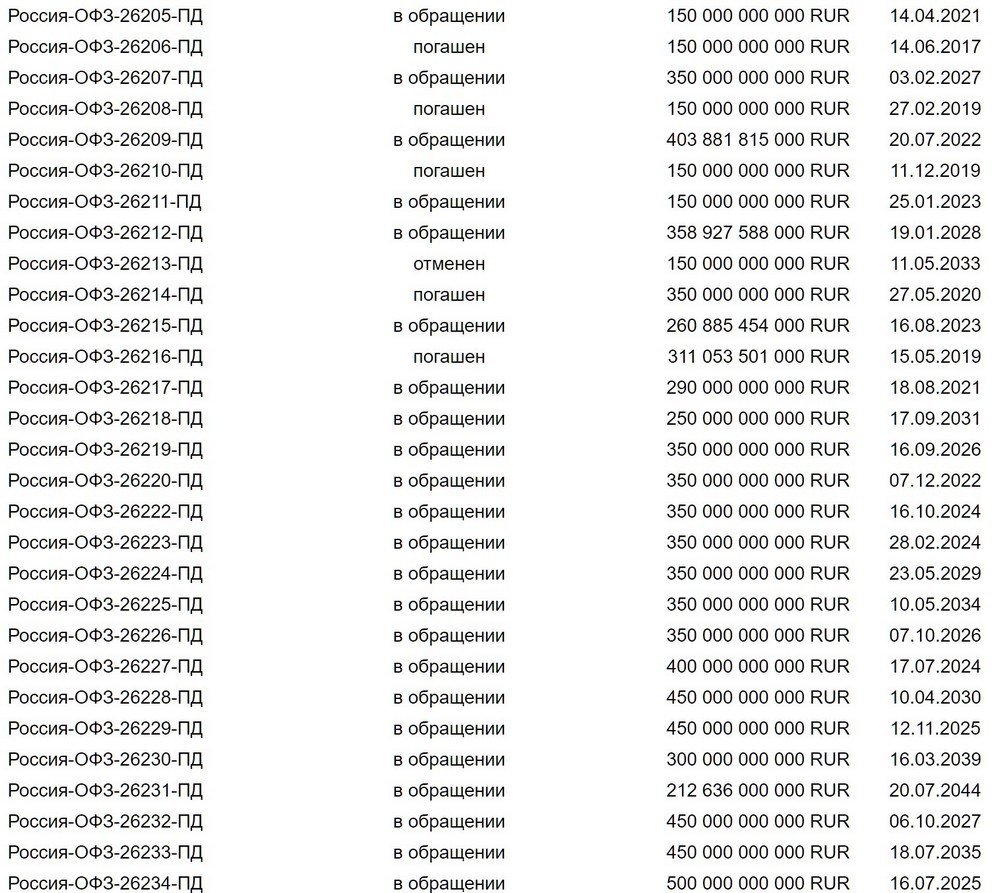

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Что такое кривая бескупонной доходности

Кривая доходности или G-кривая – графическое отображение изменения процентных ставок ценных бумаг. Простыми словами – средневзвешенный прогноз, анализирующий сразу несколько выпусков.

Чаще всего кривая бескупонной доходности демонстрирует будущие изменения ставок по государственным облигациям (в расчете участвуют все выпуски ОФЗ-ГКО).

Это некий базовый показатель, ведь за ним следуют проценты по другим ценным бумагам. Однако график можно составлять по любым группам ЦБ – корпоративным или муниципальным долговым бондам, по отраслям (финансовые, нефтяные).

Основные характеристики бескупонной кривой:

- Рассчитывается в режиме реального времени.

- В основе вычислений – сделки на вторичном рынке.

- Не включаются в расчет сделки РЕПО, внесистемные сделки, а также торги по выпускам, проданным ЦБ РФ с обязательствами обратного выкупа.

График формируется таким образом, чтобы показатели приближали реальные доходности торгов. Таким образом, значение допустимо использовать для стратегического инвестирования, а не только для анализа динамики.

Простым языком про кривые доходности – видео

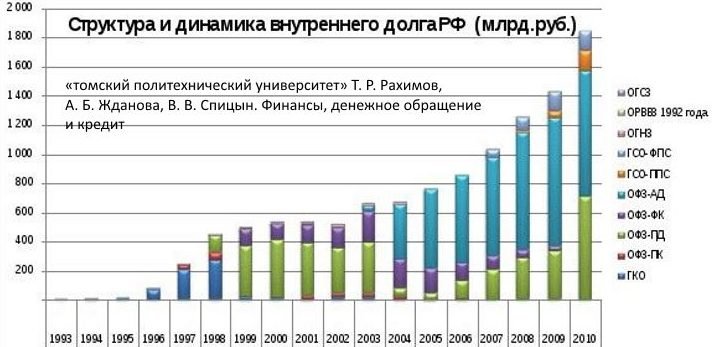

Структура ОФЗ в различные годы

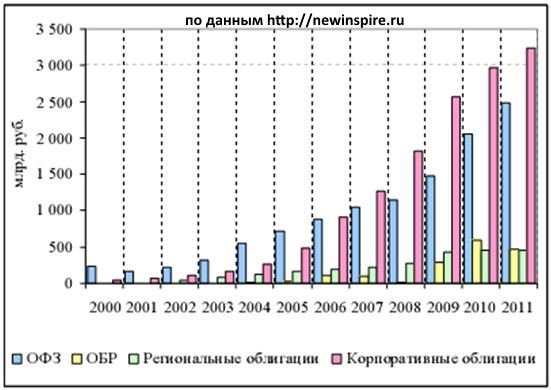

Из графика видно, что динамика различных видов ОФЗ за эти годы довольно сильно менялась, хотя общий объем выпусков, кроме периода 1999-2002 годов, постоянно рос. На сегодня объем ОФЗ вырос по сравнению с прошлым годом примерно на 11% и по данным Центробанка на 1 сентября 2016 года составил 5.32 трлн. рублей. Кроме того, интересно будет сравнить соотношение ОФЗ и корпоративных облигаций:

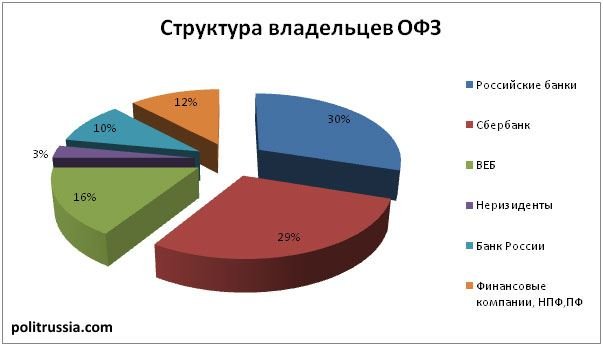

На диаграмме хорошо прослеживается, что корпоративные облигации по объему выпуска догнали ОФЗ в 2007 году и с тех пор постепенно увеличивали свой отрыв. Также заметно некоторое увеличение объема у облигаций Банка России (ОБР). При этом на 2012 год около 60% владельцев ОФЗ приходилось на российские банки, заметно меньше — на пенсионные фонды и только 3% на нерезидентов. Впрочем, по данным Центробанка на момент статьи эта доля гораздо выше и равна 26%.

Кривая бескупонной доходности ОФЗ

Кривая бескупонной доходности — это принятый в инвестиционном мире способ для описания структуры процентных ставок в конкретный период времени для однородных долговых ценных бумаг, обладающих одинаковыми качественными характеристиками.

Она является одним из основных индикаторов для определения состояния всего финансового рынка, и главным эталоном для иных финансовых инструментов и различных облигаций.

А о том, что скрывается под понятием «кривой доходности», в общем смысле этого слова, можно посмотреть в следующем видео:

Как считается ставка?

На график бескупонной доходности влияют несколько факторов:

- политика Центробанка России (основной пункт: определение ключевой ставки для всех банков РФ);

- инфляция в стране;

- платежеспособность населения;

- уровень ВВП, его рост или падение;

- равновесие спроса и предложения.

Процентная ставка, определяемая Центральным банком, может повышаться или понижаться. Когда ключевая ставка низкая, то кредиты для бизнеса дешевеют, становятся доступными. Тем самым растет производство, наступает экономический рост. Кривая доходности направлена вверх. При росте ключевой ставки происходит обратная ситуация.

В стране со «здоровой» экономикой, ростом ВВП, низкой инфляцией и платежеспособностью населения (рост зарплат, пенсий и социальных выплат) кривая доходности направлена вверх. При нестабильной обстановке в стране, снижении ВВП и доходов населения (снижение зарплат, пенсий, урезание социальных пособий) кривая на графике будет направлена вниз. Когда график доходности остается на одном уровне, это говорит о переходном этапе в экономике страны.

ВАЖНО! Особым фактором является баланс спроса и предложения и его колебания. Усилия инвесторов направлены на покупку облигаций компаний, чьи доходы, по их прогнозам, увеличатся в будущем

Долговые ценные бумаги активно развивающегося предприятия будут пользоваться спросом, а значит будет расти их доходность.

ОФЗ или банковский депозит?

Однако стоит ли вообще прибегать к такому инструменту, как ОФЗ, когда есть знакомый практически всем банковский депозит, который также включает множество настроек и не требует ни открытия брокерского счета, ни времени на изучение предмета и торгового терминала? Ведь депозит, как и облигации, предусматривает долговое обязательство того, кому мы одалживаем свои деньги.

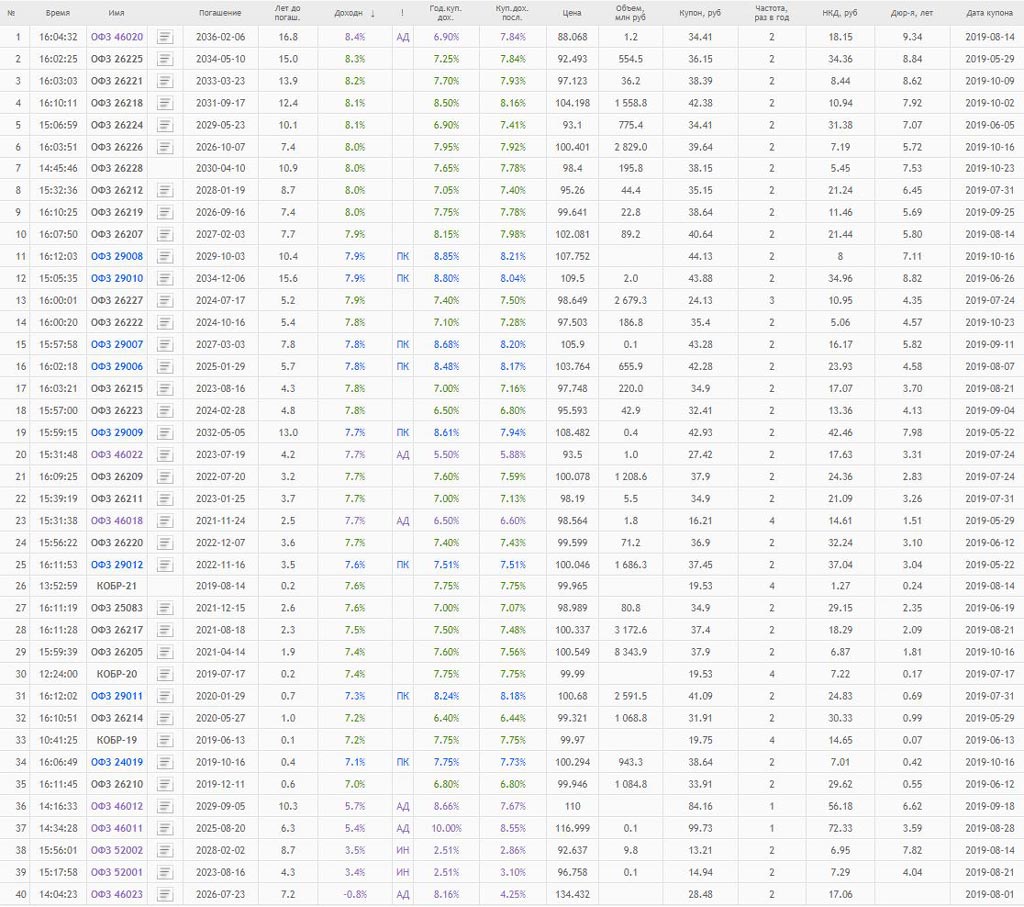

Для ответа на этот вопрос нужно оценить доходность инструментов, что мы и сделаем. Сначала зайдем на сайт Московской биржи (, выставив в верхних полях «Облигации» и «Все ОФЗ») и отсортируем по доходности выданные облигации федерального займа:

Как видим, три верхние облигации в состоянии на сегодня дать доход более 11% годовых, хотя до даты погашения ждать придется довольно долго. Цена облигаций указывается в процентах от номинала — 100% соответствуют стандартной цене облигации в 1 000 рублей, а к примеру 95% равны 950 рублям (облигация торгуется с дисконтом).

ОФЗ доступны от 1 000, депозиты от нескольких тысяч рублей; однако нужно иметь в виду, что при брокерском обслуживании часто возникает дополнительная комиссия за депозитарий, так что облигации рекомендуется покупать на суммы не менее 30 000 рублей. Следовательно, тут преимущества у гос. облигаций нет. Кроме того, депозиты можно открыть на краткосрочный период (не более трех лет), а облигации федерального займа выпускаются с заметно большими сроками до своего погашения. Конечно, при необходимости их можно продать — ликвидность по ОФЗ как правило неплохая — но в этом случае придется заплатить 13% налог, о котором шла речь выше.

Как рыночный инструмент котировка облигации (особенно долгосрочной, как более волатильной) вполне способна подняться заметно выше номинала, что дает шанс продажи ценной бумаги по выгодной цене — однако этого может и не произойти. Итого: ОФЗ могут быть доходнее даже самых выгодных депозитов, однако на реальную — с учетом инфляции — прибыль влияет экономическая ситуация в стране.

Другой важный момент состоит в том, что ОФЗ можно приобретать на ИИС, получая на сумму до 400 000 рублей 13% налогового вычета ежегодно. У депозита такой возможности нет. Следовательно, за три года, которые деньги должны находиться на ИИС, при общем взносе 1 200 000 рублей и ниже доходность получается более 20% в первый год инвестиций, хотя затем начинает снижаться.

Тем не менее для качественного сравнения ОФЗ с депозитами одного знания доходности облигации недостаточно, так как она может меняться и выплачиваться по-разному. Следовательно, нужно понимать, что именно ожидать от конкретной ценной бумаги — об этом немного ниже.