Сбербанк страхование квартиры по ипотеке

Содержание:

- Обзор компаний по ипотечному страхованию жизни

- Сопутствующие страховые продукты

- Пошаговая инструкция по страхованию жизни для ипотеки

- Стоимость страхования жизни при ипотеке в сбербанке

- «Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

- Ответственность за непродление страховки при ипотеке на примере Сбербанка

- Что такое страхование ипотеки и каким оно бывает

- Аккредитованные страховые компании

- Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Обзор компаний по ипотечному страхованию жизни

Граждане могут застраховать свою жизнь при оформлении ипотечного кредита только в тех компаниях, которые имеют аккредитацию Сбербанка. Перечень доступных организаций небольшой, но все они прошли тщательный отбор, благодаря чему не стоит сомневаться, что страховая компания является надежной и платежеспособной. В список вошли не только дочерние компании ПАО «Сбербанк», но и сторонние организации, имеющие опыт работы на страховом рынке не менее 3 лет.

Самое дешевое страхование ипотеки: сравнение и рейтинг компаний

Нет такой страховой компании, которая готова предложить своим клиентам застраховать жизнь на одинаковых условиях, так как каждая ситуация рассматривается в индивидуальном порядке. Граждане должны учитывать различные факторы, которые влияют на тариф

Если заемщик еще не знает, где дешевле застраховать жизнь, тогда следует обращать внимание только на аккредитованные компании, которые имеют большой опыт работы и высокий рейтинг. Лучше всего запросить в Сбербанке список страховых компаний, с которыми сотрудничает банк

«СОГАЗ»

За 25 лет успешной работы этой страховой компании миллионы граждан стали ее клиентами. Показатели платежеспособности всегда превышают установленные нормы. По всей территории России открыто более 1000 подразделений. Клиентами компании являются частные и юридические лица. Многие крупные российские структуры приняли участие в программе страхования жизни и здоровья сотрудников. Сбербанк активно работает с этой компанией, благодаря чему граждане могут застраховать свою жизнь в «СОГАЗ», не беспокоясь о платежеспособности этой организации.

«Ингосстрах»

Международный уровень подтверждает высокий рейтинг стабильности и надежности этой компании. В программу «Здоровье и жизнь» включена информация о несчастных случаях, гибели клиента, диагностировании серьезных заболеваний. Обязательные взносы оплачиваются любым удобным способом. Квалифицированные работники СПАО «Ингосстрах» регулярно выполняют страхование жизни граждан, которые оформляют ипотечный кредит в Сбербанке.

«ВСК»

Достаточно известная компания, которая работает в большинстве регионов России, даже в небольших городах. Заемщикам Сбербанка доступно страхование жизни в режиме онлайн, но только в том случае, если размер кредита не превышает 1,5 млн руб.

«РЕСО-Гарантия»

Эту компанию граждане выбирают чаще всего. Она специализируется на страховании физических лиц, отличается высокой репутацией по урегулированию убытков в КАСКО и ОСАГО. «РЕСО-Гарантия» — единственная компания, в которой могут застраховать жизнь граждане старше 60 лет.

«Альфа Страхование»

Достаточно известная и крупная компания, которая уверенно стремится к лидерству. Среди положительных характеристик организации можно выделить финансовую надежность и доступные тарифы. Но граждане должны быть готовы к тому, что даже при небольшой сумме кредита им придется проходить медицинское освидетельствование.

«ВТБ Страхование»

Дочерняя организация банка ВТБ, которая скоро прекратит свое самостоятельное существование, так как была продана СОГАЗу. Многие граждане предпочитают страховать свою жизнь именно в этой компании, которая зарекомендовала себя как финансово надежная.

«Зетта Страхование»

Не самая известная и большая компания в России, но отличается хорошей репутацией по обслуживанию клиентов и урегулированию убытков. Организация «Зетта страхование» аккредитована практически во всех банках, предлагает своим клиентам программы с выгодными тарифами. Если при оформлении ипотеки в Сбербанке заемщик решит застраховать жизнь именно в этой компании, тогда ему придется предоставить медицинское заключение о состоянии здоровья на момент подписания договора.

Сопутствующие страховые продукты

Ипотечный кредит предполагает оформление других видов финансовой защиты заемщиков. Банки всячески способствуют продажам разных страховых продуктов по нескольким причинам:

- дополнительная гарантия возвратности займа при невозможности исполнять свои обязательства заемщиком;

- получение финансовой прибыли от продажи сопутствующих продуктов.

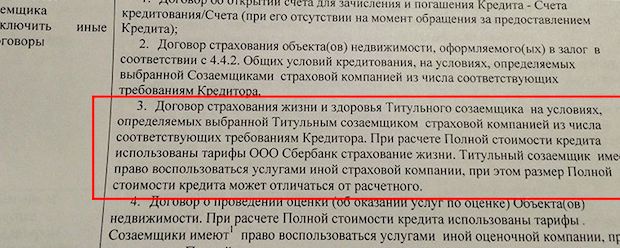

Защита жизни заемщика и его здоровья

Для стимулирования заемщиков устанавливается скидка в размере 1% на процентную ставку по ипотеке. Предусматривает выплату в случае утраты трудоспособности и ухода из жизни заемщика.

Полное погашение кредита

Оно происходит, если заемщик:

- получил инвалидность и не может больше работать, а значит, и оплачивать кредит (1 и 2 гр.);

- ушел из жизни.

В таких случаях, сам заемщик, его представитель, или наследник представляет кредитору следующие документы:

- справка-заключение врачебной комиссии с указанием назначенной группы инвалидности (бессрочно);

- выписки из истории болезни, предшествующей назначению;

- свидетельство о смерти;

- заключение судебной мед. экспертизы о причине смерти;

- кредитный договор с графиком погашения;

- страховой полис;

- справка о сумме задолженности на день наступления страхового случая (в случае смерти сумма фиксируется) с реквизитами для перечисления;

- другие документы.

Важно, чтобы на момент оформления ипотеки на квартиру, заемщик не имел какой-либо группы инвалидности или серьезных заболеваний, таких как СПИД, онкология, сердечно-сосудистые и гипертонические болезни. В таком случае выплата будет возможна только в результате несчастного случая (если страховой случай не стал последствием имеющихся болезней)

Не считаются страховыми случаи, когда заемщик:

- сам стал виновником происшествия, например, находясь в состоянии алкогольного или наркотического воздействия;

- совершил мошеннические действия в целях получения прибыли;

- был признан недееспособным.

Ошибки при выдаче и заполнении полиса могут стать причинами отказа.

Полисом могут быть предусмотрены и другие условия, когда выплата не осуществляется: войны, террористические акты и прочие происшествия.

Частичное погашение

Происходит, когда заемщик не может работать после полученной травмы или заболевания. Выплата осуществляется до начала выхода на работу. Основанием могут стать: выписка из истории болезни, врачебное заключение, больничный лист, справки о нахождении на стационарном лечении.

Утрата работы не по инициативе заемщика

Здесь возможны два варианта:

- полная ликвидация работодателя;

- оптимизация штата методом сокращения.

Увольнение по собственной инициативе не дает возможность получения страховой выплаты.

В качестве доказательства страховщику предоставляются:

- уведомление о предстоящем событии;

- приказ об увольнении;

- справка о заработной плате за период, предшествующий увольнению (сокращению);

- трудовой договор;

- трудовая книжка заемщика.

Страховым полисом может быть предусмотрена ежемесячная выплата по займу квартиры по ипотеке в Сбербанке до момента трудоустройства (с ежемесячным предоставлением справок из службы занятости населения), или выплата среднемесячной заработной платы в течение определенного периода. Оплата по полису страхования начинается после окончания периода получения выходного пособия работником от предприятия.

Защита прав собственности

Сбербанк страхование предусматривает защиту прав собственности заемщика (титула) на недвижимое имущество.

Оформление возможно в течение первых трех лет кредитования, так как срок давности по установлению права собственности равен этому числу. К таким рискам можно отнести утрату права вследствие:

- выявление мошенничества при оформлении;

- признание недействительности сделки из-за допущенных ошибок;

- недееспособность продавца;

- появление других заинтересованных лиц, имеющих право на обладание объектом недвижимости (наследников).

Пошаговая инструкция по страхованию жизни для ипотеки

У банка нет возможности принудить заёмщика страховаться в той или иной организации. Каждый банк, предлагающий ипотечные займы, сотрудничает с рядом аккредитованных страховщиков. Но это не значит, что, будучи клиентом этого банка, вы обязаны иметь дело исключительно с ними. Вы вправе сравнивать цены и выбирать компанию, предлагающую услуги страхования жизни максимально дёшево.

Шаг 1. Выбираем страховщика.

Это первое, что вы должны сделать, если банк обязал вас застраховать жизнь и здоровье. Выбирайте из тех компаний, которые аккредитованы вашим банком: в этом случае вы можете не сомневаться в их надёжности (хотя это сужает круг ваших поисков).

Чтобы получить аккредитацию, страховщик подвергается тщательной проверке кредитной фирмой. Только те страховщики, у которых имеется большой опыт работы и чья репутация и финансовое положение не вызывают сомнений, могут получить такой статус. И, конечно, банк оценивает платёжеспособность каждой компании-претендента.

Критерии отбора компаний-страховщиков:

- Стаж работы на страховом рынке.

- Величина тарифа.

- Место в рейтинге, составляемом независимыми экспертами (например, агентством «Эксперт РА»).

- Спецпредложения и акции для клиентов.

Перечень проверенных страховых компаний банк предоставляет клиенту, желающему оформить ипотеку. Какую из них выбрать – это его решение. Как правило, люди ориентируются на цену услуг.

Шаг 2. Определяемся с типом страховки.

Банк обязует вас страховать только недвижимость, а по поводу страхования собственной жизни и здоровья решение остаётся за вами. Внимательно изучите условия по обоим полисам, стоимость страхования жизни и т. п., возможно, найдёте дешевле.

Если вы подписываете два страховых договора одновременно, вам могут дать скидку. Но вы не обязаны это делать и вполне можете застраховать имущество в одной фирме, а собственное здоровье и жизнь – в другой, и никто не имеет права мешать вам в этом.

Есть страховщики, с которыми можно заключить договор комплексного страхования, покрывающий несколько видов рисков одновременно. В подобных случаях многие кредиторы идут на уменьшение процентной ставки по ипотечному кредиту.

Шаг 3. Собираем пакет необходимых документов.

Не существует универсального комплекта документов, который устроит любого страховщика. Узнайте, какие документы требует ваша страховая (для разных типов страхования и разных категорий клиентов они могут сильно различаться).

В базовый комплект документов входят:

- паспорт РФ заёмщика;

- заявление на оформления договора на страхование жизни;

- договор купли-продажи квартиры;

- документы, удостоверяющие право собственности на приобретаемое жильё.

Если вы хотите застраховать своё здоровье и жизнь, придётся собрать медицинские справки о вашем текущем состоянии.

Шаг 4. Подаем пакет документов на проверку.

Собрав все необходимые справки и прочие документы, вам предстоит отправить их на проверку в вашу страховую. Она будет принимать решение о том, подписать ли с вами договор или отклонить вашу заявку, и по какому тарифу с вами работать.

Шаг 5. Оплачиваем услугу страхования, забираем свой полис.

Когда страховая одобрит вашу заявку с пакетом документов и договором, вам остаётся только внести деньги и получить полис. Перед тем как подписывать его, внимательно ознакомьтесь со всеми пунктами договора, уточните всё, что непонятно и вызывает сомнения.

Договор страхования охватывает все условия, учитываемые страховщиком. Ваша задача – досконально разобраться, под чем вы подписываетесь, какие обстоятельства приведут к выплате компенсации, а какие окажутся несущественными. Если у вас есть сомнения в договоре страхования, проконсультируйтесь с юристом по каждому пункту, чтобы понять все обязанности и права сторон.

Стоимость страхования жизни при ипотеке в сбербанке

Страхование при ипотеке в Сбербанке иногда навязывается менеджерами при оформлении ипотечного кредита на месте, т.е. в офисе банка. Стоимость услуги составляет 1% от суммы займа. Сотрудник банка может настаивать на заключении страхового договора в своей компании, но следует знать, что заемщик вправе выбрать страховщика по своему усмотрению, например, в организации, где эта услуга будет более выгодной или более дешевой, но только в компаниях, имеющих аккредитацию от данного банка.

Различные страховые организации устанавливают собственные тарифы на страховую защиту заемщиков. Средняя стоимость платежа при страховании здоровья и жизни в Сбербанке – от 0,5 до 1,5% от долговой суммы. Рассчитать тариф помогут в офисе компании, либо это можно сделать, воспользовавшись онлайн калькулятором. Сумма индивидуальна для каждого кредитополучателя. Все зависит от:

- профессии человека;

- возраста;

- состояния здоровья;

- присутствия вредных привычек;

- других факторов.

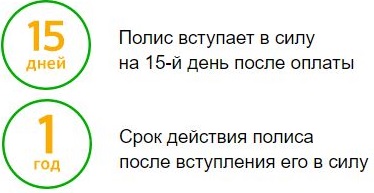

После оплаты взносов происходит выдача полиса на руки. Его действие составляет один год, по окончанию которого заемщик должен уплатить новую сумму, после чего полис будет продлен еще на год. Это действие нужно будет выполнять до полного возврата кредитных средств. Расчет страховых выплат происходит из оставшейся части задолженности, поэтому, продлевая страховку, нужно интересоваться графиком и суммой задолженности, особенно при досрочном погашении.

Порядок и правила оформления

Страхование жизни при ипотеке в Сбербанке состоит из следующих шагов:

- Выбор страховой компании.

- Сбор необходимой документации.

- Обращение в выбранную организацию.

- Написание и подача заявления.

- Просмотр и подписание договора.

Перечень страховых компаний следует уточнить непосредственно в финансовом учреждении, где происходит оформление кредита. Процесс заключения договора не занимает много времени. После того как соглашение будет подписано, нужно сделать годовой взнос и предоставить банку копию полиса.

Перечень необходимых документов

Полный список требуемой документации можно узнать у страховщика. В стандартный список входят такие бумаги:

- паспорт с копиями;

- заявление, написанное на бланке компании;

- анкета, содержащая информацию о заемщике и дополнительно характеристика кредита;

- свидетельство собственности на покупаемое имущество (квартиру, дом);

- оценочный отчет объекта залога;

- копии техпаспорта.

«Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

Прежде чем принять решение о выборе страховой компании, необходимо уточнить цену полиса для конкретно вашего случая. На сайте «Ингосстрах» есть калькулятор стоимости, который поможет определиться с выбором. Для расчета стоимости:

2. В середине страницы есть синее поле, где посетителю сайта предлагается выбрать желаемую операцию (купить, продлить, оплатить полис и т.д.), выберите в выпадающем списке «Ипотека». В поле справа укажите название города, где куплен объект недвижимости. Далее нажмите «Продолжить».

- название банка;

- сумму задолженности;

- вид страхования (в нашем случае — риск порчи залогового имущества);

- год рождения заемщика;

- пол и срок действия полиса.

4. Нажмите кнопку «Рассчитать».

5. Калькулятор рассчитывает стоимость полиса страхования залогового имущества, жизни и здоровья заемщика. Дополнительные опции – страхование отделки квартиры и имущества, ответственности перед соседями.

На данный момент при оформлении электронной страховки по кредитному договору со Сбербанком применяется скидка 15%. Совершить покупку можно на сайте «Ингосстраха» сразу же после расчета стоимости.

На электронную почту придет полис и правила страхования. Эти документы действуют на тех же правах, что и обычные бланки с печатями и подписями. При необходимости их можно распечатать или сохранить в электронном виде.

Можно узнать стоимость страхования и обычным способом – обратиться в представительство в своем городе и попросить рассчитать тариф. Получить эту информацию можно и по телефону колл-центра страховой компании или заполнить заявку на сайте.

Покупка полиса ипотеки онлайн в «Ингосстрах»

Когда вы рассчитали цену полиса, нужно нажать на кнопку «Далее», так вы попадете в оформление заявки на страхование. Заполните анкету, включающую вопросы относительно состояния здоровья.

Отвечать на них нужно правдиво. Дело в том, что если при покупке полиса страхователь утаил информацию о заболеваниях, ему откажут в выплате.

Далее нужно указать:

- Номер кредитного договора и дату его заключения.

- Фамилию, имя, отчество страхователя, дату рождения и пол.

- Паспортные данные.

- Адрес регистрации.

- Контактные сведения (мобильный телефон, электронный адрес).

Ознакомьтесь с правилами и условиями страхования. Нажмите кнопку «Оформить онлайн».

Если во время заполнения анкеты у вас возникли вопросы, можно их сразу задать консультанту на сайте. То же стоит сделать, если занимаетесь опасными видами спорта или текущая профессия предполагает повышенный риск (полиция, пожарные, МЧС и пр.). Не нужно покупать страховку, когда у вас есть заболевания, описанные в правилах как недопустимые. Обязательно посоветуйтесь с представителем страховой компании и получите от него подробные разъяснения.

Клиентам доступно оформление комплексного договора, который включает в себя не только финансовую защиту жизни и здоровья, но и недвижимости от разрушения, титула (права собственности). Доступны и другие дополнительные опции, которые лучше обсудить с агентом страховой компании «Ингосстрах».

Необходимые документы для ипотеки в «Ингосстрах»

Для оформления финансовой защиты ипотечного заемщика необходимы следующие документы:

- Паспорт.

- Кредитный договор.

- Заявление на страхование.

- Если вы желаете продлить действующий полис, справка о состоянии ссудной задолженности на данный момент.

- Заполненная анкета о состоянии здоровья, в электронном или бумажном виде.

Если потребуется, компания «Ингосстрах» имеет право запросить любые документы, касающиеся здоровья заемщика. Это может амбулаторная карта, выписка из нее, результаты обследований, анализов, справки из нарко- и психдиспансера. Также страховщик может потребовать пройти врачебную комиссию, на основании которой и будет рассчитываться тариф.

Что влияет на стоимость страхования по ипотеке?

Стоимость страхового полиса по ипотеке всегда рассчитывается индивидуально, на окончательную величину влияют:

- Размер задолженности на данный момент. Если ссуда новая, то сумма кредитного договора.

- Возраст страхователя, его профессия и состояние здоровья.

- Учитываемые риски. Если клиент желает расширить действие полиса, ему придется заплатить сумму больше (например, человек увлекается пилотированием или экстремальными видами спорта, эти условия можно включить в договор). К представителям опасных профессий также применяется повышенный коэффициент, потому как они больше остальных подвержены страховым рискам.

Ответственность за непродление страховки при ипотеке на примере Сбербанка

Давайте рассмотрим на примере Сбербанка, какие методы расчета пени используют кредиторы при несвоевременном продлении страхового полиса на залоговое имущество при ипотеке каждый год.

- Размер пени рассчитывается исходя из годовой процентной ставки. Например, если ипотека оформлена под 10% годовых, то для расчета размера пени будет учтено значение 5%.

- Затем определяется количество дней просрочки. Оно составляет интервал между сроком окончания действия прежнего полиса и началом действия нового. Допустим, 30 суток.

- Учитывается остаток долга перед банком. Например, 600 тыс.р.

- Итого, получаем: 600 тыс р * 5% (1/2 годовой ставки по займу)* (30/365). Получаем размер неустойки равный 2465р.

По этой нехитрой формуле можно самостоятельно рассчитать размер неустойки.

Внимание

Если полис был приобретен заблаговременно, а банк начал начислять пени, то единственным вариантом станет незамедлительное предоставление копий страховых договоров. На их основании сотрудник внесет корректировку в программу и неустойка будет снята с должника.

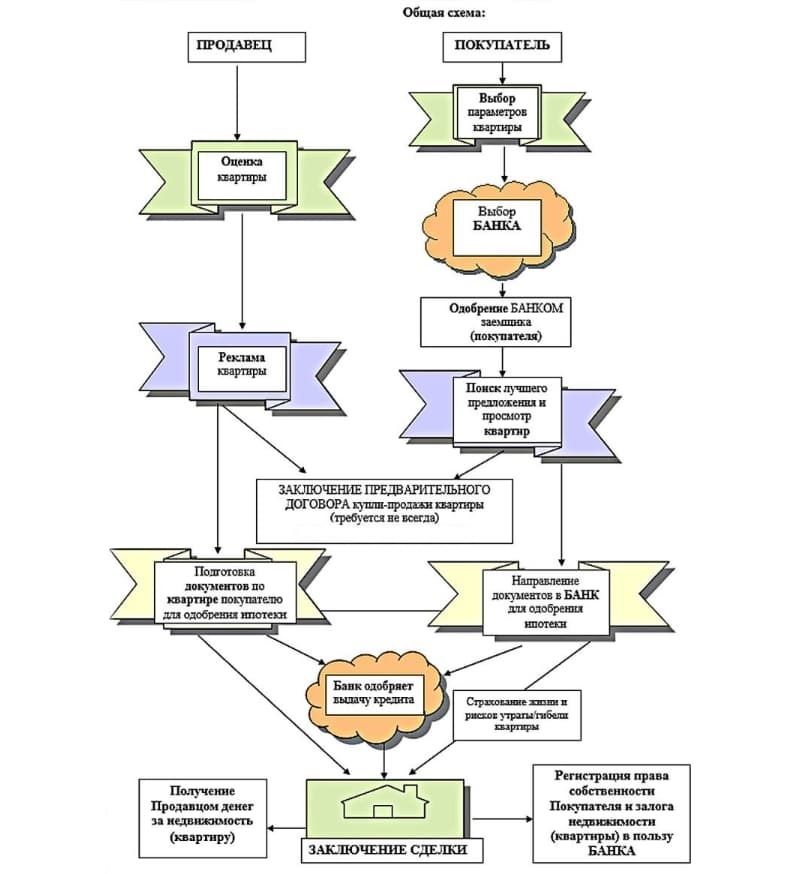

Что такое страхование ипотеки и каким оно бывает

Невозможно точно предсказать, что случится завтра – и уж тем более нельзя предугадывать, что произойдет через пять, десять, пятнадцать лет. Ипотека выплачивается годами, и никто не может знать, как изменится жизнь в течение такого длительного срока.

Именно поэтому как заемщики, так и кредиторы стараются обезопасить себя от финансовых потерь. И страхование залога по ипотечному кредиту в Сбербанке, как и в других банках, стало обязательным условием при оформлении жилищного займа.

Может показаться, что эта страховка призвана защищать только интересы банка, однако и заемщик получает пользу от страхового договора. Ведь невозможно гарантировать постоянный доход, особенно – в динамично меняющемся современном мире. Клиент может пострадать в ДТП, серьезно заболеть, потерять работу, а квартира – пострадать в пожаре, природном катаклизме или от других непредвиденных факторов.

Виды ипотечного страхования

Заемщик может уйти из Сбербанка с тремя полисами. Давайте рассмотрим риски и условия каждого из них.

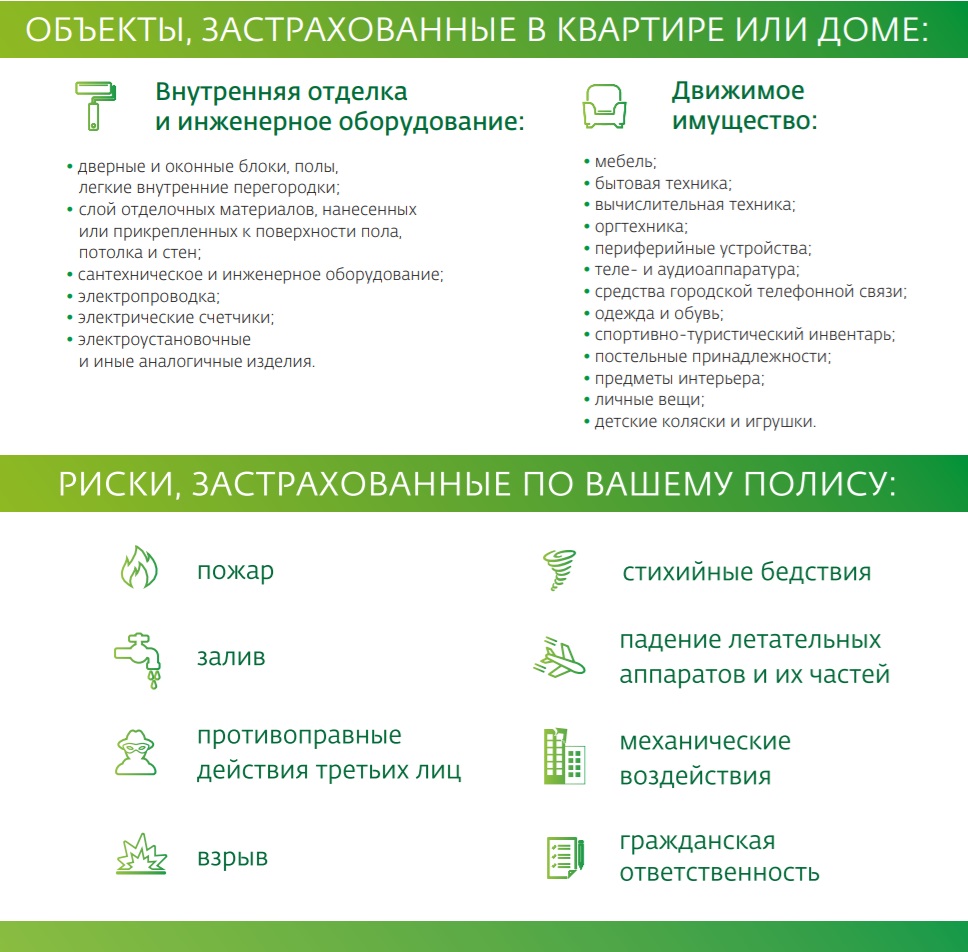

Страхование залога по ипотечному кредиту

Страховка приобретаемого имущества оформляется на весь срок выплаты долга, а страховая сумма равна величине полученной суммы. Условия такого полиса предусматривают возмещение трат в случае порчи имущества при наступлении следующих страховых рисков:

-

-

- Пожар,

- Затопление,

- Стихийное бедствие,

- Взрывы бытового газа,

- Аварии канализационной или водопроводной системы,

- Противоправные действия третьих лиц,

- Вандализм.

-

Выгодоприобретателем в этом случае является банк: именно он получает компенсацию в случае наступления одного из этих рисков. Заемщику же необходимо ежемесячно или ежегодно вносить обязательные платежи для формирования страхового фонда, а также продлевать договор страховки

Сколько стоит такая страховка? Цена зависит от характеристик приобретаемой недвижимости: технического состояния, года постройки, количества этажей, базовых элементов конструкции. Поэтому ставки на готовое жилье и на квартиру в новостройке могут значительно различаться. В 2018 году ставка колебалась от 0,12% до 0,25%, и при покупке квартиры стоимостью 3 млн рублей, стоимость полиса может колебаться в промежутке от 3500 до 7500 рублей. Стоимость страховки будет уменьшаться по мере погашения основного долга.

Страхование жизни и здоровья

Полис страхования жизни и здоровья гарантирует покрытие долга в случаях, когда заемщик теряет способность выплачивать займ из-за тяжелой болезни, серьезной травмы, инвалидности или потери трудоспособности. При наступлении страхового случая ущерб банка возмещает страховая компания. Также страховщик берет на себя обязательства по возвращению долга в случае смерти клиента. Если травмы, болезни, инвалидность или смерть были умышленными, страховка не действует.

Этот полис необязателен, и клиент может легко от него отказаться. Однако часто банки не дают заемщикам выбора и повышают ставку до 3%. Это дополнительная гарантия, благодаря которой банк в любом случае получит назад выданные средства.

Стоимость страховки зависит от выбранных самим заемщиком рисков. Также на стоимость полиса повлияют пол, профессия и состояние здоровья клиента на момент заключения договора, подтвержденное справками из медучреждений – наличие тяжелых заболеваний только увеличит тариф. Поэтому ставки по страхованию здоровья и жизни достаточно велики – от 0,3 до 1,5%.

Страхование титула

Банк может пострадать при утрате владельцем квартиры (заемщиком) своего права собственности. Поэтому при оформлении ипотеки в Сбербанке предлагается оформить еще и защиту титула. Как правило пользуются этой услугой заемщики, покупающие вторичное жилье, дачу или земельный участок. Однако в последнее время это практикуют также и покупатели новостроек.

Несмотря на то, что оформление титульного страхования повышает шансы на оформление кредита, на ставку этот полис не влияет. В среднем такой полис в 2018 году стоит от 0,3 до 0,5%, и заплатит страхователь за него от 9 до 15 тыс. рублей.

Страхование титула в Сбербанке гарантирует выплату долга в случае лишения прав на недвижимость в следующих случаях:

-

-

- при объявлении сделки недействительной из-за выявленных в документах ошибок,

- при предъявлении прав законными правообладателями в случаях, когда их интересы не учитывались при купле-продаже,

- при выявленных нелегальных схемах продажи недвижимости и подлога документов.

-

Аккредитованные страховые компании

Для Сбербанка важно, чтобы страховые полисы приобретались у организаций, прошедших аккредитацию и соответствующих всем предъявляемым требованиям банка. На официальном сайте финансово-кредитной организации размещен список подобных организаций

К ним относятся:

- ООО Страховая компания «Сбербанк Страхование».

- ООО «Абсолют страхование».

- ООО «СФ «Адонис».

- АО «Альфа Страхование».

- ООО Страховая компания «ВТБ Страхование».

- ООО «Страхования компания «Гранта».

- ООО «Страховая компания «Независимая страховая группа».

- АО «Страховая компания «ПАРИ».

Фото:

Заемщик имеет право застраховать квартиру или другой объект недвижимости в другой компании. В таком случае Сбербанк проводит проверку на соответствие выбранного страховщика своим требованиям. Эта процедура может занять до 30 календарных дней.

К основным критериям проверки Сбербанка относят:

- Период, в течение которого компания работает на рынке страховых услуг.

- Отсутствие в руководящем составе лиц с непогашенной судимостью.

- Показатели финансовой устойчивости и платежеспособности компании.

- Отсутствие предписаний, которые ограничивают деятельность страховой компании.

Выполнение требований Сбербанка обязательно на протяжении всего периода сотрудничества.

Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Цена страхования не зависит от того, какой вид имущества будет застрахован. За оформление полиса на защиту частного дома придется заплатить столько же, сколько и за страховку квартиры. Значение имеет размер страховых сумм для внутренней отделки, движимого имущества и гражданской ответственности.

Страховщик предоставляет клиентам возможность выбрать один из трех вариантов полиса:

- при страховой сумме в 600 тысяч рублей придется заплатить 2 250 руб;

- стоимость оформления защиты на 1 400 000 рублей составляет 4 950 руб;

- самый дорогой вариант – покрытие в размере 2 миллионов рублей. За эту опцию нужно заплатить 6 750 рублей;

Точную цену можно узнать во время подачи онлайн-заявки. Порядок действий для оформления договора выглядит следующим образом:

- Перейти на сайт

- Выбрать категорию «Страхование».

- В открывшемся меню нажать на пункт .

Перед пользователем откроется страница с описанием программы. Рекомендуется ознакомиться с предоставленной информацией, после чего нажать на «Оформить онлайн». Клиент будет переведен на страницу оформления с анкетой. Ее нужно заполнить.

В первую очередь подбираются параметры страхового договора:

- вид объекта страхования;

- сумма покрытия;

- промокод (при наличии вводится вручную).

После выбора параметров договора в нижней части формы отобразится стоимость продукта. Чтобы продолжить оформление, необходимо нажать на кнопку «Купить». Следующий шаг – ввод персональных данных. На новой странице анкеты потребуется прописать:

- информацию о страхователе (гражданство, ФИО, дату рождения, пол);

- паспортные данные;

- адрес официальной регистрации;

- контактные данные (номер телефона и адрес электронной почты).

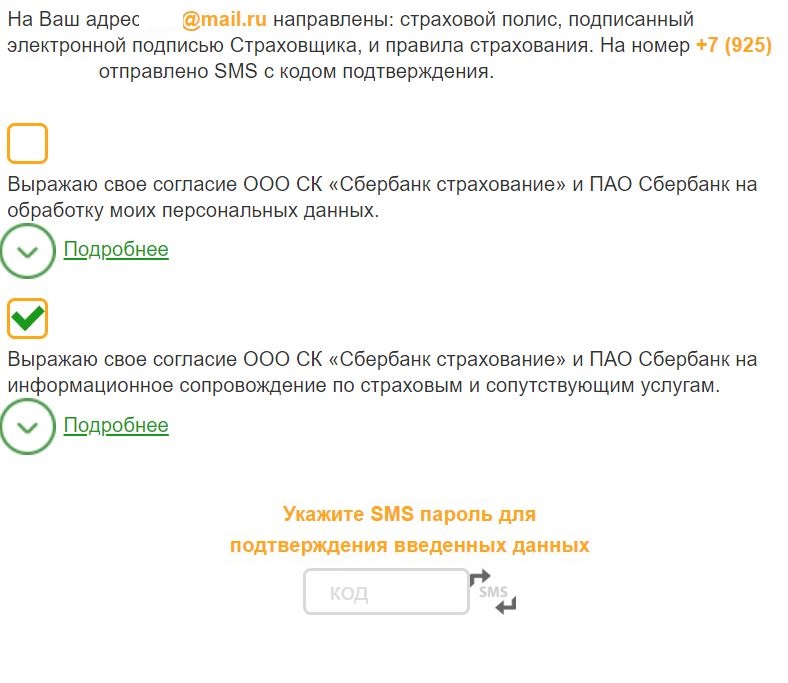

После ввода информации необходимо нажать на кнопку «Продолжить». На новой странице анкеты рекомендуется тщательно проверить введенные данные, после чего поставить галочку в поле «Подтверждения» и воспользоваться ссылкой «Продолжить».

На телефон пользователя будет отправлен код подтверждения. После его ввода необходимо нажать на кнопку «Перейти к оплате».

Оплата продукта производится при помощи банковской карты (любого банка). Полис будет отправлен на адрес электронной почты, указанный пользователем во время заполнения анкеты, сразу после поступления средств на счет СК.

Какой Продукт Выбрать для Квартиры и Дома в «Сбербанке»?

Выбор конкретного пакета страхования зависит всего от двух факторов. Во время покупки необходимо учесть:

- Характер постройки, которая будет застрахована (квартира или отдельный частный дом).

- Желаемый размер страхового покрытия.

Первый нюанс не влияет на стоимость продукта, однако выбор неправильной категории может привести к лишению клиента страховых выплат. Размер покрытия следует подбирать, исходя из приблизительной стоимости страхуемого имущества. Этот параметр влияет на цену полиса.

Стоит помнить, что страховщик возмещает стоимость поврежденного имущества с учетом степени его износа. В связи с этим не имеет смысла подбирать пакет со страховым покрытием, превышающим цену недвижимости и движимой собственности (страховая компания все равно не заплатит больше).

«Сбербанк Страхование» — Вопросы и Ответы по Имуществу и Недвижимости

Если у пользователя есть какие-либо вопросы, он может задать их, воспользовавшись телефоном горячей линии – 8-800-555-555-7. Однако перед этим рекомендуется ознакомиться с ответами на популярные запросы пользователей, которые можно найти на сайте организации.

Чтобы получить доступ к сервису, необходимо сделать следующее:

- Перейти на сайт

- Выбрать пункт «Страхование».

- Воспользоваться кнопкой в открывшемся меню.

Перед пользователем откроется полный перечень вопросов и ответов на них по всем страховым программам. В верхней части страницы находятся ссылки, позволяющие сразу перейти к нужному разделу.

После использования ссылки перед пользователем появится перечень вопросов. Чтобы увидеть ответ, необходимо щелкнуть левой клавишей мыши по формулировке запроса. Под ним появится окно, в котором будет содержаться информация по данному вопросу. В правом нижнем углу находится кнопка «Чат». Можно воспользоваться этим сервисом, если необходимый ответ не был найден.