Ипотека на вторичное жилье сбербанка в москве

Содержание:

- Сколько дней одобряют ипотеку в Сбербанке

- Причины отказа в выдаче ипотеки в «Сбербанке»

- Как рассчитать кредит без первого взноса

- Ипотека в Сбербанке в 2020 году, условия ипотеки

- Ипотека на вторичное жилье

- Процентные ставки на вторичное жилье

- Полезные советы, лайфхаки

- Какие документы потребуются?

- Как получить ипотеку в Сбербанке молодой семье

- Процентная ставка по ипотеке

- Как оформить ипотеку Сбербанка на готовое жилье

- Необходимые документы для ипотеки

- Условия кредитования

Сколько дней одобряют ипотеку в Сбербанке

На скорость рассмотрения заявок влияет то, как в Сбербанке проходит общий процесс одобрения и степень загруженности кредитных специалистов. Ведь провести полную проверку каждого потенциального заемщика не так просто, как кажется. В среднем решение по стандартной заявке вами будет получено по истечению 2-3 дней. Более быстро рассматриваются анкеты зарплатных клиентов и пенсионеров, доходы которых отражаются на расчетных счетах Сбербанка.

Что делать после одобрения ипотеки в Сбербанке

Рассмотрим детально, что нужно делать, чтобы ипотеку не только одобрили, но и предоставили помощь при регистрации недвижимости и сборе документов, срок оформления которых может быть продолжительными. Период, отведенный для этого, ограничен и составляет 3 месяца.

- В первую очередь после получения положительного ответа от Сбербанка ознакомьтесь с условиями по кредиту и одобренной суммой.

- После чего можно приступать к выбору будущего жилища, подходящего под требования банковской организации и ваши личные предпочтения.

- Выбор сделан. Следующим этапом является сбор сведений об объекте, проходящем по ипотеке, на основании которых Сбербанк осуществляет проверку будущего залога. Одновременно с этим стоит провести оценку приобретаемой недвижимости. Это актуально только для готового жилья, при участии заемщика в долевом строительстве документ составляется после сдачи дома в эксплуатацию. Список аккредитованных оценщиков вам предоставит кредитный менеджер.

- Совместно с оценкой жилья, следует оформить страховой полис на имущество. Страхование жизни и работоспособности заемщика по закону является не обязательным, но его наличие повысит ваши шансы на то, как одобрят в Сбербанке ипотечный кредит.

Причины отказа в выдаче ипотеки в «Сбербанке»

Узнать причину отказа в выдаче ипотеки не получится. Это конфиденциальная информация, поэтому банковские сотрудники не разглашают ее. Поэтому потенциальному заемщику следует внимательно изучить все правила, соблюсти необходимые условия для того, чтобы его заявка была одобрена.

Чаще всего «Сбербанк» отказывает выдавать ипотеку на покупку жилья по таким причинам:

Чаще всего «Сбербанк» отказывает выдавать ипотеку на покупку жилья по таким причинам:

- плохая кредитная история;

- недостоверные сведения в документах, подаваемых в банк (например, справка 2–НДФЛ не соответствует действительности);

- наличие других непогашенных кредитов;

- недостаточный доход заемщика;

- несоответствие основным требованиям – например, человек не подходит под возрастные рамки.

«Сбербанк» предлагает клиентам большое количество ипотечных программ, которые подойдут для покупки новостройки, квартиры на вторичном рынке, дома и даже гаража. Под каждого клиента банк разработал индивидуальные программы. Прежде чем брать ипотеку в «Сбербанке» нужно прочесть условия ее предоставления.

Если заемщика все устраивает, тогда он отправляет заявку, собирает документы, подыскивает жилье, договаривается с продавцом, предоставляет в банк документы на недвижимость, оформляет договор купли-продажи, регистрирует права собственности на недвижимость, оформляет страховку и только потом подписывает договор ипотеки.

Если же клиент не может подтвердить свой доход, у него отрицательная кредитная история, нет созаемщиков, тогда банк откажет ему в выдаче ипотеки.

Как рассчитать кредит без первого взноса

Чтобы вычислить размер займа, переплату и другие особенности кредита, используйте калькулятор ипотеки Сбербанка без первоначального взноса в 2020 году. Его вы найдете на сайте компании в соответствующем разделе.

- В калькуляторе выберите цель кредитования (строительство дома, покупка готовой квартиры, наличные под залог недвижимости и прочее).

- Укажите полную стоимость приобретаемого объекта и сумму первого взноса. Первоначальным взносом здесь послужат средства материнского капитала или иные льготные отчисления. Если кредит не предусматривает таковой, оставьте поле пустым.

- Введите желаемый срок кредитования. Диапазон между минимальным и максимальным сроком будет указан в калькуляторе.

- Установите дополнительные параметры и нажмите кнопку «Рассчитать». Затем программа выдаст размер платежа, переплаты и другие нюансы ссуды.

Рекомендуемая статья: Досрочное погашение ипотеки Газпромбанка

Чтобы рассчитать ипотеку Сбербанка без первоначального взноса в 2020 году, потребуется указать дополнительные значения. К ним относят:

- наличие зарплатной карты;

- желание получить страховой полис;

- скидку от застройщика;

- участие в льготной программе и прочее.

Ипотека в Сбербанке в 2020 году, условия ипотеки

Ипотека Сбербанка является самым востребованным банковским продуктом на рынке кредитования. В 2020 году в Сбербанке созданы самые выгодные условия по ипотеке. Сбербанк в 2020 году предлагает большой выбор ипотечных программ для физических лиц и бизнеса (юридических лиц). Клиентам Сбербанка доступны все ипотечные кредиты с Государственной поддержкой, по программам субсидирования и низкими процентными ставками.

Ипотечные программы Сбербанка 2020 года

- Ипотека Сбербанка 2020 на вторичное жилье

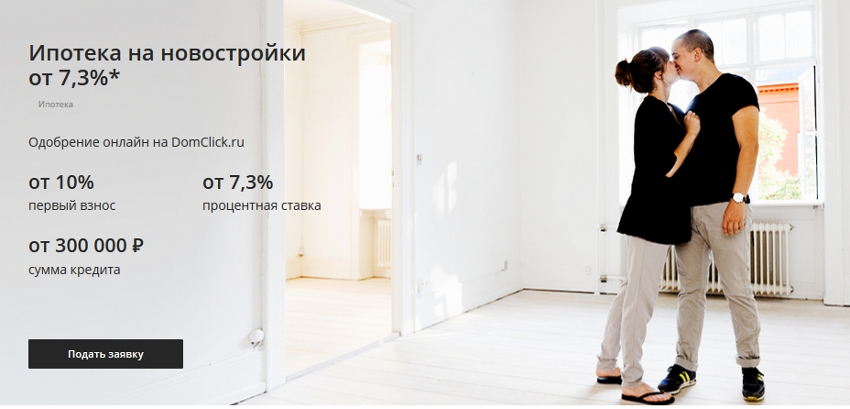

- Ипотека на новостройку (квартира в новостройке)

- Ипотека в Сбербанке на строительство частного дома

- Ипотека Сбербанка на дом с земельным участком

- Ипотека на земельные участки под ИЖС

- Ипотека под залог имеющейся недвижимости

- Ипотека с Господдержкой для молодых семей с детьми

- Ипотека для молодой семьи в 2020 году, Госпрограмма

- Ипотека под материнский капитал в 2020 году

- Военная ипотека Сбербанка, условия предоставления

- Ипотека по двум документам, без подтверждения доходов

- Рефинансирование ипотеки других банков в Сбербанке

ОСНОВНЫЕ УСЛОВИЯ ПО ИПОТЕКЕ НА 2020 ГОД

- Процентная ставка по ипотеке: от 6,0% до 13,9%

- Сумма ипотеки: от 300’000 до 30’000’000 рублей

- Срок ипотечного кредита: от 1 года до 30 лет

Первоначальный взнос по ипотеке

Минимальный первоначальный взнос по ипотеке в 2020 году в Сбербанке составляет 15 % от стоимости недвижимости. Ипотека без первоначального взноса в 2020 году в Сбербанке не предоставляется. По программе «Ипотека плюс материнский капитал», первоначальный взнос или его часть, можно покрыть с помощью материнского капитала.

Процентные ставки по ипотеке в 2020 году

Минимальная процентная ставка по ипотеке в Сбербанке в 2020 году остается на прежнем уровне и составляет 8,2 % годовых. Данная ставка распространяется на ипотечные кредиты, направленные на покупку квартиры в строящемся многоквартирном доме, при соблюдении некоторых условий банка, а именно:

- Цель ипотечного кредита – Покупка квартиры в новостройке;

- Первоначальный взнос должен составить не менее 20 %, от стоимости;

- Срок ипотечного кредитования не должен превышать 7 лет;

- Получение зарплаты или пенсии на зарплатную карту Сбербанка;

- Страхование жизни в аккредитованных Сбербанком компаниях;

- Электронная регистрация прав собственности на недвижимость.

Снижение процентной ставки по ипотеке в Сбербанке

Снижение процентной ставки по ипотеке в Сбербанке на 0,3 — 0,6 %, произошло 25 мая 2019 года.Снижение ставки по ипотеке на 0,3 % — на покупку жилья в строящихся многоквартирных домах. Базовая ставка снижена с10,9% до 10,6%, минимальная с 8,5% до 8,2%, максимальная ставка составит 11,9% в год.Снижение ставки по ипотеке на 0,6 % — на покупку готового жилья на вторичном рынке недвижимости. Базовая ставка снижена с 10,7% до 10,1%, минимальная с 10,2% до 9,6%, максимальная ставка составит 12,1% в год.

Ипотека на вторичное жилье

Современный рынок б/у недвижимости может похвастаться значительными преимуществами, в особенности, в условиях жилищного кредитования. Рассмотрим основные плюсы покупки б/у квартиры или дома:

- заемщику предоставляется уникальный шанс заселиться сразу после оформления кредитного договора;

- размер переплаты намного ниже, чем при приобретении жилья в новостройках;

- вторичное имущество имеет меньшую стоимость, по сравнению с новой недвижимостью;

- возможность получить от Сбербанка выгодные условия кредита для покупки собственной жилплощади.

Как правило, ипотека выдается для приобретения имущества. Клиент может купить на средства банка квартиру либо частный дом с земельным участком.

Чтобы принять участие в такой программе, необходимо знать об основных условиях:

- допустимая величина жилищного кредита — от 300 000 руб. до 15 млн. руб. для жителей городов Москвы и Санкт-Петербурга, а также кредит в 8 млн. руб. для лиц, место жительство которых находится в других субъектах федерации;

- максимальный период кредитования по ипотеке — до 30 лет;

- вступительный взнос не меньше 15%;

- размер процентной ставки при ипотеке на вторичную недвижимость находится в пределах от 7,3% до 10,1%.

Следует акцентировать внимание на условия, благодаря которым есть шанс снизить переплату:

- Заемщик сможет найти подходящий объект недвижимости на сервисе Дом Клик от Сбербанка, проходящий по акции «Скидка 0,3%». На данное снижение ставки заемщик может полагаться при приобретении жилплощади с применением функций данного сервера.

- Снижение процента на 0,5% будет активно в отношении заемщиков, которые являются зарплатными или пенсионными клиентами Сбербанка.

- Если клиент сможет предоставить в банк справку о доходе по форме банковского учреждения, ему снизят ставку на 0,3%.

- При наличии факта оформления личной страховки через компанию Сбербанка переплата по ипотеке сокращается в автоматическом порядке на 1%.

- Если право собственности зарегистрировано электронным способом, ставка по кредиту будет снижена на 0,1%.

- Если супруг/супруга находятся в возрасте до 35 лет, процент сокращается на 0,4%. Аналогичное снижение переплаты гарантировано, если вступительный взнос по ипотеке равен более 20%.

- Согласно статистике Сбербанка, физические лица оформляют залоговые кредиты на вторичное имущество намного чаще, по сравнению с первичным рынком. Это достаточно выгодно для обеих сторон сделки. Если клиент подходит банку по всем требованиям, получить одобрение по заявке довольно просто.

Процентные ставки на вторичное жилье

Минимально допустимая сумма, которую можно получить в банке – 300 000 рублей, а максимальная сумма — 15 млн. руб. для жителей Москвы и Санкт-Петербурга и 8 млн. руб. для жителей остальных регионов России. Ипотечный кредит может быть оформлен сроком до 30 лет.

Условия ипотеки вторичного жилья в Сбербанке предусматривают, что будущему заемщику в качестве первоначального взноса нужно внести всего 15% от стоимости приобретаемой недвижимости.

*Отдельного внимания заслуживает ипотека для многодетных семей – в ПАО Сбербанк проводится специальная акция, позволяющая купить квартиру по ставке всего от 5% годовых.

Этапы оформления ипотеки на вторичное жилье в Сбербанке:

- Заполнение заявки на ипотеку в любом офисе банка, на официальном сайте организации или через сервис Сбербанк-Онлайн.

- Получив положительное решение приступайте к подбору вторичного жилья.

- Сбор документов на недвижимость и их предоставление в Сбербанк.

- Подписание кредитного договора и закладной на приобретаемый дом, квартиру, помещение.

- Зарегистрируйте права собственности на объект, квартиру в Росреестре.

- Получение ипотеки и закрытие сделки купли-продажи.

Почему брать ипотеку в Сбербанке выгодно?

Многие заемщики на собственном опыте убедились, что обращение в Сбербанк для получения ипотеки на вторичное жилье является действительно выгодным. Опишем только самые очевидные преимущества от сотрудничества с банком:

- Большой выбор программ льготного кредитования, в том числе ориентированных на молодые семьи.

- Объективно низкие ставки по базовым программам.

- Возможность оформления ипотеки без подтверждения дохода и занятости.

- Скрытые платежи и комиссии за выдачу кредита или его досрочное погашение полностью исключены.

- Для увеличения суммы средств потребуется привлечь созаемщиков.

- Лицам зарплатных проектов Сбербанка или сотрудникам компаний, аккредитованных банком, предоставляются дополнительные бонусы.

- В качестве первого взноса или для погашения ипотеки в будущем допустимо использовать денежные средства материнского капитала.

- Заемщики сохраняют возможность получить налоговый вычет на сумму выплаченных процентов по кредиту.

Ипотека с господдержкой для семей с детьми.

Сбербанк имеет возможности разрабатывать целевые программы ипотечного кредитования, ориентированные на определенные группы заемщиков. Именно к этой категории продуктов принадлежит ипотека на готовое жилье от банка, которую могут получить молодые семьи с двумя и более детьми.

Ставка по ипотеке на данный момент является одной из наиболее низких по рынку – в 2021 году ее размер составляет от 5% годовых. Но банк имеет право устанавливать дополнительные надбавки. Рассмотрим основные из них:

- отсутствие справки о доходах и документов, подтверждающих официальную занятость;

- отказ заемщика страховать свою жизнь, здоровье и приобретаемый в собственность объект;

Сбербанк всегда идет навстречу своим клиентам, в том числе предлагает льготные условия выдачи ипотеки на готовое жилье тем заемщикам, которые не имеют возможности подтвердить официальный доход.

Покупка готового жилья с использованием заемных средств – это отличная возможность стать владельцем недвижимости уже сегодня, не затрачивая время на накопления. Вместе с этим ипотека на вторичное жилье становится страховкой в получении квартиры по наиболее выгодной стоимости. Ведь с каждым годом цены на недвижимость увеличиваются, а с ними растет и инфляция, которая обесценивает сбережения.

Но не нужно забывать, что ипотека на вторичку – это целевой кредит. Его банк выдает под проценты и только тем заемщикам, которые удовлетворяют условиям кредитования. Чтобы быть уверенным в получении наиболее выгодного займа, следует доверять проверенным кредитным организациям.

Полезные советы, лайфхаки

Насколько же выгодна ипотека Сбербанка (2020 год): ставки и условия по ипотеке привлекают новых заемщиков, но реально ли это выгодно? Чтобы оформить кредит с пользой для кошелька, необходимо прибегнуть к таким простым советам:

- пользуйтесь субсидиями и сертификатами, которые вам положены (МСК, военный сертификат, участие в госпрограммах). Как правило, ипотечный кредит оформляют на довольно крупную сумму, поэтому снижение ставки даже на 1% поможет существенно сэкономить;

- сообщайте банку максимально правдивую информацию о вашем финансовом состоянии. Это поможет получить одобрение;

- приобретя жилье, не забудьте оформить налоговый вычет на покупку недвижимости. Полученной суммой можно частично погасить задолженность, либо вложиться в ремонт и отделку квартиры;

- планируя взять ипотеку в 2020 году, трезво оценивайте свои возможности. Просчитайте варианты с уменьшением вашего дохода, чтобы быть уверенным, что вы сможете исполнить обязательства по кредиту в любом случае;

- электронная регистрация сделки поможет вам снизить процентную ставку по ипотеке;

- подавая заявку на кредит через партнеров банка, вы повышаете вероятность одобрения.

В настоящее время взять ипотеку без первоначального взноса нельзя, так как Сбербанк отказался от такой программы. Однако существует несколько способов обойтись без внесения собственных средств.

Одним из них является материнский капитал. Если в семье родился второй или последующие дети, то средства МСК в размере 453 000 рублей можно использовать в качестве первоначального взноса. Оплатить этими деньгами можно от 10% стоимости приобретаемой недвижимости.

Кроме того, льготные категории граждан РФ, имеющие право на получение помощи или средств государственного бюджета, могут воспользоваться сертификатом или жилищной субсидией для покупки квартиры.

Если продавец не возражает, стоимость приобретаемого жилья может быть завышена на сумму первоначального взноса, требуемого банком. При этом выдается расписка об уплате аванса.

При всех этих вариантах вы не избежите необходимости первоначального взноса, однако для этого не потребуется тратить ваши личные сбережения или же брать дополнительные кредиты.

Какие документы потребуются?

Для оформления ипотеки потребуется собрать меньший комплект документов, подтверждающих доходы заемщика, чем остальным клиентам. Если заем оформляется по двум документов (паспорт и СНИЛС), то банку вообще будет достаточно только анкеты-заявки и комплекта документов на залоговую недвижимость. В остальных случаях потребуется:

- копия паспорта;

- анкета-заявка на ипотеку;

- выписка с зарплатного счета или справка по форме банка;

- копии правоустанавливающих документов на недвижимость;

- отчет оценщика;

- копии паспорта продавца;

- техпаспорт БТИ;

- нотариально заверенное согласие супруга (и) на сделку;

- ДДУ или договор уступки прав требований (при покупке жилья на первичном рынке).

Как и в случае с обычным заемщиком банк проверит недвижимость или права на нее. Выяснит возраст здания, статистику смены собственников, наличие обременений, арестов, судебных притязаний.

Только после того как все документы заемщика будут изучены Сбербанк выдаст письменное заключение о готовности выдать ипотечный кредит. Обычно он действительно в течение трех месяцев.

Если читатель интересуется ипотечными кредитами, то ему будут полезными следующие материалы про ипотеку:

- для зарплатных клиентов Альфа-Банка;

- для зарплатных клиентов банка ВТБ 24;

- для работников Газпромбанка;

- для малоимущих семей;

- для работников РЖД;

- для инвалидов;

- для зарплатных клиентов Сбербанка;

- для военных;

- для молодой семьи;

- для многодетной семьи.

Как получить ипотеку в Сбербанке молодой семье

Сбербанк предлагает отдельную льготную программу для молодых семей, которая предполагает более низкую процентную ставку, меньший по размерам первоначальный взнос, а также более длительный срок. При этом могут даже не потребовать справку о доходах.

Чтобы стать участником такой программы, необходимо попасть под следующие критерии.

- Возраст одного из супругов не менее 21 года и не более 35 лет.

- Стаж работы от полугода на последнем рабочем месте, общий стаж не менее года.

- Наличие некоторой суммы в качестве первоначального взноса (10% для семей с детьми, 15% без детей).

- Неполная семья также может участвовать в программе (например, мать-одиночка и ребенок).

При этом можно не страховать жизнь и здоровье заемщика. После рождения ребенка банк предоставляет отсрочку на 3 года. Можно также использовать материнский капитал для погашения кредита или в качестве первоначального взноса.

Более подробную информацию о том, как оформить ипотеку в Сбербанке молодой семье, можно получить в отделении банка. Список документов тот же, что при получении любой другой ипотеки, но следует добавить паспорт супруга или супруги, свидетельство о браке, свидетельства о рождении детей, документы на материнский капитал, если они необходимы.

Часто люди спрашивают, как получить ипотеку в кредит в Сбербанке малообеспеченной семье. Дело в том, что банк не является благотворительной организацией и не ставит своей целью помогать определенным слоям населения. Этим занимается государство. Если семья попадает под категорию льготников, сначала нужно обратиться в местную администрацию и выяснить, какие именно льготы полагаются, а затем получить сертификат, подтверждающий этот факт. Вам могут его дать в следующих случаях:

- Если семья проживает с другими людьми в одной квартире;

- Если семья не имеет своей квартиры и живет на съемной;

- Если квартира коммунальная или на одного человека приходится менее, чем 14 кв м жилой площади;

- Если это помещение вообще не жилое или не соответствует нормам.

При наличии льготного сертификата банк может предоставить кредит с более низкой процентной ставкой, а часть процентов ежегодно будет возвращаться на карточку государством.

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 4,1% |

| Газпромбанк | от 4,7% |

| Тинькофф | — |

| ВТБ | от 5% |

| Банк «Открытие» | от 4,7% |

| Абсолют Банк | от 4,1% |

| Альфа-Банк | от 5,99% |

| от 6% | |

| от 3,99% | |

| ДОМ.РФ (АИЖК) | от 4,7% |

| Райффайзенбанк | от 4,99% |

| от 3,2% | |

| от 4,69% | |

| от 5,5% | |

| от 4.6% | |

| от 4,6% | |

| от 4,8% | |

| от 5,9% | |

| от 5,29% | |

| от 4,84% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) | 4,1% |

| Готовая недвижимость (на вторичном рынке) | 7,7% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 0,1% |

| Строительство жилого дома | 9,2% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,9% |

| Кредит на гараж (машино-место) | 7,9% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «Ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Если вам нужна срочная юридическая консультация, рекомендуем позвонить нашим партнерам во всех регионах России: 8 (499) 350-55-06 доб. 173 8 (812) 309-06-71 доб. 730 8 (800) 555-67-55 доб. 713

Как оформить ипотеку Сбербанка на готовое жилье

Теперь, когда мы выяснили основные условия и процентные ставки ипотечного кредита Сбербанка на готовую недвижимость, можно разбираться и в тонкостях самого процесса оформления займа.

1 Чтобы не делать лишних движений, заранее выясните, соответствуете ли вы требованиям, которые Сбербанк предъявляет к заемщикам.

Требования к заемщикам

Возраст. Оформить ипотеку на вторичку в Сбербанке сегодня могут граждане РФ в возрасте не менее 21 года

Важно также, чтобы на момент возврата кредита вам исполнилось не более 75 лет

Стаж. Требуется также стаж не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет (не распространяется на зарплатных клиентов Сбербанка).

Созаемщиками по кредиту могут выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера займа.

2 Если планируете купить квартиру с использованием заемных средств Сбербанка, для начала трезво рассчитайте свои финансовые возможности. Помните, что кредит берется не на один год, а на длительный срок. За это время ваши доходы могут измениться как в большую, так и в меньшую сторону. Поэтому рассчитайте кредит на ипотечном калькуляторе. Для детального расчета лучше использовать калькулятор на официальном сайте Сбербанка. Но предварительные расчеты вполне можно сделать и на нашем ипотечном онлайн-калькуляторе.

Ипотечный калькулятор

Рассчитать сумму ежемесячного платежа и размер переплаты по ипотеке Сбербанка на вторичное жилье поможет онлайн-калькулятор. Надо знать процентную ставку, размер кредита и величину первоначального взноса.

3 Отправьте заявку на ипотечный кредит через интернет. Сделать это можно на сайте ДомКлик от Сбербанка. Там можно зарегистрироваться в личном кабинете и проконсультироваться со специалистом в чате или по телефону.

4 Подготовьте необходимые документу и отправьте их копии в Сбербанк своему ипотечному менеджеру. Их можно загрузить через сайт ДомКлик.

Документы для получения ипотеки

Для рассмотрения заявки для получения ипотечного кредита на готовое жилье необходимо предоставить в банк следующий пакет документов:

- • заявление-анкета заемщика/созаемщика;

- • паспорт заемщика/созаемщика с отметкой о регистрации;

- • документ, подтверждающий регистрацию по месту пребывания (при наличии временной регистрации);

- • документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика (Смотри полный список в формате pdf).

Документы, которые могут быть предоставлены уже после одобрения кредитной заявки:

- • документы по кредитуемому жилому помещению (могут быть предоставлены в течение 90 календарных дней с даты принятия решения Банком о выдаче кредита);

- • документы, подтверждающие наличие первоначального взноса.

5 Сбербанк обещает рассмотреть кредитную заявку в течение 2 рабочих дней со дня предоставления полного пакета документов. А после того, как ипотека вам будет одобрена, пора выбирать квартиру. Сделать это также можно на сайте ДомКлик, где представлен широкий перечень готовых квартир. Но можно искать жилье самостоятельно на сайтах объявлений или при помощи риэлторов.

6 После того, как вы подобрали квартиру, отправьте ее данные для одобрения своему ипотечному менеджеру. Если банк готов принять ее в залог, то можно оформлять сделку.

7 Подпишите необходимую документацию в офисе банка. Отправить документы на регистрацию можно без посещения Росреестра или МФЦ, а при помощи «Сервиса электронной регистрации» от Сбербанка.

?Вопрос — ответ

Можно ли использовать маткапитал для первоначального взноса?

Приобретая готовое жилье в кредит с помощью Сбербанка, вы можете использовать для первоначального взноса (или его части) средства материнского капитала. Основные условия и ставки ипотечных программ при этом не меняются. Главное согласовать с продавцом порядок и срок получения им денежных средств материнского капитала, так как эта сумма перечисляется из Пенсионного Фонда не сразу.

Как погашать кредит?

Деньги возвращаются в банк ежемесячными аннуитетными (равными) платежами.

Допускается частичное или полное досрочное погашение кредита. Минимальный размер досрочного погашения не ограничен. Плата за это не взимается.

Необходимые документы для ипотеки

Стандартный список документов разработан изначально, но он может быть изменен Сбербанком на этапе оформления ипотеки.

Содержание документального перечня и информация, отображающаяся в бумагах, могут разниться. Объединяет все ситуации при подаче запроса необходимость оформления заявления-анкеты. Она содержится на нескольких листах в унифицированной Сбербанком форме. Заполнить ее можно лично или в онлайн-формате в зависимости от способа запроса кредита.

Основной перечень:

- Документация, подтверждающая личность обратившегося.

- Подтверждение официального трудоустройства и величины налогооблагаемого заработка.

- Документы по залоговому обеспечению.

- Бланк о временной регистрации (при отсутствии постоянной).

Перечисленные документы предоставляются в Сбербанк только на начальном этапе. После одобрения прошения финансовое учреждение дает клиенту временной интервал 90 дней для подбора жилья и его согласования в Сбербанке. Здесь от физлица потребуются бумаги по имущественному объекту, а также подтверждение наличия средств для первоначального взноса (выписка с банковского счета).

Условия кредитования

Условия ипотечного кредита в Сбербанке гораздо более лояльные, чем в любом другом финансовом учреждении. Вот почему именно услуги Сбербанка и стали столь популярными среди жителей не только России, но и других стран мира.

Кроме того, ипотеки Сбербанк выдает с условиями любых государственных программ, что делает их более привлекательными. Ведь не все банки участвуют в этих программах и поэтому вполне могут отказать в выдаче кредита на таких условиях, ссылаясь на свое неучастие в данном проекте. Ипотека в Сбербанке условия может иметь самые разные, и зависят они напрямую исключительно от того, по какой именно программе заемщик оформил договор займа. К этому вопросу следует подходить особо внимательно, ведь в дальнейшем изменение условий будет невозможно. А вот полноценная перекредитация по договору вряд ли будет предоставлена банком.

Возможные кредитные программы

Условия кредитования достаточно выгодные, Сбербанк предусматривает участие во всех возможных государственных программах, которые действуют на этот момент. К наиболее популярным в последнее время эксперты относили получение ипотечного кредита молодыми семьями на льготных условиях, ипотеки для военнослужащих.

Зачастую, помимо основного перечня документов, нужно представить дополнительно выписки из домовых книжек, которые подтверждают необходимость улучшения жилищных условий.

Также при ипотеке в Сбербанке предусматривается возможность частичного погашения задолженности при помощи сертификата на материнский капитал. В таком случае он может быть использован не только при изначальном оформлении ипотечного кредита, но также и в дальнейшем для частичного погашения уже имеющейся суммы задолженности.

Процентные ставки

Все проценты для ипотечного кредитования определяются в индивидуальном порядке. По ипотекам они колеблются от 12,5 до 16,5%, в зависимости от того, по какой кредитной программе будет подписан договор. Минимальная процентная ставка предусматривается по кредитам для молодых семей. При этом надо понимать, что на процентную ставку по кредитному договору напрямую влияет целый ряд факторов. В частности, оформить ипотечный кредит со значительно меньшей процентной ставкой можно, если:

- предварительно оформить договор страхования своей жизни, а также имущества (которое планируется брать в ипотеку);

- внести первоначальный взнос (минимум 15%);

- оформить кредит на срок до 15 лет;

- предоставить полный перечень документов, подтверждающих уровень дохода и трудоустройство;

- дополнительно указать по договору залоговое имущество (не то, которое берется в ипотеку, а дополнительное).

Каждый из этих факторов в среднем способен снизить процентную ставку на 0,5-1%

Именно поэтому предварительно важно проанализировать все эти параметры и, возможно, более тщательно подготовиться к требованиям банка. Ведь взять справку о доходах на предприятии проще, чем в дальнейшем переплачивать дополнительные проценты на протяжении всего срока кредитования

Кроме того, дополнительным положительным фактором будет являться то, что клиент получает доход на карту Сбербанка. В данном случае это является большим преимуществом в пользу надежности заемщика. В этой ситуации подобное может выступать и полноценной альтернативой копии трудовой книжки, а также справки об уровне доходов потенциального заемщика, так как все эти цифры банк и так видит в момент подачи заявки на ипотечный кредит.

Требования к жилью

На самом деле ипотечный кредит в Сбербанке может быть оформлен вовсе не на любое жилье, какое пожелает приобрести заемщик.

Предварительно перед подписанием ипотечного договора потенциальный заёмщик должен предоставить выбранные варианты в офис банка и уже после утверждения составлять документальное соглашение. Именно по этой причине менеджер банка при проведении консультации рекомендует сразу выбрать несколько вариантов, чтобы было из чего выбрать. По общему правилу жилье может быть выбрано в соответствии с таким основными параметрами:

- срок эксплуатации дома не более 3 лет, износ не больше 20%;

- вторичное жилье кредитуется в редких случаях;

- охотно выдаются займы на покупку жилья в новостройках либо при вложении средств в недостроенные объекты.

Часто могут просто порекомендовать проверенного застройщика, с которым банк уже давно сотрудничает.